Feb. 2022, Simon@footprint.network

Data Source: Footprint Analytics mStable Dashboard

DeFi中不斷有新的協議上線,各協議使用穩定幣最為常見,當前已有超70 種穩定幣在流通。大多數穩定幣都以美元為錨定,卻沒有協議能對所有掛鉤美元的穩定幣都支持。

錨定相同的資產在經過不同協議會以不同token 的形式出現,用戶常常需要在這些資產之間進行swap。 mStable 便為解決這些問題而上線。

mStable 是什麼?

mStable是基於以太坊的穩定幣聚合協議,通過智能合約將一攬子底層資產bAsset(Basket Asset,如USDT、DAI)按照一定權重鑄造出mAsset(如mUSD、mBTC)。目前可鑄造的資產有以美元為錨定的mUSD,和以BTC 為錨定的mBTC。

mStable 為解決以下3 個問題:

錨定相同資產的token 過於繁雜,用戶門檻高、體驗差

如文章開頭,想要解決在不同協議使用錨定相同的資產卻要不斷互相轉換的問題。

資產缺乏收益

通過Save 的功能增加用戶收益,進行質押可額外獲得MTA 獎勵或其他平台token 獎勵。

缺乏對錨定資產永久損失的保護

相比於單一的穩定幣,mUSD 由多種穩定幣按份額而成,會分散其中一種穩定幣發生極端風險造成的損失。 MTA 在發生脫錨時還會啟動保護機制重新錨定美元。

mStable 通過Save、Pools 和Swap 3 個板塊提供以上問題的一站式解決方案。

1. Save

用戶將mUSD 或mBTC 存入後可以獲得利息。近90 天穩定幣的APY 最高達44%,最低為4%。

利息的主要來源為通過如Compound或Aave這些借貸協議獲得,以及用戶在平台兌換和贖回的費用。

用戶對mUSD 的存儲有10 種不同token 可選擇(包括直接存入mUSD,或存入USDC、DAI、FEI、ETH 等),同理對mBTC 的存儲支持7 種token。用戶存入非mAsset 的資產後協議可直接鑄造或通過兌換成mUSD / mBTC。存入後用戶將獲得imUSD / imBTC 的憑證,用戶也可以直接將資產存入Vault 中獲得協議的token 獎勵MTA。

2. Pools

用戶為mStable 的池子提供流動性,可以賺取swap 的費用。直接存入到Vault 中還能獲得MTA 獎勵, ⅓ 的MTA 可以立即獲得,剩餘⅔ 在26 週後按線性解鎖。

流動性提供者可通過質押MTA 最高提升3 倍收益。目前的獎勵APY 最高達41.3%,但大多數池子的流動性都不到300 萬美元。

由於mStable 池子幣對的兩個資產都是錨定美元穩定幣或BTC,使得池子基本不會產生無常損失風險。

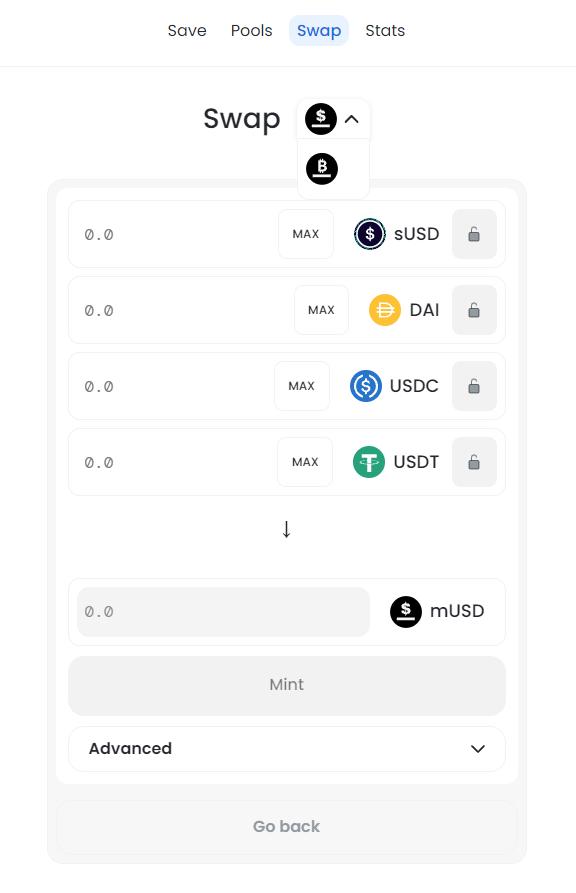

3. Swap

在Swap 裡用戶可以直接在錨定相同資產的token 之間快速兌換、鑄造或贖回mAssets 。

mStable 支持4 種資產(sUSD、DAI、USDC 和USDT )直接鑄造為mUSD,支持3 種資產(WBTC、renBTC、sBTC)直接鑄造為mBTC,鑄造和贖回的價格由公式預先設定。價格會考慮資產在籃子中的權重,權重越低鑄造出的mAssets 越多,這種設置可以給用戶帶來套利的機會。

Picture Source - mStable

Token 及經濟模式

1. mUSD

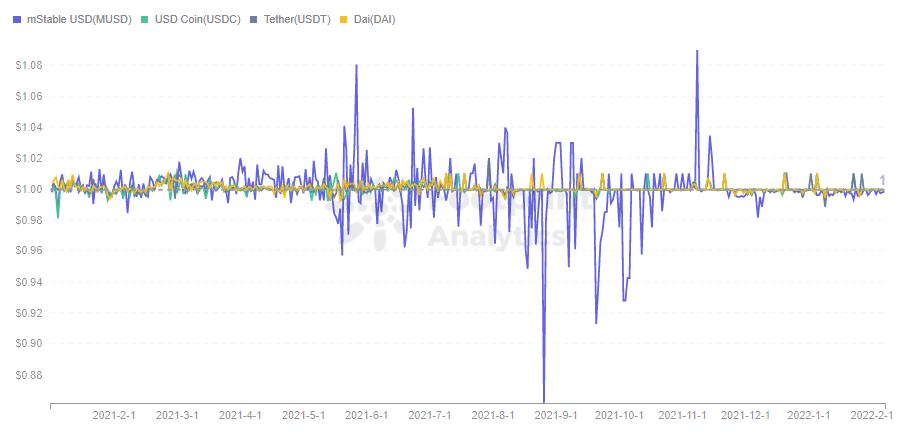

根據Footprint Analytics的數據顯示,mUSD 的價格在2021 年下半年發生過多次輕微的脫錨,而此期間其對應bAsset 的價格波動基本平穩。可以看出mUSD 相比其他主流穩定幣的穩定性還欠佳,在12 月後mUSD 的價格逐漸趨於平穩。

Footprint Analytics - mUSD Token Price

Footprint Analytics - mUSD Token Price

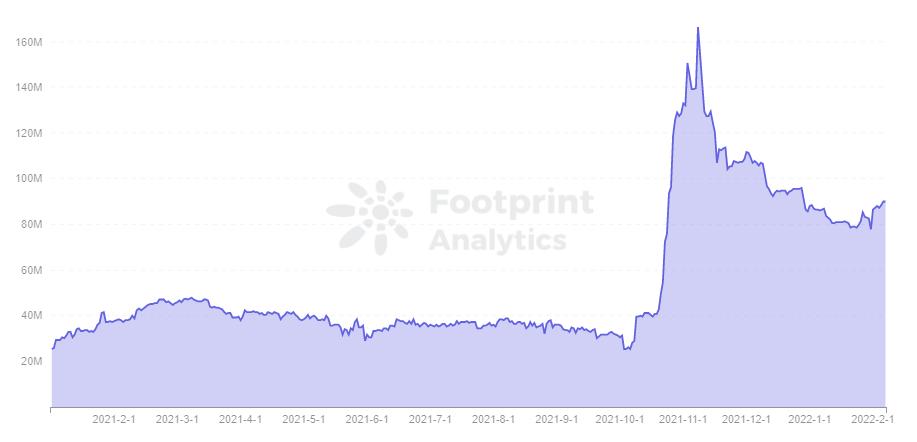

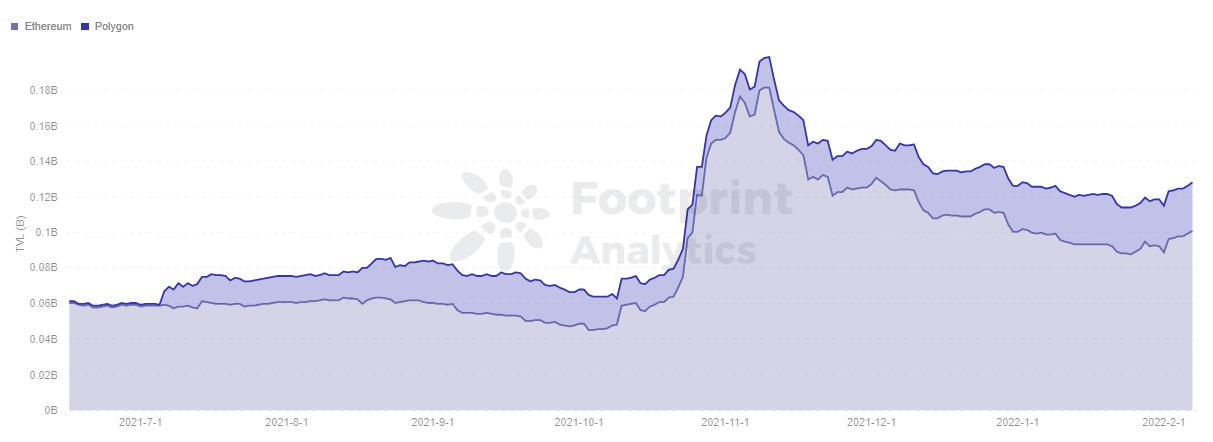

mUSD 的市值與10 月mStable TVL 的攀升保持一致,目前鑄造的mUSD 有9000 萬美元。但隨著平台APY 的降低, TVL 和mUSD 的市值紛紛回落。

Footprint Analytics - mUSD Market Cap

Footprint Analytics - mUSD Market Cap

Footprint Analytics - mStable TVL

Footprint Analytics - mStable TVL

2. MTA

MTA 作為mStable 的治理token,有以下3 個功能:

激勵mStable 的流動性

為促使更多用戶鑄造mAsset 和提供流動性,在前期將有20% 的MTA 用來獎勵給貢獻者。

治理平台

用戶將MTA 質押後可以參與到平台的治理,對平台包括兌換費用、獎勵分配方案、bAsset 構成及權重等參數有投票權。

作為協議再抵押的來源

為mAsset 保持穩定的錨定提供保護機制。當偏離錨定發生抵押不足時,平台將移除脫錨的資產,並通過賣出MTA 購買mAsset 後銷毀以使抵押充分。這與MakerDAO 在質押不足時MKR 的作用相似。

但MTA 的價格表現卻並不盡人意,由最高點9 美元逐漸下跌至不足1 美元。

Footprint Analytics - MTA Token Price

Footprint Analytics - MTA Token Price

鑄造mAssets 是多此一舉嗎?

新事物的發展都將經歷由簡易到豐富,在發展到瓶頸後的突破還是要回歸到化繁為簡。用戶的目的無非是想用簡單的方法獲得更高的收益,將已持有穩定幣又花費gas 費在mStable 鑄造出一個新的穩定幣到底是多此一舉,還是穩定幣應用的進步呢?

mStable 的上線源於看到了DeFi 市場上繁多的協議造成用戶體驗上的臃腫,想要做更穩定、更安全、更便利的穩定幣,但從各方面表現看仍有一段距離:

從安全性和穩定性來看,mUSD 價格顯然比其籃子中抵押的bAsset 波動性大。 mUSD 由於底層抵押的穩定幣多為中心化穩定幣,仍會受到中心化問題帶來的風險。鑑於目前算法穩定幣的穩定性遠不如法幣和超額抵押穩定幣,如加入算法穩定幣脫錨風險可能更大。

從便利性來看,很多頭部協議上還缺少mUSD 的身影,在用例上還無法實現它的初衷。

從swap 池子的深度來看,mStable 在Balancer 上建立USDC/mUSD 和WETH/mUSD 兩個池子,通過雙重token 獎勵在2020 年成為第一和第五大池子。但隨著獎勵的減少,mStable 在Balancer 上的池子的深度也逐漸萎縮。

但隨著DeFi 的發展,相信穩定幣紛爭的局勢終將走向一家獨大或由具有聚合功能的穩定幣統領。而mStable 提前發現了用戶的痛點,雖然目前看來仍道阻且長,但行則將至,若行而不輟,終將未來可期。