要點總結

1. 2020年, Huobi全年交易所內數字資產總成交量達28427.13億美元,主要發力點在於期貨市場,成交量多集中於2020年下半年,佔全年比例為61.93%;

2. 2020年全年,Huobi交易所合約交易依然以交割合約為主,佔全年合約交易比重為58.76%,但永續合約已逐漸佔據主流,第四季度永續合約交易量達交割合約1.59倍;

3. Huobi交易所內成交量前五的合約除BTC-USDT合約產品外,均為幣本位合約,其中成交量最高的合約為比特幣當季期貨交割合約;全年93.91%的合約產品來自於幣本位合約,僅有6.09%的交易量來自於USDT本位合約;

4. 2020年,Huobi在衍生品合約機制方面做出了一些改進,引入全倉/逐倉保證金同時使用機制,並推出了鎖倉擔保資產優化;

5. USDT本位期權合約從創新產品角度評估,其成交表現較為良好,但機制設計有諸多尚可改進之處;

6. Huobi生態鏈發展較為良好,目前共有9家交易所、12種錢包為Heco提供相應生態支持,與官方存在對接已部署項目61個,覆蓋穩定幣、DEX、借貸、跨鏈橋等多個方向,同時還有數十個第三方自主部署無對接項目;

7. Huobi主要市場集中在東亞與東南亞地區,其海外業務拓展方向集中於歐美髮達國家市場,且有一定成效,競爭力日益提升。

1 大事記

Q1

① 1月,火幣全球站推出面向機構投資者的數字資產經紀平台Huobi Brokerage。

② 火幣公鏈測試網於2020年2月29日正式上線,HT將作為火幣公鏈唯一的底層通證。主網上線後,火幣公鏈將為HT引入“超級場景”,例如:可質押特定數量的HT成為公鏈超級節點等。

③ 3月2日,火幣礦池發布《2019年發展報告》,2019年營業收入22.78億元人民幣,比2018年增長549.27%,其PoW業務和Staking算力均進入全球前五。

④ 3月9日,火幣合約上線階梯強平制度,同時各品種淨持倉的調整係數檔位從3檔增加至5檔。

⑤ 3月27日,Huobi上線幣本位永續合約,並上線APP端。

Q2

① 4月,火幣永續合約覆蓋BTC、ETH、BCH、BSV、EOS、LTC、XRP、ETC、TRX、LINK、ZEC、ADA和DASH十三大主流數字資產,支持用戶在Web端、API端和APP端操作。

② 火幣合約於5月14日在Consensus(共識大會)上正式啟動戰略升級和品牌升級,Huobi DM變更為Huobi Futures,其原有社群、社交媒體賬號等均同步更名。

③ 6月15日,火幣次季度合約正式上線。

Q3

① 截至7月19日,超過88%的新增映射DOT流入火幣。

② 7月15日,Huobi Brokerage大宗場外交易業務正式上線,為其機構與高淨值客戶提供數字資產大宗場外交易服務。

③ 火幣合約9月份上線期權合約,期貨標的資產覆蓋DeFi、波卡生態、存儲板塊等賽道,推出USDT本位正向期權合約一站式衍生品服務平台。

Q4

① 火幣創新實驗室設立500 萬美元波卡生態支持基金,資助範圍包括技術、社區及內容創作等;

② 10月,加密貨幣投資公司Dragonfly Capital前執行合夥人Alex Pack正式加入火幣戰略投資部並擔任投資顧問。

③ 火幣錢包10月發布以DeFi為核心的火幣錢包2.0版本,DeFi資產提升23.9%。

④ 11月,火幣與IPFS/Filecoin創始團隊協議實驗室(Protocol Labs)聯合啟動火幣Filecoin孵化中心。該中心將設立1000萬美元基金,用於支持Filecoin生態發展。

⑤ 截至2020年12月底,火幣全球站USDT本位永續合約已覆蓋BTC、ETH等在內的44大主流品種,並且全倉模式和逐倉模式下均支持實時結算功能的幣種已增加至13個,支持用戶在Web端、API端和APP端操作,最高125x倍數。

2 交易動態

2.1 交易所全年成交量

“ 與現貨市場相比,Huobi全年集中發軔於衍生品市場,2020年衍生品成交量位居全市場首位

2020年, Huobi全年交易所內數字資產總成交量為28,427.13億美元,其中現貨6018.4億美元,期貨22407.5億美元,期權1.23億美元,基本覆蓋數字資產市場主流交易業務線。

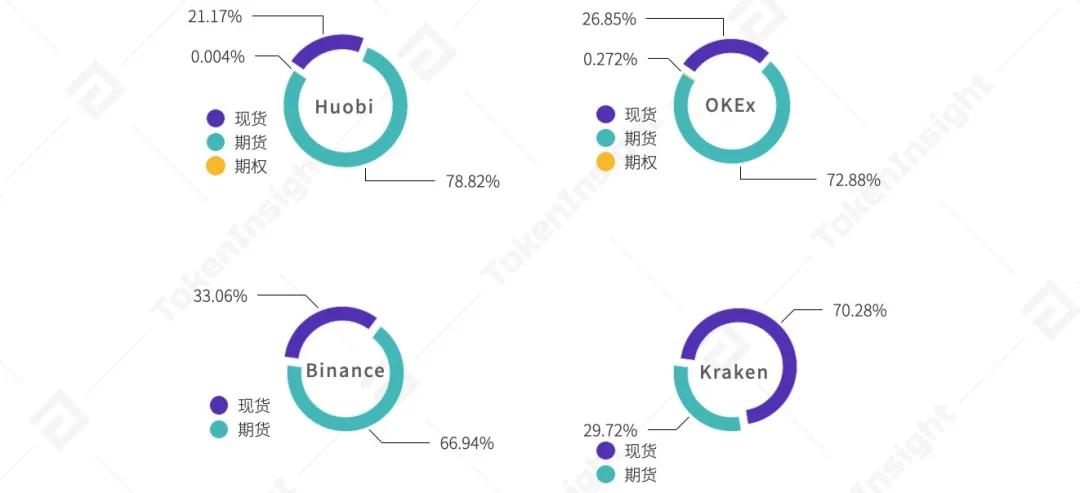

與其他主流交易所相比可以發現,2020年Huobi的主要發力點在於期貨市場,其全年期貨成交量佔總成交量比例為78.82%,高於其他主流交易所,佔據市場份額第一位。

2020年各主流交易所主要交易業務成交量佔比,來源:Coingecko; TokenInsight

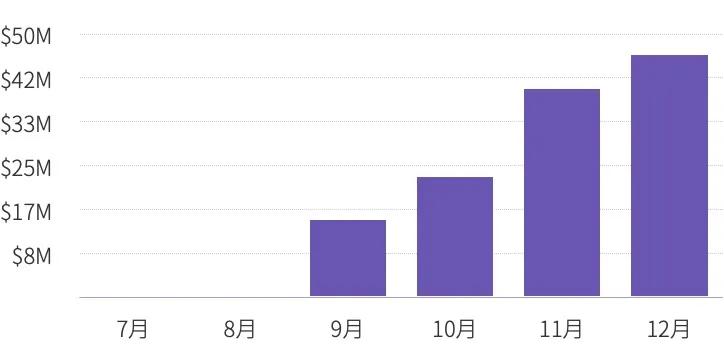

從全年角度看,受DeFi、年末數字資產牛市及Huobi在期貨市場大規模佈局的影響, Huobi交易所成交量多集中於2020年下半年,佔全年比例為61.93%。得益於2020年衍生品市場在下半年的快速發展,Huobi交易所全年最高成交量出現於12月,當月成交量超過5000億美元,佔全年總成交量17.58%;而受第一季度末的數字資產市場大震盪影響,成交量低谷集中於第二季度。

2020年Huobi交易所全年逐日成交量,來源:TokenInsight

“ 期貨成交量仍以交割合約為主,但永續合約已逐漸佔據主流

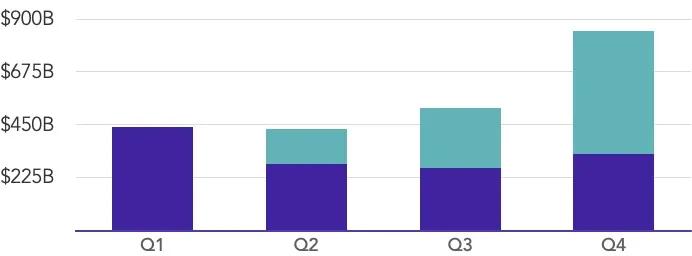

2020年Huobi交易所各季度不同類型合約成交量佔比,來源:TokenInsight

作為期貨市場最大的交易所,與其他主流交易所相比,由於永續合約上線較晚(2020年第二季度)。故2020年全年,Huobi交易所合約交易依然以交割合約為主,報13182.4億美元,佔全年合約交易比重為58.76%。但觀察季度趨勢,自第二季度永續合約上線後,其成交量所佔比重便快速上升,於第四季度反超交割合約成為主流,達交割合約交易量1.59倍。

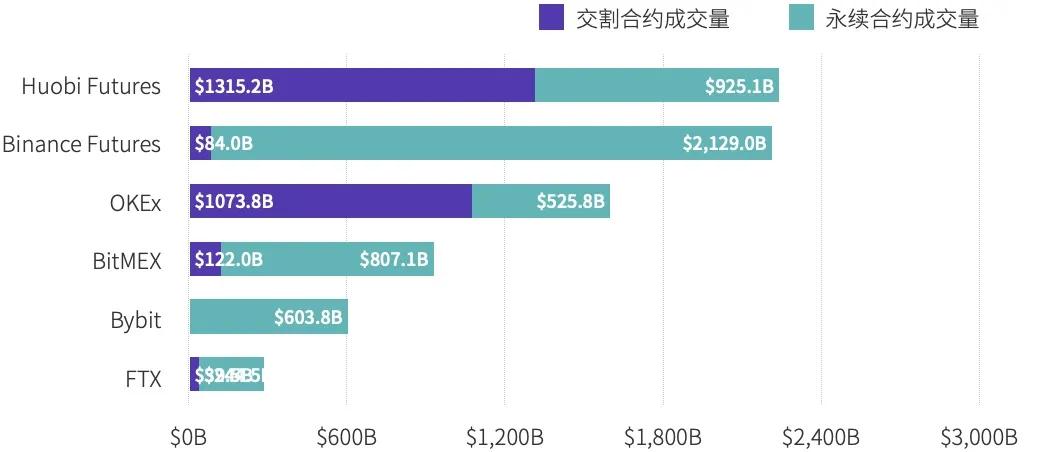

2020年大型期貨/綜合交易所合約分佈對比,來源:TokenInsight

與其他主流衍生品交易所及綜合交易所相比,Huobi在交割合約相關產品方面更受市場歡迎。在TokenInsight定義的大型綜合交易所中,Huobi與OKEx交割合約均上線於2018年,發展相對較為成熟,且由於Huobi發展歷史較為穩定,業務經營期間未發生嚴重問題,故在交割合約細分市場中擁有相對優勢。但在永續合約方面,Binance、BitMEX、Bybit等交易所的先發優勢和比較優勢則相對明顯,其主營衍生品業務均以永續合約為主,產品相對更為成熟,因而Huobi作為追趕者,在永續合約市場仍然需要一定時間的積累與沈淀。但從交易量變動可以看出,其永續合約產品線發展較快,僅用三個季度便獲得了去年衍生品永續合約市場成交量第二的份額。可以預見,2021年,Huobi在永續合約市場中將佔據更為重要的地位。

“ Huobi交易所全年交易以幣本位合約為主,比特幣當季期貨合約成交量為合約產品中最高

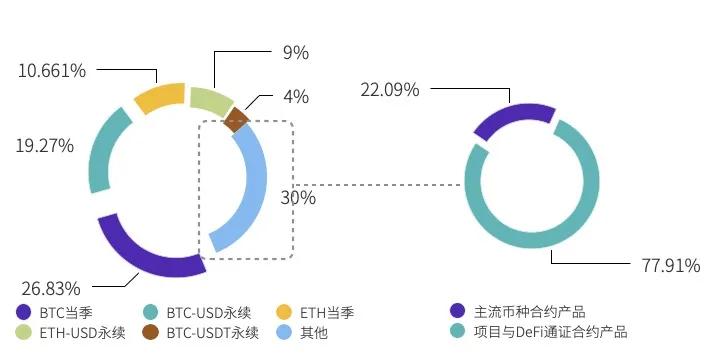

截至2020年12月31日,可獲取交易量數據的Huobi期貨合約產品共167種。從合約整體表現看,以交易量為標準, Huobi交易所內成交量前五的合約除BTC-USDT合約產品外,均為幣本位合約。其中成交量最高的合約為比特幣當季期貨交割合約,全年成交量為6011億美元,幾乎與現貨全年成交量相當。成交量前五的合約總佔比約為70%,而其他合約佔比僅為30%左右,頭部效應明顯。

其他合約中,除BTC、ETH等主流幣種外,項目通證與DeFi通證全年成交量為4733.7億美元,佔“其他合約”總成交量的77.9%。在非主流幣種合約產品中,用戶交易量主要集中於主流數字資產替代幣(BCH、BSV、ETC等)及老牌公鏈項目和支付項目(EOS、LTC、XRP、LINK等),而DeFi相關項目成交量相對較低,最多的Uniswap通證UNI交易量也僅有46億美元左右。但隨著各類項目在2021年的進一步發展,Huobi交易所的非主流合約產品交易格局亦將發生一定變化。

2020年不同類型期貨合約交易量分佈對比(按合約產品計),來源:TokenInsight

從計價方式角度看, Huobi交易所內全年93.91%的合約產品來自於幣本位合約,僅有6.09%的交易量來自於USDT本位合約;167種合約產品中,USDT合約產品共44種,基本覆蓋主流數字資產與各類項目。考慮到Huobi USDT合約產品線上線僅三月有餘,且更受市場歡迎,2021年USDT本位合約將會成為Huobi交易所發展的重點方向。

2020年不同類型期貨合約交易量分佈對比(按計價方式計),來源:TokenInsight

2.3 交易機制創新

2020年,Huobi在衍生品合約機制方面做出了一些改進,引入全倉/逐倉保證金同時使用機制,並推出鎖倉擔保資產優化。

全倉/逐倉保證金同時使用機制

對於數字資產衍生品而言,由於其風險相較於傳統的股票與外匯合約而言相對較高,因此傳統全倉模式下,用戶往往會在市場波動較大時損失大量賬戶可用餘額,乃至全倉爆倉。

作為應對,各大交易所普遍提供了逐倉交易模式,在該模式下,某個特定倉位被平倉並不會影響其它倉位,交易者可以對不同的倉位執行不同的交易策略,從而提高潛在收益,降低損失。

然而,逐倉模式由於無法調撥賬戶內可用資金和可用盈餘,也帶來了資金使用效率下降等副作用。此外,大部分交易所僅支持全倉模式/逐倉模式二選一,用戶無法根據自身情況選擇對不同倉位執行全倉或逐倉處理。

為此,Huobi於2020年12月,引入了全倉與逐倉保證金同時使用機制, 用戶可切換全倉模式或逐倉模式進行交易,切換不影響用戶的已有倉位,用戶可同時持有全倉倉位與逐倉倉位。

這種做法一方面滿足了用戶對於資金使用效率的需求,另一方面也方便用戶將高風險資產鎖定在單獨倉位內以控制風險,實現了資金利用效率與風險控制之間的有效平衡。

鎖倉擔保資產優化

對於採用鎖倉策略的用戶而言,由於同時持有空倉和多倉,在傳統保證金機制下需同時支付所有倉位保證金,但實際上,鎖倉後用戶持倉風險主要來自於倉位的淨交易頭寸( Net Position,指衍生品交易中多頭合約與空頭合約相抵後的淨剩餘) 部分,此時保證金處於“過量”狀態。

儘管過量保證金一定程度上可以提升保證金率,降低爆倉風險,但同時也使得用戶資金流動性下降,難以控制更多倉位,最終影響到用戶資金利用效率與預期收益,降低用戶體驗。

針對該問題,Huobi與2020年年中推出了鎖倉擔保資產優化解決方案,相對簡單但有效。

· 根據Huobi定義,單合約鎖倉擔保資產為單合約多倉持倉擔保資產和單合約空倉持倉擔保資產間最小值。

· 公式:單合約新持倉擔保資產= 單合約多空倉持倉擔保資產之和- 單合約鎖倉擔保資產* 鎖倉擔保資產優惠比例

· 目前,鎖倉擔保資產優惠比例為100%。這意味著用戶只需為其多倉與空倉中較大的倉位支付相應保證金。用戶可將多餘的保證金用於再投資擴大倉位,也可仍然作為保證金使用,從而提高保證金率,降低爆倉風險。

2.4 期權產品

“ Huobi交易所首推USDT本位期權合約產品

2020年9月,Huobi正式上線期權合約產品,完成衍生品市場產品線全覆蓋。與市面已有期權合約產品相比,Huobi期權產品採用了USDT本位計價機制。截至2020年12月31日,Huobi期權總交易量報1.23億美元,受市場牛市影響,12月USDT本位期權合約交易量為4600萬美元,從創新產品角度評估,其成交表現較為良好。

不過,由於USDT本位期權合約產品較為新穎,其機制設計有諸多尚可改進之處。以保證金為例,目前Huobi期權合約的擔保資產率為100%,這意味著期權賣方需要在開倉時抵押100%的足額保證金,用戶和做市商均需要大量資金才能成為賣方。儘管這樣做使得賣方無需承擔爆倉與穿倉風險,但高額保證金也影響到了資金利用效率,同時也會對流動性有一定不利影響,進而影響其市場接受度。

2020年Huobi期權業務逐月成交量(從正式上線起計算),來源:skew; TokenInsight

與傳統期權產品相比, USDT本位期權合約作為市場中的“新角色”,其市場接受度目前相對較低,但該合約具有的持倉風險低、操作容易、計算簡便等USDT本位衍生品合約固有優勢不可忽視。隨著期權市場在2021年的進一步發展,USDT本位期權合約將逐漸為用戶所熟悉。參考USDT永續合約的發展歷程,USDT期權合約將會在未來數字資產衍生品市場中佔據重要的一席之地。

3. 公鏈

“ Heco生態鏈於12月發布,目前鏈上主流資產總額已達22.24億美元

2020年12月21日,Huobi生態鏈Huobi ECO Chain (Heco) 主網正式上線。目前來看,Huobi生態鏈發展較為良好:根據Huobi提供數據,截至2021年2月8日,Heco共支持12種資產跨鏈,並即將開放19種新資產跨鏈;目前共有9家交易所、 12種錢包為Heco提供相應生態支持,與官方存在對接已部署項目61個,覆蓋穩定幣、DEX、借貸、跨鏈橋等多個方向,同時還有數十個第三方自主部署無對接項目。此外,根據Heco區塊鏈瀏覽器相關數據,目前Heco區塊鏈實現交易筆數2235萬筆,鏈上HT、HUSD、ETH等12種主流資產總額達22.24億美元,擁有活躍驗證人21個,總活躍地址數187萬個。

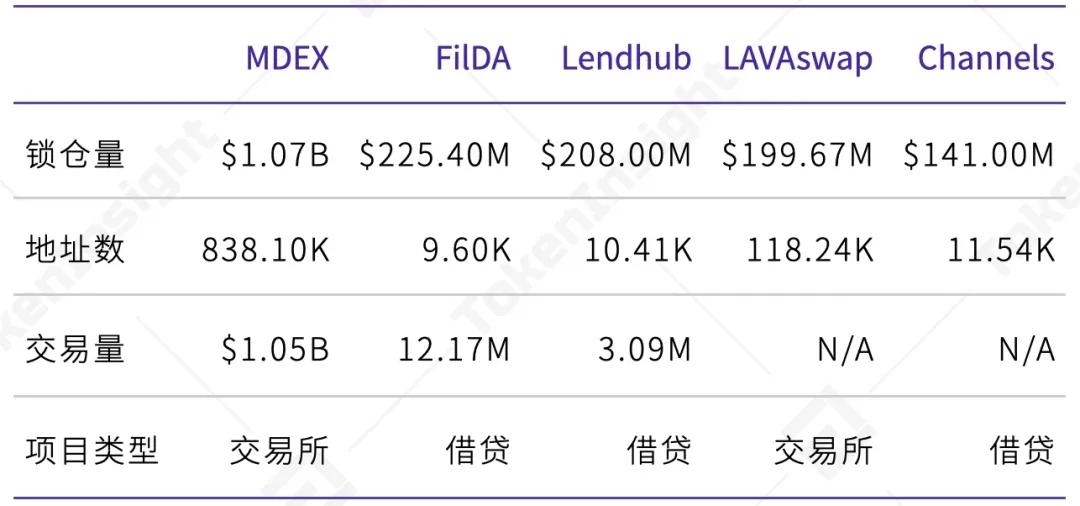

以鎖倉量高低為標準,TokenInsight統計了目前活躍在Heco公鏈上體量較大的前五個項目,如下表所示。

2020年Huobi公鏈大型項目發展情況,來源:DeFibox; TokenInsight;統計日期2021年2月8日

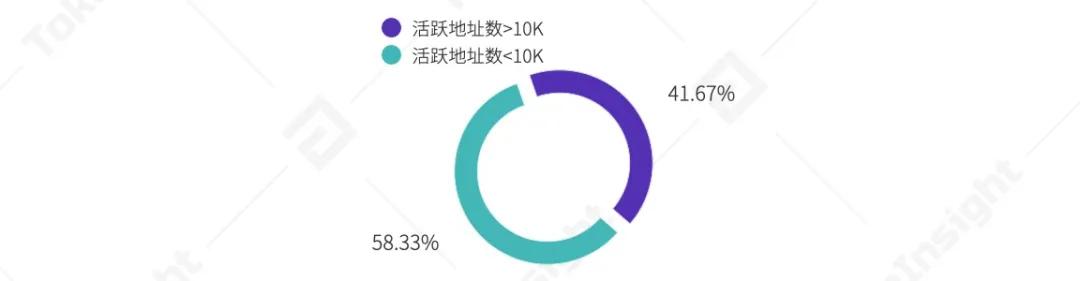

由於Heco上線不久,目前在該公鏈上較受用戶歡迎的項目,除MDEX與YFII外,其他項目的成交量均未超過1億美元。考慮到Heco在TPS、出塊時間、手續費等方面具有一定優勢,對於以MDEX為代表的去中心化交易所和以YFII為代表的聚合器項目而言,Heco相對較為友好。而從地址數角度看,截至2021年2月8日,根據DeFibox已收錄Heco鏈上項目,活躍地址數超過10,000個的項目共有15個,佔其已收錄Heco鏈上項目總數的41.67%。綜上,Huobi公鏈Heco仍有較大發展空間。

2020年Huobi公鏈活躍項目佔比,來源: TokenInsight

4. 熱度與用戶特徵

4.1 用戶熱度

“ 關鍵詞“Huobi”搜索熱度在第三季度達到峰值,市場集中於東亞與東南亞地區

用戶搜索熱度往往可以反映出交易所世界範圍內的受歡迎程度,同時綜合其他影響因素,可在一定程度上推斷其用戶特徵及業務拓展方向。

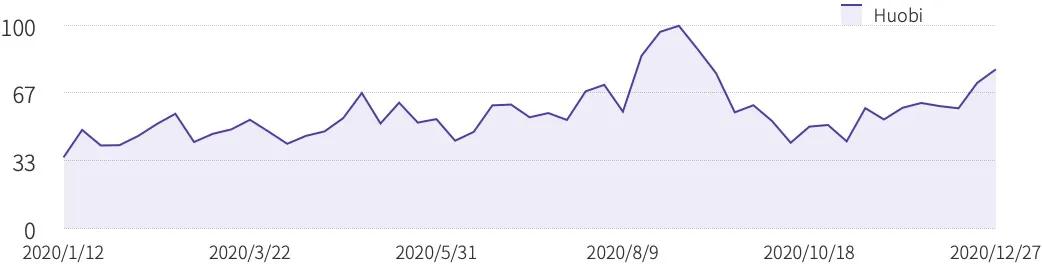

2020年,針對關鍵詞“Huobi”的搜索量一直相對較多:全年大部分時間中,Huobi的搜索熱度均保持在50以上,第一季度的數字資產市場震盪與第四季度的數字資產牛市均未對其搜索熱度造成明顯影響。值得注意的是,Huobi相關關鍵詞搜索熱度於第三季度中期達到峰值,這與DeFi在第三季度的發展密不可分: Huobi在第三季度積極佈局DeFi市場,上線了大量DeFi項目相關現貨與合約產品, 借助DeFi熱潮吸引了更多用戶的注意力。

2020年Huobi Google熱度趨勢圖,來源:Google Trend;TokenInsight

搜索熱度來源方面,熱度排名前五的國家/地區為中國(100)、中國香港(35)、新加坡(29)、馬來西亞(18)、韓國(11),顯示Huobi主要市場集中在東亞與東南亞地區。

2020年Huobi Google熱度分佈圖,來源:Google Trend;TokenInsight

注:熱度數值代表相對於圖表中指定區域和時間內最高點的搜索熱度,熱度最高的得100 分;熱度是前者一半的為50;無足夠數據的為0。

4.2 社群與搜索關鍵詞

作為一家用戶以東亞及東南亞地區為主的交易所,Huobi在海外的社群粉絲數曾經相對較少。但隨著業務在全球範圍內的擴張,Huobi交易所也在2020年受到了更多關注,其海外社群影響力明顯增強。從Twitter社群角度看,Huobi交易所在第一季度末粉絲數僅為16.29萬人左右,但在2020年第二季度開始其粉絲群體擴張迅速,截至第四季度末達到21.8萬人,相較年初增長33.8%。

2020年Huobi交易所Twitter粉絲數統計,來源:Twitter;TokenInsight

此外,從用戶搜索相關關鍵詞可以發現,Huobi在土耳其、意大利、美國等地的搜索量快速上升,同時,用戶在搜索Huobi時,也會同時搜索Binance、Coinbase、OKEx等交易所關鍵詞。由此可見, Huobi 2020年在海外的業務拓展方向集中於歐美髮達國家市場,且有一定成效。用戶在選擇投資數字資產市場時,往往會將Huobi與其他大型交易所相比較,顯示出Huobi交易所在海外的競爭力日益提升。