Celsius 是加密的最大集中式gateways之一。它筹集了 8.64 亿美元的风险投资,曾一度为超过 100 万客户保管超过 30 亿美元的资金。

然而到今天为止,它似乎资不抵债,它正在带跌整个加密市场。

关于Celsius

对于初学者来说,Celsius 是一款全能的金融科技应用程序,旨在让消费者轻松、可靠地访问加密服务:

- 交易

- 稳定币和加密货币的高收益存款

- 加密支持的贷款

从本质上讲,它是一个托管资产管理器。以传统的 ETF 世界为例,Vanguard 和 Fidelity 将一篮子股票打包到面向零售的 ETF 中,并收取向投资者提供服务的费用。Celsius 有点像先锋,但有分散的金融机会。它提供受监管的贷款和收益,并为此收取费用。所有这些都不会让用户面临所谓的自托管加密货币的不便和风险。

与 ETF 提供商一样,Celsius 不提供对标的头寸的直接敞口。他们承诺在用户想要退出头寸的情况下提款和赎回,但Celsius 最终代表投资者管理头寸。微薄慕容说说

但就其所有传统金融诚信而言,Celsius 将自己定位为加密原生产品。对于初学者来说,它有:

- 一份“白皮书”(基本上是它的 PDF 格式网站);

- $CEL代币(提供忠诚度奖励和使用Celsius 服务的折扣)

Celsius反银行的加密银行

在以上众多条件下, $CEL本身也并没有表现得特别好。

但比伪加密氛围更糟糕的是Celsius 危险地使用无意义的陈词滥调和尖锐的反银行言论:

- 银行业破产

- 自己解散银行

- 用区块链取代华尔街

- 99% vs 1%

以上全部取自他们的网站和白皮书。

更糟糕的是你的安全、安保、透明度以及最重要的:信任!

-“军事级安全”

-“随时撤回你的加密货币”

-“保持你的加密货币安全”

-“下一个级透明度”

-“为什么信任Celsius ”

这些全部来自他们自己的营销文案。

而这就是问题所在:1) 高收益的承诺2) 合法性的外表(受监管的入口、合格投资者的溢价准入、监管机构徽标)为Celsius 利用投资者的资金急剧扩张资产规模扫清了道路。

Celsius暴雷原因

Celsius公司采取了两种极其恶劣的行为,这两种行为结合在一起,使其及其数百万散户投资者陷入困境。1) 链上杠杆的使用 2) stETH

让我们依次来看看。

1) 关于链上杠杆。

在Celsius上,比特币约为 3% 至 8%,以太坊为 4% 至 8%,USDT 为 9% 至 11%,那么问题来了,无风险的高收益率从何而来?

借贷业务当然是相对稳妥的商业模式,但是面临资金效率的问题,并不是所有资金都被匹配产生收益,资金效率低,会导致APY低,从而影响负债端(吸储)扩张。因此,一个行业潜规则是,除了借贷,Celsius、BlockFi等借贷平台往往还会在别处寻找收益。

然而,当牛市音乐暂停,稳定套利的机会消失,为了为储户创造高收益,Celsius不得不使用越来越奇特和风险更高的金融工具。

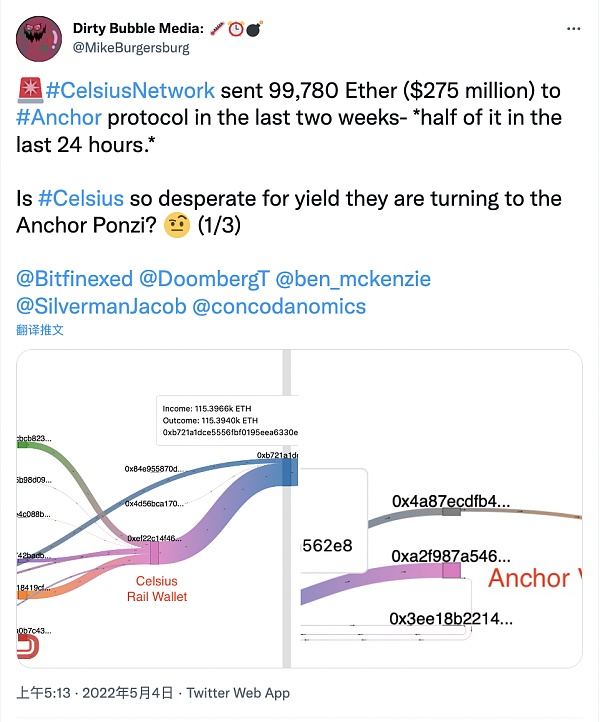

比如,Terra生态的Anchor Protocol ,Celsius是Anchor 上的超级巨鲸,在暴雷前发送数亿美元加密资产至Anchor,也成为了最后压垮UST的最后稻草之一。

2) 关于$stETH问题。

Celsius 在$ETH上提供了“稳健”的收益。在以太坊的权益证明信标链上质押的$ETH提供约 4.2% 的收益,而$ETH的收益是微不足道的 0.20%。那么他们是如何提供约 8% 的?

事实证明了Celsius 的绝对疯狂。他们正在使用一种名为$stETH的$ETH衍生品来提高他们的$ETH收益率并吸引更多投资者。

那么$stETH是什么?之前文章也有介绍过。

$stETH是由LidoFinance创造。它代表(流动)质押的$ETH,它是过去几年发布的最具创新性的 DeFi 产品之一。它允许任何人在不运行质押基础设施的情况下赚取ETH质押收益。

$stETH也可以用来获得比普通$ETH更多的收益。为什么?因为虽然$stETH已经获得了质押收益,但它也可以被借出或提供流动性。一个常见的策略是提供流动性以提高$stETH 的收益率。

关于与$stETH的不幸交易?虽然它可以在公开市场上用$ETH进行交易。但它不能兑换成$ETH,至少在信标链合并之前,然后以太坊将经历一次硬分叉。也就是说,Celsius 买了一堆$stETH,在合并后的 6-12 个月内不能兑换成$ETH。合并甚至还没有发生!

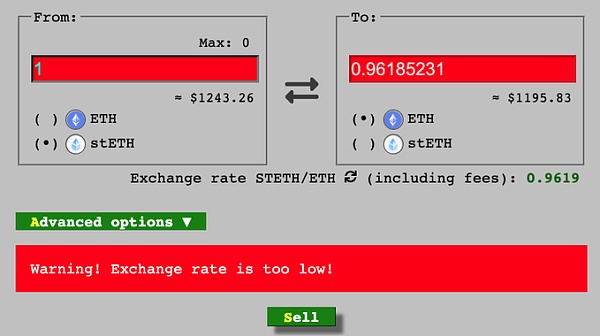

现在,$stETH不再与$ETH进行 1:1 交易。所以他们以 1 美元价格购买了现在价值 0.96 美元的东西。而更糟糕的是,没有足够的流动性——任何地方——Celsius 都无法从$stETH 换成$ ETH,即使是亏本。

Celsius 有 445k(5.65 亿美元!!)的$stETH ,并且$stETH -$ETH 曲线池中只有 143k 的$ETH流动性。此外,他们在多种资产和协议中拥有数十亿美元的综合负债。

总结以上:

1)Celsius 开了一堆贷款

2)他们拿走了用户的存款并用它们换成 $stETH

3)他们现在欠了很多钱,没有准备金来偿还。

Celsius 陷入恶性循环

Celsius 现在资不抵债,但故事还没有结束。这也是Celsius 从看似愚蠢变成严重疏忽的地方。

昨天,Celsius 暂停提款和转账,冻结用户并给他们一个糟糕的选择: - 充值自己的抵押品以节省贷款 - 清算

但之后,Celsius 并没有偿还他们的 OWN 贷款,而是开始补充他们的抵押品。这是个错误又疯狂的做法。

Celsius 的贷方 Maker 的贷款抵押比率至少为 150%。这意味着要获得 1.00 美元的借款,您必须提供1.50 美元的抵押品。现在假设您有一笔未偿还的大笔贷款,并且您想偿还它。您可以:a) 偿还 1 美元或b) 投入 1.50 美元的抵押品。

选项 (b) 似乎比 (a) 差 50%。那你为什么会选择它?

因为如果您实际上已经无法偿还,您会这样做。如果你是一个堕落的赌徒,你就是在把剩下的一点偿付能力都付诸东流,希望在一次交易中把它全部收回。

所有这些不确定性导致 $BTC和$ETH暴跌,这意味着Celsius 的抵押品更少。在DeFi的黑暗森林中,Celsius成为了众矢之的,透明靶子,猎人潜伏在暗处,随时可以扣动扳机,狙击其资产和清算线,捡拾尸体。这是一个可怕的恶性循环。

有传言说对冲基金 Alameda Research 正在购买,甚至 Celsius 的竞争对手——在公开表示不尊重的情况下——也提出了以下言论:

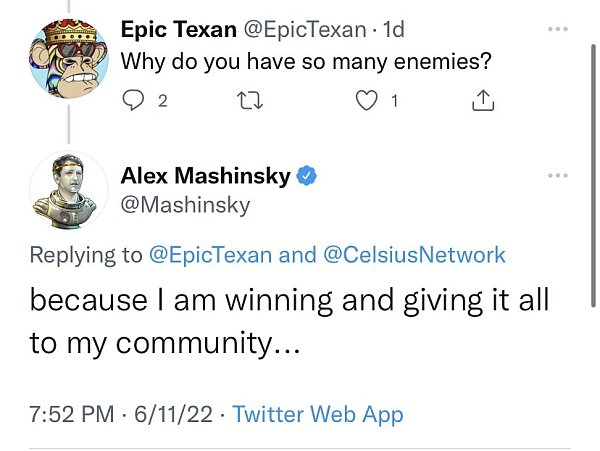

而Celsius 首席执行官亚历克斯·马辛斯基 (Alex Mashinsky) 还一直在进行一场路演,以增强人们对Celsius 度及其流动性储备的信心,并声称直到最后都是安全的。

甚至在宣布取款被冻结的前一天,Mashinsky 也坚持: - Celsius 取款冻结是FUD - 我们有足够的流动性 -我们的工作是在冻结用户资金之前的所有时间里“一起对抗 Tradfi”。

写在最后

Celsius 具有 Tradfi 的所有不透明性和 Defi 的所有缺点: - 拿零售钱 - 杠杆化 - 押注黑色 - 说服每个人它是安全的,直到它不是。

他们无知,疯狂,或两者兼而有之。流动性的音乐总有停止的那一天,巴菲特名言永不过时,只有等到潮水退潮了,才知道谁在裸泳。

这对他们来说变得真实了,现在对我们所有人来说也是如此。