“瞭望无尽前沿科技;洞见未来,引领投研新时代。”

本周回顾

本周从2月7日到2月13日,冰糖橙最高附近$23450,最低接近$21405,震荡幅度达到9.6% 左右。

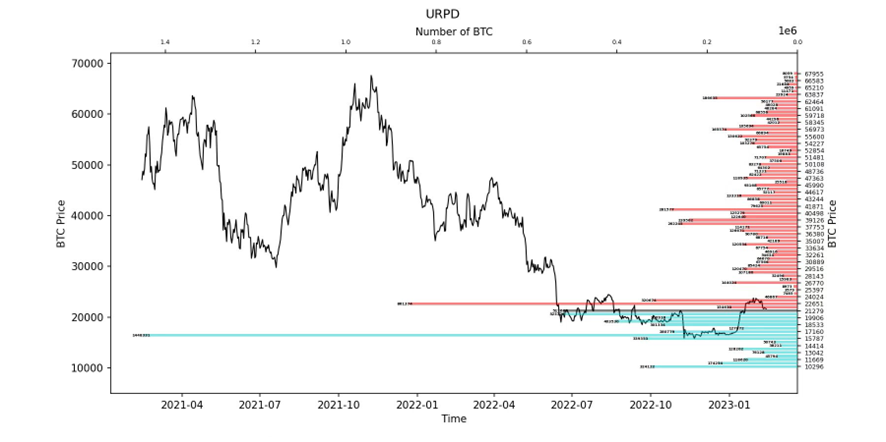

观察筹码分布图,在约 $21279 附近有大量筹码成交,将有一定的支撑或压力。

• 分析:

1. $22500 ~ $28000 约 144 万枚;

2. $18500 ~ $22000 约 220 万枚;

• 短期内跌不破在 $16500 ~ $20500 概率为 65 %;

- 短期内涨不破 $24000~ $28000 的概率为 61 %。

重要消息方面

经济消息方面

- 本周,美国劳工局公布了CPI最新的分项权重,其中,下调二手车权重并略微上调居住成本的权重。这可能给即将公布的核心CPI带来压力。

a. 二手车是最近几个月通胀放缓最大的推动因素之一,市场预计1月份二手车价格增速将收窄约至7个基点,前值12月份约12个基点。

b. 居住成本,主要是业主等价租金的权重从略低于33%升至34.4%。住房也是目前通胀最大推动因素之一。该数据在12月上涨了0.8%。

c. 市场预计汽车和住房市场价格上涨在今年将放缓,因此权重调整从全年来看可能有助于降低核心CPI。

2. 美国2月密歇根大学消费者信心初值上升至66.4,创逾一年新高。

a. 消费者对1年通胀预期初值意外上升至4.2%,预期为4%,1月前值为3.9%;

b. 5年通胀预期初值2.9%,预期2.9%,1月前值2.9%。

3. 本周美国初请失业金人数19.6万人,高于预期值19万人,高于前值18.3万人。本周略高于预期,对上周3.4%超低失业率是一定程度的缓解。

4. 摩根大通称:由于押注加息周期渐入尾声,1月下旬来自散户大军的股票和 ETF 交易订单占市场总成交量的23%,甚至超过2021上半年散户抱团热潮时22%的记录。

5. 美国10年期基准国债收益率本周累计涨约21个基点,创去年12月23日一周以来最大升幅。

a. 2年期美债收益率本周累计涨约23个基点;

b. 2年期和10年期美债收益率均为连降三周后连升三周。

6. 本周美油累计上涨8.62%,布油累涨8.07%。

7. 美国汽油和天然气期货齐涨。

8. 本周黄金期货动力不足,累跌0.1%,在连涨六周后连跌两周。

9. 俄罗斯计划将3月石油产量自愿削减50万桶/日,作为反制西方对俄油限价的措施。

加密生态消息方面

1. 全球共有11个国家/地区支持加密货币合法,分别是美国、欧盟、加拿大、澳大利亚、法国、丹麦、德国、日本、瑞士、西班牙、英国。

2. Tether最新证明报告显示:2022年第四季度盈利7亿美元,并将其再投资到储备中。

a. 截至2022年年底的资产为670亿美元,其中,390亿美元的储备由华尔街债券交易巨头Cantor Fitzgerald管理,Cantor Fitzgerald是美国国债的25家一级交易商之一,允许与美联储直接交易。

3. 纽约梅隆银行调查显示,91%的托管银行客户对投资基于区块链的代币化产品感兴趣。

4. BN 正在组建加密公司联盟,许多公司已经签约加入,涵盖加密货币行业,包括个别项目、交易所和区块链分析公司。

5. CB 2022年三季度营收报告显示,质押收入约6280万美元,约占净收入5.8亿美元的11%左右。

6. Ramp 获得英国 FCA 的”出口( off — ramp )”许可,允许用户将加密资产换回法币,目前 Ramp 上超130个国家的用户可将38种加密货币兑换成美元、欧元和英镑。

7. 香港证监会将允许对一组特定的加密货币进行零售交易。

8. 高盛在其投资组合中,拥有11家加密货币企业,包括CoinMetrics 、基础设施公司 Blockdaemon 和该银行最近的投资 TRM Labs 。

9. 区块链支付技术公司 Partior ,完成3100万美元融资,渣打银行领投,创始股东摩根大通、星展银行和淡马锡参投。

10. 纽约金融服务部命令稳定币发行商Paxos停止发行更多BUSD Token。

11. Messari创始人评Paxos监管危机表示,誓要结束SEC主席Gary Gensler的政治生涯。

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现一些方向和在某前提下发生某种事件的可能性

长期洞察

• BTC与ETH 交易所流动量

• 稳定币总流通量

本期主要以BTC与ETH之间关系和稳定币的角度来洞察行业与市场。

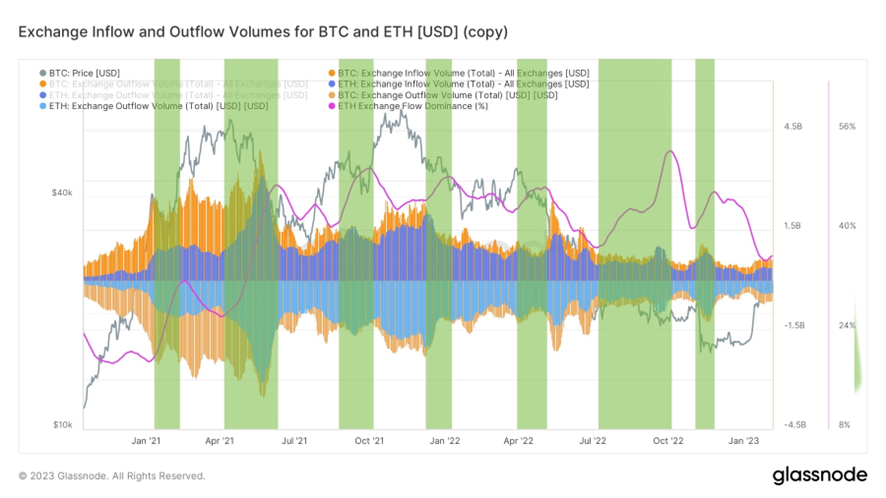

(下图 BTC与ETH 交易所流动量)

从交易所的真金白银资金流向总比例来进一步了解市场动态。

市场在面临重大打击左右,之前或被打击中时,更多资金会累积在BTC上面进行主要行动。

BTC的蓄水池效果很是明显。

同时可能也代表了心理要素的影响,在ETH的交易资金占比提高时,市场也变得慢慢会起来。

或许可以以此来组合不同的策略;

例如条件对冲策略、轮动策略等等。

也从侧面证明了,市场对于BTC蓄水池的认可度。

可关注后续此数据的比例上升,从侧面代表了市场潜在风险。

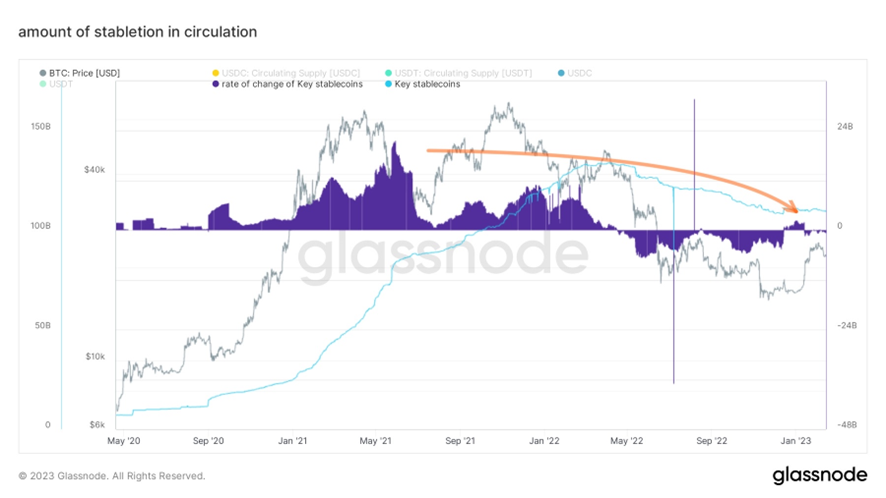

(下图 稳定币总流通量)

市场总体的稳定币流通总量在慢慢下降。

虽然已经没有持续发生巨大的流失,但也并未发生太大的流入增量。

市场陷入了一定程度的困境,目前主要集中在存量的局内博弈。

这时候优先关注短期参与者的行为动向。

目前情况,在没有衍生品的影响下,场内的资金空间是较为有限的,较难将资产价格推向极高的位置。

中期探查

• 积累系数

• 积累趋势分全景图

• 网络情绪积极性

• 总转账量

• 短期交易者盈亏供应状态

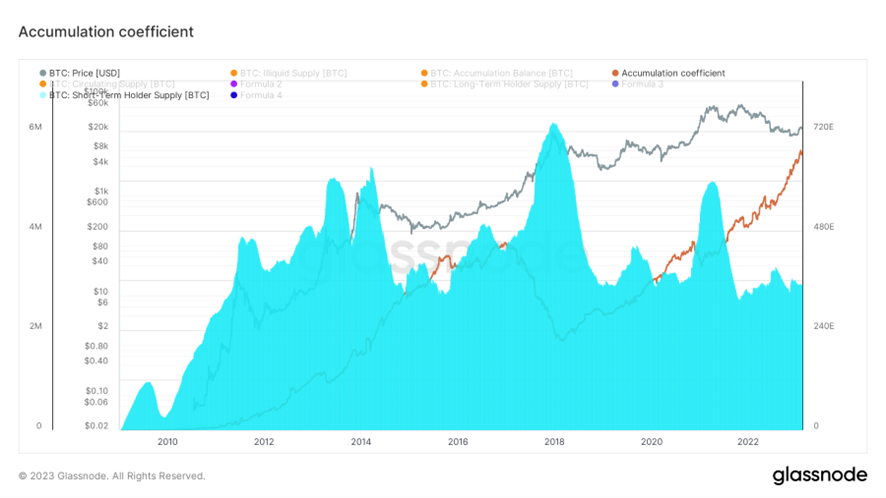

(下图 积累系数)

红色:积累系数,主要统计场内的BTC积累状况;

蓝色区域:短期交易者持有供应。

1. 从中长期的视角俯瞰目前的状态,场内短期资金活跃了1年多仍在存量状态中摇摆,徘徊,尚未呈现走出大行情的状态;

2. 同时,场内的存量资金走向“积累”的主旋律,持续保持这种状态可能会让场内的“可售币量”不断地减少。

3. 回到当下,当前仍然欠缺一股短期资金进行情绪点燃,无论宏观情绪、M2紧缩或是何种原因,从当前结构上看,比较谨慎的策略可能是减少非对冲情况下的做空频次。

4. 短期资金也是行情出现爆发式上升的核心推动力,欠缺短期资金的条件下,由于整体处于“存量博弈”状态中,可能会在有限的空间内产生相对焦灼的博弈。

5. 如果资金情绪是“后发式”点燃,可能在场内抛压相对较低的情况下布局,会是个不错的左侧入场点。

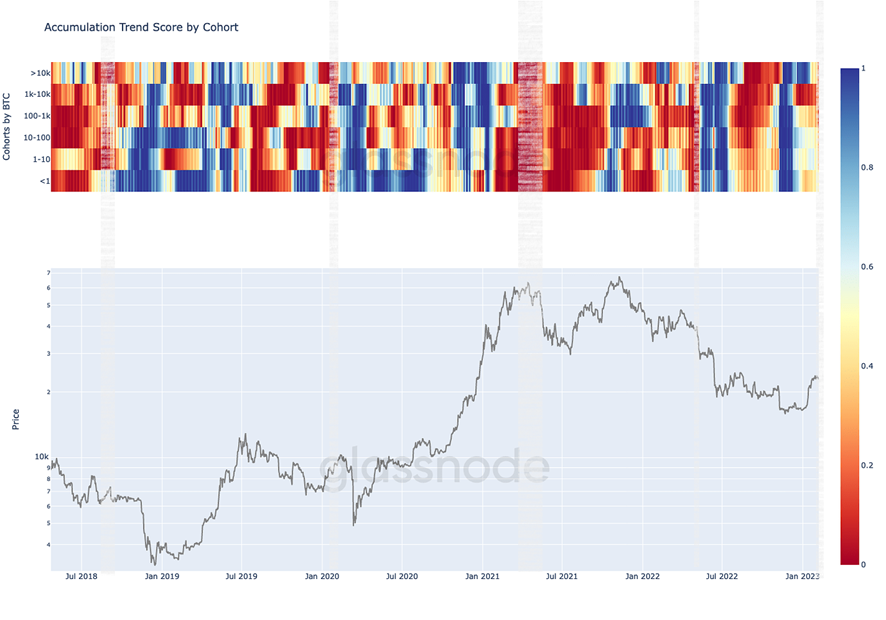

(下图 积累趋势分全景图)

该模型统计场内各个地址群的积累状态,并给出0–1的评分。

1. 积累趋势分整体/大部分地址接近“红色”状态(即整体评分接近于)时,会进入到相对危险的状态,场内可能因为缺乏积累共识导致价格支撑不住。

2. 同时,“>10k”和“>1–10k”的地址拥有较高的权重,他们若是没有处于“积累”状态,可能会使得场内的价格缺乏有力的支撑带。

3. 当前状态下,场内可能存在一定程度的焦灼,“>10k”和“100–1k”的地址积累状况减弱,已经呈现了评分0.2–0.3的状态,可能等他们状态相对缓和时才会度过目前的盘整时间。

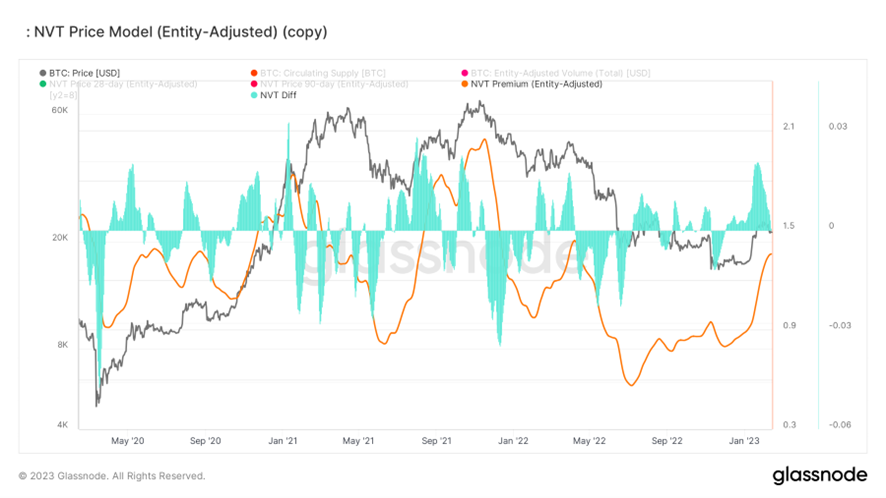

(下图 网络情绪积极性)

从精度相对更高的网络情绪积极性来诊断行情,当前行情可能暂时陷入到停滞的状态当中。

可能场内处于一种盘整状态,相对而言消耗场内持币者的耐心和时间。

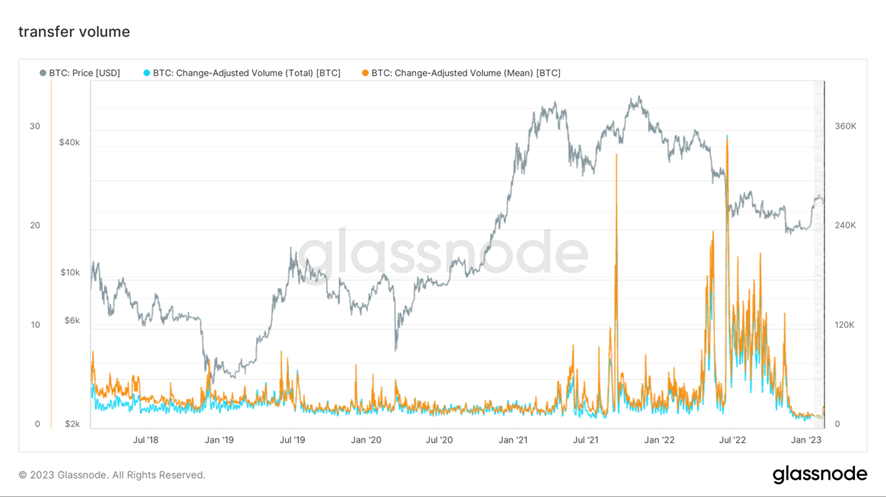

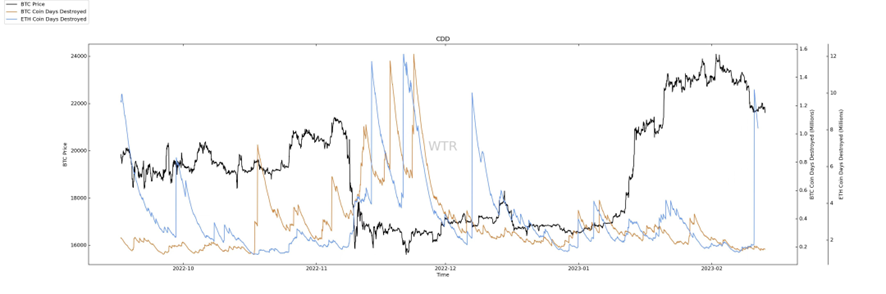

(下图 总转账量和平均转账量)

从链上整体的转账情况来看,目前场内出现略微的异动,但整体未触发预警。

可能当下接近于盘整,换手的状态,且目前呈现的状态相对平静。

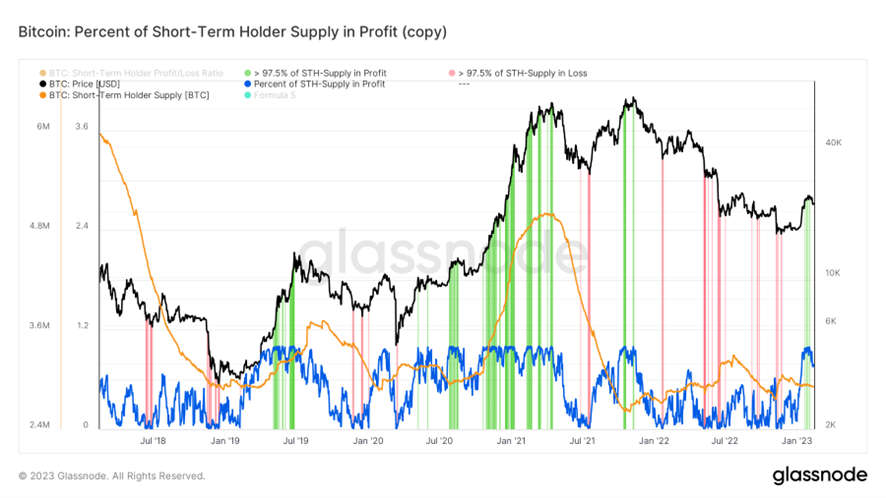

(下图 短期交易者盈亏供应状态)

绿线区域:短期交易者群体中>97.5%处于盈利状态时;

红线区域:短期交易者群体中>97.5%处于亏损状态时。

黄色线:短期交易者持仓量

1. 当市场呈现绿色区域时,由于短期交易者处于“盈利”状态,可能会加速短期群体出现“获利抛售”的概率会增加;

2. 同时,短期交易者的持仓量不断增加时,可能会使得这种“获利抛售”得以消化;

3. 如果要构建简洁的逃顶模型,观察短期交易者的持仓状态是相对轻松的事情,他们可能是市场最后的推力。

短期观测

• 衍生品风险系数

• 期权意向成交比

• 衍生品成交量

• 期权隐含波动率

• 盈利亏损转移量

• 新增地址和活跃地址

• 冰糖橙交易所净头寸

• 姨太交易所净头寸

• 高权重抛压

• 全球购买力状态

• 稳定币交易所净头寸

• 链下交易所数据

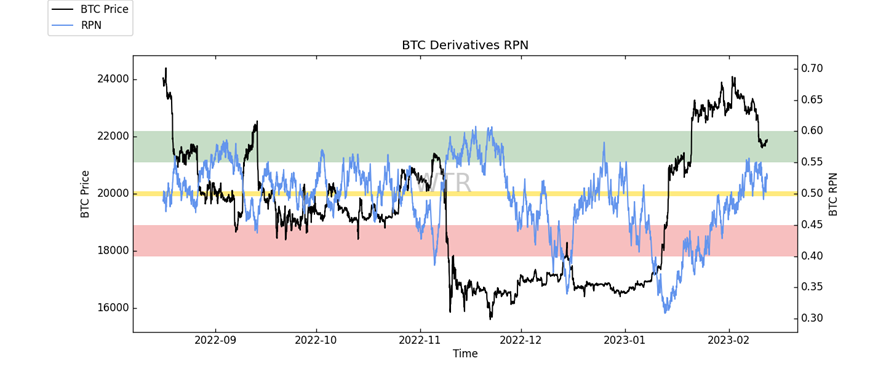

衍生品评级:衍生品风险处于中性偏安全区域

(下图 衍生品风险系数)

在整体衍生品交易量偏低的情形下,衍生品风险系数的滑动幅度不大,持续处于中性偏安全区域。

(下图 期权意向成交比)

看涨看跌期权比例少量下降,成交意向比回到较为平衡状态。

当前期权交易量不高,但近几周交易量有持续的抬升趋势。

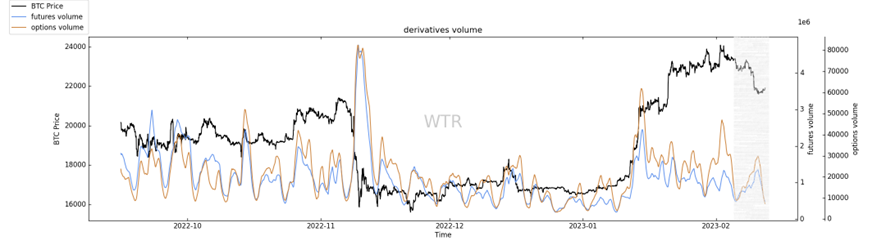

(下图 衍生品成交量)

交易量处于较低水平,交易者的参与热情整体不高,市场整体处于偏观望情绪当中。

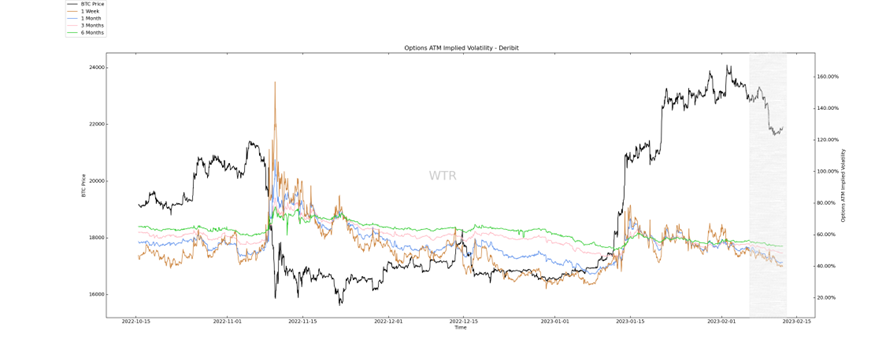

(下图 期权隐含波动率)

隐含波动率继续延续上周的下降趋势,参与者下注也相应减少。

情绪状态评级:整体偏中性

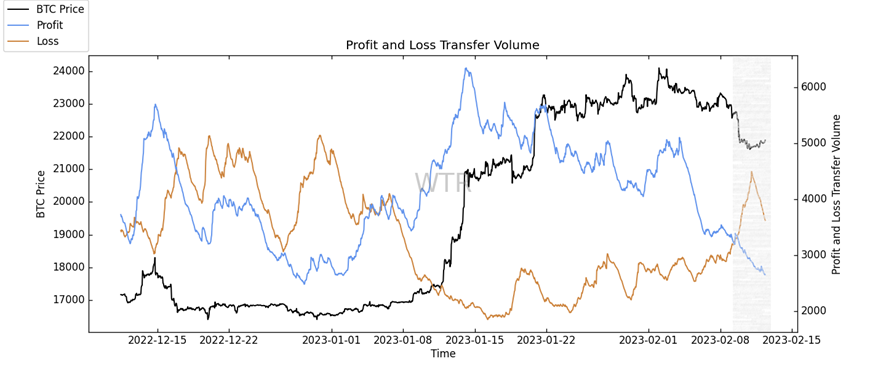

(下图 盈利亏损转移量)

亏损踩踏本周有一定的抬升但随后也开始下降,盈利抛压持续处于下降状态。

从盈利亏损转移量的角度看。在最近几周时间内,价格持续攀升的过程中盈利抛压一直持续下降,表明当前市场的筹码并非想早早获利了结。

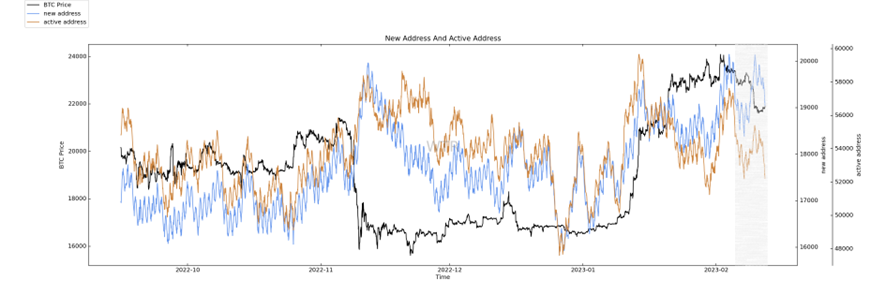

(下图 新增地址和活跃地址)

新增、活跃地址上周下降后,随后本周有较大增加,其中新增地址大于活跃地址数。

现货以及抛压结构评级:少量流入积累,出现一定抛压。

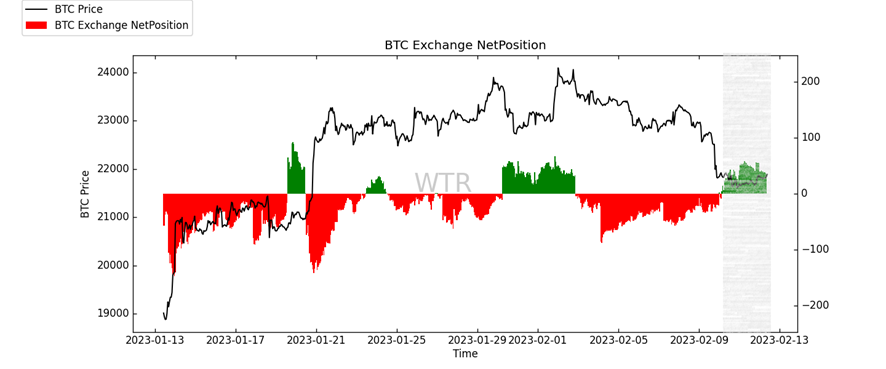

(下图 BTC交易所净头寸)

目前交易所的状态是呈现流入,数量并不算非常大,但在当前整体偏观望情绪的市场环境下,更考验接下来市场整体的承接能力水平。

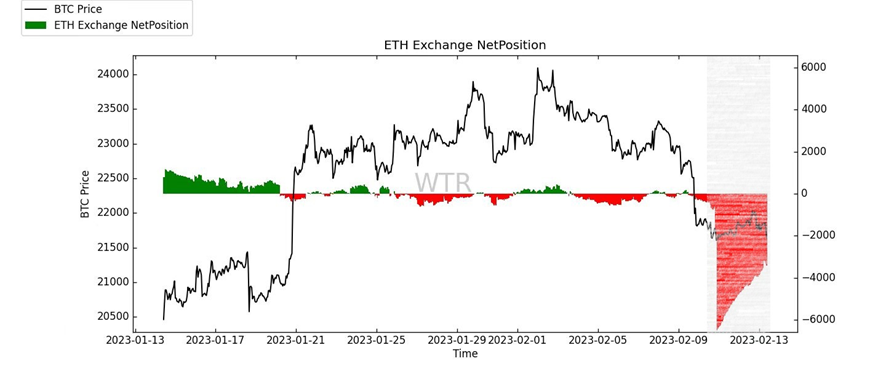

(下图 ETH交易所净头寸)

ETH本周出现超大量流出,但随之也出现高权重抛压预警。

(下图 高权重抛压)

ETH出现高权重抛压。

ETH的高权重抛压对于市场整体影响较为明显,且响应更为敏感,这个角度出发,需谨慎面对后续市场行为。

购买力评级:全球购买力减弱,稳定币处于流失状态。

(下图 全球购买力状态)

全球购买力整体处于下降状态且下降幅度较大,其中本就不多的亚洲购买力几乎消失不见。

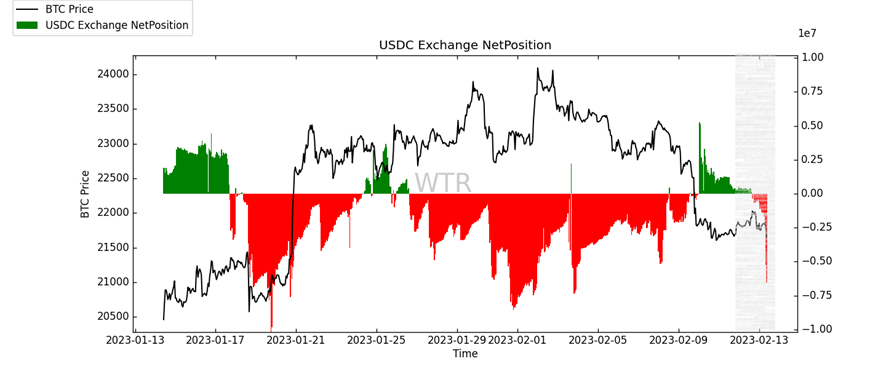

(下图 USDC交易所净头寸)

USDC持续流出,购买力略显不足。

如延续上一周的购买力不足,且无进一步衍生品影响的话,市场向上空间会相对受限。

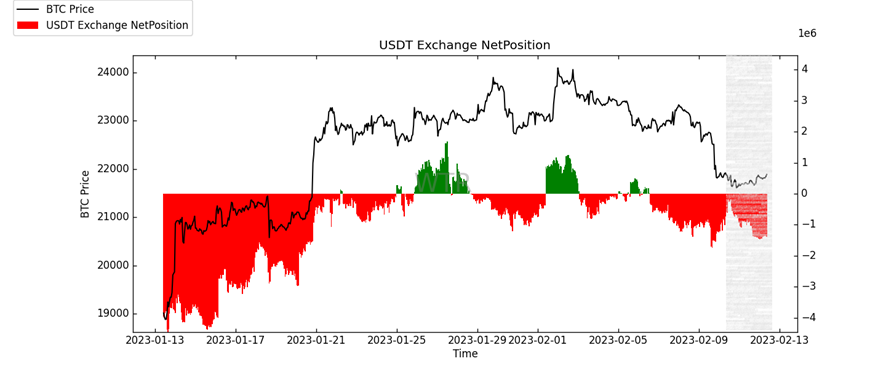

(下图 USDT交易所净头寸)

USDT延续流出状态。虽然USDT对市场整体影响相对较小,但持续的流出状态也表明当前购买力相对不足。

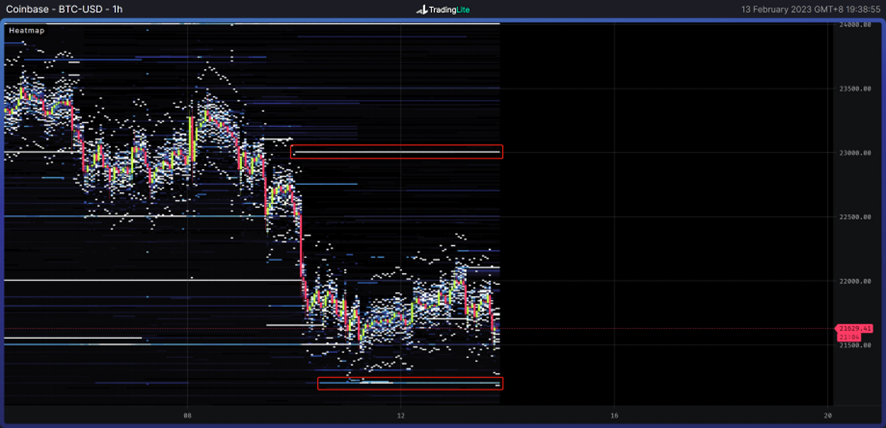

链下交易数据评级:21200–21400有购买意愿

(下图 Coinbase链下数据)

23000价位有抛售意愿,21200价位有购买意愿。

(下图 Binance链下数据)

21430价位有购买意愿。

(下图 Bitfinex链下数据)

21720有些许抛售意愿;

21570、21530、21440、21400价位有购买意愿。

本周总结:

消息面总结:

1. 在下周即将到来的CPI之前,美联储调整了分项权重,给市场带来诸多揣测。

2. 二手车价格在过去两个月都是环比增长,1月份美国部分地区受益于强劲的劳动力市场,中位数租金呈上涨趋势,加上上周失业率意外降低。

a. 市场担忧美联储会将紧缩政策保持,目前对停止加息的预期推迟至5月之后。周二的CPI成为关注焦点。

3. 鲍威尔在发言中称2023年将是通胀大幅下降的一年,从现在到下一次加息宣布的时间里,还有几次CPI和PCE核心数据发布,美联储和市场都紧盯数据变化。

a. 不论停止加息的时间点确定在哪个月,今年都将迎来金融环境逐渐宽松的态势。

随着世界科技发展和全球化进程,虚拟世界越来越重要。

新时代的一代人中,基础物理供应的满足,逐渐转化到高端的情感需求与精神需求的渴望。

虚拟世界在数据表现上来看,也在汇集世界越来越多年轻人的时间和精力。

在未来随着科技产业几何级别的上升,会逐渐影响到现实世界;

虚拟IP类例如“迪斯尼”、“漫威”、“三体”等在虚拟世界的影响高达十几年甚至几十年。

持续发展的精神符号,标志着日益愈增的精神需求,更标志着源源不断可产生潜在现金流的产业和机会。

以此来看,物理规则的百年家族企业很少,而有虚拟世界的产业存在,会更加有延续性。

同样,以虚拟世界为基础的加密货币的爆发力展现了极度惊人的增长:

14年世界从零到最高的3万亿美金,相当于一个全球前八的英国GDP。

在另一个方面;

物理世界的创造或者存在本身,物理极限是很大的:

比如一年芯片生产的量极有限,拍摄电影或者创造模型试验特效,所耗费的物理总量造成生产的局促也是现实存在的。

如果经济总体的创造规模是有一定限制和存在物理局限性,则会无法完全消化金融所造成的杠杆和社会所产生巨大的泡沫,包括目前全球化存在大量货币的现象。

能消化杠杆和泡沫以及为整体破局的,需要能创造更多生产力甚至基本无局限性的产业。

比如互联网,因其不受更多物理限制,所以很多创造性的想法得以很低成本的诞生。

而这点在虚拟世界会越加明显,在这里模型或特效创造可以乘以几何级的倍数获得巨大增长。

可能需要一个平台,建设电影,游戏,工程模型试验,且试错成本足够小,甚至会越来越小。

当创造出来的生产力本身足以消化泡沫,那么本身的泡沫便不是泡沫。

特斯拉在做出自动驾驶时,也是使用了数字孪生或虚拟仿真训练AI模型和多状况决策。同样目前很火的Chat-GPT也是继承了大量的数据处理。

第三方面,年轻人对于虚拟世界的狂热。

年轻人会随着时间的流逝慢慢变老并产生下一代,且在下一代教育中再次教育培养出他们虚拟时代的观念和标签。

这将拥有未来极大的增量基础,而且是一代又一代的滚滚浪潮。

无论情愿还是不情愿,这种趋势的发展正在逐步加深加速,不以任何人意志为转移。

链上长期洞察:

1. 市场在面临重大打击左右,之前或被打击中时,更多资金会累积在BTC上面进行主要行动;

2. 可关注后续此数据的比例上升,从侧面代表了市场潜在风险;

3. 从稳定币流通量来看市场陷入了一定程度的困境,目前主要集中在存量的局内博弈;

4. 长期可能较难将市值推向极高位置。

• 市场定调:

并无太多增量,市值天花板受限。

链上中期探查:

1. 持币者仍在增持,静候修复,但当前缺乏短期资金点燃盘面;

2. 当前的积累状况偏向于盘整状态;

3. 链上交易情绪目前暂缓增长,可能会进入到调整状态;

4. 链上转账状态相对平静,未有过量的币发生移动;

5. 短期交易者已经出现获利抛售状况,可能需要消化一些短期交易者的获利抛压。

• 市场定调:

放缓,盘整

目前缺乏短期资金点燃盘面,但场内处于一种积累修复的状态,可能当前需要考验持币者的耐心和持有时间。

策略建议:中长期视角下,减少非对冲情况下的做空频次;现货角度可以择机布置左侧仓位。

链上短期观测:

1. 衍生品风险相对下降,交易量也呈较低状态;

2. 市场情绪状态中性,交易者整体情绪偏观望;

3. 交易所数据显示已有少量潜在抛压累积;

4. 全球购买力减弱,稳定币购买力持续流失。

5. 链下交易数据显示21200–21400有购买意愿;

6. 短期内跌不破在 $16500 ~ $20500 概率为 65 %;

7. 短期内涨不破 $24000~ $28000 的概率为 61 %。

• 市场定调:

市场开始承接压力,有一定的抛压存在。

策略建议:适当降低仓位或者对冲市场风险

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

此报告为“WTR”研究院提供:

金蛋日记 ;麋鹿不会迷路;外汇哥;汤圆;西贝;KitKat

欢迎关注我们:

推特:https://twitter.com/wtrcrypto

华语社群:http://T.me/wtrtt

Discord社群:https://discord.gg/g38BzPqdPm