來源:NodeDAO

作者:周鵬

關鍵詞:DeFi;保險;區塊鏈;智能合約;加密資產

智能合約授權的去中心化金融( DeFi )的旺盛炒作與加密資產的過度風險交織在一起,包括可替代代幣(加密貨幣)和不可替代代幣(NFTs)。持有加密資產的一個眾所周知的風險是價格波動。例如,2022年5月,比特幣和以太坊在Terra Luna(其價格暴跌99.9%)崩盤後的動盪月份,分別下跌27.3%和38.1%。持有加密資產的另一個臭名昭著的風險是網絡攻擊。僅在2021年就有約100億美元因黑客和詐騙而損失(Elliptic, 2022)。

為了減輕加密資產的高風險,一個明顯的處方是訴諸保險,與中心化金融(CeFi)中傳統資產的損失保險相同。然而,世界上幾乎所有的傳統保險公司都不願意為加密資產承保--傳統的CeFi行業和政府監管機構甚至不承認加密資產是資產(HMRC, 2021)。因此,DeFi生態系統被迫開發自己的保險項目,以滿足在智能合約的幫助下分擔風險和減輕損失的迫切需求。

儘管對加密資產保險有真正的需求,但DeFi保險的發展卻長期滯後於整個加密資產市場。

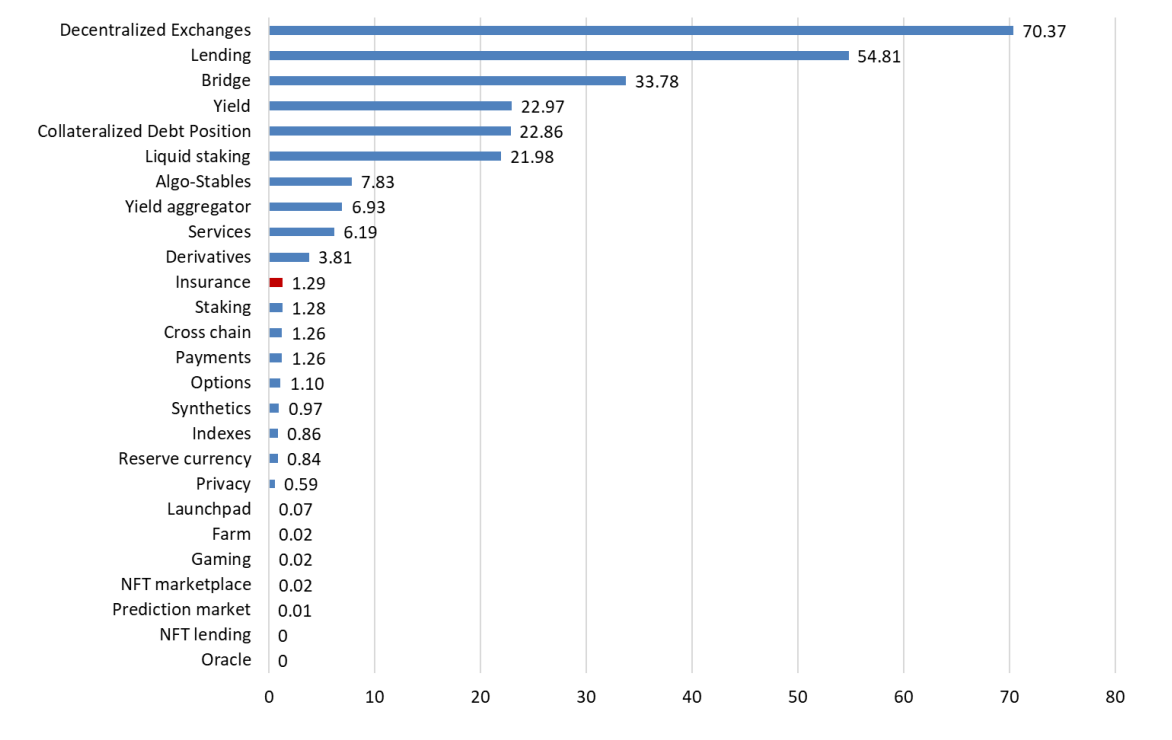

如圖1所示,保險的總價值鎖定(TVL)只佔DeFi總體的1.29%。相比之下,CeFi保險的總資產佔CeFi資產的8.6%(Statista, 2022)。這種差距表明,DeFi保險的發展是極其不平衡的,一定有一些獨特的障礙阻礙了保險在DeFi中的發展。

因此,本文旨在解決以下兩個問題:

1.阻礙DeFi保險發展的主要難題是什麼?

2.對於DeFi保險的這些難題,有哪些潛在的解決方案?

圖1: 2022年3月不同DeFi領域的總價值鎖定(TVL)。

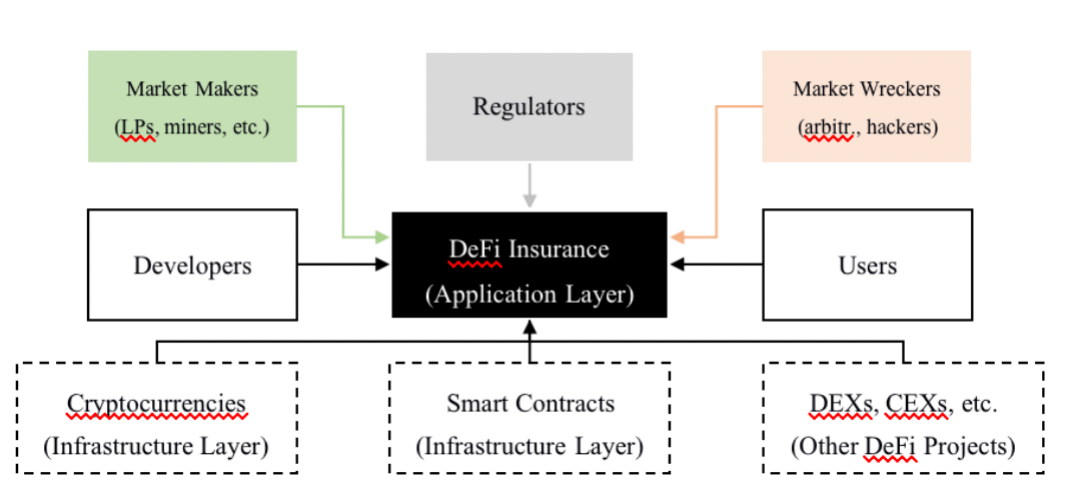

如圖1所示,在一個DeFi保險項目的核心中,有供應方(開發商)和需求方(用戶),同時市場參與者如流動性提供者(LPs)和做市商為項目提供足夠的資金,以便保險用戶(保單持有人)能夠在適當的時候得到補償。他們本質上是DeFi保險的做市商,相反像黑客和套利者這樣的市場參與者利用惡意交易攻擊項目,他們實際上是市場破壞者。除了市場參與者,鑑於DeFi的高風險和不斷擴大的規模,金融市場的監管者現在也密切關注著DeFi的發展。其他DeFi項目(尤其是DEX)、智能合約區塊鏈(尤其是以太坊)和加密貨幣(尤其是穩定幣)為DeFi保險項目提供了生態支持(或障礙)。

備註:不同的部分可能會重疊,因此份額之和不等於100。不同的部分可能會重疊,所以份額之和不等於100。 DeFi的TVL估計為2278億美元。

數據來源。 DeFi Llama (https://defillama.com/categories)。

本文通過對開發商、企業家、投資者、研究人員和媒體評論員組成的焦點小組以半結構化討論方式,確定了八個主要難題。

1.流動性難題

2.精算難題

3.驗證難題

4.規模難題

5.收益率難題

6.惡意攻擊難題

7.網絡安全難題

8.立法難題

這些確定的難題可以從DeFi保險市場不同參與者的角度來理解和分類。

圖2: DeFi保險的市場參與者和市場結構

備註:

LPs=流動性提供者,arbitr.=套利者,DEXs=去中心化交易所,CEXs=集中化交易所。

下面將詳細解釋八個主要難題。

一、流動性難題

[難題]

DeFi保險或者說整個DeFi行業實際上面臨的首要難題就是流動性,這主要是從供應商的角度來看(但也涉及做市商和其他市場參與者)。在DeFi發展的早期階段(所謂的DeFi 1.0),流動性主要由流動性礦工提供,他們在不同的項目中不斷切換以獲取最高收益。因此,除非提供更高的收益率來競爭流動性,否則某個DeFi項目是無法維持其流動性的,直到出現龐氏騙局,例如Curve、Sushi通常在各種加密資產上提供約2%-15 %APY,而其他風險較高的協議可能有令人瞠目結舌的收益率,達到35,000% APY。

[解決方案】

焦點小組一致認為,需要一個革命性的解決方案來解決流動性難題。一個新出現的可能性是所謂的DeFi 2.0解決方案,即在流動性池之外建立一個基金儲備或"金庫"來支持流動性需求。這種解決方案最初由其他DeFi項目開發,如Olympus(一個儲備貨幣項目),並由DeFi保險項目如NodeDAO採用。通過各種激勵設計,DeFi 2.0中的金庫可以穩定DeFi保險項目的流動性。

二、精算難題

[難題]

這個難題也是從供應商的角度出發的,焦點小組中的精算分析師提出,與傳統的集中式保險相比,被保險的風險(加密資產)缺乏固定的、獨立的分佈,所以相關的風險很難量化。例如著名的數字藝術《The First 5000 Days》在2021年的交易價格為6930萬美元,成為賣給單一所有者的最昂貴的NFT。交易歷史不夠長,不足以構成對價格分佈的可靠、連續的估計。

[解決方案]

保險本質上是不確定狀態下的索賠,所以風險溢價的定價模式與金融衍生品的定價模式類似。傳統保險業的精算分析師評論說,他們通常使用蒙特卡洛方法來模擬和估算被保險資產的公平溢價。隨著越來越多的價格記錄的出現,也可以應用連續時間的定價模型,如Black-Scholes公式,來自NodeDAO的精算分析師回應說,現有DeFi保險中最流行的方法確實是蒙特卡洛方法,但如果可以使用平均法(或指數化)來構建複合危險,那麼就有可能被穩定和平滑化,所以像Black-Scholes公式這樣的傳統方法也可以應用。這可以通過對同一系列的NFT進行平均化或對同一NFT的單位進行平均化來實現(例如,The Merge以312,686個單位出售給28,893名收藏家,總價為9180萬美元)。

三、核查難題

[難題]

相對於CeFi保險,DeFi保險的一個獨特困難是損失的核查。現實世界中的損失可以由中心化的保險公司和中心化的政府以一定的信息成本進行核實。然而,在加密世界中,數字錢包的匿名性特徵使得核實索賠的有效性變得困難,有時甚至不可能。例如,如果投保人聲稱他的NFT被入侵,幾乎不可能區分真正的盜竊和保險欺詐,因為投保人可以簡單地創建另一個數字錢包並轉移加密資產而不被識別。更糟糕的是,由於缺乏監管,這種類型的保險欺詐沒有任何法律後果。

[解決方案]

焦點小組沒有就解決驗證難題達成共識,但這一困難並不是普遍存在的。加密貨幣、NFT甚至現實世界中的金融資產的交易價格和底價等公開數據可以在區塊鏈神諭的幫助下被輸入驗證過程。然後可以使用智能合約來自動進行驗證和賠償。 DeFi保險很可能必須限制其範圍,以避免,而不是解決核查難題。

四、規模難題

[難題]

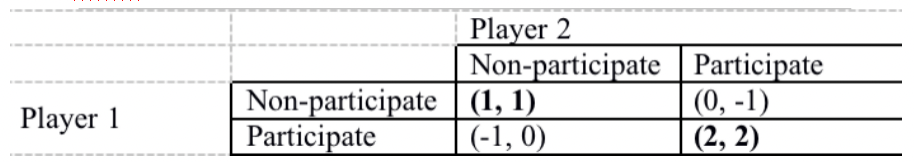

這是從用戶的角度來看的一個難題。焦點小組強調了DeFi保險規模小的兩個可能原因。一方面,保險業存在著規模經濟(包括DeFi和CeFi),要使大數法則發揮作用,需要有足夠大的用戶群,如果流動性池不夠大,那麼很少有用戶願意投保,因為整個DeFi保險行業的總價值鎖定只有10億美元左右(DeFi Llama, 2022),而僅藝術領域的NFT的市值已經達到8.4億美元(Statista, 2022)。一個小的基金池不可能為大的資產投保(小池塘里養大魚)。如果資金池不夠大,那麼它就會一直小下去,永遠無法引導自己成為一個大資金池。然而,如果沒有人參與,那麼資金池將永遠不會增長。這是一個協調博弈的保險市場的納什均衡(Kets等人,2022)。 "壞"的納什均衡(都不參與)和"好"的納什均衡(都參與)顯示在下面的簡單協調博弈中(表1)。如果沒有外部力量,DeFi保險市場總是停留在壞的納什均衡中。

表1 DeFi保險市場的協調遊戲。

另一方面,加密貨幣市場的風險偏好非常高,加密貨幣社區的最大群體是年輕男性(18-29歲),具有很高的技術熱情,這些人以其高風險容忍度和熱愛風險的投資態度而聞名(Fairley & Sanfey, 2020)。因此,他們在加密貨幣市場上是為了高風險、高回報,而不是為了減輕風險、溫和回報。對保險的內在需求可能首先是有限的,這加強了DeFi保險市場被困在"壞的"納什均衡中。

[解決方案]

與傳統保險不同,DeFi保險所使用的資本不能隨著外部力量而擴張,因為所有的保險購買都是自願的,而不是像實體經濟中的車輛保險或國家保險那樣是強制性的。但焦點小組一致認為,礦工、LP、stakers和NFT投資者對DeFi保險有內在的需求。隨著加密貨幣市場用戶的增長,保險需求也隨之增長,因為新進入者的風險偏好往往低於存量者。解決規模難題的唯一辦法似乎是時間,DeFi保險項目必須等待用戶與加密貨幣生態系統自然增長,在此之前,DeFi保險項目不能純粹是一種加密資產的保險,它必須產生一個多樣化的商業模式來支持增長。例如,NodeDAO提出了一個名為NICE(N = NFTs,I = Investment,C = Cryptocurrencies,E = Events)的綜合保險模式。它不僅涵蓋了現貨市場(N和C),還包括未來市場(I和E)。此外,穩定幣(如USDC)將加密貨幣與現實貨幣連接起來,而儲備幣(如Olympus)和NICE(如NodeDAO)將加密資產與現實資產連接起來。

五、收益率難題

[難題]

這個難題反映了做市商的觀點,如LP和stakers,如果沒有做市商提供流動性,DeFi市場就無法運作,然而他們也在DeFi 1.0中造成了嚴重的流動性問題,因為高風險用戶總是尋求最高的APY(就像國際金融市場上的熱錢),正如在流動性難題中提到的那樣。一旦替代項目中出現更高的收益率,追求高收益率的用戶就會有動力從現有項目中撤出資金,這就導致了舊的流動性池子的快速流失。這就是為什麼在DeFi 2.0中,總是有一個資金儲備來控制資金的流動性,並將流動性鎖定在同一個項目中。對於DeFi保險,追求高收益率的用戶必須在LP和stakers之間選擇自己的角色,如果你選擇成為LP,那麼你的資金就會在較短的時間內被鎖定在流動資金池中,但年利率較低。如果你選擇成為一個投保人,那麼你的基金被鎖定在股權池中的時間更長,但年利率更高,同時還有一些管理權。一些DeFi保險協議還提供了第三種選擇,即成為"債券持有者",從基金庫或"金庫"購買具有固定APY的債券(例如,奧林巴斯、NodeDAO)。此外,他們還需要比較DeFi保險項目和其他DeFi項目(如DEX和DeFi借貸)之間的APY。所有這些選擇都涉及復雜的信息,需要時間來消化。這個難題與其他難題相互關聯,如流動性難題和規模性難題。

[解決方案]

這個難題對DeFi保險的影響比其他DeFi項目更大,因為保險的APY往往較低,所以其風險較低。為了吸引用戶,保險項目需要創造性地提供不同收益類型的產品,以滿足不同的風險偏好和投資需求。例如,NodeDAO提供了三種可供選擇的投資方式:(i)購買債券,從"金庫"中賺取固定利息;(ii)提供流動資金,從流動資金池中賺取保險費份額;以及( iii)持股代幣,從持股池中賺取回溯獎金。持股人的APY往往高於LPs和bonders,所以它鼓勵用戶在項目中停留更長時間,確保產生收益的可行性的基本邏輯是保險費的持續增長。只要保險需求的內在增長能夠支持代幣發行和收益率償還的增加,它就不是一個龐氏遊戲。

六、惡意攻擊的難題

[難題]

有兩種類型的市場破壞者。溫和的是套利者,他們利用商業邏輯錯誤來賺取無風險的利潤。例如,在2020年10月,一個套利者利用嘉實金融DeFi平台上的套利機會,使用閃電貸款來操縱流動性池的價格,這筆5000萬美元的閃電貸款在很短的時間內產生了2400萬美元的利潤。另一個著名的例子是2020年對Ethereum Classic的"51%攻擊",這些事情雖然不道德,但都是遵循規則的有效操縱。因此,如果被攻擊的項目能在暫時的損失中倖存下來,它們可以提高商業邏輯的穩健性。焦點小組中的經濟學家提出了DeFi保險的一個可能的商業錯誤。套利者可以利用閃電貸款買入一大筆特定的加密貨幣,以推動其價格上漲,同時購買加密貨幣保險,以防止價格過高。這個組合可以形成一個無風險的套利機會。一個強大的DeFi保險協議必須為這種自我實現的套利做好準備。

[解決方案]

如果由企業家、投資者、研究人員和技術人員進行內部和外部審查,商業邏輯錯誤在很大程度上是可以避免的。關鍵是要設計好項目,使貨幣方面和商業方面不發生系統性的分歧(Tokenomics)。這類似於教科書《貨幣經濟學》中的貨幣市場和真實市場的關係。如果代幣/貨幣的增長超過商業/GDP的增長,那麼就會出現通貨膨脹。正如諾貝爾獎獲得者米爾頓-弗里德曼所說,"通貨膨脹在任何時候都是一種貨幣現象"。

七、網絡安全的難題

[難題]

另一類市場破壞者是黑客,他們在非法盜取加密貨幣方面更加殘忍,最流行的方法是滲入加密貨幣交易所的安全系統。 CEX通常充當託管人,代表在交易所購買和交易加密貨幣的用戶持有私鑰。這種託管結構具有交易速度、客戶支持和保險驗證等優勢,就像現實金融系統中的證券交易所一樣。然而,這種集中控制有悖於DeFi的精神,容易受到網絡攻擊。僅在2021年就有約100億美元因黑客和詐騙受到損失(Elliptic, 2022)。

[解決方案]

來自NodeDAO的區塊鏈技術員建議在發布前讓內部和外部檢查代碼,以緩解這一難題。其他建議包括去中心化自治組織(DAO)投票,創建一個分叉,以撤銷黑客的攻擊。

八、立法難題

[難題]

這個難題是從監管者的角度來看的。大多數國家沒有關於DeFi的正式立法,因為它在本質上不受主權邊界的限制,而且實際上很難監管DeFi活動。例外的是,英國的稅務部門在其加密資產手冊中增加了一個關於DeFi的新章節,但該法規只適用於洗錢和恐怖主義融資(HMRC, 2021)。立法的緩慢步伐無法趕上DeFi的快速發展,但缺乏監管確實從總體上限制了DeFi保險的進一步發展。

[解決方案]

隨著DeFi的發展,適用於CeFi的法規預計將被調整,以對DeFi的同行施加類似的限制,但是何時以及在何種程度上立法仍不確定。

焦點小組討論確定的八大難題涵蓋了DeFi保險市場的所有利益相關者,但它們並不是DeFi保險挑戰的全部清單。其他小問題也被提出並討論,但小組認為它們的重要性不同。例如,機構投資者(如風險資本)通常沒有興趣支持像DeFi保險這樣的長期項目,因為他們追求的是短期利潤。然而,焦點小組認為這個問題不如其他難題重要,因為機構投資者在DeFi市場的權力也是分散的。另一個小的技術難題是智能合約區塊鏈的共識速度低,但它被認為是一個暫時的問題。

八大難題中的一些並不限於DeFi保險,也與一般的DeFi有關。例如,流動性難題(I)、惡意攻擊難題(VI)、網絡安全難題(VII)和立法難題(VIII)是所有DeFi項目的共同問題。然而,與其他DeFi應用相比,這些難題給保險帶來了更大的困難,導致了不平衡的發展。

從這八個難題的討論來看,DeFi保險的增長是穩定的,但也是緩慢的;DeFi保險的前景是有希望的,但不會一帆風順。 DeFi保險市場很可能繼續處於無監管狀態,這使得市場由以DeFi 2.0基金庫為特色的項目自由競爭。競爭的核心在於誰能從市場上吸引並攫取最多的流動性,而不至於使代幣發行和業務增長之間的平衡發生傾斜。