撰文:Pzai,Foresight News

在加密貨幣領域發展的漫漫長河中,基於去中心化共識所建構的經濟模型為無數用戶帶來了加密聖杯的曙光。但隨著產業的車輪滾滾,專案方也開始思考如何在加密潮汐中權衡協議長期發展與用戶留存率之間的關係。而積分作為介於訊息面與代幣間相對「中庸」的激勵模式,正被越來越多的項目方所採用。而許多觀點認為,透過積分激勵所帶來的注意力集聚可以形成協議指標的有機成長點,並強勢推動專案成長。

但近期,Blast 等專案的TGE 分配引發了人們的憤怒狂潮,體現在對拉長激勵週期的同時帶來低迴報的不滿。有大戶疾呼現在類似的空投已經演變為對所有參與者的「頂級PUA」,故本文從多維度視角出發,探討積分模式的優劣勢,並試圖找出相對應的解決方案。

早期激勵模式

在浪潮的最早期,以太坊ICO 如火如荼之時,空投可以說是相對簡單粗暴的,只需要提交一個簡單的0x 地址,便可收穫可觀的代幣進賬。由於ICO 時代專案的主要特點是以概念炒作為主,對於鏈上互動的建構幾近空白,故對於所有人來說,(持幣)地址本身便可以成為激勵指標。

而在DeFi Summer 伊始,Balancer 和Compound 都採用了流動性挖礦的方式來激勵。不難看出對於當時的DeFi 專案而言,鏈上流動性的規模決定協議的發展,並且就當時的市場形勢而言流動性的需求也比較緊迫,所以他們都採用了直接的代幣激勵。雖說對TVL 的成長貢獻頗豐,但也衍生出了「挖賣提」的弊病。

之後Uniswap 的空投算是一石激起千層浪,真正將交互空投範式帶入加密領域,並由此催生出專業的空投獵人群。隨後許多DeFi 計畫進行了跟進,同時伴隨許多L2 和公鏈的技術落地,有關生態的治理模式建構也提上了日程。由於許多協議的治理本質上是其代幣經濟的子集,故必然對參與者產生相關空投預期。由此開始,以代幣和互動為核心的激勵模式開始融合進加密經濟之中。

綜上所述,我們可以總結出早期加密貨幣領域激勵模式的特徵:

- 直接的代幣激勵:對於早期專案而言,還未飽和的競爭環境所帶來的成長空間給予他們足夠的自由度,並使他們在實現規模增長的同時透過代幣激勵讓利於用戶。

- 交互門檻低:由於當時鏈上生態不算成熟,協議的產品模型較簡單,對於使用者而言交互流程也很簡單。

- 即時回報(同步性):在Uniswap 之前,許多專案採用挖礦的方式,對用戶的存款實現即時的代幣回饋,所做即所得。

積分激勵的發源

在積分激勵之前,隨著生態的蓬勃發展,專案方面臨用戶留存和激勵的兩難問題。而Galxe 等一眾任務平台提供了一個解決方案,具體而言,任務平台允許專案將激勵過程平攤到用戶互動的具體任務上,並採用NFT 而非代幣進行一定程度上的激勵(標記) 。整體來看,這樣的激勵方式已經開始產生激勵上的異步,即發放代幣激勵與用戶實際的互動中間的周期被拉長。而積分激勵其實與任務平台一樣,是加密領域互動精細化的產物之一。

最早廣泛性採用積分模式的項目是Blur,Pacman 創新性的採用積分進行NFT 交易的激勵計算,且相關措施對Blur 的協議增長顯著,具體表現在流動性和交易量上。從圖1 的數據分析Blur 的規模發展,我們可以看出積分主要扮演以下三個角色:

- 抬高信心:透過積分激勵,讓使用者事先擁有一定的獲得感,並提高後續對空投的信心程度,並影響幣價的初始啟動。

- 延長週期:積分可以平攤用戶對協議空投的預期,延長整體激勵週期。一個很明顯的例子是,在Blur 實施代幣啟動後,其仍然保持積分激勵的存在,在減小拋壓的同時為用戶創造一個可持續的激勵環境,體現在交易量和TVL 的持續性。

- 實在性:相較於互動任務結束後的NFT,積分能夠帶給用戶某種代幣對應映射的感受,使用戶感覺已經獲得了代幣而非只獲得像徵性的徽章,體現在前期挖礦的交易量和代幣價格的相關性上。

圖1 Blur 相關數據(DefiLlama)

基於以上作用,可以衍生出積分誘因的幾大優點:

- 提高留存率:過去在「挖賣提」的大背景下,使用者通常對協議的忠誠度不高。而透過積分激勵,專案方可以引導使用者產生持續性的現金流量和鏈上互動。

- 規避代幣成本:基於積分的誘因可以減少專案方在代幣做市和相應營運上的成本,有的時候還可降低合規風險。

- 更高的靈活性:積分激勵的自然調節賦予專案方更高的靈活性,並不受相關代幣走勢的影響,將注意力更多集中在產品建構上。

積分創造的信心

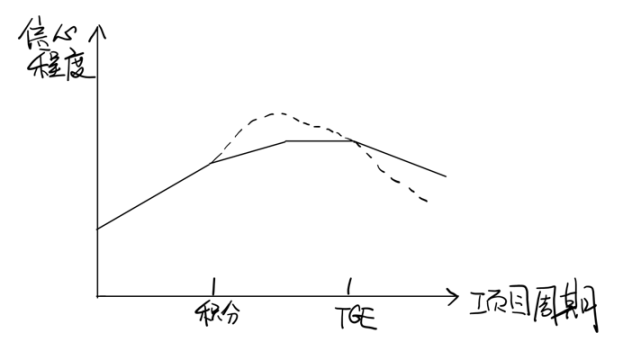

在以積分為主要激勵模式的加密專案營運週期中,我們可以大致分為三個階段,兩個重要節點分別是採用積分激勵和TGE(代幣產生事件)。圖2 展現了使用者在專案週期內的信心程度變化。

圖2 使用者在專案全週期中的信心程度變化

在積分激勵之前,我們可以看出整體的信心呈現線性成長的態勢,因為在專案的早期階段,使用者通常對專案的發展保持樂觀態度,且早期階段相對應的消息面也有較多利好。而在實施積分激勵之後,相較於無積分激勵而言使用者因為積分本身所產生的獲得感,導致信心有短暫增強。但隨後積分激勵的週期開始平攤用戶對專案空投的預期,同時場外開始對專案的激勵進行市場化定價,故信心整體回落到無積分激勵的水平。在TGE 後,經歷過積分激勵的用戶信心程度會降低更多,因為積分激勵的整體週期較長,導致用戶無法在TGE 後整體收益明晰的情況下繼續承受週期產生的成本繼而選擇拋售,體現為更大的拋壓。

綜上所述,我們可以看出積分所帶來的信心程度主要體現在積分激勵的初期,對使用者而言本質上是提供了一個切入生態的機會。但對使用者留存而言,最核心的部分一定是專案方的作為。而積分激勵本身為項目方們提供了多樣化的操縱空間。

積分的操縱空間

當今的積分激勵模式根本上成為了專案方進行預期管理的一個工具,並且因為積分激勵是一個長久的過程,用戶會擁有對應的沉沒成本,基於這些沉沒成本會為專案帶來一些被動的留存,所以專案方只要拉長激勵週期,並維持週期內的基本激勵便可以維持專案基本指標的表現。而在基本激勵之上,專案方的分配空間也逐漸增加。

在發放上,積分的操縱空間主要體現在不上鍊和規則清晰度,相比於代幣激勵,積分激勵通常不會上鏈,進而對於項目方而言操縱空間更大。而在規則清晰度上,專案方掌握對協議內各部分的激勵分配權,並且從Blast 的激勵就可以看出,激勵的長週期代表著規則的強靈活性可以在周期內最大程度上中和大部分使用者的情緒反應,減少信心損耗。但Blast 第二階段的分配事實上對上線前大戶的存款積分進行了稀釋,並將這一部分利益轉移給鏈上交互者。對大戶而言,這樣的平攤導致空投可能無法涵蓋前期所產生的資金成本,並增加後期鏈上的交互成本,但如果提取存款,他們便麵臨沉沒成本的問題。而在空投最終分配時,大戶被動性的線性釋放已經證明了專案方在發放上選擇轉移大戶的利益到散戶手中。

在市場定價上,諸如Whales Market 等場外積分交易平台也為專案方提供了一個可供衡量的資料來源。具體而言,他們為市場上的積分OTC 交易進行了可觀的市場化定價,而專案方可以透過做市商對積分所帶來的預期定價進行合適的調整,並且TGE 前的低流動性環境減少了做市的難度。當然,這樣的交易也加劇了潛在專案預期的透支。

綜上所述,從積分的操縱空間可以衍生出積分激勵的劣勢:

- 操縱空間大:不管是在發放上或市場定價上,專案方都可以進行足夠的操作。

- 透支預期:積分激勵的長週期和二級市場的過度投機帶來對用戶空投預期的消耗。

- 平攤收益:由於積分的釋放週期長,早期參與者和後期參與者所產生的價值被平攤,相對應損害參與者的利益。

如何揚長避短

在分析過積分激勵的優劣勢後,我們可以探究如何基於積分模式揚長避短,更好的建構加密領域的激勵模式。

分配設計

在積分激勵的長週期中,積分分配對協議的發展至關重要。與任務平台上的互動不同,大部分項目並沒有對互動指標與積分之間的對應關係進行明確,形成了某種黑盒子,使用者在這種情況下沒有知情權。但完全明牌的規則也會為工作室的針對性打法提供方便,導致抬高鏈上的反女巫成本。一個可能的解決方案是透過分散激勵流程以控制規則對用戶的可見性,例如將積分通過生態內協議進行有機分配,在平攤分配成本的同時可以對用戶的鏈上行為進行進一步的激勵細化,且分散的分配權給予特定項目方更大的動態調節空間,也方便用戶基於強可組合性進行一魚多吃。

權衡各方利益

現在許多協議需要面臨TVL 和鏈上交互數據的權衡,在積分機制上體現為如何分配相對應的權重,對於Blur 等以交易為主導或DeFi 以TVL 為主導的項目而言,二者本質上可以形成互相促進的飛輪效應,所以積分在其中的作用是激勵單一指標。但當這套邏輯轉移到Layer 2 上時,參與者便開始分裂,而專案方的訴求也從單一指標轉向多元化成長,繼而對積分分配機制提出了更高的要求。而Blast 的黃金積分嘗試解決這樣的分裂,但最後由於分配比例問題,整體的效果仍然不盡人意。在其他項目中,目前還沒有類似的機制設計,故未來協議的積分機制設計可以考慮對互動和存款激勵進行相對應的細化。

需求空間換激勵空間

如今,許多專案使用積分激勵的初衷只是想在保持激勵活動的同時對TGE 進行延遲,相比於傳統的積分激勵用例而言缺少了積分本身的用途,而這一部分需求的空白也是導致積分在用戶眼中只作為另一種代幣存在的根本原因。所以對於這部分需求可以進行有效的開發,例如對於跨鏈橋或鏈上衍生品而言,使用積分進行相關費用的沖抵既可以使用戶即時獲得積分所產生的效用,吸引用戶持續使用協議的同時,還可以釋放積分分配的空間,減少通膨壓力的同時控制預期。但在這一部分上需要對用戶的實際互動和手續費之間進行有效的精確衡量。

另外無論是對於傳統領域或加密領域,需求永遠是需要大於激勵的,而需求空間很大一部分是由協定本身產生。正如許多MEME 相關項目沒有積分激勵,因為他們自然佔據需求端的優勢,並且用戶使用這些項目時更多從協議外獲取價值。所以對於專案方而言,需要考慮自己的產品模型建構是否擁有對應的PMF,讓用戶參與其中的目的不再是為了縹緲的代幣才是正道。

共識化激勵

對於使用者而言,共識化的激勵為他們創造了一個規則清晰的環境,並允許他們以獨立的個體參與共識建構。例如在社群中,專案方可以建構一些去中心化的環境,讓使用者參與自由競爭並按照結果進行類似PoW 的有機分配。這樣的競爭一方面可以在共識中消解空投分配週期的影響,另一方面還能提高用戶的忠誠度和留存率。但共識本身的變化相對緩慢,靈活性較低,可能較不適合快速成長的生態。

鏈上積分

把積分放到鏈上與直接發行代幣的做法不同,相比於代幣去除了流通性,同時又增加了鏈上的不可篡改和可組合性。 Linea LXP 給我們呈現了一個很好的例子,當所有地址和積分都可以進行鏈上追溯的時候,操作空間就肉眼可見的減小了,且智能合約提供了基於鏈上的可組合性,大幅提高了積分在生態內的指標性,使生態內協議可以根據相關指標進行激勵調節。