引言

随着去年 10 月《关于香港虚拟资产发展的政策宣言》的提出,香港虚拟资产 VASP 制度“加密新政”已于 2023 年 6 月 1 日正式施行,这是有史以来我国虚拟资产行业的重大利好,各方势力早已蠢蠢欲动,积极备战香港 Web3 虚拟资产市场。

对比 1 万亿规模的虚拟资产市场与 487 万亿规模的传统金融市场,作为金融“六边形战士”的香港,能否借助这波风口成为数字世界的金融中心,很大原因将取决于传统金融的支持和引导。本文将从香港 VASP 制度的规管对象(虚拟资产中心化交易所)之生态定位,香港金融牌照的虚拟资产市场准入,并结合目前各方势力备战的情况,尝试梳理出一条传统金融进入香港 Web3 虚拟资产市场的合规路径。

一、CEX 在市场中的生态定位

中心化虚拟资产交易所(Centralized Exchange, CEX)是市场里的“顶级猎食者”,由于政策监管滞后等原因,CEX 集成了在传统金融中如交易所、银行、券商、期货、信托、资管、支付结算等多个重要角色,基本囊括所有虚拟资产生态。乍一看 CEX 确实是“大而不倒”,但是大如曾经全球第二的 FTX,因其监守自盗而导致的崩溃其实也只用了 10 天时间。所以就有了后续美国证监会(SEC)的虚拟资产托管新规(提案),拟将 CEX 拆分(如将 CEX 的做市交易业务与托管业务拆分),避免出现利益冲突,监守自盗的情形。

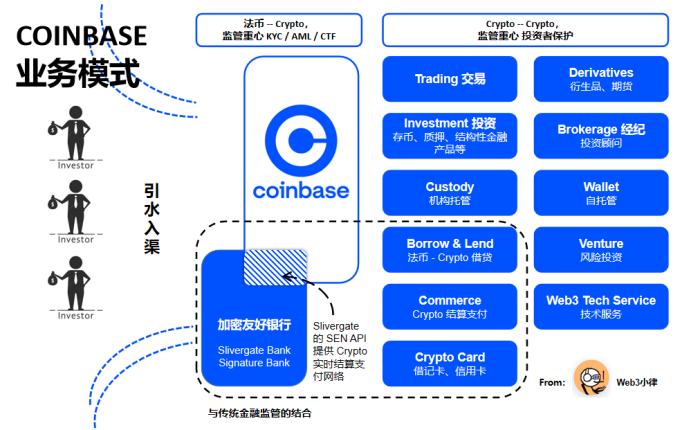

尽管美国截至目前尚未形成统一的虚拟资产监管框架,尽管美国各监管机构对监管话语权的争夺已经到了政治博弈的程度,但是美国对 CEX 各细分业务的监管是存在“相对应”法律法规的,并且足够实践落地,可以作为参考、借鉴。我们从在美国上市的合规中心化虚拟资产交易所 Coinbase 的视角,来看 CEX 的生态定位。

如上图,Coinbase 结合加密友好银行(尽管如 Slivergate Bank,Signature Bank 等许多加密友好银行出于政治压力被扼杀)如 Slivergate Bank 的 SEN 虚拟货币实时结算支付网络,为投资者提供法币到 Crypto 的出入金兑换,这是“引水入渠”的第一步,这一步监管的重点在 KYC,反洗钱(AML)和反恐怖主义融资(CTF)。

“引水入渠”之后,Coinbase 为投资者提供一站式全生命周期的 Crypto 服务,如 Crypto 交易(传统交易所业务)、Crypto 衍生品交易(衍生品期货业务)、金融产品投资(券商业务)、Brokeage 经纪业务(券商业务)、Crypto 机构托管业务(银行信托业务)、Crypto 支付结算业务(金融支付业务)、Venture 风险投资业务(资管业务)。投资者也可以通过 Coinbase 自托管的 Wallet 钱包,进入 DEX,DeFi,NFT,GameFi 等场景。

到了这一步,监管重心转移至投资者保护。我们看到 CEX 确实集合了非常多传统金融领域需要被严格监管的业务,在美国这些 Crypto 业务也都基本纳入了传统金融“相对应”的监管框架,同时伴随以 SEC 为首的监管机构通过“Regulation by Enforcement”的监管模式,不断鞭策市场进行合规化。

简单梳理了以上 Coinbase 虚拟资产业务在美国的合规路径,供参考:

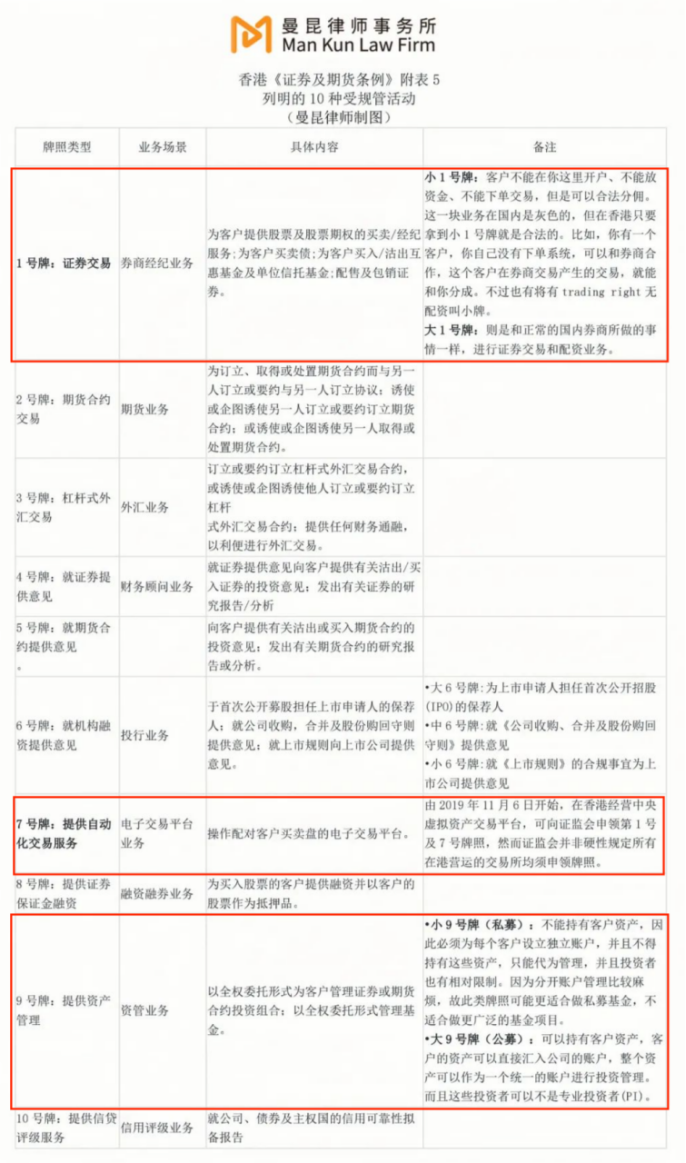

二、香港虚拟资产金融牌照的准入

相比美国 Coinbase 大而全的生态定位,以及众多“相对应”的监管框架,目前香港全新的 VASP 制度暂时仅仅只针对 CEX 平台。如果一个市场只有平台和客户,就无法形成繁荣多样性的生态,所以我们还需要将资产管理、投顾咨询等服务带进来。想要香港 Web3 虚拟资产市场的繁荣发展,必定离不开传统金融的支持与引导。以下将通过梳理香港证监会(SFC)的 10 类金融规管牌照(由上海曼昆律师事务所精心整理),来进一步理清传统金融进入香港 Web3 虚拟资产市场的合规路径。

2.1 虚拟资产出入金(银行牌照)

根据新闻报告,香港中资银行,如交通银行(香港)、中国银行(香港)、浦发银行香港分行,以及香港众安银行(ZA Bank)这类虚拟银行(Virtual Bank),已经着手向当地虚拟资产公司提供银行服务,或者已经对该领域进行了调查。香港金管局的官员也表示:“没有任何法律或监管要求禁止在香港经营的银行向虚拟资产相关机构提供银行服务”。

可以看出这类在港的持牌银行(香港金管局发放的银行牌照),将作为 Crypto 出入金渠道,以直接或者间接的方式起到“引水入渠”的作用,做到投资者 Onborading 的角色。直接的方式如:香港众安银行(ZA Bank)计划通过与本地持牌虚拟资产交易所合作,向零售投资者推出虚拟资产交易服务 ,众安银行将寻求监管批准。这显然是众安银行作为流量入口的一种强势合作方式。间接的方式如:HashKey PRO 目前已经与香港众安银行(ZA Bank)和交通银行(香港)建立了伙伴关系,作为结算银行,提供法币的存款和提款服务。

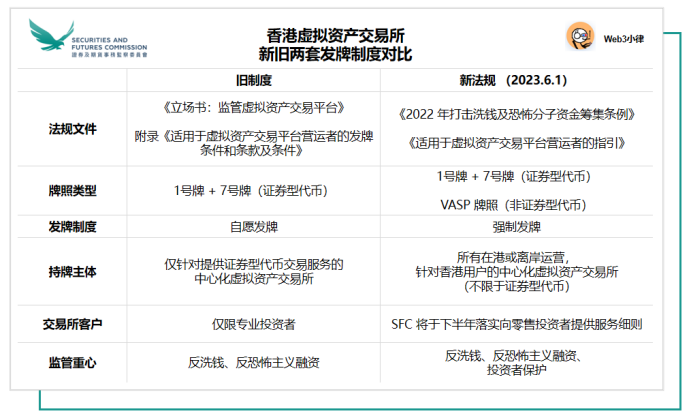

2.2 虚拟资产中心化交易所(VASP 牌照)

根据最新修订的《2022 年打击洗钱及恐怖分子资金筹集条例》(《打击洗钱条例》)以及《适用于虚拟资产交易平台运营者的指引》(VASP 指引),2023 年 6 月 1 日起,所有在香港经营业务或向香港投资者积极推广其服务的中心化虚拟资产交易所,不论它们有否提供证券型代币交易服务,都必须获 SFC 发牌并受其监管。

根据不同的监管授权,SFC 将根据《证券及期货条例》,对虚拟资产交易所进行的证券型代币交易作出监管(1 号牌 + 7 号牌);同时亦会根据《打击洗钱条例》,对虚拟资产交易所进行的非证券型代币交易作出监管(VASP 牌照)。实践中已经获得 1 号牌(证券交易)和 7 号牌(提供自动化交易服务)的 OSL、Hashkey Group 如要提供非证券型代币虚拟资产的服务,依然要申请 VASP 牌照。

根据新闻报告,我们看到众多传统的 CEX 都在积极准备申请 VASP 牌照,传统金融机构老虎证券、上海绿地金融都有意申请 VASP 牌照。全球自动化电子经纪商盈透证券则通过与 OSL 的合作,在港推出虚拟货币交易,使其专业投资者客户能够交易比特币(BTC)和以太坊(ETH)。

由于《打击洗钱条例》和 VASP 指引仅仅将“虚拟资产服务”定义为:经营虚拟资产交易所,那么目前仅虚拟资产交易所的相关业务主体纳入 VASP 制度的监管框架,其他虚拟资产业务依然适用于旧制度。但不排除后续香港财经事务及库务局会通过以宪报刊登公告的形式纳入其他虚拟资产及虚拟资产服务。

2.3 虚拟资产托管(TCSP 信托牌照)

VASP 指引对 CEX 的运营提出了“稳妥保管客户资产”的要求,即平台营运者应透过一家全资拥有的附属公司(即“有联系实体”)以信托方式(TCSP 信托牌照)持有客户款项及客户虚拟资产。这就意味 VASP 制度下的 CEX 是 VASP 牌照 + TCSP 信托牌照的结合,TCSP 牌照用于独立托管投资者的资产,以避免出现监守自盗的情形。

由于传统银行只能持有法币资产,虚拟资产的托管目前只可以放在信托账户下,这也赋予 TCSP 信托牌照新的业务场景。TCSP 牌照全称 Trust or Company Service Providers,提供虚拟资产托管服务的公司,不论是钱包服务商还是机构托管服务商,一般也都需要持有 TCSP 信托牌照,如交易所 OSL、Hashkey Group、Gate.io Group 都拥有自己的 TCSP 信托公司。此外,钱包基础设施和数字资产托管服务提供商 Liminal 也在近期获得了 TCSP 牌照。

2.4 虚拟资产资管(9 号牌 + Uplift)

9 号牌本身只支持提供传统资管服务,并不包括虚拟资产资管。因此,如果持牌资产管理人希望在其投资组合中持有超过一定比例的虚拟资产,需要在第 9 号牌的基础上进行 Uplift,额外向 SFC 提交报告以获得发牌。虽然香港 9 号牌持牌机构多达 2000 多家,但截至 2022 年底,只有新火资产管理、狮昂环球资产管理、MaiCapital、Fore Elite Capital 等 6 家机构获得 SFC 批准能够合规管理投资于虚拟资产的投资组合。

在 2018 年之前,SFC 监管从事虚拟资产管理服务的前提是被管理的虚拟资产属于香港《证券及期货条例》附表 1 所定义的“证券”或“期货合约”。《有关首次代币发行的声明》指出,如代币发行所涉及的数字代币符合“证券”的定义,就该类数字代币提供交易服务或提供意见,或者管理或推广投资数字代币的基金,均可能构成“受规管活动”。然而,这导致许多非属于“证券”或“期货合约”类的虚拟资产处于监管空白地带,不利于投资者保护。

2018 年 11 月 1 日,SFC 发布了《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》,将管理非“证券”或“期货合约”类虚拟资产的行为纳入监管框架,拓宽了 SFC 对加密货币领域的监管范围。2019 年 10 月 4 日,SFC 进一步颁布了《适用于管理投资于虚拟资产的投资组合的持牌法团的标准条款及条件》(“《条款及条件》”),这份文件是香港对于虚拟资产态度的历史转折点,重点在于规定管理的投资组合中加密货币标的占比超过 10% 的基金管理公司除了传统的 9 号牌之外,还需要获得 SFC 额外的发牌。

具体而言,若持牌公司管理的基金属于如下两种情形,则需要接受 SFC 的监管:(a) 已表明投资目标为虚拟资产的投资组合;(b) 总资产价值的 10% 或以上投资于虚拟资产的投资组合。其中,“虚拟资产”是指以数字形式来表达价值的资产,其形式可以是数字代币(如数字货币、功能型代币,或以证券或资产作为抵押的代币)、任何其他虚拟商品、加密资产或其他本质相同的资产,不论该等资产是否构成《证券及期货条例》所界定的“证券”或“期货合约”。

《条款及条件》不仅要求虚拟资产基金管理公司时刻维持不少于 300 万港元的流动资金或其可变规定流动资金,并且还基于最佳利益原则、公平交易原则和信息披露规则,对基金日常管理中的买卖盘分配、关联交易、交叉盘交易做出了极其细致的规定。此外,该文件还在反洗钱和打击恐怖融资、基金审计、基金资产保管、基金风控管理、基金日常运作、基金市场推广和风险披露等方面对基金管理公司提出了严格的条款和条件。

需要额外注意的是,对于面向香港合格投资者从事基金分销业务的公司而言,一般还需申请 1 号牌(证券交易)。

2.5 虚拟资产其他业务

由于《打击洗钱条例》和 VASP 指引仅仅将“虚拟资产服务”定义为:经营虚拟资产交易所,那么目前仅虚拟资产交易所的相关业务主体纳入 VASP 制度的监管框架,衍生品交易、自营交易、做市商、质押等等业务暂时都没有涉及。但是不排除后续香港财经事务及库务局会通过以宪报刊登公告的形式纳入其他虚拟资产及虚拟资产服务。

对于稳定币,SFC 在《咨询总结》中也明确表示:香港金管局已于 2023 年 1 月发布了《加密资产和稳定币讨论文件的咨询总结》,表示将在 2023/24 年落实稳定币的监管安排,将建立针对稳定币相关的活动持牌、许可制度。在稳定币受到规管前,SFC 认为稳定币不应纳入以供零售买卖。

NFT 的属性与其背后的资产属性挂钩,目前暂未看到 VASP 制度下的明确定义。SFC 在 2022 年 6 月 6 日发布提醒投资者注意 NFT 风险时,就表示如果 NFT 是收藏品(艺术品、音乐或影片)的真实数字表示,与其相关的活动不属于 SFC 的监管范围。然而有些 NFT 跨越了收藏品与金融资产之间的界限,可能具有《证券及期货条例》监管的“证券”的属性,因此将受到监管。

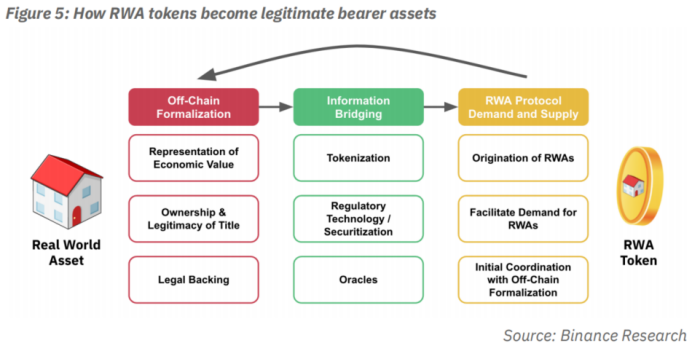

2.6 现实世界资产代币化的新路径(RWA)

现实世界资产(Real World Assets, RWA)代币化,是指将现实资产的货币价值转换为数字代币,以便其价值能够在区块链上体现并交易。RWA 可以代表许多不同类型的传统资产(包括有形资产和无形资产),如商业地产、债券、贵金属、艺术品、红酒,以及几乎任何存储价值可以被代币化的资产,可以使这些资产更容易流通、交易和融资,也可以增加其透明度、流动性和价值。

自《政策宣言》以来,港府进行了一系列动作都与 RWA 有关。2023 年 2 月 16 日,港府成功发售 8 亿港元的代币化绿色债券,是第一只循香港法律制度发行的代币化债券,亦是全球首批只由政府发行的代币化绿色债券。后续的数码港元,也是以法定港币作为锚定支撑的稳定币。同时,港府也正在致力于将证券型代币发行(Security Token Offering)进一步合规化,这将为如房地产市场,私人债权及股权市场,艺术品市场等非标、流动性差的市场带来全新的融资渠道。

传统金融机构如高盛(Goldman Sachs)、汉密尔顿巷(Hamilton Lane)、西门子(Siemens)和 KKR 等都宣布,正努力将自身的现实世界资产上链。此外,MakerDAO 和 Aave 等这类原生加密 DeFi 协议也正在作出调整,以与 RWA 兼容。传统金融机构可以依托自身丰富的金融资产以及金融资源,切入香港 RWA 市场中,进一步将虚拟资产产业化,让金融助力实体经济。

三、传统金融进入香港 Web3 虚拟资产市场的合规实践

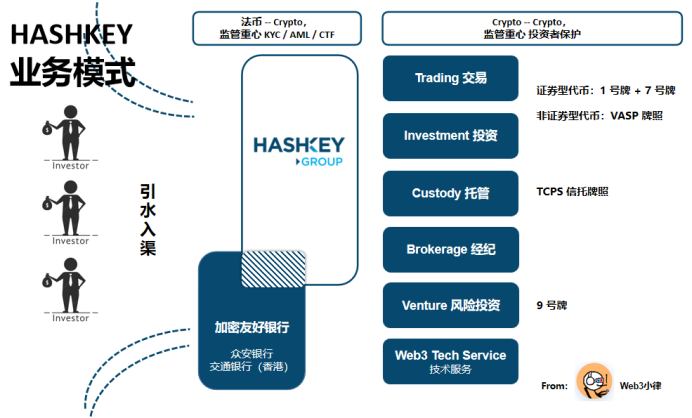

通过上述分析,将 Hashkey Group 的业务模式套用到 Coinbase 的框架之中,我们看到已经基本形成了一个相对完整的合规 CEX 业务模型,并且每一块业务都能够对应到相应的监管框架中,如虚拟资产的出入金(与银行合作)、证券型代币的交易(1 号牌 + 7 号牌)、非证券型代币的交易(VASP 牌照)、虚拟资产托管(TCSP 牌照)、风险投资(9 号牌)。可见港府 VASP 新规直接将矛头对准 CEX 是多么快准狠。

四、写在最后

美国 SEC 主席 Gary Gensler 在 2022 年 8 月的工作视频“What Are Crypto Trading Platforms?”中,就谈到 SEC 对 CEX 的监管思路:(1)以良好运行了 90 年的美国《证券法》为基础,保护投资者的利益。(2)需要将 CEX 拆分(如将 CEX 的做市交易业务与托管业务拆分),避免出现利益冲突,监守自盗的情形。

这在 FTX 事件中体现得淋漓尽致,所以就有了后续 SEC 的虚拟资产托管新规(提案)。大萧条背景下的 1933 Glass Steagall Act(将银行的投资银行业务和商业银行业务严格地划分开,以规避投行业务带来的风险),以及次贷危机背景下的 2010 Dodd Frank Act(拆分大金融机构的投机性自营交易,加强对金融衍生品的监管,以防范系统性金融风险)都是金融危机血淋淋的教训。

香港 VASP 制度充分吸取了上述教训,首先通过 CEX“引水入渠”,在这个背景下 KYC 反洗钱(AML)及反恐怖主义融资(CTF)是重中之重。在这之后,关于开放零售投资者的投资,如何保护投资者,如何逐步放开虚拟资产及虚拟资产服务的定义,我们将会在下半年看到一系列细则规定出台。欲戴王冠,必承其重,只有在满足监管要求的基础上,牌桌上的朋友们才能参与这块巨大蛋糕的分配,才能推动市场的长远发展。

政策的利好必然伴随着更深层次的原因,从地缘政治角度来看,背靠大陆的 CIPS 人民币跨境结算体系与基于美元的 SWIFT 结算体系之间冲突,是否会促成无国界、无须许可的基于区块链的支付网络的发展?更进一步,香港能否会抓住“Web3 虚拟资产”这个非常符合自身气质的新叙事,重振旗鼓?我们暂时不得而知,但是我们可以看到的是当下的天时地利与人和,可以看到的是起风了的香港。

本文作者:

Will 阿望,Web3 律师,liaowang@dehenglaw.com,公众号:Web3小律

顾劼宁,上海曼昆律师事务所资深法律顾问,gujiening@mankunlaw.com,公众号:曼昆区块链

—— END ——

本文仅供学习、参考,希望对您有所帮助,不构成任何法律、投资意见,not your lawyer,DYOR。

Reference:

[1] 重磅 | 抢跑倒计时!深入解读香港虚拟资产 VASP 发牌制度 (2023年6月1日)