更多區塊鏈新聞只需要點擊這裡下載PANews

點擊此處加入PANews Discord 學習交流區塊鏈知識

相關報導: 借貸協議Euler Finance完成Haun Ventures領投的3200萬美元融資,將推出DAO

Paradigm 的投資組合向來是加密風投的指路標,從創始至今的三年間,ROI 回報都極高。 2021 年11 月,Paradigm 推出25 億美元的新基金,明確說明了主投方向,即:繼續投資下一代加密貨幣公司和協議,也就是說,在底層的基礎協議方面,仍有不少機會空位,Euler Finance 就是其中一個,是Paradigm 已披露投資組合中唯一一個基於以太坊的借貸協議(另一個是部署於Solana 的Jet )。

借貸是DeFi 的基石,Maker、Aave、Compound 佔據第一梯隊。什麼樣的新選手才有機會從這些“ 前輩” 份額中爭食呢?本文從Euler Finance 產品設計角度出發,梳理一下DeFi 借貸協議現存的痛點以及新出現解決方向,我們將拆解為3 層來給大家說明。

協議機制:無審批上資產,滿足了長尾資產的需求

Euler Finance 屬於非託管協議,核心理念是要在藉貸這件事上“民主化”,何為民主化?就是讓用戶擁有各種權,這也是去中心化金融的底色。所以, Euler 設置了允許用戶自主增加資產的機制,不過是要在Uniswap v3 上有WETH 交易對的。

因為Euler 採用的是Uniswap v3 的去中心化時間加權平均價格(TWAP)預言機,從Euler 市場上也能看到一個“待發行”資產列表,就是已上Uniswap v3 但還沒有被增加到Euler 市場中的資產。如果用戶有需要,可以自行創建市場。

但是,這種無審核、去中心化的發行資產會出現風險,尤其對於借貸協議來說風險會更高。一旦某個資產出現了風險,比如:一個抵押資產的價格突然下降,並且在清算中無法充分償還借款人的債務,那就很可能出現風險傳導,讓多個流動池陷入債務風險。所以,這就是我們要拆解的第2 個點,即:資產分級。

資產管理:資產分類,高波動性的不能做抵押物

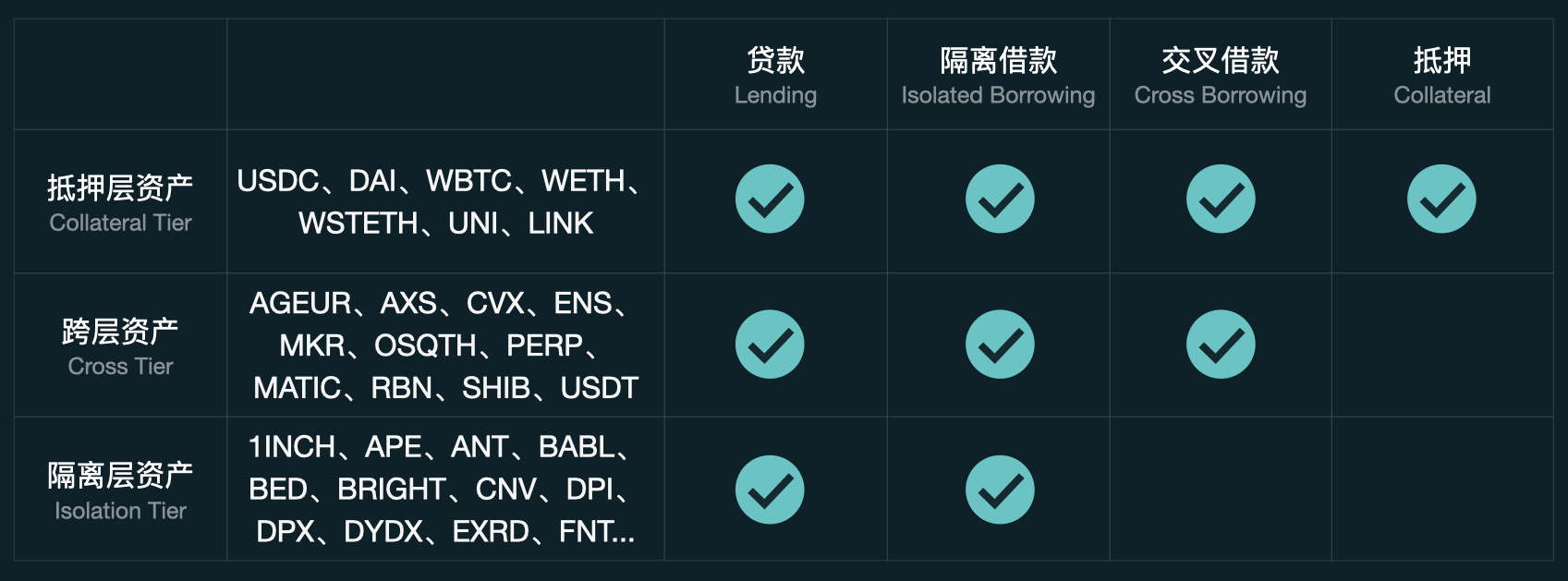

這是Euler Finance 在DeFi 借貸中的一個明顯差異化,也是為了對無審核發行資產這個開放機制的防禦,採用的方法是對已發行資產進行分級管理,可用性對比如下:

不同級別資產的差異,主要2 點:

1) 能否做抵押?

2)是否要單獨隔離?

抵押層資產最穩定,使用起來最方便,既可以做抵押物,也不需要隔離管理。跨層資產不能作抵押物,但也不需要隔離管理。隔離層資產最脆弱,不能作抵押物,同時需要隔離管理(一個子賬號只能有一種隔離資產)。

利率模型:最大化資金效率,降低借貸成本

這個點關乎用戶的借款成本,我們詳細拆解一下。 Compound 和Aave 通過靜態線性的(或分段線性)利率模型來計算借款成本,借方需求升高或貸方供給不足,利率都會下降。這種函數模型的斜率如果比較平緩,借款成本被低估,導致貸方可能就因池中資產被超額借出,而無法提取自己的資產。反之,斜率太陡,導致借款成本過高,借方意願降低了,資金利用率就下來了。

Euler 使用的利率模型是基於控制論,當利用率高於某個目標水平時,通過PID 控制器來調整利率變化的幅度,不需要持續去干涉,這種“ 響應式利率” 可以實時響應標的在資產市場的情況。

不同於其他以區塊為基準,Euler 的複利計算是按時間基準,以秒來計算的,這種方法的好處是預測性高,不受以太坊主網出塊速度的影響。

Euler 還開發了一套交易工具,可以幫助用戶管理交易並減少gas 費。舉例來說,用戶可以使用這套工具,利用借和貸的APY 差套利,成本就降低很多。

談到APY 了,我們最後說下安全性。高APY 的借貸看起來誘人,能不能拿到就不好說了,用戶在這點上要保持清醒。審計投入這個角度也是評判一個DeFi 項目不可缺的一個重要指標,Euler 在官網上公佈了5 家頭部的審計合作方,相信這筆費用也是不菲的,這也在一定程度上反應了這個團隊對安全性的態度。