撰文:Juan Leon,Bitwise 資深投資策略師

編譯:Luffy,Foresight News

8 月5 日,全球股市陷入恐慌,日本日經指數下跌12%,為1987 年以來的最大單日跌幅,標準普爾500 指數收盤下跌3%。

不幸的是,比特幣也不能倖免,8 月2 日至8 月5 日期間暴跌14.52%。大幅回檔引發了媒體的大量疑問:比特幣作為對沖工具為何會失敗?比特幣真的是一種對沖資產嗎?

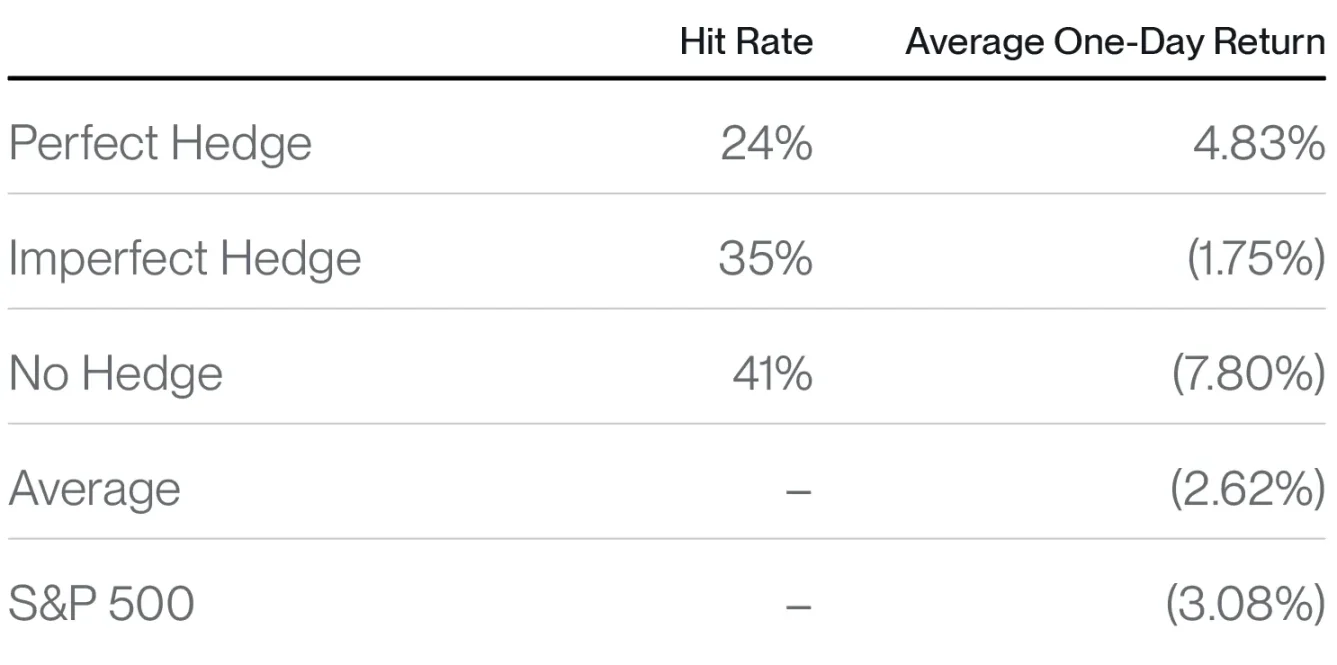

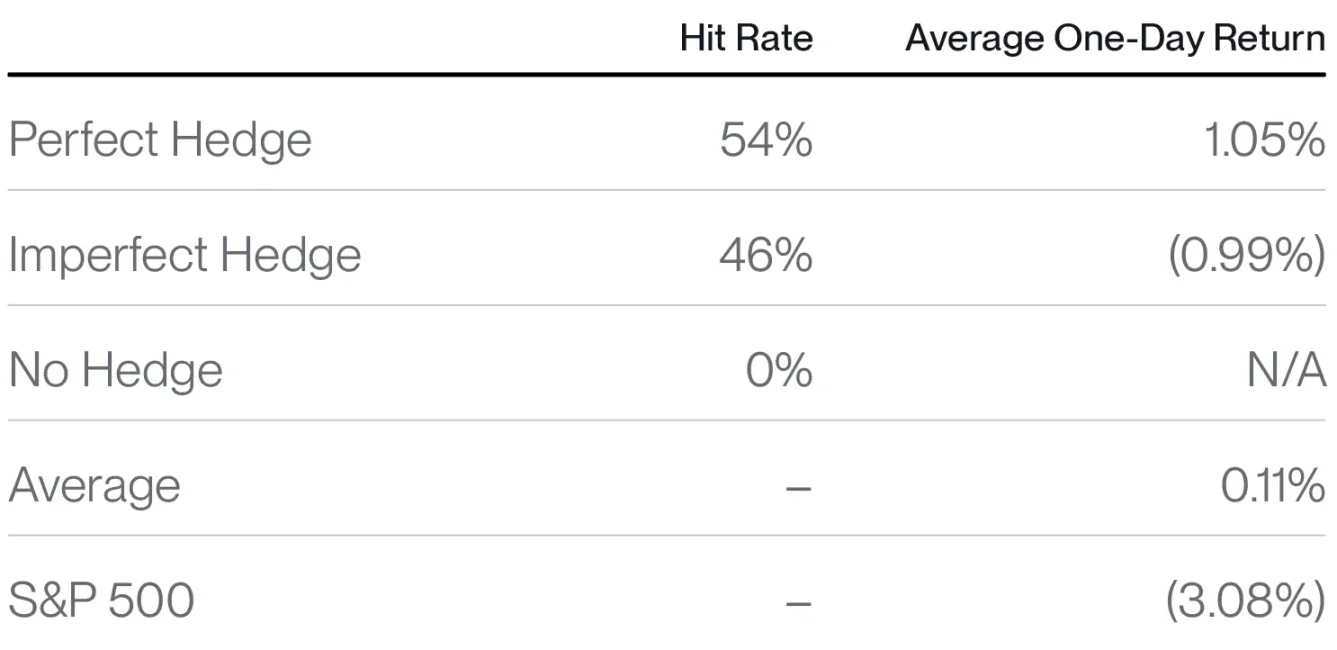

出於好奇,我決定深入研究歷史數據。我分析了過去十年中標普500 指數單日跌幅超過2% 時,比特幣和黃金的反應。然後,根據標普500 指數下跌當天每種資產的表現,將它們的回報分為三類:

- 完美對沖:該資產實現了正回報;

- 部分對沖:此資產產生負回報,但表現優於標準普爾500 指數;

- 沒有對沖:該資產的報酬率比標準普爾500 指數更差。

我發現了一些比通常報中的更有啟發性的結論。

比特幣是短期避險工具嗎? 並不是

首先說說壞消息:數據顯示,比特幣是一種不可靠的短期避險工具。事實上,它的單日報酬率似乎與股市走勢毫無關係。

在超過一半的時間裡(準確地說是59%),它充當了一種對沖工具,在標準普爾500 指數大幅下跌的日子裡,它要么大幅上漲,要么跌幅小於股票。但在另外41% 的時間裡,它的跌幅超過了指數。

不幸的是,當股票下跌2% 且比特幣表現不佳時,比特幣的跌幅非常誇張,平均下跌7.80%。

這告訴我,並非所有的單日回檔都是一樣的。當然,股票在某一天下跌2% 的原因各不相同。數據表明,其中一些原因導致比特幣大幅上漲,另一些原因導致比特幣大幅下跌。

如果你正在尋找萬無一失的對沖方法來對抗股市大幅回調,比特幣不是一個好的選擇。

比特幣作為對沖資產的表現。資料來源:Bitwise Asset Management、彭博社,資料時間範圍為2014 年1 月1 日至2024 年8 月9 日。

黃金作為對沖資產的表現。資料來源:Bitwise Asset Management、彭博社。資料時間範圍為2014 年1 月1 日至2024 年8 月9 日。

黃金表現較好。在標準普爾500 指數大幅下跌的54% 的日期中,黃金都實現了正收益,但平均而言,黃金在此期間僅上漲了1.05%。這使得黃金成為一種有效的短期對沖工具具有挑戰性:你必須持有大量黃金才能對你的整體投資組合產生真正的影響。如果你的投資組合中有5% 是黃金,那麼這1% 的上漲對緩解投資組合中60% 股票部位的回檔作用不大。其餘46% 的時間裡,黃金平均下跌了0.99%。

幸運的是,我們大多數人的投資不是短期的,而是長期投資。因此,我想知道,這兩種資產作為長期對沖工具的表現如何?

比特幣是一種長期對沖工具嗎?絕對是

這兩種資產的業績表現講述了一個完全不同的故事。在股市某日回檔超過2% 的一年後,黃金平均回報率為7.88%,遠遠落後於股市的反彈。而相較之下,比特幣的平均回報率高達189.68%。

標準普爾500 指數大幅下跌後的一年平均報酬率。資料來源:Bitwise Asset Management、彭博社。資料時間範圍為2014 年1 月1 日至2024 年8 月9 日。

為何會這樣?黃金是一種值得信賴的資產,許多人在短期恐慌中會本能地購買黃金。但黃金市場成熟的現狀意味著它在較長時期內表現不會太出色。比特幣的供應量有限且發行量減少,具有強大的保值特性,但仍處於採用階段的早期。因此,它仍然具有風險資產的特性。這意味著它對市場回檔的反應更大,觀察時間越長,回報就越好。

過去十年的市場表現清楚說明:當市場回落時,購買比特幣就能獲得回報。

比特幣會再勝出嗎?

對上述分析最常見的批評是,過去的表現並不能保證未來。雖然這次可能有所不同,但我認為比特幣在未來12 個月的前景非常樂觀。

考慮以下潛在的催化劑:

現貨比特幣ETP 資金流入:自1 月以來,比特幣ETP 的資金流入量已超過170 億美元,超過了新增供應量,推動比特幣在今年稍早創下歷史新高。這些流入甚至還不包括一些最大的參與者。上週,摩根士丹利成為第一家允許在其平台上推出比特幣ETP 的大型證券公司。我們預期美林證券、瑞銀、富國銀行和其他機構也將跟進。

監管環境改善:國會兩黨聯盟今年已推動眾議院通過三項加密貨幣法案。隨著共和黨將加密貨幣納入其2024 年官方政綱,以及哈里斯競選團隊重新評估其立場,加密產業即將迎來監管明朗化。

聯準會降息:歐洲央行、英國央行等央行已經開始降息。隨著美國通膨放緩和經濟數據疲軟引發衰退擔憂,聯準會必須迎頭趕上。聯邦基金期貨已經預期聯準會將在9 月會議上降息。

我們是否已經走出困境?可能還沒有。投資人仍對日圓套利交易平倉引發的市場波動感到不安。再加上美國總統大選的不確定性、全球經濟放緩的跡像以及伊朗、以色列衝突的威脅,未來將會出現更多動盪。但下次股市拋售時,你一定知道哪一種資產是最佳的長期避險工具。