大家期待的反弹要退后至明年第一季度。当然,不要把预期建立在政策转向上,预期应建立在技术的创新上。我们可以预期的唯一一点在于,加息的全球溢出效应正在反噬那些脆弱的法币单位。

— — 《用鲶鱼效应看加密货币的反弹》,Bing Ventures,2022年11月19日

2023年第一季度完美结束,加密货币市场的波动性是显然的。我们在此分享对2023年第一季度加密货币和宏观市场的回顾性分析,同时给出下一阶段的预判。

比特币:强势反弹后进入盘整

2023年第一季度加密货币市场表现强劲,总市值增长49%至1.19万亿美元。比特币上涨72%,以28440美元收盘;以太坊上涨53%,以1827美元收盘。这波行情受多方面因素推动,如紧缩货币政策,银行危机等。然而,有一些迹象表明这种涨势可能不会持续,如稳定币流出量上升,交易所资金流出等。

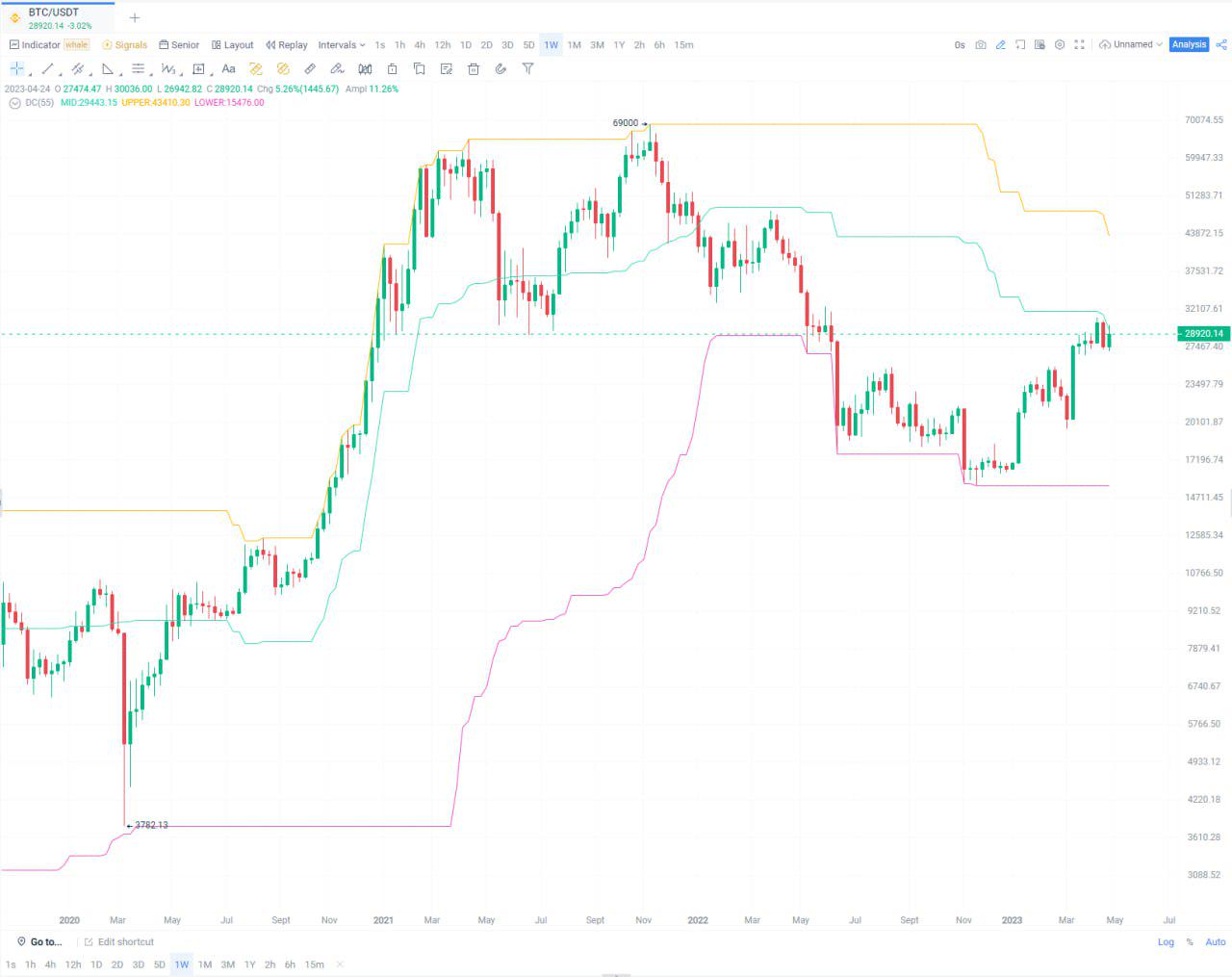

比特币在第一季度测试了15000美元的支撑位,并开始了一路反弹。进入新的一个季度,BTC也开始了新的周线和月线级别的旅程。我们试图引入唐奇安通道(Donchian Channel),用于显示市场价格的波动性。(注:它由三条不同颜色的曲线组成,通常用20天周期内的最高价和最低价来计算。当通道变窄时,市场波动性较小,而当通道变宽时,市场波动性较大。唐奇安通道可用于确定买卖时机,当价格突破通道上轨时,可能出现买入信号;而当价格突破通道下轨时,可能出现卖出信号。)

- 周线:从唐奇安通道DC指标来看,BTC周线仍处于DC中心线32000美元下方活动,在强势反弹后已小幅震荡两周有余,表面目前在周线级别来看仍处于一个反弹后修整阶段。同时结合ATR指标(平均真实波幅指标)来看,ATR从长期下跌趋势中走出,但当前仍处于周期的低点,市场处于整合阶段。我们可以利用DC中心线并结合ATR指标作为参考信号,一旦周线突破DC中心线32000美元并站稳,ATR也顺势反转突破,表明后续将迎来强势的上升阶段,可适时入场。

- 月线:BTC月线刚刚完成了三月连阳,但并没有完全吃掉去年6月月线35000美元的开盘至今的跌幅,结合周线的DC中心线的价格来看32000美元就是下一步上涨最大的阻力位。从月线DC指标来看,BTC仍在中心线下方运行,距离下通道仍有较大距离。ATR指标目前仍处于长期的下跌趋势中,也表明后续的市场走势并不会出现瞬时的反转。

总之,BTC刚刚完成第一季度的强势反弹,整个第一季度有近80%的涨幅,这对于长期投资者来说无疑是一个好的信号,这表明季度趋势也结束了下跌,接下来将进行新的震荡盘整。

美股:宏观不确定性犹存,前途未卜

2023年第一季度美股市场表现总体符合预期,基本面和技术面共同起到了正面作用。首先,PCE同比上涨5%未达预期,表明通胀压力放缓,这对股市是有利的。其次,美国经济依然强劲,企业盈利增长持续,支持了股市的反弹表现。第三,就业率数据看起来不错,这也为美国企业业绩提供了更多的增长机会。在政策面上,未来Fed的态度转变有助于缓解股市下行压力。

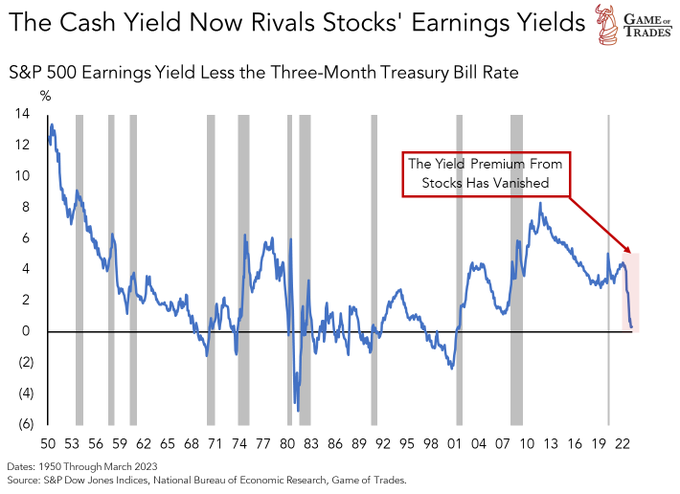

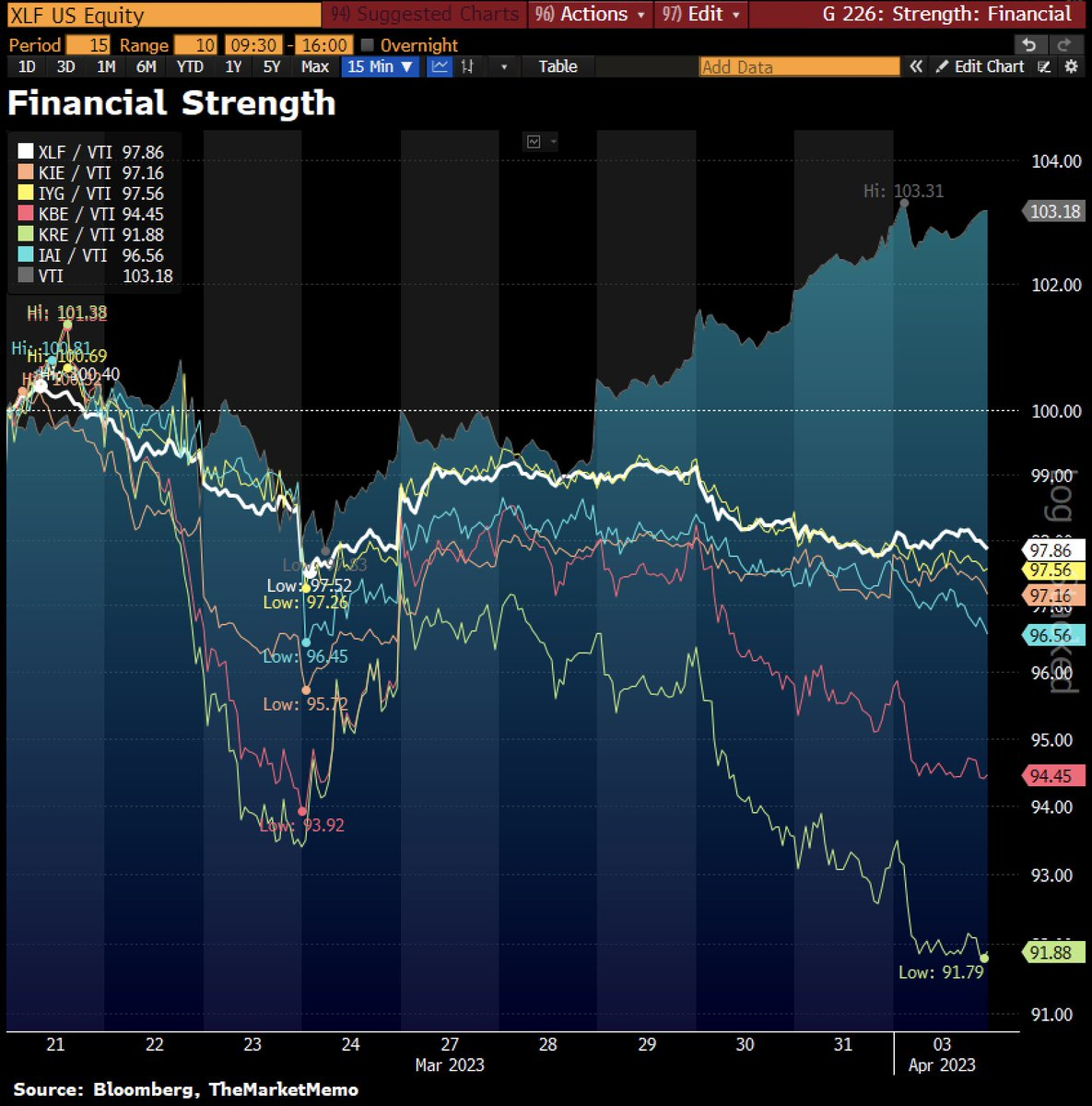

回顾Q1,标普、道指和纳指均表现强劲,其中纳指领涨,主要得益于科技股的强势表现。Meta和特斯拉的股价均上涨超过了60%。然而,银行股票表现不佳,KBW银行指数和KBW地区银行指数均下跌。美国经济正面临经济衰退或股市继续上涨的二元选择。我们认为未来几个月市场面临的最大风险之一就是美国经济停滞不前。

Q1财报季和经济数据公布会对下季度的股市表现产生重大影响,尤其是企业盈利和经济增长方面的数据。在此背景下,Fed的态度转变可能有助于股市的回暖。我们不得不承认第一季度标普500指数的上涨,掩盖了整体市场的颓势,而大型科技股成为投资者的避风港。

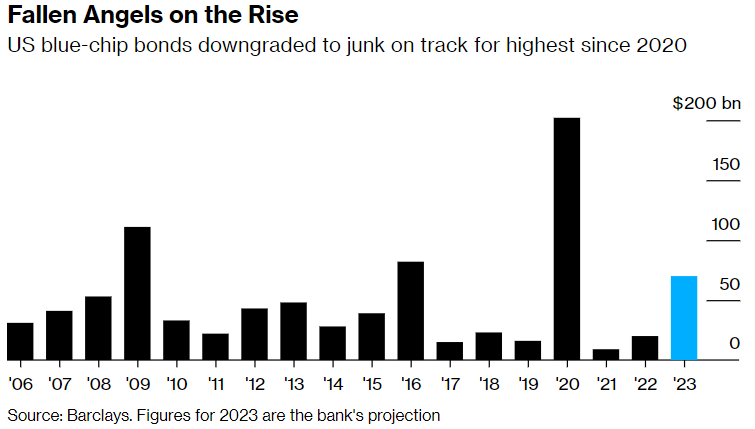

然而,第二季度的美股走势变得越来越难以预测,主要原因是去年以来的不确定因素依然存在,尤其是美联储加息对美国经济的影响。标普500指数虽然呈现区间震荡,但日波动加剧,因此更难让我们确定市场的健康状况。美股第一季度财报季陆续进行,标普500指数成份公司整体EPS预计会有所下降,同时整体利润收缩趋势有可能持续到今年底,直到在2024年恢复增长趋势。

美债:去美元化进程呈现加速趋势,外资购买量或将“名增实减”

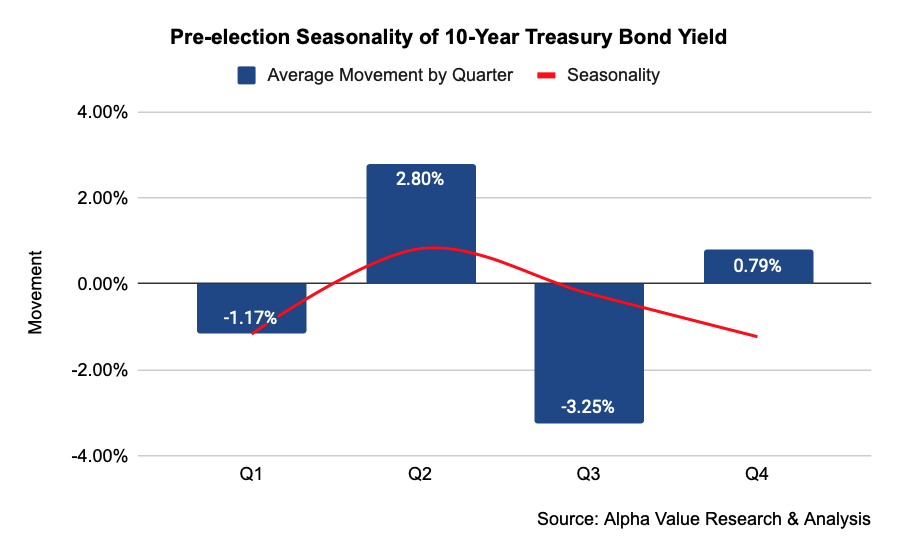

美国十年债收益率长期处于下行通道,但每一次上行到下行通道的上沿,全球就会出现一次金融危机。这次,美债收益率上行突破趋势的程度和速度,创40年之最。而目前美债收益率曲线极速趋正,看起来像是美国经济衰退的初兆。英国和欧元区是买入美债的主力,日本和韩国“被迫”减持,中国继续减持。2023年第二季度,外资回流美国的势头可能进一步放缓,甚至可能出现美债“名增实减”的情况。

近期银行风险事件影响下,投资者对未来3个月10年期美国国债收益率整体区间的判断下移,仍以3.4%~3.6%区间震荡为主流观点。

最新国际资本流动报告显示,今年1月,全球至少有16个国家出售了美国国债,包括中国、比利时、卢森堡、爱尔兰、巴西、法国、沙特阿拉伯、德国、墨西哥、以色列、科威特、哥伦比亚、瑞典、巴哈马、越南和秘鲁。这一趋势反映了人们越来越认识到美国债务经济模式的反噬效应,各货币当局很清楚美国债务 — — 作为一种核心美元资产 — — 的不可靠性。同时,这一趋势也符合我们在2022年10月18日发布的《手整体插在口袋里的美联储过分自信》中所预测的:“美联储大幅加息、美元快速升值将进一步加速部分国家的去美元化和去美债化进程”。

美元:沦为武器

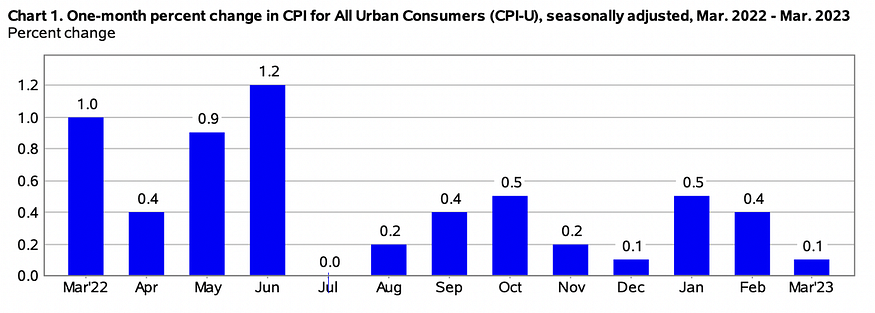

4月7日发布的美国3月非农就业报告显示劳动力市场具有弹性,超出预期。同时,4月12日公布的美国消费价格指数(CPI)有所回落。尽管市场对美元指数脆弱性的担忧加剧,但美国经济活动较为合理,通胀压力有所消退。我们认为整体环境可能推动美联储的货币政策紧缩周期接近尾声。

此前美联储激进紧缩、资本大量回流美国形成的“美元荒”。全球的“美元荒”变本加厉,但并未引发市场流动性危机。2023年第一季度,美元泛滥导致外资涌向美元资产的节奏已经放缓。因此,我们认为美元指数可能在未来几周下探年内低点然后维持震荡。

最重要的是俄乌战争让美元系统的使用者清楚地认识到,美元储备是可以被美国冻结的。全球金融市场逐步脱钩和多极化分裂是目前的趋势。如果美元体系的价值下降,其对手盘的价值将上升,且会有至少一个强势货币崛起。

结论:回到32000美元上方

我们认为,当某些国家基于国家信用的法币因债务危机进一步崩塌的时候,比特币将尽显对抗整个债务金融体系的本色。只要债务规模还在扩大,比特币这个信用再生池里面的金源将继续扩大。在2023年下半年,我们预计比特币将升至32000美元上方。我们对于以下比特币的催化剂充满期待:

- 通胀降低

- 能源问题缓解

- 俄乌战争停火

- M2供应逆转

以上因素将推动新的牛市的开始。我们认为消费者会逐渐将比特币视为价值储存工具和M2通胀的对冲工具,而非直接的CPI通胀对冲工具。尤其是处于多极化摩擦中间地带的新兴市场中,比特币将成为美元霸权最佳的中性替代品之一。同时,如果我们预期的经济衰退情况发生,Fed很可能会暂停加息,而货币超发和政府预算赤字将继续。

我们仍然维持去年《手整体插在口袋里的美联储过分自信》这篇文章中的看法:“笔者预计明年年中CPI同比有望降至5%下方,同时明年失业率将持续上行,这将给美联储结束加息以最好的理由”。本轮全球“美元荒”暴露了现行国际货币体系的内在缺陷,叠加地缘政治因素的影响,有助于推动国际货币体系的多极化。

美元体系的对手盘必然比现在的美元系统管理者拥有更少的权力和更少的自由裁量权,这从根本上消弭了法币被小部分的国家威权主义者将其武器化的风险。在这个背景下,比特币本身的完全非国有化叙事是更明智的选择。比特币的大规模自由化可以极大降低政治管理中利益集团的冲突概率。

总之,我们认为当前处在一个经济周期非常重要的拐点,美联储最大的问题在于仅仅管理经济增长和通胀问题,当经济发生不可预知的危机时,美联储面临的挑战会更大。在这种情况下,如果没有特定于加密货币的坏消息出现,比特币价格只要反弹,就可以重新攀上32000美元的高度。