前言:筆者在2023年關注到SynFutures是因為其創始人Mattew Liu對知名交易員Jez的採訪,訪談中Jez第一次公開自己的真實身份。後來了解到其投資機構為區塊鏈頂級VC豪華陣容,故深入密切關注SynFutures。兩位創辦人都曾領導傳統金融機構的第一個區塊鏈平台版本,開始了解區塊鏈並對其產生濃厚興趣,並由於其專業從事過德意志銀行衍生品業務,去中心化衍生品交易平台SynFutures就此誕生。

SynFutures 是一個專注於打造完全去中心化和高效能的永續合約交易所。任何人都可以在其中列出和交易任何資產的期貨和永續權益。經過三個版本的迭代,SynFutures獨創了永續合約的oAMM機制。

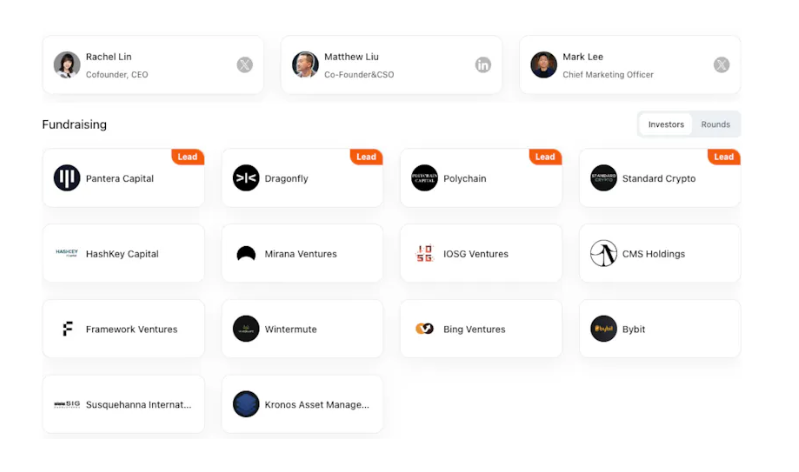

一、融資情況:

Pantera Capital、Dragonfly、Polychain、Standard Crypto領投,Framework Ventures、CMS Holdings、Wintermute、Hashkey Capital、Mirana Ventures、IOSG Ventures、Bing Ventures、Bybit、Susquehanna International Group、Kronos Asset Management等機構參投。公開融資資訊共三輪,融資金額共3,800萬美元,最後一輪融資時間為2023年10月。

二、團隊成員:

Rachel Lin,cofounder兼CEO,曾在Matrixport、比特大陸、德意志銀行全球市場部門擔任高階職位。畢業於北京大學、新加坡國立大學。

Matthew Liu,cofounder兼CSO,曾擔任德意志銀行債券類金融產品trader。畢業於北京大學、西北大學凱洛格管理學院。

Mark Lee,CMO,曾任Eightfive PR創辦人。

三、時間線:

2021年2月計畫成立。

2021年6月V1 alpha開放並通過審計,部署在Polygon公鏈,並宣布A輪融資1400萬美元。

2021年7月推出創新產品去中心化BTC算力期貨。

2021年9月在Arbitrum、BSC、Ethereum鏈上部署。同月,推出FutureX——SynFutures 的DAO 預委員會,為去中心化的開發、治理鋪平道路,委員會最初由社區代表、投資者、核心貢獻者和演講嘉賓組成。現已進行19期聚會討論。

2021年10月、11月、12月分別推出三場交易大賽。推出SynAcademy,發佈區塊鏈教育類文章。

2021年12月開始與其他計畫建構合作關係,建立生態系統。

2022年2月與Footprint合作,推出儀表板。

2022年3月推出用戶自主列出和交易任何資產的功能。

2022年5月推出V2測試網並通過審計。

2022年9月推出bug賞金活動。同月推出V2主網,並推出交易大賽。

2023年1月推出NFTures,NFT期貨交易平台。

2023年6月V2部署在zkSync公鏈。

2023年10月推出V3公共測試網。同月宣布B輪融資2200萬美元。

2024年3月V3部署在Blast公鏈並通過審計,推出積分活動及交易比賽。

四、oAMM機制

SynFutures 秉承去中心化金融的去中心化和無需許可的理念,在經歷了兩個版本的迭代後,推出SynFutures V3,其中開創性的Oyster AMM 模型值得深入討論。

其特點主要有:

1.衍生性商品單幣集中流動性。每個衍生性商品交易對都有單獨的流動性池,不會導致全局的系統性風險;提供流動性時只需添加單一幣種,無需經歷雙邊流動性的繁瑣;集中流動性基於UniswapV3,提高了資金利用率;AMM 模型實現了市場准入的民主化,甚至為小眾資產提供自動化的做市商功能,從而增強了多樣性。

2.完全鏈上的訂單簿。可以融入鏈上生態,不會有後門,不會挪用用戶資金,不會跨鏈上鏈下,系統容易downdowno之類。此功能為專業做市商提供更方便的環境,SynFutures V3選擇將AMM模式與完全鏈上訂單簿模式結合,以此打造更好的交易深度。

同時oAMM 作為一個純粹的鏈上合約,天然的能夠與底層區塊鏈的生態系統相互融合,共同成長,這恰恰是目前很多半去中心化的交易所所不具備的。畢竟DeFi 最吸引人的一點就在於其可組合性,層層套娃。同時其所有資料都是上鍊保存,任何人都可進行驗證,交易者也不用擔心「交易所宕機、拔網路線、資金被挪用」等中心化風險。

3.統一流動性。 Oyster AMM 透過將集中流動性和訂單簿無縫整合在單一模型中在Oyster AMM中,集中流動性AMM(CLAMM)以曲線表示,限價單以價格點表示,覆蓋某個價格點的集中流動性以及同一價格點上所有未平倉限價訂單的集合被描述為“珍珠”。在適用的情況下,在存在限價訂單的情況下,它們會在消耗任何集中流動性之前被執行。

4.用戶保護的穩定機制。 Oyster AMM引入了增強用戶保護和價格穩定性的金融風險管理機制,這些機制包括一個動態的罰款制度,透過對交易價格和標記價格之間的重大偏差進行處罰來阻止價格操縱,動態收費系統還平衡了LP的風險報酬狀況。另一種是穩定的標記價格機制,它使用指數移動平均過程來減輕價格突然波動和大規模清算的風險。

以下方便非訂單簿模式LP理解Oyster AMM中的集中流動性AMM。

作為集中流動性AMM的LP提供者,需要在指定池下輸入兩個參數:一是提供的保證金金額,二是提供的LP 的價格區間。此價格區間類似於UniswapV3 的價格區間,如果價格浮動超過區間範圍,則不再提供LP。

當LP 提供者為Oyster AMM添加流動性時,會為流動性池創建多頭頭寸,並為LP帳戶創建抵消空頭部位。這兩個頭寸之和就是LP的淨頭寸。創建時多空頭寸相等, 淨頭寸為0。 ( LP的這一個空頭部位不能單獨處理, 而是在這個流動性中一起管理)

LP 的價格區間寬,則創建的多頭部位較少;LP的價格區間較窄,則創建的多頭部位較多。隨著價格在設定區間內浮動,根據oAMM機制,價格的變化會造成淨部位的變動以及剩餘保證金的變動。

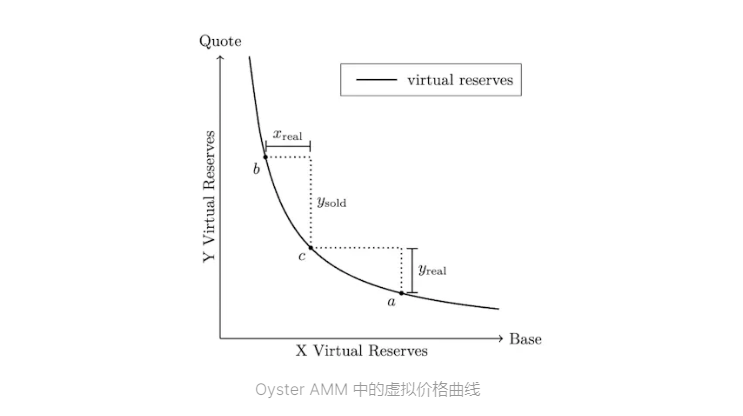

以Uniswap V3的AMM模型類比,oAMM模型裡的xyk曲線實際上反映創建的多頭部位大小的變化,橫縱座標分別為基礎資產和報價資產。保證金的變化由另外的公式定義。

移除流動性:

LP提供者可以隨時從其集中流動性中移除流動性,並將其轉換為交易頭寸,其大小為隱含淨頭寸和剩餘保證金,以及賺取的費用。當集中流動性被移除並轉換後,LP就可以對交易部位進行相應的管理。

當市價跌出價格區間下限,則係統會自動為LP提供者移除流動性並轉換為多頭頭寸;當市價漲過價格區間上限,則系統會自動為LP提供者移除流動性並轉換為空頭頭寸。

由於池子裡的風險是平衡的,在某一當前價格下,只要有一個頭寸的多單,就會有一個頭寸的空單。我們假設當前價格為1000。市價開空的人更多時,合約價格才會下跌。一個LP提供者Alice開出了頭寸為100的多單,和頭寸為100的空單。當價格從1000跌到999,表示有交易者在市價開空。假設交易者以市價成交頭寸為20的空單,那麼Alice作為LP,持有頭寸的變化為多單變多至120個頭寸,空單為100個頭寸不變,即此時淨頭寸為20個多單。另一種情況是價格從1000漲到1001,說明有交易者在市價開多。假設交易者以市價成交頭寸為20的多單,那麼Alice作為LP,持有頭寸的變化為多單被平掉20個至80個頭寸,空單為100個頭寸不變,即此時淨頭寸為20個空單。

我們先給定一些參數的定義:

假設某LP提供者新增的代幣總價值為M ,M USDC也指總保證金金額。

Token0 在Token1 的交易對的當前價格為Pc 。

所選範圍的下限價格和上限價格分別表示為Pa 和Pb 。

α為LP 價格區間的參數,其中價格上限Pb = α · Pc,價格下限Pa = Pc / α ,( α > 1 )

初始保證金要求比率表示為ri。

分別使用xvirtual 、yvirtual 表示全範圍恆定乘積模型的隱含x 和y 值。

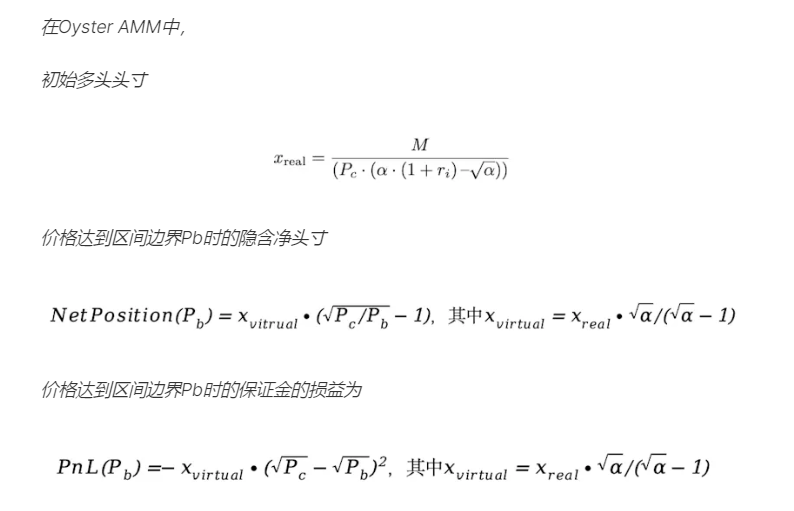

為流動性創建初始多頭部位xreal,也為LP 創建大小相同的抵消空頭部位。

以上公式Pb改為Pa均可得出價格達到區間邊界Pa時的隱含淨部位和保證金的損益。

讓我們舉一個具體的例子,Bob在WBTC價格為61879時,在WBTC/USDB池裡加入1000USDB的保證金,並且將價格區間的參數α設為3。 (此池子的初始保證金要求比率被系統設定為ri = 3%,意味著最高槓桿倍數為33.3倍)

此時可推算出:M=1000,交易對的當前價格為Pc=61879 ,

LP下限價格約為Pa = Pc / α = 20626 ,LP上限價格約為Pb = α · Pc = 185637。

初始多頭部位xreal = 0.0119(目前價值約736usdb)

價格達到區間邊界Pa 時的隱含淨部位NetPosition(Pa)=0.0206

此時保證金損益為PnL(Pa)=-311 (故剩餘保證金狀況為1000-311=689)

以下數據為透過平台實際計算:(由於SynFutures前端無法自訂α,只能滑動價格邊界,故會與理論值出現微小差異)

五、進展及展望

目前SynFutures已上線眾多長尾資產交易對,如$YES、$PAC、$DEGEN、$WIF、$MERL等,已突破500億美元交易量,每日交易量佔比穩定在去中心化衍生性商品平台的15%左右。根據DeFillma 數據,其每日交易量在去中心化衍生性商品交易所裡排名前三。

更新活躍,包括上線手機端的交易及LP功能,在深度圖中看到增強的數據範圍,優化的投資組合頁面等。對用戶回饋收集及時,並迅速作出反應。

另外SynFutures也積極與各大交易所積極展開合作推廣,期待SynFutures在2024年有更亮眼的表現,將鏈上衍生性商品市場推到新的活躍高度。