北京时间9月5日晚,币安官方发布公告:币安将于9月29日11:00起,对用户现有的USDC、USDP、TUSD稳定币余额和新充值将以1:1的比例自动转换为BUSD,用户将在币安平台上使用合并的BUSD余额进行交易。即自9月29日11:00起,用户在币安的BUSD资产数额为BUSD、USDC、USDP、TUSD四种资产之和。

币安称这么做的目的是为了提高用户的流动性和资金使用效率,这不会影响用户的提现选择:用户可随时将BUSD计价的资产以1:1的比例进行USDC、USDP和TUSD资产提现。

公告发出后市场讨论纷纷,本文PANews站在用户角度进行解读。

1.未提及USDT可自动兑换,并非暗示Tether未知风险

币安此次公告稳定币系列自动兑换为BUSD中未提及USDT,因此部分用户猜测可能是USDT发行商面临风险,币安属于提前准备。PANews认为此种概率极低,因为历史上多次传闻USDT储备不透明、即将暴雷的信息,也促使着Tether的资产储备质量一直以来都在改善。

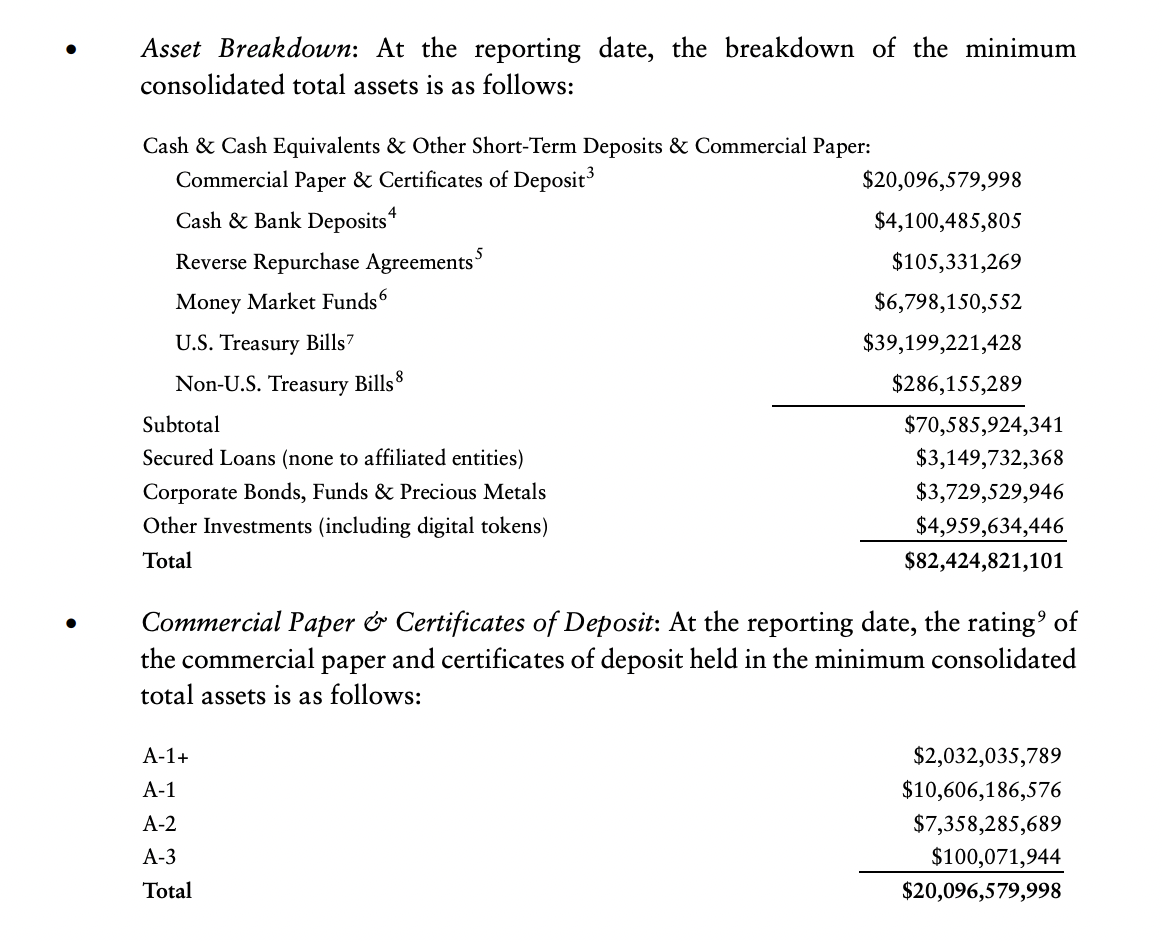

原本储备资产中的一半是CP(商业票据,因为商业票据是公司提供的无担保短期资金,无法及时清算而一直被市场诟病),而据3月31日Tether最新的认证报告显示:USDT支持的商业票据季度环比下降了17%,对货币市场基金和美国国债的投资增长了13%以上,商业票据和存款证的平均评级从A-2升至A-1。

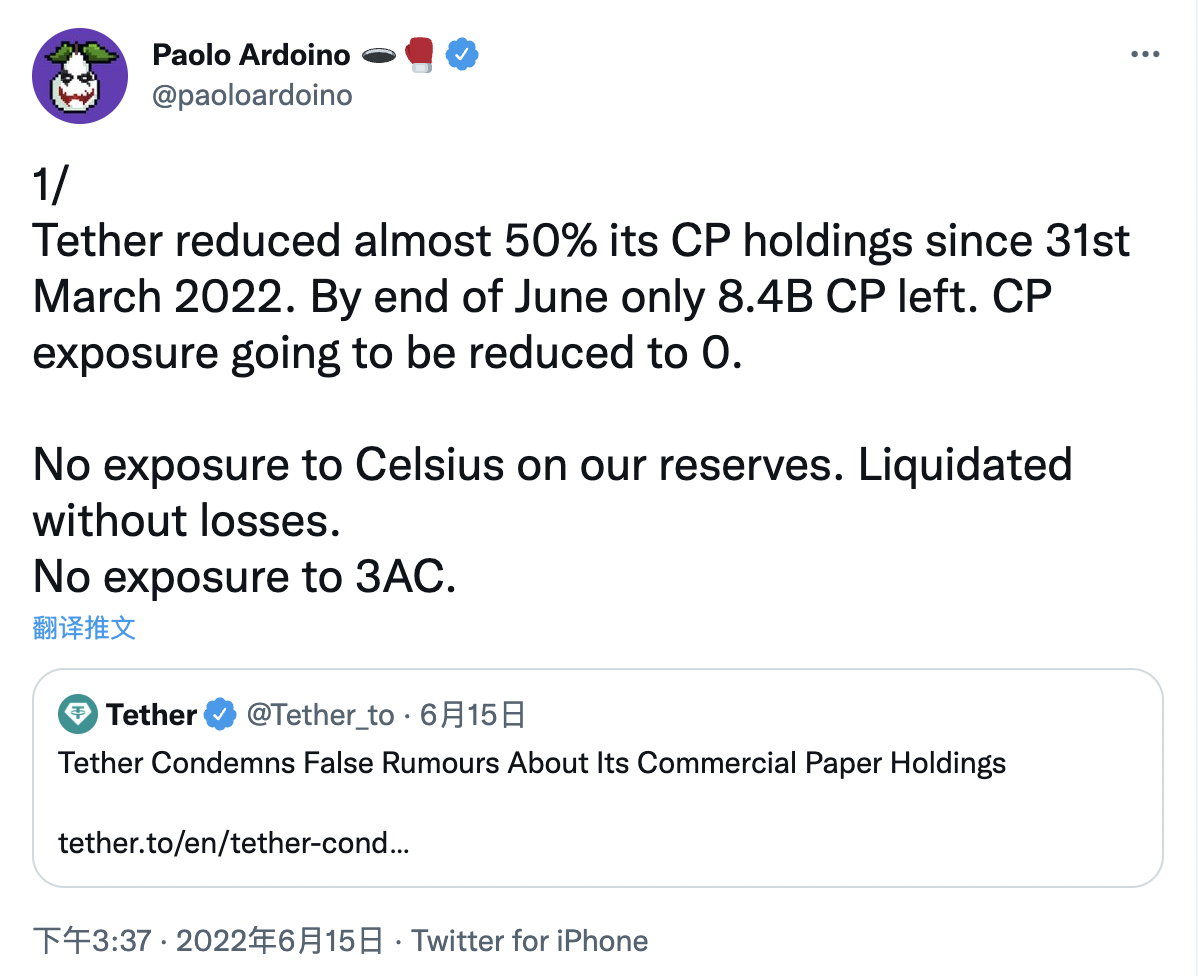

另外,根据Tether CTO paoloardoino 6月15日的推文,自3月31日报告发出到6月15日,Tether的CP持有量又减少了近50%,到6月底仅持有84亿美金的CP,其长线目标是将CP的敞口降低到零。会将储备资产做到无泡沫,用户清算无损失。

9月6日,Tether 发文《Tether 如何让美元保持强势》,称Tether已成为美国国债的重要买家,5月份Tether持有的美债占美债市场总量的2%以上,超过了伯克希尔哈撒韦公司(Berkshire Hathaway)拥有的金额。截至今天,商业票据总敞口再次降至约37亿美元(从2021年7月的300亿美元一路下降),到 2022年10月底将降至零。

同时,USDT兑换USD的历史走势来看,除偶尔因为市场恐慌情绪导致的短期内脱锚外,平时均可以1:1的比例兑换。而且,市场恐慌情绪导致的脱锚也只是场内行为,按照Tether官方的兑换机制,经过白名单验证的机构可以直接跟Tether交易,在场外将USDT以1:1比例换成美金。

按照上文提到的Tether储备金不断趋向流动性好的优质资产,如果用户不是处于非理性状态下的兑换,完全可以以1:1比例兑换美金。这也是为什么每次传闻USDT暴雷导致场内USDT下跌后都有机构“喜闻乐见”且买入头寸。

因此,币安此次举措是因为市场所猜测的Tether可能面临危机的可能性几乎为零。而且对于此类猜测,币安官方也作出回应:目前还没有将USDT自动转换为BUSD的计划,但可能会改变。

2.提高市场整体流动性

币安公告中提到的停止并下架的与USDC、USDP、TUSD相关的交易对有25种,此处以BTC和ETH的交易量为例:

8月份BTC/TUSD月成交量为704个比特币,BTC/USDP月成交量143个比特币,BTC/USDC月成交量为25万个比特币,BTC/BUSD月成交量为201万个比特币,BTC/USDT月成交量为569万个比特币;8月份ETH/TUSD月成交量为3970个以太坊,ETH/USDP月成交量为2227个以太坊,ETH/USDC月成交量为167万个以太坊,ETH/BUSD月成交量为1757万个以太坊,ETH/USDT月成交量为2600万个以太坊。

从8月份数据可以发现,市值前二的资产对USDC、USDP、TUSD的交易对占比仅为USDT交易对的4%和9.5%,USDC、USDP、TUSD、BUSD四者之和的交易量为USDT交易量的36%和67%。

显而易见,稳定币对之间的流动性差距之大,币安此举措统一了低流动性市场,可以为用户提供更优惠的价格,更低的滑点。

Wintermute CEO Evgeny Gaevoy也发推表示:这与FTX和Coinbase上的措施相同,移除大多数稳定币对是一件好事——流动性不必在多个稳定币之间分配,让做市商的工作更轻松,市场整体流动性更高。

3.利好非USDT稳定币占据更大市场份额?

此前,用户充值USDC、USDP、TUSD进入币安后,若需要寻找更好的流动性市场,需将其兑换为BUSD和USDT。但币安此次合并后,用户充值USDC、USDP、TUSD进入币安后无需再操作,便可直接享受流动性本身尚可的BUSD交易对。

而且据币安首席执行官赵长鹏9月6日的推文中所说:币安不会将这三种稳定币下架,只是将所有流动性合并到一起。另外,用户充值或提现时平台自动且默认以1:1比例处理BUSD和USDC、USDP、TUSD的兑换。也就是说币安此次举措并不影响USDC、USDP、TUSD的忠实用户继续使用。

单从提高市场整体流动性看,稳定币USDT交易对目前所占据的交易量超出其它稳定币对之和,USDT不在自动兑换BUSD之列属于正常。但当其他四类稳定币合并为BUSD交易对,其流动性转好,加上币安开始给一些优质资产只开通BUSD交易对之后,BUSD的市场份额占比会逐渐扩大。

而且长期来看,市场流动性具有网络效应,当用户习惯使用BUSD的交易对之后,很难再转换为USDT交易用户。以存量市场去看,这意味着USDT的市场份额会逐渐减少。

同时,币安发言人还证实:自动转换和停止为USDC提供大部分交易服务不是临时措施,而是持续措施。因此,USDT的交易量和市场份额将面临挑战。

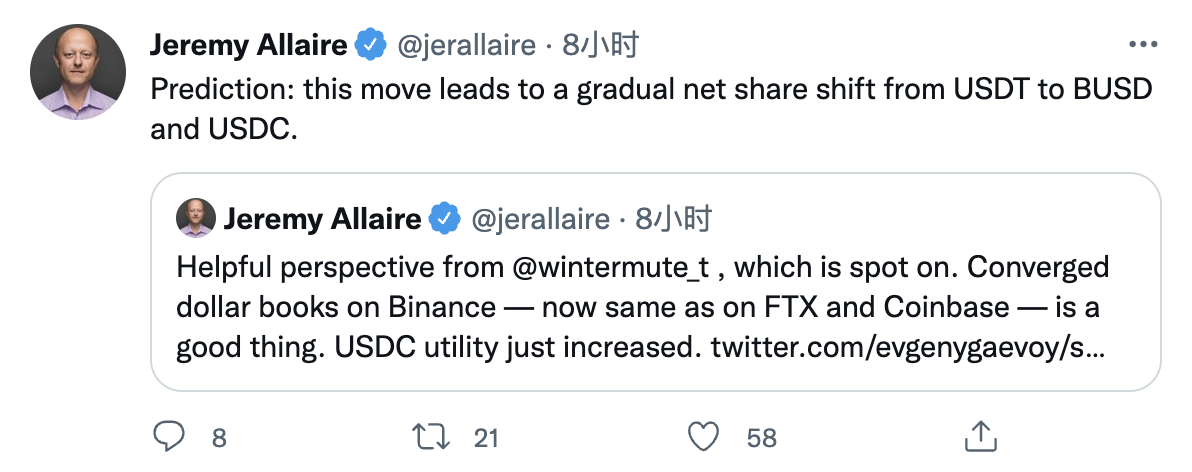

9月6日,USDC发行商Circle首席执行官Jeremy Allaire就币安三类稳定币转换为BUSD的公告也发推表示,此举可能将导致净份额逐渐从USDT转移到BUSD和USDC。

Wintermute CEO Evgeny Gaevoy也认为,从长远来看,这对USDC(以及TUSD和其他稳定币)是有利的,用户仍然能够无缝地将USDC等稳定币存入/取出币安,非USDT交易对的流动性将会增加。而且Tether的操作效率相对而言会比较低,且有铸造/赎回成本,毕竟铸造/销毁是T+1,不像USDC/BUSD/TUSD的情况下几乎是即时的,USDT将继续失去优势。

4.进一步完善合规性

USDC于2018年5月15日由Circle和Coinbase首次对外公开,并于2018年9月推出。2021年1月4日美国最大的银行业监管机构美国财政部货币监理署(OCC)发文宣布,允许美国银行使用区块链和美元稳定币作为美国金融系统中的结算基础设施。银行可以将公链视为类似SWIFT、ACH和FedWire的基础设施,将USDC等稳定币视为电子价值储存工具。这就意味着USDC实现了监管合规。

USDP由Pax Dollar成立于2018年9月,Paxos公司拥有纽约州金融服务部的特许证,允许他们在加密资产领域内提供受监管的服务。USDP本身由该公司在美国存款机构持有的账户中的美元支持。

TUSD同样也是合规和透明。据悉,TUSD是全球首家取得美国政府监管机构MSB牌照的稳定币,受美国法律监管。解决稳定币透明性与合法性的方式为:客户所有的钱直接汇给银行或者信托公司开具专门的信托账户托管,然后信托公司收到钱后直接用智能合约转账给客户TUSD,TUSD团队整个过程不触碰资金,定期由第三方会计事务所审计财务,目前审计时间间隔一个月,未来TUSD计划提供能够24/7查账的窗口。

也就是说,币安此次公告中所提到的可自动兑换为BUSD的一揽子稳定币皆为合规稳定币。合规稳定币可与BUSD默认自动以1:1比例兑换,从侧面映衬或者暗示BUSD也是合规可信的稳定币之一。

另外,币安主体一直在合规上下功夫,积极拥抱监管与合规。仅以2022年上半年为例:

3月15日,币安宣布已取得巴林央行(CBB)颁发的加密资产服务提供商执照。3月16日,币安获得由迪拜监管机构颁发的虚拟资产执照,成为全球首批获得全面监管许可的虚拟资产(VA)的交易所之一。4月10日,币安获得阿联酋首都阿布扎比全球市场的原则性批准。

5月4日币安经法国金融审慎监理总署(ACPR)批准,并由法国金融监管局(AMF)授予了法国数字资产服务提供商(DASP)注册许可。5月27日币安意大利在“Organismo Agenti e Mediatori”(OAM)注册为加密货币服务提供商,并已获得监管批准,符合意大利加密资产法律要求。

同时,为了应对不断变化的监管层面的响应能力,币安也一直在聘请与监管和合规相关的原政府机构的工作人员加入币安。据悉,2021年币安的国际合规团队与顾问委员会规模增长达500%,足以见币安对监管和合规的重视。

此次币安将一揽子合规稳定币默认自动兑换为BUSD,加大了对合规稳定币的支持,也是符合币安积极拥抱监管与合规的战略方向。

5.扩大市场份额,增强市场优势

随着DeFi、NFT和DAO等市场概念的发展,去中心化交易市场占市场总份额越来越大,链上交易用户数和交易数交易额也在不断扩大,这直接影响到中心化交易市场的蛋糕,长此以往,中心化交易所可能逐渐失去中心位置。而且公链竞争格局越来越扩大,今年来以Aptos和Sui等巨额估值的新型公链层出不穷,币安自有公链BSC占据的市场份额也面临着挑战。

这其中最大的挑战便是稳定币。一条链或者一个交易所的稳定币的用例不断增多,也意味着其用户数和市场份额的竞争力强。

币安以其目前市场第一的流量和交易量积极扩展BUSD的流动性,让用户逐渐习惯使用BUSD;同时又以合并一揽子合规稳定币并自动兑换的方式实现,侧面暗示了BUSD与美元1:1比例的强兑付能力。

综上,于用户而言,享受更优惠的币价,更低的滑点;于币安而言,增强了合规性,逐渐扩大市场份额以备后续交易所之争。币安此次将一揽子合规稳定币自动兑换为BUSD的举措,是双赢的局面。