撰文:Footprint 分析师Bella (bella@footprint.network)

日期:2021年10月

受各国政策的影响,5月加密市场行业迎来了本年的首次寒冬,主流加密货币币价大跌,行业的总锁仓量跌破900亿美金。仅过3个余月,9月加密市场再次迎来一场更为严峻的政策洗礼,多个国家相继出手,多类规范化政策争相出台。加密市场是再次出现寒冬还是继续大放异彩,下面通过Footprint9月月报(可点击链接了解),进行进一步的探索。

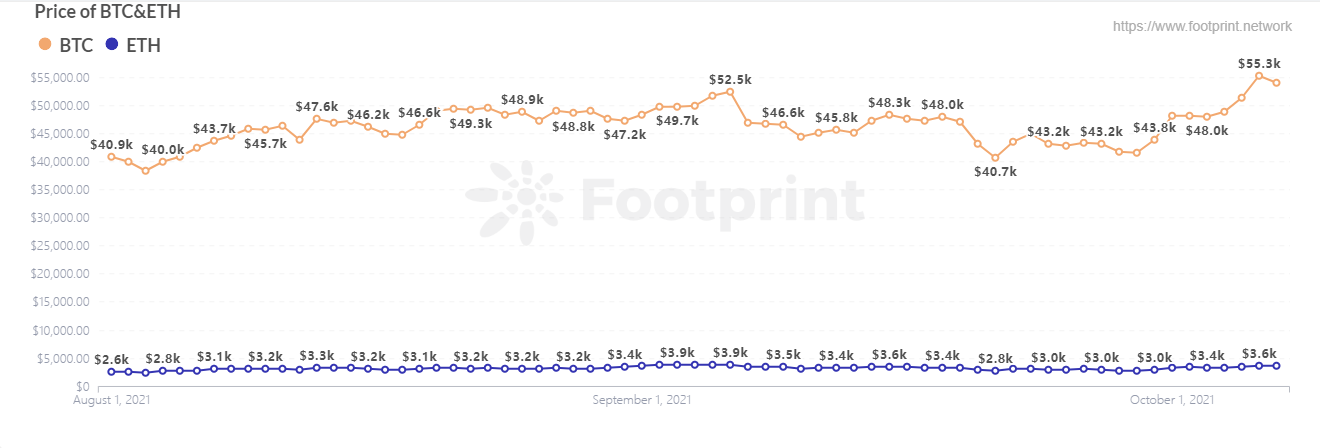

BTC与ETH价格变化

数据来源:Footprint Analytics

政策相继出台,BTC与ETH价格维持在稳定水平

作为加密货币的航标,非稳定币币价受BTC与ETH价格波动的影响,并具有较强的敏感性,一旦BTC和ETH价格发生异动,非稳定币币价随之与其发生同向的变化。从图中数据可看,9月相关政策的出台,并没有对BTC与ETH的价格产生像5月的影响(BTC从58,000美金跌破35,000万美金,ETH从4,200美金跌破2,000美金),BTC维持40,000美金以上水平,ETH维持3,000美金以上水平,币价并没有发生较为明显的波动,整个加密货币行情趋于稳定。

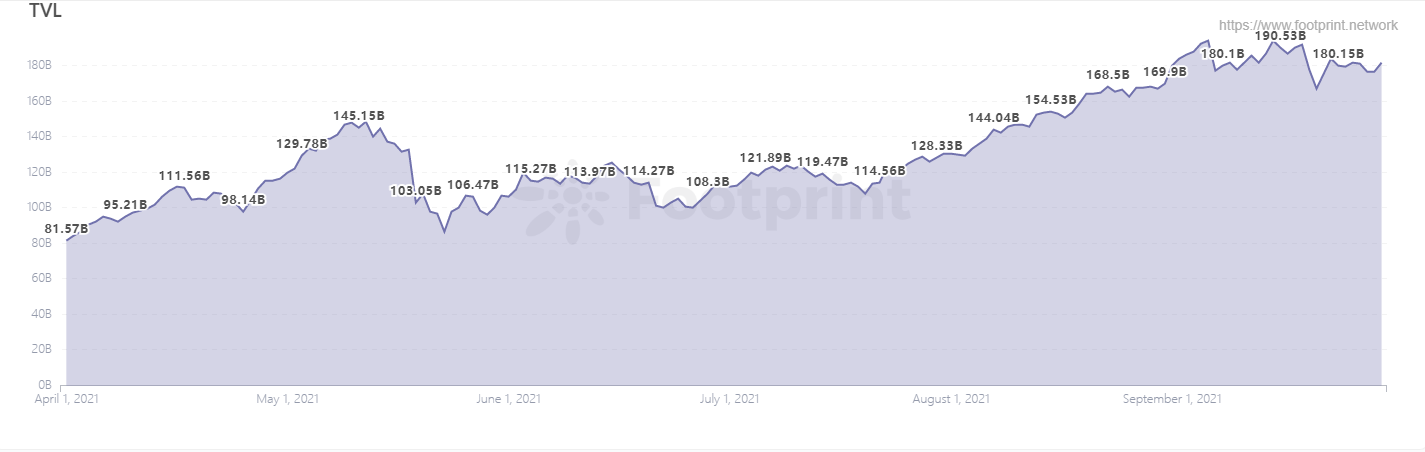

总锁仓量变化

总锁仓量变化

数据来源:Footprint Analytics

DeFi月末总锁仓量高达1,822亿美金,较上月增长7.2%

相较8月,9月的总锁仓量呈现一片欣欣向荣之势,月初时总锁仓量已突破1,900亿美金,创造今年的最高记录。虽受政策的影响,9月中旬以及下旬总锁仓量在不同程度上有略微下降,甚至一度跌破1,700亿美金,但下降程度以及效果的持续时间远不及5月政策变化带来的影响深。

从中我们也看到了加密市场的恢复能力与张力,再次经历相同政策风波,无论是加密市场的参与者,抑或是项目方本身,都能在风波面前站稳脚跟,不慌不忙,为加密市场的恢复以及持续发展筑造稳定而安全的环境。

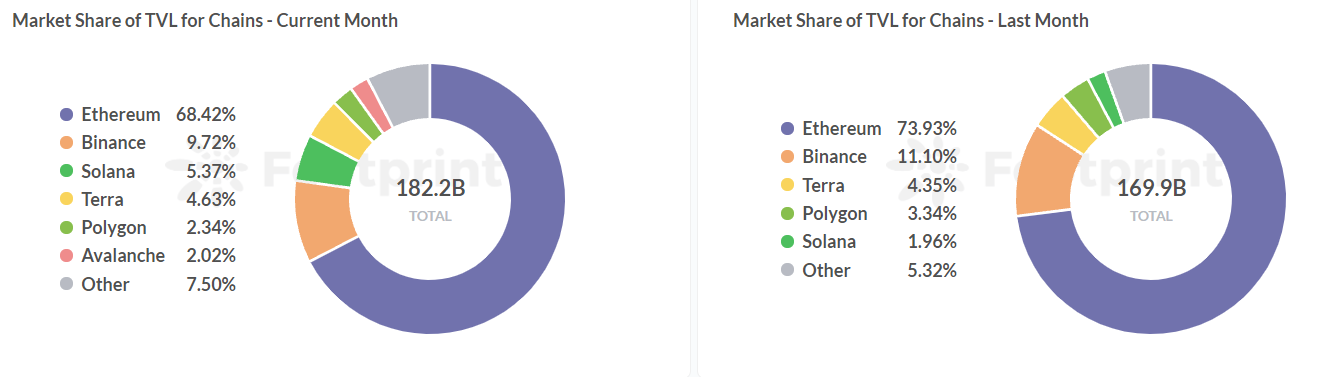

各公链市场份额占比变化

数据来源:Footprint Analytics

老牌公链发展缓慢,新兴公链竞相迸发

据Footprint提供的数据,9月以太链与币安智能链的总锁仓量以及市场占比正逐渐被新兴公链割分,在整个行业向前发展的情况下出现不升反降之势(以太链TVL:9月1,246.7亿美金,8月1,256.2亿美金,增长率-0.76%;币安智能链TVL:9月177.1亿美金,8月188.6亿美金增长率-6.1%)。

反观新兴公链,发展势头强劲,特别是以生态著称的Solana,上月以33.3亿美金排名公链的第五位,在9月已凭借97.9亿美金位列公链第三(9月中旬该公链曾突破120亿美金)。因流动性挖矿发展起来的Avalanche也表现不凡,凭36.8亿美元位列公链第6位。(前期Footprint已对若对干新兴公链进行分析,感兴趣可点击链接了解详情。Solana公链:为何能在众多公链中的大放异彩, 公链之争爆发,Avalanche蓄势待发,一览公链Terra独特生态,TVL将重返前三?)

随着韩国发布关闭三分之二加密货币交易所政策的出台, 拥有韩国背景的Terra发展在9月受到了一定的影响,使其在公链的排位总第三名跌至第四名,该公链的总锁仓量发展速度(Terra增长率仅有14.1%,Solana增长率高达193.9%,Avalanche增长率为74.41%)远不及其他新兴公链。

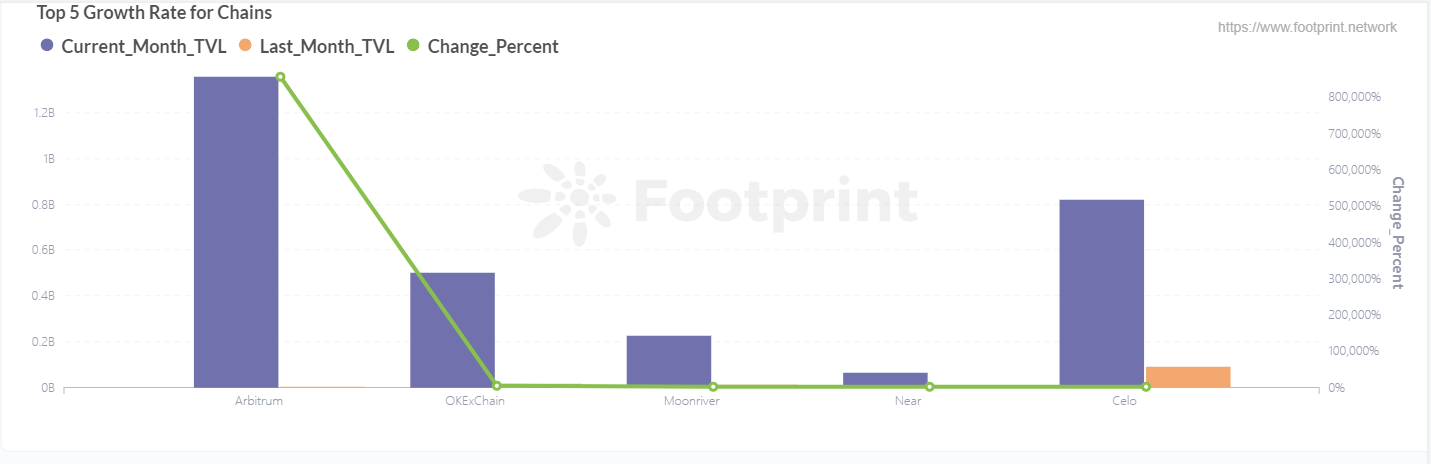

9月前五大公链TVL增长率变化

数据来源:Footprint Analytics

新兴公链增长迅猛,各类公链百花齐放

众多类别的新兴公链在9月创造了异常迅猛的增长率,其中增长率最高的为隶属Layer2的Arbitrum,其以相较以太链更低的交易费用与更快的交易速度吸引众多资金以及项目方涌入(目前已上线Curve、SushiSwap等项目),凭借856,323.64%的增长率(总锁仓量从十几万美金到13亿美金),不仅在众多公链的增长率上拔得头筹,还在众多的Layer2项目中脱颖而出。

紧随其后的为OKExChain,其抓住时机开发有利于GameFi发展的基础设施并推出GameFi 黑客松大赛,吸引着众多的GameFi类项目在该链上线,在9月实现3,470.16%的增长率。当月以2.2亿美金取得2,195.26%增长率Moonriver位列第三,其既具有波卡生态的跨链优势,又对太链Layer1有较强的兼容性,为开发者以及用户提供更优的体验感。

各类型应用市场份额占比变化

各类型应用市场份额占比变化

数据来源:Footprint Analytics

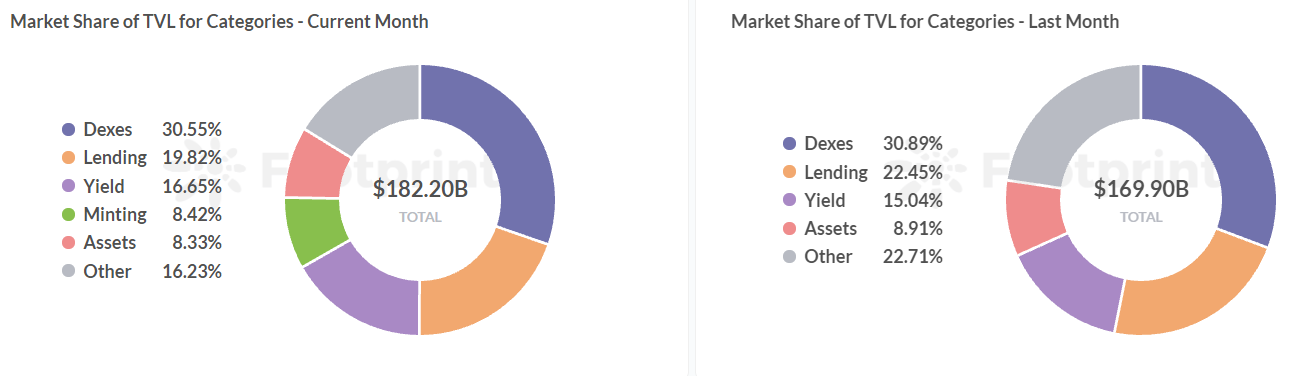

Dex、Lending、Yield持续占据DeFi的头部

与上月相同,DeFi前三大类别应用占比的排名无变化,Dex凭借30.55%的占比占据第一,虽占比较上月有0.34%的下降,但随着币安、火币等规模较大的中心化交易所受政策的影响,限制某些国家用户进行交易,更多的交易量、资金量在一定程度上有流入Dex,从Dex类平台TVL较上月增加36.1亿美金可印证该观点。

而Lending类应用,受政策带来的币价影响,币价下跌不仅让参与借贷业务的资金量少还增加了原有借款资金的清算风险,因此相较8月,Lending类应用的总锁仓量是减少的,虽然继续维持第二的位置,占据市场份额的比例已下降2.63%。

Yield以303.4亿美金的总锁仓量占16.65%的市场份额位列第三,相较上月,总锁仓量增长18.74%,是众多类别中总锁仓量增长最高的。其中贡献最为突出的Convex Finance(79.3亿美金)和Yearn Finance(46.9亿美金)

总结

各国政策的相继出台对加密市场的发展有利有弊,但从上述指标回看9月政策的出台对加密市场的影响,影响并不明显,经历了5月的轩然大波,加密市场对政策的变化已经拥有一定的免疫力,其凭借良好的恢复能力以及张力按部就班继续发展,并没有出现类似5月需要历经好几个月才能恢复的情况。

各类新兴公链的发展势头强劲,下月已突出重围的公链会凭借其优势预计会再创新高,而还未崭露新角的新兴公链也还会相继萌发。对于发展缓慢的老牌公链,随着承载量的增加,拥堵会越来越严重,其地位会逐渐被新兴公链所超越,新兴公链在未来有何发展,让我们在10月的报告中拭目以待。

9月各类事件回顾:

4.Gas fee

6.Lending