必查客

必查客

|2021-07-02 14:41

产量农业只是去中心化金融的一个组成部分。虽然您可以使用加密来支持去中心化应用程序,但这并不一定意味着您正在从事去中心化金融。

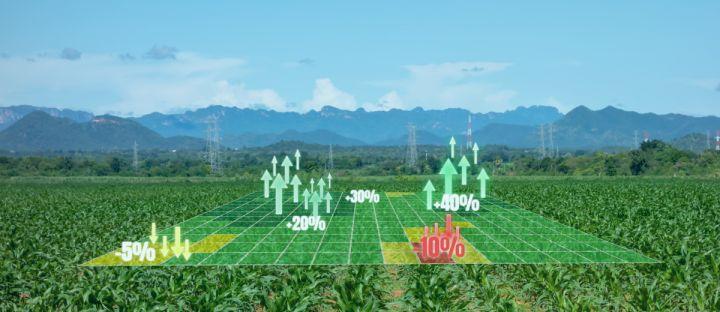

通常与具有疯狂回报的风险投资相关联,高产农业引起了相当大的轰动。随着以太坊最近的成功,越来越多的用户想知道如何使用他们新获得的加密货币来产生更多回报。加密爱好者想知道获得最大收益的最佳方式。他们中的许多人现在涌向高产农业。尽管机制可能很复杂,但从本质上讲,产量农业非常简单。产量农业,用非常基本的术语来说,就是你的资金被储存并获得奖励。这些奖励有时以红利的形式支付。通常这些回报很高,甚至可以使您的原始投入翻倍,但它们伴随着高风险。您可能会加倍投入,但也会损失一半或更多。然而,有些策略风险更小、更具可持续性。收益农民通常将他们的加密货币存储在几个去中心化金融 (DeFi)应用程序中以产生收益。您还可以在不同的应用程序中转移这些资金,并进一步增加收益。这通常是人们认为的产量农业的“耕作”方面。随着今年整个 DeFi 生态系统倍增至历史新高,许多人想知道如何获得最大回报。那么为什么有人会尝试产量农业呢?简单的。他们这样做是为了盈利。利润通常很高,使它们具有吸引力,即使产量农业具有风险性。另外,如果你有大量的加密货币存在于交易所中,它通常不会做太多。使用 DeFi 应用程序可以让您在持有加密货币时为您服务。它们也是去中心化的,使它们变得私密且快速。您不必去银行,提供所有了解您的客户 (KYC) 信息并等待批准。如果您拥有加密货币,您只需设置一个帐户并开始收益农业即可。使用某些协议时要小心。如果您不确定某个特定 (DeFi) 应用程序,请查看其历史记录并查看它是否经过全面审核。如果您在任何时候怀疑任何违规行为,您应该撤出您的资金。在任何情况下,最好都建议仔细监控您的资金。您可能想知道,“存储我的资金和获得奖励不就像 staking 一样吗?” 在 Staking 中,您确实会锁定您的资金并从中获得奖励。但是,有一个根本的区别。通过质押,您正在使用您的资源来支持特定的区块链。通过收益耕作,您只需专注于为您锁定的加密货币创造可能的最大回报。此外,产量农业只是去中心化金融的一个组成部分。虽然您可以使用加密来支持去中心化应用程序,但这并不一定意味着您正在从事去中心化金融。DeFi 试图反映传统的、中心化的金融世界,如借贷、年收益率等,并将所有这些应用于去中心化的金融世界。如果您使用这些 DeFi 方法通过加密生成更多加密,那么您就是在进行收益耕作。如果您投入 1000 美元来支持即将到来的区块链项目或山寨币,并获得回报,这不是产量农业。您正在支持该加密货币并获得奖励。您没有使用应用程序本身来产生收益。但是,如果您使用反映传统金融世界的去中心化应用程序 (dapp) 并且该 dapp 为您生成加密货币,那么您正在执行基本的收益农业策略。如果你把它像储蓄账户一样锁定,并获得年产量百分比,那就是产量农业。尽管该术语通常与更复杂的机制相关联,但这是最基本的产量农业。产量农业可能是未来分散的金融战略,所以如果你是那种喜欢制定收入战略的人,最好熟悉它。产量农民通常会在不同的平台上转移资金以产生最大的产量。这将被称为“作物轮作”。如果您已经积累了相当数量的加密货币并想用它赚取更多收入,那么收益农业可能是您增加加密货币收益的方式。随着以太坊区块链上流行的大多数产量农业工具,以及以太坊达到前所未有的水平,Compound 和 MakerDao 等产量农业应用程序从未如此普遍。一旦在以太坊区块链上解决了gas费用,或者如果其他区块链上的去中心化金融应用变得普遍,那么作为传统银行的常规储蓄,收益农业可能会变得更接近广泛的可用性。虽然常规储蓄账户可能会在 APY 年度为您带来 0.1% 的年收益率,因为您将钱存入储蓄账户时会获得额外的利息,而高产农业可以为您带来高达 6-30% 的收益,有时甚至 100%,通过成为贡献者或转移您的资金。也许您看到产量农业的最直接方式是通过流动资金池。这在Uniswap和其他衍生自 Uniswap 的去中心化交易所(如 SushiSwap)中很常见,因为代码是开源的。从表面上看,流动性池是一个相当简单的概念。它们是大量加密货币,由愿意将其加密的人汇集在一起。这些加密货币允许去中心化交易所拥有可以交换的代币对,例如以太坊 (ETH) / Chainlink (LINK)。如果你加入这个池,你会得到什么?您将获得投资回报。使用 Uniswap,每次使用货币对时,将资金放入池中的人将从借入的资金中获得利息。这些货币的价值完全相同。例如,如果您在 Uniswap 中将 Ethereum (ETH) 和 Chainlink (LINK) 成对贡献,则每次使用该对时您都会获得奖励。交换代币时,用户需要支付 0.3% 的费用。这 0.3% 的费用在流动性池提供商之间按他们投入的比例分配。在其他池中,如 SushiSwap,奖励可能会有所不同。流动性池供应商有多种选择,看看什么最适合他们。这导致 DeFi 用户选择不同的去中心化交易所,为更接近其目标的交易所贡献流动资金池资金。对于一些没有高资金的人来说,他们可能会选择像 SushiSwap 这样的提供商而不是 Uniswap,因为 SushiSwap 有一个奖励系统,这可能对那些没有那么多股份的人更有利。这些池有什么用?如果您曾经在去中心化交易所 (DEX) 上并想换出两个代币,例如以太坊 (ETH) 和 Chainlink (LINK),那么您正在使用池中的资金。这是中心化交易所买卖模式的解决方案。您使用的是点对点模型,而不是作为您资金托管人的交易所。在传统的证券交易所中,您让交易所充当托管人,为您出售的股票寻找买家。去中心化交易所与自动化做市商合作。它使用智能合约、基于数学和代码的协议来执行这些交换。

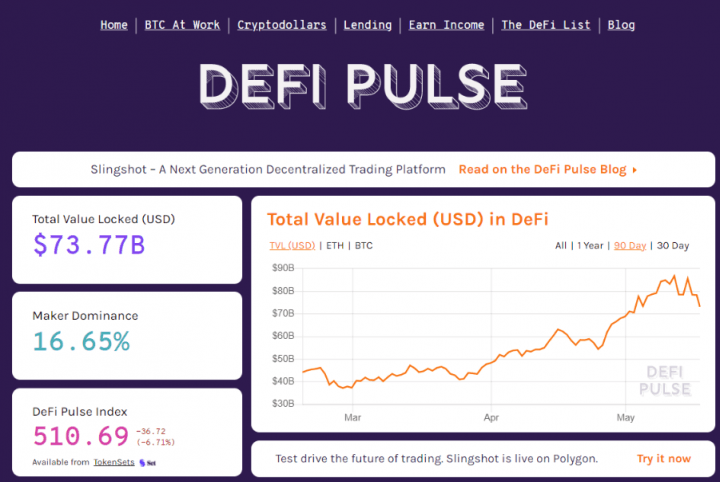

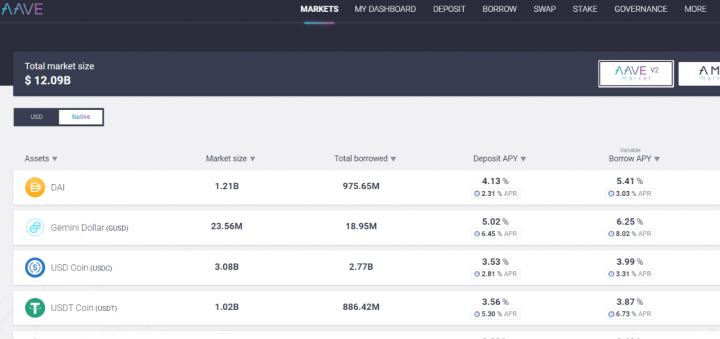

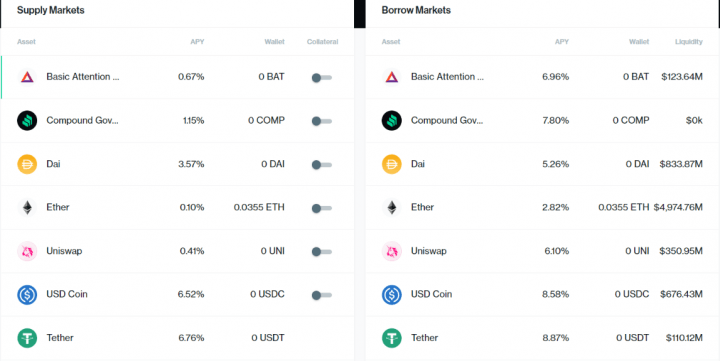

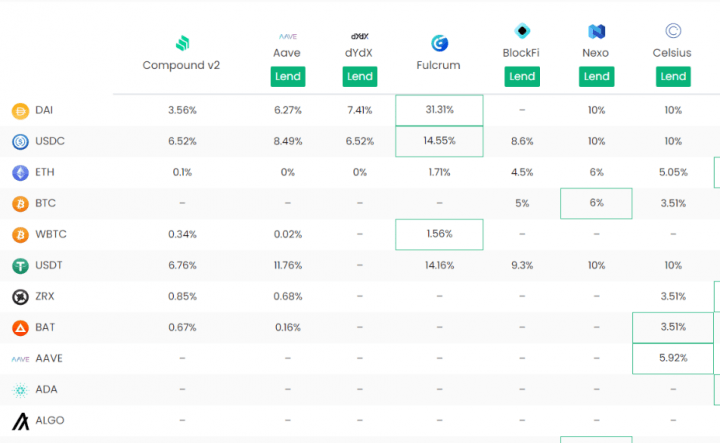

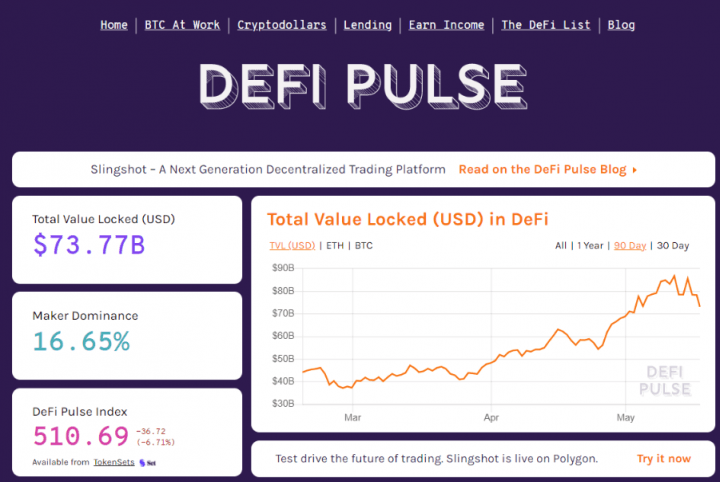

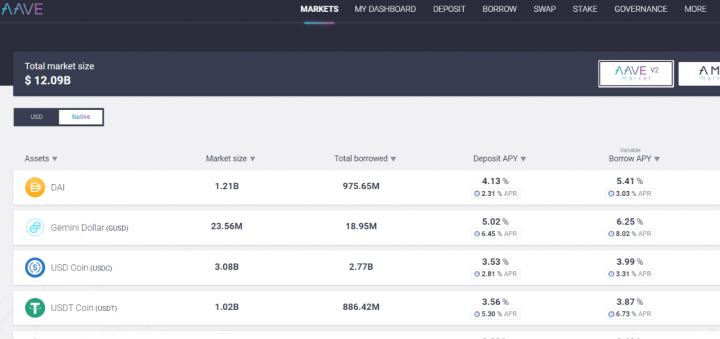

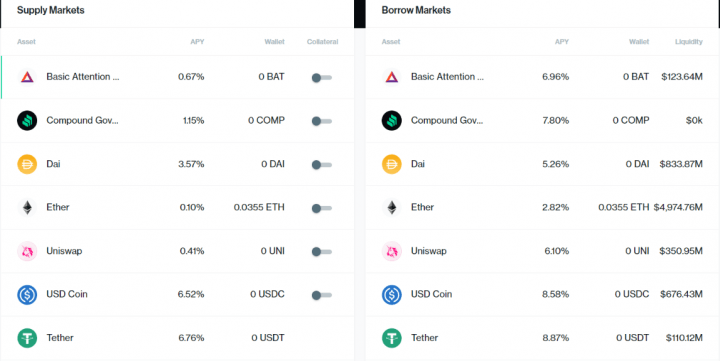

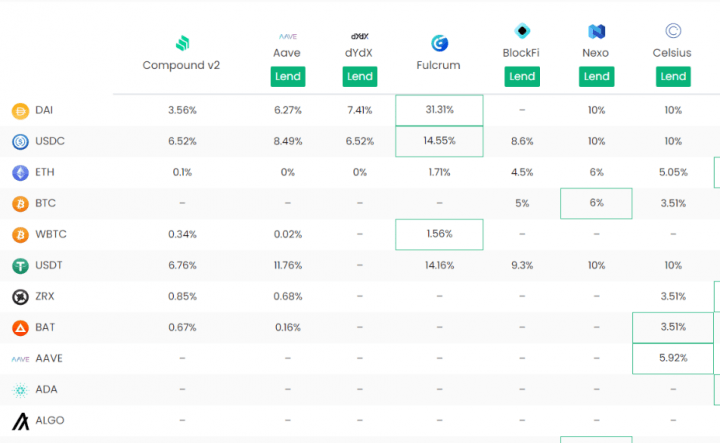

要查看应用程序中锁定的总值,您可以使用 DeFi 脉冲。锁定总价值 (TVL) 一词是衡量 DeFi 市场中锁定的资金总量的一个指标。这些还可以衡量各种 DeFi 应用程序的流动性池中贡献的加密货币数量。流动资金池是最简单的产量农业版本。然而,通过使用投资奖励并将这些奖励再次投资到不同的流动性池中,产量农业获得了声誉。每个流动性池都有自己的奖励代币,流动性提供者在提供资金时会收到奖励代币。在这里,我们将使用Compound作为示例。尽管 Aave 和 MakerDao 等几个应用程序在 TVL 中可以超过 Compound,但 Compound 是产量农业真正爆发的协议之一。您可以在贡献资金时获得复合代币这一事实确实使其具有吸引力。使用 Compound,您可以贡献代币以获得高收益,例如基本注意力代币的 6.96% APY 或 USDC 的 8.58%。您可以在 Compound 和其他 DeFi 应用程序中放入稳定币作为抵押品,如 DAI,以产生高收益。然后,您可以使用您放置的抵押品获得贷款,以切换到其他平台上的代币并进行再投资。例如,在上图中,为了简单起见,您可以投入 2000 美元的以太币 (ETH),并且能够以相同或其他代币的形式借出高达其价值的 60%,让我们比如说 1200 美元的 Tether。然后,您可以使用这笔贷款将另一个 DeFi 协议换成 ETH。而且,假设价格有利,您可以将您的贷款以略有收益的方式放回 Compound,以“耕种”以获得更高的收益。使用网站DeFi rate,您可以检查每笔贷款,看看可以在哪里重新分配资金。它是一个聚合器,用于那些希望看到与其他市场相比的代币价值的人。当然存在高风险,因为像 ETH 这样的加密货币非常不稳定。在考虑高产农业时,您应该牢记这一点。另外,请注意您使用的任何区块链的gas费用。对于复杂形式的高产农业,您可能还需要考虑与由美元 (USD) 支持的 Dai (DAI) 或 USD Tether (USDT) 等稳定币挂钩的农业。为什么?目前,加密货币通常是一个不稳定的市场。使用由美元支持的稳定币可以让产量农民更清楚地知道产量是多少。例如,如果您熟悉美元,那么从账户中取出美元比加密货币的价格更容易衡量。取出 1000 美元比取出 1 个以太坊更容易想象,因为以太坊的价值可能会在瞬间发生变化。1 以太坊可以在一天波动到 1250 美元,然后在另一天波动到 1100 美元,这对产量农民来说变得更加复杂。有许多应用程序,如 MakerDao、Synthetic、Aave、Balancer 和其他允许一系列复杂策略的应用程序。去中心化金融可能与传统金融世界一样深。 第五届PANews年度评选暨 PARTY AWARD 2025 开启投票!

创历届纪录!近300个项目及个人通过数据筛选、公开报名和社区推荐,进入本次评选投票阶段。谁是推动Web3和Crypto走向主流的先锋?点击图片参与投票,为你心目中的年度最佳助力!

点击下方图片立即投票!

作者 :必查客

本文为PANews入驻专栏作者的观点,不代表PANews立场,不承担法律责任。文章及观点也不构成投资意见。

图片来源 :

必查客

如有侵权,请联系作者删除。