作者:Neron

譯者: H.Forest Ventures ,Beam

推薦理由:目前DeFi領域解決流動性問題的主要方式是通過使用AAVE、Compound之類的借貸(Lending)協議,通常這種借貸行為的期限和利率都是不確定的,這種方式簡單有效,但是對於大機構、大資金卻是致命的。本文通過討論兩種利率衍生品(利率掉期和利率期貨),對沖利率風險,將浮動利率在一定程度上轉化為固定利率,對資金的成本形成有效控制。為了交流方便,對於很多專業術語如Cap、Floor、Spread等不做翻譯,只做定義。同時閱讀本文需要一定的衍生品交易知識,感興趣的朋友可參考《期權、期貨及其他衍生產品》等相關材料對Swap與Option等衍生品相關知識進行更深入的了解。

正文開始:

衍生品在加密貨幣中變得非常流行,主要體現在期貨上。這些衍生品為機構投資者入場提供了條件,它們允許機構“對沖”自身、降低風險。因此它們是基本的金融產品,特別是因為這個市場非常不穩定並且受到非常強烈的趨勢影響。它們也可以是投機產品,但本文不會涉及這方面。

在本文中,我們將重點關注在加密領域幾乎尚未開發、但在TradFi 中非常流行的衍生品系列:利率衍生品。

本文並不想包羅萬象,也無意為建立此類市場或流動性的相關問題提供所有答案。我的目標是簡單地說明一些策略,這些策略可以很容易地保護自己免受利率波動的影響。

在藉貸加密資產時,AAVE 提供兩種選擇:固定利率借貸和浮動利率借貸。可以選擇固定的借款利率,該利率非常高,但不會隨時間變化(或變化很小)。在這種情況下,您將支付安全費用。另一方面,您可以選擇浮動借貸利率,平均來說,該利率低於固定利率,但會受到市場風險的影響。它導致借入資本的效率更高,但風險更高。因此,對於大型市場參與者來說,想辦法保護自己免受利率風險的影響是很重要的,利率風險的特點是藉款利率發生了不希望的變化。

AAVE 上的可變利率(紫色)和固定借款利率(藍色)

利率衍生品是允許您對沖利率波動風險的衍生品,無論是向上還是向下。在本文中,我們將討論兩種主要的利率對沖工具:掉期(swap)和期權(option) 。

與傳統市場不同,AAVE 的利率不依賴於標的資產的價格,而是依賴於流動性的可用性。

當資產大部分可用時,利率很低以鼓勵借貸。當資產變得稀缺時,利率會提高以鼓勵償還借款並增加流動資金池中的存款。

計算AAVE 借款利率Rt 的公式,其中U = 資金池中的資本

利率掉期

利率互換/利率掉期是Alice 和Bob 之間的兩方合約。在藉入的情況下,利率互換按如下方式進行:假設Alice以固定利率借入一筆金額X,而假設Bob 借入一筆金額X,但這次是以可變利率借入一筆金額。然後,在每個利息支付日,雙方交換他們必須支付的利息。因此,我們有選擇了固定利率解決方案的Alice 支付了可變利率,而選擇了可變利率選項的Bob 支付了固定利率。我們有利息現金流的交換。

但是,這樣的產品有什麼意義呢?

假設我在AAVE 上以可變利率借了20,000 美元一年,利率從0% 到20% 不等。 AAVE 的相應固定利率為10%。這意味著:

•如果我以浮動利率借入2 萬美元,我必須支付的利息將在2 萬美元的0 到20% 之間,因此,在一年內,大約在0 到4000 美元之間。

•如果我以固定利率(10%)借入20k,我將不得不支付2000 美元的利息。

- •這些解決方案的兩個APR 之間存在很大差距。在最壞的情況下,使用可變利率,我最終可能每年多支付20%。因此,就風險而言,固定利率選項似乎更有吸引力,但10% 仍然很多!那麼,如何降低這種風險呢?這樣做時,我如何利用低於固定利率的利率?嗯,這就是交換的全部意義。

Aave 上的BAT。我們注意到可變利率(紫色)有時會超過固定利率(藍色)

假設Aave 借款的浮動利率為2%,固定利率為10%。目前的想法是利率會上升,因為很多人會想藉錢。相信浮動利率很可能會超過固定利率。但是,我們不知道這將在何時發生。所以我們想用浮動利率APR借款,只要它低於固定利率。因此,我們可以按如下方式設置掉期:我們以可變利率借款(借款時利率= 2%),當可變利率超過固定利率(例如10%)時,利率掉期會被激活。這也意味著,如果浮動利率從未超過固定利率,則永遠不會激活掉期。

這就是你理論上可以做到的。在實踐中,它有點複雜,因為你必須為掉期找到交易對手。鑑於利率衍生品市場缺乏(甚至不存在)流動性,這似乎不太可能發生:沒有人願意購買相反的頭寸,或者會要求非常高的溢價來執行交易。

利率期權

本文將不會去討論讓您在資產(例如股票)上確保頭寸的“經典”期權,畢竟這些期權已經在其他文章中進行了深入描述,並且現在越來越多地用於加密貨幣中。最大的加密期權市場是Deribit,日交易量接近5 億美元。最近還出現了無數專門從事期權的去中心化交易所(Dopex、Squeeth、Hegic 等),但很明顯,所有這些交易所的總交易量仍然非常低(每天約2 億美元)。相比之下,芝加哥期權交易所是最大的期權市場之一,每天的交易量就超過100 億美元。規模完全不相同。

Hegic 上的規模( hegic.co )

利率期權允許對沖利率上升的風險(Cap) 或利率下降的風險(Floor) 。該工具為買方提供了一種戰略利益,買方可以選擇他想要保護自己免受哪個變化方向的影響。很多時候,只有一個利率變化方向對買方有利。可以通過分析當前情況(利率上升或下降趨勢)來確定。

譯者筆記: Cap option,中文意為封頂期權,它通過在未來特定時間內給帶有可變動利率或浮動利率的債務工具確定利率最高額以確定其利率成本的上限。將其叫做Cap是一種習慣說法,因為Cap意為帽子,形像地代表利率上限。同理Floor意為地板,代表利率下限。為方便業內交流,下文對Cap和Floor都不做翻譯。

期權買方有權在指定期限內以固定利率借入(利率上限)或貸出(下限利率)指定金額。雙方同意,如果參考費率與合同中規定的費率存在差異,其中一方將向另一方支付權利金(Premium)。這些合約通常在OTC(場外交易)市場上交易。它們是對沖利率變動風險的工具。

可以在期權到期日之前轉售期權Cap(要求買方向賣方支付權利金)。這同樣適用於Floor。

利率期權可以像這樣簡單地說明(對於這個例子,Alice 是買方,Bob 是對方):

假設Alice從Bob那裡買了一個封頂期權(cap)。

特徵:

- 行權利率:AAVE 上的ETH 借入率

- 參考利率:5%。

如果AAVE 的利率高於參考費利率(即>5%),Bob 將不得不向Alice 支付相當於tAAVE 和tReference 之差的溢價。

如果AAVE 利率= 10%,Bob 將支付5% 給Alice。如果AAVE 比率= 4%,Bob 不向Alice 支付任何費用。

現在,假設Alice從Boh那裡買了一個Floor。

特徵:

- 行使率:AAVE 上的ETH 借入率

- 參考率:5%。

如果AAVE 費率低於參考費率(即<5%),Bob 必須向Alice 支付溢價(等於tReference 和tAAVE 之間的差額)。

如果AAVE 利率= 7%,則交易對手不會向Alice 支付任何溢價。另一方面,如果AAVE 利率= 3%,鮑勃將不得不向愛麗絲支付相當於2% 的溢價。

利率期權主要有3 種類型:

Cap = 看漲期權,買方決定借入所需金額的最高利率,賣方承擔超過(向上)該利率的風險(對於買方來說就是權利金的支付)。因此,買方肯定能夠在條款規定的期限內以低於行權利率的利率借款。 (相當於利率的看漲期權)。

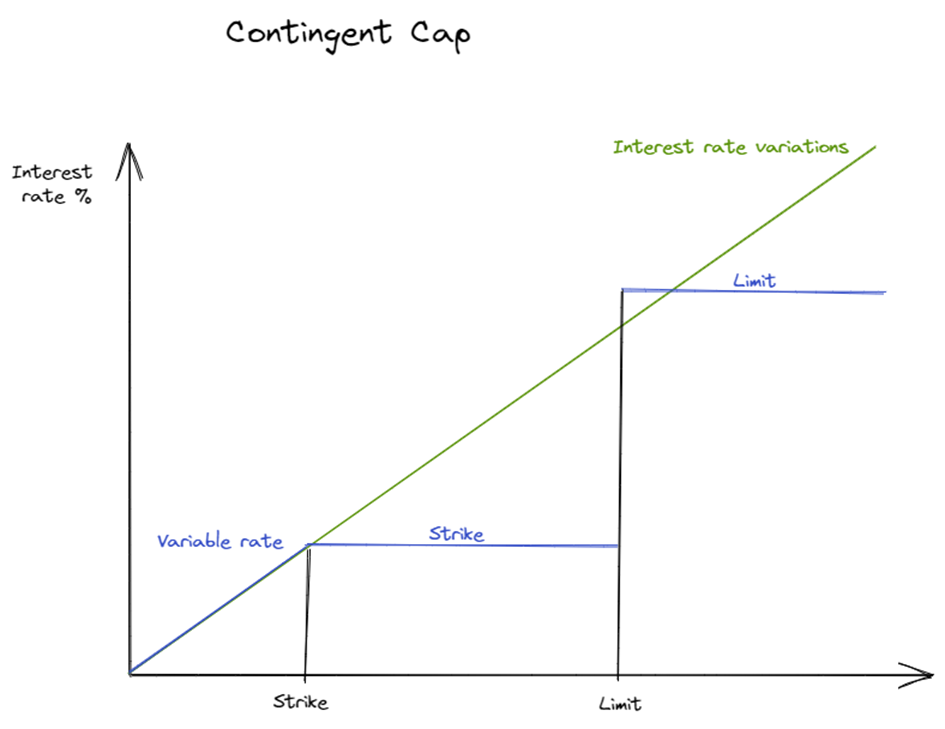

- 1. Contingent Cap(或有的cap期權):借款人通過上限對沖利率上升,如果這種對沖對他不起作用,則不會因支付溢價而受到懲罰。與傳統的Cap相反,或有Cap的權利金支付不是即時和系統的。僅當達到規定的利率時才支付。因此,權利金支付可能僅在Cap被“觸發”時發生。

2. Cap Spread:買方希望保證最高費率水平,同時支付比經典Cap更低的權利金。作為回報,買方接受他的參考利率從某個利率閾值再次變為可變。因此,他受益於利率差異,從而降低了他的融資成本。這對應於購買一個Cap並出售另一個Cap,其期權特徵與第一個Cap(金額、期限、可變參考利率)相同,但價格更高。

- 3. Up and Out Cap:買方希望保證最高利率水平,同時支付比經典Cap更低的權利金。作為回報,買方接受限制在預先確定的利率區間內的對沖。如果行權利率超過利率限制,則參考利率將再次可變並與行權利率成比例。

Floor = 看跌期權,決定了一個人希望以什麼利率借錢以換取權利金,(向下)超過這個利率的風險由賣方承擔。因此,買方肯定能夠以高於行權利率的利率借錢。 (相當於利率看跌期權)。

- Down And Out Floor:與Cap Up and Out 相同的原則,買方接受在預先確定的利率區間內的對沖。如果行權利率超過限制利率,則參考利率將再次可變並與行權利率成比例。

混合:Collar = 買入Cap和賣出floor或買入Floor和賣出Cap的混合。

- Corridor:允許通過放棄利用行權利率的變化,來減少或取消對沖借款的成本。

• 借方通道:購買CAP 並出售FLOOR

• 貸方通道:購買FLOOR 並出售CAP

在這兩種情況下,CAP 和FLOOR 必須具有相同的特徵(數量、期限、可變參考利率)。

正如我們所見,利率衍生品有助於控制利率變化的風險。這些金融工具最終會變得普遍。目前市場面臨幾個問題,這些問題阻礙了這種“制度性”工具的發展。一個例子是流動性,這是迄今為止市場必須解決的最大問題。市場缺乏流動性(在我看來)很大程度上是由穩定幣的性質引起的,穩定幣(尚)不符合機構標準。它們目前被確定為機構的主要風險。減少錨定穩定幣損失的有效對沖在現在是不可能實現的。一旦穩定幣問題得到解決,我認為市場最終將準備好接收大量流動性流入。機構類型的工具將變得非常非常突出。

目前,我們離那還很遠。但是,我將密切關注它,密切關注加密利率衍生品的發展。我認為這將是未來數月/數年的重大事件。我已經很高興看到市場流動性問題的解決方案。在那之前,玩得開心!

譯者筆記: DeFi的問題多數都是流動性的問題,所以DeFi領域的三架馬車,dex負責流動性的交換,Lending負責流動性的定價,穩定幣負責流動性的錨定。目前浮動利率的借貸(Lending)協議已經能滿足市場對於流動性的需要,成為了DeFi借貸的基石。然而對於傳統金融領域的資金,固定利率的借貸產品才是最基礎的構成,因此如何通過更簡單有效的方式承接大機構的大資金,滿足其對於固定成本與固定收益的需求,突破現有DeFi領域發展的天花板,可能是未來很長一段時間的探索方向。

關注我們:

我們的推特: @Forest_Ventures

我們的mirror: H.Forest

公眾號:H Forest