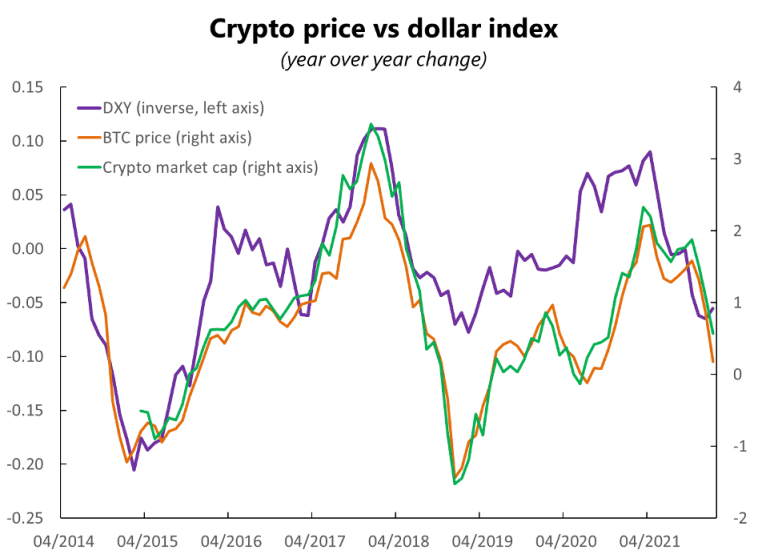

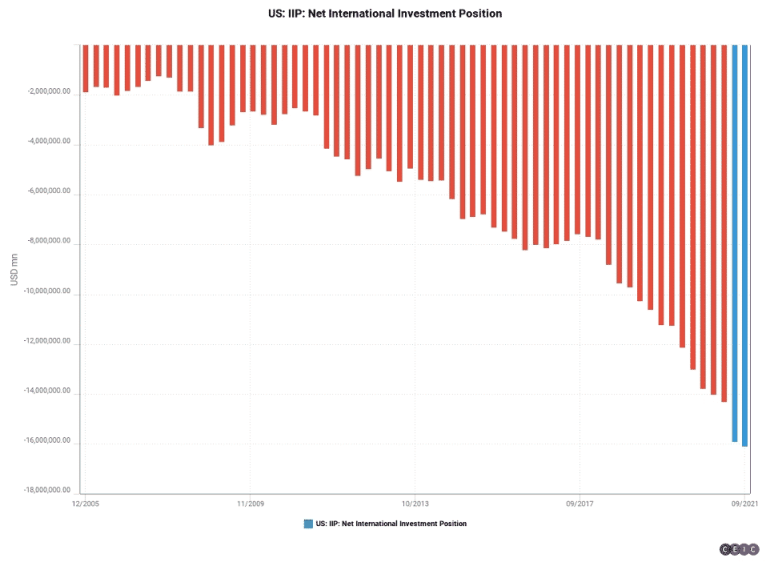

如果有一个宏观变量单独占了加密货币价格波动的50%以上,你知道这对加密货币来说意味着什么吗?如果我们将BTC价格和加密货币市值上限与一篮子宏观因素相匹配,那就会发现,美元的价值(由DXY指数代表)与加密货币具有最显着的相关性。

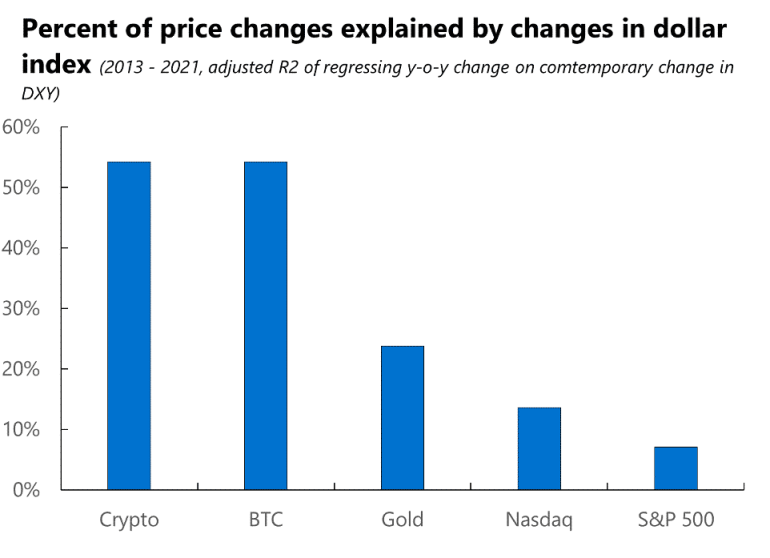

在市场分析上,仅DXY就可以解释54%的BTC价格同比变化,只要DXY上涨,那么相对于的加密货币就会下跌,反之亦然。

回顾2018年的加密冬季,正恰逢美元趋势发生重大逆转,随着美元在2019年初开始下跌,BTC起死回生。那么加密货币的价格究竟是随大众所说的那样由BTC减半驱动,还是由美元估值周期驱动呢?接下来,就让我们一起来揭开这个谜题。

来源:Taschalabs

作者:Tascha

编译:陈一晚风

我们先从加密货币价格以美元计价来分析,如果美元升值,那么加密货币就会贬值。或者你可能会认为,加密货币是风险资产,美元是风险规避资产,它们应该是负相关的。

事实上,DXY和商品(主要以美元交易)和DXY和股票市场(风险资产)也存在负相关。但DXY仅解释了24%的黄金价格变化和 7%的标准普尔500指数变化,其与加密货币的相关性要大一个数量级。

摘要

美元价值和加密货币密切相关,美元上涨也就代表着加密货币下跌;

美元今年应该会升值;

QT主导的美元升值持续大约10个月;

预计短期中期MKT反弹,但会在2022年晚些时候适当出现熊市;

长期美元疲软。

为什么?

这是多种因素的组合。从底层逻辑上讲,随着美元的上涨,通过其他法定货币的稳定币的入口变得更加昂贵,从而减少了对加密货币的需求。

但更重要的是,美元价值是许多宏观因素的风向标,从全球风险偏好到货币状况到增长前景再到央行行动,所有这些都会影响加密货币。换句话说,即使DXY本身不会“导致”加密货币价格变化,它也是许多其他因素的一个很好的总结指标,这与数据科学中的“降维”类似。

因此,如果你想知道你的加密货币包在中短期内的表现如何,那么观察美元估值趋势及其驱动因素会很有用。

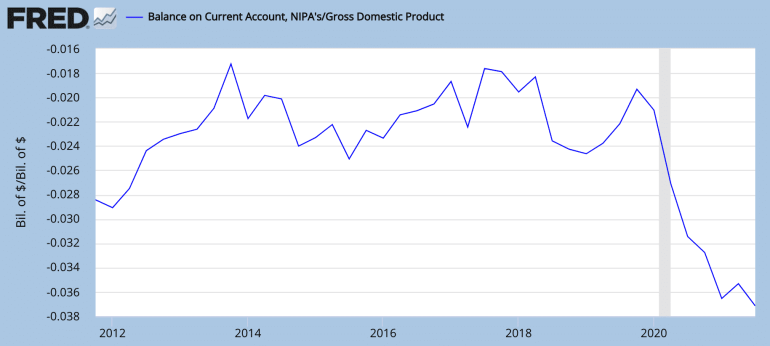

驱动因素1:美国活期账户

在经济学理论中,如果一个国家的进口多于出口(等同于活期账户亏损),它的货币价值就会下降。事实上,自新冠疫情以来,美国活期账户已经恶化,美元价值也随之下降。

但目前,新冠疫情后的经济复苏正在放缓,政府支出萎缩在加上进口需求的下降,今年的活期账户亏损已经实现下降,并且可以支撑美元价值。所以在这样的基础上,美国市场还是看涨大过看跌。

但实际上,与其他法定货币相比,活期账户对美元的影响很小,因为许多商品都以美元定价。在一个高度金融化的世界里,金融市场对美元价值的影响更大。

驱动因素2:美国资本流入

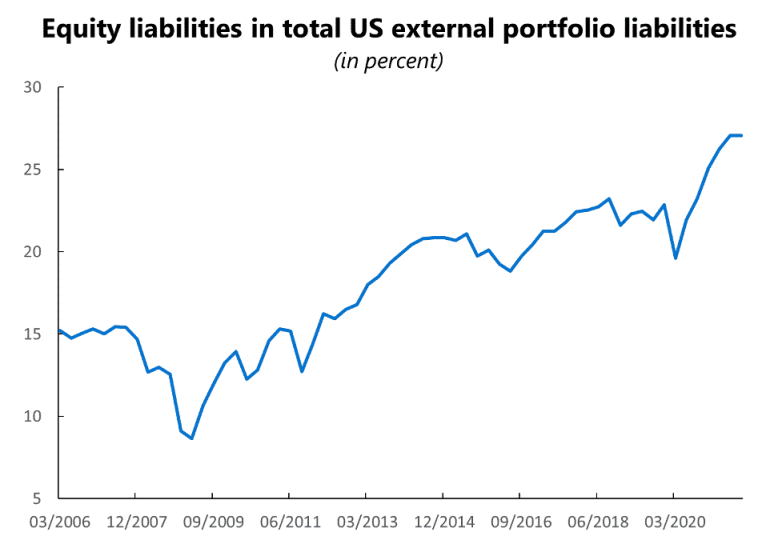

美国是证券投资流入的净接受国。流入购买美国资产的资金支撑了美元需求。

这笔资金中有越来越多的份额进入了美国股票市场,美国股市的表现远远超过其他大多数股票,吸引了全世界的投资者。

但如你所知,随着美联储收紧政策和经济放缓可能已经开始,股市受到重创。漫长的熊市促使投资者寻求更绿色的牧场,这也导致资金开始离开美国市场,美元的需求开始下降,连带着美元价值下降。

驱动因素3:美联储加息

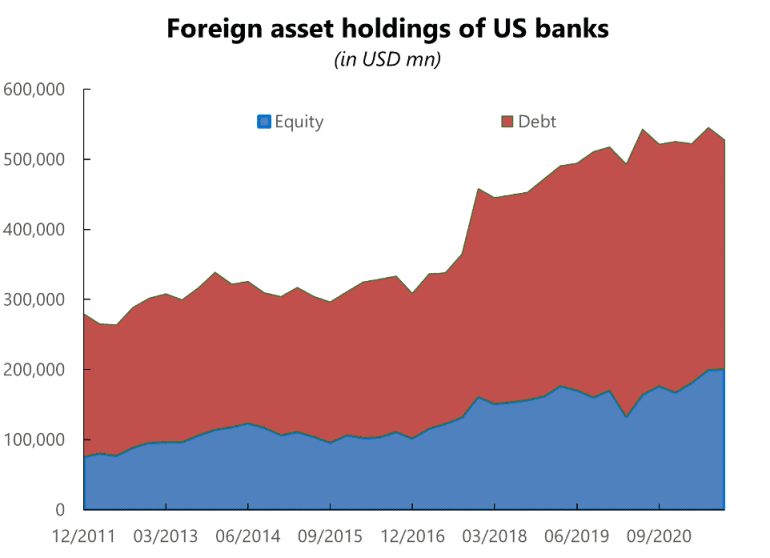

美国的永久低利率环境刺激了各种套利交易,例如以低利率借入美元以购买收益率更高的外国资产。这是美国银行和其他金融实体不断增长的外国资产持有量的重要推动力。

在投资者的资金成本上升之前,这是万无一失的投资。加息——>套利交易利润减少——>美国投资组合流出减少——>美元需求上升——>美元价值上涨——>套利交易利润更低——>一个自我强化的反射周期。

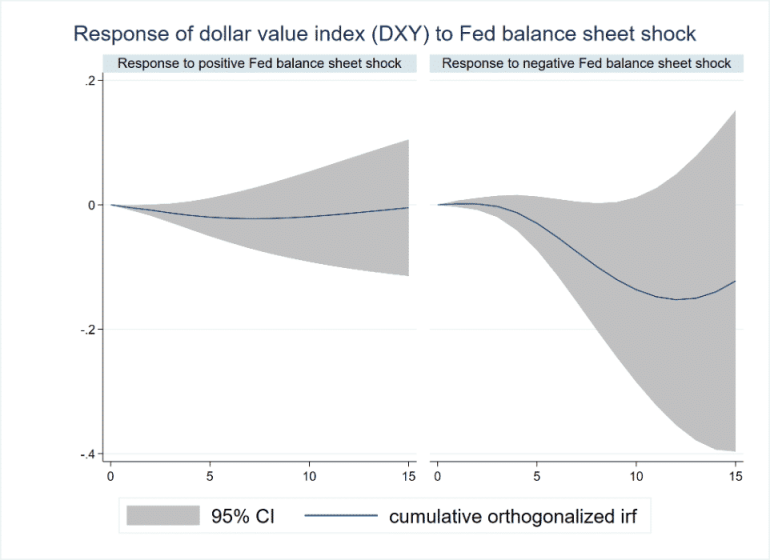

这只是加息提振美元的众多方式之一。但正如下图所见,该图表估计了DXY对利率冲击的反应(2010年至2021年的数据),加息(左图)对美元升值的影响要弱于降息(右图)对美元贬值的影响。

对于此影响最形象的比喻就是“自动扶梯上升和电梯下降”。这与你将在几秒钟内看到的量化宽松/紧缩的影响形成鲜明对比。

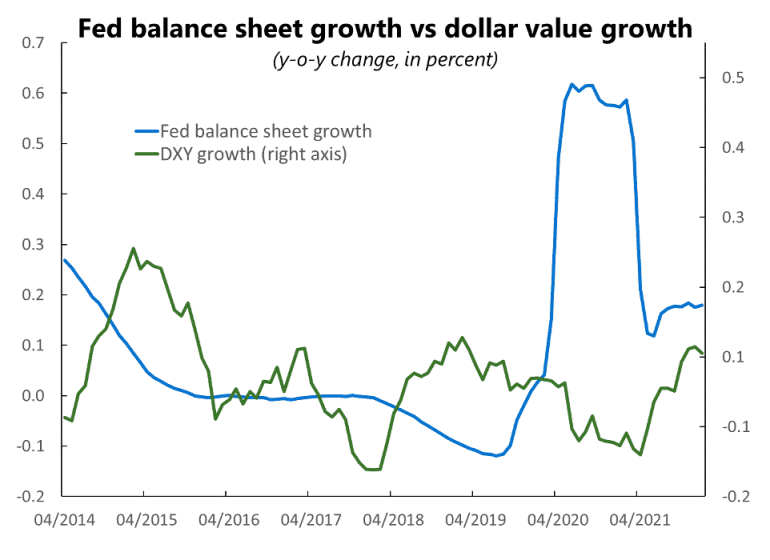

驱动因素4:美联储量化紧缩

美联储资产购买的影响类似于加息:QT代表美元上涨,QE代表美元下跌。除了其效果更强 b/c 外,它直接影响MKTS和收益率曲线远端的流动性。

历史数据显示,导致美元升值的 QT(右图)的影响往往比导致美元贬值的 QE(左图)强得多。

如果按面值进行上述估计,QT对美元的影响持续约10个月b/f下降。这意味着如果今年的QT从 7月开始,它将提振美元至2023年5月。

从上述分析中我们可以发现,关于美元处于牛市的因素非常多,实际上自去年5月以来,所以的数据分析都显现出,美元处于牛市状态,而加密货币的实力正在被削弱。

伴随着俄乌战争的影响,乌克兰再次提振DXY。以目前的速度,事情正朝着在6个月内突破100点(一个长期阻力)的方向发展。

但在接下来的几个月里,它的上升路径会那么顺利吗?我们还需要对此表示怀疑。

不要忘记,加息和QT都还没有开始。美联储资产负债表增长虽然自去年5月以来大幅放缓,但仍在增长。MKT并不缺乏流动性。然而,每个人都试图抢先美联储。纳斯达克从12月跌至本月低点20%,加密货币跌幅超过40%。然而,实际的MKT条件还不能保证这些。

从这些市场信号中,我们可以预计,从现在到7月的某个时间点会出现强劲的MKT反弹,也就是QT应该开始最新的时间。这就意味着到6月,BTC的主导地位可能仍会再次下降。

根据乌克兰的情况,QT日程可能会发生变化。如果推迟以缓冲油价对经济的打击,MKTS会欣喜若狂,但问题不会持续太久。无论如何,我们的基线是短期到中期MKT反弹,波动性加剧。但到今年年底,QT进展顺利,DXY进一步上涨,那么加密货币将会进一步下跌。

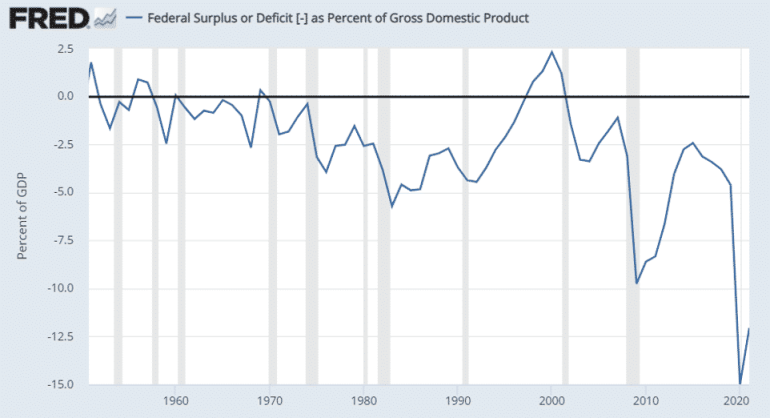

不过总而言之,我们不要失去大局。过去30多年以来,美元一直处于长期下跌趋势中。这当中存在很多原因,但归根结底,这只是供求关系。

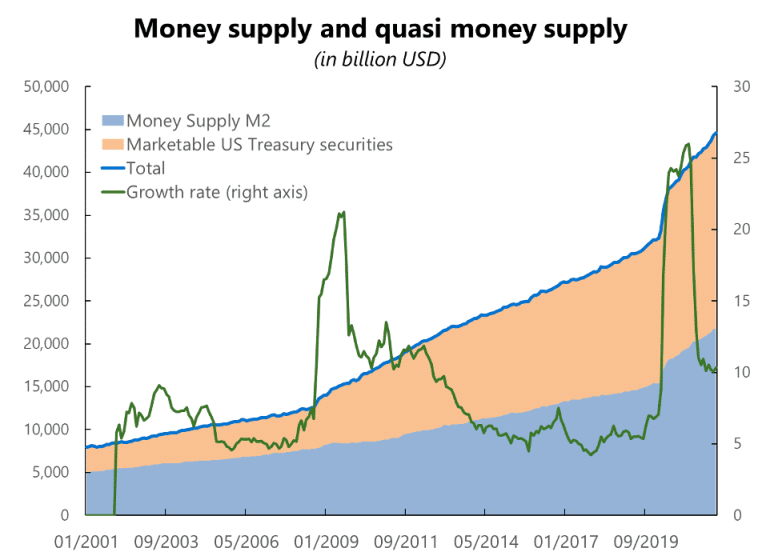

如果美元的供应超过需求,价格必然会下跌。这不仅仅是美元本身的供应,还包括其他事实上的美元替代品的供应,例如美国政府证券。美国国债和其他债务证券越来越多地被投资者视为金钱,即一种交易媒介和价值储存手段。这一趋势得到了央行波动性抑制的支持,这有助于使这些“准货币”的价值非常稳定。

这意味着实际货币供应量应该是M1、M2等统计数据中计算的任何内容,以及流通中的公共债务存量。随着美国政府负债的增加,这种实际货币供应量现在是官方M2的两倍,并且增长速度也更快。

假设货币需求保持稳定,要看看美元价值长期走向何方,而对于投资者来说,只需要问自己两个问题: 1、公共债务的趋势会逆转吗?2、除了美元之外,人们可以用作全球货币的东西会越来越多吗?

第一个问题的答案当然是否定的,第二个问题的答案则是肯定的。随着人口老龄化和自动化,政府支出必须增加,这意味着更多的债务,即更多的准货币发行。例如全球货币、IDK,还有加密货币。