* 本报告由 Cabin VC 撰写,与 TinTin 联合发布。

2022 年 3 月,美联储加息靴子落地,符合市场预期,加密市场宏观情况改善,行情企稳。3 月末,加密市场总市值重回 2 万亿美元,ETH 重新回 3500 美元上方,市值占比达17.9%。以太坊目前正处于 PoW 与 PoS 合并前的关键时期。以太坊在加密市场上市值排名第二,市值长期占比位于 17% - 22%,对于整个加密市场意义重大。本报告综合梳理了以太坊 Q1 数据、应用层概况、历史发展周期,对以太坊生态概况、应用层发展及趋势进行观察,以作参考。

一、以太坊:在 The Merge 之前

1,以太坊 Q1 数据概览

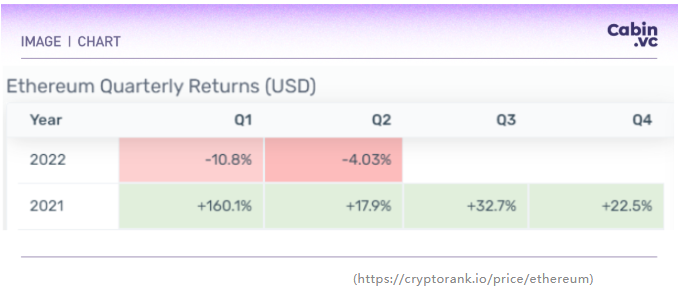

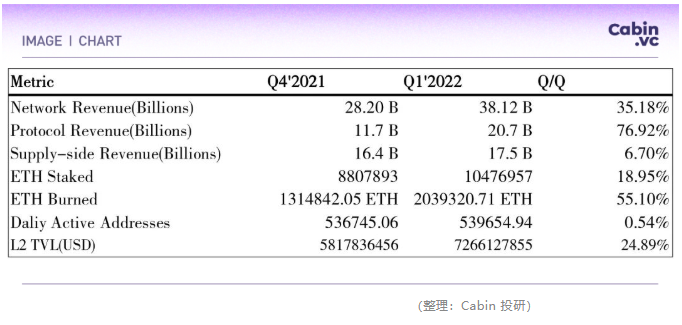

2022 年第一季度,以太坊收益回报下跌约 -10.8%,三个月的变动幅度分别为 -27%、+8.4%、+12.4%,ETH 于 3 月下旬企稳回升,重回 3000 美元之上。本季度,BTC 的市场占比为 40%,ETH 的市场占比为 20.1%,与上个季度保持持平。ETH/BTC 汇率自上个季度创下的 3 年高位后,本季度有所回落,从 0.0835 降为 0.072,ETH 在 BTC 快速下跌时,体现了一定的对冲作用。

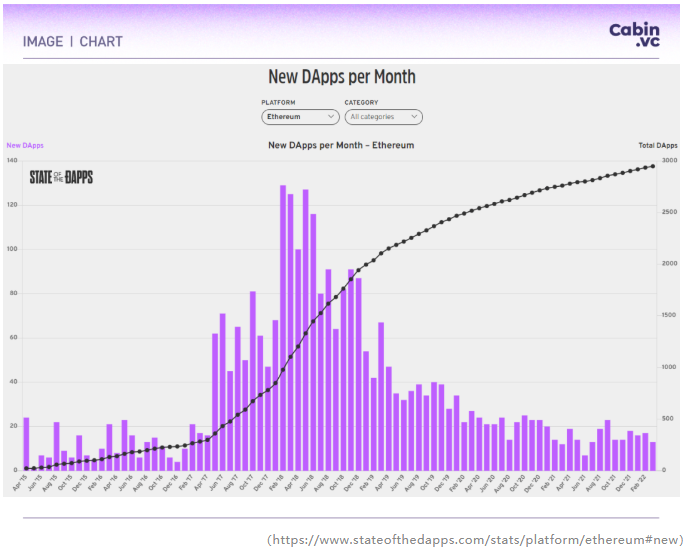

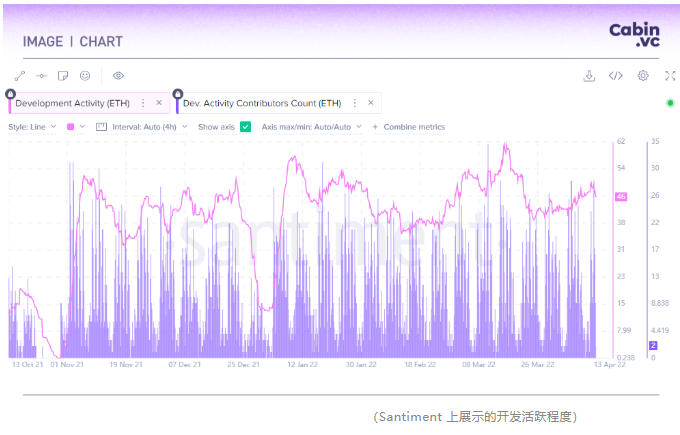

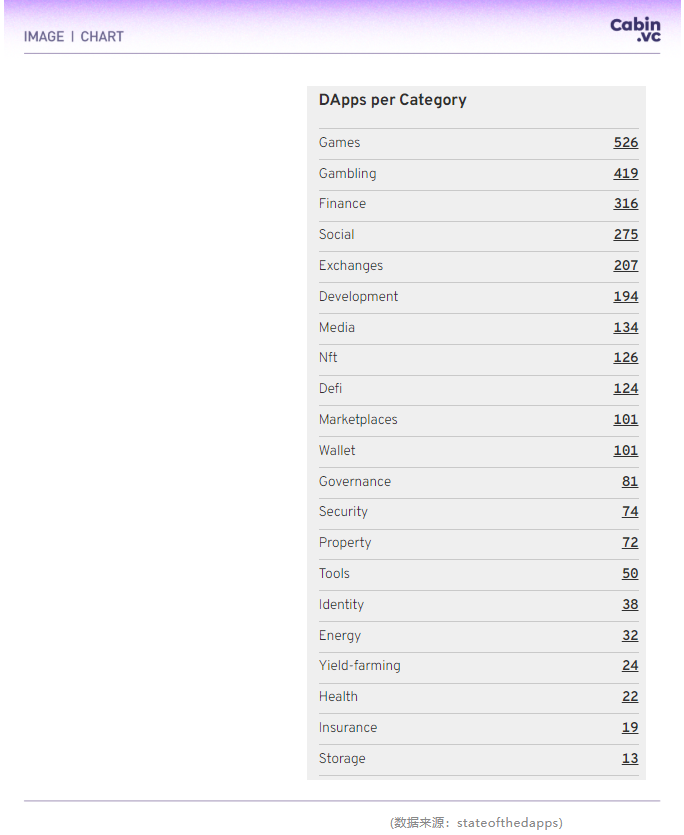

本季度以太坊生态开发平稳进行。据 cryptomiso,本季度共有 100 余位贡献者提交了 115 次代码更新,在代码更新中排名第 40 位,活跃开发者。另据 stateofthedapps,以太坊生态中稳定运行的 DApp 数量 4011 个,智能合约 7220 余个,本季度新增 DApp 约 46 个,与上个季度持平。

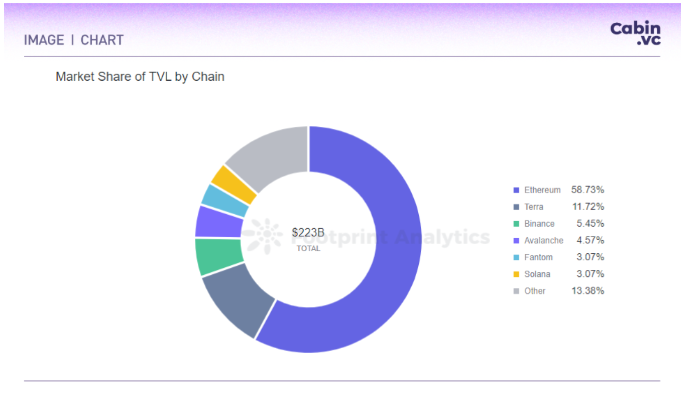

从 TVL 市场份额来看,以太坊在各大公链中占比 60.98%,TVL 季度增长率为 27.18%,远高于其他公链所占份额,但 Terra、BSC、Avalanche 等公链的占比增长速度更快。3 月上旬,以太坊网络 TVL 出现了 55% 的历史新低,多链趋势明显。

本季度以太坊平均活跃地址数约 578732 ,相比上季度平均 602388 的数量微降 3.92%,3 月下旬,以太坊 活跃地址数出现了 875201 (24 小时内)的高点,用户活跃程度回升。

2,以太坊 2.0 进展

以太坊目前正处于以太坊 2.0 进展的关键节点。以太坊为实现其世界计算机的远景,规划了 Frontier(前沿)、Homestead(家园)、Metropolis(大都会)、Serenity(宁静)4 个发展阶段,第四个阶段被视为“以太坊 2.0”(共识层),旨在解决扩展性问题。该阶段中,PoW 向 PoS 共识机制的转变至关重要。

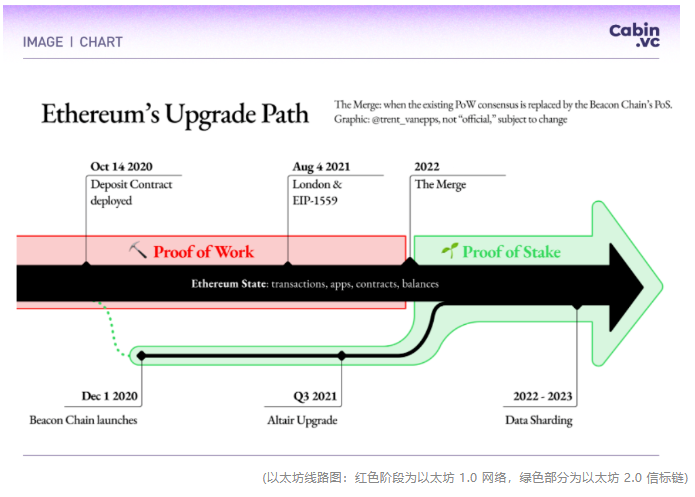

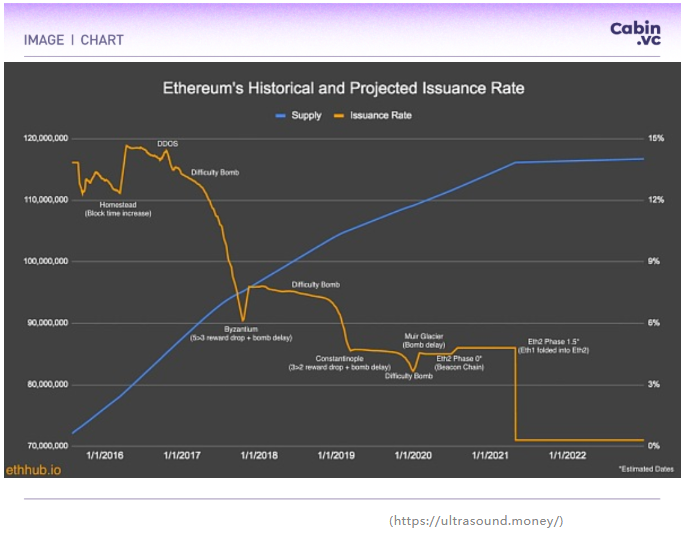

以太坊线路图中,以太坊 2.0 将分三个阶段达成。第一阶段的“信标链”已于 2020 年 12 月完成:信标链将原生质押引入以太坊区块链,以太坊由此进入 Serenity 阶段;第二阶段即“The Merge“,第三阶段为聚焦于分片技术的“分片链”。(以太坊基金会正在淘汰“ETH 1.0 ”和“ ETH 2.0”的术语,以执行层(Execution layer)和共识层(Consensus layer)来进行说明,即以太坊最终将由执行层与共识层组成。)2021 年下半年,以太坊 1.0 的“EIP-1559”升级,以太坊 2.0 信标链的 Altair 升级,都为第二阶段的 The Merge(合并)并做出准备。本季度,市场对于以太坊 2.0 的信标链与以太坊 1.0 网络的合并(The Merge)预期加强,市场提前对 The Merge 之后以太坊将带来的通缩做出反应。官方初步给出的合并(The Merge)参考时间为 6 月- 7 月,合并后两种机制并行,并最终转向 PoS。The Merge 的开启意味着 PoW 机制的逐步被舍去,以太坊生态原有矿工群体退出,重塑了通缩货币、去中心化质押、显卡挖矿等赛道。以太坊 2.0 能否在顺利在 Q2 发生,取决于 The Merge 在 Kiln 测试网的运行情况。现有 ETH 2.0 进展速度符合社区预期。3 月 15 日,以太坊合并公共测试网 Kiln 上线,代表已经成功过渡升级到完整的权益证明(PoS)共识机制。开发者下一步将合并现有的 PoW 测试网,下一步即为主网。官方数据,截止 3 月下旬,目前过渡到 POS 共识机制的以太坊测试网上有超过 106000 个验证者,及 340 万枚测试网 ETH。以太坊核心开发者的技术讨论重点已转移至 The Merge 之后的“The Verge”阶段,预计 The Merge 实现难度较小,将按时、顺利交付。以太坊白皮书中,ETH 每年会按照一定比例增加供应,随着总量增加,新发行量占供应总量的比例会越来越低,基于 PoW 共识机制下的 ETH 年发行率约 4.2% - 4.3%,每日发行量约在 1.2 万 - 1.3 万枚左右。转向 PoS 机制后,参考当前 PoS 信标链 0.6% 的年发行率,ETH 每日产出量将在 1280-1500 左右,下降 90%。The Merge 合并成功后,ETH 的年发行率将降至 0.3% 至 0.4%,质押行为中,质押者获取 ETH 没有了电费成本,理论上减少了抛售压力。

当下的 ETH 处于通胀状态,通胀率约 3%,ETH 每年的燃烧量约为 100 万 ETH,合并后的 ETH 每年发行量将为 50 万左右。截止三月份,ETH 总供应量约 1.185 亿,其中,质押(Staking)数量达到 14.5 M,占比 12.2%,合约中的 ETH 供应量为 21.6 M,占比 18.22%。合并发生后,ETH 的通缩预期增加。相较于比特币目前 1.73% 的通胀率,合并后的 ETH 的通胀率将比比特币低 4 倍。Ultrasound 模拟了 The Merge 之后,ETH 燃烧量、供给量、发行量的变化:

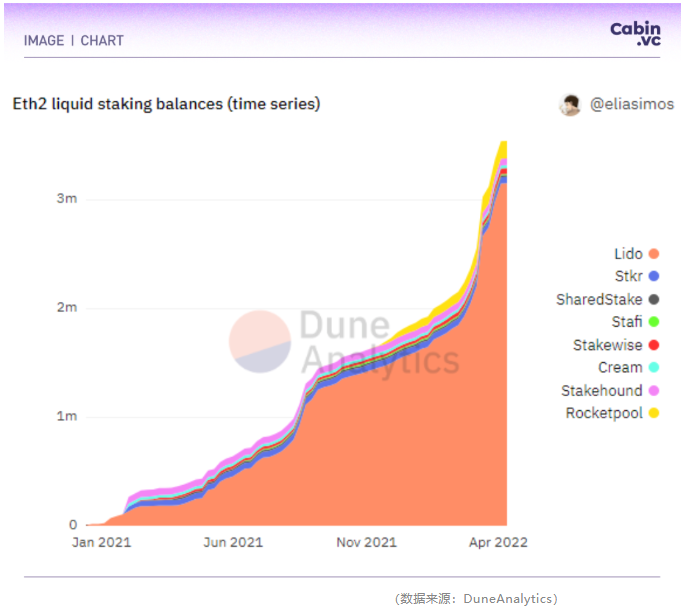

去年 Q3 季度,以太坊伦敦升级中的 EIP-1559 提案调整了手续费机制,增加了 ETH 基本费用的销毁,已经减少了 ETH 的流通量,客观上为 ETH 添加了通缩效果。同期,ETH 2.0 存款合约质押金额持续稳定增加,现在有超过 10,000,000 ETH 的押注(约超过 270 亿美元),占以太坊当前流通量约 9% 。其中,66% 的资金由交易所和质押服务机构存入,最大的存款量来自 Lido(22%),Coinbase(15%),超过了 Kraken、Binance 等中心化交易所占质押份额,机构化趋势明显。由于在 PoS 机制下,以太坊中 ETH 的质押回报率基于被质押的 ETH 数量而定,预计 The Merge 开启及稳定之后,被质押的 ETH 规模将再次扩大。这部分 ETH 将处于锁定状态,无法流通(质押衍生品除外)。考虑到以太坊 PoS 机制后的技术完善与性能提升,开发者需求增加,作为消费品的 ETH 稀缺性增加。质押中的 ETH、燃烧掉的 ETH 都在增加 ETH 的稀缺性,The Merge 的到来将更直观的通过数据展示出这一点。

3,在 The Merge 之前:通缩预期加剧,质押协议受瞩

The Merge 之后, ETH 将发生的通缩预期在加剧,这种预期是一季度以太坊市值回升的重要逻辑,2022 年 Q1 季度的 ETH 供需情况相关数据整理如下:

当前的加密市场中,ETH 的资产属性更加复杂。ETH 早期白皮书描述其主要价值在于:

加密市场中的货币属性;Gas 消耗;计息资产;

以太坊 2.0 引入的质押,让 ETH 成为了生态中的“生产资料“(ETH 持有人拥有获取收益的权利),这种属性最先提升了 ETH 的稀缺性。在对于 The Merge 的于其中,随着交易所、DeFi 协议、钱包及 ETH 质押服务参与程度加深,市场及社区对于合并后的质押回报上调已有预期,普遍认为“ETH 流通量的 20-25%”是 ETH 质押规模的合理范围。考虑更多的 ETH 将被锁定,以及短期内新产生区块的流通受限,将进一步出现供给受限。另一方面,DeFi 生态繁荣、主流机构入场、公链行情爆发,都在强调 ETH 的“资产“属性 。ETH 在 DeFi 交易中被用作无须信任的抵押品,为市场提供流动性。最高时期,有近 1000 万个 ETH 被锁定在 DeFi 中, Q1 季度的数据则约为 490.7 万个。这些抵押资产在 DeFi 生态中不可或缺。

机构投资者则将 ETH 作为价值存储的手段。灰度的 ETH 持仓量能够很好的反映机构的乐观态度:

多种因素推动 ETH 的稀缺性增加, 在加密市场宏观行情企稳,但 NFT、DeFi 等热点明显接力不足的情况下, The Merge 作为即将到来的共识机制转变的重要一步,让短期内以太坊通缩预期被推至高潮。原有 ETH 生态关系重构,矿工群体逐步退出后,这种变化催生了新的赛道,有望接力市场热点:(1)质押衍生品质押衍生品代表着将 ETH 质押并获得 ERC20 Token 进行正常交易,为 ETH 供流动性,通常有一定溢价。

- 中心化质押

中心化质押主要包括 ETH 2.0 Staking 服务商。目前,中心化的交易所、矿池、钱包或者托管方均提供 ETH 2.0 Staking 服务。这类平台已经有大量的流动 ETH 做储备,可在不增加用户成本的情况下提供该服务。预计这类平台今后可对这些服务进行集成,成为重要的业务新增份额。目前,以 Kraken、Binance 为代表的交易平台在托管服务时收取约 15% 以上的佣金;Coinabse、Midas、SwissBorg、Bitcoin Suisse AG 等机构托管服务中,对机构用户的服务佣金也多为 15% 以上。ETH 2.0 Staking 服务中,Stakefish、P2P Validator、Stakewise 等尚未发行通证的服务提供商约收取 10% 左右的佣金。不过,中心化质押平台面临着过于中心化的问题,如在早期出现联合贿选的可能。

- 去中心化质押

去中心化质押池中,用户可将 ETH 存入某一以太坊智能合约,并收到收据或证明代币,并获得合约中应得的质押奖励分配,用户余额将随着时间的推移而调整。据不完全统计,本季度中,ETH2.0去中心化质押池内 ETH 数量涨 89.52%。

LidoLido 是目前市场上质押规模最大的去中心化质押池,允许用户在不锁定资产或维护质押基础设施的情况下获得质押奖励。目前 Lido 占整个 ETH2.0 质押市场份额的 80% 以上。Lido 采用多链扩张战略,除了 ETH,该协议还提供了 LUNA、SOL、KSM 和 MATIC 的流动性质押。Lido 历次融资共获得 1.4 亿美元左右,主要由 a16z、Paradigm 主导。RocketPoolRocketPool 是最早期的以太坊质押协议之一,近期增长速度较快。Rocket Pool 的模型通过要求节点运营者质押 RPL 代币,从而使该协议和节点运营者之间的利益一致,并通过自动化加入该网络的过程来最小化信任假设。该协议专注于以太坊,目前可查的投资人有 ConsenSys Ventures。SSV.networkSSV.network 是一个完全去中心化的开放式 ETH2.0 质押网络,基于 Secret Shared Validator (SSV) 开发,该平台为用户、质押池、大型机构等需要运行以太坊验证器的人提供开放的基础设施。SSV 曾获得以太坊基金会 18.8 万美元 Grants。此外,其还获得了 Coinbase、Lukka、DCG 参投的 1000 万美元融资。

(2)GPU 显卡挖矿原有生态内的矿机商及矿工可能会倾向于寻找新的 GPU 显卡挖矿项目,继续使用 GPU 显卡作为算力核心的矿机。

以近期 GPU 显卡挖矿项目 Aleo 为例:Aleo 是近期热度较高的 GPU 显卡挖矿项目,使用零知识密码学,构建一个隐私性、可扩展性强的底层区块链。Aleo 将智能合约执行转移到链下,以支持各种去中心化应用程序,让应用程序完全私有兼具可扩展性。Aleo 矿工无需重新运行每笔交易,只需验证其正确性。Aleo A 轮融资获 2800 万美元 ,由 a16z 领投;B 轮融资获得 2 亿美元,由 Kora Management LP 和 SoftBank Vision Fund 2 牵头,Tiger Global、Sea Capital、Samsung Next、Slow Ventures、a16z 参投。这成为了零知识证明领域规模最大的一轮融资,估值高达 14.5 亿美金。在最近一次测试网活动中,其测试节点超过 1 万个。

(3)ETC (Ethereum Classic)生态ETC 是以太坊在 1,920,000 个块后硬分叉出的分叉币种,功能与以太坊极其类似。其 沿袭了以太坊的原始链,并坚持 PoW 共识不向 PoS 共识转变,曾参照比特币设置挖矿递减和数量上限机制修改了 Token 供应政策。原用于 ETH 的矿机可直接用于 ETC 挖矿。在本季度的 3 月 16 至 3 月 23 日这一周,ETC 涨幅高达 87.65%,其即将来临的减产、闲置矿机转变预期是这次上涨的主要原因。

二、以太坊生态发展情况

1,以太坊周期回顾

ETH 白皮书诞生于 2013 年,是首个区块链智能合约平台 。其市值经历 2013 - 2014 年、2017 - 2018 年、2020-2021 年、2021 年至今的周期。结合公链发展历史,以太坊的生态发展历程和生态激励方式是其他公链生态的最佳参考。

以太坊历年发展节点与推动因素:2013 年底:以太坊白皮书诞生,以太坊成为首个区块链智能合约平台。2014 年:非营利性组织以太坊基金会成立。2015 年:以太坊联合创始人 Joseph Lubin 创立的 Consensys 首面市场。2016 年:以太坊硬分叉。以太坊开发团队分裂。2017 年:ICO 助推以太坊市值突破 1000 亿。2018 年:技术重点转向扩容问题,核心协议开发者增多。2019 年:君士坦丁堡升级;2020 年:以太坊 2.0 主网存款合约。2021 年,以太坊新高;伦敦升级(包含 EIP-1559 提案);2022 年 Q2:预计 The Merge (合并)将在 2022 年第二季度交付;

以太坊生态板块轮动、生态支持变化:

2013 - 2014 年2013 年,加密市场到达了第一次顶峰,这轮加密周期中开发人员和加密创企业倍数级增多,以太坊是其中之一。2017 - 2018 年2015 年底,以太坊提出 ERC20 标准,最终直接带来由 2017 年 lCO 发行引起的牛市。2017 年,智能合约的发行让区块链技术边界有所扩展,区块链作为底层技术进入主流视野。这轮行情中,以太坊市值排名第二奠定了基础,并带动了其他智能合约平台及基础设施板块估值;ETH 生态内,DAPP 数量爆发, NFT 、链游、分叉币板块上涨效应明显,ETH 初步成为山寨币市场的锚定目标。2020 - 2021 年该周期中,加密货币总市值最高达 3 万亿美元,以太坊网络的交易量超过 3.6 万亿美元。以太坊市值占比从 2021 年初的 11% 上涨至 20% 左右。这轮行情中,以太坊生态中的板块轮动包括 DeFi (DEX、AMM、流动性挖矿、抵押借贷)、NFT 、Meme、GameFi、元宇宙等。2021 年至今加密市场小周期中,除了 NFT、DeFi 热点的延续,市场对公链估值逻辑的重构推升了公链上升行情。

以上历程中,以太坊生态中每轮周期出现的项目都会在熊市中经历洗牌,仅 10%-20% 的项目生存并发展壮大,成为下一个周期中的重要蓝筹项目、常用基础设施。以太坊基金会在这些优质项目的发展中起到了很好的引导与扶持作用,为社区项目提供奖金支持与帮助孵化。基金会同样会负责对于社区基础设施、以太坊主要软件的部分雇佣工作,以及开发者及用户体验、市场教育上的费用,但基金会并不控制网络的技术方向。基金会每年的预算在 3000 万美元规模,其推出的分支机构生态系统支持计划(ESP)还能够额外提供非财务支持,成为了 Grants (自助)计划的补充。以太坊基金会重视开发者资源,是一年一度的开发者大会(DevCon)的主办方。通过大会宣传、基金扶持、黑客松活动等方式,一定时间周期内均出现过新项目潮。基金会面向的社区门户包括官方网站、Reddit、博客、Twitter、Youtube、Facebook 等多种渠道,以太坊 Reddit 分论坛是目前最全面的以太坊论坛,是核心开发者最活跃的地方。以太坊生态在开发者活跃度上一直占据主导地位。在 GitHub 中,引用“以太坊”一词的仓库数量远高于其他区块链的数量级。在文档、基础设施和其他开发者工具的相对成熟的情况下,以太坊上的开发速度往往高于其他链。经济援助是以太坊基金会支持生态的主要手段,且能够引导项目开发者关注特定领域。基金会扶持主题与以太坊生态阶段性发展息息相关。例如,其在 2018 年提出补贴计划,激励开发者们为以太坊提供扩容解决方案。2018 年,以太坊基金会资助了 DeFi、NFT 领域等新兴项目,Uniswap 这一实验性项目即在这一年得到了 10 万美元的资助;2019 年熊市中,以太坊基金会的生态对象主要在于 ETH2.0 客户端,ETH1.0 升级、Layer 2、零知识证明(隐私赛道);2020 年 11 月,以太坊基金会推出「以太坊 2.0 质押社区资助」;上述主题均成为下一轮上升周期中的热点板块。后期的以太坊基金会消除了官方内部团队与外部贡献者之分,内部团队同样需要竞争以获取资源。另一机构 Consensys 的支持同样在以太坊生态及行业资源聚合上提供了很大支持,其业务主要包括以太坊基础平台和工具的开发、咨询、培训和服务,起到了企业级技术提供商及孵化器的作用,成为以太坊与企业级机构合作互联的重要一环。Consensys 在全球性行业标准组织企业以太坊联盟(EEA)中同样作用重大,该推动以太坊相关技术在企业领域的落地,EEA 涵盖了超过 3000 名全球开发者,覆盖了全球 45 个国家,超过 300 家企业,其中包含因特尔、摩根大通、微软和 IC3 等知名机构。在产业结构方面,银行或金融企业占据约 24%,区块链企业占据 5%,加密原生项目占 17%。均成为了以太坊生态内的优质资源。

2,以太坊应用层生态

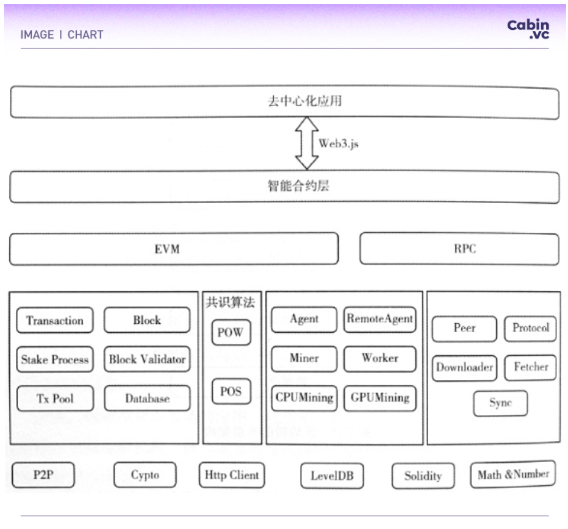

以太坊技术层面采用分层架构。从上至下分别为应用层,合约层,协议层。协议层包含了 EVM 虚拟机,区块管理,KV 数据库,共识算法,P2P 网络等基本组件。智能合约层构建了以太坊丰富的 DApp 生态。

以太坊合约层中的各类智能合约,以应用场景可分为 21 大类:

DApp 依照其功能、性质可以分为多个类别:游戏、金融、开发、交易平台、存储、钱包、治理、财产、身份、媒体、NFT、DeFi、社交、安全、能源、健康、保险、存储。目前,DApp 的去信任、透明性在 DeFi(去中心化金融)这一应用场景中取得了最大的落地。2017 年,该板块最大市值达 62.91 亿美元,随后一度回撤至 9.98 亿美元。2020 年之后,DeFi 板块几次突破,8 月市值首破百亿美元;2021 年 9 月,DeFi 市值达创下 1439.53 亿美元的历史新高。目前,DeFi 成为了以太坊上最成功的应用场景,据不完全统计,DeFi 应用目前所产生的年化营收约 45 亿美元以上,公链收益模式明显,优越流动性让 DeFi 生态中用户和市场互相受益。NFT 板块是另一个快速增长的板块,2017 年之前的 NFT 板块市值长期低于 3 亿美元,到了 2021 年,NFT 总市值已超过 400 亿美元。2022 年一季度,以太坊上的 NFT 日均销售额在过亿美元级别,基于以太坊的 NFT 交易量占到总 NFT交易量的 90%。在以太坊的几次上行周期中,NFT 及链游都是早期有所爆发的版块,历经多次升级,其中,Enjin 与 Opensea 为这种丰富生态的出现提供了巨大推动。每一轮周期出现的新事物,都是基于上一次技术和市场基础之上建立,并且 Top 20 的项目会出现数量在 50% 以上的洗牌。本轮周期中的 DeFi 蓝筹项目,80% 以上均基于以太坊,预计下一周期的热点板块仍包括链游、 DeFi 及社交板块。

3,生态内前十 DAPP

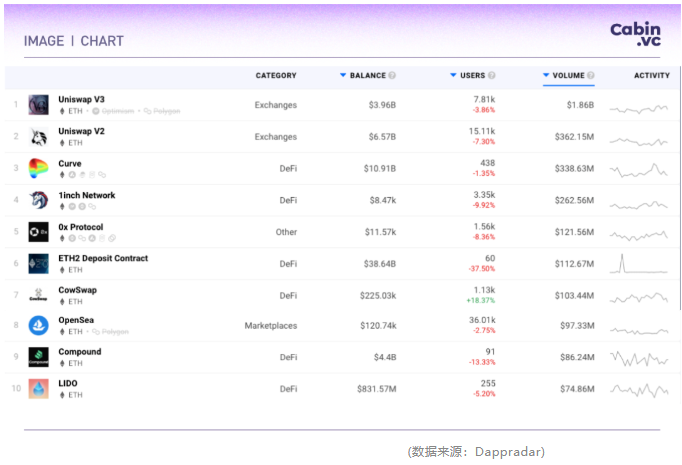

以太坊生态目前使用量前 10 的 Dapp 为:

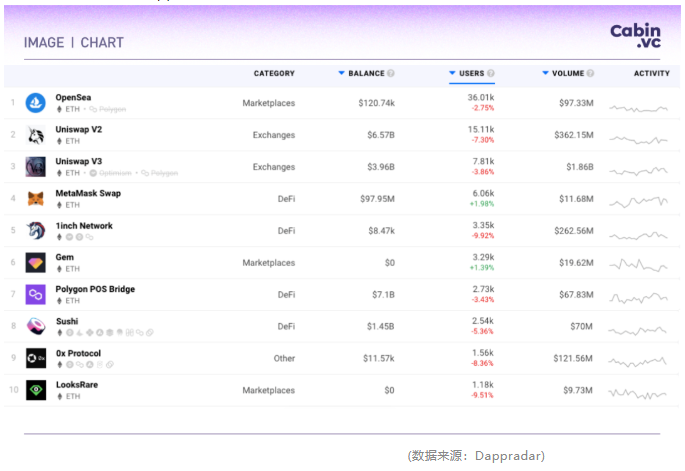

用户量排名前 10 的 Dapp 为:

代表样本概况:NFT 交易平台 OpenSea

OpenSea 是最大 NFT 交易市场,是以太坊上使用最多的 DApp,主要基于以太坊 ERC-721 标准和 Polygon(以太坊的第 2 层扩展解决方案)。Opensea 提供 NFT 生成、交易、拍卖等服务。2018 年,OpenSea 获得了 Y Combinator 的种子轮融资,2019 年 11 月,获得由 Animoca Brands 领投的 210 万美元融资。2021 年 3 月,OpenSea 获得了 A16z 领投的 2300 万美元的风险投资。2021 年 7 月,OpenSea 宣布了另一轮 1 亿美元的融资。2021 年 9 月,OpenSea 发布了自己的 Android 和 iOS 移动应用程序。2022 年 1 月,OpenSea 获 Paradigm 和 Coatue Management 领投的 3 亿美元的融资,估值上看至 133 亿美元。

去中心化交易平台 Uniswap

中心化交易平台 Uniswap 是以太坊上的 DeFi 蓝筹项目之一。Uniswap 目前发布了 3 个版本,第二版本和第三版本是以太坊网络上第二第三受欢迎的DApp。Uniswap通过智能合约对以太坊区块链上代币之间进行自动交易,开创了自动化做市商(AMM)概念。Uniswap 公司获得了包括 Andreessen Horowitz、Paradigm Venture Capital、Union Square Ventures LLC 和 ParaFi 在内的投资。Coinmarketcap 数据显示,2022 年一季度,Uniswap 的日均交易量在 20 亿美元规模上下。

Polygon

Polygon 诞生于 2017 年,目前定位于 Layer 2 聚合器,提供多种 Layer2 解决方案,包括 Optimistic Rollups、zkRollups 和 Validium 等,。Polygon 的扩展解决方案已被 400 多个 Dapp、超过 3.5 亿笔交易和超过 150 万用户采用。2022 年 2 月份,Polygon 在红杉印度牵头的战略融资中筹集了 4.5 亿美元。

Metamask

MetaMask 是一种基于以太坊区块链的软件钱包,允许用户通过浏览器扩展程序或移动应用程序访问他们的以太坊钱包。MetaMask 由 ConsenSys Software Inc. 于 2016 年开发,该公司是一家专注于基于以太坊的工具和基础设施的区块链软件公司,其最新一轮融资的估值已达 65 亿美元。截至 2022 年,MetaMask 的浏览器扩展每月有超过 3000 万活跃用户。

1inch Network

1inch Network 是一个 NFT 功能去中心化交易聚合平台,为流动性提供者寻找最优的 DEX 交易所,在三个区块链网络上的多个市场上提供流动性。1inch Network 的协议通过在多个 DEX 之间拆分订单来找到最佳的市场价格,通过机器人及其他算法来提高投资者的 DeFi 获利。1inch 早期种子轮由 Binance Labs、,Galaxy Digital 参投,融资 280 万美元;之后的 A 轮融资中。1inch 获取了 1200 万美金。近期,其 B 轮融资中的投前估值已达到 22.5 亿美元。

4,L2 生态概况

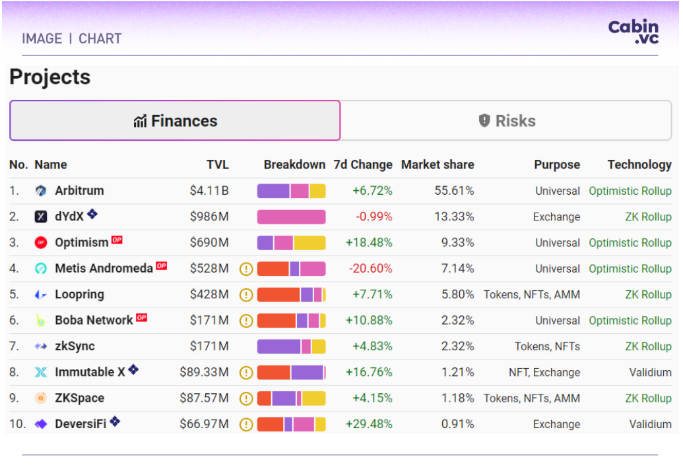

通过 L2BEAT 数据发现,截至 3 月 3 日,以太坊 Layer 2 上总锁仓量为 73.99 亿美元,这个数据已经超过了大多数公链。Layer2 是以太坊另一个重要生态。2021 年 9 月,以太坊 L2 的日交易处理量超过比特币。

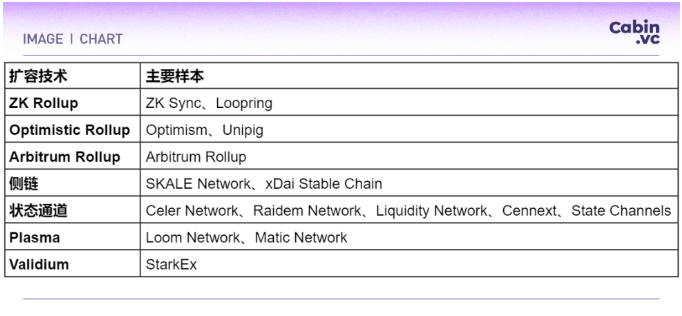

Layer 2 是一种扩容解决方案,旨在提升区块链的运转效率,同时降低成本。Layer 2 具有单独的执行层、并运行在 L1 (以太坊) 之上。Layer 2 通过在链外运行计算来大规模地减少区块链上的数据处理。目前主要的扩容技术为:状态通道、侧链、Plasma、Optimistic Rollup、ZK Rollup、Validium。相对成熟的 Rollup 是主流的扩容方式。在 DeFi 爆发之后,众多 Layer 2 项目积极与 DEX 及 DeFi 类项目合作,以降低交易成本、提高用户体验。

L2Beat 数据中,突出显示了 Rollups 目前的市场领先地位,该类技术占总市场价值的 70%,其中 Arbitrum以 41 亿美元排名第一。采用 ZK-Rollup 的 L2 应用 dYdX 以 9.86 亿美元市值占比第二。随着NFT 市场 Immutable X、NFT 游戏 Sorare 的采用,Validium 的采用也在增多。

以 Arbitrum 生态为例,Arbitrum 先发优势明显,早期上线即有 Uniswap V3、Aave、Curve、MakerDAO 等 74 个项目参与,后续加入其生态的项目增速较快,包括 GMX、Dopex、Tracer、Premia、Umami Finance、Swapr、Cap 等生态内项目,锁仓量均在 2000 万美元以上。目前 Arbitrum 的网络交易量稳步上升。

三、基金会扶持方向

以太坊基金会近期对于市场的扶持方向主要在于 Web3.0、元宇宙等方向。主要从近期的活动、赛事、黑客松、资助对象进行观察。去年 Q2,以太坊基金对 40 个生态系统项目提供了 779.4 万美元的资助,主要在于市场教育、零知识证明、Layer 2 等方向;在 Q3 与 Q4,以太坊基金会合计资助 1382 万美元,热点项包括 DAO Drops、Zero MEV 、L2BEAT、EthStaker 等。Q4 期间,以太坊基金会还推出了客户端激励计划,符合计划资格的客户端团队包括 Besu、Erigon、Go-ethereum (geth)、Lighthouse、Lodestar (50% stake)、Nethermind、Nimbus、Prysm、Teku。2022 年 3 月上旬,以太坊基金会生态系统支持团队(EF Ecosystem Support Program)宣布了 75 万美元规模的的学术研究资助计划,旨在推动以太坊、区块链、密码学、零知识证明等相关领域的学术研究;3 月中旬,Ethereum Rio 2022 赛事的主题基于了元宇宙、数字货币和 Web3.0。在 3 月结束的以太坊元宇宙黑客松 BuildQuest 中,元宇宙游戏 Parcels、NFT 怪物卡牌游戏 Clash Of Cards、NFT 卡牌游戏 Ollie Verse、NFT 群聊平台 NiftyGuilds、NFT MMORPG 游戏 Shake Shock、90 年代风格 RPG 游戏 Shattered Realm、地理位置 NFT 收集游戏 GeoNFT、3D NFT 生成器 NF3D、闲置 NFT 销毁与碳中和应用 NFT bonfire、元宇宙音乐空间 MetaverseMusic。以太坊基金会即将到来的黑客松将是 2022 年 4 月 22 日举办的“ETH Amsterdam”, 主题在于协助全球开发人员、推动 Web3 生态系统发展的优质应用和项目,预计 Web 3.0 生态将受到更多关注。

四、发展趋势与风险

长期以来,以太坊体系在欧美法律框架内发展,DeFi、NFT、美元稳定币等生态繁荣。以太坊长期承担为整个加密领域提供最安全的底层技术的责任。在 The Merge 之后,短期内预计通缩数据向好,给后续区块链性能的提升带来更多信心。短期内以太坊生态的下一个发展重点将在于 PoS 共识机制下的底层安全性与成熟度的提高,以及下一阶段的分片技术的发展。ETH 充当了无须信任的抵押品资产,是 DeFi 协议中必需的底层资产。以太坊作为领先的结算层,其在区块链生态系统中货币流通价值稳固。随着 GameFi 游戏、元宇宙、Web3.0 带来的拓展,以及以太坊 Layer2 对大规模的用户群体的承载,以太坊与其他生态之间的交流互通极为必要。这也是众多其他生态希望承接以太坊溢出的思路:例如,L2 方向上,Polygon 生态的早期积累,很大程度上受益于与以太坊社区的紧密合作,让以太坊头部项目快速部署在 Polygon 链上。L1 公链 NEAR 就采用了“亲以太坊”策略:通过 EVM 的兼容性降低了复制现有代码的难度;Solana 和 Algorand 通过通过跨链桥和稳定币提供商合作,同样降低了开发者在其区块链上启动开发的门槛,上述机构与 Circle 合作,将 USDC 引入其的生态系统。目前,以太坊的区块链的开发活动依然活跃,但 BSC、Solana 等成功案例在变多,随着跨链桥的安全性及性能的进一步成熟,预计跨链桥将成为区块链重要的基础设施。在 L1 平台中,公链 Flow 的成功极具代表性,相比以太坊,Flow更快地满足了 NFT 垂直应用领域的某些开发需求。除了 Flow 的应用场景之外,仍有大量差异化、垂直化的应用场景存在需要,区块链市场的应用层正迎来高增长阶段。以太坊转向 PoS 机制,代表着公链正在对应用层的爆发进行准备。DeFi 金融领域成为以太坊的落地场景之后,基于其“世界计算机”的愿景,以太坊需要提升性能以适应更多应用场景。预计未来 3 至 5 年,应用层中出现更多的需求细化与场景细分,以太坊仍将 DAPP 和开发者上与其他链长期竞争。需要注意的风险点在于:*PoW 转 PoS 进展不达预期。*PoS 共识机制下,矿工及持币人身份合并,生态中缺少一个博弈群体(矿工群体)之后,对生态内产生的影响仍需时间验证。*多链趋势下,以太坊网络上的总锁仓价值(TVL)份额有所稀释。*长期以来,以太坊生态内部及以太坊质押节点的中心化问题受到社区讨论。* DeFi 借贷池连环清偿、爆仓挤兑流动性风险。2020 年 3 月 12 日,加密货币市场整体暴跌。以太坊作为 DeFi 协议中的底层资产,在面临价格短时快速波动时,出现了爆发流动性挤兑的风险。* 以太坊创始人 Vitalik Buterin 个人对以太坊生态的影响力极大。个人言论及立场可能对生态带来影响。* 免责声明:Cabin VC 发布的所有内容仅供行业交流,不作为任何投资建议。