原文題目《揭穿常見的比特幣神話》

作者| Yassine Elmandjra,方舟基金分析師

注:本文最初發表時間為6 月28 日,譯者認為文章是對前段時間The B World 線上峰會的造勢。

比特幣誕生12 多年後,仍在努力獲得廣泛的機構認可。雖然建設性的批評是有益的,但ARK 認為,一些有影響力的金融研究機構正在根據陳舊的信息、不連貫的論點和有缺陷的分析駁回比特幣。

鑑於高盛最近對比特幣的立場,方舟正在重新審視影響其接受度的最常見的誤解。我們期待參與關於比特幣的健康和教育辯論,以及我們認為它在多元化投資組合中應有的重要作用。

批評者聲明:比特幣波動太大,無法作為價值儲存手段。

ARK 反訴:比特幣的波動突出了其貨幣政策的可信度。

批評者經常將比特幣的波動性稱為“價值存儲交易破壞者”。為什麼有人想要將價值存儲在日常價格如此劇烈波動的資產中?

在我們看來,這些批評者不明白為什麼比特幣會波動,為什麼它的波動性可能會減弱。

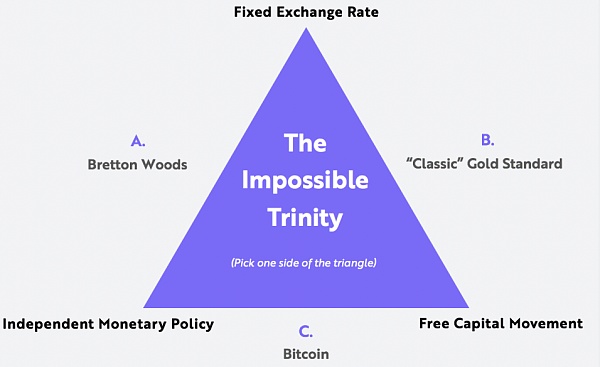

雖然讓反對者分心評估其作為價值儲存手段的作用,但比特幣的波動實際上突顯了其貨幣政策的可信度。不可能的三位一體,宏觀經濟政策的三難困境,解釋了原因。如下圖所示,三難困境假設,在製定貨幣目標時,政策制定者可以滿足三個目標中的兩個,而不是所有三個目標,因為第三個目標會與前兩個目標中的一個相矛盾。

資料來源:方舟投資管理有限責任公司,2020

三難三角形的每一邊都是互斥的。例如,選擇固定匯率並允許資本自由流動的貨幣當局無法控制貨幣供應的增長。同樣,選擇固定匯率和控制貨幣的貨幣當局不能適應資本的自由流動,而選擇適應資本自由流動和控制貨幣供應的貨幣當局也不能固定匯率。

基於三難困境,我們可以理解為什麼波動是比特幣貨幣政策的自然結果。與現代中央銀行相比,它並不優先考慮匯率穩定。相反,基於貨幣數量規則,比特幣限制了貨幣供應量的增長並允許資本自由流動,放棄了穩定的匯率。因此,比特幣的價格是需求相對於其供應的函數。它的波動性應該不足為奇。

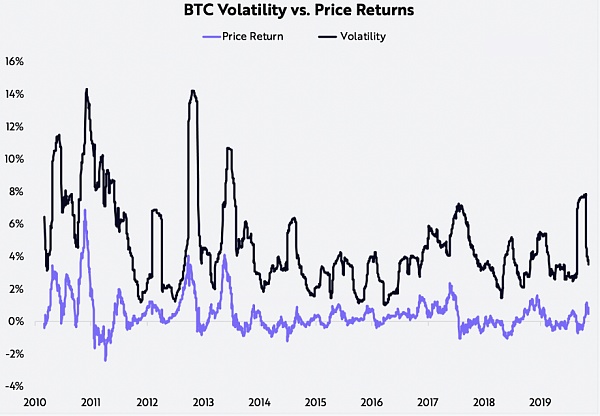

也就是說,比特幣的波動性隨著時間的推移而減少,如下所示。隨著其採用率的提高,對比特幣的邊際需求應該成為其總網絡價值的較小百分比,從而減少價格波動的幅度。在其他條件相同的情況下,例如,100 億美元市值或網絡價值的10 億美元新需求對比特幣價格的影響應該比1000 億美元網絡價值的10 億美元新需求影響更大。重要的是,我們認為波動不應排除比特幣作為一種價值儲存手段,主要是因為它通常與價格的大幅上漲同時發生。

資料來源:方舟投資管理有限責任公司,2020 年。數據來源:Coinmetrics

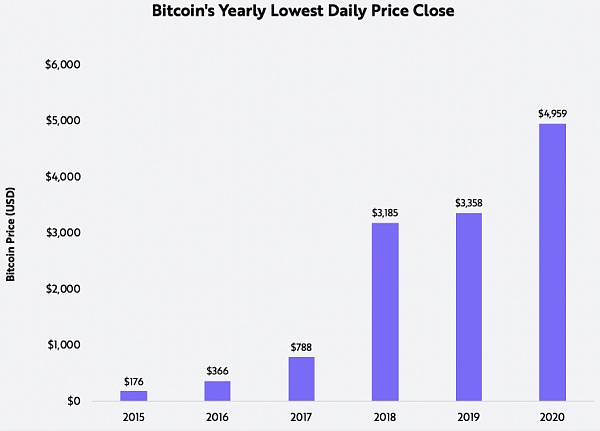

在很長一段時間內,比特幣的購買力顯著增加。例如,自2011 年以來,比特幣的價格以大約200% 的年增長率複合,儘管年內出現重大波動,但自2014 年以來,以最低價值衡量,它每年都在逐年升值年。

資料來源:方舟投資管理有限責任公司,2020 年。數據來源:Coinmetrics

批評者聲明:比特幣處於泡沫中。

ARK 反訴:比特幣是全球貨幣角色的競爭者。

一些經濟學家,如Nouriel Roubini,認為比特幣處於泡沫之中,泡沫會破滅。推理的思路是,比特幣沒有內在價值,它的升值取決於像燙手山芋或鬱金香這樣的投機活動以及願意支付更高價格的“大傻瓜”。在他們看來,比特幣不是一種可投資的資產。

我們認為這個論點駁斥了比特幣隨著時間的推移而產生價值的原因。的確,比特幣的行為不像傳統的可投資資產。權益價值是通過對預期現金流量進行貼現來確定的。鑑於基於增長和/或投資資本回報的更高未來現金流,股票升值獨立於其股東基礎。

然而,像比特幣這樣的貨幣資產是非生產性的,它的升值取決於它隨著時間的推移保值或增值的有效性。在某種程度上,價值主張是循環的:貨幣資產會隨著更多人的需求而升值,如果它是一種有效的貨幣資產,就會有更多的人需要它。換句話說,“金錢是一種共同的錯覺”和“金錢之所以有價值,是因為其他人認為它有價值”。

然而,聲稱貨幣的價值完全依賴於一種共同的錯覺,這表明它的形式是任意的。實際上,根據貨幣歷史,最常見和最可持續的貨幣都具有維持其需求的品質。例如,幾千年來,由於黃金的稀缺性、可替代性和耐用性,經濟學家一直認為黃金是最成功的貨幣形式。

通常被稱為數字黃金,我們相信比特幣不僅具有黃金的許多特徵,而且還對其進行了改進。雖然稀缺且耐用,但比特幣還具有可分割、可驗證、便攜和可轉讓的一系列貨幣特徵,這些特徵賦予了卓越的效用,可能會推動需求,並認為它適合(如果不是更勝一籌)全球數字貨幣的角色。

我們認為,作為第一個全球數字貨幣的合適競爭者,比特幣應該會吸引至少與黃金類似的需求。然而,與聲稱它處於巨大泡沫中的說法相反,比特幣的網絡價值——或市值——不到黃金的2%,如下所示。

數據來源:方舟投資管理有限責任公司,2020年。數據來源:Coinmetrics

批評者聲明:比特幣將失去“分叉”和數字副本的價值。

ARK 反訴:僅靠軟件無法複製比特幣的價值。

在數字領域,商品是無形的,可以在不破壞原件的情況下輕鬆複製。例如,個人可以通過電子郵件廣泛發送Word 文檔,同時保留原始副本。同樣,數以百萬計的人可以同時重複聽一首歌,實際上提高了原作的價值,尤其是當其他詞曲作者模仿其差異化的聲音時。

比特幣的軟件也不例外。它是免費和開源的。個人可以復制軟件,“分叉網絡”並創建自己的版本。然而,懷疑論者仍然會問,如果比特幣基於可以無限複製的開源軟件,它怎麼會變得稀缺?

首先,分叉比特幣網絡不會創建新的比特幣單位,就像誇大委內瑞拉玻利瓦爾不會為美國貨幣基礎增加美元一樣。相反,分叉比特幣會創建一個具有新單位或硬幣的新網絡。雖然現有的比特幣持有者擁有新幣的權利,但分叉網絡在由獨特利益相關者支持的一套獨立規則下運作。開源軟件並沒有稀釋原始網絡的貨幣供應,而是不僅鼓勵廉價的實驗和新網絡,而且鼓勵新硬幣和競爭市場。

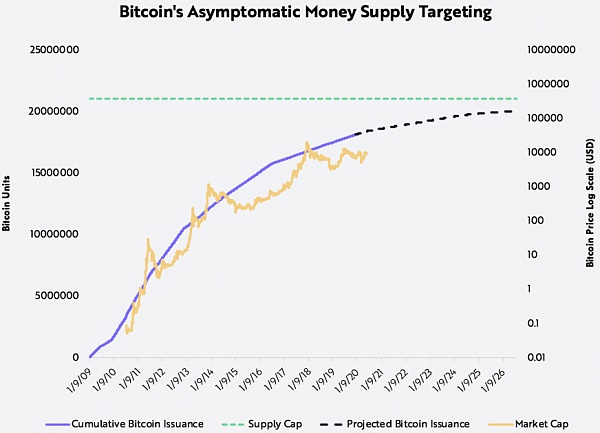

比特幣的稀缺性對其網絡至關重要。現在為1800 萬個單位,比特幣的數量在數學上計量為2100 萬個單位,如下所示。每個比特幣一次與一個錢包關聯,無法複製。重要的是,控制用戶比特幣的唯一方法是訪問其關聯的私鑰。

資料來源:方舟投資管理有限責任公司,2020 年。數據來源:Coinmetrics

那麼,在分叉時,是什麼讓比特幣網絡中的2100 萬個單位比比特幣現金(BCH)等比特幣(BTC)分叉中的2100 萬個單位更有價值?將比特幣現金的價值等同於比特幣的價值,就相當於假設Facebook 的源代碼可以“分叉”並自動複製其26 億用戶和50,000 名員工的價值。它們的價值源於比特幣和Facebook 的網絡效應,而不僅僅是它們的存在。

就比特幣而言,我們認為網絡效應不僅包括專用於保護區塊鏈的哈希率,還包括比特幣的流動性和支持其採用和使用的基礎設施。如果稀釋,分叉將不得不分享比特幣的算力、用戶和流動性。如下圖所示,比特幣現金和其他分叉似乎未能破壞比特幣的網絡效應。

資料來源:方舟投資管理有限責任公司,2020 年。數據來源:Coinmetrics

批評者聲明:比特幣是為犯罪分子準備的。

ARK 反訴:比特幣具有抗審查性。

批評者仍然指責比特幣在其早期的邪惡活動中助長了犯罪活動。在最初的幾年裡,比特幣資助了絲綢之路,這是一個以銷售非法毒品而聞名的在線黑市平台。

我們認為,批評比特幣促進犯罪活動就是批評其基本價值主張之一:抗審查。作為一種中立的技術,比特幣允許任何人進行交易,並且無法識別“罪犯”。它不是依靠中央機構通過姓名或IP 地址來識別參與者,而是通過加密數字密鑰和地址來區分他們,賦予比特幣強大的審查阻力。只要參與者向礦工支付費用,任何人都可以隨時隨地進行交易。一旦獲得擔保,交易就不能輕易逆轉。

如果可以在比特幣網絡上審查犯罪活動,那麼所有活動都可以受到審查。相反,比特幣使任何人都可以在全球範圍內無需許可地交換價值。這並不使它成為一種天生的犯罪工具。電話、汽車和互聯網在促進犯罪活動方面的禁令不亞於比特幣。

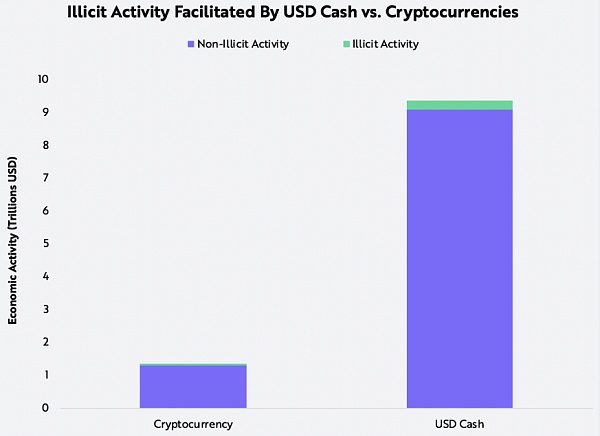

也就是說,似乎只有一小部分比特幣交易用於非法目的。據Chainalysis 稱,與非法活動相關的比特幣交易數量仍低於1%,這可能是對比特幣透明度的致敬。任何用戶都可以查看網絡上的完整交易歷史,這表明實物現金是進行非法活動的更好媒介。事實上,如下所述,無論是絕對值還是相對值,現金交易在非法活動中所佔的份額都比加密貨幣交易要大。

資料來源:方舟投資管理有限責任公司,2020 年。

批評者聲明:比特幣浪費了太多能源。

ARK 反訴:比特幣的能源消耗比黃金和傳統銀行更高效。

比特幣批評者經常斷言,採礦消耗的資源,特別是能源,多於它創造的收益。然而,批評者認為計算效率低下且不可擴展的,倡導者不僅考慮了預期的權衡,而且考慮了一個基本特徵。正如Bit Gold 創始人和比特幣先驅Nick Szabo所強調的那樣,“大量的資源消耗和較差的計算可擴展性開啟了獨立、無縫全球和自動化完整性所需的安全性。”

ARK 認為,比特幣具有以去中心化或信任最小化方式提供結算保證的獨特能力,因為專門的專用硬件可以透明地證明計算機執行了昂貴的計算。

比特幣使權衡變得明確:通過將重要的現實世界資源分配給採礦,我們相信網絡可以像其他任何人一樣保證結算。在工作量證明剖析中,Chaincode Labs 的居民Hugo Nguyen 解釋說:“在幕後,工作量證明挖礦將動能(電力)轉化為賬本區塊。通過將能量附加到一個塊上,人們賦予它'形式',使其在物理世界中具有真正的重量和後果。”

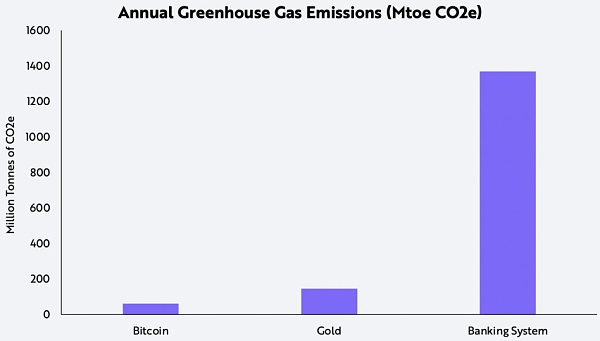

比特幣的能源足跡更容易量化,容易受到表面批評。然而,僅以電力成本衡量,比特幣在全球範圍內比傳統銀行和金礦開採效率高得多。傳統銀行業每年排放1,368 兆噸(Mtoe) 的碳,金礦開採每年排放144 Mtoe。比特幣排放了6100 萬Mtoe,分別不到傳統銀行和黃金開采的5% 和45%。

注:二氧化碳當量(CO2e)

資料來源:ARK Investment Management LLC,2021。數據來源:Hass McCook

與共識思維相反,我們認為比特幣挖礦對環境的影響微乎其微。可再生能源,尤其是水力發電,佔比特幣能源結構的很大一部分。正如Castle Island Ventures 合夥人Nic Carter指出的那樣,在尋找最便宜的電力形式時,礦工將繼續湧向提供大量可再生電力的地區,將擱淺的能源資產作為“最後的電力買家” ,為能夠以低於當前生產商的價格生產的任何電力來源創造高度流動的基礎需求,而不管位置。 ” 因此,從氣候的角度來看,比特幣挖礦可能是淨利好。

結論

比特幣的複雜性不應阻止金融機構對其進行深入分析。在這篇文章中,我們討論了一些對比特幣最常見的反對意見,希望能在機構投資界引發對話和辯論。隨著比特幣網絡的不斷成熟,我們相信它將鞏固比特幣作為新興貨幣資產的地位,金融機構將認真考慮它。