撰文:Footprint 分析师Helen (helen@footprint.network)

日期:2021年10月19日

背景

近日,多家美国主流媒体均报道美国SEC(美国证券交易委员会)即将批准BTC期货ETF,更有彭博社、华尔街日报预估了美国第一个准BTC期货ETF产品的时间,即美国基金发行方ProShares 将于周二(10月19日)发行 BITO(交易代码),截止发稿时尚未正式发行;其他机构也在发行路上:

第一梯队基金发行方Valkyrie Investments、Invesco 和 VanEck将紧跟其后;第二梯队Galaxy Digital、AdvisorShares、Bitwise、BlockFi 和 ARK Investment Management可能晚一两个月发行。

发行之后,BTC价格将发生什么变化?民众对该ETF的态度将怎样?

2021年2月18日,北美首只比特币ETF——Purpose Bitcoin ETF(代码BTCC)在加拿大多伦多证券交易所正式上市,首日总成交量为930万股,交易总额达到1.45亿美元,成为当天多伦多交易所交易最活跃的前十大证券之一。

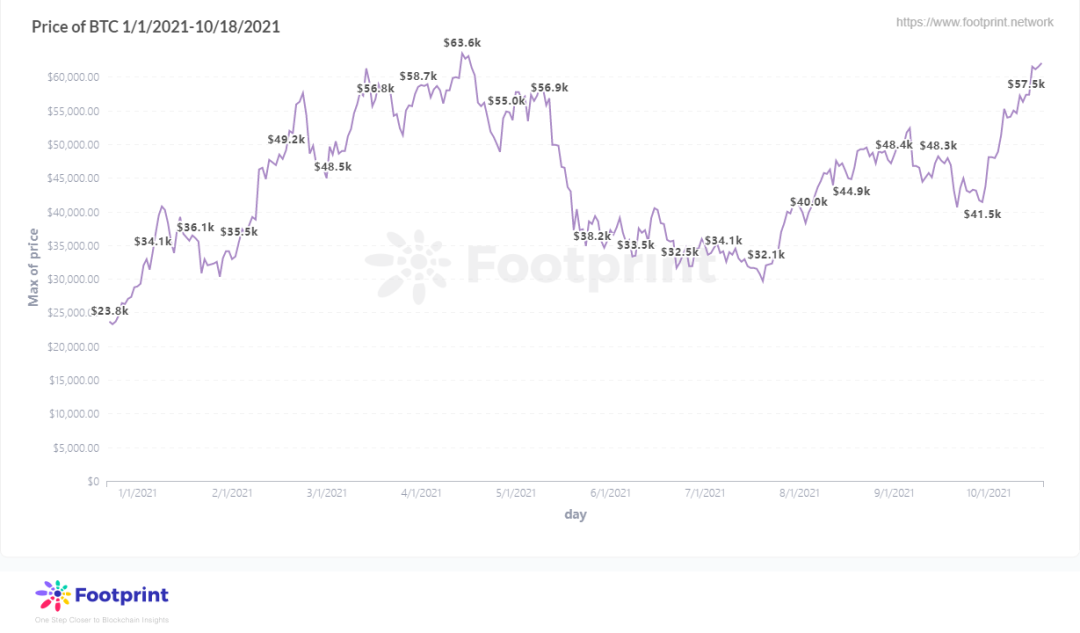

与此同时,BTC价格一路飙升,就在上市后第二天,2月19日16:00,比特币价格报51675.39美元/枚。自5月份陷入低迷以来,最近BTC价格重回5万,近日甚至一度突破6万,跟ETF利好消息有一定关系。

当时加拿大ETF BTCC发行时,大家就预估美国的BTC ETF也不远了,果不其然,经过各机构长达8年的锲而不舍的申请,美国这次真的要上市了。虽然此次美国首次批准的是BTC

期货ETF,但热度目测不减于加拿大BTC现货ETF。

实际上,整个市场已经在蠢蠢欲动,如头部风向标Grayscale Investments(灰度投资)已确认其计划将其比特币信托 (GBTC) 转换为比特币交易所交易基金 (ETF)。

购买BTC期货ETF,到底买了啥?

简单说,ETF就是把一堆现金,加上一种使现金随着比特币价格上下波动的衍生品,一起组成一种合成比特币,笔者分析有点类似股票型基金。

如果比特币上涨,ETF 将获得更多现金用于投资货币市场证券。如果比特币下跌,ETF 将不得不出售其中一些证券以交出一些现金。如果比特币翻倍,ETF 的现金或多或少会翻倍;如果比特币变为零,ETF 的现金或多或少会消失。

BTC期货ETF和BTC现货ETF有什么区别呢?

BTC现货ETF的特征:

1.比特币本身具有现货特性,但跟现金存款不一样,需要区别于国家金融机构的另外一套合规托管和私钥安全性管理的方案;

2.市场上没有出现一个以公允价格购买和退出的完整二级平台。

这也是美国SEC前期一直未批准BTC现货ETF的原因,监管机构先试水BTC期货ETF,既表态支持BTC的发展,未错过区块链红利,又避免将步子一下迈得太开,出现意外情况无法收场。

BTC现货ETF中,发行方需要实际购买比特币并创建较小的股票,因此,发行方负责购买或出售必要的比特币,同时安全存储比特币。在加拿大BTCC中,发行方Purpose Investments将持有的比特币由Gemini Trust离线存储。

BTC期货ETF的特征:

BTC期货ETF中,发行方并不持有真正的比特币,而是通过在比特币期货合约中持仓为股票奠定基础。

根据彭博观点专栏作家马特·莱文( Matt Levine)的观点;当我们投一笔钱买BTC期货ETF,比特币 ETF 将如何处理您的资金?答案是它将把大约 70% 的资金投入货币市场证券、国库券或高级商业票据或其他任何东西。

举个例子,如果我们将 60,000 美元投入比特币 ETF,它将在期货交易所投入约 20,000 美元以抵押一个合成比特币,并将保留另外 40,000 美元的现金,赚取一点利息。与此同时,出售合成比特币的人必须拿出大约 80,000 美元来(1)购买实际的比特币和(2)在期货交易所本身发布保证金。

总结

BTC期货ETF一旦在美国正式上市,将会成为全球区块链领域一个里程碑事件,美国监管部门从法律上认可了比特币作为金融产品的法律地位,美国对比特币币价的影响力将更大,比特币的币价也将因本次事件上升到一个新的高度,后续发展让我们拭目以待。

本文使用的数据均来源于Footprint Analytics,该平台提供跨链、跨平台分析数据以及多角度分析Dashboard,感兴趣的可点击相关链接进行探索。