Uniswap已经发布了V3版本,他们将使用NFT来将流动性头寸令牌化。该团队将使用2年的业务来源许可证来保护他们的创新,以防止出现分叉和所谓的流动性吸血鬼攻击。

每周我们都会讨论DeFi领域。这周Uniswap显然抢尽了风头。然而,加密市场的价格在过去7天里出现了回落,其中包括比特币和ETH等加密巨头。此外,TurtleDex似乎在卷走了大约250万美元后跑路,这再次提醒了我们DeFi领域存在的风险。

当然,也有很多令人振奋的消息。Enzyme Finance集成了Aave,而Very Nifty向NFT领域提供了闪电贷。闪电贷在DeFi领域非常受欢迎,关注它们如何影响各种NFT细分市场将是一件很有意义的事情。第一个实现将允许Hashmasks使用闪电贷来申领NCT令牌。

Uniswap V3

目前在DeFi领域最大的新闻是Uniswap发布了V3。新版本的主要特点是集中流动性,这将使流动性提供者能够在特定的价格范围内提供流动性。从理论上讲,这将提高资本效率,并使用户能够下范围订单。Uniswap将使用NFT来将流动性头寸令牌化。

Uniswap上的流动性提供者(LP)基本上是证券交易所的做市商,因为他们提供流动性并帮助交易者跳进跳出头寸。由于NFT的整合,流动性提供者变得更加灵活。例如,仅当代币在某个价格范围内交易时,它们才能提供流动性。

同样值得注意的是,Uniswap将根据Business source License 1.1限制其源代码的商业和生产使用长达两年。在所有关于分叉项目和“流动性吸血鬼攻击”的争论之后,Uniswap团队似乎希望保护其IP。Uniswap V3将于5月5日在以太坊上启动,并于5月中旬在Optimism上启动。

Uniswap自2018年以来一直备受关注

去中心化交易一直是以太坊DeFi生态系统的核心部分。Uniswap V1于2018年11月推出,这意味着Uniswap是在2019年艰难中熬下来的DeFi项目之一。当时该协议只是一个AMM的一个简单版本,只有ERC20/ETH币对。

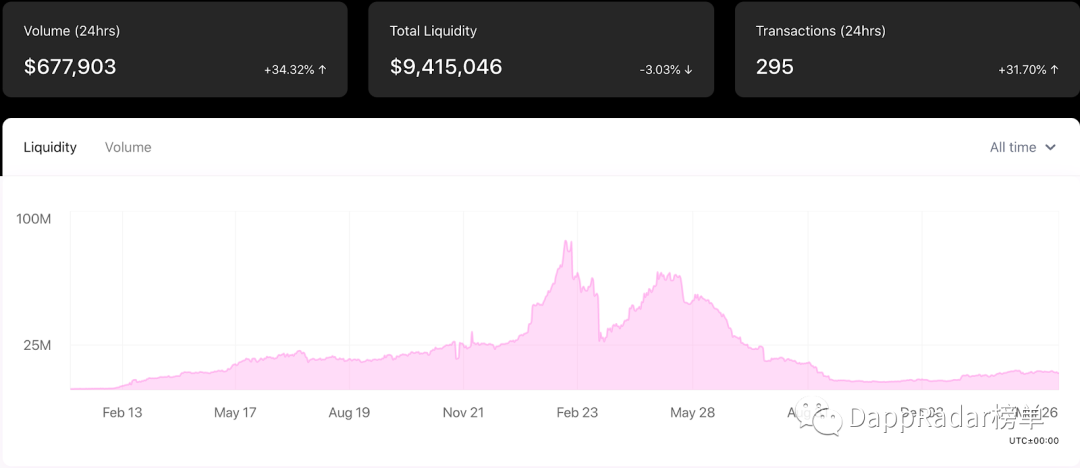

资料来源:Uniswap v1

不过,随着该团队的发展,在2020年5月推出了V2。新版本启用了ERC20/ERC20币对和价格预言机。此时的DeFi领域备受关注,新版本推出可谓是时机得当。

Uniswap成为首次dex发行(IDO)浪潮的热门目的地。8月,Uniswap宣布了其A轮融资吸引了1100万美元。

不过,当时处于大发展的DeFi主要是通过分叉和治理令牌而被更多人知晓。Uniswap项目通过奖励本地的治理令牌来激励用户活跃,通过提供有吸引力的收益率来分叉一个已建立的项目并吸引用户。由于“流动性”的存在,其与SushiSwap的竞争变得尤为激烈。

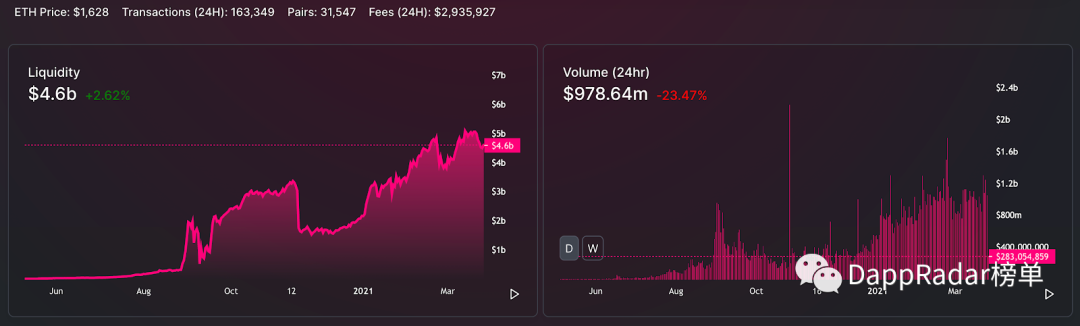

资料来源:Uniswap

目前尚不清楚这种情况是否是一种催化剂,但在2020年9月,Uniswap推出了UNI代币。特别令人感兴趣的是由Uniswap进行的追溯性空投,它用UNI代币奖励Uniswap的过去用户。不出意外,这种方法将在DeFi领域流行起来。

现在随着V3即将推出,Uniswap又向前迈出了一大步。在以太坊和其他与EVM兼容的链上,许多AMM或多或少都有模仿“Uniswap”的痕迹。然而,这种情况是有限的,对于竞争对手和新市场进入者接下来如何调整,我们拭目以待。

注:此处提供的信息仅供参考,不作投资建议。