6月22日,BSC生态项目Alpaca Finance平台币ALPACA发生闪崩,短时跌幅超过50%。在这次闪崩事件中,清算的总仓位价值有约 90 万美元。其中微博大V“很大很大的橙子”一个人的损失就有20万美元。

Alpaca Finance作为DeFi领域目前最大的杠杆收益农场,锁仓价值超过10亿美元。在该平台,用户可以投入较少的资金获取更高的收益。尤其是在最近市场萎靡的情况下,投资人将手中长期看好的资产抵押进去挖矿,从而即便在熊市也可以获得稳定现金流。然而,杠杆挖矿的最大风险就是来自币价的波动,一旦方向判断失误,容易造成爆仓。

此次清算事件在DeFi市场具有一定的研究意义。在这次清算事件中,不少对平台相当熟悉和信赖的投资人也未能避免损失,甚至损失惨重。此外,Alpaca Finance引以为傲的预言机守卫机制(Oracle Guard),此前抵御了外部频发的黑客攻击,但这次却被质疑是造成连环清算的“罪魁祸首”。

30分钟损失20万美元,微博大V自述爆仓始末

此次清算事件,羊驼上最大一笔爆仓发生在“很大很大的橙子”身上,以下是他讲述的此次爆仓事件的详细过程:

DeFi里面有一句话,如果你没有深入研究矿,然后去挖了,你就是那个APY。

这次我就是那个APY,羊驼最大一笔爆仓应该是爆掉我的56万个羊驼。我之前其实有做过一些预判和安全机制,现在看明显不够。我们团队深入研究了一下爆仓原因,我就把我的经验和爆仓原因告诉你们,这是花了20万美金买来的教训。

当天晚上,我使用2倍杠杆用56万的ALPACA借了1176个BNB去ALPACA-BNB池子挖矿,当时ALPACA价格是0.68美元,BNB价格是323美元。

为什么是2倍杠杆?因为2倍杠杆在羊驼里面是最好的,等于是你10块钱的羊驼借10块钱的BNB去挖,你直接配对去挖就行了,没有滑点和手续费损失。如果你用10块钱的借20块钱的BNB去挖,那20块钱里面有5块钱要买成ALPACA,最终换成价值15元的ALPACA和15元的BNB,这样就产生了滑点和手续费。所以我基本上都是2倍杠杆。

我只做汇率对,不做稳定币与山寨币对。因为如果遇到一波大跌行情,比如说ALPACA-BNB的汇率对跌不了太多,这是我之前的预判。

而且我还特意去查了ALPACA-BNB的汇率历史数据,在今天大跌之前基本上稳定在0.0002左右,非常稳定。

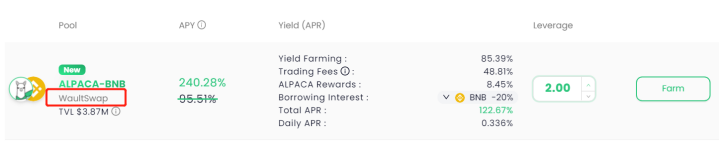

为什么我要杠杆挖矿?因为通过质押挖羊驼,年化只有28%左右,如果两倍杠杆去挖羊驼,年华收益有100%多。

收益高而且稳定,所以当天我把56万个ALPACA放进去挖,没有想到今天ALPACA-BNB的汇率一下子跌了50%,直接导致爆仓。我爆了56万个ALPACA,最后剩15万个ALPACA,总共亏了40万个ALPACA,将近20万美金。

我自以为做的风险保护已经足够了,比如我选的是汇率对,而不是USDT对。因为按照历史数据,即便在大跌行情,汇率对的变化不会很大。

第二,我是按照1:1借贷,这是不带多空方向的。

第三,因为之前的“5.19”和“6.17”已经大跌过了,我觉得即时大跌汇率对不可能再跌到哪里去。

上面是我的预判,当然回头看明显是预判错了。这次爆仓的教训主要是:

第一个,我忽略了ALPACA-BNB的池子是在WaultSwap而不是在PancakeSwap,否则也不会放那么多资金在里面,这是我犯的最大的错误。

羊驼之所以用WaultSwap是因为奖励更高,因为羊驼是个杠杆机枪池。然而,WaultSwap里的ALPACA-USDT的流动性有5.7M,而ALPACA-BNB的流动性只有2.6M,少了一半多。这直接导致我今天爆仓,如果我是在PancakeSwap是不会爆仓的。

第二个,ALPACA-BNB在WaultSwap的深度很差,杠杆挖矿可能踩踏插针。

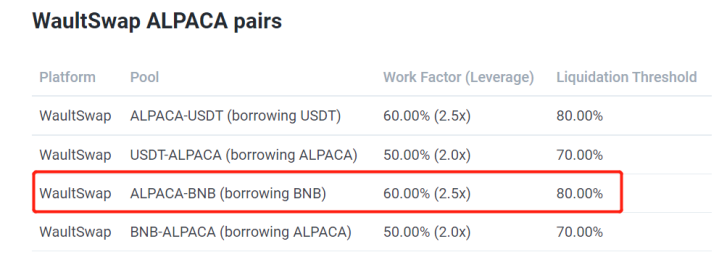

根据规则,WaultSwap里的ALPACA-BNB,当整体负债率达到80%的时候,才会爆仓

我当天用56万个ALPACA借了1176个BNB,按照币本位是投入了2352个BNB。

当总资产变成1470个BNB(1176/80%=1470)的时候才会爆仓。

按照在pancake的价格,我在汇率的最低点应该是有1557个BNB,是不会爆仓的。

在WaultSwap,由于深度差,汇率对下跌了57.33%,汇率大幅偏离pancake的53%。我就是在最低点被插针爆掉的。

第三个,我没有做好预警,既然做杠杆挖矿,就应该设一个预警线关注仓位,我今天竟然没有去预警,因为在此之前觉得我这很安全,所以我就完全放松了,没想到今天一波汇率就会跌那么多。

现在,ALPACA的价格回来了,如果我当时没有被爆掉,这50万的ALPACA是亏不了多少的,但是现在被爆掉是什么都没有了。这次事件相当于我用20万美金买了一个教训。

我很早就投入了羊驼这个项目,ALPACA的成本很低,但是这个教训还是蛮大的。而且我觉得我在DeFi里面算很精通了,但还会踩这种坑,更不要说新人了。不过,我觉得羊驼产品设计目前来看没有很大问题,主要是上面有很多小币种,深度太差,遇到极端行情容易插针爆仓。

预言机守卫机制的问题?

在此次清算过程中,有投资人试图补仓,结果被预言机守卫阻止,只能眼睁睁看着币价跌,最终造成被动爆仓。这种机制也被投资人诟病为“分布式拔网线”。

根据知识星球“零叉干货铺”星主Gene的分析,当链上价格偏离链下价格中位数的10%,羊驼的预言机守卫机制(Oracle Guard)开启,用户的仓位自动进入“保护模式”。

这时,用户仓位的所有清算、开仓、关仓、补仓都被限制。这种设计的初衷是希望规避被闪电贷攻击或者其他方式的价格操纵,通过延迟预言机让套利者在保护期内把价格恢复到正常。在保护期内,清算不会发生。一旦价格回归正常,退出清算模式,如果此时用户的资产价格触发清算线,开始执行清算。

如果在保护期内,价格始终不能回归正常以至于用户被穿仓,系统理论上会强行清算。

这里面就存在BUG:当偏离10%进入自动保护模式,然后价格一路下跌,用户的仓位被锁住,无法操作。由于清算是发生在链上,这会进一步导致资产价格大幅偏离链下,最终“保护模式”成为“囚笼”,用户只能眼睁睁看着资产被清算。

那么,要不要取消预言机守卫机制?

有人认为,如果没有预言机价格就直接归零,连环爆仓的清算速度根本来不及手动加保证金。爆仓深层次的原因是大家的杠杆都是一边的,缺少做空机制,一旦开始清算,滚雪球就停不下来了。预言机守卫是一种缓冲,强行熔断,当币价到了0.25的时候,买盘把币价拉起来,才把清算停了。

还有人认为,有了预言机守卫就会有一个时间缓冲,缓冲期内如果有人抄底,就可以避免本来会发生的清算,距离清算价比较近的人也可以平仓。这和熔断政策差不多,想法是好的,也的确能守卫羊群避免价格恶意操纵,但是对于羊群的集体趋势,还是抵抗不住的。

官方解释:进一步改进预言机守功能

清算事件发生后,羊驼项目方发布了此次事件的详细报告。

项目方认为,ALPACA的下跌发生在整体加密资产市场下跌的背景下,并非偶然事件,22日当天很多加密资产的跌幅都在两位数。

ALPACA 价格在不到 30 分钟内下跌了 53%并非是由于黑客攻击等安全问题而是由于人们的恐慌情绪。

在当天的暴跌中,清算的总仓位价值只有六位数美元(约 90 万美元)。

如果没有预言机守卫,价格下跌就不会是在 30 分钟的这一个时间段内,而是可能发生在一根 5 分钟的 K 线里,因为发生了一系列连锁清算则进一步更压低价格。在这种情况下,甚至可能会出现更糟糕的结果,远不是现在的90万美元的损失,将会是数百万美元的坏账。

针对用户反馈的无法在清算期间添加保证金问题,项目方表示,将会听取用户意见,后续开发多项功能,允许用户在预言机守卫启动期间向杠杆仓位添加抵押品(无借贷)。此外,针对用户反馈的在清算发生前设置止损单,项目方表示这在技术上难以实现,因为需要持有用户的私钥。不过,平台将会为用户提供设置止损的选项,以便在被清算前及时平仓。