从6月15日Compound推出其治理代币COMP的流动性挖矿以来,不到一个月,流动性挖矿成为加密圈最热话题,且越来越多的项目正在推出各自的流动性挖矿,那么,什么是DeFi的流动性挖矿?

蓝狐笔记下面进行简单阐述,本文适合新手阅读。

流动性挖矿的爆发

Compound挖矿效应

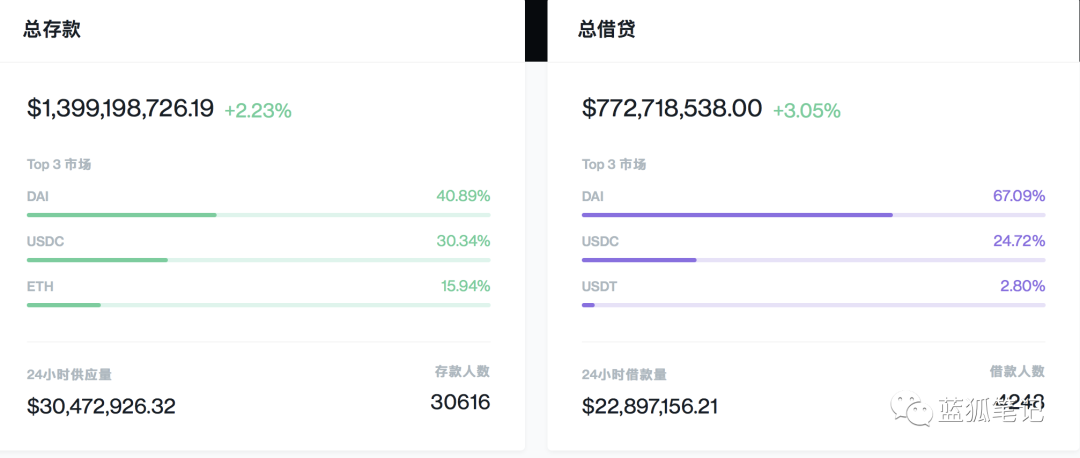

Compound流动性挖矿已经初步形成类似于小黑洞的虹吸效应。截止到蓝狐笔记写稿时,Compound上的总存款超过13.9亿美元,大约比20天前增长10倍,贷款总额超过7.7亿美元,大约比20天前增长30倍;存款人数达到30,616,借款人数达到4,248。不到一个月的时间,变化是惊人的。

(当前Compound总存款和总借款量,Source:Compound)

此外,Compound流动性挖矿发布之后,其外溢效应也非常明显。例如,Curve的稳定币交易大涨;又比如前几天Compound改变挖矿分配规则,直接导致DAI的需求暴增等。这些都是Compound对DeFi圈的直接影响。关于Compound的挖矿《Compound超越Maker成为DeFi市值最高的项目:DeFi大戏开启》。

Balancer的流动性大增长

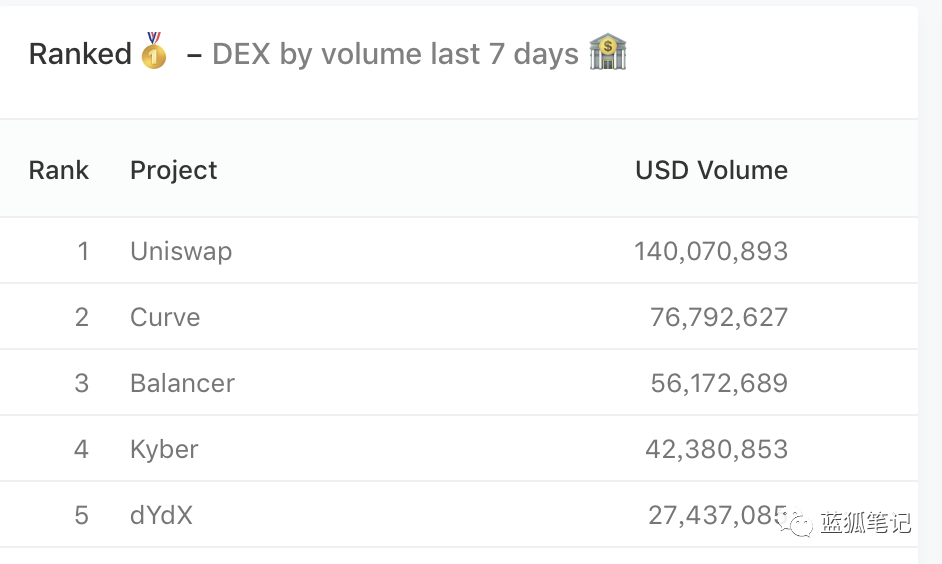

Balancer是近期继Compound之后,第二个推出流动性挖矿的项目。它的流动性从6月5日的不到2000万美元,增长到7月5日的1.4亿美元,在一个月时间内增长了大约7倍,成为当前流动性最高的DEX项目,同时,其交易量也在快速增长,从其最近一周的交易量来看,已经跻身前三,仅次于Uniswap和Curve,且还有继续攀升的趋势。关于Balancer的更多文章《Balancer接棒Compound?》。

(Balancer7日交易量跻身DEX前三,Source:DuneAnalytics)

为数不少的在路上

除了Compound和Balancer的流动性挖矿之外,还有Curve、Bancor、Thorchain、mStable、bzx、Kava......等的挖矿。整个DeFi领域的挖矿有蔓延之势,且还有更多的在路上。从整体趋势看,流动性挖矿一定会过热,一些鲸鱼在挖矿后甚至没有留存所挖代币,直接抛售以锁定收益。

什么是DeFi的流动性挖矿?

首先什么是DeFi?

DeFi英文为Decentralized Finance,也就是去中心化金融,或者分布式金融。它们是运行在公链(如以太坊)上的产品。这些产品有不可篡改的运行逻辑,也就是说常说的无法篡改的智能合约。

为什么要运行在以太坊等区块链上?而不是单独开发出金融产品为用户提供服务?因为以太坊等公链是由成千上万个节点组成,每个节点维护相同的网络状态记录和代码。它所有的交易和状态都需要达成共识,任何单个节点都无法随意改变交易的历史和状态,也无法随意改变合约代码。在公链上运行金融产品,意味着它是不可篡改的,同时,它也是无须许可的,人人都可以参与,这也就是为什么DeFi是开放金融一部分的原因。最后它还是可组合的,可以基于这些金融产品进行构建、连接和组合,这导致各种创新的产生,这也是为什么经常出现DeFi乐高这样术语的原因。

不过从目前实践看,由于以太坊上的gas费用太高,还有管理钱包等技术门槛,小额资金挖矿几乎不太可能获得好的收益。从这个角度,目前的DeFi流动性挖矿并不能算作为普惠金融或真正的开放金融,因为它具有相对较高的资金门槛和技术门槛。这是后续公链和运行其上的DeFi产品需要持续迭代升级来解决的。

由于DeFi运行在公链上,它是无须许可的、不可篡改的、可组合的,这意味着任何人都可以参与进来,都可以进行借贷、交易等金融活动。总言之,DeFi是一个全新的领域。

其次什么是流动性挖矿?

目前DeFi的流动性挖矿,主要是发生在以太坊区块链上的产品,它通过为以太坊上DeFi产品提供流动性获得收益。简单来说,存入某些代币资产即可进行挖矿,之所以称为挖矿,也是沿用了比特币挖矿的行业说法。在Compound上进行流动性挖矿,主要是在上面进行存入代币或借出代币等操作,从而获得COMP治理代币的奖励。而COMP代币代表了Compound协议的治理权。COMP持有人可以投票决定Compound协议的发展方向。如果Compound业务有价值,那么COMP就有天然的治理价值。

在Balancer上进行流动性挖矿,则是为交易的代币池提供流动性,比如为BAL-WETH池提供流动性,流动性提供者可以按照一定的比例(如80:20)存入BAL和WETH代币,然后根据一定的规则,获得BAL代币和相关的交易费用。

总言之,流动性挖矿主要是通过提供代币资产,从而获得收益。

流动性挖矿获得哪些收益?

流动性挖矿的收益包括治理代币、交易费等。流动性挖矿可以简单地通过存入代币获得被动收益,不过如果想获得更高收益,它需要管理,不同协议之间的收益率不同,即便是同一协议不同货币市场或代币池之间的收益也存在很大的差异。

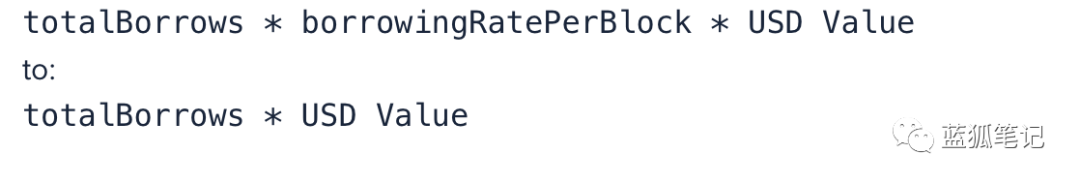

流动性挖矿的收益取决于很多因素,由于每个时间段(每天或每周)发行的代币量是基本固定的,收益主要取决于奖励代币的价格、流动性本身的权重(影响因子决定)以及占流动性总量的比例等。Compound代币价格最高曾超过330美元,而现在下降至186美元,不同的价格直接影响挖矿收益率的大小;同时,随着不同货币市场总存款量和总借款量的增加,挖矿收益也被越来越多的流动性所稀释;Compound原来将不同货币市场的借贷利率作为其重要的分配依据,而现在已将这一因素去除。这对货币市场的资产流向具有很大的引流作用。之前BAT的借贷利率最高,导致Compound上BAT的流动性最高,而现在改变规则之后,则极大刺激了对稳定币DAI的需求。

(Compound分配规则调整,Source:Compound)

Balancer也有类似经历,BAL价格在上市后突破20美元,如今在11美元左右波动,BAL每周固定分配145,000个,那么,BAL价格是20美元和10美元时,对流动性挖矿收益的影响是巨大的。当前在Balancer中,其不同流动性池的BAL代币奖励权重也存在差别,例如有的代币池的权重为1,而有的权重仅为0.08,这会导致BAL分配的重大差异。通过这种影响因子的设置,会对资金流向产生引导作用,给高质量的兑换需求更强的代币池更高的权重有利于其正向发展。

截止到蓝狐笔记写稿时在Balancer上提供的总流动性超过1.5亿美元,年分配BAL达到7,558,418个。除了BAL代币的收益,Balancer上的流动性池还可以捕获交易费,不过目前这部分的收益比例并不大。

流动性挖矿的最大化收益

流动性挖矿可以通过杠杆化操作来最大化收益,当然,同时也会带来更大的风险。用户可以在同一协议内进行操作,也可以跨协议进行操作。

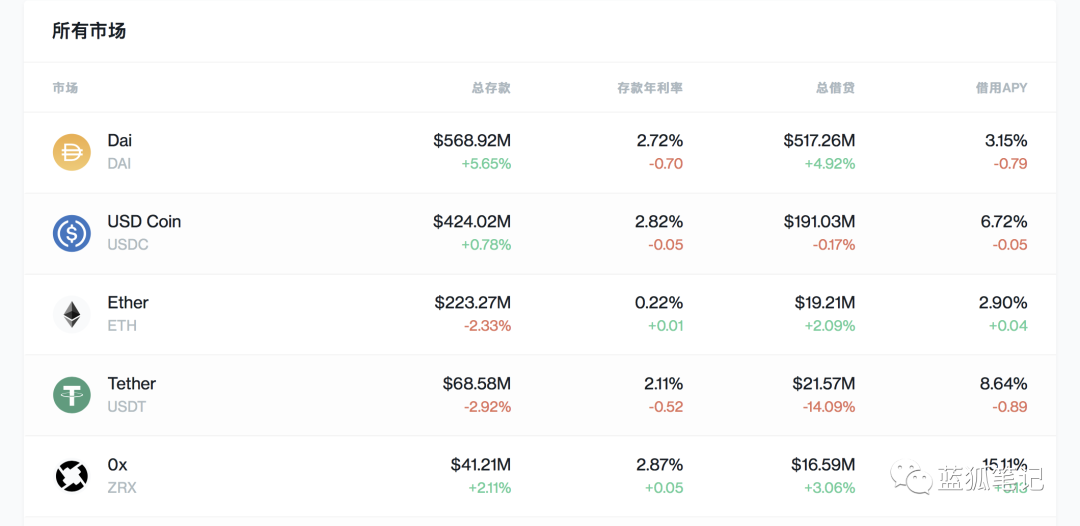

例如在Compound上,由于它既奖励出借人,也奖励借款人,这可以让用户进行杠杆化操作。用户存入DAI,然后借出DAI,再存入DAI,再借出DAI......目前市场上大约有1.7亿的DAI,而如今Compound上的DAI的存款达到5.68亿美元,总借贷达到5.17亿美元。当然,这也会带更大的风险。

(Compound上DAI的总存款和总借款量两天内剧增,Source:Compound)

此外,用户也可以跨协议操作,比如在Compound上借出代币,然后为Balancer提供流动性,如果Balancer和Compound上的收益超过compound上的借贷利息,那么就有利可图。

流动性挖矿的虹吸

内部的均衡

随着越来越多的协议提供流动性挖矿,资金会流向收益最丰厚的地方,并将资产在不同协议之间的利用最大化。一开始是在协议内部达成风险和收益的均衡,最后是不同DeFi协议之间达到均衡。最后会与外部世界形成均衡。

虹吸外部资金

当然,更重要的不是DeFi协议之间的争夺,而是虹吸生态外部的资金,如来自CEX、机构资金等。虽然目前规模还不大,但这一切正在发生,且速度在加快。

流动性挖矿的风险

流动性挖矿可以赚取高额收益,尤其是早期,但也充满风险。这里的风险包括智能合约的风险、预言机风险、黑天鹅风险等。一旦出现重大风险,可能会导致大的损失,让收益相形见绌。

此外,随着越来越多资金的涌入,可能会进入过热的阶段,挖矿收益无法持续,泡沫一旦破裂,也容易导致资产损失。流动性挖矿的目的之一是为了实现代币的分散化,也是一种代币的分配机制,让更多人参与到协议发展中来,不过,并非所有参与者都是有真实需求的用户。比如现在Compound用户中有多少是有真实借贷需求的用户?流动性挖矿参与者跟协议未来利益是否一致?一旦流动性挖矿收益无法持续会带来什么影响?

总言之,对于想进行流动性挖矿或者投资治理代币的新手来说,除了看到高额收益之外,更要做好风险控制的准备。