Coinbase上市對加密貨幣數字圈來說是提振人心的好消息,引領了加密交易所走向證券交易所的合規之路,繼Coinbase向SEC提交的S1表格被曝光後,多家正在或即將尋求上市的加密交易所、加密資管公司也在近期密集更新了上市動態。

本輪比特幣牛市中完成上市,Coinbase目前獲得了千億估值,市盈率達到了誇張的300餘倍,而這是一家剛剛扭虧為盈的公司,這恰恰說明了市場對於績優的、純粹的加密貨幣概念股的渴求。

作為首家直接上市的以銷售加密數字貨幣為主營業務的公司,Coinbase自成立以來有意為自己打上“合規”的標籤。

相比其他數字貨幣交易所,Coinbase面臨監管審查的壓力要小得多,且Coinbase在招股書中對所持有的加密數字貨幣並不避諱,那麼Coinbase對該類資產的會計處理方式會是最佳藍本嗎?

(富途牛牛,美股)

(富途牛牛,港股)

Coinbase對加密資產的會計處理方式

和特斯拉、MicroStrategy等以持有數字貨幣為主要目的的企業不同,加密資產在Coinbase的資產負債表和損益表中均有直接的體現,對於我們觀察加密資產在上市公司財報中的處理無疑是一個不錯的樣本。

Coinbase的主要收入來源是銷售加密數字貨幣,並且從中收取手續費,但Coinbase的收入並不以加密資產直接體現,而是在銷售時,將收入兌換成當地貨幣,再以美元計入財務報表。根據Coinbase的招股書,在某些情況下,交易費用可以在加密資產中收取,收入基於接收到的加密資產的數量和交易時加密資產的公允價值來衡量,而Coinbase會在一天的時間內進行定期檢查,並且在收到加密資產達到指定門檻後將其兌換為法定貨幣,以此降低資產兌換為法幣之前產生的公允價值變動相關風險。

不過,Coinbase會將符合條件的公允價值套期中作為被套期項目持有的加密資產按最初成本計量,由於被套期風險引起的後續公允價值變動將根據這些加密資產的賬面價值進行調整,公允價值變動計入合併營業表中的其他營業費用。 2020年,Coinbase的其他營業費用為1.36億美元,Coinbase稱,如果預計該加密資產會產生可能的未來利益,並且該公司能夠支持這些資產的交易、保管或提取,則公司會確認通過空投或分叉接收到的加密資產。

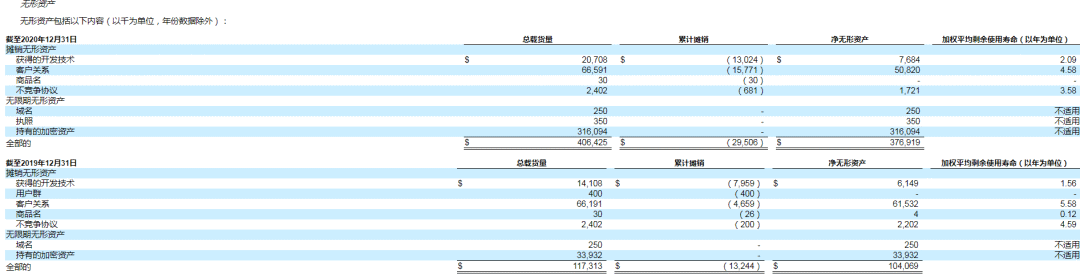

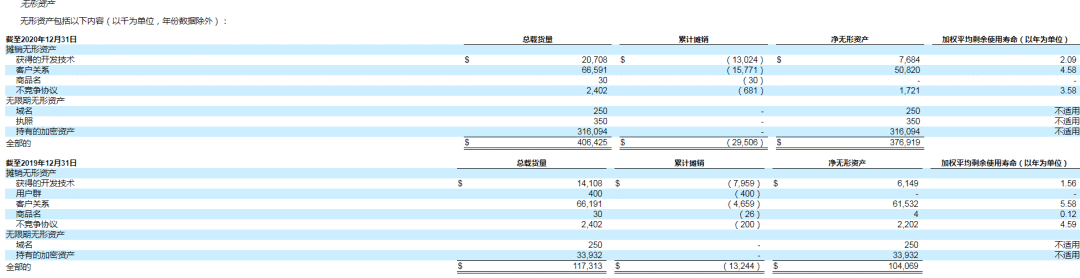

此外,Coinbase還持有一定規模的加密資產。其將本公司持有的不符合公允價值套期的加密資產被視為使用壽命不確定的無形資產,並按成本進行初始計量。根據其招股書,截至2020年12月31日,Coinbase擁有4890萬美元的USDC,等同於流動性資源但不計入現金及現金等價物,另外,Coinbase還持有的6230萬美元加密資產(按成本,不包括介入)。截至2020年12月31日,這部分加密資產的公允價值為1.879億美元,其中包括1.301億美元的比特幣,2380萬美元的以太坊和3400萬美元的其他加密資產。對於這部分以無形資產存在的加密資產,Coinbase不會進行攤銷,而是評估減值損失。

由於業務需求,Coinbase會以無抵押方式從第三方介入借入加密資產,包括比特幣和以太坊,這在Coinbse的資產負債表中持有的加密資產中有所顯示。 2020年,Coinbase所持有的加密資產為3.16億美元。據此,Coinbase的解釋是“其借款以混合工具入賬,其負債主體合同包含一項基於基礎加密資產公允價值變動的嵌入式衍生工具。主合同不算作債務工具,因為它不是金融負債,它以購買資產的公允價值入賬,並在合併資產負債表中的加密資產借貸中報告。嵌入式衍生工具以公允價值入賬,公允價值的變動在合併經營報表的其他經營費用中確認。嵌入式衍生工具包括在合併資產負債表的加密資產借款中"。

上述借貸按權責發生製確認,併計入合併經營報表的其他經營費用中。

歸納一下,Coinbase大致的做法是通過無形資產的資產減值測試或者公允價值的變動,去體現所持有或借入的加密資產。

當前處理為無形資產為主流

目前海內外的會計準則對於加密資產如何計量並沒有明確的指引,實操中往往根據主體和其持有的目的來確定。

根據清華經管數字金融資產研究中心主任羅玫的論文,以持有為目的加密資產大部分不符合現金及現金等價物或金融資產的定義,往往計入無形資產,並以取得加密資產時的市場價格確認初始成本,但這個方法的弊病是無形資產不能在未來產生現金收益,且與加密資產的高流動性不匹配;以銷售為目的的加密資產,應以公允價值計量為存貨;以投資為目的的加密資產,募集端以主流加密產按無形資產計量,投資端則按支付的主流加密產按支付時的公允價值作為初始計量記入金融資產。

Coinbase對加密資產的方式主要體現了前兩者。隨著當前宣布持有加密資產的上市公司越來越多,我們也可以更便利地看到當前主流的處理方式:

1.特斯拉

https://www.sec.gov/ix?doc=/Archives/edgar/data/1318605/000156459021004599/tsla-10k_20201231.htm

特斯拉持有比特幣的主要目的是投資並持有,根據ASC 350,特斯拉將持有的比特幣記作無限期的無形資產,並按最初成本入賬,隨後在成本(扣除自收購以來產生的任何減值損失)後在合併資產負債表上重新計量。特斯拉將每季度進行一次減值測試。如果該數字資產的賬面價值超過了該期間活躍交易所報價的最低價格的公允價值,特斯拉將在合併經營報表中確認減值損失。目前特斯拉持有的購入時總價值10億美元比特幣。

2、MicroStrategy

https://www.sec.gov/ix?doc=/Archives/edgar/data/1050446/000156459021005783/mstr-10k_20201231.htm

MicroStrategy持有加密資產的目的也在於投資並持有,同樣根據ASC350,記作無期限無形資產,以最初成本入賬,並以成本計量扣除自購置以來發生的任何減值損失。若減值損失在確定減值期間的公司合併報表中確認為“數字資產減值損失”。減值的數字資產在減值時減記至其公允價值,且此新成本基礎將不會因公允價值的後續增加而向上調整。如有收益,將在變現後記錄,屆時將在公司的合併經營報表中將其扣除任何減值損失後列示。在確定出售時確認的收益時,本公司計算出售價格與即將出售前出售的特定比特幣的賬面價值之間的差額。目前MicroStrategy所持有約70469個比特幣。

3、Square

https://www.sec.gov/Archives/edgar/data/1512673/000151267321000008/0001512673-21-000008-index.htm

Square也將所持有的比特幣歸為無形資產,根據最新財報,Square自第四季度投資5000萬美元比特幣,目前該資產的公允價值達到1.365億美元。

可以看出,當加密資產作為無形資產存在於財報中,並不會直接影響企業業績,因而股價其實並不包含比特幣升值、減值影響,而當企業對加密資產進行出售時,則會影響企業當年的業績,從而進行反應。