撰文:殷耀平

手握大资金,心怀大愿景,投资也总是大手笔——在区块链这个新兴领域的投资赛道中,硅谷那些传统风险投资机构究竟是大韭菜,还是大赢家?随着硅谷风险投资界的传奇机构 Andreessen Horowitz(简称 a16z)在第一季度末宣布成立资金规模超过 5 亿美元的第二支加密资产投资基金,这样的问题再次被不断问起。

在传统互联网投资领域,a16z 因其投资历史上的辉煌战果、不拘一格的投资理念及大胆创新的投资决策成为硅谷创投界的传奇。在加密货币世界,a16z 也是早期冒险者。该公司硅谷办公室墙上挂着中本聪撰写的比特币白皮书全文,在加密领域的布局已有近 7 年时间,「长线投资」和「全天候投资」是其针对加密领域而设定的投资理念,正如其在此前漫长熊市中坚持践行的那样,不管市场和行情如何,都「坚定看好加密货币和区块链领域」。

a16z 在加密资产和区块链领域一路布局,一路抢跑,是时候梳理其在加密领域的投资历史、投资逻辑和最新投资业务版图,来看看,a16z 如何试图在加密领域续写其过往的投资神话,以及思考这些问题:传统风险投资机构究竟应该如何在区块链这样的全新领域布局?他们成功的几率有多大?

全球经济放缓 a16z 的加密投资业务却加速扩张

在 a16z 的企业文化里,语言是空洞的,重在行动。

A culture is not a set of beliefs. It’s a set of actions.文化并非一系列的信仰,而是一连串的行动。

自打进入加密投资领域这条赛道,a16z 也一直在以实际行动证明它对这个新兴科技领域的看重和持续投入。

2019 年底,研究机构 X-Order 和链闻推出的「Proof of Value 区块链风投基金排行榜」报告显示,在 300 多支涉及加密货币一级市场投资的风投基金中,a16z 在总榜单中排名第一,这表明,过去几年内,a16z 在投资活跃度、投资持续性以及资深从业者的口碑等指标的综合加权得分最高。

该报告还显示,a16z 是众多加密基金中最热衷于领投的。领投的基金通常在投资交易中更具话语权,也有可能获得更好的交易价格,但领投也意味着其在先期投资金额上占比更大,同时需要在后续相关事务处理上承担更多主导作用,因此,频繁的领投充分展示出了 a16z 对加密领域的投资决心和魄力。

不止如此,我们还注意到,2020 年开年以后,当全球还笼罩在经济严重放缓和加密市场疲软的阴影中时,a16z 就新动作不断,丝毫未放慢其在加密领域的布局,甚至明显加快了扩张节奏。

高调推出第二支加密基金、扩大加密投资业务版图

新成立规模高达 5.15 亿美元的第二支加密基金,让 a16z 在加密投资赛道的野心和决心暴露无遗。4 月 30 日,a16z 的两位普通合伙人 Chris Dixon 和 Katie Haun 联合发文宣布这支加密基金的成立,并表示,新基金将继续专注于区块链及加密货币业务,还重点提到了 a16z 正在关注的五大加密资产领域:下一代支付系统、比特币、DeFi、基于加密货币的新商业的模式以及 Web 3.0。至此,a16 旗下累计管理着的 8.65 亿美元规模的加密基金。

重磅打造加密货币创业学校,深化创投服务

a16z 成为投资圈神话不仅缘于其惊人的投资战果,还在于其独到且优质的创投服务以及由此累积的行业影响力。

去年 10 月,a16z 首次宣布推出「加密创业学校」(Crypto Startup School)计划,这是一项针对加密货币新贵的免费为期七周的教育计划,教学内容为「如何构建加密企业」。换言之,a16z 希望利用自身成功的创业和管理经验以及丰富的资源来帮助更多加密初创企业成长壮大。

加密创业学校的演讲嘉宾多是该领域的优秀企业家、投资者和运营商。包括 a16z 普通合伙人 Chris Dixon 和顾问 Dan Boneh,以及来自 Paradigm、Union Square Ventures、Galaxy Digital、Facebook 的 Calibra 以及 Coinbase 等知名风投和技术公司的高管。

今年 2 月底到 4 月中旬,a16z 从数千名申请者中挑选出 45 名学生参加了该批加密创业学校,与此同时,a16z 联合科技媒体 TechCrunch 开放了线上加密货币创业者学校的课程,从 5 月中旬至 6 月中旬累计更新了 14 个在线课程视频。

算力衍生品平台 Honeylemon 的创始人甄天虹是入选的学员之一,她告诉链闻,课程的编排既有区块链和加密货币基础,也包括如何创业的分享。「整个的项目设计以科普理念、启发创新和自由组队协作为主。课程主要内容是邀请数字货币业界专家举办讲座,或者展开对谈,也有学员和导师之间的互动。课程有线下,也有线上。在远程课堂中,学员们以工作坊的方式进行设计思维导向的头脑风暴,也会一起分享项目进展,互相解答问题。」

这些学员背景分散,有不少是来自谷歌这样的互联网巨头,还有不少是硅谷及世界各地创业项目的创业者,更有很多来自 Coinbase、0x、Handshake、Numerai 这样的知名区块链项目的核心开发者和密码学家。

甄天虹说,她在 a16z 组织的这个项目中最大的收获是找到了很多志趣相投的小伙伴。她当时带着自己的去中心化算力衍生品创业项目 Hashedge 参加的课程,其中意外结识并网罗到了 Hashedge 项目核心产品 Honeylemon 的骨干成员,有两位 a16z 学员的学员加入了 Hashedge 项目的第二期工作。

持续扩充投资组合及人才队伍

今年在宣布旗下第二支加密基金完成 5.15 亿美元募资之后,a16z 又宣布对区块链项目 NEAR Protocol 领投 2160 万美元,其他参投方还包括既有投资者 Pantera Capital 和 Electric、以及 Libertus、Blockchange、Animal Ventures 等 40 家机构。

此外,今年 3 月,a16z 还完成了对主打永久存储服务的区块链存储协议 Arweave 的追加投资,本轮融资规模共计 830 万美元,投资方除 a16z 外,还包括 Union Square Ventures、Coinbase Ventures。而 a16z 还领投了去年底 Arweave 的上一轮 500 万美元融资。

除此之外,a16z 的人才队伍也正在不断壮大。今年 3 月,加密货币和数字资产的投资基金 Autonomous Partners 的创始人兼董事总经理 Arianna Simpson 宣布将正式加入 a16z 担任合伙人。Arianna Simpson 于 2018 年创立 Autonomous Partners,并从 Coinbase 首席执行官 Brian Armstrong、Union Square Ventures 等处筹集上千万美元的资金。在这之后,Autonomous Partners 曾与 a16z 投资过很多相同的创始人和企业,Arianna Simpson 认为此次与 a16z 的联合将「非常有意义」。

于此同时,a16z 的「校友」网络也在外扩。最近 a16z 前合伙人 Jesse Walden 成立了一个全新的风险投资公司 Variant Fund,致力于建立由加密货币驱动的「所有权经济」。Jesse Walden 表示,将在早期阶段与企业家和社区进行合作,目前已经得到了 a16z 的普通合伙人 Chris Dixon 和 Marc Andreessen、Union Square Ventures 和 Compound 创始人兼首席执行官 Robert Leshner 的支持,并已经进行了投资。

积极筹备人才基金,加速吸纳创业人才

a16z 还专门推出了一支针对创业者的人才基金,不过这支基金并未说明专注于哪些投资领域。6 月 3 日 ,a16z 正式宣布推出「人才 x 机会基金」(Talent x Opportunity Fund,简称 TxO 基金),该项基金是专门针对那些有才华、有动力、有想法但缺乏背景和资源的企业家,a16z 不仅可以为其提供种子基金,还将通过培训计划等方式提供 a16z 公司的知识网络和商业网络。通过投资换取企业的股权,与此同时,100% 的投资回报又会继续留在该基金中进行其他投资。

为筹备该专项基金,a16z 已进行了六个月的研究,包括构建原型模型,制定培训计划,做研究,寻找硅谷的隐形天才等等。TxO 基金将由 a16z 的合伙人 Nait Jones 领导,目前该基金已经收到来自 a16z 合伙人的 220 万美元捐款,TxO 计划在第一年投资一小组种子阶段的初创公司,并在未来几年逐渐扩大规模。

a16z 投资神话的开始

a16z 是少数涉足加密货币的风险投资巨头之一,其对加密货币和区块链领域的大手笔布局,缘于其在传统互联网风投中摘得的辉煌战果,更缘于其在近十年的飞速崛起中沉淀出的前瞻性和预见力。想要了解 a16z 惊人的果敢和决断,就需要了解这个传奇风投的背景和发展历史。

和大部分美国知名风投一样,a16z 也是由成功的企业家转身而来。a16z 全称「Andreessen Horowitz」正是得名于两位创始人 Marc Andreessen 和 Ben Horowitz 的姓氏。

Marc Andreessen 和 Ben Horowitz

Marc Andreessen 是典型的技术天才,9 岁开始接触计算机,自学 Basic 语言。1994 年 4 月,大学刚毕业的 Andreessen 就与美国计算机科学家 James Clark 联合创办了 Mosaic 通讯公司(网景公司前身),数月后,由 Andreessen 主导开发的 Mosaic 网络浏览器成功占据浏览器市场 80%以上的份额,Mosaic 通讯公司也随后在 1995 年 8 月成功上市,市值一度高达 30 亿美金,不过网景(Netspace)最终在第一次浏览器大战中败给了微软,在 1998 年被迫出售给美国在线(AOL),但其留下的 JAVA、SSL、cookie 等技术一直为行业所沿用,Andreessen 也由此被誉为「因特网的点火人」。

在这之后,1999 年,Andreessen 又与之前在网景当项目经理的 Ben Horowitz 创立了 Loudcloud,主要提供互联网基础架构服务,是公认的最早进入云服务领域的企业,但 Loudcloud 没能冲出彼时的互联网泡沫,后转型为软件服务业 Opsware,并在 2008 年以 16 亿美元的价格成功出售给惠普。

2009 年 7 月,Marc Andreessen 和他的老搭档 Ben Horowitz 联手创办风投基金 Andreessen Horowitz,正式从创业圈进入投资圈。彼时金融危机刚过,投资行业一片萎靡,两位创始人依旧逆势募集到 3 亿美元左右的基金,凭借多年成功的创业经验、极高的技术敏锐性、以及在硅谷的声誉,开始搭建属于自己的投资帝国。

Andreessen Horowitz 简称「a16z」,首字母「a」、尾字母「z」以及中间的 16 个字母组合而得名。事实证明,a16z 的到来,很快便掀起了整个行业的变革。

a16z 带来了别具一格的投资理念。不投资「主题」,不按某个行业预设的理论进行投资,而是投资那些具有突破性创意和革新性的技术公司,两位创始人对前沿科技、新兴行业以及时代趋势都有极高敏锐性和独到见解。

很快,a16z 就因投中 Facebook、Twitter、Skype 、Groupon 等知名企业迅速打响名气,并让早期投资人获得了丰厚回报。2010 年 11 月,《纽约时报》报道中这样描述它:以 a16z 为代表的「新一代风险资本家」正试图「撼动一个需要改变的行业」。

短短几年内,a16z 不断增加其投资频率与数量,几乎每一个重要投资案例中都占有一席之地,资产从最初的 3 亿启动资金积累至 40 多亿美元,投资了大众熟知的 Skype、Airbnb、Jawbone、Buzzfeed、Foursquare、Groupon、Pinterest、Zynga 等 90 多家公司,跃居顶级投资机构行列,与 Accel、Benchmark、Greylock、Kleiner 和 Sequoia 等老牌风险投资机构齐名。

在 a16z 前三年的 180 笔投资当中,约 120 笔是种子期的,a16z 不但投资诸多高估值企业,而且是在这些企业尚未出名就果断投资,可以说是初创企业真正的伯乐。

a16z 投资加密赛道的本心、野心和决心

投资人最重要的能力莫过于对未来的判断力和预见力。a16z 是最早进入加密科技领域的风投公司之一,他们敏锐地捕捉到这一新兴领域的巨大潜力并迅速拨动资源投身其中。

从 2013 年开始,a16z 的投资触角就伸入了加密领域,相继投资了 Ripple 和 Coinbase,高调投入 2500 万美元参与 Coinbase 的 B 轮融资。2014 年,在比特币还充满争议和怀疑时,a16z 又果断投资了 2500 万美元。

2018 年 6 月,a16z 正式推出高达 3.5 亿美元的专项加密基金「a16z crypto」,专注于区块链领域内的企业、代币和技术协议等方面的投资。而这支基金的掌舵人有两位:

一位是众望所归的 Chris Dixon,他加密货币领域非常知名的意见领袖和投资专家,长期专注于加密货币领域投资的资深专家,在 a16z 内部也一直是区块链领域的投资带头人,曾主导了该公司对加密货币交易所 Coinbase 和加密货币基金 Polychain Capital 的投资。

另一位则是 Kathryn Haun,值得一提的是, 这位女性联合掌舵人是前美国司法部联邦检察官 ,她对 a16z 公司来说是新人,更是 a16z 公司九年历史中第一位女性合伙人。

Chris Dixon 和 Kathryn Haun 两位掌舵人都是 a16z 公司的普通合伙人,均有资格出席公司合伙人会议,并从公司提取酬劳。

「a16z crypto」的成立,很大程度上彰显了 a16z 扎根加密领域的决心,单独成立一支加密基金将允许 a16z 绕开美国法律所允许的投资上限,且便于以多种形式参与加密货币领域的投资。

a16z 认定加密货币会是新趋势之一,其官网上也清晰描述了投资区块链与加密领域的内在逻辑:

我们相信新时代的三大趋势(下一代计算平台、AI 和数字货币),会像上个时代的三大趋势(移动手机、社交和云)一样,相互交叉彼此增强。

a16z crypto 掌舵人 Chris Dixon 曾多次公开谈及对区块链的看好。他认可区块链技术,因为区块链让互联网治理原则从「不作恶」重新变成「无法作恶」。在他看来,「区块链技术最有意思的地方在于它能提供更丰富、更高级的协议。它们有 Web 1.0 最棒的特征——去中心化的治理:规则都是固定的,人们可以在此基础上创造、投资。」

a16z 将其在将传统风投的成功经验带到了加密世界,同时又在不断适应这个新兴领域所带来的变革。

2019 年 4 月,a16z 宣布放弃 VC 基金公司的身份,全部 150 名员工注册为财务顾问(FA),这是 a16z 的一次重大转型。

一方面,从 VC 向 FA 的转变将帮助 a16z 绕开监管限制,获许投资更高比例的「高风险资产」。

根据美国 SEC 规定,VC 在加密货币、二级市场股票等高风险资产上的投资不能超过其全部基金规模的 20%,而 FA 在加密货币上的投资比例可达 50%,注册成投资顾问制,a16z 介入高风险加密数字货币的野心和决心可见一斑。

另一方面,转型后的 a16z 能在很大程度上摆脱 VC 商业模式的种种限制,选择多样化的盈利方式。通过 FA 的身份,a16z 可以 :

直接在自己的投资组合公司之间进行证券交易,参与数字货币 /token 资产的买卖;自己进行证券投资;向投资组合公司推荐证券和投资产品。

此举无疑为 a16z 在加密领域的加码投资铺平了道路,a16z 不再是传统的 VC,而更像是一家华尔街投行。

因为 a16z 意识到,未来会有越来越多的区块链创企,而它们的筹资方式更多不再是传统 VC 的股权融资,a16z 必须转变身份,才能参与到更多更激进、风险更高

的多样化投资活动当中。

据《福布斯》报道,经此转变,a16z 将能在加密货币或其他数字资产等风险更高的投资上投入多达 10 亿美元。

2020 年 4 月,a16z 推出 5.15 亿美元的第二支加密基金,并坦言将重点关注 5 大加密领域分支,包括下一代支付系统、比特币、Defi、基于加密 token 的新商业模式以及 Web 3.0。至此,a16z 旗下管理的加密基金累计达 8.65 亿美元,这为其进一步扩张加密投资版图拉开了序幕。

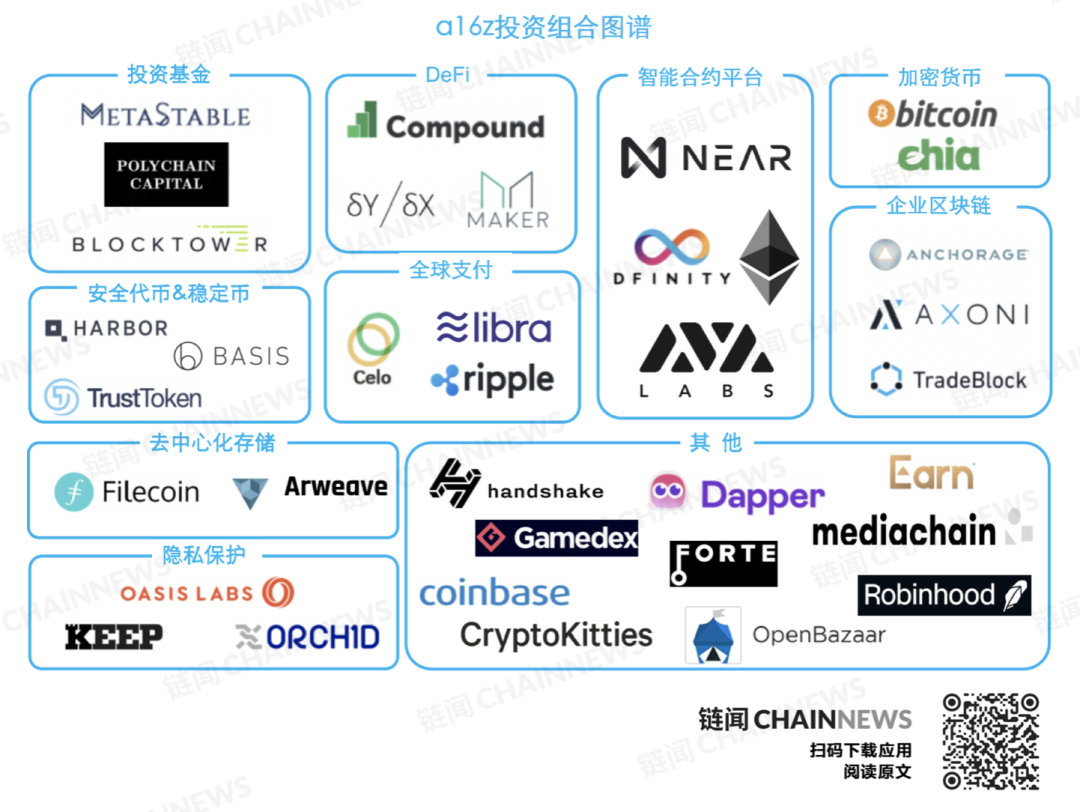

a16z 最新的加密投资组合

入局加密领域投资赛道后的近 7 年时间内,a16z 已经投资了不下 40 个区块链项目。投资阶段包括从种子基金(seed)、风险投资(venture)以及成长阶段基金(growth stage)多个阶段,覆盖公链、稳定币、交易所、支付等领域,既包括比特币、以太坊、MakerDAO、Coinbase 等早期区块链项目、也包括 Compound、Celo、OASIS Labs 等后起之秀。

链闻对 a16z 在加密领域的投资情况进行了梳理,并制作了其投资组合图谱。

a16z 在加密领域的部分投资案例

从上面的投资组合中可以看出,除投资少量加密基金(如 Polychain Capital、Blocktower)外,在加密领域,a16z 的投资对象大多数是基础设施类项目,尤其是那些专注区块链底层协议和智能合约平台类的大型项目,包括以太坊智能合约平台、公链 Near Protocol、去中心化计算平台 Dfinity、去中心化服务平台 AVA Labs、去中心化域名服务平台 Handshake,以及企业级区块链平台 Anchorage、Axoni 和 TradeBlock 等,此外还有像 Filecoin、Arewave 这类去中心化存储协议项目。

此外,a16z 也较为青睐锚定未来金融服务领域的区块链项目,其投资组合中有三类项目属于这一领域:

首先是 DeFi 应用类的借贷协议 Compound、Maker 以及 dYdX,它们也分别代表了当前最流行的三种借贷协议模式:流动池交易模式、稳定币模式以及 p2p 撮合模式。其次是瞄准全球支付领域的三个重磅项目:分布式支付协议 Ripple、Facebook 推出的数字货币项目 Libra 以及金融应用开源平台 Celo。最后还包括代币证券化平台 Harbor 以及稳定币项目 TrustToken。

a16z 似乎甚少直接投资区块链应用,但也并非完全不涉及应用类项目,2018 年,a16z 曾投资过著名的 DApp 应用 CryptoKitties(加密猫)的开发企业 Dapper Labs,不过目前 Dapper Labs 也在向平台型企业转型;此外,a16z 还于 2019 年 3 月投资了区块链游戏平台 Forte。

a16z 独特的加密投资服务逻辑

在硅谷十余年的闯荡历程中,a16z 似乎一直在拥抱变化并推动变化,而在无数次的转型和变革之中,a16z 又表现出了自身独特而稳定的投资风格和投资逻辑。

不知不觉间,a16z 其实已经在创投圈内留下了鲜明的投资形象。链闻查阅诸多资料后,总结出了 a16z 在加密投资赛道上表现出的以下投资特点。

坚持「长线」投资与「全天候」投资

长线投资和全天候投资是 a16z 曾多次公开强调过的投资理念。

a16z 官网上,赫然写着:我们是长期、有耐心的投资者,我们对加密资产的投资已超过 5 年,但从未出售 / 套现过此类投资,近期也不打算出售,我们组建 a16z 加密基金,是希望能够进行持有 10 年以上的投资。

的确,如其所言,他们并没有在市场的高点套现这些区块链项目,而是一直持有着,并同这些区块链创业企业一同成长。

此外,a16z 还强调,他们的加密基金是「全天候」基金,不管市场状况和加密行情如何,都将在这段时间内持续投资。即使在「加密寒冬」,也将继续积极投资。自 2018-2020 年漫长的加密熊市期间,a16z 都在持续性扩张其加密投资业务版图,高调成立两支加密基金,累计管理超 8 亿美元规模,先后投资不下 40 个区块链与加密货币项目。

青睐技术流硬核区块链项目,不惜重金寻求「黑马」

也许由于 a16z 创始人本身是技术创业出身,在互联网技术领域浸润多年,a16z 的加密投资组合,也尤其青睐基础设施类和技术流硬核区块链项目。例如 Dfinity、Oasis labs、NEAR Protocol、Handshake、Ripple、Libra 等,他们都具有十分出色的技术团队与创新性的技术理念。

此外,传统创投圈内,不少风投公司一直抱怨 a16z 在投资中出手太过「阔绰」,当其想要投资一家公司时似乎不在乎价格,导致其他创投竞争者不得不跟着提高价格,久而久之,业界将此类情况称作「Andreessen Horowitz 效应」。

传统互联网投资领域,「Andreessen Horowitz 效应」曾震动整个硅谷 VC 界。不少人注意到,在 Andreessen Horowitz 作为领投方完成的一些关注度较高的交易中,估值普遍较高,例如 Airbnb 在 2011 年的 B 轮融资获投 1.12 亿美元(估值超 10 亿美元)、Foursquare 在 2012 年的 5000 万美元融资(估值达 6 亿美元)、Fab 的 B 轮 4000 万美元融资(估值达 2 亿美元)等等。此外,2011 年 7 月,a16z 一家就投入 1 亿美元完成了Github的融资(当时估值 7.5 亿美元)。

其它风投公司认为这些交易都是 a16z 出价过高的典型例证。a16z 则回应称,其实这些交易都很划算,并犀利地指出「说到底,每家说我们投多了的风投公司其实心里都希望自己当初有做过同样的投资」。

在加密领域的投资似乎也是一样,或许是因为 a16z 投中的很多项目本身实力强大,又或许是在风投的竞争中推高了实际估值。

一个典型的例子就是 Dfinity。2018 年初,a16z 领投 Dfinity 首轮规模为 6100 万美元的融资,当时该项目估值高达 19 亿美元。(链闻注:关于 Chris Dixon 下注 Dfinity 的原因可阅读《市场在下滑,信心在崩塌,为什么 a16z 却大胆下注?》进一步了解。)

a16z 加密基金的掌舵者 Chris Dixon 表示,Dfinity 团队是该基金作出投资选择的最重要因素。Dfinity 团队中包括前谷歌及 Uber 工程师和多名耶鲁大学博士,其中包括 WebAssembly 的联合设计者之一的 Andreas Rossberg,而 WebAssembly 是目前主流互联网浏览器采用的加速技术。Dixon 指出,WebAssembly 可能是最近 10 年最重要的技术之一。此外,Dixon 认为,考虑到 Dfinity 未来面对的数万亿美元规模的巨大商用市场,之前一轮融资中近 20 亿美元的估值是合理的。很快,几个月后,a16z 再次领投了 Dfinity 第二轮规模为 1.02 亿美元的融资,该轮具体估值未做披露。

在 a16z 的投资策略背后有一个基本论断,即,无论哪一年,超 90% 的投资回报都只会来自 15 家公司。他们深知,好的风投公司,不是失败的投资案更少,而是能获得巨大成功的投资案更多,因此,a16z 往往会不计代价地寻找并进入这样的潜力企业。

追投占比高,持续加注潜力项目

也许是 a16z 乐于在自己看中的项目上持续加码,热衷于扶持自己曾看好的项目,近几年 a16z 的投资案例中一半以上都属于追加投资。

链闻查询整理了 a16z 的 8 个追投案例的相关数据:

Coinbase 是 a16z 早期成功的加密投资案之一,而在 Coinbase 这个项目上,a16z 的追投风格可以说也是展现地淋漓尽致,2013 年先后参与 Coinbase 的 A 轮和 B 轮融资后,又分别在 2015 年和 2018 年相继追投规模为 7500 万美元和 3 亿美元的 C 轮和 E 轮融资。

在区块链游戏开发平台 Dapper Labs 和去中心化电商平台 OpenBazzar 上亦是如此,2018 年 3 月,a16z 参与了 Dapper Labs 的 A 轮融资,继而又在 2018 年 11 月和 2019 年 9 月领投后续两轮规模为 1500 万和 1100 万的融资。OpenBazzar 的两轮种子轮以及 A 轮融资也都有 a16z 的身影。

此外,a16z 还对很多其他项目进行过两轮以上的投资,包括 MakerDAO、Compound、Dfinity、Arweave、Anchorage 等知名项目。

将投后管理与服务做到极致

a16z 的投资愿景是「支持那些大胆的企业家通过技术去创造未来」,而他们所提供的支持,不仅仅是资金支持,更包括对企业管理和经营的持续性支持,一直以来,他们都在把投后增值服务作为公司的核心竞争力来打造。

在 a16z 加密基金的掌门人 Chris Dixon 看来,投资只是风投工作中很小一部分,风投的主职应该是服务,设法帮助那些他们所投资的创业者。某种程度上,a16z 改变了硅谷的游戏规则。他们创建了一套为创业公司服务的新标准,不仅仅是投入资金,而是设立专门的团队帮所投企业变得更好。在这一点上,传统互联网领域是如此,加密领域亦如此。

a16z 官网上特别强调了,加密与非加密领域「共享 a16z 相同的 80 多人的运营团队」。而 a16z 的运营团队在高管和技术招聘、监管事务、沟通和营销以及诸多创业管理方面都有深厚的专业知识,建立该团队的初衷就是,利用他们既有的成功经验、人脉资源和产业关系网络对其投资的项目进行高效的投后管理和指导。

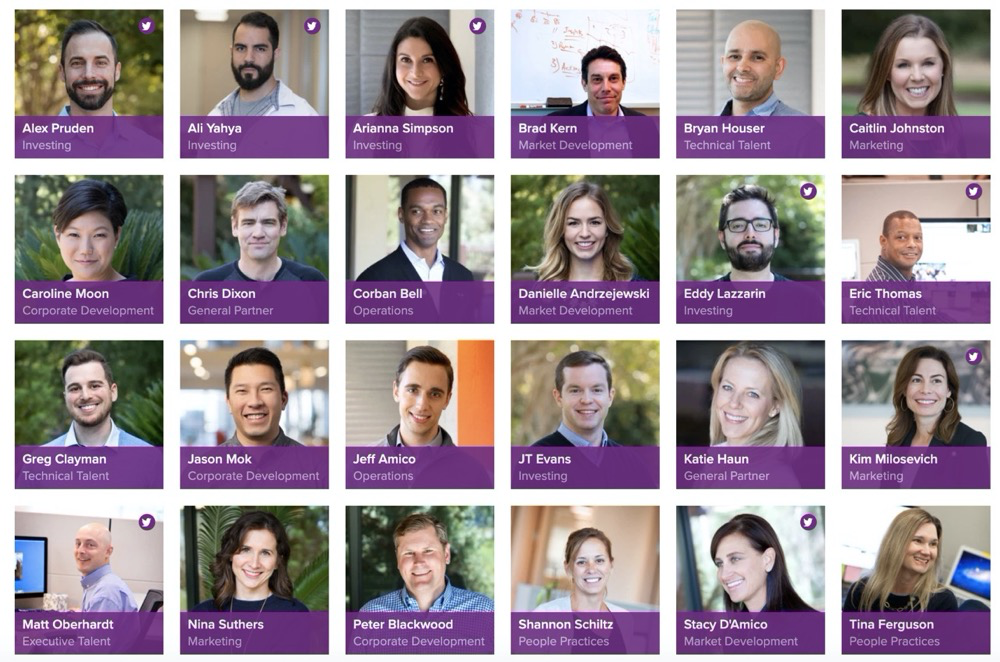

据官方公布,a16z 团队累计约 200 人,专门负责投资的仅占四分之一(50 人),其余人员各具专长,为创业者提供从战略规划、人才招聘到市场拓展、渠道建设等一系列企业运营全方位的指导意见。此外,a16z 还维护着外部专家数据库,为其投资组合中的创企提供充足的关系资源。

据链闻了解,a16z 单独的加密团队有 25 人,各类人才皆配备齐全:包括 5 名投资人、3 名市场开发、3 名市场营销、3 名技术人才、1 名高管人才、3 名企业发展人才、2 名普通合伙人、2 名运营、2 名人力资源、1 名编辑。

a16z 加密团队部分成员

小结

了解过 a16z 的人,无不惊叹于其庞大的投资组合以及丰硕的投资战果,并希望能深析其投资逻辑和成功秘诀。其实,多年以来,a16z 所坚持做的,不过是风险资本一个最简单的初衷,那便是:尽力让创新者更容易地将其创新思维推向市场。

投资机构靠业绩说话,而打造业绩的最佳方式,恰恰是帮助创业企业的 CEO 打造出最好的企业,由此风投方才有望获取高额回报。

a16z 深知这个道理,因此在一次次的「大手笔」投资之后,它们坚持为其投资组合内的企业提供细微却又强大的增值服务。

传统互联网领域,a16z 已然成为广为传颂的投资神话。而加密领域,我们已经从其持续的投入和业务扩张中看到了 a16z 的野心和决心,值得欣慰的是,a16z 所擅长并持续践行的这种全方位投资、管理和服务理念,对于发展尚不成熟,项目团队和创业者普遍年轻化的加密领域而言,尤为珍贵。

或许不久的将来,我们就能看到,a16z 在加密领域续写更惊人的投资神话。