灰度投資這個名字想必現在幣圈已經沒有人不知道了,加密資管規模日益上漲的數字支撐著投資者的信心,「灰度今天又買了多少比特幣?」已經是行業每日必備知識點。

灰度只是表面。就像人們只需要看重APP 的UI 與體驗,而忽略了支撐表面的精密算法。對於灰度來說,加密貨幣託管就是他們的「算法」。

每天買進幾千個比特幣的灰度,用Coinbase 託管;每天買進幾百個比特幣的PayPal,用Paxos 託管。

從今年開始,Copper、METACO、Anchorage 等等這些我們可能還不了解的公司,主營業務都是加密貨幣託管,都拿到了頂級投資。

加密貨幣託管,已經在不知不覺中,成為了資本爭奪的下一個戰場。

日益豐富的購買渠道

要看託管,還是要先看渠道的發展,灰度無疑最具代表性。一夜成名的背後,成立7 年的灰度投資,就像一個加密貨幣黑洞。

2018 年6 月,灰度的信託產品規模只有約2.5 億美元,但兩年後,這個數字飆升到了40 億美元,今年9 月,這個數據又更新到60 億美元;11 月19 日,灰度官方披露的最新數據顯示,隨著持倉單增加和幣價的上漲,它管理的資產總規模已經超過120 億美元。

黑洞的膨脹速度越來越快。

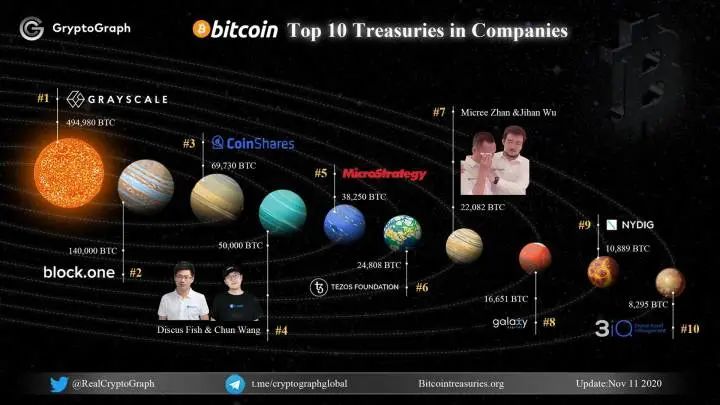

下面這張製作於兩週前的圖,大概標記出了灰度的比特幣持倉規模在與其他機構的差距,與EOS 的母公司Block.one 曾表示,在2018 年底配置了14 萬個比特幣。這個數字當時驚為天人,但現在的灰度是Block.one 的近四倍。

圖源:RealCryptoGraph

灰度的母公司Digital Currency Group(DCG) 是一家集控股和投資於一體的多元化集團,目前已經在全球30 多個國家投資,包括CoinDesk、Coinbase、Blockstream、Circle 和BitGo 等超150 家區塊鏈企業,遍及加密各個細分賽道。

2013 年,DCG 創始人Barry Silbert 說服董事會,拿出部分資金創立灰度投資,早期,它只是以私募的形式為經過認證的投資者和機構,提供獲得比特幣的機會。

經過兩年的合規努力,2015 年灰度比特幣信託產品出現在美股市場(OTC Market),得以直接面向證券市場投資者開放。

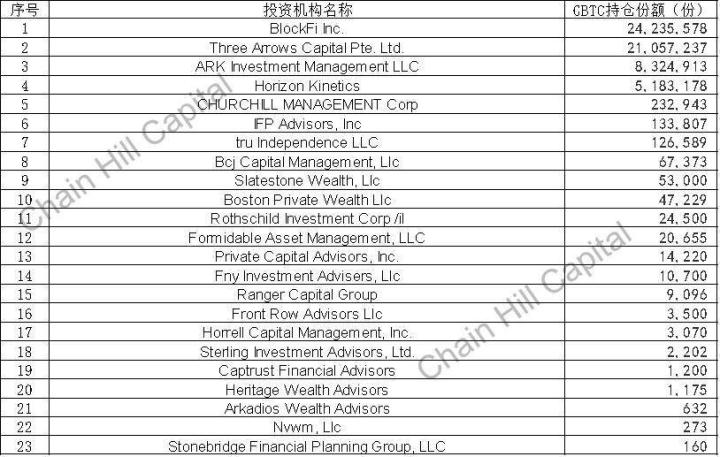

據Chain Hill Capital 的統計,目前至少有23 家公司持有灰度比特幣信託份額,包括加密借貸公司、對沖基金、共同基金、私人財富公司、諮詢顧問公司和家族辦公室等,其中還出現了羅斯柴爾德投資公司(Rothschild Invest)、女版巴菲特Catherine Wood 創立的方舟投資(ARK Invest)的身影。

23 家機構投資者的灰度比特幣信託持倉份額製圖:Chain Hill Capital

而無論是買入灰度的信託產品,還是通過PayPal 購買的加密貨幣,用戶都只能交易、無法提現。這些可能流轉在億萬用戶間的巨額加密資產,都被保存在更安全的託管機構中。

按照Pantera Capital 的數據,每天通過PayPal 購買的比特幣數量佔每日產出量的70%,可以估算出PayPal 每日購買量約為630 枚,這些幣都被託管在Paxos 中。而支撐灰度信託產品背後的超52 萬枚比特幣,則是被託管在Coinbase Custody。

據Chain.info的數據顯示,幫助灰度進行託管的Coinbase Custody 的冷錢包中持有超過93 萬枚比特幣,價值超過170 億美元,其中超過一半來自灰度。

兩個託管龍頭的後面,是資本的嗅覺。

今年2 月,Copper 完成800 萬美元A 輪融資;7 月,METACO A 輪融資被超額認購兩次,渣打銀行參投;同月,Anchorage 也完成了4000 萬美元融資,支付巨頭Visa 參投;今年10月,Curv 完成3000 萬美元融資。這些大家還不太熟悉的公司的主營業務,均為加密託管。也許這些名字馬上就會眾所周知。

資本之外還有巨頭。今年10 月,媒體報導摩根大通已經跟富達數字資產、Paxos 等多家加密機構接洽,探索提供加密託管業務的可能,類似的情況還有花旗銀行。

一切現像都在表明,託管領域是一片尚未被挖掘的新戰場。

不過,這裡似乎少了中國加密創業者的聲音。

中國為什麼沒有「灰度」?

灰度的強大在於,他們把比特幣引入了美股市場,這裡擁有全世界最好的二級市場流動性。 GBTC 的日交易量差不多4 億美元,雖然不能跟日交易量275 億美元的特斯拉相比,但GBTC 的交易量也幾乎與星巴克、甲骨文等巨頭無異,甚至已經超過今年漲了24 倍的醫療類寵兒NVAX。

而4 億美元交易量的前提是「合規」,這也被認為是國內還沒有灰度的最大原因。

客觀環境有國內監管環境的存在,而主觀來看,不少從業者心態是另一個問題。

那些抱著圈錢心態進場的創業者,他們並非真正看好加密行業,也壓根不會考慮合規一事,有的為了規避風險,甚至在創業之初就移民到了海外,只要監管政策一出台, 「出海」就是他們絕好的理由,而「歸還社區」,也成了部分抱著圈錢心態創業者最後的遮羞布。

既然託管已成趨勢,國內加密創業者也開始嘗試,比如加密金融服務商貝寶金融。

「自從今年4 月份香港9 號牌推出新規,允許專門設立的基金中加密貨幣的佔比超過10% 後,我們就開始著手(基金產品) 相關的工作了。」貝寶金融CEO 楊舟透露,他們將會在明年推出BTC、ETH 和BCH 三種加密資產的產品,「和灰度一樣也是被動基金。」(律動注:被動基金是指基金不支持主動操作。)

楊舟表示,「相比於資金成本,推出這類產品更重要的環節還是內控,尤其是審計和託管等機制的設計(要符合監管要求)。」

除貝寶金融外,有可能推出類似產品的還有Matrixport 和Cobo 兩個團隊,不過目前這兩家似乎還沒有計劃。其中Cobo 創始人神魚已明確回復律動稱暫無此類計劃。

這意味著,如果貝寶金融能在明年1 月如期上線該產品,有可能會是國內第一個吃螃蟹的加密團隊。

而基金產品的增加,意味著加密託管市場將遠不止現在這個規模。

「全球託管市場還有700-800 萬枚比特幣的增長空間」

加密資產託管是一門利潤豐厚卻又不顯眼的生意。

近日,Coinbase 機構負責人Brett Tejpaul 在接受采訪時透露,今年4 月份以來,Coinbase Custody 託管的機構資產就增加了140 億美元,而且目前「正在衡量進入加密領域的新資本」;而管理資產規模達4270 億美元的瑞士銀行Julius Baer 在推出比特幣託管服務後,利潤也增長了34%。

一邊是機構緊鑼密鼓地佈局,另一邊是信託產品規模的持續增長。楊舟預計,按照當前灰度增持的勢頭,等到2021 年底,灰度持倉的比特幣信託規模估計能達到200 萬枚的量級。

「按照目前總流通量1800 萬枚比特幣推算,除去永久丟失的近400 萬枚,以及中心化交易平台留存、自存私鑰和其他機構託管的部分,全球託管市場預計還能有700-800萬枚比特幣的增長空間。」

800 萬枚,按照比特幣1.8 萬美元的價格,那就是約1440 億美元的規模。

截至11 月26 日,灰度持有的比特幣共53.24 萬枚,與日俱增的灰度信託規模,最終會達到怎樣的程度我們還無法預知。

在機構進場、買入比特幣的背後,加密託管市場已經成為加密創業者競逐的另一個演練場。

傳統金融巨頭、加密行業的資本都已開始佈局,而原本就在這個行業深耕的加密創業者,響應的速度反而相對遲緩,如今,在比特幣基金產品成為主流投資標的的前夜,是時候行動起來了。

*律動BlockBeats 提示各位投資者防範追高風險,本文所提觀點不構成任何投資建議。