價格變動:以太坊在一周內繼續飆升至歷史新高,值得著眼的是明顯的機構投資者的發展。

成交量動態:在短短一年的時間裡,幣安的BTC-USDT交易對從占總交易量的40%以上上升到僅佔6%。

訂單簿流動性:過去兩週ETH-USD訂單簿上的請求量大於投標量,這意味著獲利回撤。

波動性和相關性:比特幣和美元指數不再反向交易。

價格變動

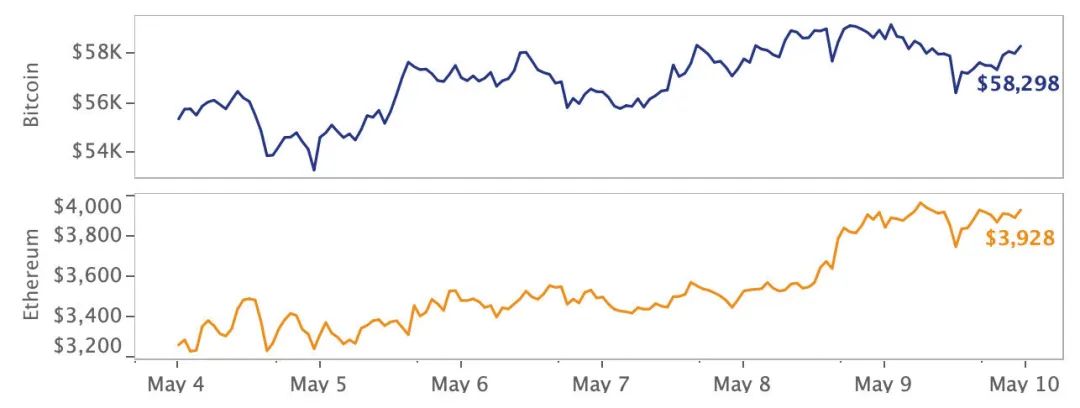

以太坊飛躍?以太坊進入了純粹的價格發現模式,繼續飆升,本週收盤價略低於4千美元。上週,ETH現貨交易量佔BTC交易量的比例首次出現翻轉,ETH- USD交易量佔總交易量的51%,這是同類交易中的首例。同樣的“翻轉”也發生在期權市場上。與此同時,比特幣本周小幅上漲,儘管仍低於6萬美元的價格水平。

總的來說,這是加密貨幣領域又一個激動人心的一周,機構方面出現了新一輪積極的發展,包括花旗(Citi)未來的加密服務、高盛(Goldman)新的比特幣衍生品、Square數十億美元的加密貨幣收入,以及Paypals穩定幣探索計劃。

成交量動態

幣安的市場結構正在脫離比特幣。幣安的總交易量在過去一年大幅飆升,現在每天都有數十億筆交易執行。然而,我們應該感興趣的是貿易量的細分情況,來了解哪個交易對獲得了最大份額的交易量。具體來說,我們將幣安的BTC-USDT交易對與在交易所交易的所有其他交易對(1000 +)進行比較。結果表明在過去的一年中,BTC-USDT對已經從占總量的40%以上上升到僅佔6%。

過去一年發生了什麼,導致市場結構發生瞭如此急劇的變化?在幣安上的交易對的原始數量並沒有發生太大的變化——相反,整體市場結構已經轉向以太坊、其他幣和BNB市場。越來越多的交易員將資金投入比特幣以外的替代加密貨幣資產,這一跡象表明,在該行業最大的加密貨幣交易所,替代貨幣市場正在增長和繁榮。

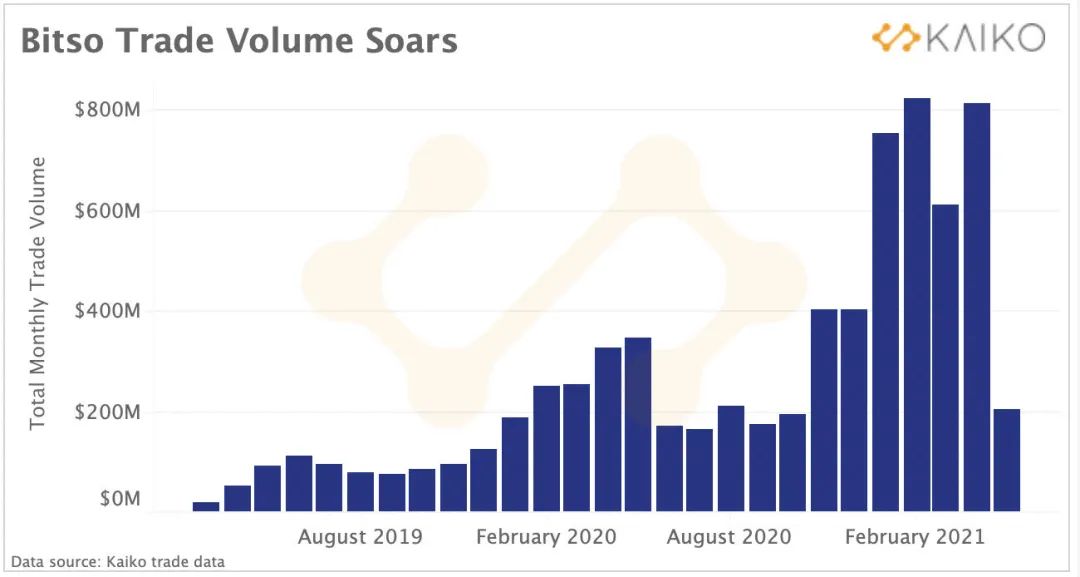

拉丁美洲加密貨幣市場將迎來高速增長。上週,拉丁美洲交易所Bitso完成了2.5億美元的C輪融資,該交易所的估值超過22億美元。該交易所在過去一年經歷了前所未有的增長,是快速擴張的拉美加密貨幣行業的佼佼者。在短短兩年內,Bitso上的交易額從每月不足1億美元飆升至2021年4月的8億美元以上。拉丁美洲的金融市場和服務長期不發達,但加密貨幣為越來越多的用戶和用例提供了新的可能性。

USDC的大部分交易量來自幣安、Uniswap和Coinbase。隨著越來越多的真實世界用例以及與Visa的里程碑式合作,USDC穩定幣正受到越來越多的關注。然而,加密貨幣市場上穩定幣之間的競爭非常激烈,USDC目前只佔穩定幣總量的一小部分。為了更好的額了解交易量集中在哪裡,所以繪製了Kaiko的覆蓋範圍內所有交易所的USDC交易量。我們可以看到,幣安、Uniswap (V1和V2)和Coinbase佔USDC總成交量的近80%。單是幣安就佔據了近一半的交易量。上週,我們發現Tether成交量也集中在幣安,這表明該交易所在穩定幣領域具有系統重要性。

訂單簿流動性

引入新的流動性指標。投標深度與總市場深度之比是Kaiko與最新版本的“情況介紹”一起推出的一項新指標,可用於獲取現貨訂單簿的整個市場流動性視圖。當比值大於0.5時,這意味著投標的數量大於請求的數量。現在來看看Kaiko是如何推導這個度量的:

對於所有幣對,Kaiko每分鐘會拍兩張包含所有出價和要價的訂單快照,價格在中間價格的10%以內。從這些訂單快照中,可以匯總我們所謂的“出價深度”和“詢問深度”。 “深度”指的是在中間價格10%以內的總買入價或賣出價。例如,在Coinbase上,ETH-USD對的出價深度為500,意味著該訂單的出價方有500個以太坊。然後,Kaiko採用每小時或每天的平均價格來衡量市場深度。例如,Coinbase上ETH-USD對的平均每小時出價深度為450,意味著該訂單的出價端平均有450個以太坊。隨著流動性的變化,該指標全天波動。接下來,我們可以匯總所有在不同市場上收集的平均出價和要價深度度量。例如,Coinbase、Bitstamp和Gemini上ETH-USD的總出價深度為900,意味著這三個訂單的出價方平均共有900個以太坊。在對一組交易所的市場深度推導出一個聚合的、全市場範圍的衡量標准後,Kaiko最終可以用一個簡單的比率,將出價深度除以總深度。在上面的圖表中顯示了Kaiko的比率,它來自於從8個最大的法定交易所收集的訂單簿數據。

解釋這個度量:當比率高於0.5時,這意味著訂單簿上的平均出價數量大於要價數量。我們可以觀察到,在過去的一周,8個ETH-USD訂單簿上的平均要價數量大於出價數量。這表明,交易者正準備以較高的價格水平上獲利。

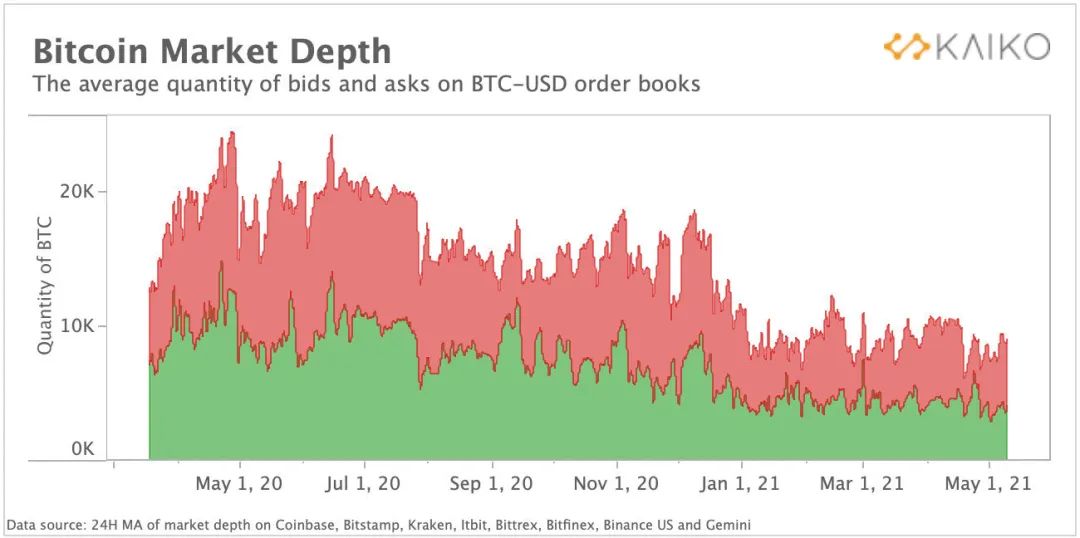

比特幣市場深度暴跌。那麼比特幣都去哪了?在經歷了創紀錄的牛市和持續的高買入壓力後,BTC-USD訂單簿上的比特幣數量在過去一年中急劇下降。 Kaiko繪製了自2020年4月以來的市場深度圖表,可以觀察到比特幣的數量已經從8家交易所的平均2萬比特幣訂單簿下降到僅1萬比特幣。自1月以來,市場深度相對穩定,但在4月中旬的拋售中出現了大幅下跌。比特幣供應短缺很可能是需求超過供應的罪魁禍首。

波動性和相關性

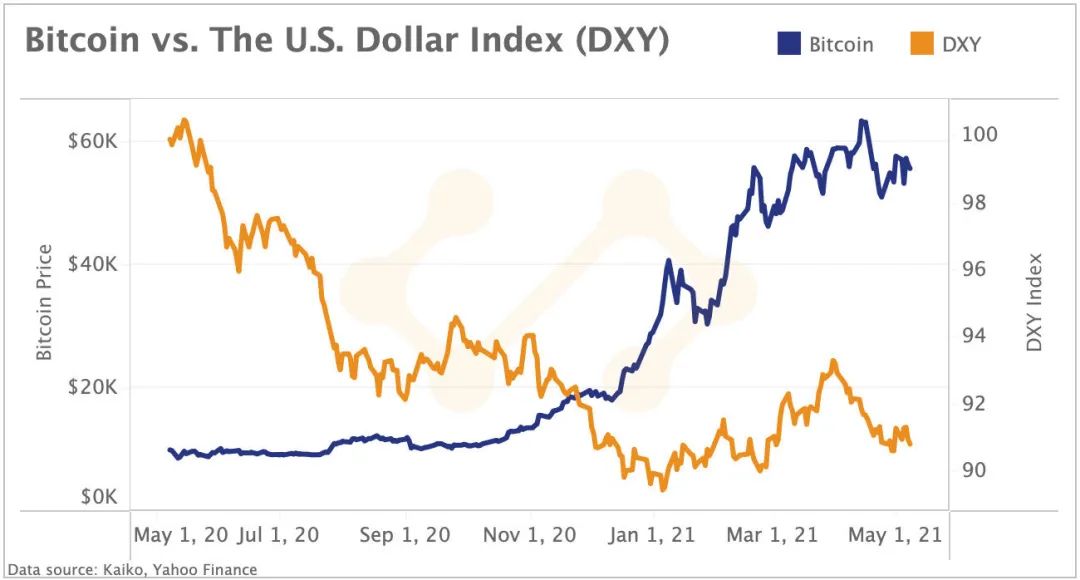

美元和比特幣。在整個2020年,比特幣和美元在很大程度上是背道而馳的。美元指數(DXY)跟踪美元與一籃子外幣的關係。疫情引發的經濟危機和隨後的貨幣刺激措施導致DXY暴跌,而比特幣卻飆升至歷史新高。然而,隨著經濟復甦帶來縮減刺激措施的可能性,該指數最近顯示出了復甦的跡象。如果這一趨勢是比特幣價格走勢的任何指標,那麼DXY在2021年的上漲可能預示著加密貨幣的虧損。然而,隨著疫情在美國接近尾聲,隨著市場為疫情后的經濟重新調整,可能會看到金融趨勢的震盪。因此,只有時間才能告訴DXY-BTC相關性是否仍然是一個相關指標。

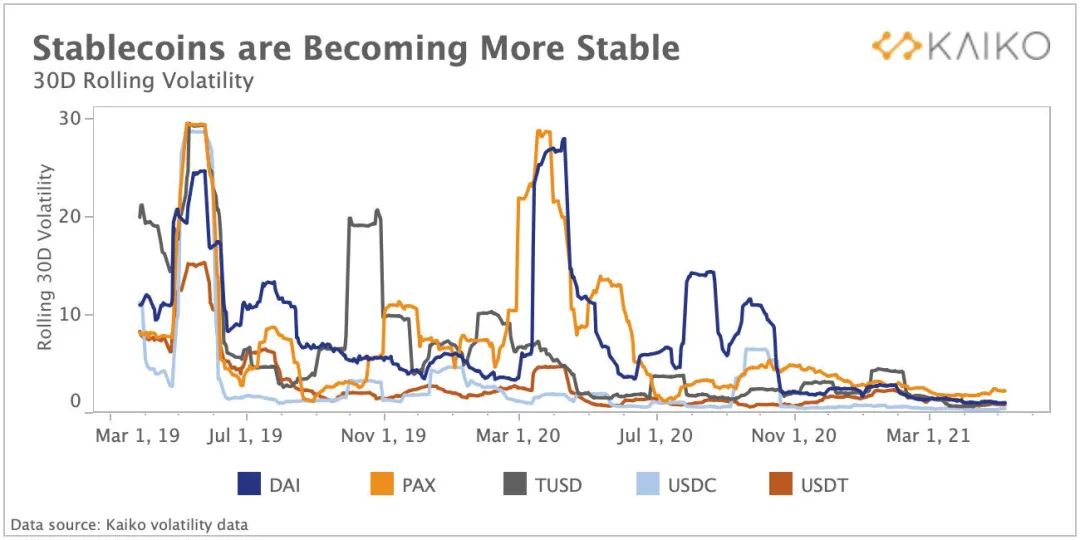

隨著時間的推移,穩定幣變得越來越穩定。穩定幣通常在一件事上掙扎:保持1:1的掛鉤美元。然而,在過去幾年裡,穩定幣變得越來越穩定,當分析5個最大的穩定幣的30天滾動波動時,這一點很明顯。我們可以觀察到,到2020年,穩定幣的波動經常在5-30%之間波動。然而,自2020年11月以來,波動率已跌至5%以下。考慮到加密貨幣市場的整體價格波動自本輪牛市開始以來大幅上升,這一點值得注意。我們還可以觀察到Circle的USD Coin (USDC)一直是最穩定的幣,Tether (USDT)平均排名第二。