貿易融資在近幾年迎來了重大發展,尤其在疫情的影響下,貿易融資業務的線上化趨勢明顯,許多國家都在探討將區塊鏈技術應用於貿易融資業務的方案,全球貿易融資(Trade Finance Global)是全球領先的貿易融資平台,已經與270多家銀行等金融機構達成了合作,2020年11月,該平台發布了一篇文章討論了將區塊鏈技術用於貿易融資活動的潛在好處,並重點介紹了採用區塊鏈所面臨的重大挑戰。中國人民大學金融科技研究所(微信ID:ruc_fintech)對論文的核心內容進行了編譯。

來源| Trade Finance Global

作者| Haitham Youssef

編譯| 孫翼

傳統的貿易融資系統

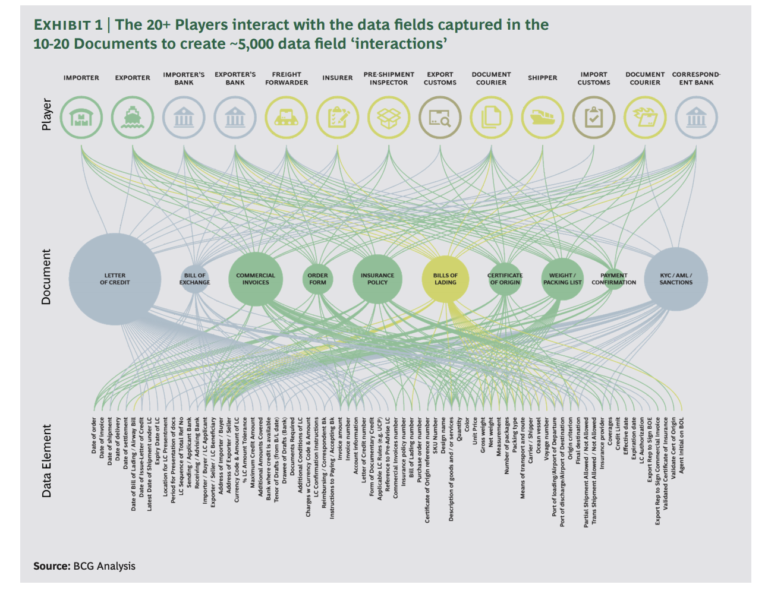

貿易融資用於促進全球不同國家買賣雙方之間的交易,目前已經成為國際貿易的命脈。貿易融資按照各方滿意的條件提供便利交易所需的信貸、付款擔保和保險。但傳統的貿易融資具有一個重要的痛點,就是使用大量紙質文件,大多數貿易融資活動都是在進口商、出口商、進口地銀行、出口地銀行、運輸公司、收貨公司、托運公司等參與方之間移送實物文書。

圖1 貿易融資所需數據及文件

這種對文檔的依賴通常是低效的,在準備、傳輸和檢查這些文檔時消耗了許多成本和時間。紙質文檔也可能容易出錯,甚至會被偽造。

此外,COVID-19的爆發深刻影響了貿易融資業務,很多應當線下開展的業務被迫中止或轉移至線上。如今,世界各地的金融機構都在嘗試部署其數字計劃,許多銀行也正在尋求通過創建數字生態系統來簡化貿易融資流程並降低成本。

區塊鏈對貿易融資的潛在好處

人們對區塊鏈在貿易融資中的應用普遍持樂觀態度。許多行業從業者認為,區塊鏈技術可以以重塑跨境貿易和相關金融服務的流程。

區塊鏈技術具有改變業務流程來降低運營複雜性和降低交易成本的潛力。區塊鏈結合了多種計算機技術,包括分佈式數據存儲,點對點傳輸,共識機制和加密算法,本質是一個分佈式數據庫,該數據庫可以自主維護一個不斷增長的交易鏈條,這些交易記錄儲存在稱為區塊的單元中,每個塊都包含一個時間戳和一個到前一個塊的哈希鏈接,以此來防止篡改。在區塊鍊網絡中,分散的代理商或機構可以共同記錄和維護信息,而沒有任何一方可以發揮持續的市場支配力或控制力。區塊鏈技術的基本思想是分散數據存儲,以使此類數據不能由中心參與者控製或操縱。

區塊鏈可以潛在地提高交易透明度和供應鏈的可追溯性。貿易金融從業人員也表示,區塊鏈技術的使用將使貿易金融業務轉向無紙化,並將無差錯文件快速傳送給客戶,以此減少印刷和驗真的成本。此外,由於區塊鏈允許所有授權方隨時隨地訪問關鍵文檔,因此它可以減少對紙質記錄和雙邊電子郵件進行人工同步的流程。

智能合約是基於去中心化共識以及防篡改算法的電子合約,其中含有一系列數字協議,包括合同雙方達成共識的執行條款和約束條件。智能合約可以使彼此之間不信任的各方進行協作,而無需像銀行這樣的中介機構參與,並且可以通過預設事件觸發款項償付,減少錯誤或欺詐的風險,促進資金高效流通。

各種研究表明,智能合約可以降低收集和處理信息、起草和談判合同、監視和執行協議等一系列流程的成本,從而在某些情況下允許採用更多基於市場的治理結構。

將區塊鏈技術應用於貿易融資的舉措

從發展的角度看,區塊鏈技術在貿易融資中的應用仍處於發展初期,需要進一步研究以提高其效率和安全性。如今,一些商業機構已經建立了自己的區塊鏈實驗室,或與區塊鏈公司緊密合作,並發表了有關該主題的一系列研究。

2016年,巴克萊(Barclays)與名為“Wave”的金融科技初創公司合作,在Wave區塊鏈平台上搭建了基於區塊鏈的信用證項目,完成了第一筆基於區塊鏈的跨境貿易融資業務。 2018年,匯豐銀行宣布已完成一項使用區塊鏈技術發行完全數字化的信用證的貿易融資交易,在此交易中,新加坡匯豐銀行作為信用證的開證行,荷蘭國際銀行(ING Geneva)作為指定銀行。 2020年,渣打銀行(Standard Chartered)和星展銀行(DBS Bank Ltd)聯合宣布,他們已經啟動了一個項目,該項目將利用區塊鍊網絡連接其他12家銀行的貿易融資交易,包括荷蘭銀行( ABN Amro)、澳新銀行(ANZ)、聯昌國際銀行(CIMB)、德意志銀行(Deutsche Bank)、印度工業信貸投資銀行(ICICI)、勞埃德銀行(Lloyds)、馬來亞銀行(Maybank) 、納蒂西斯銀行(Natixis)、華僑銀行(OCBC)、荷蘭合作銀行( Rabobank)、三井住友銀行(SMBC)和大華銀行(UOB),另外,星展銀行和渣打銀行宣布,他們將與新加坡聯合銀行(Association Banks of Singapore)開展進一步合作,將區塊鏈貿易融資登記業務擴展到全球,以覆蓋主要的貿易通道。

除了傳統金融機構,一些科技公司也在為區塊鏈應用於貿易融資而努力,IBM就是其中一個。 2017年,IBM和馬士基(Maersk)合作了Hyperledger Fabric項目,並基於此構建了使用區塊鏈技術的端到端數字化供應鏈模型,該模型涉及貿易方以及各個港口和海關當局。之後,陸續有幾個大型銀行財團與IBM Hyperledger或R3 Corda等技術提供商合作來進行區塊鏈產品的開發,並推進了多個項目的落地應用。

區塊鏈應用的挑戰

儘管最終目標是實現完全數字化和自動化,但要實現此目標可能需要一段時間。目前,區塊鏈技術在貿易融資中的應用推廣速度較慢,主要有以下四個原因:

1.缺乏區塊鍊網絡的標準協議

即使在區塊鏈社區內部,也存在不同的編碼語言,共識機制和隱私保護措施,從而導致不同的區塊鏈平台成了無法相互連接的孤島。平台開發人員和參與者應避免碎片化,而要增強各類區塊鏈平台的互操作性和標準化。

為了使區塊鏈技術在貿易融資場景中獲得預期的收益,所有生態系統參與者(包括貿易公司,物流和運輸公司,銀行和海關等)都需要就一套統一的技術標準和業務規則達成一致。在亞洲開發銀行和世界貿易組織(WTO)的支持下,於2020年9月發起的ICC數字標準倡議是建立互聯互通的區塊鏈貿易融資平台的重要一步。

2.部分數字文件沒有被現行法律承認

整個貿易行業採用區塊鏈所面臨的巨大挑戰還與法律體系中電子文檔法律地位的不確定性有關。目前,全世界大多數法律制度都可能承認紙質文件在國際貿易中的地位,但是許多司法管轄區都不認可用於貿易活動的電子簽名和電子文檔。

ICC銀行委員會針對英國、美國、德國、荷蘭、阿聯酋、中國、新加坡、巴西、印度和俄羅斯等十個轄區的相關法律進行了研究,報告顯示,電子提貨單的法律地位在許多司法管轄區仍比較模糊。

因此,規定使用傳統紙質文檔的法律要求似乎是貿易行業中區塊鏈技術發展的重大障礙。只有在法規不斷發展並認可區塊鏈技術的大規模部署時,區塊鏈技術促進國際貿易的潛力才能發揮出來。

3.採用區塊鏈技術的高成本

創建和維護區塊鍊網絡的成本被認為是該技術廣泛應用的障礙。區塊鏈的高昂成本通常是由多種因素造成的:首先,區塊鍊網絡依賴於較高的計算能力,因此要消耗大量電力才能運行,並且需要巨大的計算能力來驗證和處理交易並保護網絡安全。其次,每個節點(設備)需要在自己的數據副本上與其他節點進行同步,這一過程會產生成本。第三,公司改變原有系統的成本,在大多數情況下,如果他們決定使用區塊鏈,則需要變更其業務流程或信息系統設計,這將帶來較高的成本。

4.信息傳輸和隱私問題

由於區塊鏈的設計,可能會帶來一些基本的隱私問題。將區塊鏈應用於貿易融資業務時,通常,貿易方(例如,承運人,出口商,進口商和銀行等)能夠共享分佈式賬本以進行貿易融資交易。這意味著處理交易並構建區塊鏈的每一方都可以訪問區塊鏈交易數據,這些數據中很可能含有一些機密信息。因此,似乎需要對分佈式分類帳特徵進行重新建模,以允許對數據的限制訪問,並且只有被授權查看這些數據的參與方才能訪問。