自 2018 年至今,DeFi 已经发展到了第 6 个年头,6 年之间,前后横跨了“2017-2018”、“2020-2021”、“2023-2024”三次轮动周期的上行阶段,DeFi 也就分别经历了三次快速增长。

2018 年,DeFi 还处于发展初期,积累了代币兑换、AMM、质押等这些基础技术。2021 年开启了 DeFi Summer,DeFi 借助已经非常完善的基础设施,在交易量和锁仓量两大数据上实现指数增长。

2021 年后,DeFi 应用纷纷开始向精细化的功能迭代,例如 Uniswap 从 v2 向 v4 迭代几乎将 DEX 的 AMM 业务开发到了顶峰,以太坊上的 Balancer、Aave 等也将 Uniswap 推广的 AMM、流动性供应等基础技术做了更深入的补足式开发。

其他热门生态更是如此,在近两轮的周期里,Solana 等高速链上的 DeFi 也完成了应用基础功能向功能丰富的补足式开发,例如 Solana 里不仅有 Raydium,还有功能设计更完善的 Jupiter 和主攻流动性供应的 Meteora。

每一个生态都会在增长期中增加数据和技术丰富度,这是生态增长的必然方向,在 2024 的牛市中,TON 生态正在飞速增长,但 TON 生态的 DEX 功能并不完善,主推的 DEX 只提供了如 Uniswap v1 的功能,急需快速完成补足型的其他功能开发。

在 DEX 中,投资者兑换代币,需求主要分为三类,其一,拿到更低价格的筹码;其二,在流动性中退出;其三,进行合理的资产配置和复利,而这其中做的最好的正是 Balancer。

在 TON 的生态中,LayerPixel 是一个正在尝试补充 TON 资产交易全流程业务的模块化中间件平台,其正在将 Uniswap 和 Balancer 的组合能力带入 TON。

为什么需要 Balancer?

Uniswap 是 AMM 的开山始祖,在订单簿形式占据主流的交易撮合市场中,Uniswap 的 AMM 技术一跃成名,成为了 DEX 的基础功能,在 v1 版本中,其主要功能为 swap、LP 两项,在 v2 中,修正了 swap 中交易路由的功能,也就是 AMM 中交易的精准撮合,v3 则对 LP 功能进行了“固定价格区间内”的流动性供应。即将推出 v4 也会继续补充流动性供应的精细化功能,让 LP 可以更好的管理流动性。

除了对 swap 的处置外,因为有大量的代币交易对,Uniswap 还借助这一优势拥有了自己的 oracle,也可以为其他 DeFi 提供数据。

那么,既然有了 Uniswap,我们为什么需要 Balancer?Balancer 的重点在另外三个部分:

第一,在 AMM 的 LP 部分增加了权重设置;第二,用户在 IDO 开盘竞价时会通过 LBP 池供应;第三,添加了多个流动性池作为复利产品。

很明显,Balancer 的角色是在补足型开发的角度进行的,在基础技术上,其主要为 AMM 池的流动性供应功能做了补充。

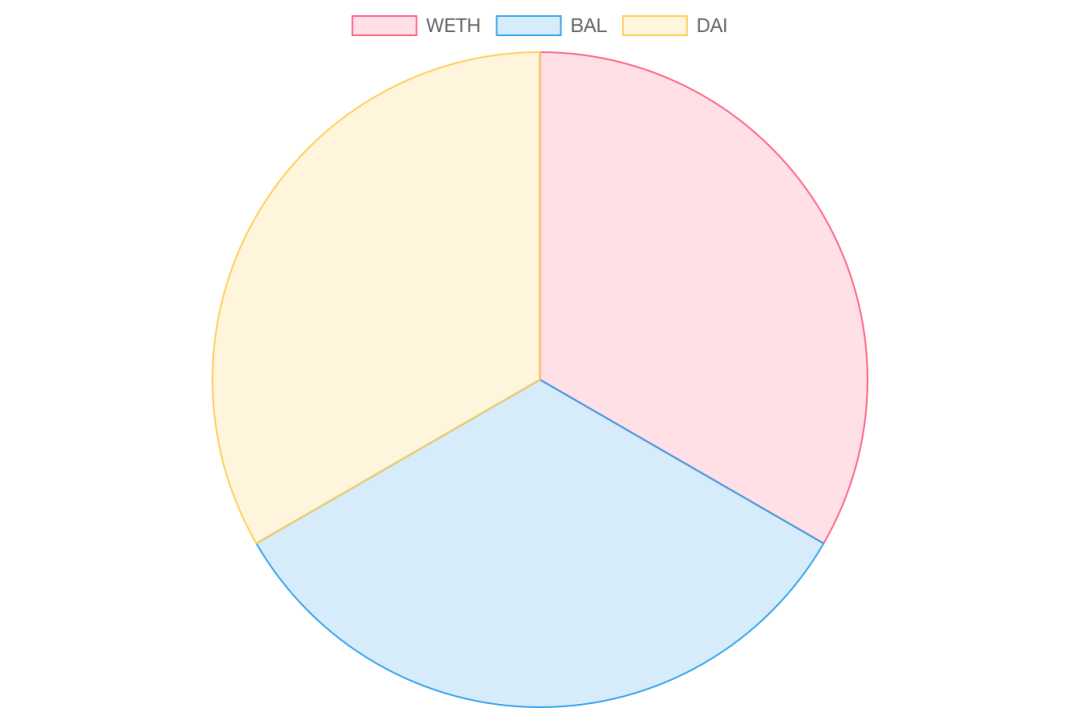

与其他仅提供 50/50 权重的 AMM池不同,Balancer加权池允许用户构建具有两个以上代币和自定义权重的池,例如具有 80/20 或 60/20/20 权重的池。

加权池示例

加权池的好处在于,不同权重调整了整个代币交易的流动性水平,也就可以实现对代币市值的方向性管理,更适合中小型项目团队。同时,对于 LP 来说,因为代币在池中的权重越高,在价格飙升时遭受的无常损失就越少,权重池可以让用户选择投入流动性资产的比例,尽可能的使用更自由的资产数量,避免更大的无常损失。

而对于 IDO 业务,流动性引导池 (LBP) 可以发挥作用,大部分代币在 DEX 上线,都会有短时间极端溢价,LBP 使用具有时间相关权重的加权算法,起始和结束权重和时间由池所有者选择,LBP 在 IDO 类开盘时,会发挥作用,逐步降低代币价格直至达到市场平衡或市场认可水平。

这一轮周期中,大部分新上线的代币开盘都承担了极高的溢价,在 BTC、ETH 涨跌时,经常会出现价格跳水的情况,这体现了代币上市后,代币价格控制的重要性。

此外,在项目的市值管理上,大部分项目是没有足够的资金应对市值管理的,使用 LBP 来启动尚未充分分配的代币,项目可以使用最少的启动资金实现上市、市值管理的过程。

LayerPixel 源于补足式开发

TON 的生态正在蓬勃发展,TON 基金会也在大力推进,无论是对代币 TON 的价格控制,还是对项目代币、链上交易量和锁仓量的扶持。但没能做到精细化功能的工具,难以发挥出对生态增长的促进效果。

目前 TON 生态整体正在上行趋势中,投资者和项目对于生态的诉求可以汇总为:

1.投资者希望找到早期项目,拿到早期筹码。

2.中小型的项目希望减少开发成本。

3.中小型项目希望用最小成本做市。

这些需求都指向了开源的应用协议和中间件类的平台型项目。

LayerPixel 是扎根在 TON 生态中的成熟团队,在补足式开发思路下,整合了代币发行、代币交易、流动性供应、预言机服务、质押池等全业务流程的中间件平台。

其可以通过业务整体性为全生态的早期项目提供服务,为用户发现早期项目提供入口,同时还在技术端提供了前端、SDK、API 等支持。

LayerPixel 的 DeFi 解决方案

LayerPixel 的解决方案中主要包含四个业务部分:TonUP、PixelSwap、Pixacle、PixelWallet。

TonUP 是 TON 上的 Launchpad,2023 年 8 月在 TON 基金会的支持下推出,为 TON 生态的 DeFi、GameFi 等举行了多次 IDO,其代币 UP 交易最高市值超过 1 亿美元。而 LayerPixel 则是由 TonUP 孵化的基础件,这其中就包括了去中心化交易所 PixelSwap。

PixelSwap 是目前 TON 上唯一一个同时支持 AMM、加权池和 LBP 的 DEX。其允许用户自定义特定的代币敞口,同时提供流动性。此外,在这个功能之上,PixelSwap还可以实现Jetton 资产间的直接交换,即使该交易对之间没有流动性池。PixelSwap 还会通过各类质押池帮助流动性提供者实现收入最大化。通过质押、借贷和流动性挖矿的无缝集成,用户可以享受最佳回报。

因为 TON 原生资产协议 Jetton 与以太坊技术思路的不同,以太坊上的功能很难直接在 TON 原生环境中实现,为了完成整个技术部分,LayerPixel 在现有 TON 网络 Jetton 标准的基础上设计了 Settlement Layer,这是一组类似于银行的智能合约,用户可以将资金存放在 Settlement Layer 中并授权符合标准的第三方合约去调用这些资产。通过这个方式,LayerPixel 就实现了资产授权和原子交换的功能。

这意味着在 Telegram Mini App 的场景中,用于只需要调起一次 TON 钱包(如 Tonkeeper)就可以允许小程序的开发者调用指定数量的指定 token。这将极大的提升用户的使用体验,而目前 LayerPixel 也是 TON 上所有协议中率先实现这一功能的。

值得挖掘的是,可以看到在对外的流动性供应上,PixelSwap 还保留了基础资产的接口,允许其他项目使用流动性,未来或将像 Balancer 之于以太坊、Meteora 之于 Solana 一样,成为 TON 上的流动性供应节点。

基于 PixelSwap 天然的报价能力,LayerPixel 还拓展出了 oracle 模块——Pixacle。这是一个基于 PixelSwap 的轻型预言机,可以允许开发者通过调用智能合约的方式直接获取资产最新的交易价格。

以上是 LayerPixel 的 launchpad、swap 和 oracle 功能,基于这三个功能,其他应用方可以尝试多种应用类型的开发,例如与聚合器集成、开发出更精细的 DEX 以及借贷平台、衍生品平台等

除了上述功能外,LayerPixel 未来还会推出 PixelWallet,增加一个外部的钱包入口,同时入口和功能模块也会开放给所有合作者,帮助项目使用钱包导入用户,当然,钱包也一定会集成所有功能,完成大一统的设计。

最后,在业务之外,开发者友好也是 LayerPixel 重视的部分。除了和 Bot Gameyard 等游戏平台和游戏开发者合作之外,LayerPixel 也将用 SDK 把自己当作嵌入式服务提供给 Telegram 小程序的开发者,旨在降低用户门槛。

TON 公链的开发语言与 EVM 类语言完全不同,因此,FunC 语言和 tact 编程已经具备了难度,DeFi 接入 Telegram Mini App 前端也是困难重重,应用开发者还会遇到用户资产安全的敏感性和系统化风控的问题。

因此对于开发者,首先需要协议的模块化带来的轻便的可组合性,其次就是开发者友好的辅助适配。

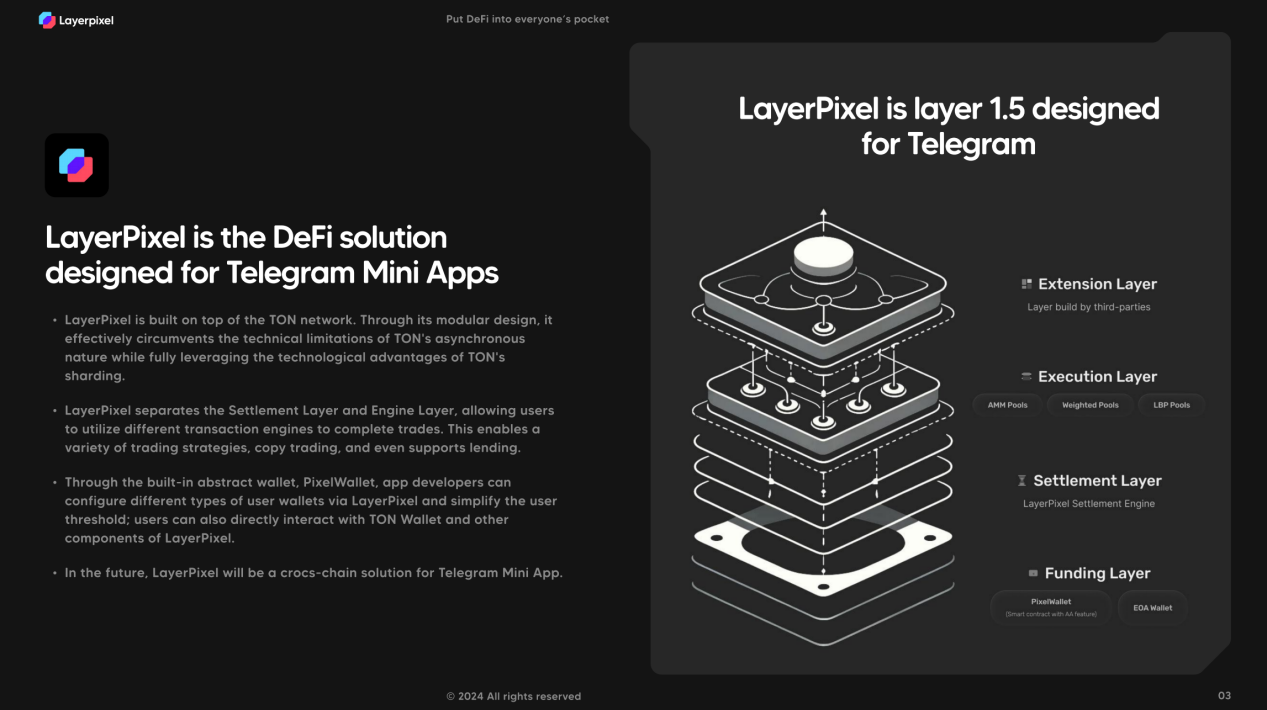

LayerPixel 同样采用中间件思路解决了这个痛点。LayerPixel 可以被称为是一套基于 TON 网络的 Layer 1.5,即其本身并非和 Layer2 一样有独立的共识和定序器,而是创建了一个可以与 TON 网络交互的“智能合约集”实现原子交易、合约交互等。

再者,基于 Telegram 的 MiniApp 特性,LayerPixel 首先做了前端的适配,并正在推进 SDK 和 API 级的便捷式开发,在 LayerPixel 的构想中,未来的 Telegram Mini App 开发者不需要再去了解复杂的区块链支持和学习新的编程语言,只需要使用其工具和功能模块即可。

LayerPixel 的团队曾在一次线上活动中提到他们对于 TON 链资产的看法,在 LayerPixel 的团队看来 TON 链上会存在很多的长尾资产,这些长尾资产可能是基于 Telegram Mini App,如小游戏发行。这些长尾资产的特点是市值和流动性都较低,但是尤其原生的交易群体,并且有一定的交易数量,而 LayerPixel 就是想帮助这样的项目方更快和更好的发行资产。

写在最后

LayerPixel 的出现,让 TON 生态的 DeFi 赛道出现了一个标准业务闭环的范例,在以太坊上或者 Solana 上,这样的 DeFi 闭环是生态资产运转的最常态流程,更是支撑生态价值的关键。

在过去的周期轮转中,以太坊 DeFi 的丰富性,让以太坊一直保有极高的 TVL 数据,安稳的支撑着 ETH 的经济模型。

对于 TON 来说,LayerPixel 的目标虽然是补足生态功能不足,但最重要的,莫过于给予了生态开发者一个发散思维创造的机会,中间件平台的特性就是做标准化的复制,提供规模化发展的动力,正在蓬勃增长的 TON,需要 LayerPixel,也需要基于 LayerPixel 的流动性、数据、开发模块进行二次开发的开发者们。