“我们的目的是以更高的技巧和更专业的数据分析来帮助市场的参与者们更全面的解剖市场,以便参与者依靠自己的判断力做出更理智的决策。”

本周回顾

本周从5月23号到5月29号,BTC最高30640附近,最低接近28000,震荡幅度达到8.60%左右。

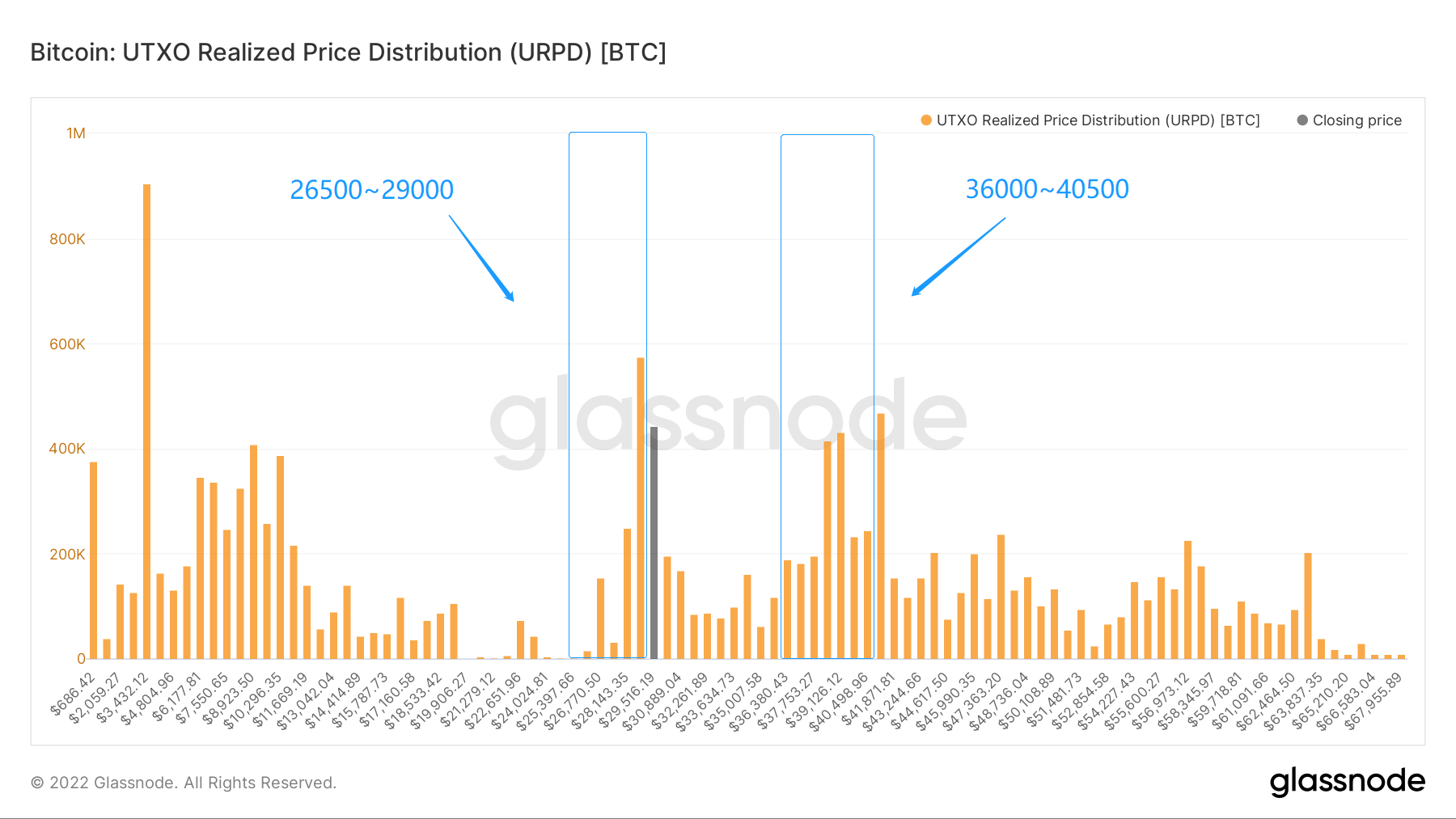

观察近期筹码分布图,在约28800附近有密集的筹码成交,将有一定的支撑或压力。

• 分析:

1. 26500-29500 约1,750,000

2. 36000-40500 约1,890,000

• 价格保持在26,500至40500的概率为82.5%

本周要闻

宏观新闻:

国际局势情况:

1. 俄罗斯军队称已经占领了乌克兰东部的战略重镇红利曼。泽连斯基表示,当前乌东局势“非常艰难”

2. 欧盟表示希望与印度重启自由贸易谈判。

3. 5月23日拜登在东京宣布 印太经济框架(IPEF)正式启动。

• 分析:

欧盟正在尝试将印度纳入其贸易“朋友圈”

新成立的“印太经济框架”和此前成立的美国-欧盟贸易和技术委员会(IPEF)类似,也是旨在更紧密的让美国及其盟友联合,以加强其产业方面的控制,摆脱对中俄等国的产业依赖。

未来一段时间,经济效率或将不再是贸易和投资关系的主要驱动力,国际技术地缘战略性需求,对贸易和投资的影响将越来越大。

美国宏观经济指标:

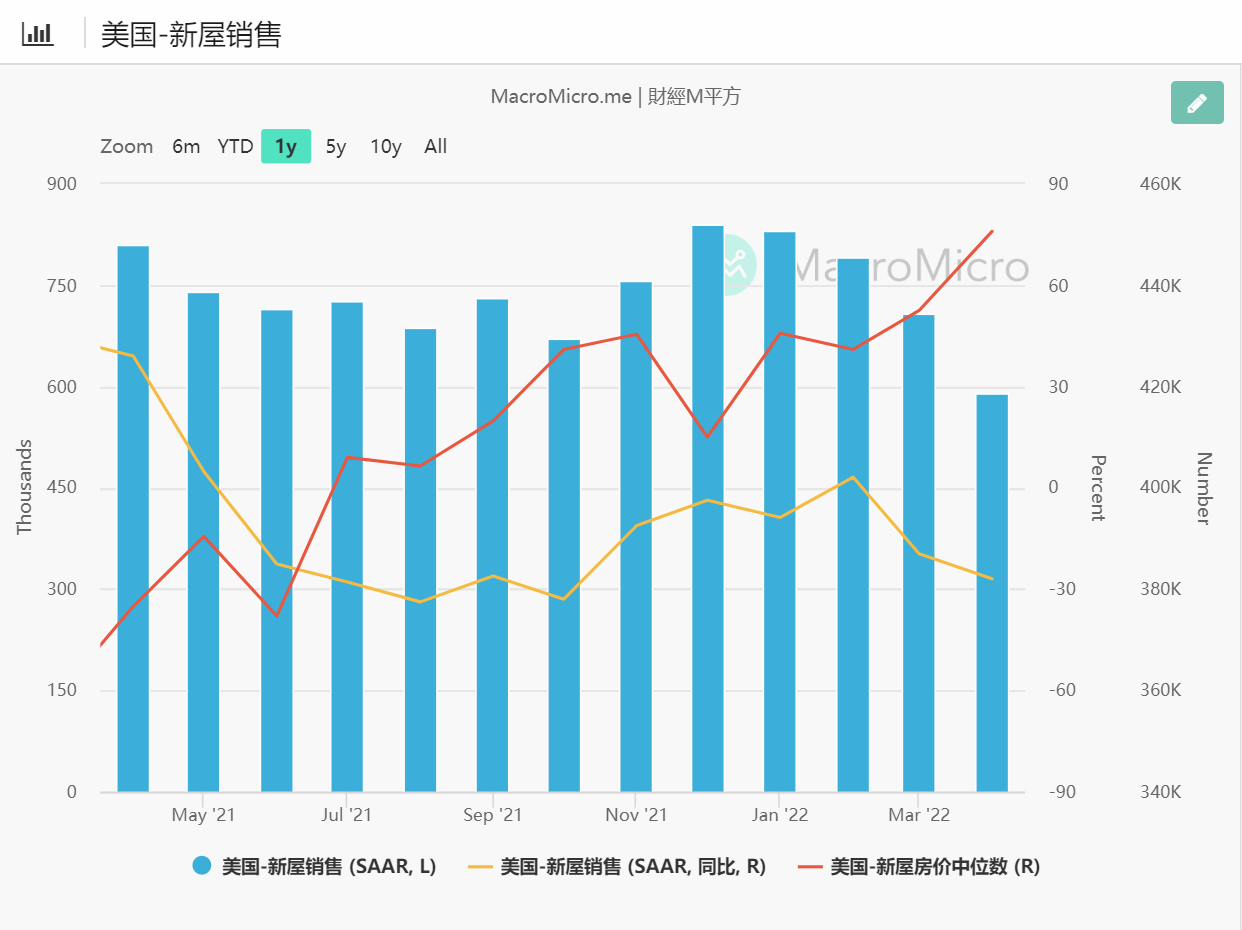

4月房屋销售成交量

美国4月房屋成交量下降3.9%,超于预期(-2.1%)。

(下图:美国新房销售,来源:MacroMicro)

4月PCE数据

4月PCE环比增长0.3%,预期+0.3%,上月+0.3%,;同比增长4.9%,预期+5.2%,上月同比增长4.9%。

5月CPI数据(预测)

6月10日会公布5月CPI通胀数据。

5月因为油价较上月要高,所以当前预测环比+0.7%,上月环比+0.3%, 核心通胀预期环比+0.5%,上月+0.6%,变化不大。

同比数据预测,预计广义通胀+8.2%,核心通胀+5.9%,上个月是+8.3%和+6.2%。

美国就业情况

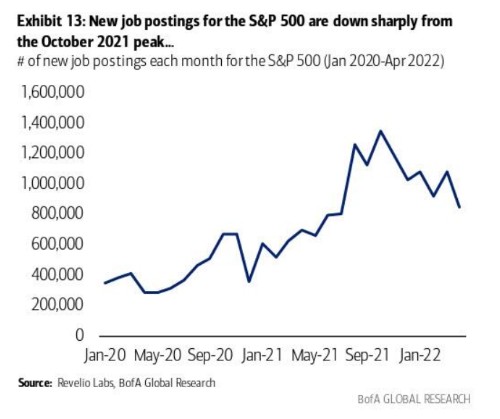

标普500总招聘职位从去年10月触顶后开始回落,当前回到去年年中水平。

(美国标普500公司新公布职位总数,来源:Revelio)

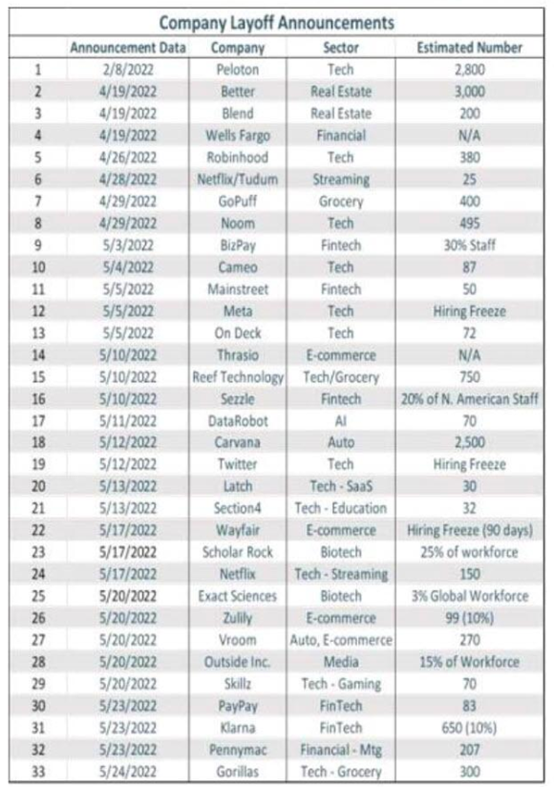

大公司近期的裁员情况。

(大公司裁员人数,来源:Revelio)

消费数据

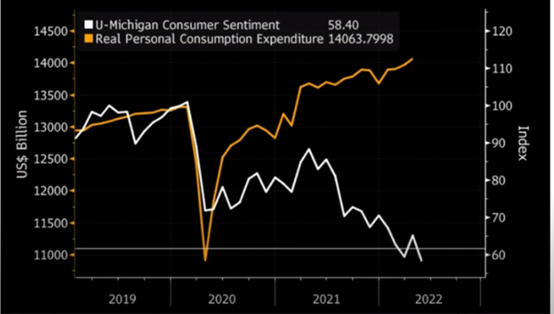

尽管消费者情绪下滑,如同我们之前所引用的密西根消费指数来看,实际已经降到50.4。

但消费者消费总额仍在上升。

(消费者消费总额,消费者信心指数,来源:彭博社)

美联储决议

美联储官员Bostic:

如果通胀回落一定幅度,美联储9月停止加息是合理的。前提是通胀要明显下降。

• 分析:

4. 通胀中的房价部分可能下降早于预期,或从6月就开始下降。

5. 如我们之前预测的,从4月公布的PCE和5月通胀CPI预测来看,整体通胀增速下降的幅度仍比较慢。

当前仍不太能判断通胀何时会明显下降。

6. 就业市场初步开始下行,但还未引起美联储的注意。

7. 消费方面,消费的持续走高主要体现在旅游业复苏,与整体经济的疫情后重新开放有关。

但通过沃尔玛、Target的一季度财报来看,我们可以看出食品消费已经被通胀打压的非常厉害。

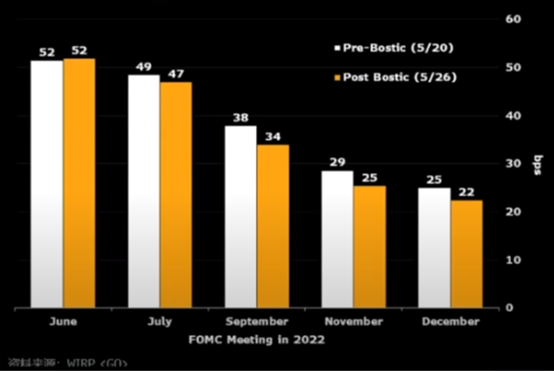

8. 对于加息的预测

美联储Bostic发表9月可能减缓加息之后,市场对于美联储加息的预期是有所减弱的。

( 市场对美联储加息的预期,来源,彭博社)

但我们认为:

Bostic说减缓加息的前提条件是通胀明显下降。而通胀现在还未有大幅下降的迹象,现在去判断9月美联储会减缓加息还没有足够的论证。

如果按照当前美联储收水速度,未来几个月美债各期限利差将迅速收窄,债券层面将出现衰退的信号。

当前市场对于美联储的发言可能有些过于乐观。

未来最有可能让美联储停止加息的动能有两个,

9. 通胀明显下降,加息可以减缓了;

10. 就业情况明显走差,加息再进行下去会导致更大的经济衰退。

我们需要留意这两个信号何时出现,以判断整体金融市场的拐点。

主要市场表现:

1. 标普本周累涨6.58%,收4158.24点。道指本周累涨6.24%,收33212.96点,纳指本周累涨6.84%,收12131.13点。

2. WTI 7月原油期货本周累涨1.62%,报115.07美元/桶,。

3. COMEX 6月黄金期货本周累计上涨0.45%,报1851.30美元/盎司。

4. 美元指数收约101.7,本周跌约1.4%。

5. 10年期基准美债跌幅4%,收2.74%。

分析:

本周零售业,梅西百货、诺德斯特龙、Dollar Tree和Dollar General一季度业绩优于预期,可能是导致美股上涨的部分原因。

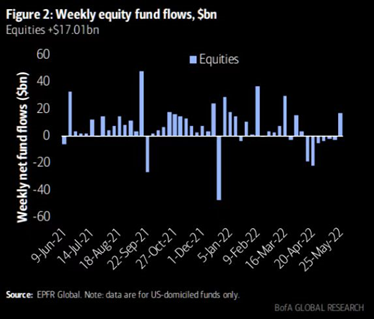

此外,本周美股有较大的资金净流入。

(美股周资金净流入,来源:BOA Global Research)

本周美股净流入资金超200亿美元,是10周以来最大净流入。

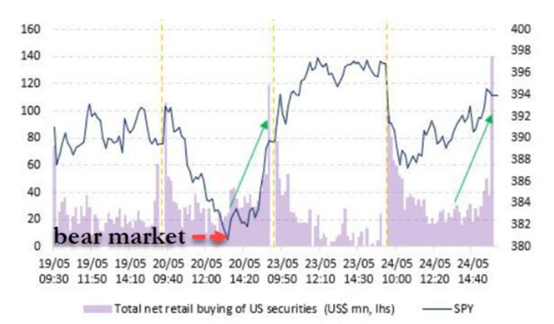

散户净买入情况。

(散户净买入,来源:彭博社)

根据Vanda的分析,5月20以来,散户净买入数据与标普500指数的日内价格走势显示出高度的相关性。

短期,如果市场资金流入有一定持续性,则外盘美股有可能继续反弹。

散户的大量买入,不是一个好信号。

综合来看,反弹的幅度难以估计,请投资者谨慎追高。

资金面新闻:

1. Ark再次买入超10w股Coinbase股票。

2. Standard Crypto 募集5亿美元投资加密股票和加密货币。

3. A16z发行45亿美元加密基金。

其他新闻

1. 巴西税务局要求公民对加密交易缴税。

2. 葡萄牙出台一项新加密资产征税监管法案。

3. 红衫资本,给其250家被投企业建议"适应指南", 指示被投创始人应立即采取减产行动,通过消除/缩减项目、研发等节省费用。

4. 以太坊链上持有100w美元的USDC地址超过USDT

5. Twitter更名为Twitter Create,旨在后续进行WEB3创作者经济建设。

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现一些方向和在某前提下发生某种事件的可能性

长期洞察

• 链上活跃地址数

• UTXO筹码结构

• 亏损转移量

• 全球时区损益状况

本次从链上的几个简单角度探讨2019年初时底部的形成;

本为内部研究,特意在此公开部分展示,欢迎交流讨论。

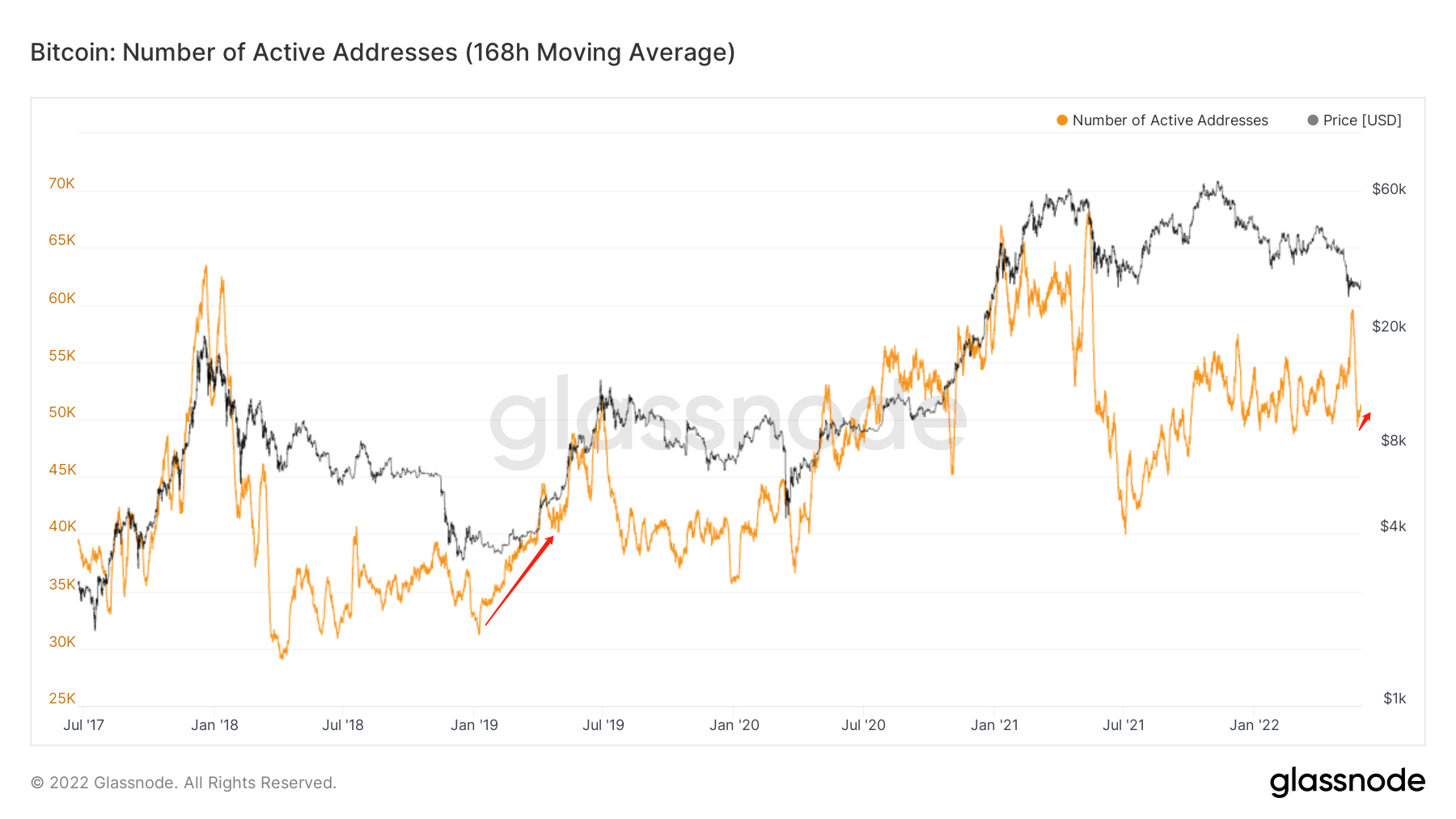

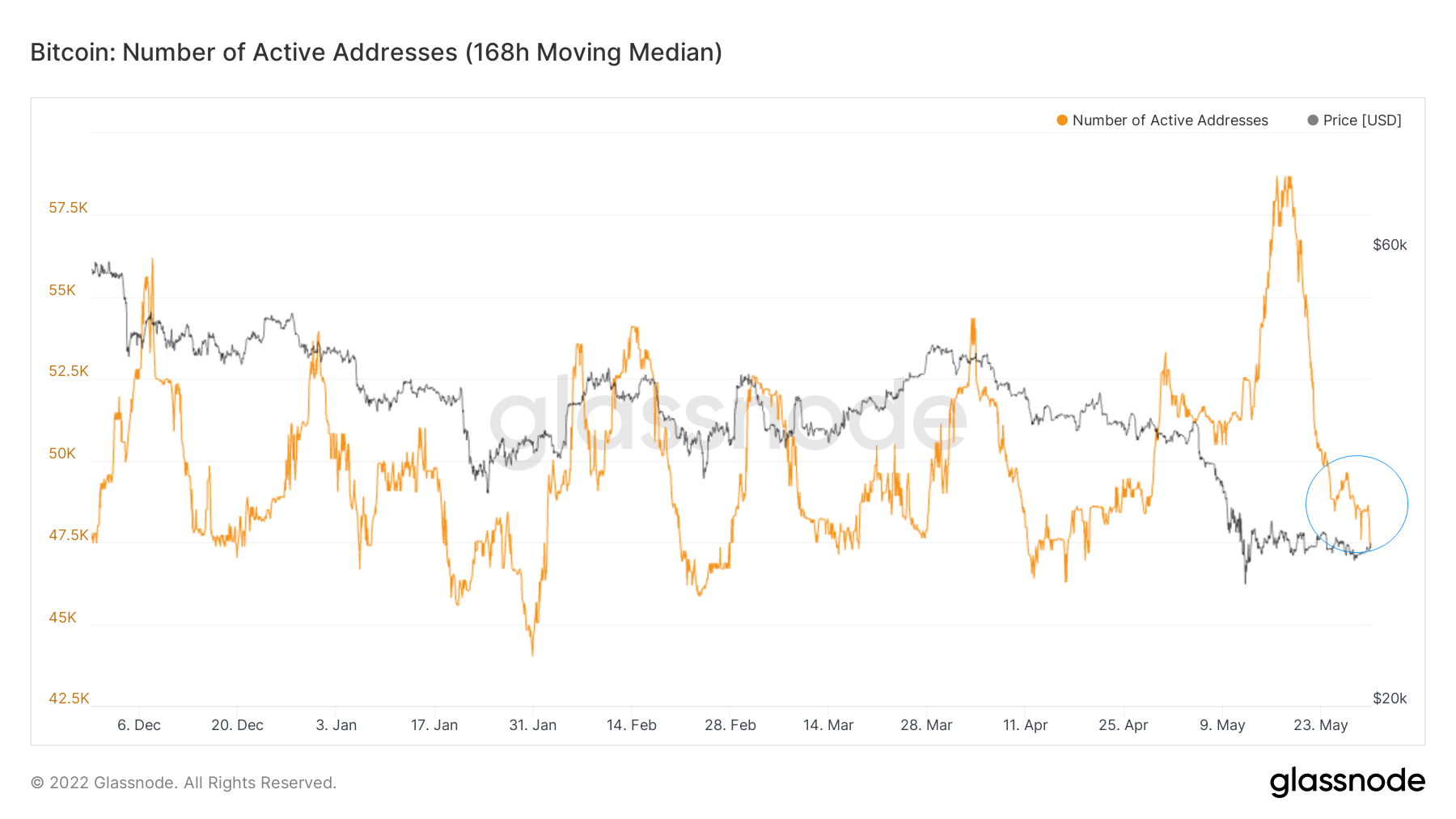

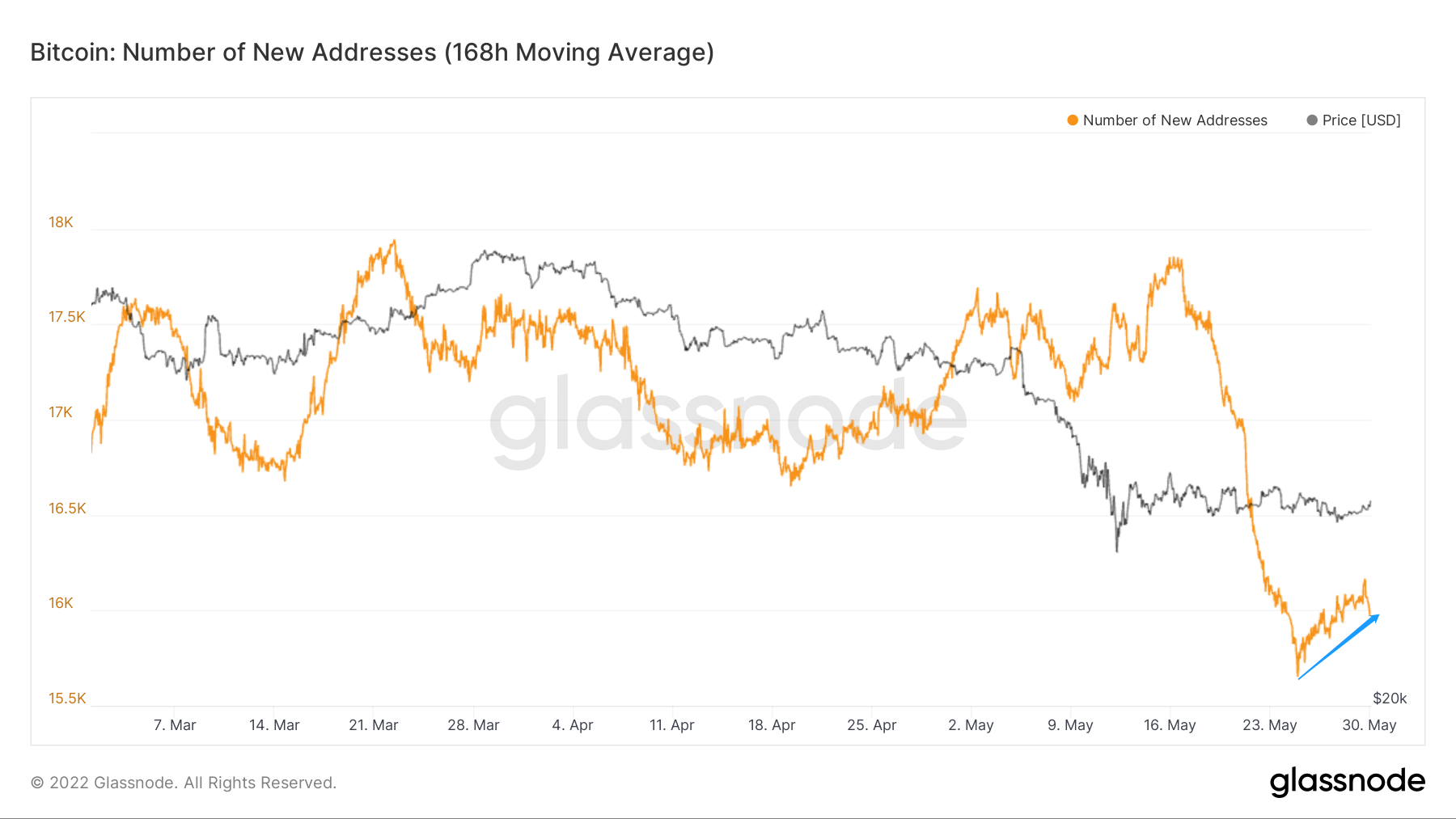

(下图 活跃地址数)

在当时市场缓慢换手磨底的阶段。

链上的活跃地址,已经悄悄地发生着变化,或许也印证着内部的一些生态兴起或者提前整理链上钱包。

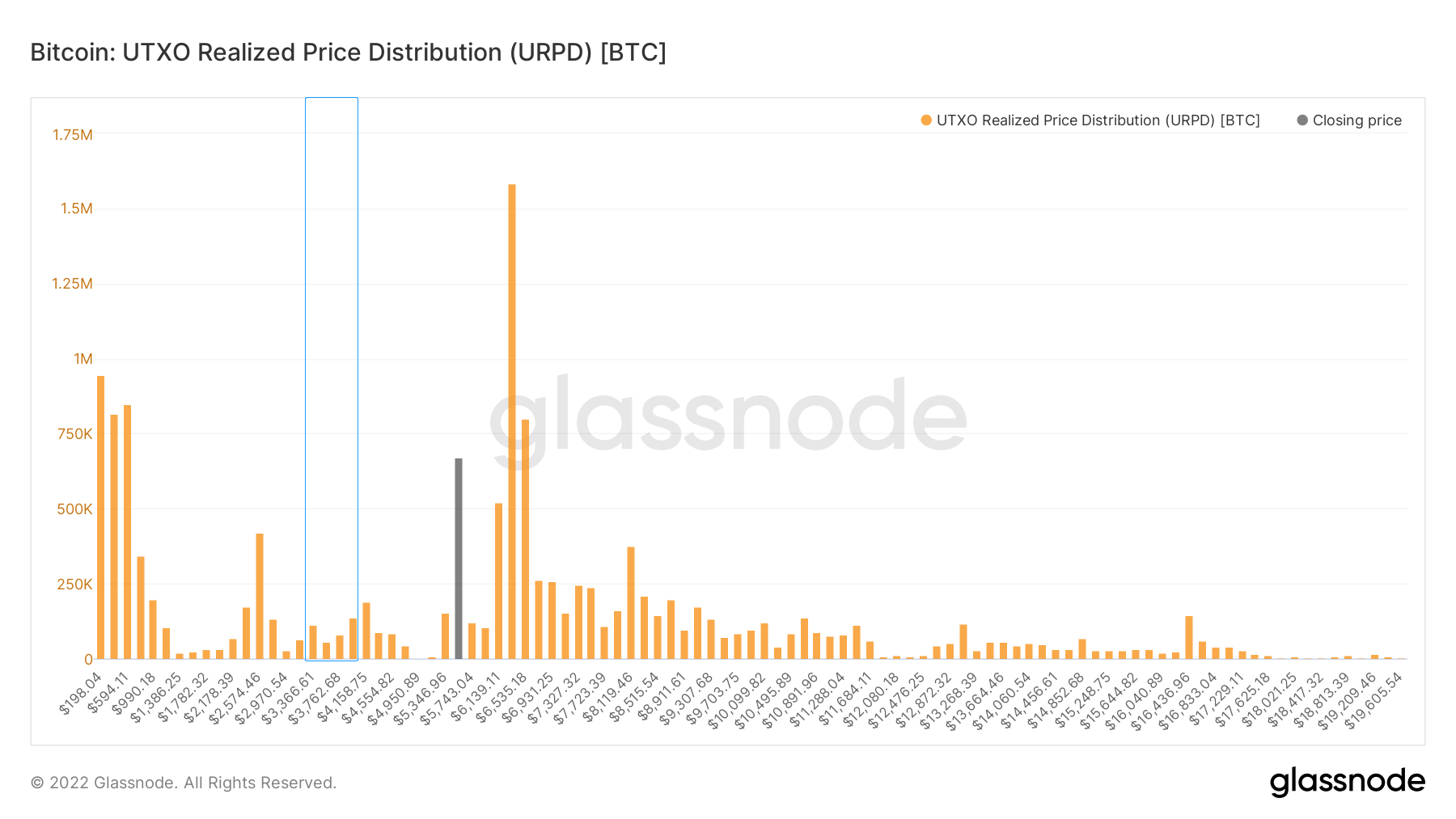

(下图 2018年11月16日链上筹码图)

当时临近大跌之前,市场的筹码是最接近于原生的状态。

3000-4000美金当时的底部筹码为38.5万。

由此可见当时下面的筹码并不集中,且上面形成头重脚轻的态势。

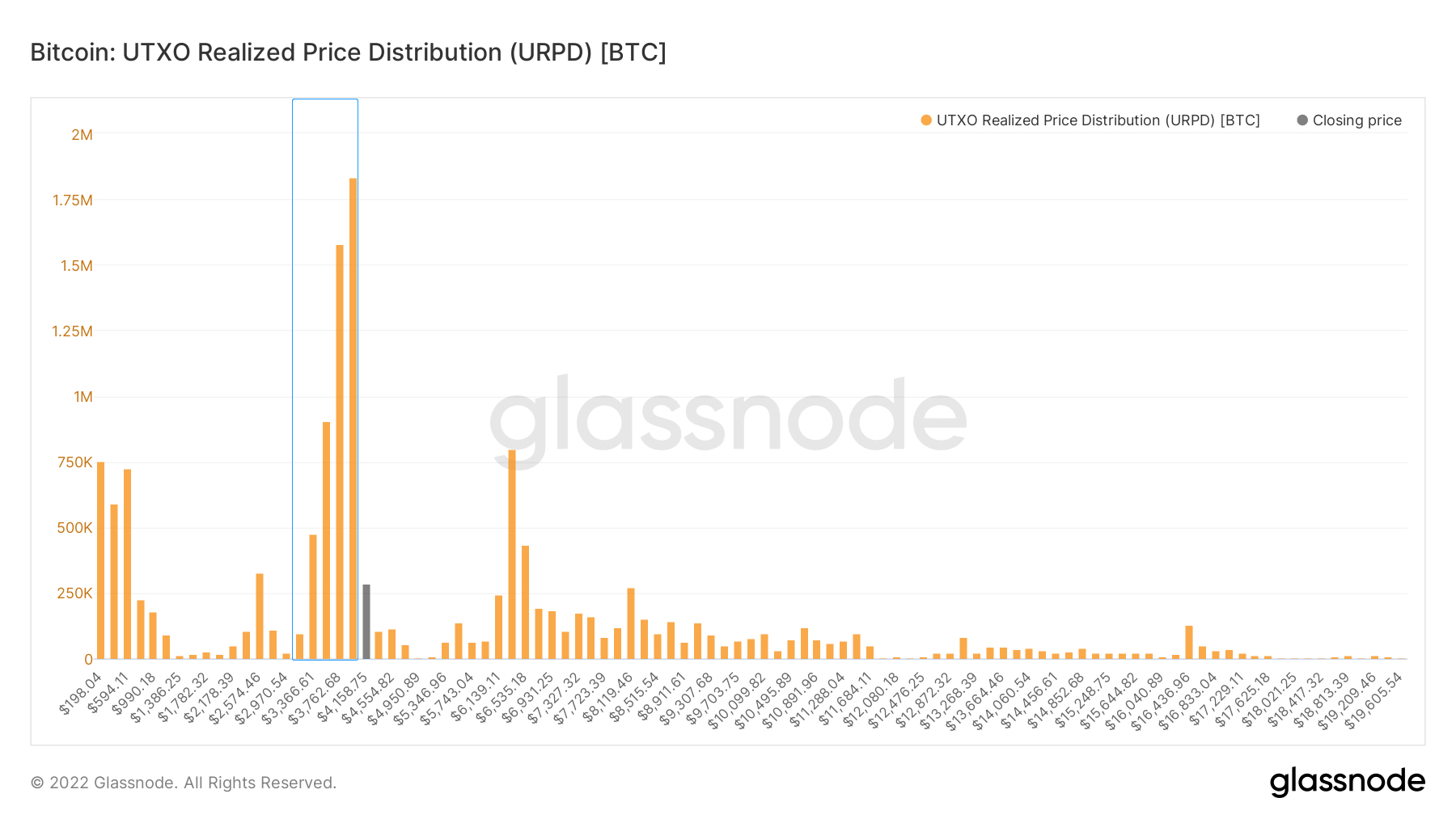

(下图 2019年4月6日筹码)

在刚刚攀升至4000美金以上价格的时候,底部筹码为479.5万。

历经135天的增持,共增持了441万枚。

底部筹码总共为479.5万枚,当时BTC总量为1761万枚。

占据总体而言27.2%。

当然需要注意的,链上筹码,并不能抓紧所有的筹码结构,有20%在链下。

同时,当时的交易所余额更多,可能潜在买入筹码,现在少些了,但现在总量大概为1900万枚。当然市值也更大了很多。

所以对应的比例链上筹码会更多,也需要更多一些。

但依然需注意以上比例和集中总数。

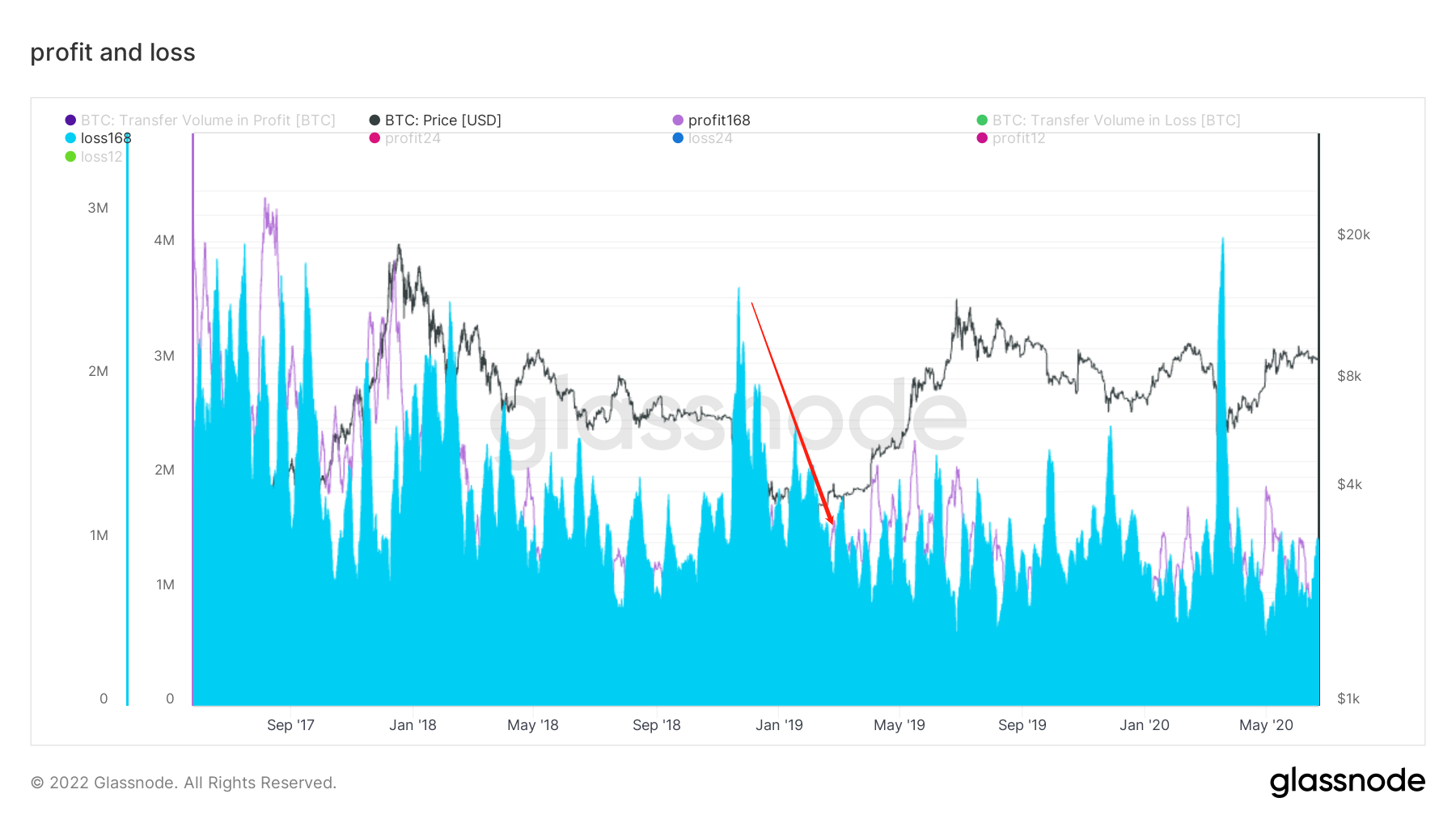

(下图 亏损转移量)

亏损的大量卖盘往往意味着情绪和人气低迷。

而在当时亏损卖盘开始减少,从链上真金白银的角度来看,市场的信心正在重振向好。

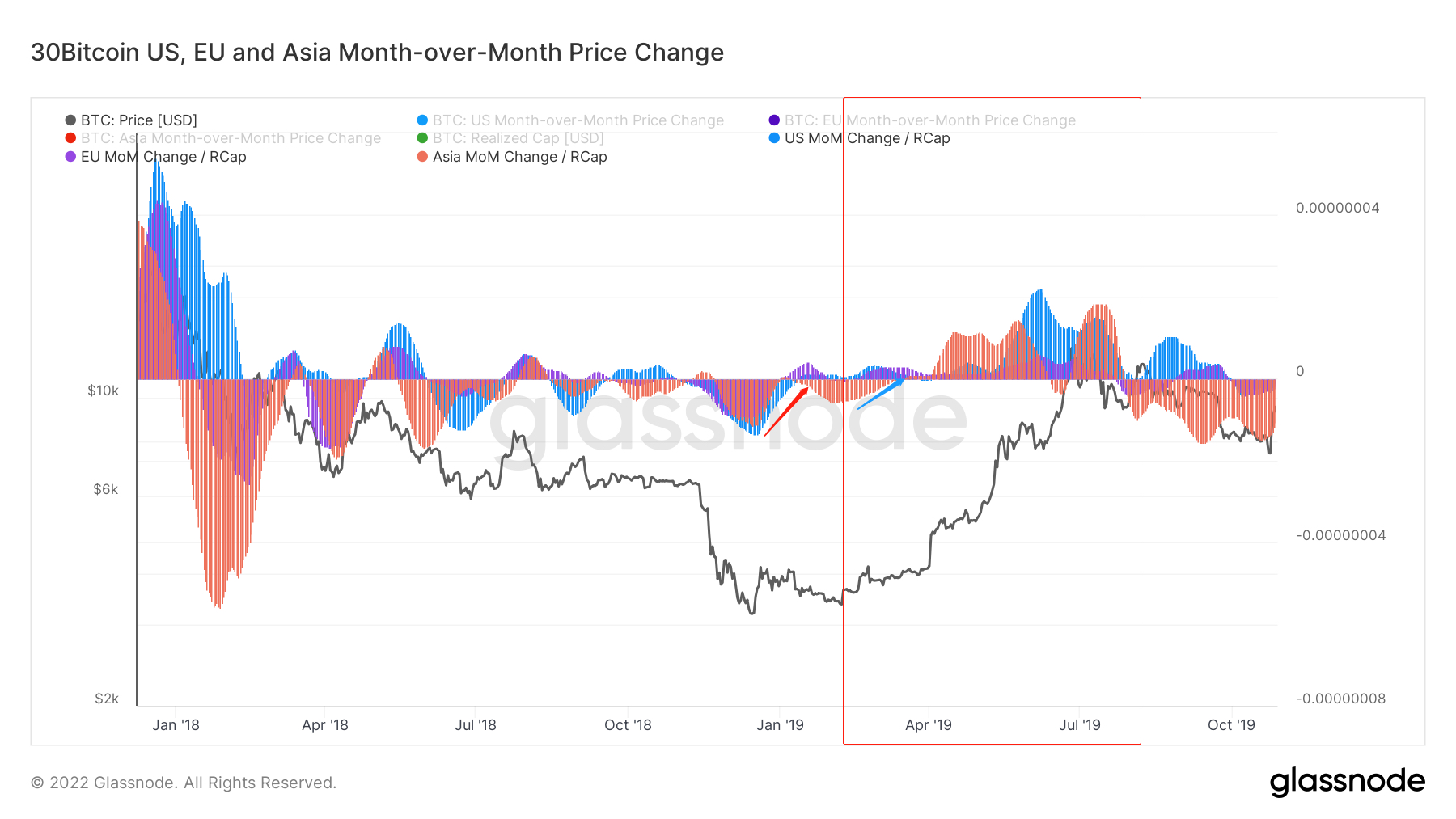

(下图 全球时区损益状况)

当时欧美时区和亚洲时区同时共振买入。

可以从红色框看出,随后市场就进入了右侧上涨阶段。

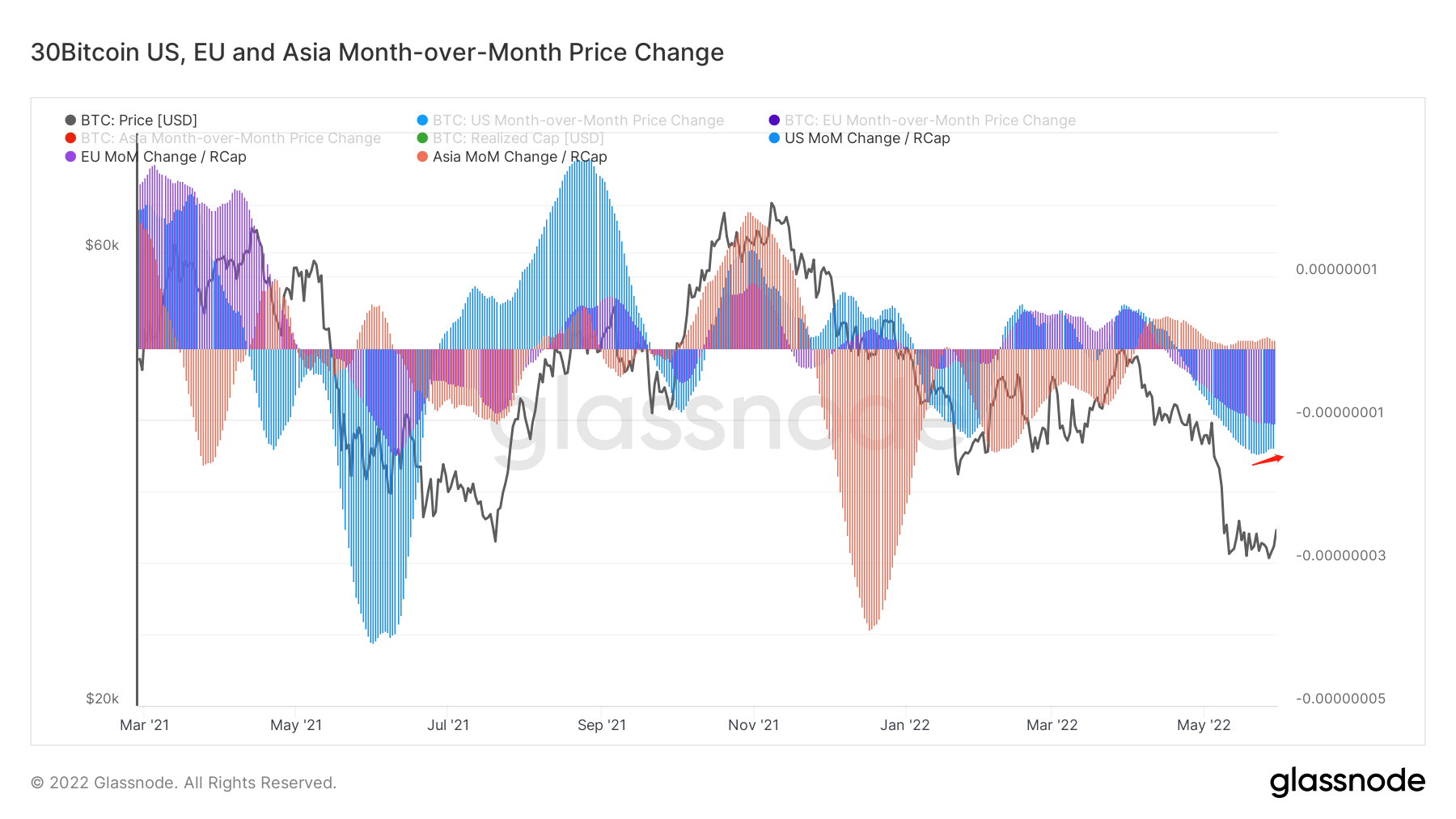

(下图 全球时区损益状态)

当前情况,亚洲购买力依然在增持。

欧美时区购买力,开始放缓抛售步调。

中期探查

• 活跃地址数

• 网络情绪积极性

• 稳定币与BTC的市值比

• 稳定币流通供应

• 长期通胀率

• 非流动性供应占比

• 1BTC以上的地址数

• 非零余额地址数30天的变化

• 巨鲸未用供应

• 矿工净头寸

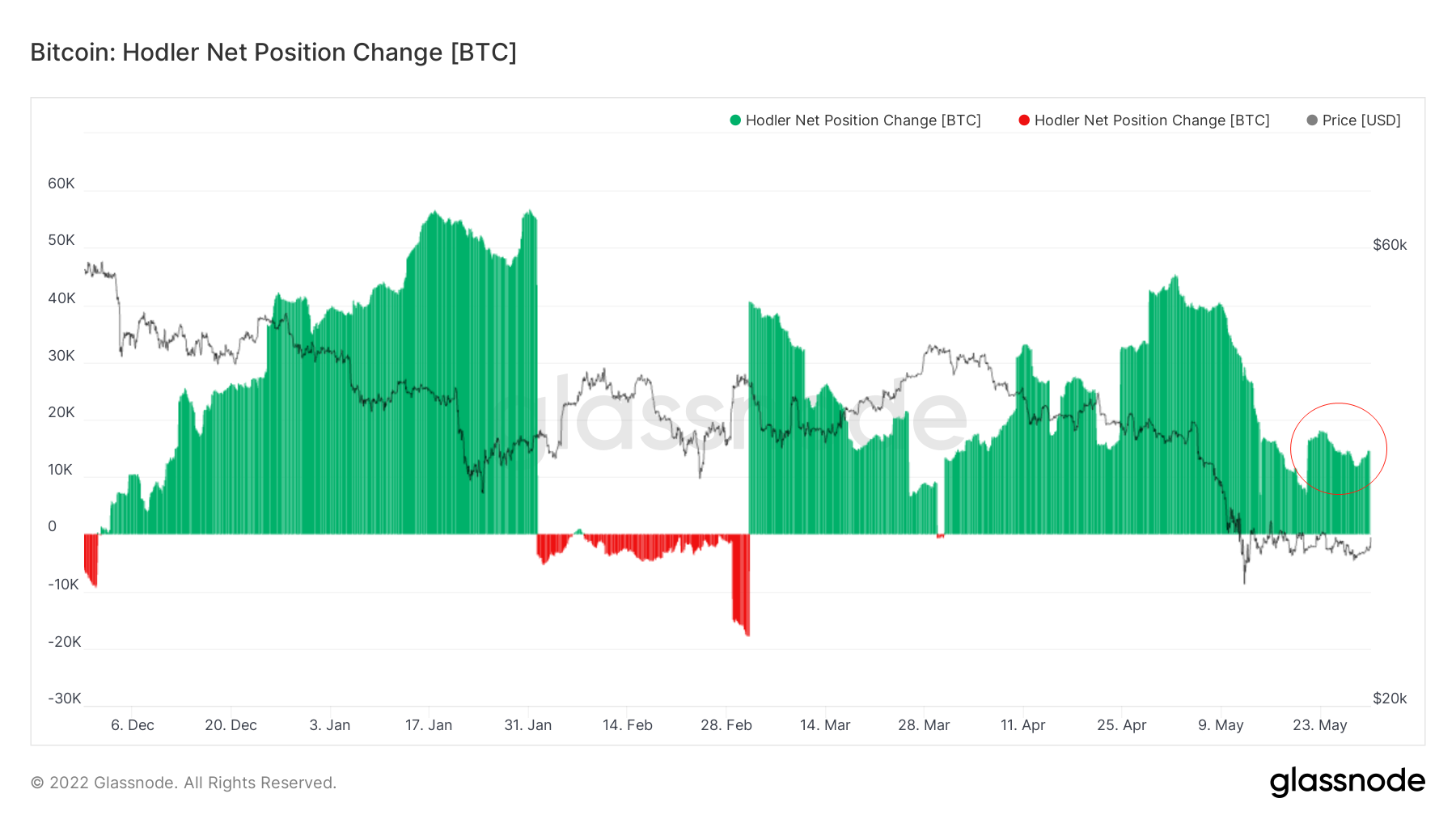

• 钻石手净头寸

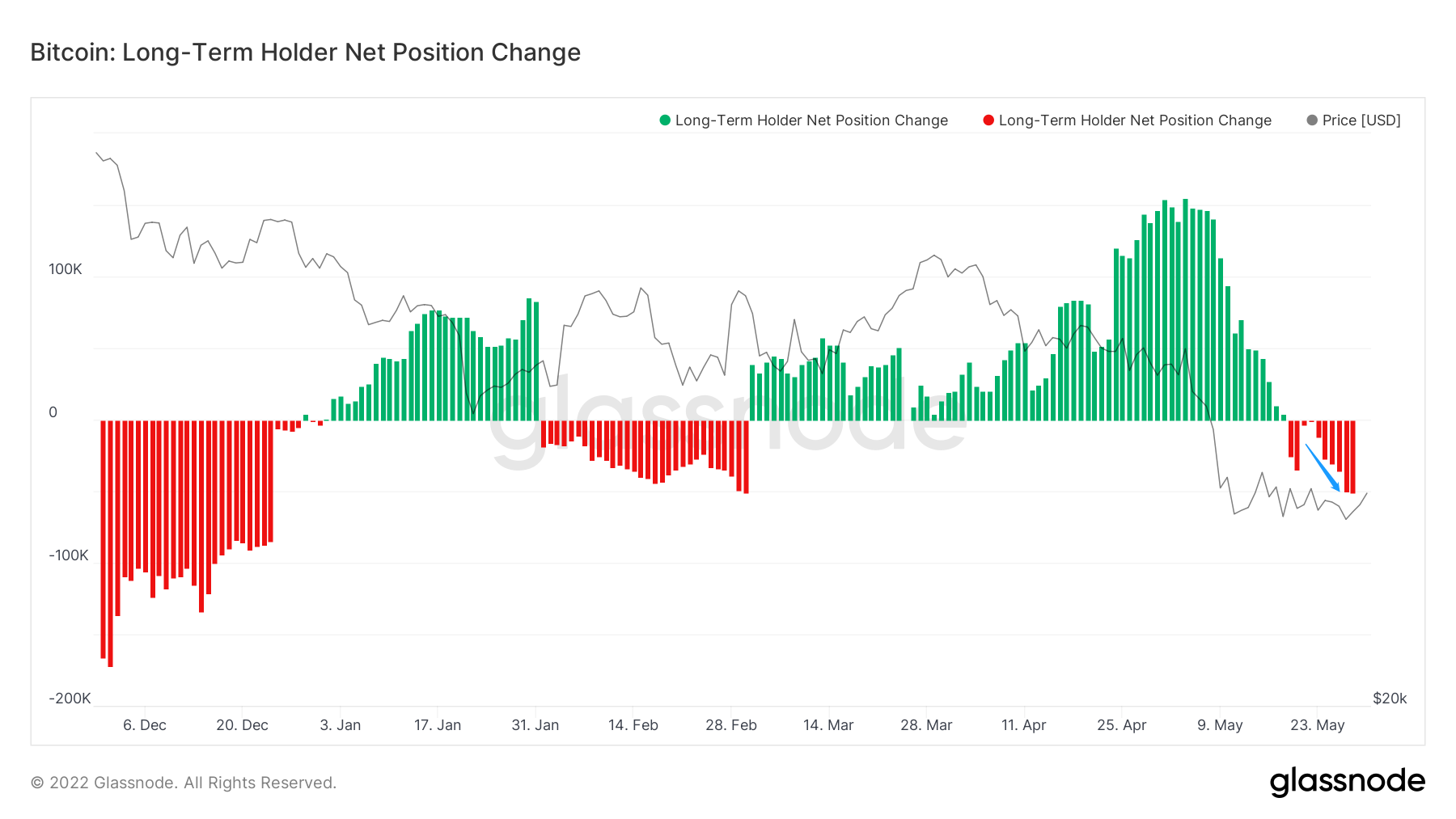

• 长期交易者净头寸

先观察链上的基本状态。

(下图 活跃地址数)

活跃地址数目前表现为在较低的位置中徘徊。

链上整体的活跃状况仍需修复。

深入看活跃状况。

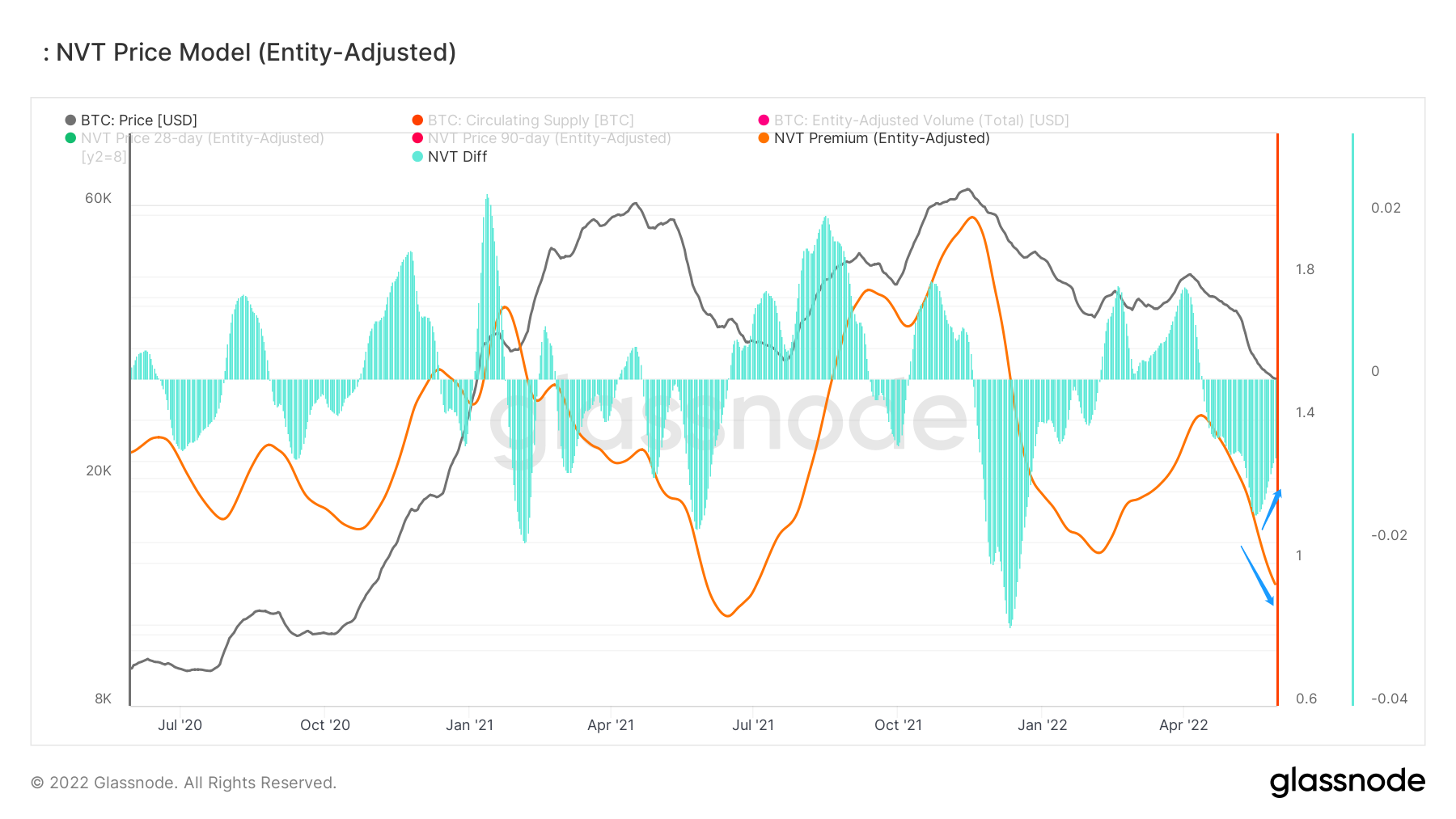

(下图 网络积极性)

呈现为网络积极性。

蓝线为斜率变化。

衡量链上活跃的积极性,可作为活跃状况参考。

网络积极性依然是在下降通道中,但斜率变化略带收窄。

意味当下活跃度带来的市场风险有放缓的痕迹。

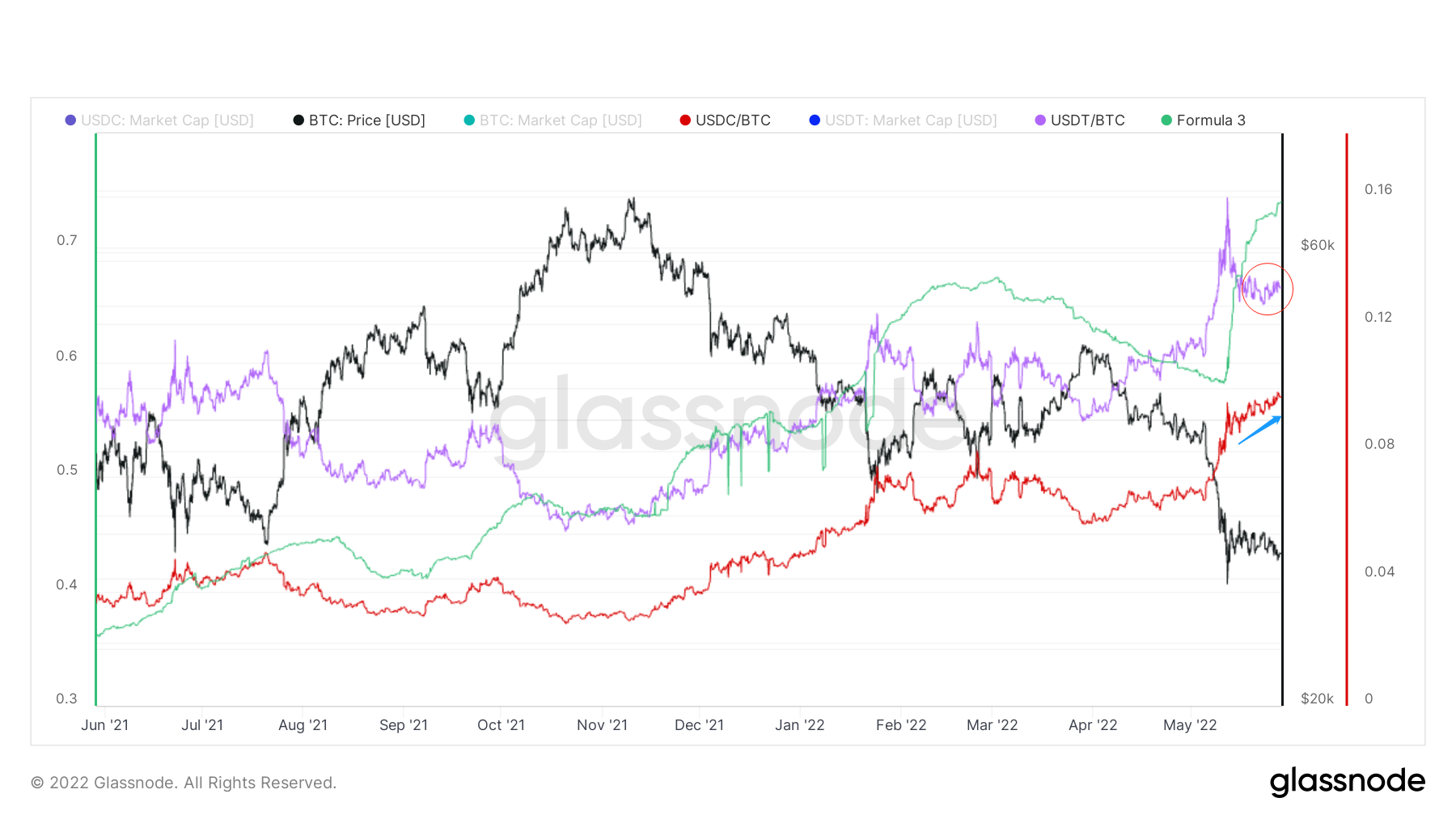

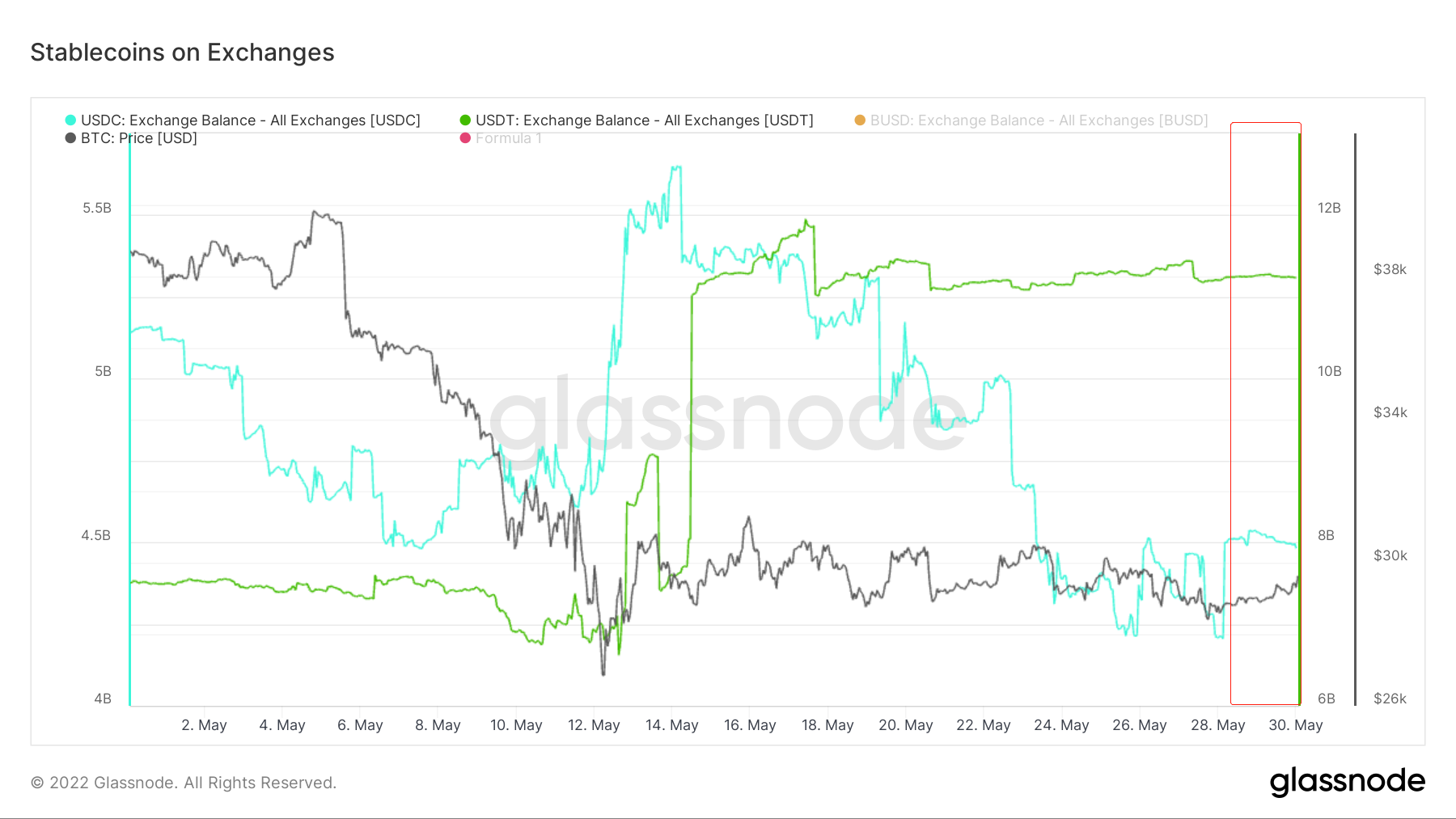

再看稳定币的状况。

(下图 稳定币与BTC市值比)

市场中的一切活动离不开稳定币,观察稳定币的变化趋势极其重要。

近期观察现象:

1. USDC与BTC的市值比在逐渐上升;USDT与BTC的市值比却表现为下降,目前放缓下降趋势;

2. 蓝线为USDC与USDT的市值比,目前有轻微放缓迹象,但仍有小幅上升。

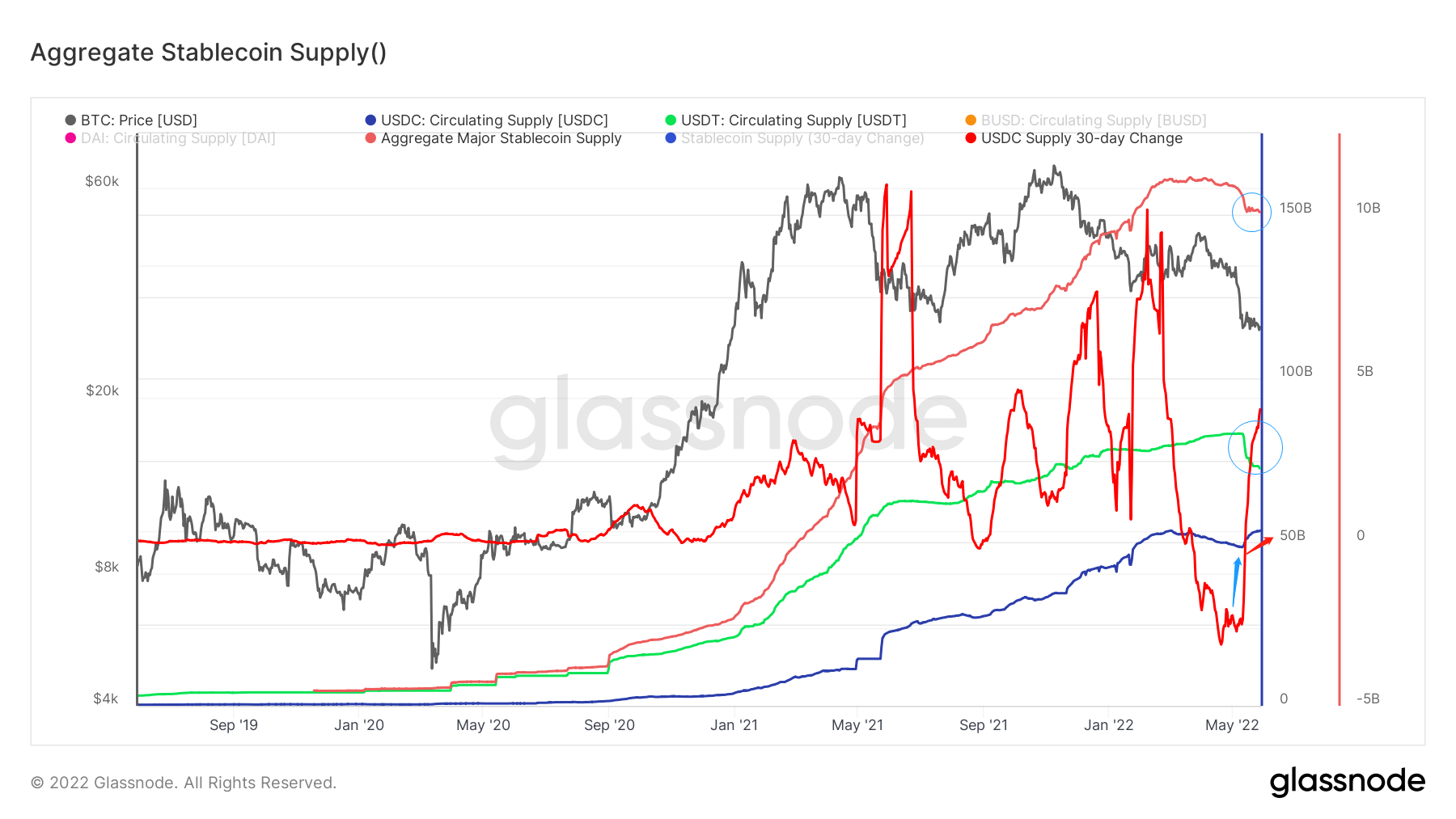

(下图 稳定币流通供应)

稳定币的流通量表明,之前资本外流的情况目前暂缓。

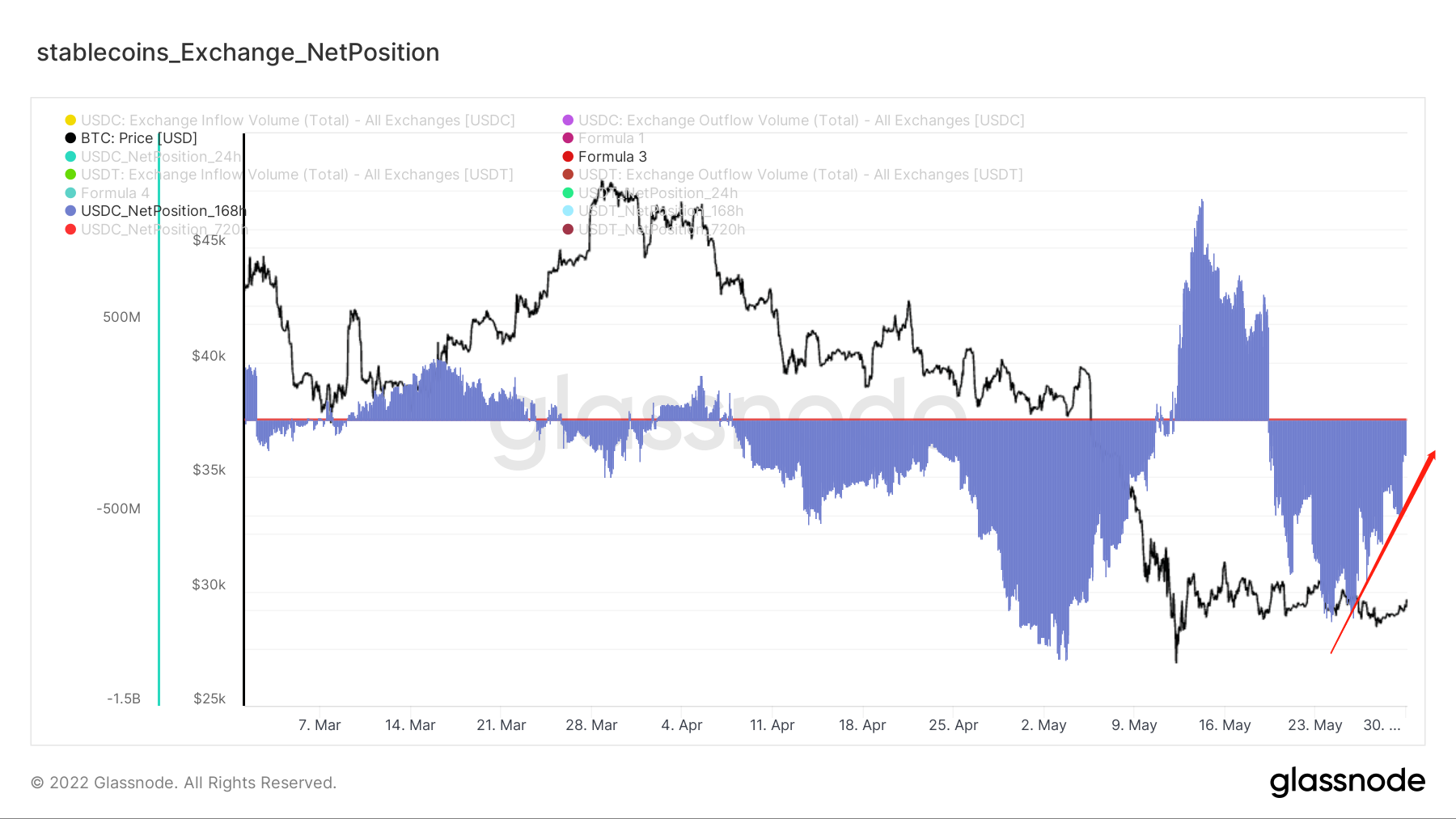

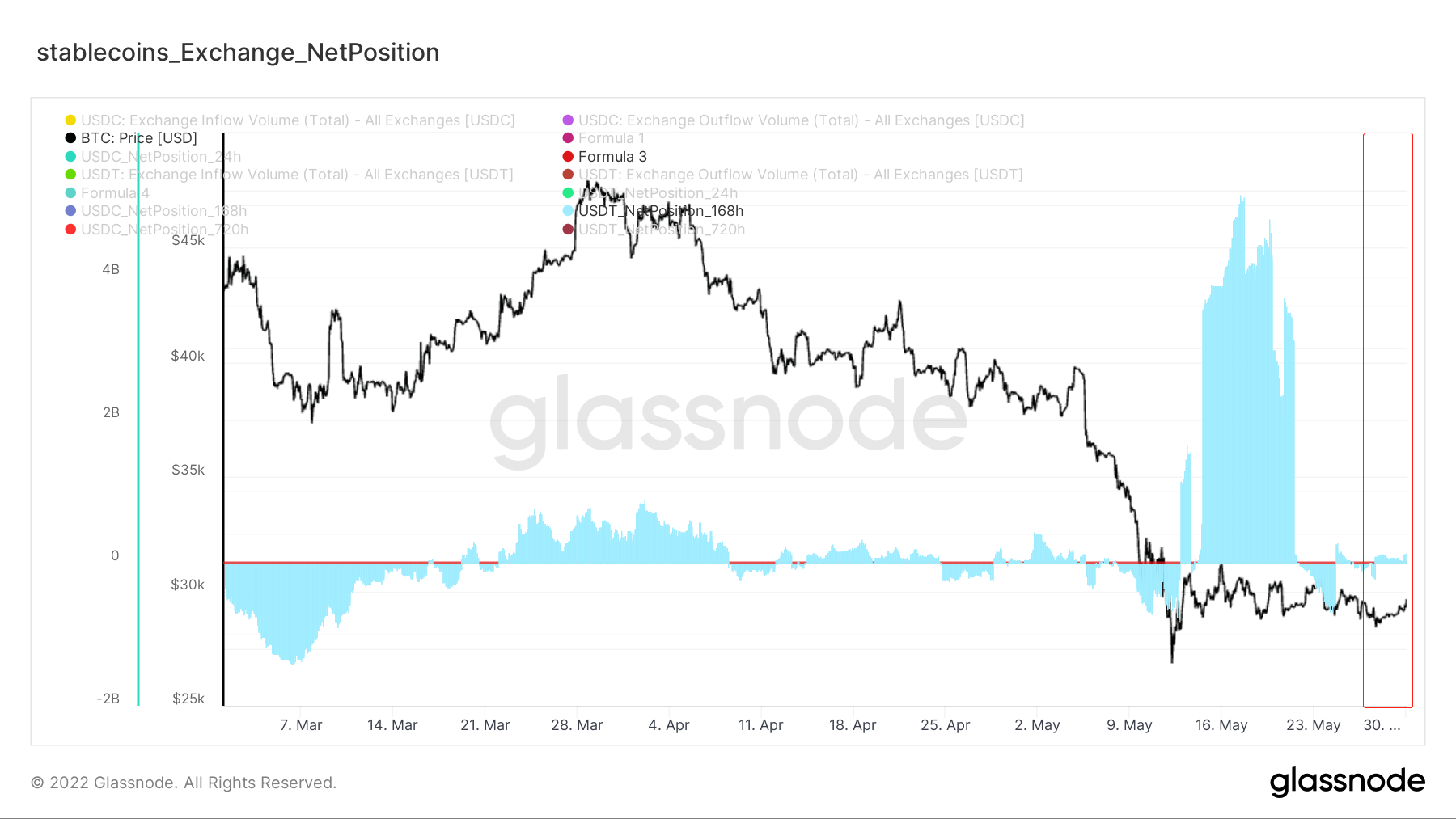

结合稳定币净头寸(详细链上数据图跳转到“短期观测”):

USDC流通量上升,也有一定量流入到交易所,可能是进场抄底的资金。

USDT流通量下降,流入交易所的币却较少。

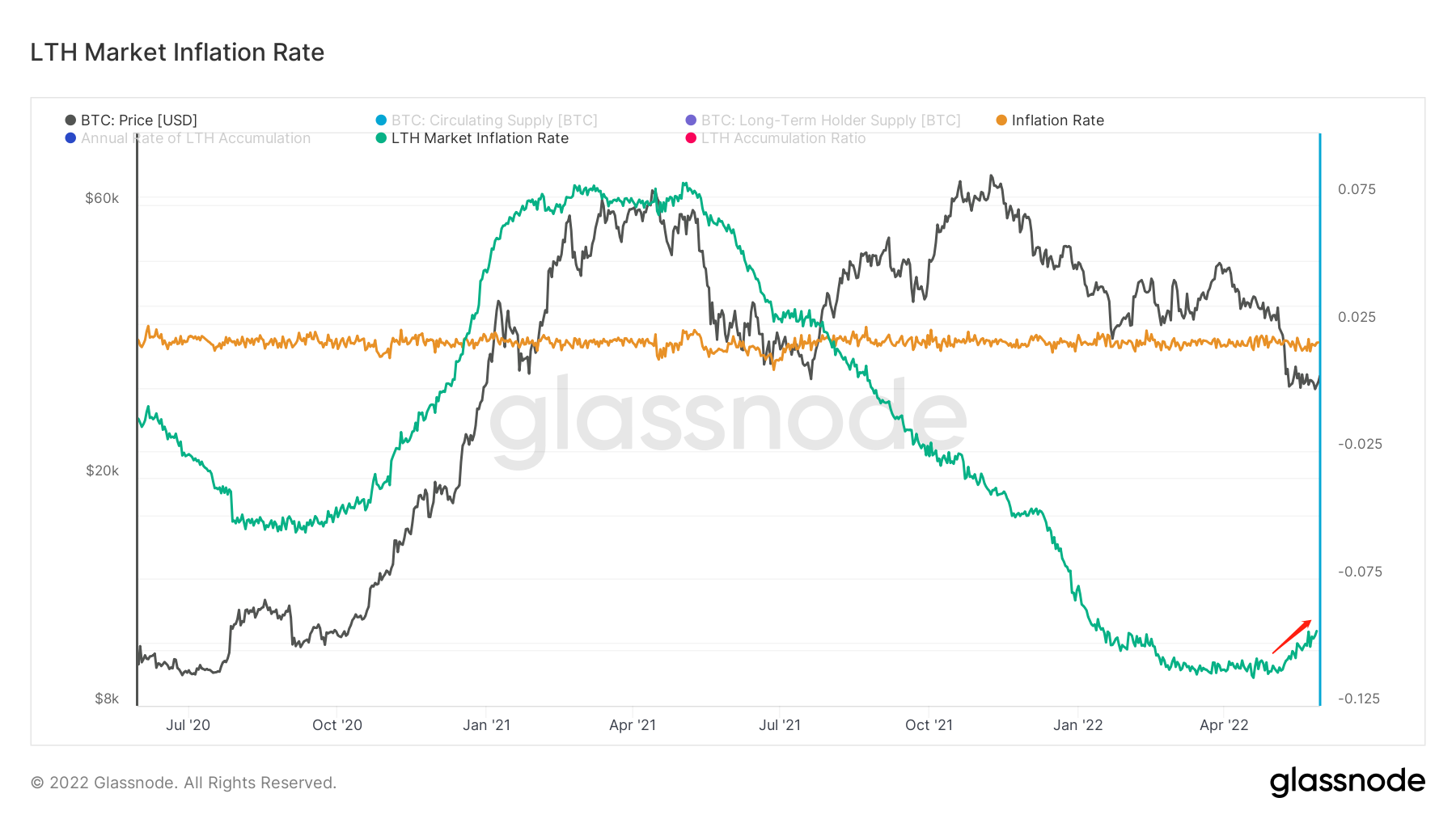

(下图 长期通胀率)

长期通胀率仍在上升。

市场有一定的通胀上升迹象。

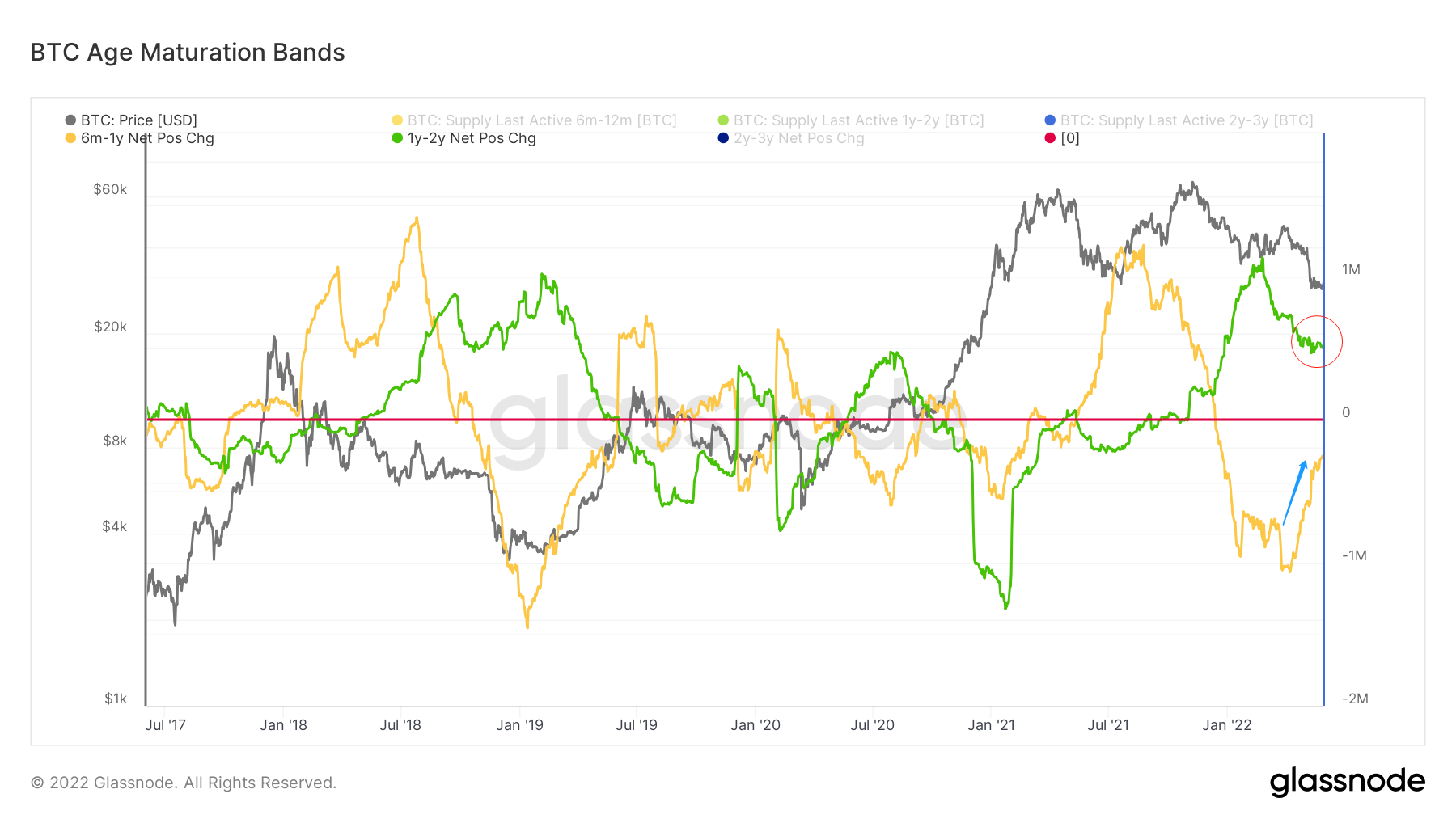

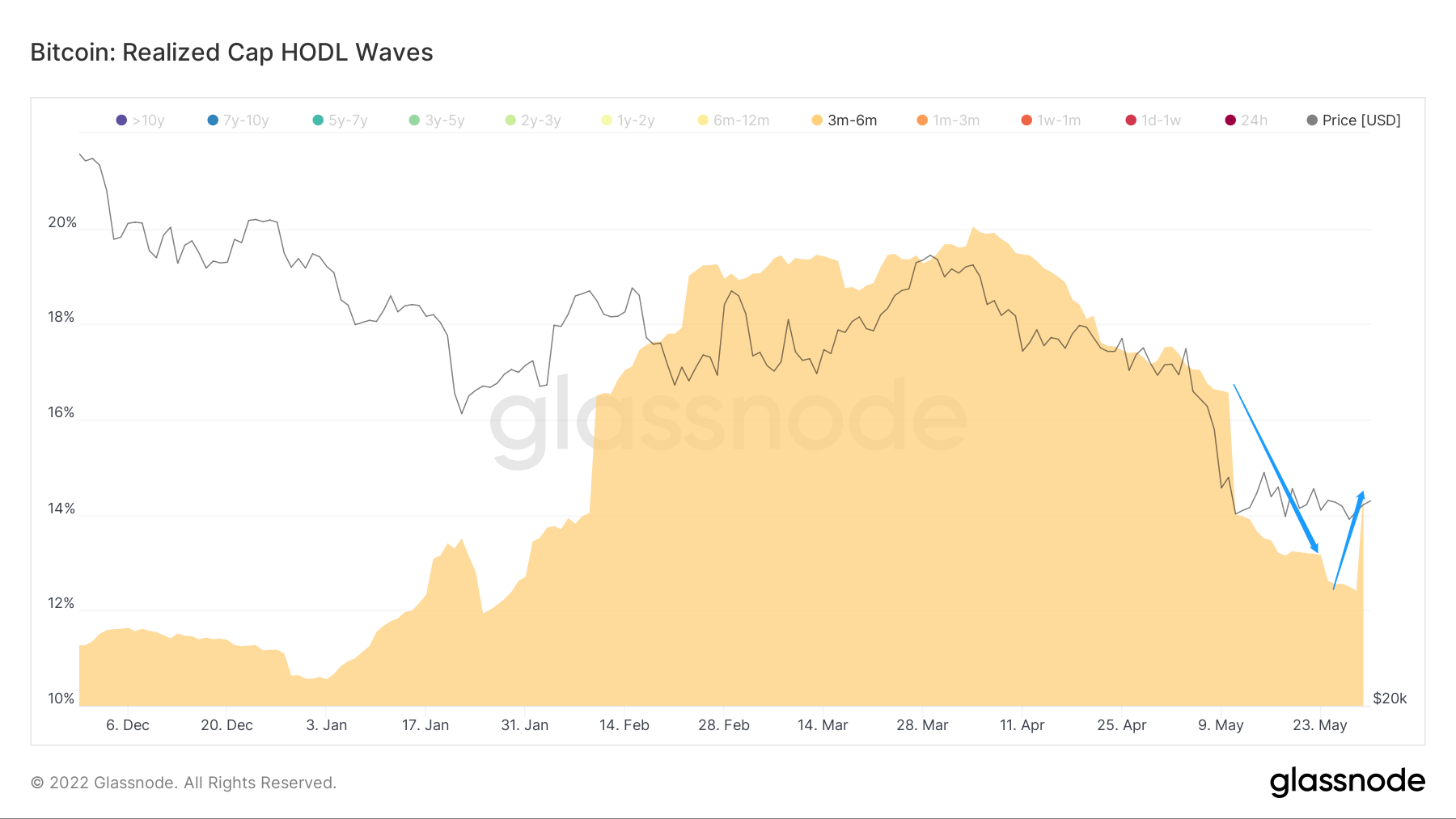

(下图 年龄成熟带)

从年龄成熟带的角度看,

6个月-1年的熊市建设者仍在快速增持。

1-2年的交易者离场的速度放缓。

轻微减缓市场的压力。

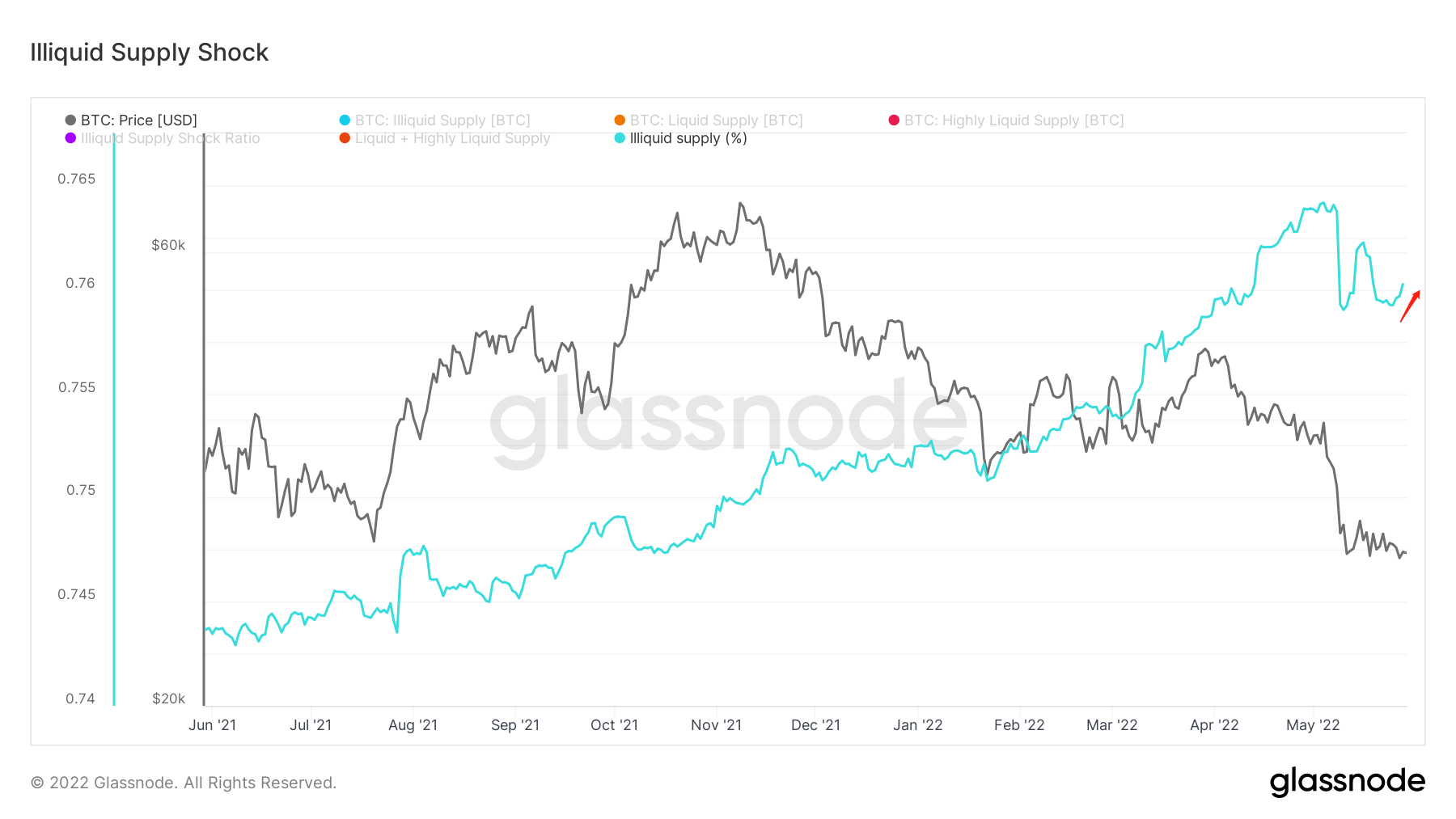

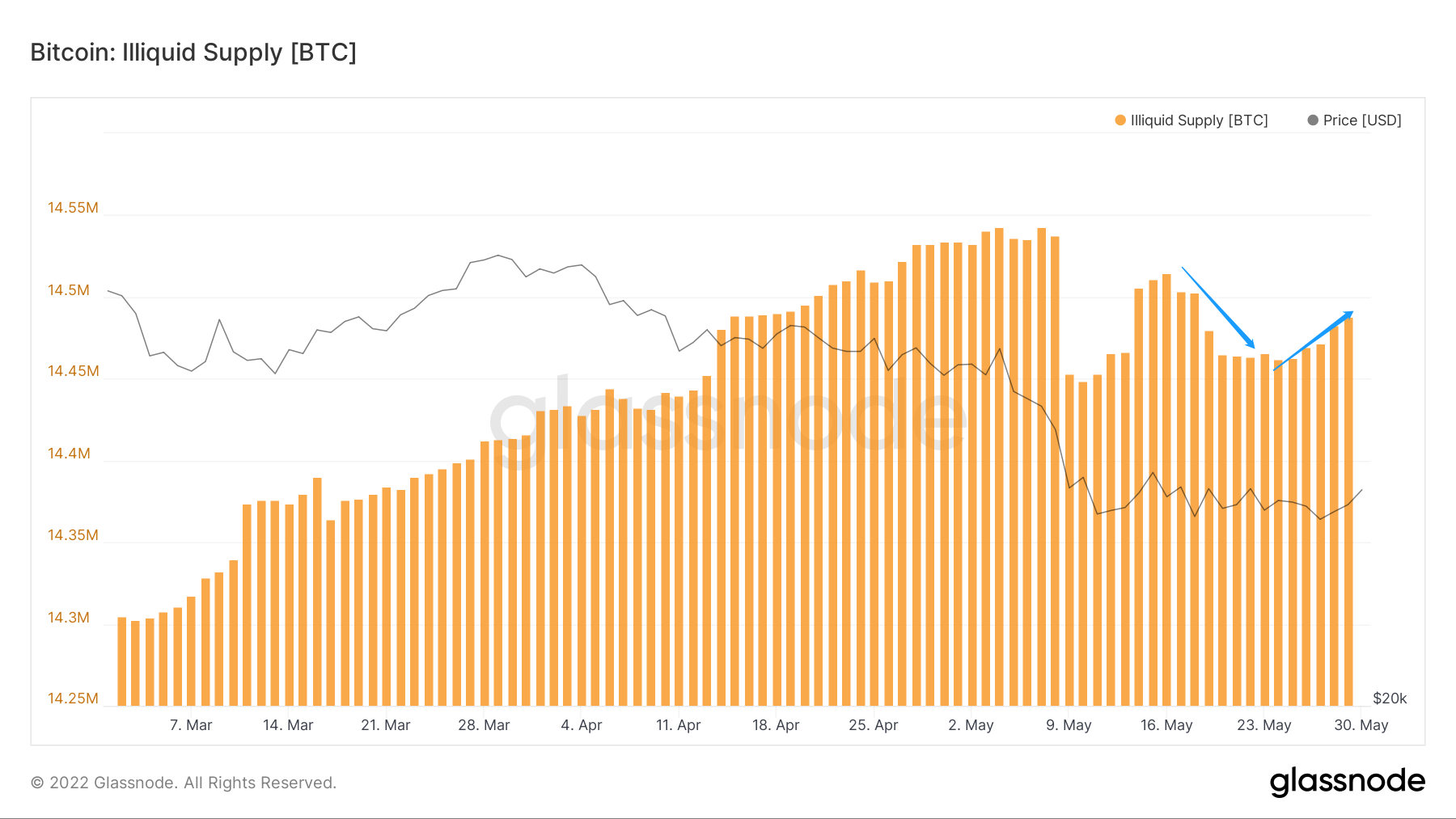

(下图 非流动性供应占比)

非流动性供应的占据比例重新上升。

目前看轻微放缓之前的减少比例。

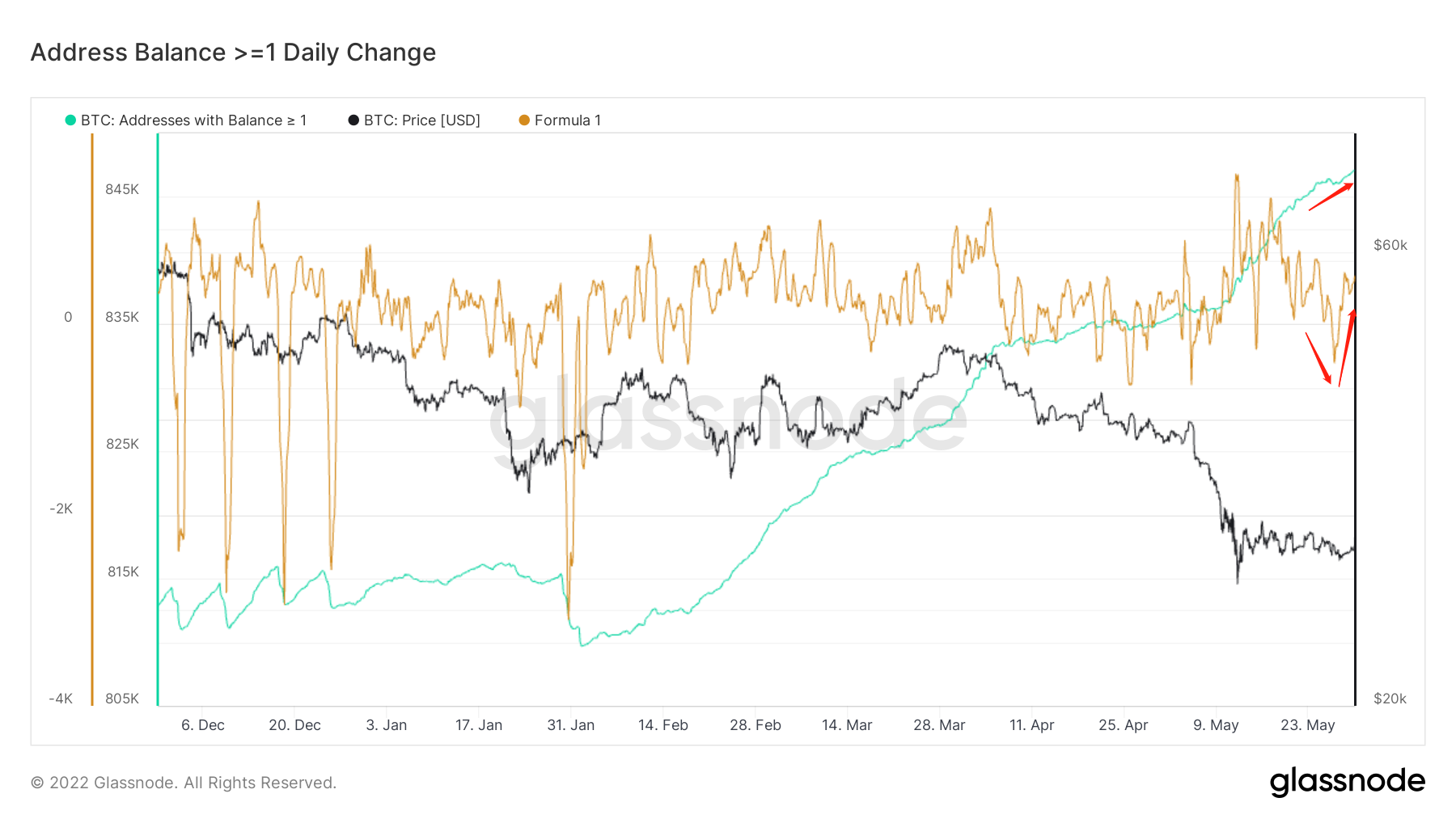

(下图 1BTC以上的地址数)

高质量地址数目前有轻微上升的迹象,由于增速较慢,时间上积累的趋势不足,因此判定尚未形成显著趋势。

(下图 非零余额地址数30天的变化)

斜率上的变化更明显,有一定的上升。

可能反应近期有新用户进场的痕迹。

但整体上非零余额地址数上升较少,更偏向于修复新用户进场的速度。

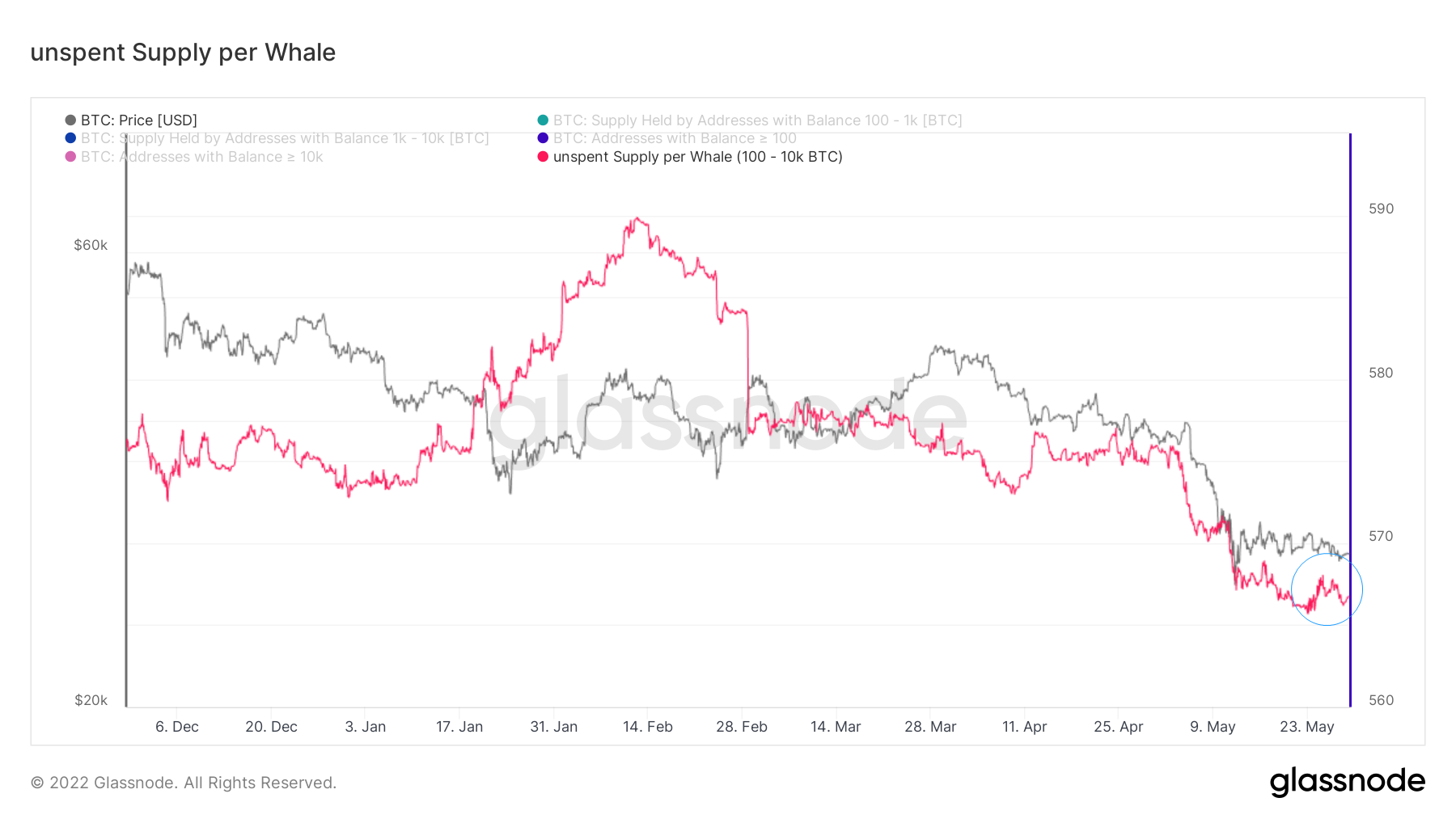

(下图 巨鲸未用供应)

仍在底部徘徊,但减持情绪略带放缓。

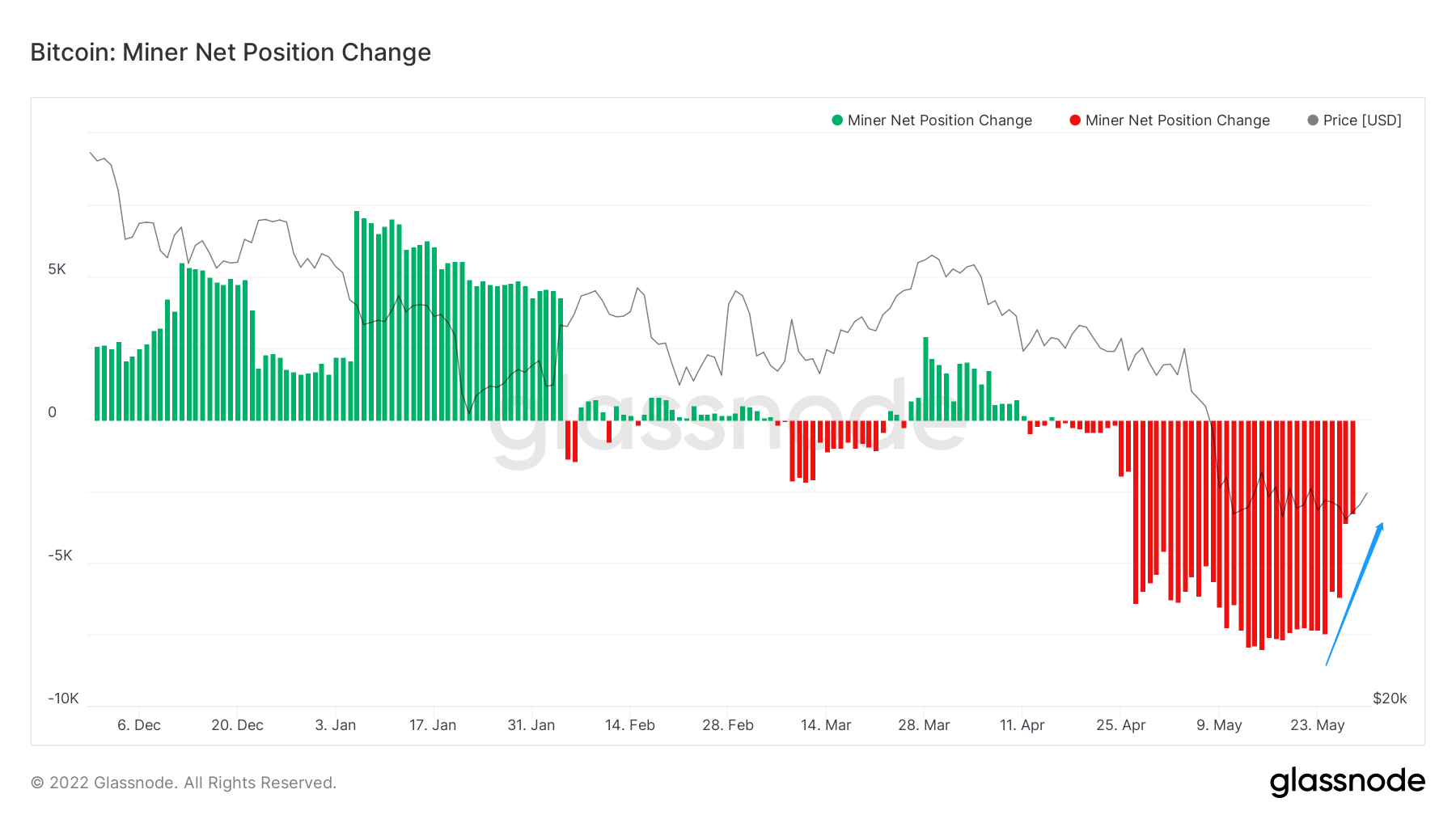

(下图 矿工净头寸)

矿工的减持量轻微收窄。

(下图 钻石手净头寸)

钻石手的持仓状态,仍旧在正向增持的状态下徘徊。

(下图 长期交易者净头寸)

长期交易者近期有一定的减持迹象。

短期观测

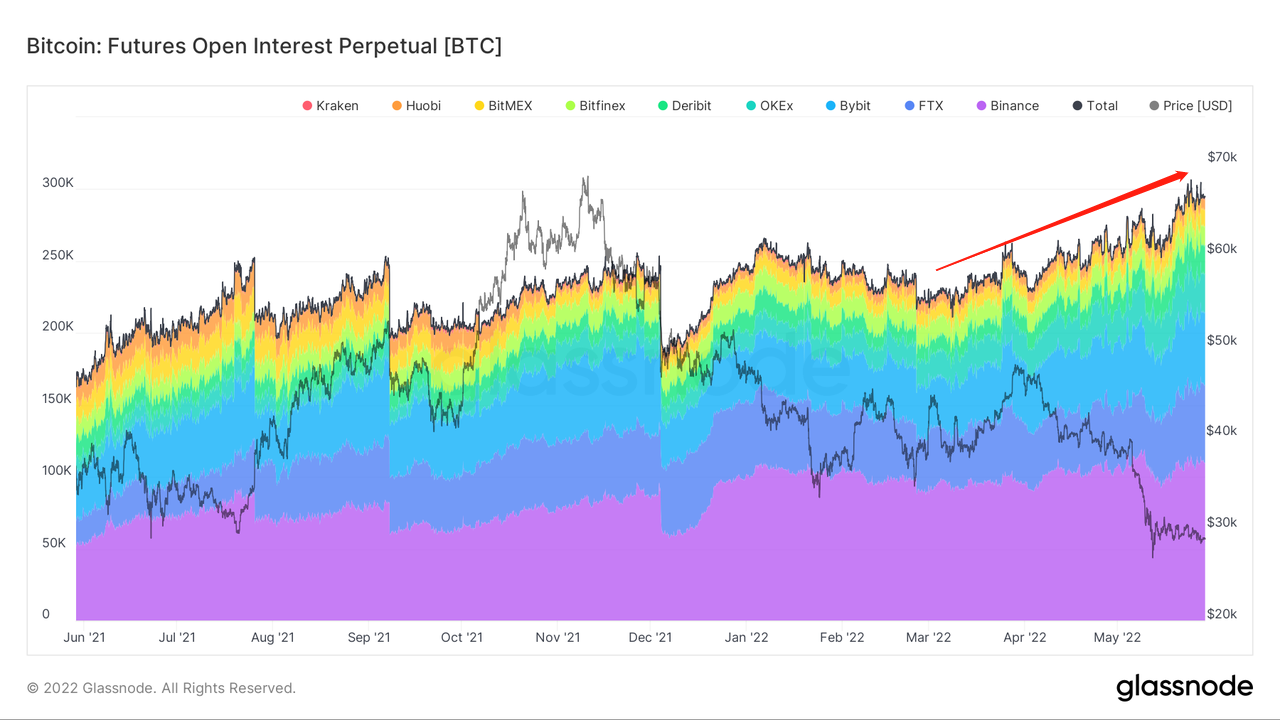

• 永续期货未平仓合约量

• 永续期货未平仓合约量与市值的比率

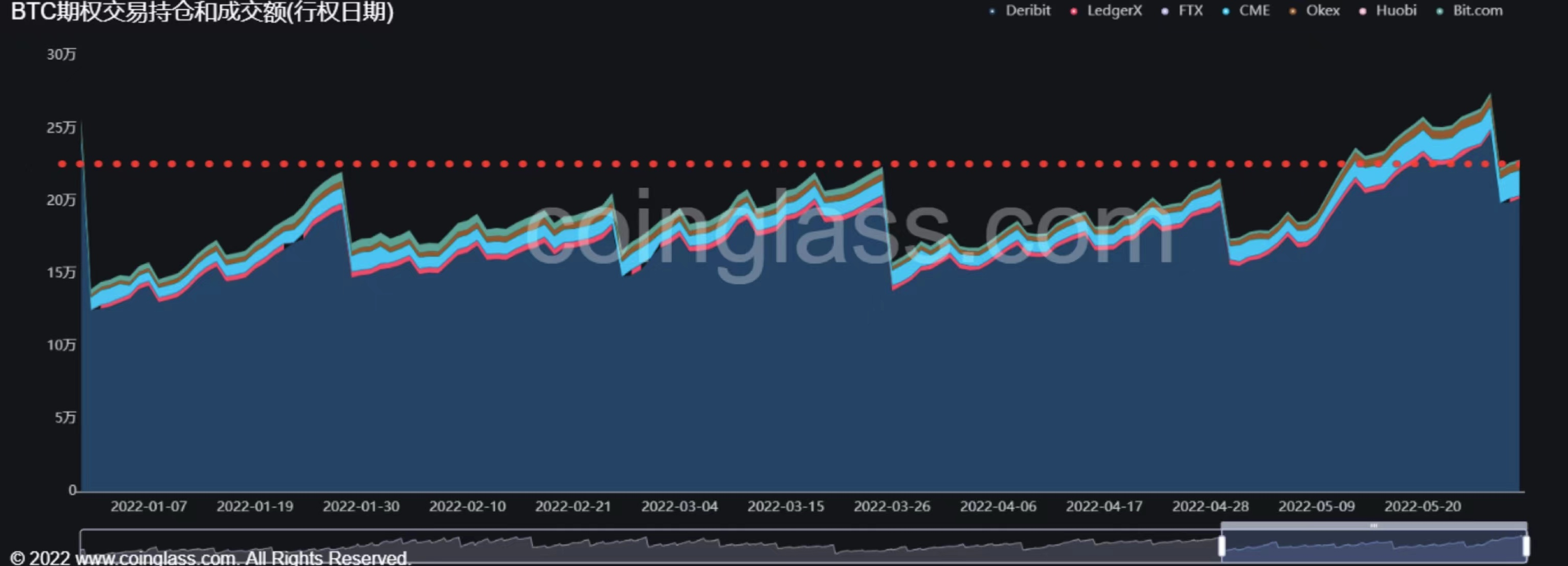

• BTC期权交易持仓总量

• 期权看跌/看涨比率

• 多头清算优势

• 合约清算图

• 长期持有者总供应

• 非流动性供应

• 已实现年龄分布

• 利润、亏损转移量

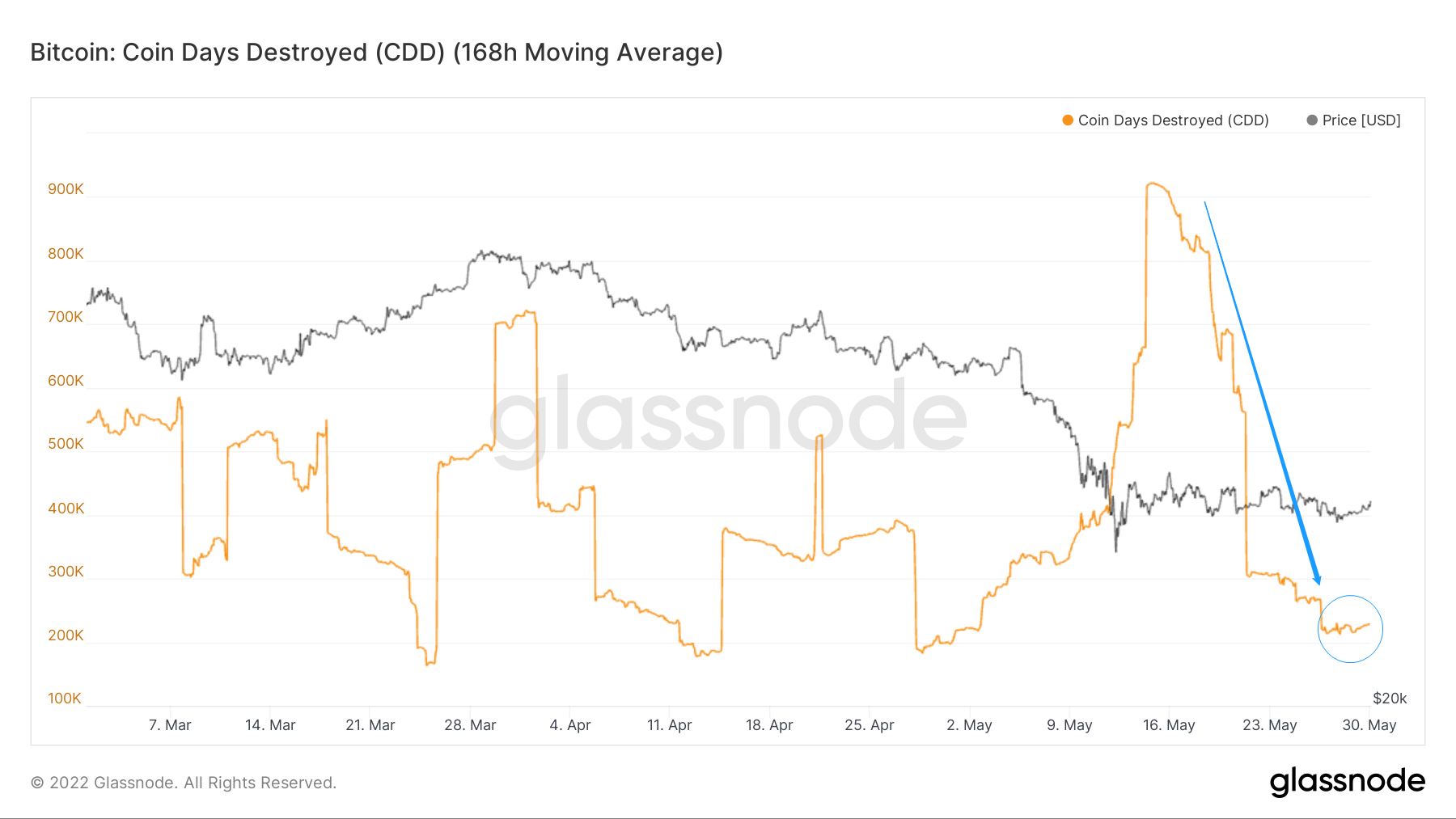

• 币天销毁量

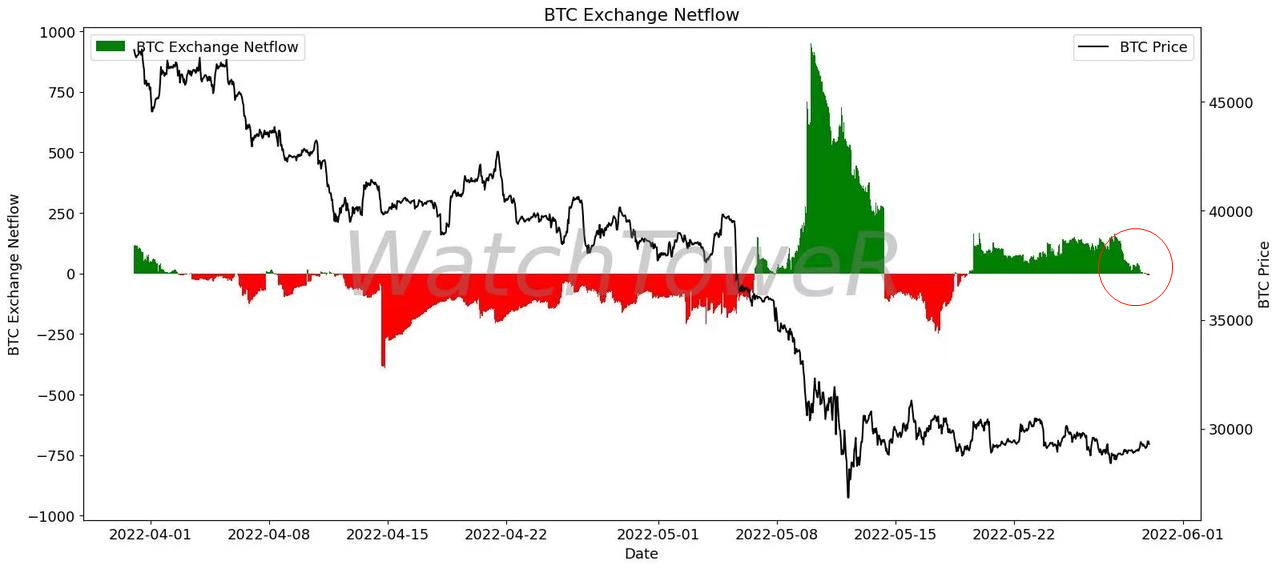

• BTC交易所净头寸

• 新增地址数量

• 稳定币交易所余额

• 稳定币净头寸

衍生品市场:

(下图 永续期货未平仓合约量)

永续期货未平仓合约量持续达到新高,其中可能的原因在上周周报中有提到。

当下大体量资金对冲市场风险,以及部分用户“赌”的情绪过于严重,为后市注入潜在的杠杠风险。

在当下不稳定的市场中,应尽量避免高杠杆参与衍生品市场,尽量避免因高波动而造成损失。

(下图 永续期货未平仓合约量与市值的比率)

永续期货未平仓合约量与市值的比率,达到了历史以来新高。

衍生品的体量达到了前所未有的高度,相对于市值的体量来说,衍生品在短期可能成为接下来的主导市场的因素。

(下图 BTC期权交易持仓总量)

期权总持仓量达到5个月以来的相对高点。

期权的交易通常大部分是属于对市场有部分经验的成熟交易者。

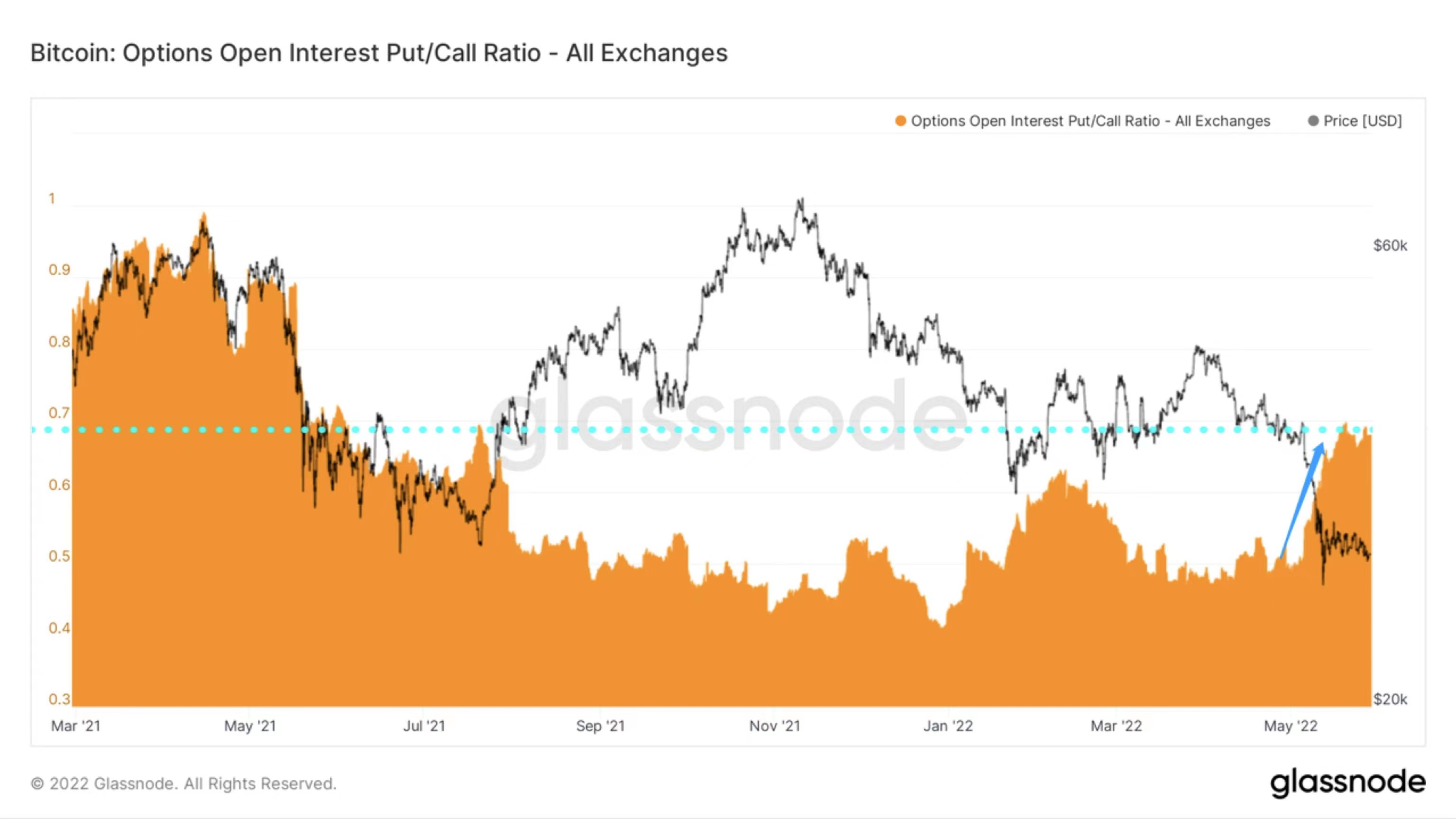

(下图 期权看跌/看涨比率)

这部分上升的期权总持仓量中,期权看跌与看涨的比例有所攀升,达到了次于519的高度。

成熟交易者增加看跌期权保护,以对冲后市不确定因素所带来进一步下行风险。

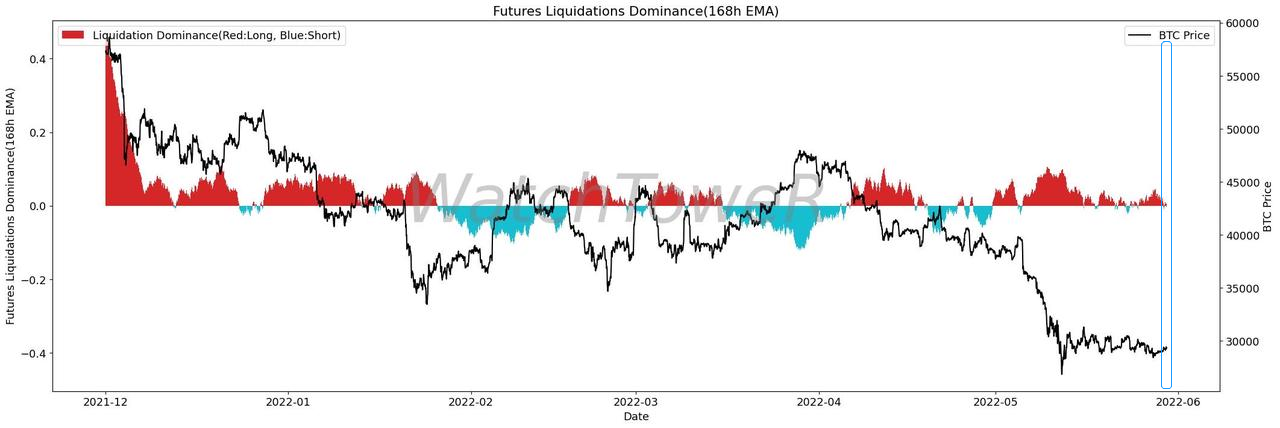

(下图 多头清算优势)

多头清算优势,多空头清算都不明显,市场可能处于微妙的均衡状态。

后市可关注该数据的变化,用于衍生品交易的决策的参考之一。

特别声明:多头清算优势为WatchToweR专属数据库。

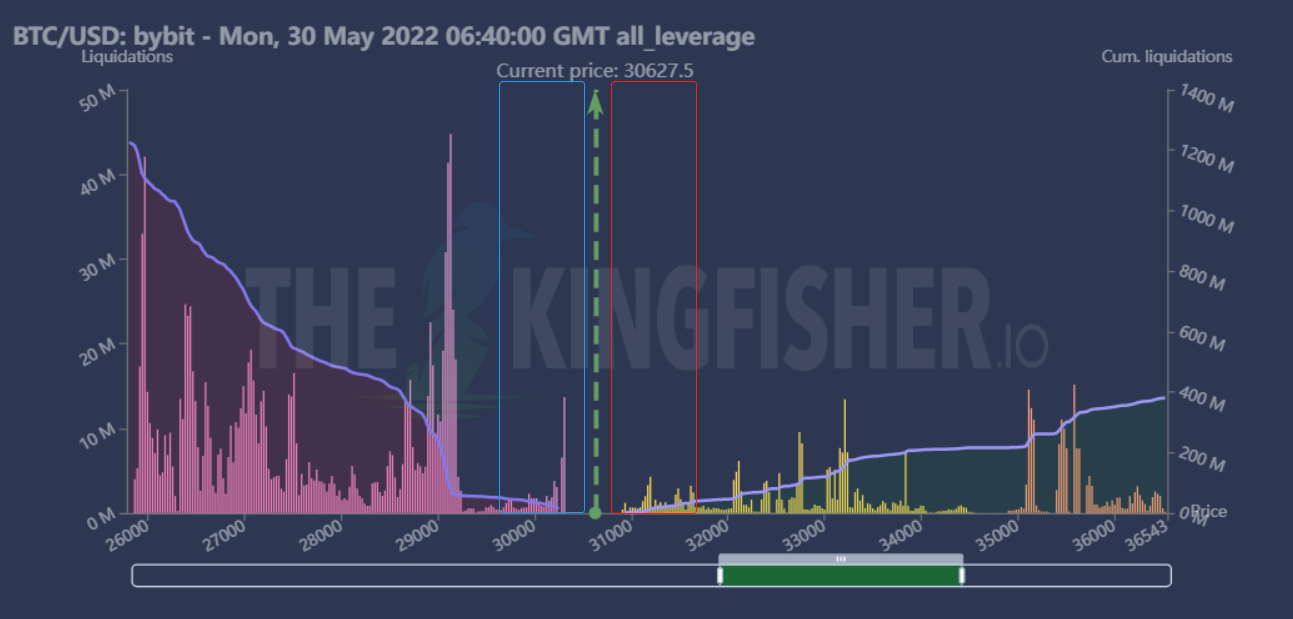

(下图 合约清算图)

蓝色:部分多头资金

红色:部分空头资金

在临近当下价格附近有一定量的多头以及较少量的空头,需要警惕短期市场的衍生品风险,可能带来的上下波动。

如有当前价格临近,且密集相关点位爆仓的参与者需注意风险。

来到现货市场

抛售压力:

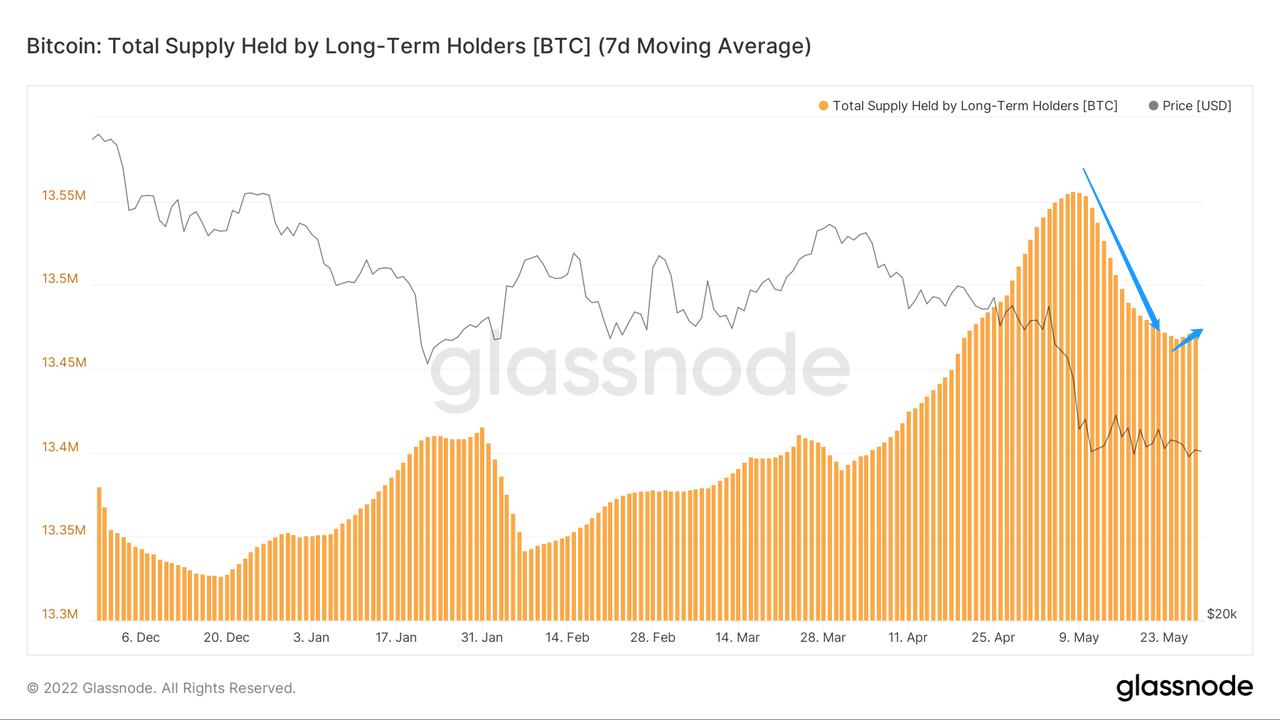

(下图 长期持有者总供应)

长期交易者目前减持幅度暂时放缓,并有略微增持的迹象。

这部分成熟交易者暂时转为增持的力量,暂时减小了对市场的压力。

(下图 非流动性供应)

非流动性供应群体在近期有略微增持,市场的重要的群体目前减持态度暂时变化,这并不意味着市场反转的信号,只能代表较短期内压力暂时有所下降。

以上两个重要成熟群体目前暂时减缓了抛售压力,初步出现承接力量,后续需保持关注。

(下图 已实现年龄分布)

短期交易者中抛售的主要群体为持有3-6个月的交易者。

目前这部分群体出现一定迅速增持的迹象,短期交易者也出现一定的承接力量,这相对前期持续减持一定程度上是个良好的信号。

(下图 利润、亏损转移量)

蓝色:168h 亏损转移量

市场亏损抛售的幅度略微上升后暂时放缓,这代表着市场亏损出售的情绪暂时放缓。

但依然需要持续关注亏损幅度是否会进一步转变放大,因为弥漫的恐慌情绪将有可能会放大对市场的影响。

(下图 币天销毁量)

币天销毁量:币数量*币的年龄时长。

币天销毁量有所下降,这代表着当下市场,抛售出的币数量有所减小以及年龄较短,整体的市场抛售压力相对前期暂时略微放缓。

(下图 BTC交易所净头寸)

蓝色:168h BTC交易所净头寸

目前168h BTC交易所净头寸有回落的趋势,市场潜在的抛售压力短期内有略微放缓,没有进一步上升。

特别声明:该BTC净头寸为WatchToweR专属数据库。

综合来看,

持有3-6个月的短期交易者以及长期交易者有一定承接。

BTC净头寸有所回落,“潜在”的抛售压力、重要的非流动性群体有减持放缓的迹象,亏损转移的情绪暂时放缓。

承接力量与增量资金:

(下图 新增地址数量)

市场的新增地址有略微上升的迹象,这意味着短期内有新增用户群体进入市场,这其中有一定的可能为市场带来一小部分的增量资金。

(下图 稳定币交易所余额)

稳定币交易所余额目前大部分依然偏向存量资金。

(下图 168h USDC净头寸)

USDC净头寸流出幅度开始收窄明显,这代表着短期有一定的“聪明”钱流入交易所,是一小部分增量资金。

(下图 168h USDT交易所净头寸)

USDT净头寸也有略微的流入迹象,但幅度并没有USDC那么明显。

短期内有新的增量资金进场,相对来说市场出现了一定的承接痕迹。

综合来看,资金购买力在短期内有略微上升,市场出现了初步承接的痕迹,短期需结合周报宏观部分,结合国际市场的动向综合判断。

本周总结:

消息面总结:

长期:

Web3的建设是大势所趋,Twitter也表明态度,转型加入这一市场。

国际上,去全球化的趋势也使得全球货币系统面临分裂风险。

万事达卡CEO称,SWIFT(国际资金支付协会支付系统)将来不会是跨境支付转移的主导系统。

区块链技术和央行数字货币创新可能带来新的支付系统。

这可能意味着加密货币将有更多的支付应用机会。

Web3对金融市场产生的效果从产业上是颠覆性的。

一般来说技术对产业的作用力有:

产业新增,产业加强,产业颠覆。

当然并不是大部分技术都能达到产业颠覆的程度。

无论是7*24小时全球化的交易所金融市场,DEFI还是DAO,在某种程度上都在重构之前的金融架构和生产关系。

这是一个超主权的架构,同时,也在某种程度上真正奖励创业者和有贡献的人。从这几个角度来讲,都是产业颠覆。

而在其他相对边缘的市场,和其他方面,更多是产业增强。

Web3是经济的创新,未来的人将为DAO工作,而不是去公司上班。

DAO不再是老板一个人决定方向,而是让所有人有权决定公司/组织的方向,也意味着公司资产是由大家所有,共同承担收益与风险。

中期:

我们仍维持“在美联储改变其激进的加息缩表政策之前,市场中期难以回暖。”的判断。

短期:

下周可关注

1. 6月1日,美国ISM制造业指数公布

2. 6月3日,美国非农就业人口数及失业率公布

短期,如果市场资金流入有一定持续性,则市场有可能迎来一波反弹。

但反弹的幅度难以估计,请投资者谨慎追高。

链上长期洞察:

1. 本次特意公开内部研究对于2019年初底部形成的几个简单数据的。

2. 当时的活跃度上升。

3. 底部共增持了441万枚;底部筹码总占据总量27.2%。

4. 市场止损情绪下降,信心向好。

5. 从全球时区损益来看,欧美和亚洲时区同时共振买入。

6. 目前欧美时区抛压放缓,亚洲时区继续增持。

• 市场定调:

目前状态从时间和筹码总转换手与集中度来看,底部并未完全形成。耐心将是未来胜利的要素。

链上中期探查:

1. 网络积极性显示:情绪轻度缓和,但仍在下降趋势;地址活跃度仍表现得较为僵持。

2. 稳定币状况:USDC流通量有较多的上升,有一定量流入交易所,可能反应聪明钱有进场的迹象,USDT则放缓了下场抄底的速度。

3. 长期通胀率在逐步上升。

4. 非流动性供应的占据比例轻微修复。

5. 1BTC以上的地址数轻微上升,非零余额地址轻微修复。

6. 巨鲸减持情绪放缓,矿工减持收窄,长期交易者轻微抛出,钻石手仍在正向增持的区间内徘徊。

• 市场定调:

市场压力变小,轻度僵持;买方仍有充足的资金,卖方状况放缓,从目前情况看,卖方情绪放缓可能会让市场的压力减少。

链上短期观测:

1. 永续期货未平仓合约量持续升高,市场潜在的杠杆风险较大。

2. 期权的看跌持仓量有所攀升,成熟交易者增加了看跌保护,以对冲后市风险。

3. 多头清算优势,目前多空清算都不明显,处于微妙的均衡状态。

4. 长期交易者暂时由抛售转为增持的迹象。

5. 非流动性供应群体近期内减持态度有所变化。

6. 短期交易者的抛售群体主要为持有3~6个月的交易者,目前转为增持。

7. 亏损转移量略微上升后放缓。

8. 168h BTC净头寸的流入有所回落,潜在抛售压力放缓。

9. 新增地址目前略有上升。

10. 稳定币有略微流入的迹象,资金购买力有略微上升,初步出现一定的承接痕迹。

11. 价格保持在26,500至40500的概率为82.5%

• 市场定调:

抛售幅度有略微放缓,初步出现一定的承接痕迹, 亏损者止损情绪有所放缓,市场初步开始缓和。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

此报告为“WatchToweR”研究院所提供:

金蛋日记;拾年 ;elk crypto; Leah;

欢迎关注我们:

推特: https://twitter.com/wtrcrypto

DAO国际社群有

Discord社群:https://discord.gg/g38BzPqdPm

华语社群有:http://T.me/wtrtt