作者:SoSoValue Research

2024 年7 月23 日美國以太坊現貨ETF 正式上市交易,距2014 年7 月22 日以太坊首輪公開發售(ICO)恰好10 週年整,以太坊ETF 的上市日期,不論是特意選擇在這個具有紀念意義的時刻,還是巧合,這一事件對整個加密世界未來的可持續發展,都將具有史詩級意義,因為其邁出了POS 公鏈進入主流金融世界的重要一步,必將吸引更多維度和數量的builder 們加入以太坊生態的建設,更是為後續如Solana 等加密世界基礎設施進入主流世界鋪平了道路,對區塊鏈生態大眾化進程具備實質意義。

另一方面,由於以太坊ETF 從監管角度目前不允許質押,所以投資人持有ETF 會比直接持有以太坊token,少3%-5% 的質押挖礦收益(以太坊世界的無風險收益率),以及大眾投資人對以太坊的理解門檻相對比特幣更高,所以,本次美國以太坊現貨ETF 對以太坊幣價的短期影響可能不及比特幣現貨ETF 獲批後短期對BTC 價格的影響大,更多是提高了以太幣價格的相對穩定性,降低了波動率。

下文將對以太坊現貨ETF 上市後,短期對以太坊token 買賣雙方力量的影響,長期對加密生態的影響兩個角度進行分析。

一、短期來看:買賣雙方力量均不及比特幣ETF,以太幣ETF 的影響預計小於比特幣

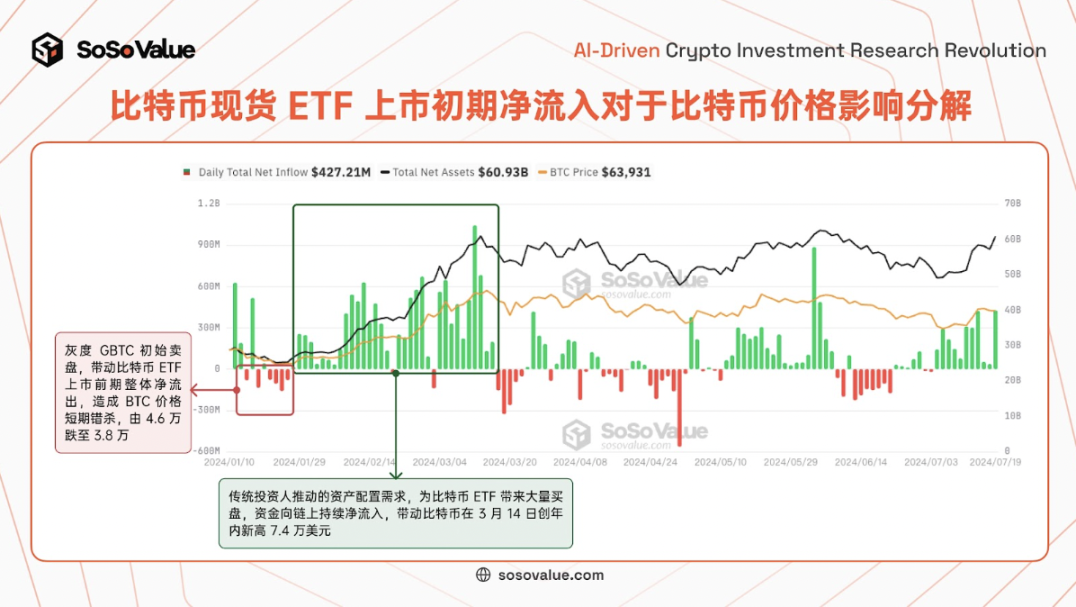

根據SoSoValue 對比特幣現貨ETF 的持續跟踪,對幣價影響最大的因素為單日淨流入,即比特幣現貨ETF 現金申贖為加密世界帶來的實際的新增買盤/ 賣盤規模(詳見圖1),從而影響供需,決定價格。根據S-1 文件揭露,美國以太坊現貨ETF,與比特幣現貨ETF 的申贖機制相同,均為僅支持現金申贖,因此單日淨流入也將是以太坊現貨ETF 最重要的觀察指標;不同主要有兩點:

- 賣盤:由於灰階以太坊信託(股票代號ETHE)10 倍以上管理費差異,帶來的搬家效應賣盤仍在;且經歷過灰階GBTC 流出造成的比特幣錯殺,市場對於灰階ETHE的流出也有準備。但跟比特幣特幣ETF 不同,灰度以太坊信託在轉換為ETF 的過程中,另行拆分10% 淨資產成立了一隻低費率的灰度以太坊迷你信託(股票代碼ETH),因此賣盤可能會略有減少。

- 買盤:由於以太坊ETF 從監管角度不允許質押,所以持有以太坊ETF 會比直接持有以太坊token,少3%-5% 的質押挖礦收益(以太坊世界的無風險收益率) ;同時,大眾投資人對於以太坊的認知低於比特幣,如果看好加密貨幣,還是會首選稀缺度清晰,只有2100 萬個的比特幣ETF 進行配置;

圖1:以太坊現貨ETF 上市初期淨流出對於比特幣價格影響分解(資料來源:SoSoValue)

1.賣盤:92 億美元的灰階ETHE,與競爭對手管理費10 倍差異,仍會帶來早期搬家賣盤,但會小於GBTC 流出的影響

回溯灰階比特幣ETF(GBTC)初期大幅造成大幅淨流出的原因,有二:一方面顯著高於競爭對手的管理費,帶來搬家效應,投資人從管理費1.5% 的灰階比特幣ETF 贖回,買進管理費0.2% 左右的其他ETF;另一方面,前期信託折價套利盤,在ETF 價格搬平後獲利了結,帶來的賣出。年初,由灰階比特幣信託直接轉換的ETF(GBTC 資管規模284 億美元)上市即出現持續性大規模資金淨流出。核心原因主要有2 個,一是灰階GBTC 管理費率1.5%,為競爭對手的6 倍左右,使得長期看好比特幣資產的投資人挪倉至其他ETF;二是GBTC 在轉換為ETF 前,折價長期維持在20% 左右,刺激投資人透過購買折價的GBTC,場外賣空BTC,來套利折價率。在信託轉換為ETF 折價基本消失後,這類套利資金賣出ETF,獲利了結。根據SoSoValue 數據,GBTC 淨流出,自1 月11 日持續到5 月2 日,之後趨緩,期間其比特幣持有量減少了53%。

圖2:GBTC 上市以來淨流出狀況(資料來源:SoSoValue)

與GBTC 的直接轉換不同,灰度此次在以太坊信託轉為ETF 的過程中,同步拆分10% 淨資產成立低費率的以太坊迷你ETF(股票代碼ETH),即灰度旗下會有兩隻以太幣ETF,管理費分別為2.5% 和0.15%,稍微緩解了高費率帶來的挪倉流出壓力。根據S-1 文件披露,灰階以太坊信託(股票代號:ETHE)將向灰階以太坊迷你信託(股票代號:ETH)轉移約10% 的以太坊,作為迷你信託ETH 的初始資金;之後兩只灰度以太坊ETF 將獨立運作。對於已經持有ETHE 的投資人而言,在7 月23 日,其持有的每股以太坊信託ETHE,都將自動獲配1 股以太坊迷你信託ETH,同時ETHE 的淨值調整為之前的90 %。考慮ETHE 的管理費率為2.5%;迷你信託ETH 的管理費率0.15%(前6 個月20 億美元內免管理費),也就是說,對於ETHE 現有投資人,其10% 的資產將自動配置在低費率ETF 中。參考GBTC 最終資金搬家的比例為50% 左右,預計以太坊迷你信託ETH 的分拆推出,管理費的早鳥優惠,將緩解灰度ETHE 的短期資金流出壓力。

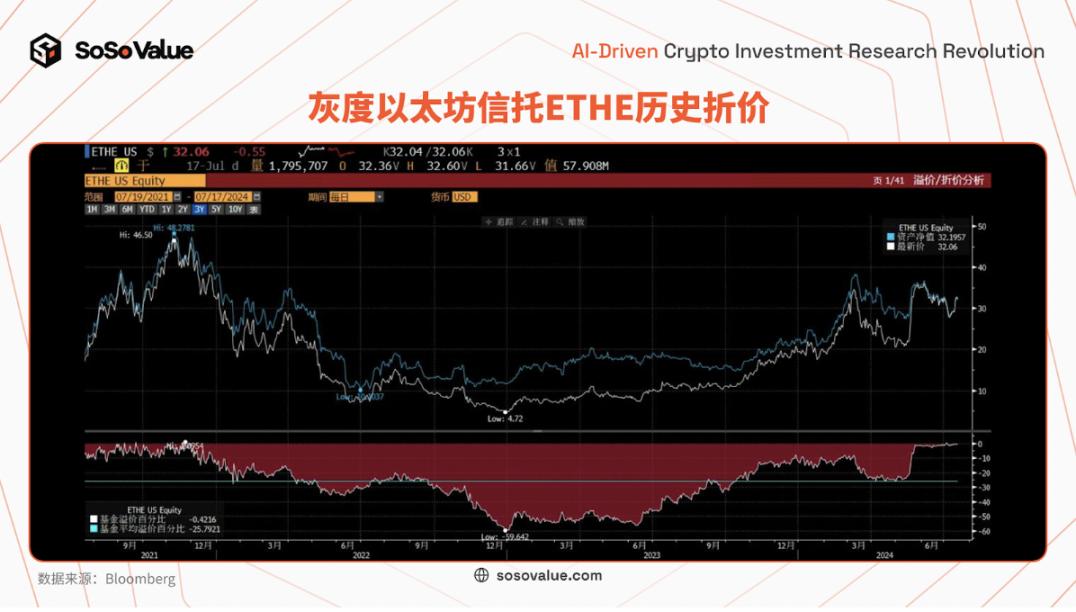

另一方面,因為ETHE 折扣提前收斂,折價套利盤平倉帶來的流出壓力預計也小於GBTC。灰階ETHE 一度大幅折價,在22 年底時折價高達60%,24 年4-5 月折價一度超過20%,但從5 月底開始折價收斂到1%-2%,到7 月收斂為1% 以內;而GBTC 在轉換為ETF 前2 天(1 月9 日),折價率仍維持6.5%。因此對於套利盤而言,ETHE 獲利了結動力大大降低。

圖3:以太坊現貨ETF 費率比較(資料來源:S-1 檔案)

圖4:灰階以太坊信託ETHE 歷史折價(資料來源:Bloomberg)

2.來自股市的買盤力量:大眾對以太坊共識遠不如比特幣,資產配置動力小於BTC 現貨ETF

對大眾投資人而言,比特幣邏輯簡單易懂,共識已達成:數位世界的黃金,稀缺度明確,總量2100 萬枚,因此非常符合其已有的投資框架;而以太坊作為第一大基礎公鏈,其挖礦機制較為複雜,發展受到生態多方力量的影響。最重要是作為投資標的的供給數量,涉及時時通膨通縮,計算過程動態複雜,認知門檻較高,一般投資人難以直觀理解。簡單來說,一方面,從供給角度,以太坊原則上供應量無限,在最新的POS 機制下,區塊獎勵帶來的質押收益驅動其供給量增加,鏈上生態活躍度影響的用戶交易Gas費燃燒驅動其供給量減少,進而形成動態的供需平衡機制;最新供應量約1.2 億枚,近期年化通膨率在0.6%-0.8%。另一方面,從常規的基本面角度,是其作為公鏈,面臨其他公鏈競爭,對於競爭終局大眾投資人並沒有信仰。市場上目前有Solana、Ton 等公鏈生態,也為大眾投資人所知,但是具體分析其競爭力,對於大眾投資人門檻極高,所以普通投資人如果看好加密貨幣的投資價值,可能還是會首選配置供給稀缺、沒有競爭的比特幣現貨ETF。

公開數據也顯示了以太坊ETF 和比特幣ETF 有顯著熱度的差異。比較代表大眾關注度的Google搜尋熱度,以太坊僅為比特幣的1/5 左右(詳見圖5);而觀察此次以太坊ETF 發行的種子基金(一般為基金管理人/ 承銷商出資) ,Fidelity 給旗下以太坊ETF(股票代號FETH)的種子資金規模僅為其比特幣ETF(股票代號FBTC)的1/4,其他發行商如VanEck、Invesco 等差距也較大(詳見圖6) 。

圖5:比特幣和以太坊谷歌搜尋熱度對比(資料來源:Google Trend)

圖6:同一發行人旗下以太坊ETF 及比特幣ETF 種子資金規模比較(資料來源:S-1 檔案)

3.來自加密圈內的買盤:由於缺乏ETH 鏈上3%-5% 的基礎質押收益率,需求基本上不存在

加密投資人也貢獻了比特幣現貨ETF 的部分買盤,主要出於現實世界資產證明的需求。加密投資人持有比特幣ETF,只用付出0.2%-0.25% 的年費率,就可以擁有傳統金融市場的資產證明,便於在大眾世界的經濟生活,平衡金融資產和比特幣持倉,並藉此進行各類槓桿操作,如押借貸,建構結構化產品等,對於部分高淨值的加密投資人是有吸引力的。而由於比特幣是POW 算力挖礦機制,並沒有穩定的POS 資產質押收益,考慮到加密貨幣和法幣的平均出入金成本在0.2%2%,所以持有比特幣etf 和直接持幣收益差距並不大。

但對於以太幣現貨ETF,由於監管不允許ETF 取得質押收益,對於加密投資人,持有ETF 會比直接持有以太幣現貨,少3%-5% 的無風險年化收益。以太坊採用PoS(權益證明)機制,透過驗證者節點質押以太坊資產來驗證交易並維護網絡,並獲得區塊獎勵,即所謂的POS 挖礦機制。由於這種收益來自網路協議和系統內建獎勵機制,因此被視為以太坊生態的,鏈上無風險基礎收益率。近期以太幣質押收益率穩定在3% 以上。所以如果透過ETF 來實現以太坊的部位配置,會比直接持有以太幣現貨,少至少3% 的年化報酬率。所以加密圈內的高淨值人群,對以太坊現貨ETF 的買盤,可以忽略。

圖7:以太坊轉為POS 機制以來質押殖利率(資料來源:The Staking Explorer)

二、長期來看:以太坊ETF 為其他加密資產融入主流世界鋪平了道路

以太坊作為目前規模最大的公鏈,其現貨ETF 獲批,是公鏈融入主流金融世界的重要一步。梳理SEC 審批加密貨幣ETF 的標準,以太幣在防操縱、流動性、定價透明等方面均符合SEC 要求,後續可以期待有更多符合要求的加密資產陸續透過現貨ETF 進入大眾投資人視野。

- 防操縱:一方面,鏈上節點足夠分散,且ETF 資產放棄質押。以太坊節點數超過4000 個,防範了單一節點對於整體網路的控制;另外以太坊現貨ETF 不允許質押,防止因為質押機制導致少數主體對網路的過度控制。另一方面,在金融市場中,以太坊基礎交易設施相對成熟,尤其是在芝加哥商品交易所(CME)有豐富的期貨產品,這為投資者提供了更多的對沖選擇和價格可預測性,降低了市場操縱的風險。

- 流動性&定價透明性:以太坊市值約4200 億美元,只看市值可以排入美股市值排行Top20,以太坊24 小時交易額180 億美元,且上架近200 家交易所,保證了充分的流動性,以及定價的公平透明性。

比較來看,公鏈中Solana 也一定程度上滿足以上指標(詳見圖8),Vaneck、21Shares 已先後提交Solana 現貨ETF 的申請,伴隨著加密貨幣期貨等傳統金融市場工具的不斷豐富,後續可以期待更多加密資產ETF 的獲批,從而進一步佔據傳統投資人心智,登堂入室,加速發展。

圖8:代表性Layer1 公鏈核心資料比較(資料來源:公開資料整理)

綜上所述,由於以太坊現貨ETF 的買賣盤力量均弱於比特幣ETF,且經歷過灰階GBTC 流出造成的比特幣錯殺,市場對於灰階ETHE 的流出也有準備,再疊加距離比特幣現貨ETF 上市已有6 個月的時間,以太坊現貨ETF 獲批利好經過市場反復交易,已經很大程度上反應在了現有以太坊幣價中,預計短期對於以太坊價格的影響,要小於之前比特幣現貨ETF 上市對比特幣的影響,以太坊的波動也可能更小。如果上市初期因為灰階流出再次造成錯殺,將是不錯的佈局機會。投資人可以透過SoSoValue 專門推出的美國以太坊現貨ETF 看板進行關注。

長期來看,加密生態與主流世界正由過去的各自發展走向融合,這中間會有一段不短的認知磨合過程。而加密生態新舊參與者之間認知的差異,可能是未來1-2 年,影響加密貨幣價格波動、創造投資機會的核心要素。歷史上新興資產融入主流世界的過程,總是上演分歧產生交易,大幅波動不斷帶來投資機會,很值得期待。

以太坊ETF 獲批,進一步為加密生態應用進入主流資產配置敞開道路,可以預見其他如Solana 等擁有大量用戶與生態的公鍊等基礎設施也將逐步融入主流世界。在加密世界進入主流世界的同時,時代前進的另一面,即主流世界進入加密世界的進程,也在悄悄持續發展,以美國國債為主的主流金融資產亦透過RWA(Real World Assets)代幣的形式上鍊,逐步進入加密世界,實現全球金融資產的高效流通。

如果說比特幣ETF 的核准是扣開了加密與傳統融合後新世界的大門,那麼以太坊ETF 的通過則是邁入大門的第一步。