撰文:Nansen

原文: 《The Merge - A Deep Dive With Nansen》

TLDR

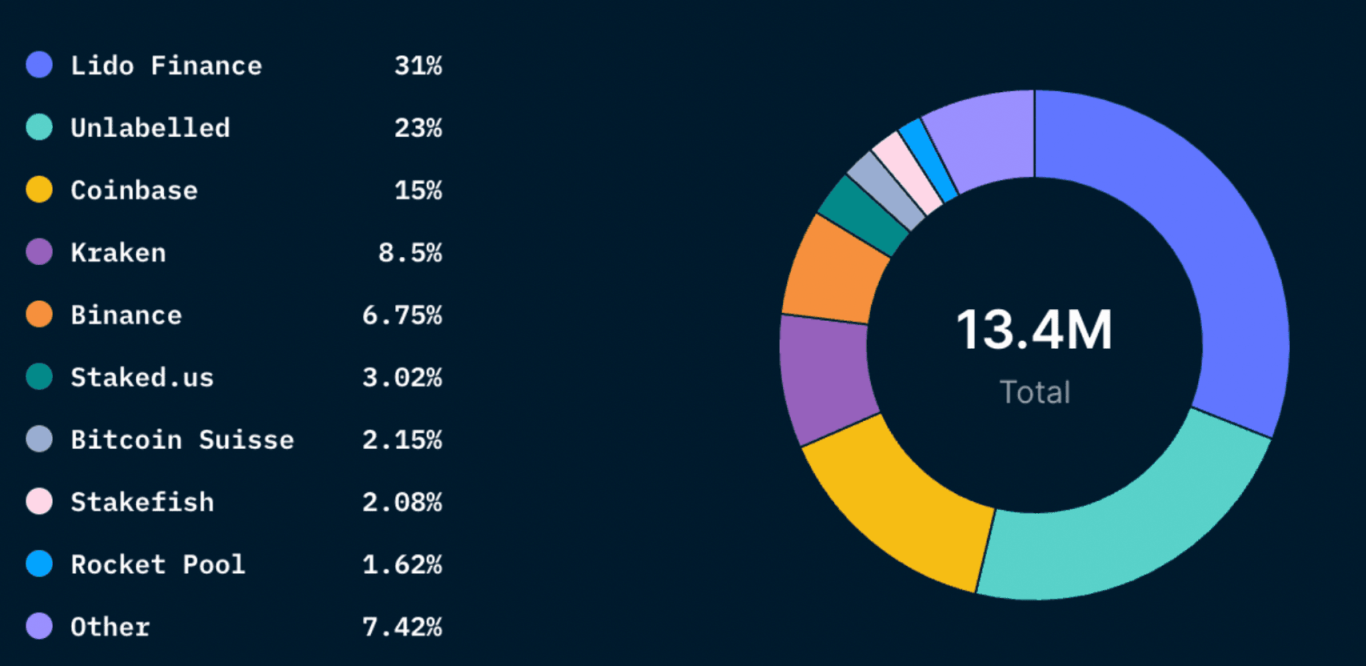

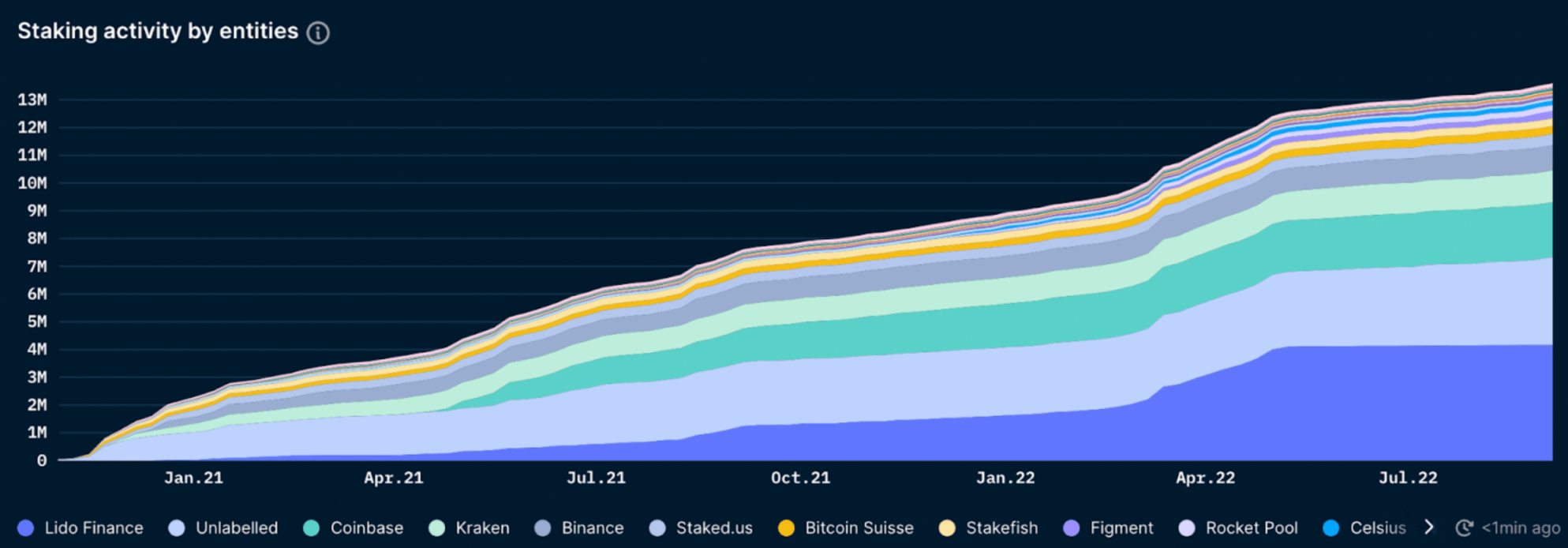

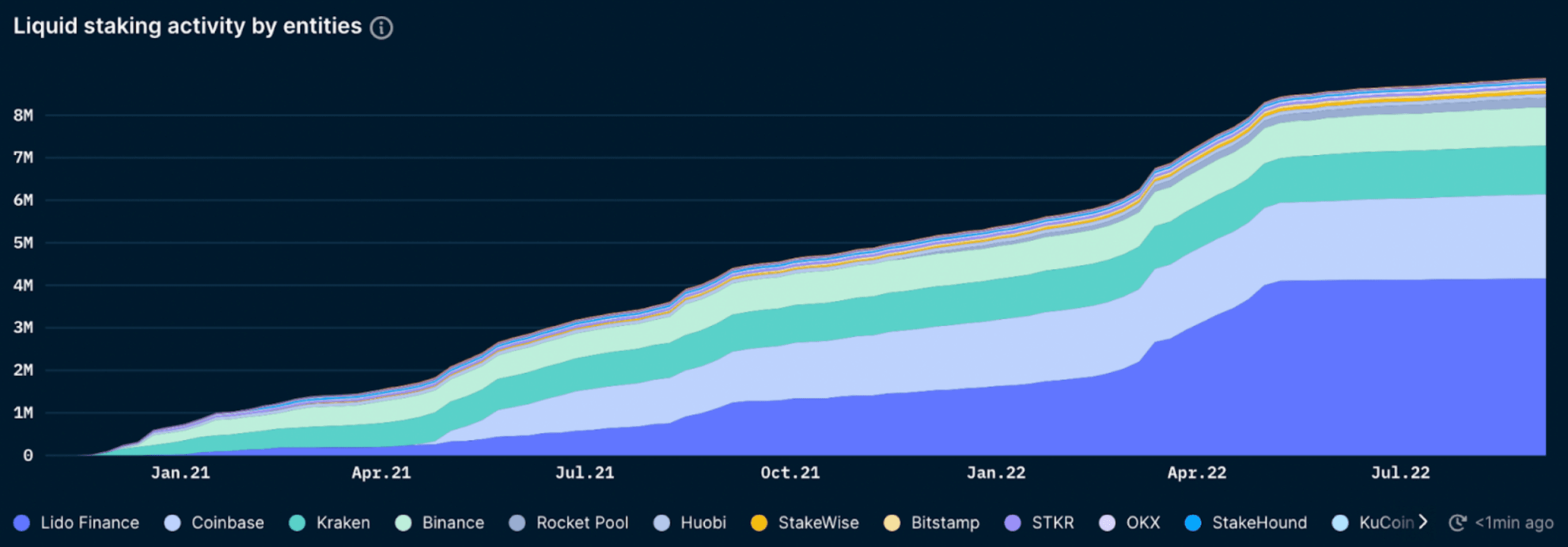

-目前質押的ETH 比例佔整體ETH 比例相對較小(約11.3%),其中65% 是流動質押,35% 是非流動性質押。儘管有非常多的驗證者地址(426k)和唯一存款地址(~80k),但大約64% 的質押ETH 代幣來自5 個實體。

- Lido 持有最多的質押ETH (31%),其次是Coinbase、Kraken 和Binance,合計約30%。創立Lido 這樣的流動質押服務是為了避免像中心化交易所CEX 實體獲得大部分質押ETH 的可能性。 Lido 這樣的流動質押提供商,變得去中心化以抵抗審查是非常重要的。

- Lido 的治理代幣LDO 的所有權相對集中,最大的代幣持有者是可識別的基金和團隊成員,可以說是有被審查風險的。例如,前9 個地址(不包括國庫)擁有約46% 的治理權,少數地址通常主導提案。對於擁有質押ETH 潛在多數份額的實體而言,適當去中心化的風險非常高。

-絕大多數質押中的ETH 代幣(約71%)目前處於浮虧狀態。所有質押的ETH 中有18% 非流動質押者處於浮盈——這些人,在以太坊的上海昇級後能啟用自由兌換,最有可能出售獲利。

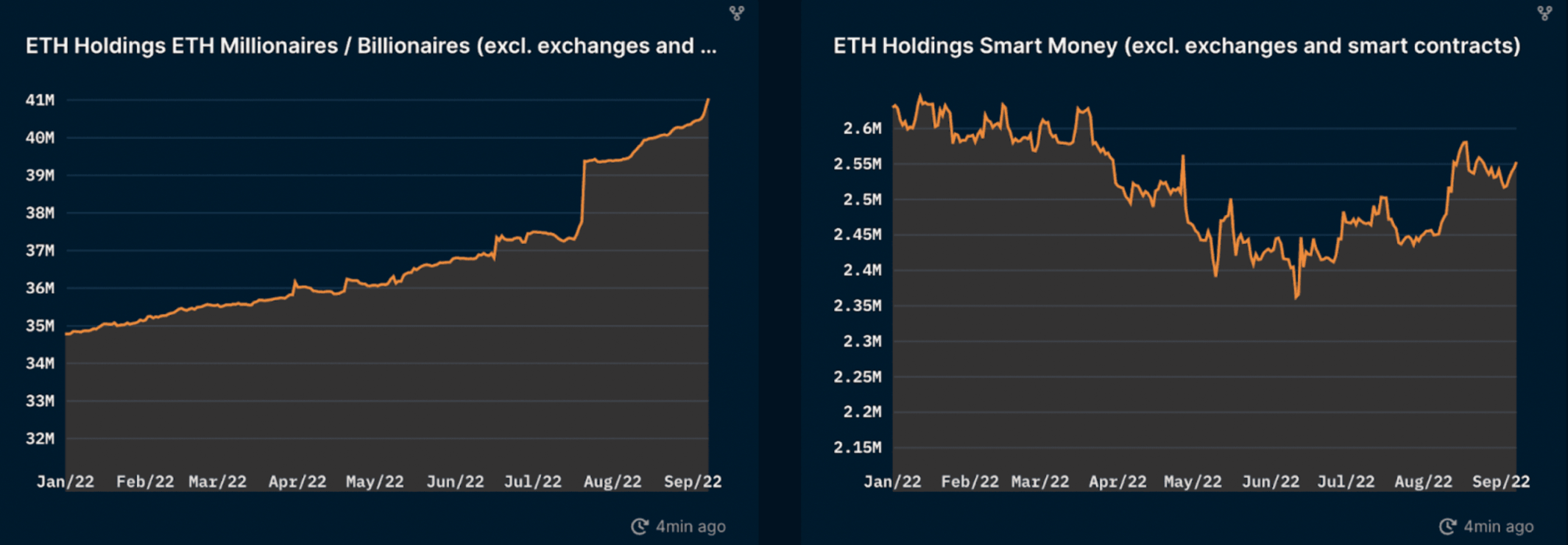

- ETH 巨鯨大戶們,今年一直都在積累ETH 代幣。

- Smart Money 聰明錢今年6 月中旬的低點,開始擴大ETH 持倉。

大家都看好ETH 以太坊的合併?

即將到來的以太坊合併可以說是自比特幣創世區塊以來加密領域最大的事件之一。合併是指以太坊通過從工作證明(PoW)共識轉向權益證明(PoS),在共識層做出改變。隨著加密貨幣現在處於熊市中,The Merge 在過去幾個月中一直是一個熱門話題; 但它真值得所炒作嗎?

雖然每個人都同意,The Merge 將以太坊的能源消耗減少了約99.95%,這對於一個因其糟糕的浪費能源的形象而飽受批評的加密行業來說,是一個積極的發展。但PoS 的其他影響已使社區分裂。

在下面的報告中,我們試圖討論,並就兩個主要問題發表看法:

- PoS 會在驗證者層面引入更多審查風險嗎?

-向PoS 的轉變是否會導致非質押者對ETH 代幣的中短期拋售壓力增加?

轉成POS 後,會導致更加中心化?

隨著以太坊在合併後轉向PoS 共識,一個關鍵問題是質押的ETH 的集中化,中心化。

區塊鏈的最初想法之一是實現去中心化。但能源成本和挖礦設備的規模經濟最終導致了大型集中式礦場和礦池。除其他論點外,這也導致了對PoS 等其他技術解決方案的討論。

另一方面,一些人認為PoS 本身也會導致中心化。許多人出於方便而傾向於選擇流動質押或通過第三方進行質押,而質押服務提供商也是受益於規模經濟的市場。

-在MEV 收益分配上,較大的實體可能具有優勢。

-此外,流動性最好的Staking 衍生品,與CEXs 和DeFi 集成,具有很強的龍頭競爭優勢,流動性自我強化。

參與質押的唯一地址的實際數量非常高(~80k)。但是,在查看代表用戶質押ETH 的中間質押服務提供商的情況時,情況會更加微妙。因此,儘管質押者(如ETH 貢獻者)可能非常多樣化,但大多數質押的ETH 和驗證者可能(間接)由少數實體或管理機構控制。

鑑於最近有關Tornado Cash 的事件,人們對向PoS 的過渡以及少數參與者集中控股的影響提出了許多擔憂。任何對網絡進行惡意行為或被監管機構直接針對的主要驗證者都可能威脅到以太坊作為安全、去中心化和抗審查基礎設施的價值主張。

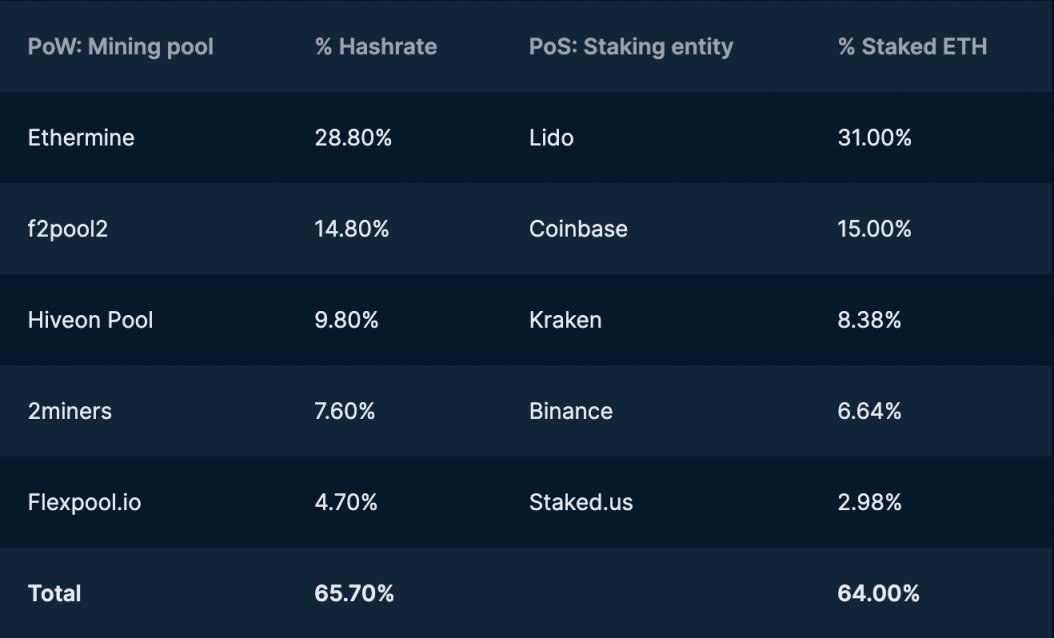

儘管它們在技術上不是一回事,但在比較以太坊的PoS 與PoW 中心化時,比較最大礦池的哈希率和最大權益實體或中介機構的權益ETH 可以作為粗略的指標。乍一看,兩者在實體級別上似乎幾乎相同(去中心化)——前3 名合併了一半以上,前5 名分別佔哈希率或Stake 份額的三分之二左右:

下表是前五大質押主體統計

來源: https://etherchain.org/miner, Nansen, 2022 年9 月9 日

近期網上熱烈討論:美國政府於2022 年8 月8 日批准對Tornado Cash 協議(通過OFAC)之後,人們對審查的可能性增加了擔憂。這導致許多協議阻止了與Tornado Cash 交互的地址,並引發了一些合理的擔憂關於以太坊上未經許可參與的假設。儘管有許多前端地址被審查,但它們仍然可以通過與鏈上智能合約交互來訪問。然而,有人擔心,如果以太坊本身變得中心化,某些用戶們也可能會受到審查,這將使其成為去中心化和開放基礎設施的核心價值主張失效。這使得評估,合併The Merge 的影響以及更深入地了解前幾大質押的實體很重要。

多少的Eth 幣已質押,什麼時候質押的?

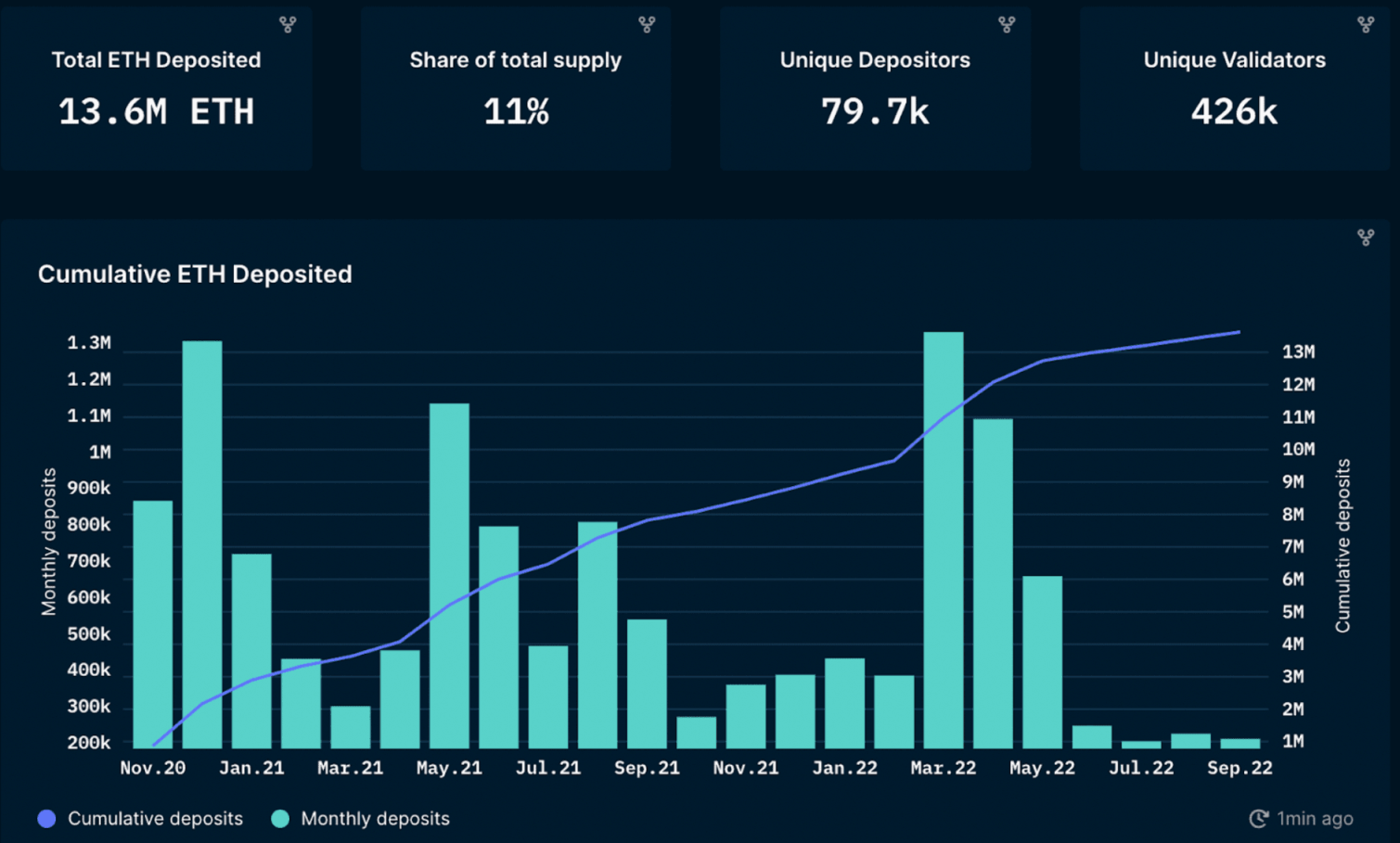

來源: Nansen Query

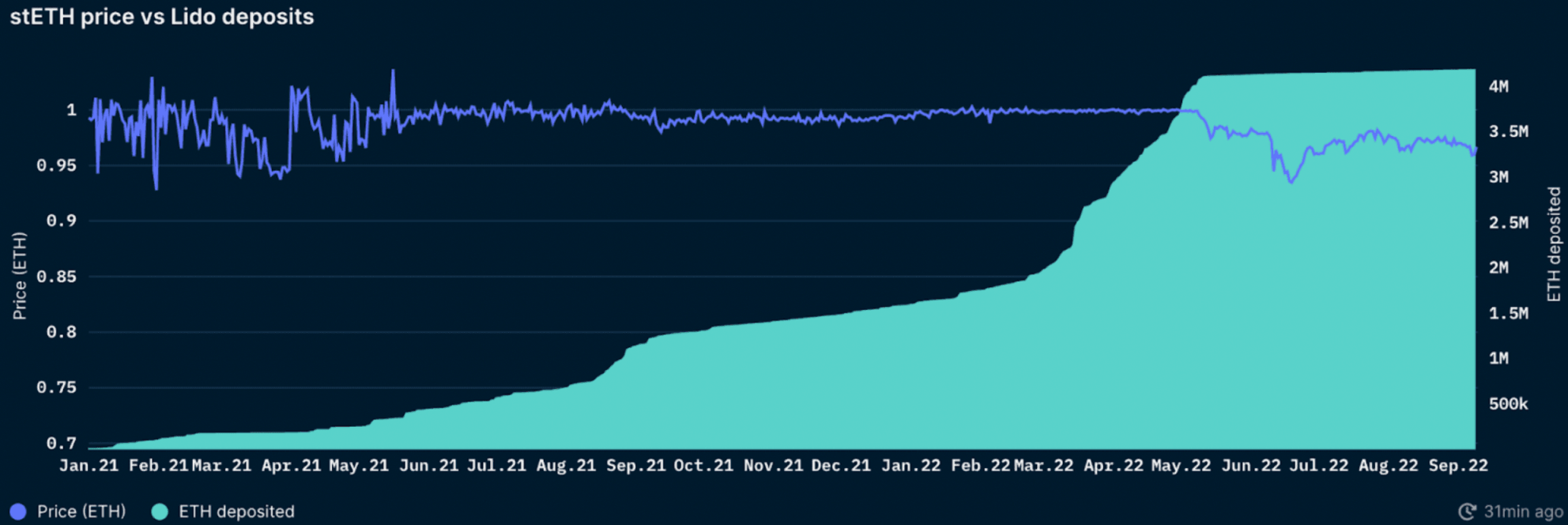

Nansen 數據顯示,每月存入的ETH 量波動性很大,最近出現了顯著下降。請注意,由於尚未啟用提款,因此抵押的ETH 總量「僅增加」。 5 月之後的顯著下降可歸因於LUNA 崩盤和隨後的FUD 以及ETH 和stETH 的「脫鉤」的影響。總共有11.3% 的ETH 供應被質押。

相比之下,大約41% 的MATIC 質押(Polygon)和77% 的SOL 質押(Solana)。質押的ETH 比例相對較小,可能原因是:

-自己的運行驗證者節點的門檻高(32 ETH)。

-缺乏流動性:合併後,質押的ETH 仍將被鎖定,直到預計在2023 年某個時間的上海昇級才能解鎖。

- Lido 和Binance 等流動性質押提供商通過使用戶能夠接收代表其質押ETH 頭寸的可替代衍生代幣來解決這一流動性問題。

-總共有65% 的ETH 質押在流動質押服務提供商處。

-流動質押提供商還使用戶能夠以少於32 ETH 數量進行質押。

-然而,通過使用Lido 和Binance 等解決質押流動性不足問題會引入新的風險,即交易對手和智能合約風險。

-技術風險

-關於合併何時會發生存在不確定性。

- Merge 能否正常執行,是否採用PoS 鏈的不確定性。

-如果出現不當行為,驗證者將面臨受到處罰甚至被罰沒的風險。

-對妨礙共識的無意行為(或不作為)給予輕微處罰(如,離線幾天)。

-對惡意行為(例如證明無效或矛盾的區塊)給予重大處罰– 直接沒收。

-為了盡量減少對質押者的削減風險,Lido 在多個節點運營商(具有異構設置)之間質押ETH。如果您選擇的運營商停業,在新鏈上啟用交易之前,您將無法重新委託或切換到另一個運營商(這意味著您的ETH 將無法獲得任何獎勵)。此外,如上所述,節點停機時間也會受到削減,儘管Lido 對節點運營商、DAO 和保險基金之間的質押獎勵收取10% 的費用以幫助應對此類事件。

-與其他DeFi 協議相比回報低:許多DeFi 協議提供的收益高於以太坊質押提供的收益,這可能導致質押的ETH 動力減少。

如果合併按計劃進行,隨著合併執行風險的降低,每月質押的ETH 可能會增加。鑑於目前抵押的ETH 數量相對較少,流動性抵押衍生解決方案應該會從這種信心的增加中受益。然而,這也取決於市場狀況,如果加密貨幣情緒進一步惡化,積極影響可能會被抵消。人們對將質押的ETH 集中在少數實體的風險提出了擔憂——這種情況似乎已經在某種程度上發生了。

ETH 質押實體分佈圖

Lido(一種去中心化的鏈上流動性質押協議)是ETH 的最大質押者,總共擁有約31% 的質押以太幣。 Lido 之後; 根據Nansen 的錢包標籤和鏈上數據,Coinbase、Kraken 和Binance 擁有約30% 的質押以太幣。這些中心化交易所必須遵守其經營所在司法管轄區的監管機構。為了解決中心化交易所積累大部分質押ETH 的重大風險,建立了Lido 等流動質押衍生品平台,以實現無需許可參與質押。 Lido 是ETH 的最大質押者,它的龍頭壟斷地位是否會帶來另一個風險?

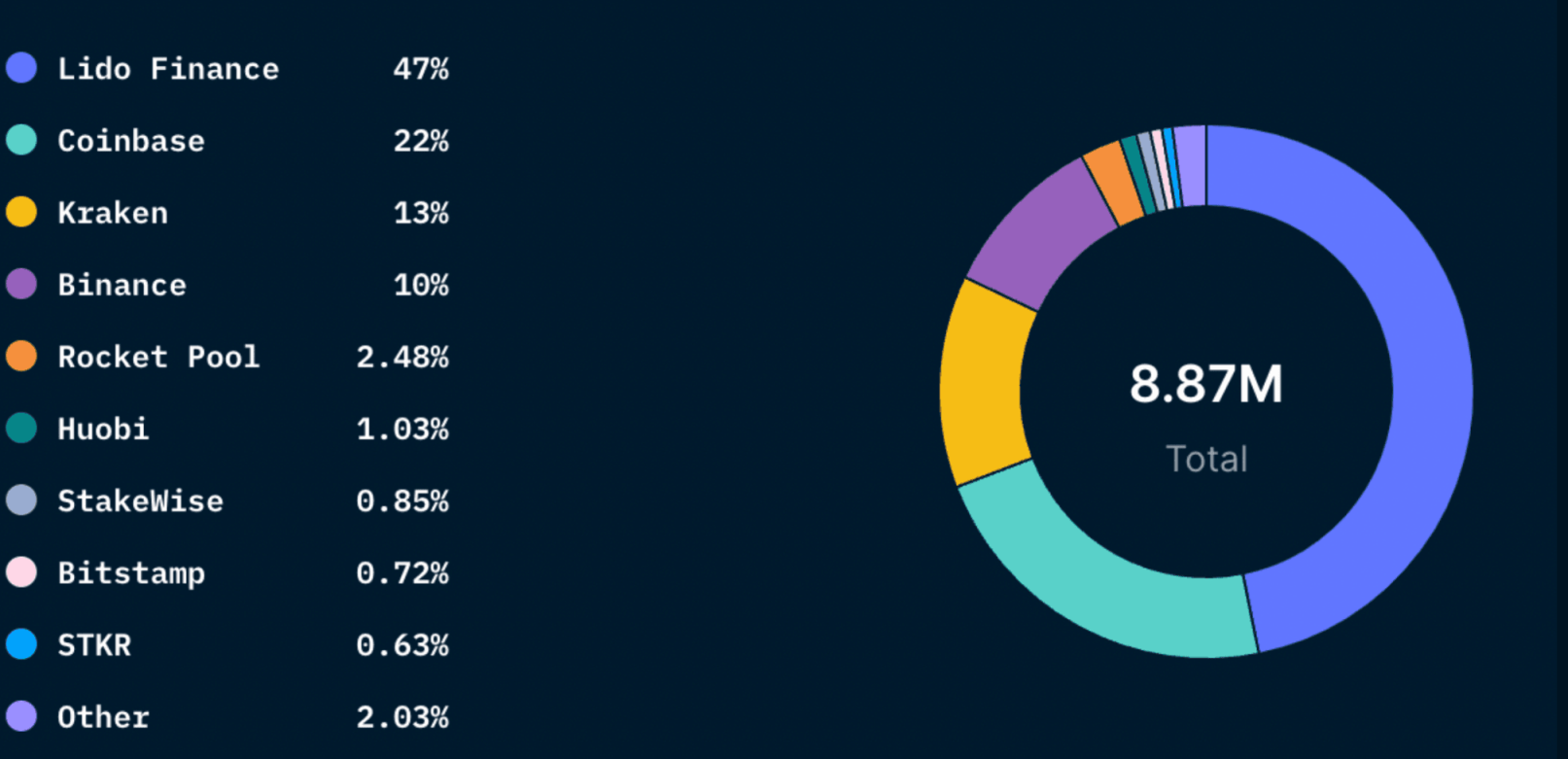

進一步查看流動性質押解決方案市場,Lido 約為47%,而三大交易所加起來約為45%。這說明,Lido 雖然佔據了市場份額的主導地位,但本質上是與三大中心化交易所相匹敵的。這加強了這樣一種論點,即Lido 等平台對於減輕中心化交易所與質押ETH 的主導地位很重要。

排除CEX 後的流動性ETH 質押情況

進一步放大不包括中心化交易所的流動質押提供商,我們可以看到Lido 的主導地位。 Lido 擁有超過90% 的市場份額,Rocket Pool 位居第二,市場份額略低於5%。

Lido 能被審查嗎?

Lido 是一個由LDO 代幣管理的去中心化DAO 組織,它的設置方式允許多個驗證節點。雖然這種結構顯然更難成為監管機構的目標,但一些人對代幣所有權的集中化提出了擔憂。這可能會使Lido 易受攻擊並使其面臨中心化風險。

誰在控制Lido DAO?

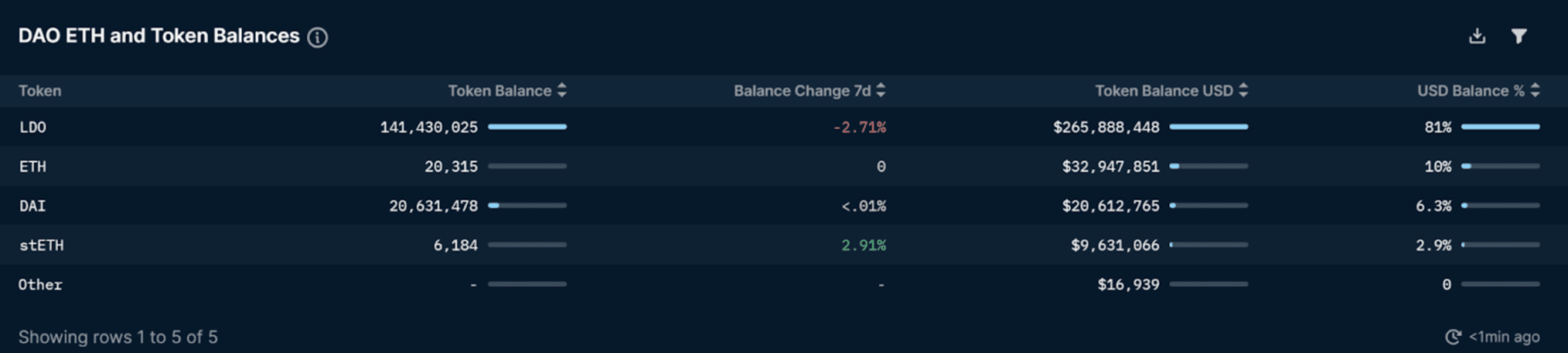

LDO 是Lido DAO 的治理代幣。 Lido DAO 負責設置協議費用和其他協議參數、選擇已許可的節點運營商、設計激勵措施以改進/ 加速項目開發、實施協議升級和管理DAO 資金。下圖顯示了國庫擁有的資產的細目。可以看出,DAO 控制的流動資產總額約為3.3 億美元,佔該領域DAO 控制的總美元價值的3.3% 左右b)。管理的主要資產包括LDO、ETH、DAI 和stETH。但是,請注意,其81% 或約2.65 億美元的資金在LDO 代幣中,該代幣仍然受到高度波動的影響,其用於生產用途的部署導致該代幣面臨額外的拋售壓力。儘管如此,DAO 擁有超過2060 萬美元的穩定幣和超過900 萬美元的stETH,使其資本充足。

來源: Nansen, https://pro.nansen.ai/dao-god-mode?dao_name=LidoDAO

從下面的價量圖可以看出,LDO 價格在2021 年8 月下旬達到了6 美元的高位。從那時起,價格整體下跌了近一年。在今年6 月低點之後,價格和交易量僅在2022 年7 月上旬之後才開始顯著回升,因為人們對The Merge 在計劃日期前實施的樂觀情緒開始增長。

為了參與Lido DAO 治理,成員必須持有LDO 代幣。成員的投票根據他們在投票合約中持有多少LDO 被賦予一定程度的權重。個人的影響力與他/ 她在投票合約中鎖定的LDO 代幣數量成正比。

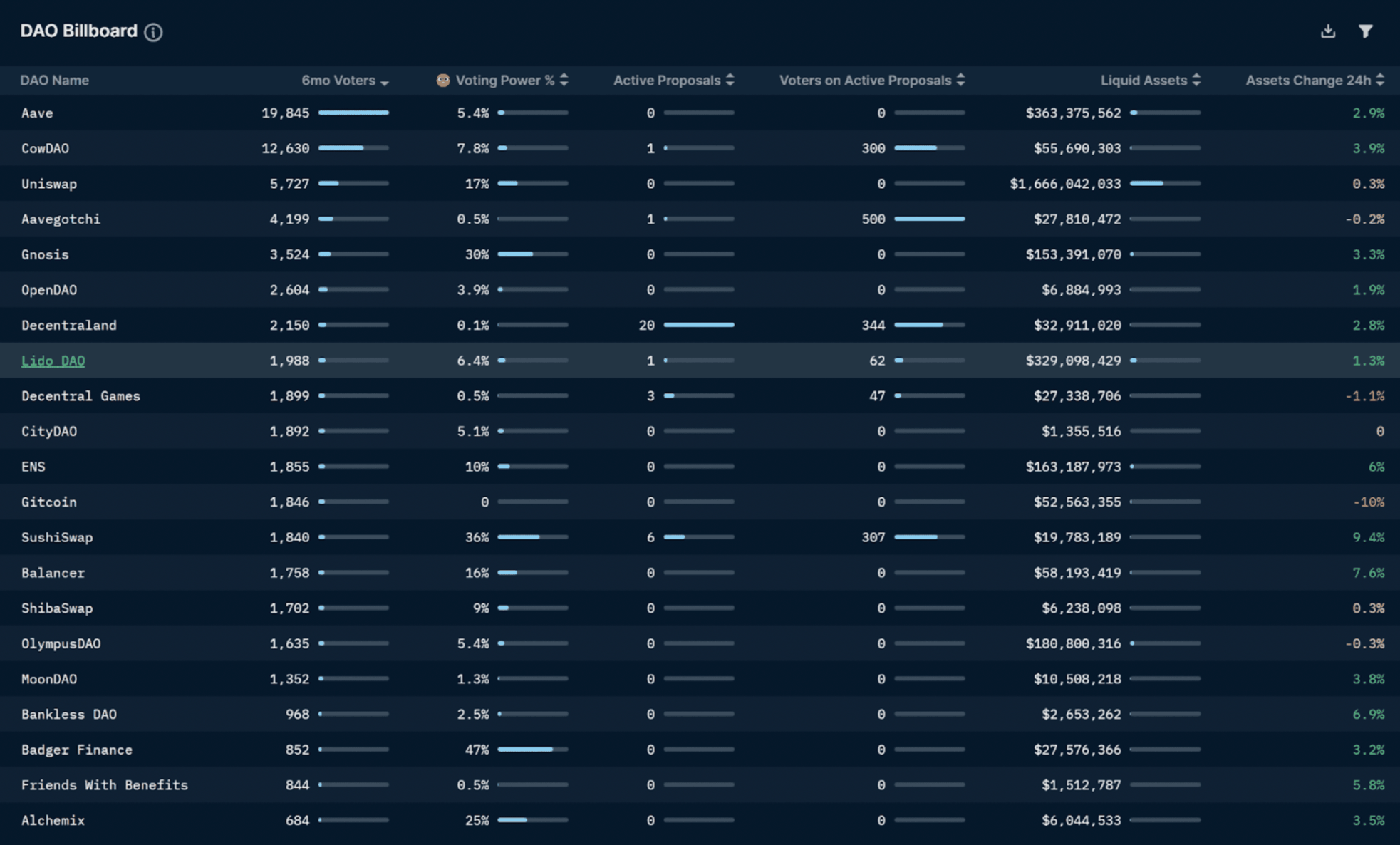

下表給出了過去6 個月所有DAO 的核心治理參與統計數據。 Lido 擁有1988 個獨特的錢包,他們在過去6 個月內對任何提案進行了投票,使DAO 成為該領域最活躍的DAO 之一(第8 位)。然而,與領先排名的Aave 的19845 名獨特的錢包參與者相比,這個數字相形見絀。然而,參與治理的錢包數量並不能真實反映去中心化治理的程度,因為投票權與錢包持有的代幣數量有關,而不是在1 個錢包1 票的基礎上。

此外,通過分析參與者的投票權,可以看出只有6.4% 的投票權集中在標記的Smart Money 錢包中。與Smart Money 在Perpetual Protocol (60%)、Badger Finance (47%) 或PleasrDAO (46%) 中分別佔據第一、第二和第三位置的投票權相比,這要低得多。然而,如果我們看一下Smart Money 錢包在過去30 天內行使的投票權,這個數字會躍升至9.3%。這表明一些Smart Money 錢包最近一直在積極參與治理。通過分析Smart Money 隨時間推移的投票模式,可以在更大程度上了解他們的參與和影響。

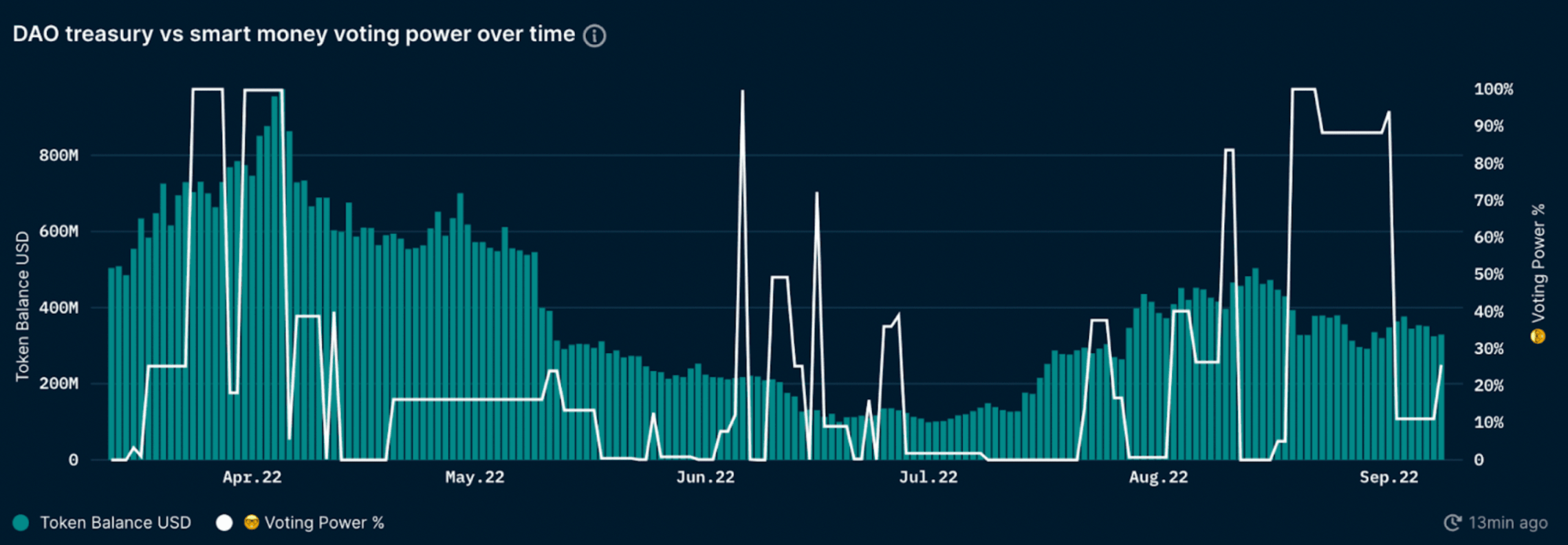

下圖是顯示Smart Money 投票權和DAO 國庫餘額隨時間變化的圖表。

可以清楚地看到,Smart Money 錢包的投票權隨著時間的推移而大幅波動。這凸顯了Smart Money 錢包不會參與每一個治理提案,而只會對最重要的提案進行投票。在這裡需要注意的是,投票權是在任何提案中都行使了投票權,而不是治理代幣持有量。放大後,我們還可以看到Smart Money 錢包中LDO 持有量的細分,如下圖所示。

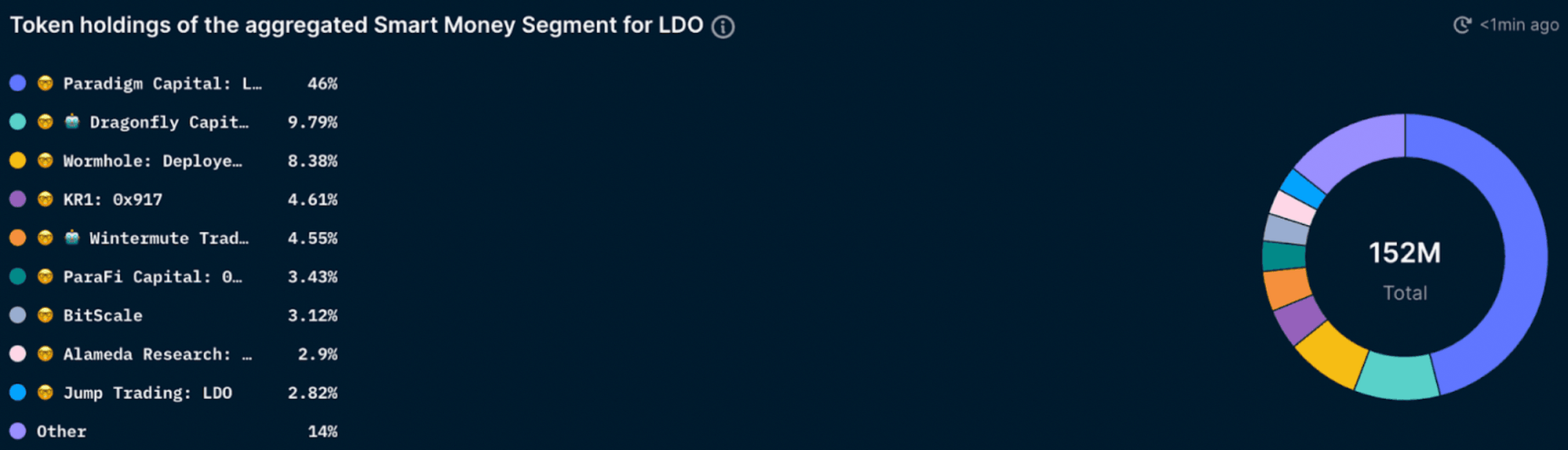

可以看出,標記Smart Money 代幣錢包整體擁有1.52 億個LDO 代幣。與約9.96 億的總流通LDO 供應相比,這是一個相當大的數量。在Smart Money 代幣錢包中,Paradigm Capital 擁有46% 的份額,其次是Dragonfly Capital,以約9.8% 位居第二(但重要的是要記住,一個實體可能位於多個錢包地址的背後尚未標記)。然而,這凸顯了即使在Smart Money 錢包中,代幣持有量也集中在極少數錢包地址中。下圖顯示了持有LDO 代幣的頂級錢包的餘額(適用於所有持有者)。有趣的是,Smart Money 錢包並不占主導地位(Paradigm Capital 除外)。

出於上圖的目的,Lido DAO 國庫錢包(佔總供應量的14%)未被計入,因為這些代幣既未流通也未用於治理。如前所述,Lido DAO 財政部用於流動性激勵、諮詢服務和進一步的代幣銷售。這些分配可以產生進一步的集中效應。如圖所示,LDO 的總體所有權相對集中,如果Lido 在質押的ETH 中占主導地位,這可能會給以太坊帶來中心化風險。前9 個地址擁有約46% 的治理權,理論上可以對驗證者產生重大影響(假設它們經過DAO 審查並且可以通過治理移除)。

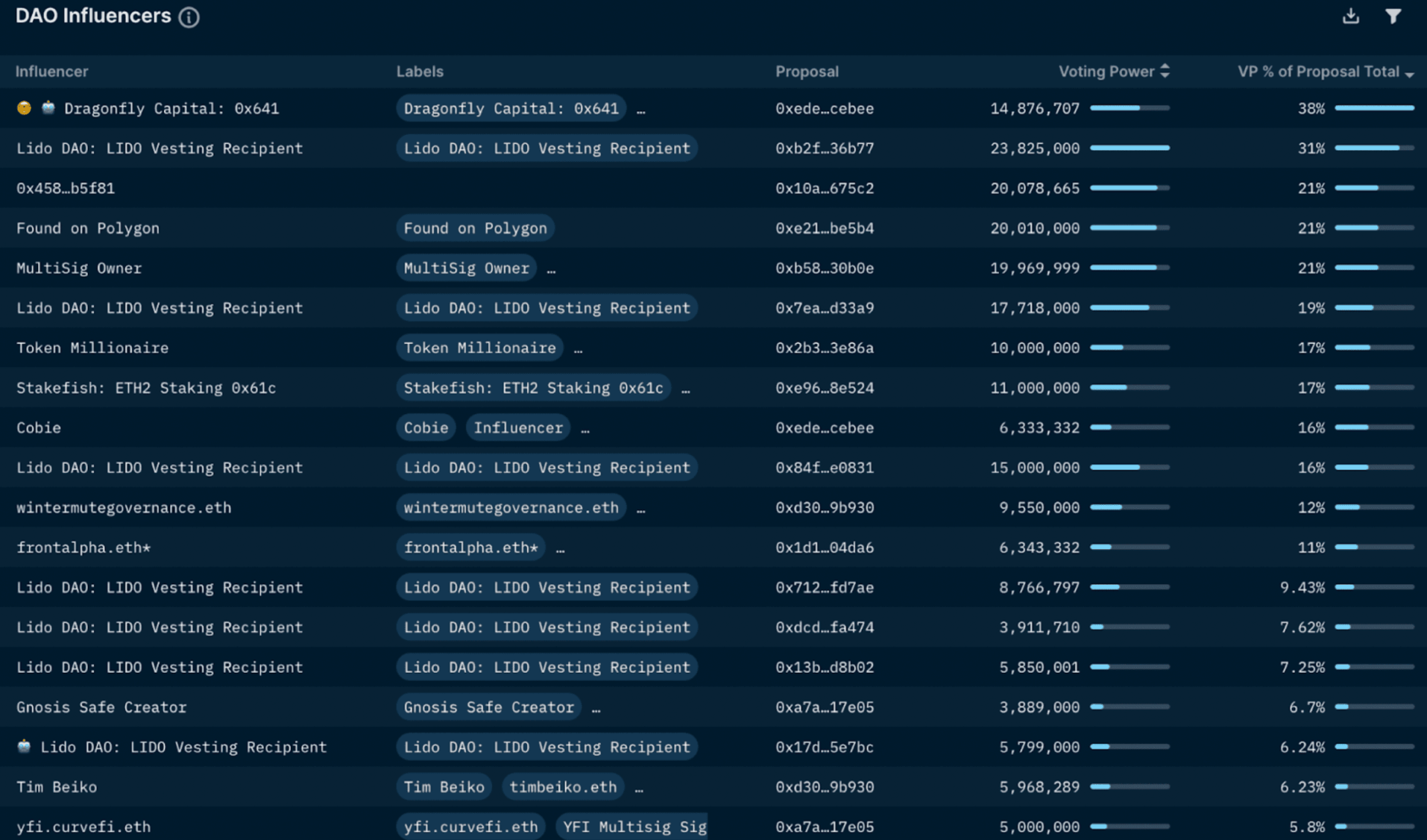

如果Lido 的市場份額繼續上升,Lido DAO 有可能持有以太坊驗證者節點的大部分。這可以讓Lido 能夠利用更多區塊MEV 等機會,進行有利可圖的區塊重組,並在最壞的情況下通過強製或獎勵驗證者按照Lido 的意願(通過治理)進行操作來審查某些交易。這可能會給以太坊網絡帶來問題。另一方面,如果Lido 進行自我限制,也存在中心化交易所主導的抵押衍生品市場的風險,這種情況可能比嘗試Lido 治理捕獲更容易審查。作為LDO 集中風險的一個例子,關於向Dragonfly 出售代幣的提案的50% 的投票權僅由2 個錢包組成,而前5 個錢包行使了近80% 的投票權。這表明治理集中化的跡象,如果Lido 繼續保持其質押ETH 的市場份額,這可能會成為一個問題。

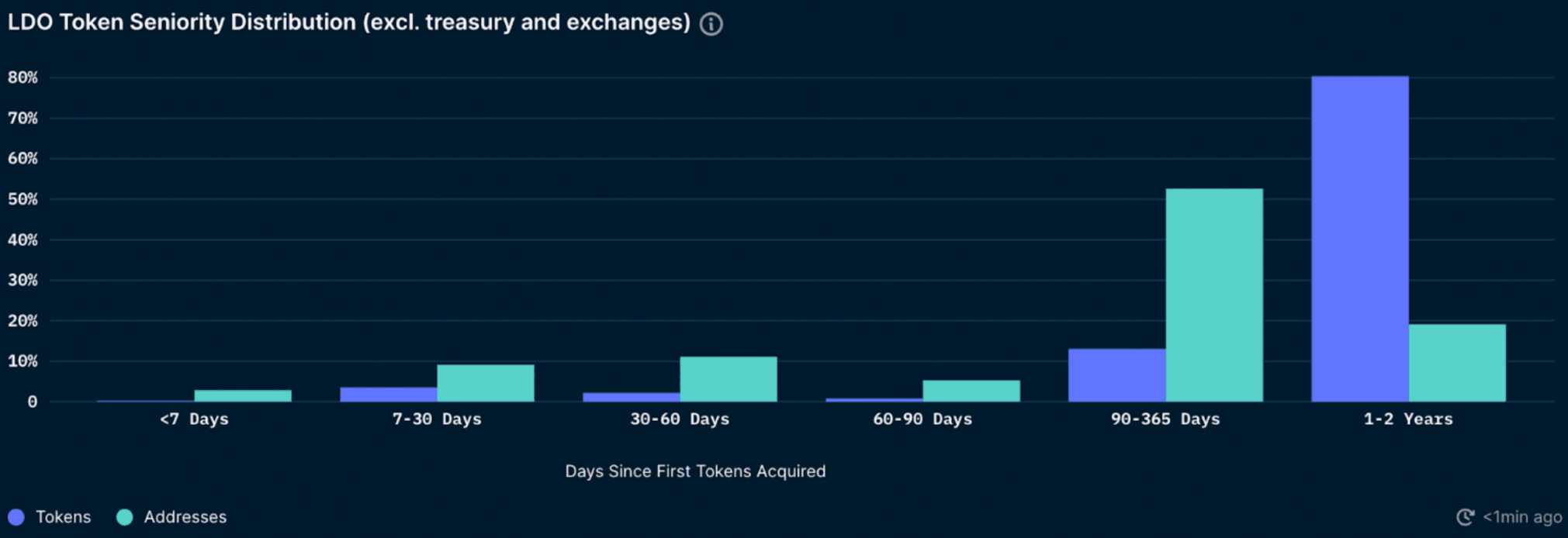

上圖還讓我們更好地了解LDO 代幣持有者。超過81% 的代幣(佔地址的19%)是在1-2 年前獲得的,這表明這些地址已經持有很長時間了。查看代幣資歷分佈圖,可以看到在30-60 天和7-30 天之間獲得的代幣略有上升。然而,這兩種情況下的小幅上漲在流通中的整體LDO 代幣中所佔的比例相對較小(僅約為2-3.5%)。

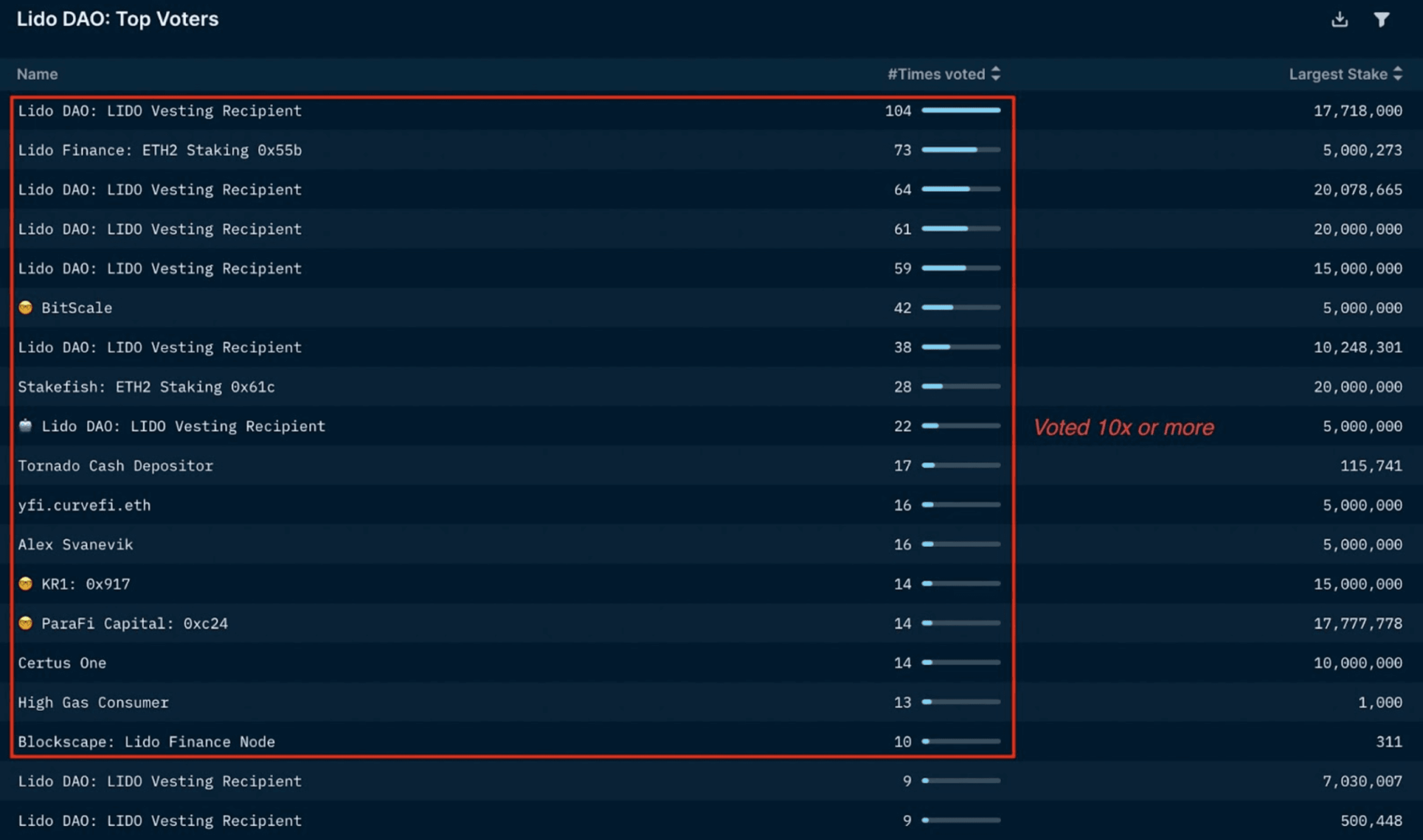

通過查看歷史投票,還可以確定DAO 中的最高投票者和影響者,如下表所示。 Nansen 數據顯示,在DAO 治理中具有重大影響力的錢包數量眾多,其中大部分是Lido 的投資者。這是有道理的,不一定是對Lido 的批評,因為它仍然是一個相對較新的協議。早期的iInvestors 將不可避免地擁有更大的投票權份額。但是,看看這種投票權是否會隨著時間的推移而下降並變得更加分散將會很有趣。

Lido DAO 中大多數提案的「投票率」很低,只有17 個錢包參與了10 個或更多提案。 DAO 中最活躍的錢包之間也存在顯著差異。雖然得票最多的錢包參與了104 次,但這個數字下降到17,成為得票最多的第10 個錢包。此外,票數最多的前20 個錢包中只有三個Smart Money 錢包(尤其是所有資金)。 BitScale 以42 票位居第一,其次是KR1 和Parafi Capital,各得14 票。此外,通過檢查每個錢包在提案中的最大投票權(在過去6 個月內),我們可以確定DAO 中的頂級影響者。

有趣的是,從歷史上看,最多代幣持有者並不是最大的影響者。影響者在提案中行使的最高投票權為2380 萬個代幣,佔一個提案中總投票權的31%。另一方面,錢包在提案中的最高影響力屬於Dragonfly Capital(提案中總投票權的38%)。該提案涉及將1% 的LDO 代幣分配給Dragonfly Capital,以換取總計14521530 DAI。

通過查看之前投票的數據,我們可以看到Lido DAO 中的中心化風險確實存在。儘管一些頂級代幣持有者(包括Smart Money)不定期行使投票權,但在可能對他們影響最大(直接或間接)的關鍵提案上,他們的投票可能會對最終決定產生很大影響。

還值得一提的是,Lido DAO 中的一些代幣持幣大戶們是doxxed 實體,擁有大量鏈下資金。因此,如果受到外部力量的壓力以遵守某些提案投票(例如審查某些交易),他們更有可能遵守(出於害怕報復/ 處罰),這會破壞投票的公正性。

LidoDAO 背後,誰在運營這些節點?

Lido 目前有29 個不同的節點運營商,一些人認為這使得Lido 去中心化,該協議旨在隨著時間的推移增加這個驗證節點。然而,人們也可以質疑驗證器節點們,本質上將作為一個實體,因為它們由LDO 令牌統一。成為Lido 節點運營商是需要審核的,因為決定權在於Lido DAO。這可能會導致驗證節點商和LDO 持有者之間的勾結。此外,Lido 的節點運營商集主要集中在歐洲和美國。 Lido 已經承認了這一點,並正在努力通過建立一個合規和物理分散化的驗證節點來減少這種依賴。

如何降低Lido 中心化風險?

Lido 雙重治理過程

Lido 正在考慮採用LDO 和stETH 的雙重治理模式。雖然LDO 仍將是Lido 的治理代幣,但stETH 持有者將能夠通過否決直接影響他們的提案來保護自己。與其讓stETH 成為治理代幣,不如賦予它一個安全機制,以防有可能對它們產生不利影響的Lido 提案。這是為了確保LDO 和stETH 持有者的利益能夠更好地保持一致,同時也確保Lido 的總體治理仍然由LDO 持有者負責。

建議LDO 持有者必須質押LDO 以獲得治理權。如果LDO 投票者贊成被stETH 持有者否決的提案,他們質押的LDO 將被削減。雖然這將使LDO 和stETH 持有者的利益更加一致,但也可能導致stETH 持有者造成治理僵局。為了防止他們濫用否決權,提出的另一個選擇是一個重要的時間鎖定,而不是直接削減。如果stETH 持有者未能解決他們否決的情況,時間鎖將被解除。如果發生這種情況,那麼否決提案的stETH 也將被扣押。

這種雙重治理模型的實施方式有許多不同的排列方式,雙重治理模型的細微差別超出了本文的範圍。例如,被否決交易的削減機制可能會阻止普通社區成員參與治理。請注意,社區尚未決定最終的解決方案。

另一點需要考慮的是,大多數stETH 用於DeFi 協議,可能無法投票,降低了其治理能力。 Nansen 數據顯示,21.2% 的LDO 持有者同時持有stETH、astETH、crvstETH 和wstETH 中的一種或多種。

鑑於這部分LDO 持有者擁有約33% 的LDO 總供應量,看看這將如何影響潛在的可否決決定將會很有趣。人們可能會認為,對Lido(以及因此LDO)有利的東西對以太坊(以及因此ETH)有利,並且兩者的持有者在Lido 治理方面都應考慮到這一點。但是,可能會出現一種潛在的情況,即他們持有的LDO 的價值和上行潛力超過了他們的ETH,這將激勵這些持有者以犧牲以太坊為代價來保護其投資組合(LDO) 的主要部分。 Lido 並非以太坊獨有,如果其他區塊鏈成為主要增長領域,那麼這些持有者可能會以可能不符合以太坊社區最佳利益的方式投票。

最終,一個設計良好的雙重治理體係有助於將LDO 持有者的利益與stETH 保持一致,這將很重要,特別是如果Lido 保持其領先的市場地位。還有一點需要注意的是,如果麗都能夠建立市場認可的安全的雙重治理體系,這可以使麗都進一步鞏固其領先地位。如果發生這種情況,Lido 保持安全並令人滿意地去中心化以抵抗審查將是極其重要的。

無需許可的自由兌換

另一個降低流動性Staking 衍生平颱風險的措施是允許儲戶無需許可地提取資金(在上海昇級之後)。 Lido 表示他們更喜歡在協議級別(以太坊)級別實施的可觸發退出,而不是預先簽名的退出消息,因為這是潛在的集中化傾向和安全問題。風險在於節點運營商可能會在此退出期間跑路。

Lido 的護城河

看看Lido 存款人是否決定從Lido 提取他們的ETH 並將其存入Rocket Pool 等競爭對手也將很有趣。在過去3 個月中,Rocket Pool 質押ETH 的增長幾乎與Lido 持平。也許會有許多錢包想要避免Lido 壟斷,並將他們的ETH 與其他平台重新質押(一旦啟用提取ETH)。

如上圖所示,Lido 目前持有約91% 的流動質押衍生平台(不包括CEX)市場份額,並持有約30% 的質押ETH。 Lido 的規模經濟可以使其在從MEV 獲得額外收益方面獲得優勢,這可能會導致其他參與者難以獲得市場份額。這導致用戶會選擇使用Lido 進行質押,因為它提供了最好的收益(即使它不符合以太坊網絡的最佳利益)。這凸顯了Lido DAO 需要確保Lido 能夠盡快令人滿意地去中心化的重要性。

為什麼要使用Lido 和其它流動性質押平台?

許多用戶希望從他們的ETH 中獲得收益,這導致中心化交易所提供的質押服務大幅增長。如果沒有Lido 和其他流動質押提供商的存在,CEX 的影響力可能會給以太坊帶來很大的問題。流動質押平台提供了一種替代方案,並且可以以限制審查風險的方式進行設計。 Lido 等協議仍處於起步階段,其中包括許多重視去中心化和抗審查的社區成員。如果他們能夠令人滿意地去中心化,他們可以在確保以太坊保持安全、去中心化和抗審查方面發揮關鍵作用。雖然PoS 在設計上可能會實現「贏家佔多數」的情況,但如果該贏家能夠抗脆弱、令人滿意地去中心化和抗審查,那麼以太坊應該能夠保留這些相同的屬性。

堅持Lido 自我限制可能是輕率的。 Nansen 數據顯示,在過去3 個月中,Lido 上質押的ETH 為41k,而Coinbase(116k)、Binance(59k)和Kraken(43.5k)。從這個角度來看,三大CEX 質押者在過去3 個月中增加了218.5k 的staking,而Lido 的股份為41k,約為5.3 倍。此外,Rocket Pool 在此期間增長了約35k ETH,幾乎與Lido 相匹配。

這表明中心化交易所最近收到的存款比Lido 多得多。限制Lido——它已成為最受歡迎的流動質押提供商——可能會導致中心化交易所增加其質押ETH 的份額。

來源: Nansen Query, 2022 年9 月9 號

未標記的錢包被假定為非流動質押,因為它們不屬於提供流動質押的實體。

看一下同一張圖並縮小以查看這些流動性質押實體隨時間推移的存款,有趣的是,當UST 開始脫鉤以及隨後的stETH 「脫鉤」和FUD 時開始出現總體平坦線。此外,雖然自那時以來質押的ETH 存款顯著放緩,但Lido 的存款增長尤其停滯不前,而三大中心化交易所則經歷了更高的增長。

這可能是因為Lido 的stETH 在公開市場上以相對於ETH 的折扣交易(例如Curve),而通過Lido 質押總是會給你1:1 的stETH 換ETH。

因此,如果用戶想要獲得stETH,那麼直接買stETH 而不是通過Lido 質押獲得ETH 更經濟。 Lido 也沒有隱瞞這一事實,並積極向他們的用戶指出在他們的網站上獲取stETH 的最便宜的選擇。請注意,到目前為止,大多數其他流動性質押的ETH 代幣也以折價交易,這可能導致類似質押活動的整體放緩.

來源: Nansen Query

其他影響較小的原因可能是在使用CEX 進行質押時更容易訪問和更高的感知安全性,特別是對於散戶或以太坊社區越來越關注Lido 的壟斷地位。

合併會怎樣影響Staking 行為?

將會更多人進行Eth 質押Staking 嗎?

雖然只有相對少量的流通ETH 被質押,但如果/ 當合併成功時,這將增加(如上所述,質押的ETH 總量只能不斷增加,直到上海昇級後才能取消質押)。

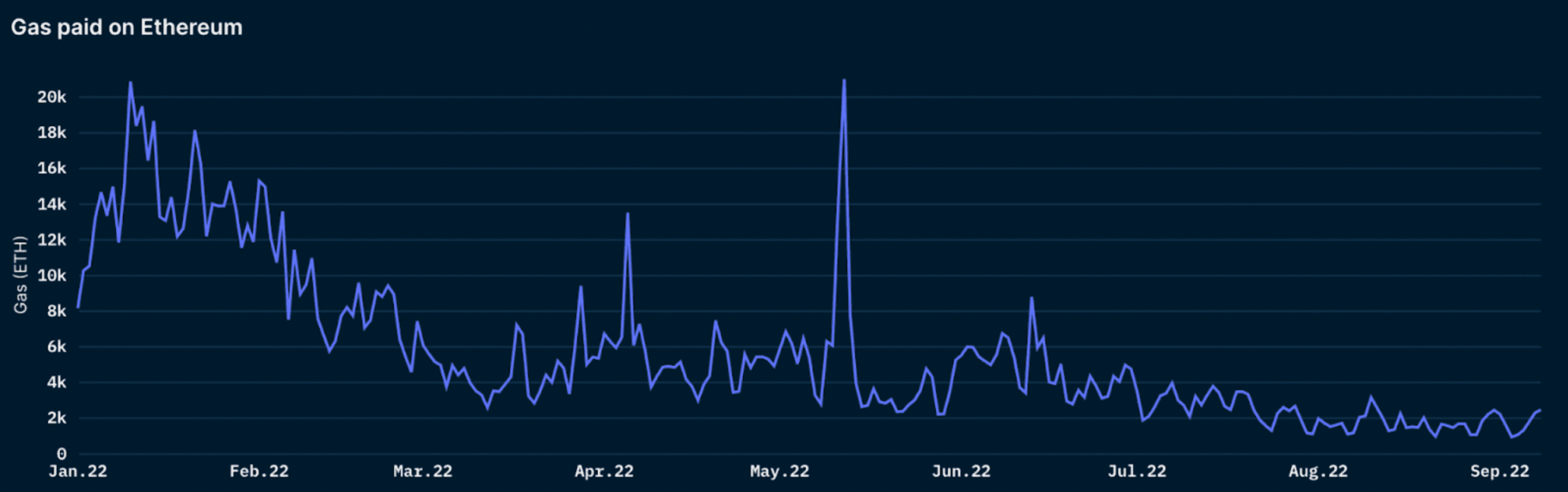

除了質押者從ETH 發行中獲得的獎勵外,他們還將獲得礦工目前收到的交易費用,根據市場情況,這筆費用可能相當可觀。交易費用在The Merge 之後以流動的ETH 支付,一些人估計StakingAPR 會增加50% 左右。但是,無法確定APR 會增加多少,因為這在很大程度上取決於質押的ETH 數量和交易活動。這不太可能造成額外的拋售壓力,因為這些費用只是從礦工那裡轉移過來的,而不是額外發行的。相反,這可能會使ETH 成為更具吸引力的資產。

此外,許多人認為,與之前以太坊礦工相比,自己擁有標的資產的質押者不太可能在中期出售。但是,請注意,gas 費用變化很大,並且取決於以太坊上的網絡活動。正如下面的Nansen 數據所示,這一數字在一年中一直在下降。

來源: Nansen Query

質押以太坊的人會在Merge 後拋售嗎?

合併後,質押Eth 無法被提取出來拋售。只有在上海昇級後才能提取ETH,計劃在合併後的6-12 個月左右。

以太坊上海昇級後,質押者會拋售嗎?

即使這樣,也不是每個人都可以立即撤回他們的staking,因為驗證者的退出隊列類似於每個時期(約6.4 分鐘)大約6 個驗證者(通常每個32 ETH)的激活隊列。每個人撤回他們的Stake 並作為驗證者退出目前大約需要300 天,並且質押超過1300 萬個ETH。然而,驗證者可以提取超過他們在此之前獲得的32 ETH 所需股份的獎勵,因為這不需要驗證者完全退出。

關於質押的獎勵

用Polygon 作為比較,大部分獲得的獎勵都被撤回。然而,這通常更多地出現在機構而不是匿名和私人質押者身上,這可能是由於他們重新分配質押獎勵的內部流程或出於流動性目的(在Polygon 上完全取消質押可能需要約3-4天)。

根據15 位頭部驗證者的數據,佔所有質押MATIC 的約80%,已獲得的質押獎勵的85% 已被提取:

如果Eth 質押者能取回它們質押Eth,它們會賣嗎?

為了回答這個問題,我們先要設置一些假設

1.大部分拋售都來自獲利回了結

-加密市場整體穩定,不會有脫鉤風險

-上海昇級成功,以太坊處於上漲趨勢,對ETH 作為資產的整體情緒中性至看漲

2.大多數非流動性質押者將解除質押並出售,因為流動性質押者可能已經退出他們的頭寸

-想要出售的流動性質押者對以輕微折扣出售流動性代幣可能招致的懲罰不介意(例如,stETH 目前的交易價格約為0.97 ETH)

-假設「未標記」地址是非流動性的(不屬於公共項目或實體,也不提供流動性質押)

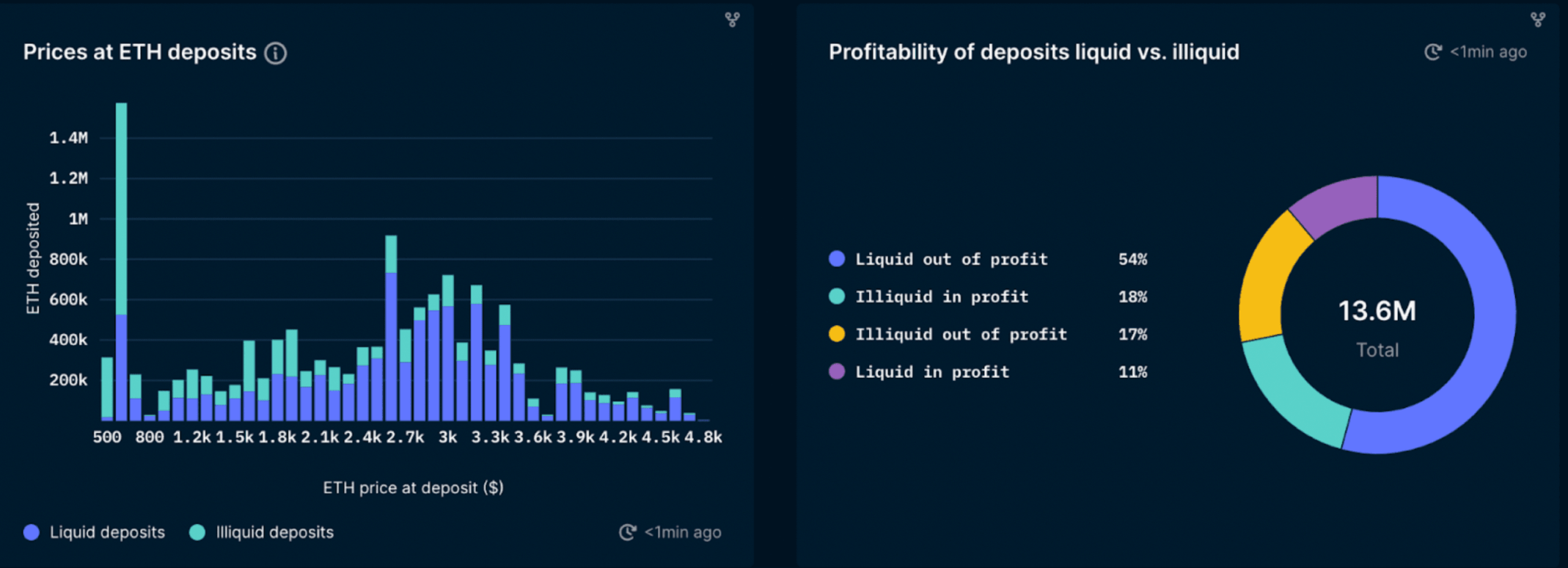

根據這些假設,深入了解在哪個價格下質押了多少以及是否是非流動性或流動性質押,可以提供一些見解並幫助我們監控最有可能出售的人群- 獲利的非流動性質押者

來源: Nansen Query

首先來看非常明顯的部分,數據顯示大量ETH 被質押在600 美元左右,最早的質押者是在2020 年11 月和2020 年12 月上旬(這是你唯一可以以這些價格質押ETH 的時間)。這個群體可能是一群早期採用者和ETH2.0(當時被稱為)的支持者,他們在信標鏈上線後立即進行質押。

不出所料,這些早期質押的ETH 中的大多數都缺乏流動性,因為現在已建立的流動質押提供商的服務鮮為人知,而且很可能許多早期質押者更願意自己這樣做。此外,此時人們可能對與大型CEX 進行質押猶豫不決,因為大多數CEX 直到很久以後才引入流動質押,因此質押意味著在即將到來的牛市面前鎖定您的代幣一段不確定的時間。

因此,當上海昇級後啟用提款時,質押在600 美元左右的ETH 將獲利(如果價格保持在該水平之上)。如果通過解鎖隊列撤回,在這個價格水平上大約100 萬鎖定的ETH 可能會流入市場。然而,應該注意的是,這些早期的質押者中有強烈的以太坊信徒和鑽石手,可能不一定希望出售他們的股份(例如Vitalik 之類的)。

然而,從整體情況來看,大部分質押的ETH(約71%)在目前價格下,並沒有盈利。

目前只有18% 的質押ETH 屬於獲利的非流動質押者,一旦他們能夠解除質押,這些持有者最有可能出售。

考慮到這個數字以及驗證者退出隊列,即使是上海昇級也不太可能導致質押者造成的大規模拋售。但請注意,此分析是在當前價格水平上進行的,必須在更接近上海昇級的實際日期進行相應調整。

有多少聰明錢Smart Money 參與合併Merge?

ETH 百萬富翁/ 億萬富翁和Smart Money 錢包如何處理他們持有的ETH?

查看Nansen 的未標記為交易所或智能合約的標記地址,可以對此有所了解。

來源: Nansen Query

查看ETH 幣的百萬富翁和億萬富翁的ETH 持有量,可以看到一個清晰的軌跡:一路上漲。

-總體而言,自今年年初以來,ETH 百萬富翁和億萬富翁巨鯨們,一直在囤積以太幣,似乎沒有受到波動市場的影響。

-另一方面,聰明錢給人留下了更加靈活買賣的印象,根據大盤行情明顯地部分進出市場。

-有趣的是,Smart Money 似乎在6 月初/ 中旬的低點之後再次擴大它們持倉量。

結論

-目前質押的ETH 比例相對較低。如果按預期實施合併,將降低質押ETH 的風險,這可能會鼓勵進一步質押ETH。直到2023 年上海昇級後才會能夠贖回,這意味著抵押的ETH 直到那時才會增加,並且根據市場情況,在合併執行風險消失後可能會出現額外的炒作。

-與一些想法相反,上海昇級可能不會導致ETH 大幅拋售。首先,大部分質押的ETH 都沒有利潤。其次,約65% 的質押ETH 已經具有流動性(流動質押衍生品),這幾乎沒有激勵贖回和出售ETH。第三,盈利的非流動性質押ETH(最有可能出售的群體)僅佔質押ETH 總量的18%。此外,它不會一次全部解鎖,並且可能會有數週的退出隊列。請注意,所有這些數字和相應的假設,會隨著上海昇級的改變而改變。

- Lido 和Rocket Pool 等去中心化的流動性質押提供商可能會在確保以太坊能否保持去中心化、抗審查和開放的網絡方面發揮關鍵作用。它們的設置部分是為了避免大多數質押的ETH 被CEX 等中心化交易所實體控制的結果(前3 名CEX 擁有約30% 的質押ETH)。這些實體必須充分分散,以保持抗審查,從而確保以太坊網絡的完整性。

-流動性Staking 市場似乎正在走向「贏家通吃」的局面。但是,如果現有參與者逐漸地去中心化並與以太坊社區適當地保持一致,那麼這結果應該不會損害以太坊的核心價值主張。

- Lido 治理在撰寫本文時相對集中。但是,社區意識到這帶來的風險並正在積極尋求解決方案。舉措包括雙重治理(以更好地協調LDO 和stETH 持有者),以及符合監管,物理上分散驗證節點。

- ETH 巨鯨們在過去幾個月中一直在增持。這是有道理的,因為這些地址可能由於他們對項目的高度信念而保持較高的ETH 餘額。

- Smart Money 一直在更積極地交易ETH,但自6 月以來一直在穩步增持。這表明他們預計圍繞The Merge 會出現一些積極的價格走勢。