作者:Jiawei, IOSG Ventures

不知不觉中,2023年即将走向第四季度。总体而言,近期一级市场较为沉闷,新瓶装旧酒的项目占据大多数。仅从估值来看,热度仍旧不减。本文意在结合近期的基础设施赛道的一级市场观察,分享一些个人看法。

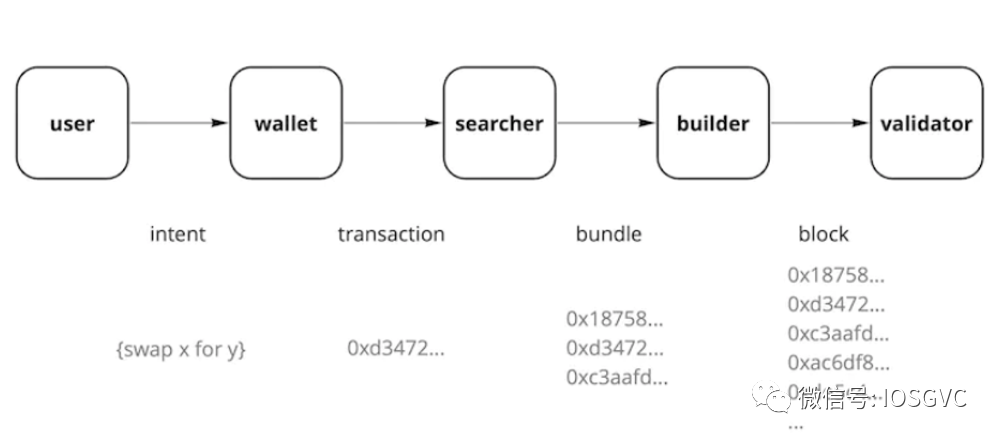

交易生命周期

根据交易的生命周期,一些基础设施项目可以划分为以下类别:

- Validator

- Validator 可以按照 Solo Staker、Staking Service Provider、CEX Staking 和 Liquid Staking 进行划分,也可以按照加密原生(Lido)和合规(Liquid Collective)两个类别进行划分。

- 目前以太坊质押率约为 22% 左右,笔者预估在未来一至两年内依然存在 15% 左右的增长空间,并且这部分增量市场较大概率从传统机构一方作为资产配置手段流入。传统机构持有的以太坊质押敞口有利于巩固和使以太坊验证者集合实现多样化。

- 托管服务商(如 Fireblocks 和 BitGo)大多与 Staking Service Provider 进行合作,提供定制化、一站式的 Yield Aggregation 服务;同时,多数钱包尤其是硬件钱包也提供了 Staking 的入口。这类合作属于 Staking 一侧的 Distribution Partnership,自由度较大,甚至竞争对手之间可以相互合作并提供支持。其中,作为 Staking 方案提供商大约分得 10%-30% 的利润,提供用户流量的一端则得到更多利润分成。

- 当前,由事件驱动(如 SEC 对 Kraken 在美质押业务的封锁)、价格战导向(降低质押服务手续费)和目标客户差异化(加密原生和合规两条道路),以太坊质押市场呈现动态的竞争格局。笔者认为合规市场在未来是兵家必争之地。在地域方面,随着美国对加密货币的监管收紧,大多数 Staking 服务在亚太地区寻求出路,亚太和中东是Staking 业务新的增长点。

- Builder

- Builder 通过各个渠道整合 Orderflow 的资源,在拍卖中相互竞价以赢得区块空间。从反向看,Builder 做的事情是从 Proposer 那里批发区块空间,拆散之后出售给 Searcher,作为中间商赚取部分价差。Builder 的核心竞争力主要有两点:Orderflow 和 Infrastructure。

- 前者是进行 Block Building 最基本的生产资料,得到的 Orderflow 越多,能够表现 MEV 的机会也越多。如果 Builder 无法掌握足够多的订单流,即便有再好的策略,也是巧妇难为无米之炊,在市场上几乎没有竞争力。

- 后者也可以说是 Simulation Capability,即需要对流入的交易进行不断模拟执行并更新 出价,同时也需要观察对手的出价并作出相应的更新。这个过程精确到毫秒级别,Builder 可能在短短 12 秒的一个 Slot 中更新数百次出价。

- Builder 还需要适当地做 Subsidy (即烧钱补贴),帮助自己赢得或维持市场份额。粗略地来看,Block Building 的市场份额约可以理解为 Execution/Inclusion Guarantee,即 Searcher 把 Bundle 交给你,你能够确保这个 Bundle 在下个区块被包含进去的概率有多少。由于直接与其盈亏相关,Searcher 对 Execution 的保证要求很高。因此,补贴被视为一种 Marketing 的手段。Builder 之间的 Bid 可能差别非常小,所以每个 Slot 的补贴不需要太多。在这种竞争环境之下,如何明智地选择补贴或不补贴,以及补贴多少,也是博弈空间所在。

- 从 The Merge 之后 MEV-Boost 逐步得到采用至今,Builder 的竞争格局经历了数次变化。根据 Orderflow、Infrastructure 的优势和经验的积累,头部 Builder 能够形成垄断地位,且该垄断地位很难被撼动。总体而言,笔者认为 Builder 已经呈现了赢家通吃的局面,前四的 Builder 占据了 85% 的市场。从商业模式上看其利润相对微薄,稳定性和可持续性并不确定。中游或者下游的 Builder 很难获得可持续的、足够的经济激励,最终可能不得不放弃竞争,这样更加强化了上游 Builder 的统治地位。(这里讨论的是 Neutral Builder,如果是 Searcher-Builder Entity 的话情况会比较好,但由于涉及到 CEX-DEX 之间的套利,盈利情况较难估计。)

- 用户和钱包端

- OFA(Orderflow Auction)。OFA 指的是由用户或者钱包把订单发送到 OFA,并提供一部分订单信息,供买方判断订单的价值,买方据此出价选择是否参加拍卖。最终竞价会被发回给用户或钱包作为回扣。目前主要有 MEV-Share 和 MEV Blocker 两个产品。迄今为止,后者大约为 32 万用户返还了 443 ETH 的回扣。

- OFA 对于用户而言总体上是好事情(尽管 Blocknative 近期的一篇文章指出 OFA 导致了更大的滑点和更慢的执行速度),因为他们的订单流在网络中产生的价值得到了反映,拿到了以往没有的回扣;同时也避免了抢跑和三明治攻击。并且,钱包也可以把订单流作为一种流量变现的手段。另一方面,OFA 作为 Searcher 和 Builder 获取 Orderflow 的新渠道,提供了一些多样化的选择。但是,如果更多的用户和钱包采用 OFA,而不是把交易发送到公共内存池,意味着获取 Orderflow 的成本变高,挤压了供应链上游的利润。

- 意图(Intent)属于交易生命周期中跨度较大的一个概念。Intent 可以看作是区块链交易范式的转变。

- 传统的交易方式由用户来指定路径。好比请别人吃饭,我选择一家餐厅,指定每道菜是什么,荤素如何搭配等等。Intent 的核心则是提出需求,以及愿意为这个需求付多少钱,进行招投标,最后择优录取。我可以定一个 500 的人均消费,让不同餐厅去安排,最终由我选择最优方案。在同样满足需求的情况下,竞争会反映在价格上。餐厅进行反向竞价,这样降低了用户的成本。

- 笔者认为 Intent 是一个重要的投资方向。主要基于三点理由:一是交易是链上实体进行自我表达的基础形式,Intent 在此基础上实现了范式级别的转变;二是这个领域相对早期,包括 Flashbots 、Essential 在内的项目、开发者、社区仍然在探索阶段,格局未定;三是 Intent 相对复杂,包括技术架构和经济激励在内的设计空间较为广泛,不同的方案可能大相径庭,谁将成为赢家也无法过早下定论。

- 尽管这么说,笔者相信在一段较长的时间之内,仍会是传统交易和 Intent 两种交易范式并存的中间状态。Intent-centric 的提法似乎还为时尚早。

综上,按照交易生命周期进行划分,可以看出基础设施向交易生命周期上游进行探索的趋势,在这个过程中专业化和精细化程度明显提高,同时不断引入竞争的多样性,并确保竞争条件均衡。

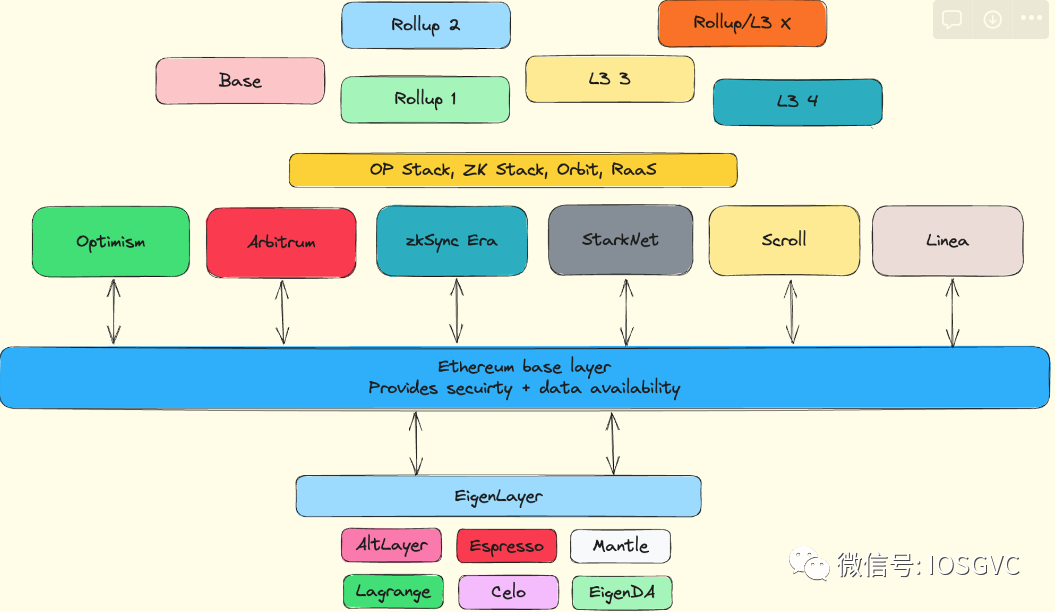

Rollup-centric 路线图

Vitalik 于 2020 年 10 月提出了 Rollup-centric Roadmap,即以太坊需要在中短期内对 Rollup 进行集中支持。其一,以太坊基础层扩容将聚焦于扩大区块的数据容量,为数据可用性提供更多空间,这随后体现为数据分片和 EIP-4844 的引入。其二,以太坊的基础设施进行调整以支持 Rollup(如 ENS 的 L2支持、钱包的 L2 集成和无缝跨 L2 资产转移)。

依据当前各个模块化组件蓬勃发展的现状来看,我们已经有了 Rollup-centric Roadmap 愿景的雏形。在此架构下,以太坊逐渐退居其次,卸下执行层的包袱,成为一个足够安全的结算层和数据可用性层。通用的 Rollup 主要承担扩容的任务,承载大部分的应用和用户流量,并进一步通过 L3 实现对隐私、游戏等应用的专用执行环境的支持(即 Fractal Scaling)。RaaS 为开发者提供快速基础设施启动的工具。Restaking 借助现有的以太坊质押敞口,为新的模块化组件提供经济信任、去中心化信任和 Ethereum Alignment。随着 ETH的效用不断外延,这些组件也在强化以太坊作为基础层的地位,并且提供价值反馈。

单体化和模块化一直是争论不休的话题。在系统达到一定的复杂度的时候,模块化通常来说是经过实践检验的选择。例如汽车是一个典型的模块化产品。模块化作为一种工程设计原则,具有标准化接口、独立性、可重用、灵活性等优势。

基础设施项目仍然由叙事驱动和解决问题驱动,仅从商业模式上看无法支撑起庞大的估值。在这个模块化的大背景下,模块化项目之间的竞争越来越倾向于 BD Game,熊市低落的市场情绪放大了 BD 的重要性,考验项目方的运营、营销、打造品牌的能力。Rollup 和 DA 项目需要用户和客户自然不必说。Sequencer 实现网络效应的前提是采用方有足够的价值可以被捕获。RaaS 也并不算是新故事,Substrate 在 19 年就实现了一键发链,工具本身在其次,关键在于使用工具的开发者能够打造什么样的应用,之后才能谈价值反馈。在 Shared Security 项目方面,EigenLayer 和 Babylon 的成长性也依赖于需求方提供足够的经济激励和可持续性。在每个 Rollup 上面复制一个 DEX 或者类似的应用并不能称得上是生态,而需要 Friend.tech 这样打出差异化的产品。

从目前来看,以太坊及其 L2 生态仍然占据优势地位,更主流的应用、更坚实的用户基础以及经过长时间检验的安全性,都在不断强化这个生态的护城河。Celo 作为 L1 也在近期转向了以太坊 L2,并由 Restaking 提供支持。在 Alt-L1 的叙事逐渐走向衰落、应用链叙事的声量逐渐被 App-Rollup 所取代之后,新项目不得不回答「是否依附于以太坊」这个问题。例如 Celestia 虽然主导着模块化区块链的叙事,但其和以太坊本身并无直接联系。作为一个通用的 DA 层,从大的视角上看,Celestia 面临着以太坊的竞争,在相同级别上也面临着基于 Restaking 的 EigenDA 的竞争。在这种项目归类的心理模型下,正统性似乎在主导人们对项目的宏观判断。但无论如何,回归到投资逻辑,主要还是看是否解决了实际问题、而非凭空创造需求;是否积极主动地对外发声、而非闭门造车。