作者:龙野

原文:加密资本论四部曲之一:token-issuance,融资新范式

前言:

这个系列的文章,主要是以从业者和学者的双重角度,讲讲我对于股权投融资、币权投融资过去、现状和未来的回顾、阐述和思考。

我们应该怎样对待新兴的币权项目?散户如何尽可能快速判断币权融资项目的合理性?监管机构又应该如何从技术和行业自律角度予以调和?传统 VC 如何在自己的股权法律框架下,尽可能参与币权的利益?以及,作为一个创业者,如何选择股权和币权融资对于自己项目发展起到帮助?

壹

2019、2020 年,这个行业处于寒冬之际,我曾无比担忧——Facebook 想要发行 Libra,争夺市场,而圈内的大家都缺钱,这些传统巨头如果入场,推翻掉我们币圈一直以来的江湖规矩,重新定义游戏规则,我们岂不是连喝汤的机会都没有了?

所幸,这没有发生。在巨头反应过来并且疯狂入场——比如改名为 Meta 意图全面进军元宇宙的 Facebook,各路明星、品牌纷纷发行自己的 NFT——之前,币圈已经成长为一棵参天大树。

Paradigm 完成新一期基金 25 亿美金募集,A16Z 完成累计 50 亿美金募集……在面对红杉资本、甚至更大一点的 Tiger Global 时,这些 tokenfund 们,完全有了一战之力。

更何况,从 NFT 动辄数十万美金的 jpg 来看,币圈个人投资者们的消费能力和影响力,也已经达到了瞠目结舌的程度。

「ok,你们币圈的人有钱。那为什么我要去投一个新项目发行的代币,为什么他不用股权融资?」

我相信这是绝大多数传统股权投资人心中的疑问。

所以,当我们在讨论创业者融资「策略」的时候,我们在谈论什么?

一直以来,投资、或者说融资界有个误区——如果有的选,将股权利益让渡给知名机构投资人是最好的融资,由他们给你提供资源支持和名誉背书。

而 web3 的实践给了全新的答案。我们回想一下,融资最重要的是什么?投融资的核心是,让对项目最喜爱、最有贡献、且具备长期主义的人参与投资,共享利益,并由他们为项目发声。而这些人,最好就是项目的早期用户——散户,而非机构们。如果这两方给出的是相同的钱,我相信几乎所有人都愿意选择让 100 个散户而不是 1 家机构参与投资。

但是在以往世界里,这不可能发生,因为:

(1)很难快速找到大量个体参与项目投资,从而演变成众筹。创始人在项目发展之初,时间非常宝贵,不可能花费过多精力和 100 个散户进行谈判。这也是为什么移动互联网兴起之时,出现了一些众筹平台,帮助初创项目进行筹款。

(2)没有合适的技术基础或者法律基础保证散户的权益。大量个体户参与投资,从以往的股权投资范式来看,根本无法予以登记备案;而且由于每人额度过小,传统股权市场退出路径过长,未来散户如果像机构们一样受限,难以获得收益保证。

(3)无法用技术手段明确定义用户对项目发展做出的贡献,并且用低成本的方式一次性给予激励。也就是说,我们让核心种子用户早期参与项目投资,是希望激励他们和项目绑定,并且做出贡献的。必须要让用户知道「做什么」,才能更好的被评价,从而获得更多的激励,而这个激励的发放也要是得到一定保障,且便于项目方操作的。

而区块链和币圈的实践解决了这些问题。有了区块链,能够更快的在全世界范围内,找到一些 KOL 甚至是「牛散」,来参与你的项目早期投资;有了智能合约,能让用户很轻松的知道,自己手里的币,占整个项目总量的 0.001%,项目方无法增发,而且自己随时可以提取到数字货币交易平台里变现;有了链上数据,公开透明,可以更好让项目方和用户双方都轻松验证用户在链上做出的贡献,辅以活跃地址数、代码提供记录等,用智能合约设置「满足什么条件你就能获得早期代币」,并且予以「一键式发放」的激励。

贰

我们需要明确一点——币权和股权,债权一样,都是平行的概念,是一种金融权益。所以,回到那个疑问——为什么要投资于你公司发行的币权,我投你股权不行吗?那我能不能说,你为什么要融资股权,你发债我给你借钱,你以后还不行吗?

所以,不同时代,不同性质的公司,适应于不同的融资方式和金融市场,本无严格意义的好坏之分,只有适不适合。(详见《「2021 的数字货币,我们该如何投资?」四部曲之一》第二节)。

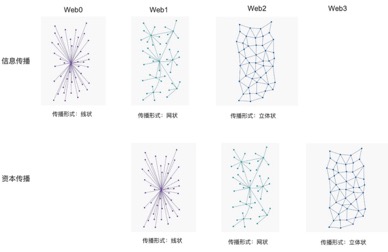

所以,我认为,上市公司、大型房地产公司融资使用债权,web0、web1 和 web2 的初创公司们融资使用股权,而 web3 的公司们,最合适的融资方式就是币权。如果 web2 的公司强行发币,或者说 web3 的公司按照股权融资,不是说不行,只是这会从资本结构端让项目的发展潜力大打折扣。

那么,web3 和 web2 到底区别是什么?关于 web3 究竟该如何定义,请见另一系列文章《通向 NFT 之路》。在此不再赘述。

当然,我需要强调的是,web3 和 web2 不分优劣,我从来不觉得 web3 就高人一等,正如迄今为止整个社会的大部分财富依旧掌握在 web1 甚至 web0 的人手中。web3 发轫于 web2,就如同区块链技术发轫于互联网技术。正是因为 web2 对信息传播方式的全面革新,出现了大量社交媒体,在这个人人自媒体可以独树一帜,影响成千上万人而不用诉诸于某个官方媒体的时代,web3 的资本效用才能随着 KOL 甚至是朋友圈的信息渠道实现快速传递,从而汇集到一个 web3 的项目之上。

当新时代的新一批年轻人崛起——当然,这可能至少需要一二十年——他们会遗忘掉老一辈人们所习以为常的一些行为范式,和所谓的行业规则,从而建立起一套适合于这些年轻人的新秩序。

叁

那么,币权融资应该遵循怎样的路径?

再次强调,让对项目最喜爱、最有贡献、且具备长期主义的人参与投资,共享利益,并由他们为项目发声。

所以,币圈不断涌现出创新型的融资方式。而最火爆的概念无非有两组,皆是一脉相承:

第一组,「IXO」。从 2013 年 Vitalik 推出 ICO(InitialCoin Offering)这个概念并在 2017 年爆火,到 2019 年的 IEO(Initial Exchange Offering),到 2021 年 ID0(InitialDEX Offering,另一说 Initial DeFi Offering)。要知道,Vitalik 当年推出 ICO 这个概念进行募资,以太坊从 ICO 开始,到最后上线交易平台,足足用了两年的时间。最早参与以太坊的,可以说是第一批吃螃蟹的人,也是以太坊,或者说 Vitalik 的忠实信徒。他们大多是程序员,也是自发的为以太坊生态做出很多贡献,其中很大部分成了以太坊的核心开发者。IEO 则是Binance推出的概念,通过交易平台白名单机制,筛选出真正长期在交易平台交易的用户,而这批用户是合格投资者,保证项目方从大量的「羊毛党」中筛选出真正一批核心的项目潜在用户。ID0 则是在 DeFi 发展壮大过程中,借助 DEX 可以自主上币、建立流动性池、从而让用户交易的特点,除了比 IEO 更进一步——DEX 直接在区块链上进行交易,交易数据公开透明,因此交易用户更加真实,防止中心化交易平台作恶虚假制造白名单以外——更是常常开启赏金计划,要求用户用智能合约提前绑定地址,并且参与项目方答题、推特转发等推广任务等,从而筛选出一批真正愿意花时间、注意力来参与项目,并且提高对项目方知识了解的用户。

所以,让我们做个猜想——下一个是什么?我想,INO(InitialNFToffering)的爆火,只是时间问题了。

但世人邯郸学步,很多人只是看到了「IXO」爆火便生搬硬套,却从没想过如何真正意义上「让对项目最喜爱、最有贡献、且具备长期主义的人参与投资,共享利益,并由他们为项目发声」,

本身你就没想过长期主义,只是套个概念,给身边的人,甚至是都不认识的人「分额度」。对方都不是合格投资者,如何让参与投资你的人能和你共同把事业做好?

而与之相对应的,在这几年行业演进中,还有很多「IXO」消逝在历史长河中,并未给人留下深刻的印象。比如 2017 年底风靡一时的「IFO」(InitialForkOffering),指的是一些矿工联合开发者,操纵一批算力对比特币进行硬分叉,创造出「新比特币」(典型代表有 BCH、BSV、BCG、BCD 等,但现在只有 BCH 和 BSV 还具有微弱的影响力),并且鼓吹「新比特币」在某些特性优于比特币,再对比特币持有者进行「新比特币」的空投,而吸引更多注意力,让他们来购买自己所发行的「新比特币」行为。这是 2017 年 8 月 1 日 BCH 从 BTC 分叉而出并且暴涨后,引起的一阵短期风潮,当时真可谓是群魔乱舞,短短数周之间,就有几十上百个「新比特币」出现。都是鼓吹自己是「更好的比特币」。当然,结果也不需要我多说了,这些无谓给原有比特币社区空投,却不能争取来任何一个核心支持者的「伪比特币」项目,无一例外,都很快走向了死亡。

第二组,「XX 即挖矿」。「交易即挖矿」,「流动性挖矿」是最著名的两个。「挖矿」其实是一种用户付出了成本而对项目做出贡献的行为。比如比特币矿工,购买了矿机,付出了电费成本,所以分享产出的比特币;交易平台用户,付出了交易手续费,所以获得平台币;DeFi 用户,通过质押自己的资产,提供借贷的流动性,所以获得 DeFi 项目的币。而其他延伸开来,也有很多种创新形式,对于分布式存储类项目「存储即挖矿」,对于内容创作类项目「创作即挖矿」,对项目生态有利的举动,皆可「挖矿」。而在这过程中,产生的成本,或许就成为一种项目的收入而变相成为「融资来源」。

肆

山雨欲来风满楼。币权融资的盛况,已经让传统 VC 们感到了巨大的压力。

至少,在硅谷,斯坦福大学的街头,「加入我们,给你期权」已经有些 out 了,取而代之的是,「嗨兄弟,对我这个 idea 感兴趣吗?我们一起发个币吧!」这很酷。

这个时代已经够久了,VC 们的时代够老了。就像红杉资本合伙人所言,「今天的风险投资运营模式是 1970 年代发明的,已经 50 年没变过了」(《对话红杉合伙人 Roelof Botha:清晰和信念造就出色的投资备忘录》)。每个时代都有不同的投资标的,债券、股票、互联网股票,再到数字货币(详见《「2021 的数字货币,我们该如何投资?」四部曲之一》第二节),为何投资者的组织形式,不会随着时代变化而变化呢?从最早的民间资金放贷、到债券融通,再到大型投行,最后在 1970 年前后出现了早期风险投资的代表——VC。现在,或许真的到了一个以区块链技术为基础,以 token 为标的,web3 用户们集体「众筹」的时代。