近3个月,在去中心化衍生品永续合约头部项目dydx和Perptual币价分别遭遇约67%和62%的跌幅时,竞争对手GMX币价却迎来约35%的涨幅,而且TVL和交易量也呈现相同的趋势。

与dydx和Perptual相比,GMX具有更好的市场表现,PANews认为背后的主要原因为:

- GMX的经济模型。GMX将交易手续费100%回馈给代币质押者,提升了代币的经济价值。

- 上线Avalanche。GMX之前只部署在Arbitrum,近期已上线Avalanche,提升了交易量和用户数。

本文将对比dydx、Perptual和GMX近5个月的市场数据,包括代币价格、TVL和平台交易量,并详细介绍GMX的基本信息和经济模型。

市场数据

近5个月,衍生品永续合约头部项目dydx、Perptual币价一路走低,跌幅分别约为48%和59%,同赛道项目GMX币价迎来约173%的涨幅。从2022年初至今不到一个月,GMX的涨幅约98%,最高达167%。

与币价相似,GMX的TVL也迎来大幅增长。近5个月,其TVL从210万美元增长到1.7亿美元,涨幅约80倍。

同一时期内,dydx和Perptual的TVL增长幅度分别约为1.2倍和1.3倍,远远落后于GMX。目前dydx的TVL仍然领先,但是其TVL处于缓慢下跌的状态,而GMX处于上升趋势中,且逐渐拉开与Perptual的差距。

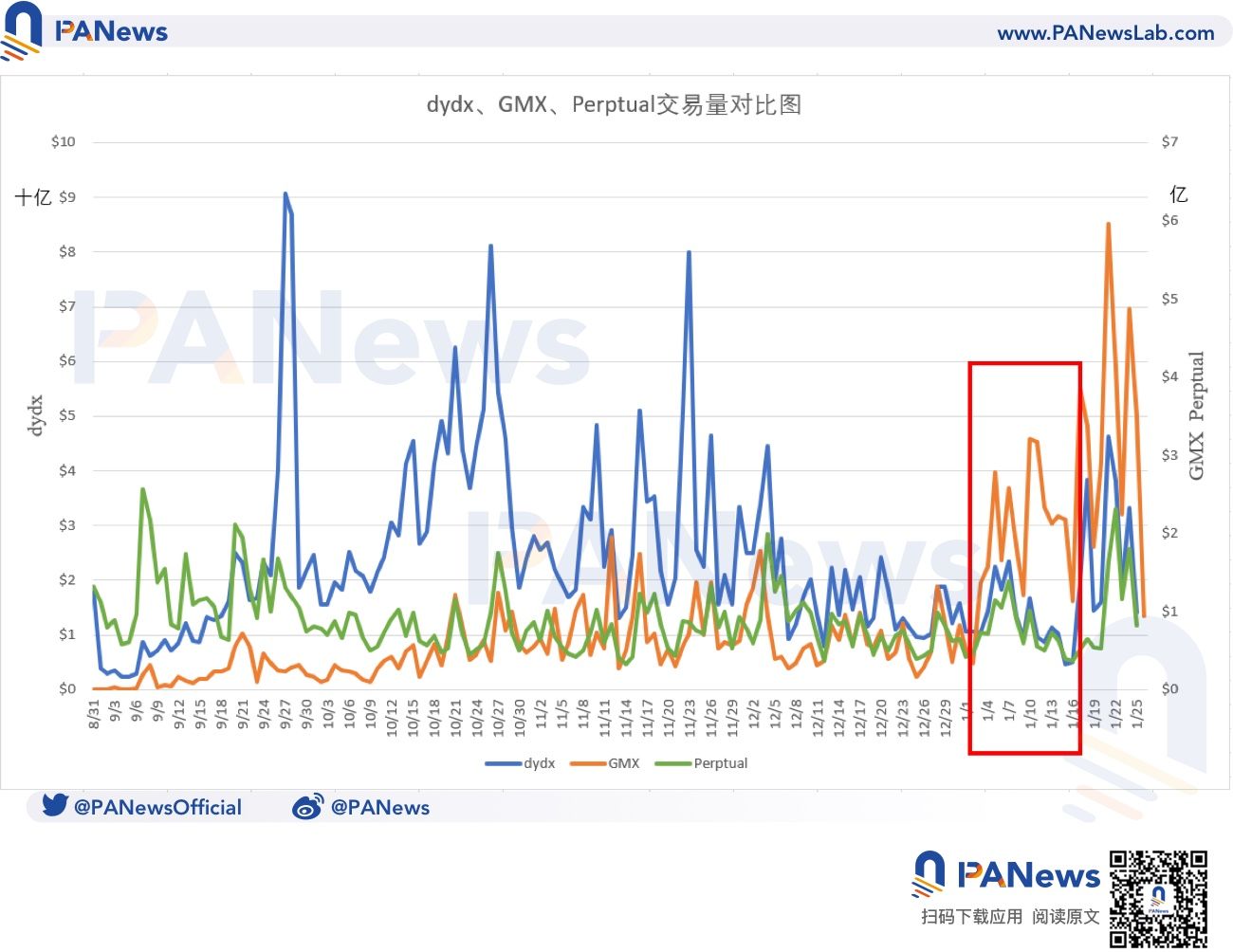

除了币价和TVL,平台成交量也呈现出相同的趋势。近5个月,dydx的交易量在其推出“交易挖矿”引起暴涨后逐渐降低,但仍然占据榜首,Perptual的交易量波动幅度相对较小,GMX的交易量缓慢增加。

从下图红框部分可见,GMX的交易量在2022年初开始大幅增长,同期dydx和Perptual成交量在萎缩。

综上,从币价、TVL和交易量等市场数据看,永续合约赛道内dydx的交易量和TVL仍占据榜首,各项数据都处于下跌趋势中。目前GMX已经拉开与Perptual的差距,各项数据处于上升态势中。近期受制于加密市场大幅下跌的影响,整个永续合约市场数据也随之降低。

与dydx和Perptual相比,GMX具有更好市场表现的原因之一是其经济模型,重点是质押奖励机制的区别:

dydx:质押奖励为代币DYDX,协议的交易手续费收入没有与社区成员共享。

Perptual:除了基本的代币PERP奖励外,协议收入的50%与社区成员共享,以PERP的形式回馈给质押者,会带来一定的抛压。

GMX:除了奖励代币esGMX外,协议的收入以主链代币(ETH/AVAX)的形式100%回馈给质押者,与社区完全共享收入。该奖励方案提升了代币的捕获价值,有利于激励持币者抵押,同时团队通过抵押锁仓的GMX获得手续费分红,可回购代币以维持币价。

与DYDX和PERP相比,代币GMX具有更好的经济价值,在一定程度上支撑其价格和TVL一路走高。

除此之外,GMX之前只部署在Arbitrum上,于1月6日在Avalanche公链上启动。根据其官网数据,上线第一周,Avalanche上的交易额约为3.7亿美元,上线半个月约13亿美元。截至1月29日,Avalanche上GMX的用户数达2788,约占整个用户数的25%。根据DeFi Llama数据,截至1月29日,Avalanche上GMX的TVL约为7100万美元,约占GMX总TVL的37%。

凭借Avalanche的生态,GMX吸引了更多新用户,其交易量也在1月迎来大幅增长。

下面将详细介绍项目GMX的基本信息和经济模型。

详细介绍GMX,与dydx和Perptual有何异同?

目前衍生品永续合约按照交易模式分为三大类:

1.以dydx为代表的订单簿模式,与币安、FTX等CEX的交易模式相同。

2.以Perptual为代表的AMM(自动做市商)模式,合约版的Uniswap。

3.以GMX为代表的LP(提供流动性做市商凭证)共享流动性模式,LP与所有多方和空方互为对手盘。该模式是目前较为创新的模式,提升了资本的使用效率。

LP(流动性提供者)在GMX体系内被称为GLP,多方和空方的交易对手都是GLP池。代币GLP是为了提供合约交易而设计的,由BTC、ETH、USDC、USDT、DAI等按照一定比例组合而成,目前ETH占比达52%。

代币GLP的价格除了由组成的资产价格决定外,还需考虑GLP在与交易员博弈过程中的盈亏情况。因为GLP与交易员是零和博弈,交易员亏损则GLP获利,其币价将上涨,反之亦然。

目前GMX支持的最高杠杆为30倍,dydx和Perptual分别为25倍和10倍。对于多头,利润将以用户做多的代币支付,比如用户持有ETH多头头寸,利润将以ETH形式支付。对于空头,利润将以稳定币的形式支付,包括USDC、USDT、DAI等。

因为GMX系统中存在两种代币,分别为平台治理代币GMX、流动性提供者代币GLP,两种代币的质押奖励方案也不相同。

质押GMX将获得三种奖励:ETH/AVAX、Escrowed GMX、Multiplier Points。

ETH(Avalanche链则为AVAX)

协议收入与社区共享,收入的30%以ETH的形式分红给质押者,目前APR约为15%。

Escrowed GMX(esGMX)

质押GMX可获得esGMX,目前APR约为18.1%,esGMX用途有:

- 可参与质押,获得与GMX相同的质押奖励(ETH、esGMX、Multiplier Points);

- 通过协议的Vesting,esGMX可转变成GMX。当启动Vesting后,esGMX将以每秒的速度转换为GMX,在365天后实现完全转换。由esGMX转换的GMX,可随时索取,但参与Vesting的esGMX将不会获得质押奖励。

Multiplier Points(乘数积分)

当用户质押GMX时,将会以固定APR(100%)获得乘数积分,乘数积分可帮助用户获得额外的ETH奖励。

乘数积分是为了奖励长期持有者,随着时间的推移而获得。当质押的GMX或者esGMX被取消质押时,相应数量的乘数积分随之销毁。比如质押1000 GMX获得500乘数积分,当取消质押500 GMX,将销毁250乘数(500/1000 * 500)。

比如用户的质押资产为1000美元,协议的ETH APR为15%,那么年化奖励将是150美元的ETH。如果用户拥有200的乘数积分,即是质押资金的20%,那么将获得额外的30美元ETH奖励。

质押GLP获得的奖励有:ETH/AVAX、esGMX。协议收入的70%(以ETH/AVAX形式)将奖励给GLP质押者,用户购买GLP后将被自动质押。由于GLP与多方和空方作为对手方,当交易者获利则GLP亏损,反之亦然。根据GMX官网统计的交易数据,利润和损失通常是平均相等的。

GMX将协议收入以ETH(或AVAX)的形式100%回馈给用户,提升了代币的经济价值,同时推出的多种奖励形式,有利于长期持有者。

总结

从近5个月的代币价格、TVL和交易量等数据综合看,永续合约项目GMX获得了比dydx和Perptual更好的市场表现,这在一定程度上得益于其协议收入100%回馈社区、多种质押奖励形式(尤其是针对长期持有者)、以及多链部署(新上线Avalanche生态)。

虽然近5个月GMX获得更好的市场表现,但目前在交易量、TVL和市值上,dydx仍然占据榜首,要想挑战dydx的龙头地位,GMX还有较长的路要走。