受到合作银行倒闭的影响,近期美元稳定币USDC面临流动性危机。根据CoinGecko的数据,USDC在3月11日的价格最低跌至0.8788美元,日跌幅超过12%。同时,USDC脱锚还造成接受其作为质押资产的其他稳定币,如DAI和FRAX等也经历了不同程度的脱锚。

尽管USDC的危机在3月13日已经得以解除。但是作为曾经最受信赖的稳定币,USDC此次脱锚仍然给稳定币市场带来了诸多变化和思考。中心化的法币稳定币脱锚是否给了其他类型的稳定币“可乘之机”?市场中的稳定币流动性是有所下降还是有所上升?危机发生时稳定币主要流向哪里?PAData分析了稳定币的基本概况和市场数据(3月11-18日)后发现:

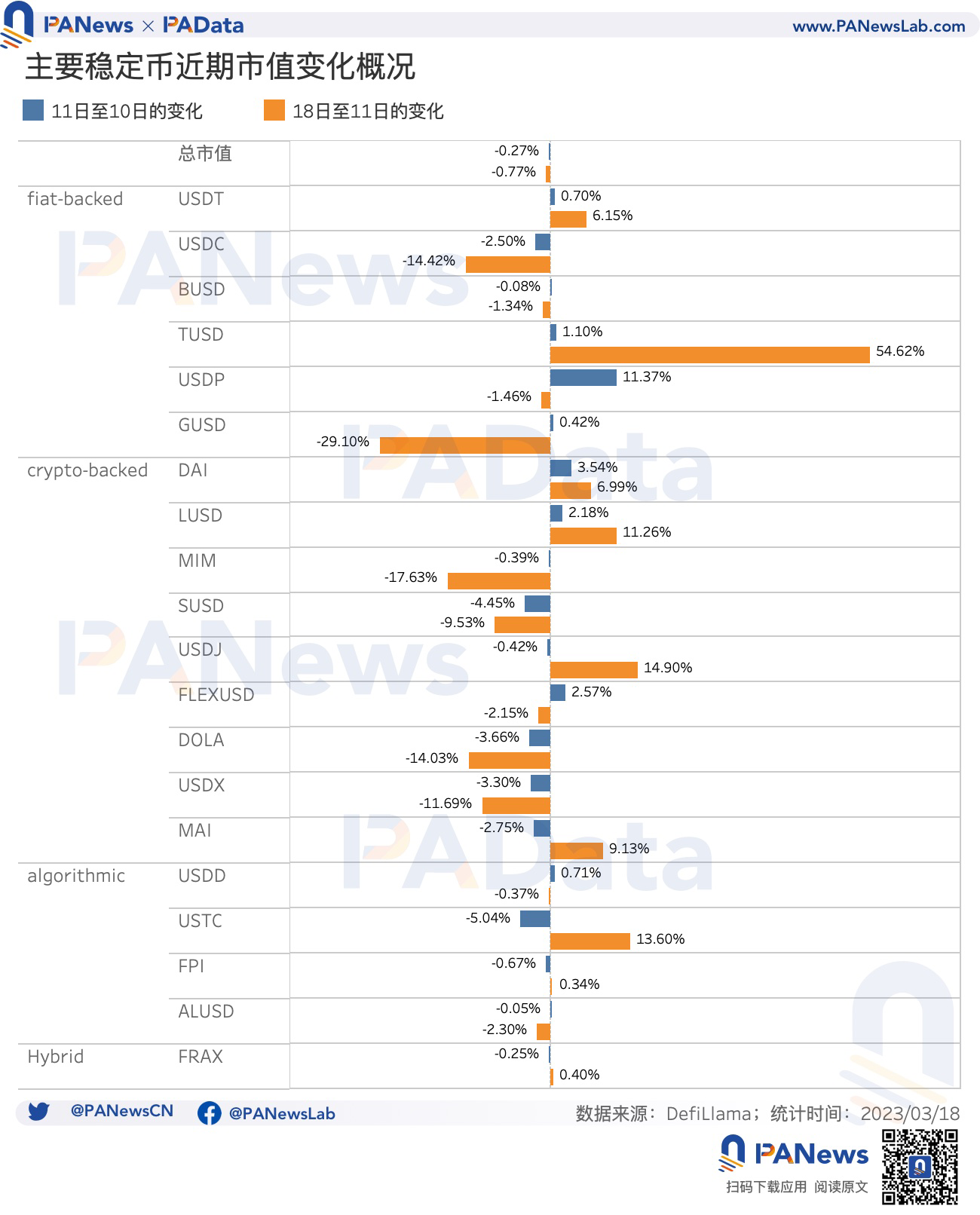

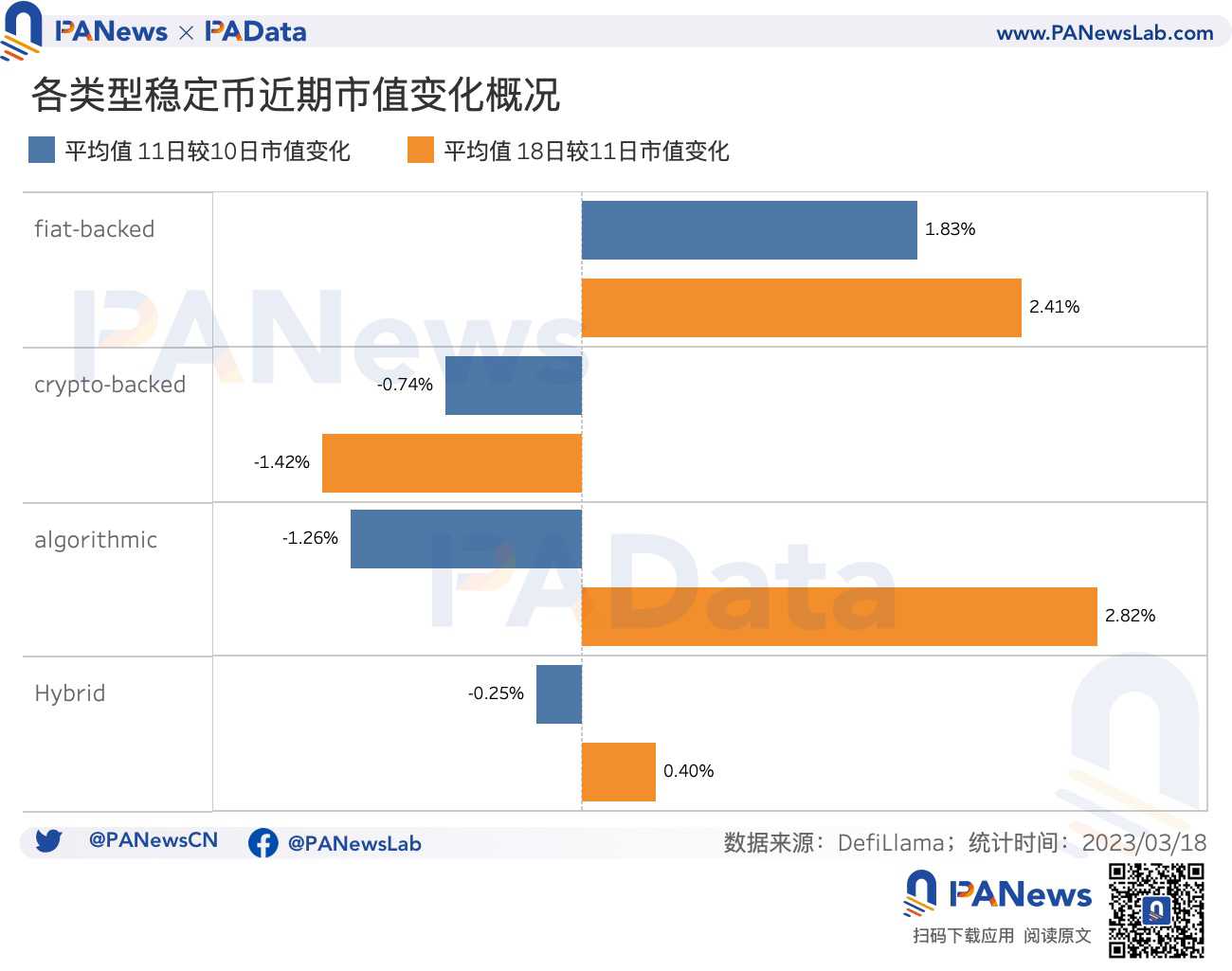

- 1)6种法币稳定币的平均市值全部上涨,9种基于加密资产的稳定币的平均市值全部下跌,这表明市场对法币稳定币的信心仍然比较坚挺,基于加密资产的稳定币受到的传导利空影响更大。

- 2)当前USDC市值约为USDT的47%,不到一半。TUSD的市值增长超54%,涨幅最大。USDT、DAI、LUSD、USDP、GUSD、FLEXUSD、USDD等的市值也有所增长。

- 3)18日交易所稳定币存量约为214.61亿美元,较11日下跌11.02%,外流速度较快。

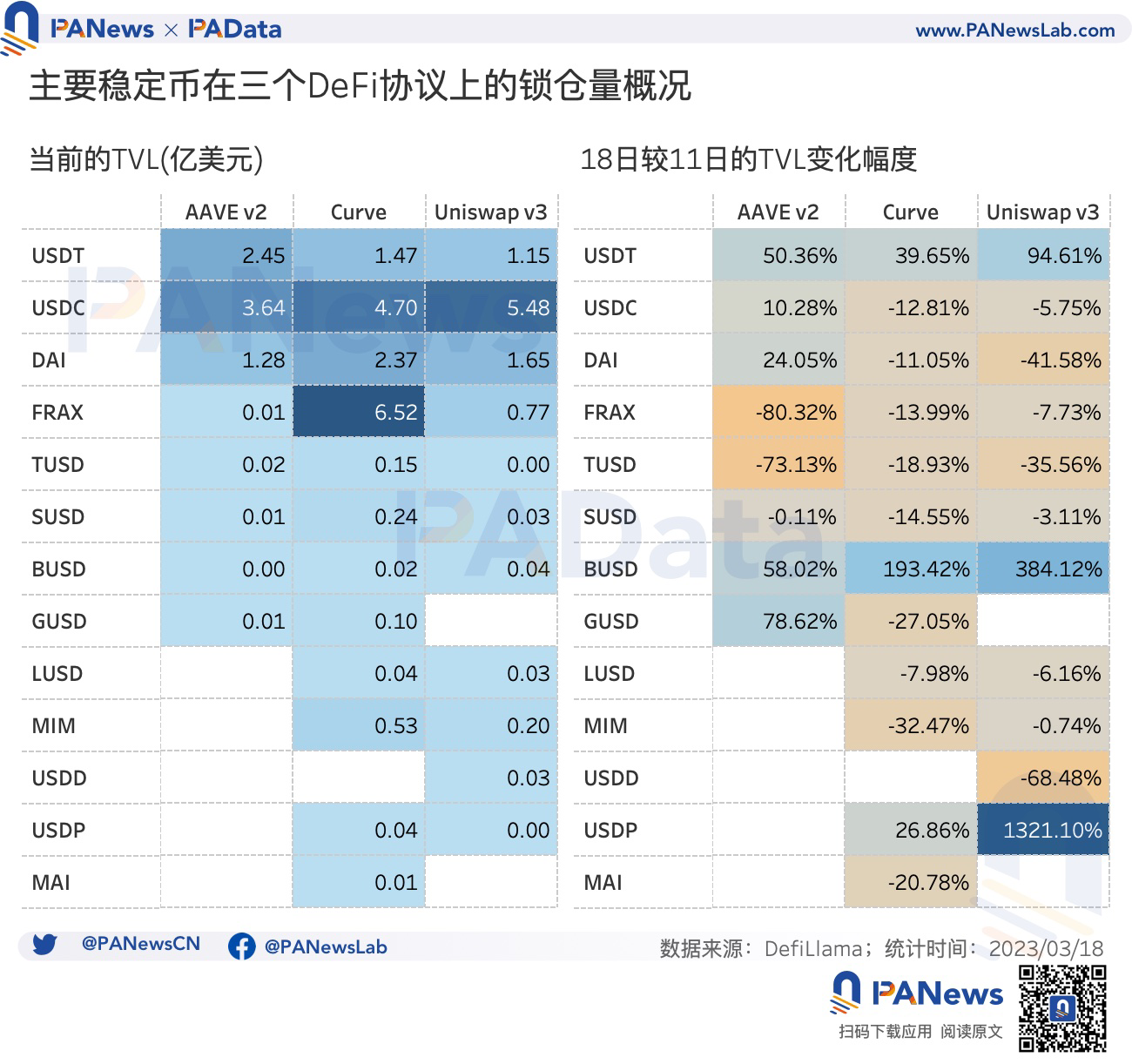

- 4)13种主要稳定币在3个Uniswapv3、Curve和AAVE v2中的总锁仓量从11号的34.64亿美元下跌至18号的32.97亿美元,跌幅约为4.83%。

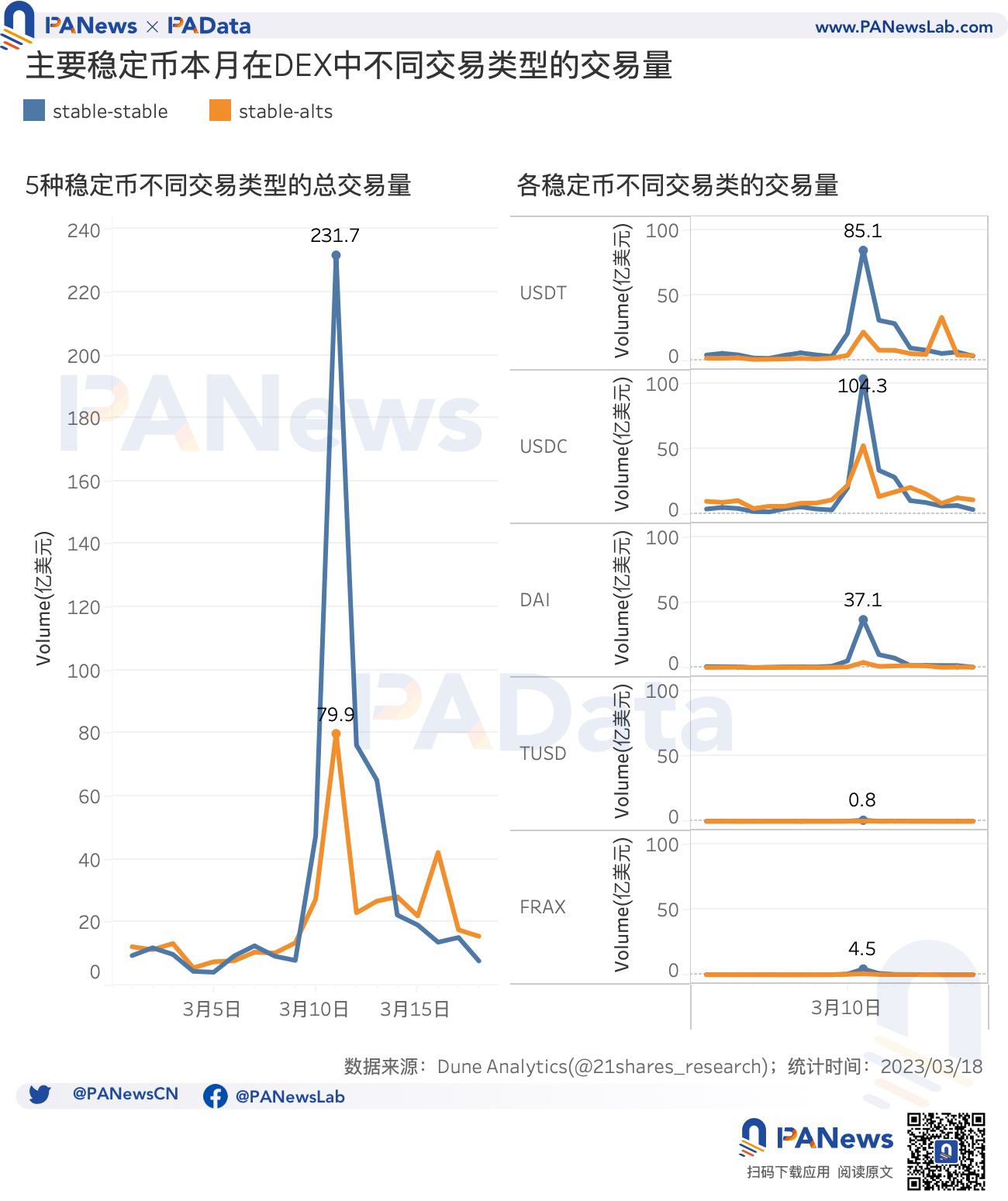

- 5)11日,DEX中稳定币交易对的交易总额达到了231.7亿美元,远超本月初日均10亿美元左右的规模。USDC、USDT、DAI这3种稳定币之间的交易构成了危机下稳定币在DeFi中的主要流动路径。这种变化也表明了用户对法币稳定币的信心。

01、TUSD近期市值激增超54%,USDC危机更利空将其作为抵押品的稳定币

USDC脱锚致使其本身和其他稳定币的市值出现明显波动。仅从11日的市值较10日的环比变化来看,可以发现主要稳定币跌多涨少。此次多米诺骨牌中倒下的“第一张牌”USDC的市值下跌了2.5%,但受到更大影响是SUSD、DOLA、MAI和USTC,市值跌幅在2.8%-5.0%之间,除此之外ALUSD、BUSD、FRAX、MIM、USDJ和FPI的市值也有所下跌,但跌幅不大。另外9种稳定币在当天的市值反而有所上涨,其中涨幅最大的是USDP,环比上涨超11%。其次,DAI、FLEXUSD、LUSD、TUSD的涨幅在1.0%-3.5%之间。

18日的市值较11日变化大多延续了11日的环比变化,比如USDT、TUSD、DAI、LUSD这4种稳定币18日的市值较11日继续上涨,其中涨幅最高的是TUSD,超过了54%,USDT也上涨超6%。而USDC、BUSD、MIM、SUSD、DOLA、USDX、ALUSD这7种稳定币18日的市值较11日继续下跌,其中跌幅最高的是MIM,超过了17%,USDC也下跌超过14%。除此之外,还有一些市值在危机后转升为跌的稳定币,比如USDP、GUSD、FLEXUSD、USDD。

从这两个时间段各类型稳定币的平均市值变化来看,USDC的危机并没有造成法币稳定币的集体崩盘,反而无论是在11日较10日的市值变化中,还是在18日较11日的市值变化中,6种法币稳定币的平均市值都是上涨的,平均涨幅分别为1.83%和2.41%。可见市场对法币稳定币的信心仍然比较坚挺。

但是,USDC的危机缺持续利空了基于加密资产的稳定币尤其是抵押品中包含USDC的稳定币,无论是在11日较10日的市值变化中,还是在18日较11日的市值变化中,9种基于加密资产的稳定币的平均市值全部下跌,平均跌幅分别为0.74%和1.42%。

另外,算法稳定币在此次危机中表现出了一定的弹性能力,尽管在11日较10日的市值变化中,4种算法稳定币的市值平均下跌了1.26%,同期平均跌幅最大。但在18日较11日的市值变化中,市值平均上涨了2.82%,同期平均涨幅也最大。

02、危机后USDC市值已不到USDT一半,超百种稳定币中法币稳定币是绝对主流

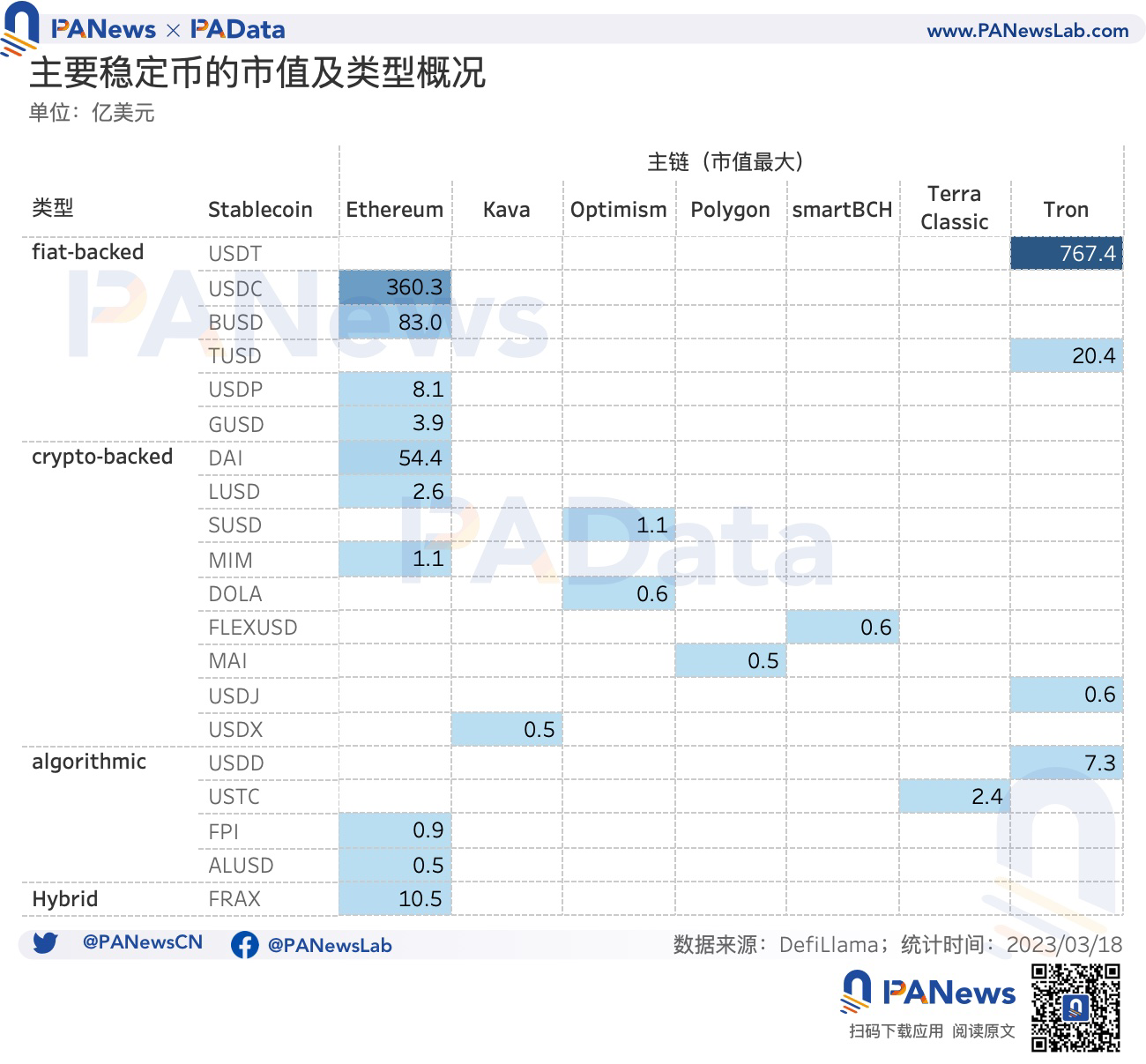

根据DefiLlama的数据,目前市场中已经超过100种稳定币,总市值约1333.88亿美元。截至3月18日,USDT依然是稳定币“龙头”,市值约为767.4亿美元。其次是USDC,市值约为360.3亿美元。两者合计总市值1127.64亿美元,约占稳定币总市值的85%。经过此次危机后,USDC当前市值约为USDT的47%,不到一半。

可见这仍然是一个“二八效应”明显的市场,因此PAData接下来将只聚焦当前市值最高的20种稳定币进行进一步分析。

在这些主要稳定币中,除了USDT和USDC以外,目前市值超过10亿美元的稳定币还有BUSD、DAI、TUSD、DAI和FRAX,其市值分别约占稳定币总市值的6.22%、4.08%、1.53%和0.78%。另外,市值超过1亿美元的稳定币包括USDP、USDD、GUSD、LUSD、USTC、MIM、SUSD,其他稳定币的市值则在4800万美元至8800万美元之间。

从稳定币类型来看,这些主要稳定币分属四大类,分别是法币稳定币(fiat-backed)、基于加密资产的稳定币(crypto-backed)、算法稳定币(algorithmic)、加密资产抵押和算法的混合稳定币(hybrid)。

目前,市值最高的仍然是法币稳定币,但高市值的稳定币中,数量最多的却是基于加密资产抵押的稳定币,一共有9种。不过,基于加密资产的稳定币通常都接受法币稳定币作为抵押资产,从这种意义上来说,这两种类型的稳定币是同源的。

另外一个新景象是,除了Ethereum仍然是包括USDC、DAI、FTAX等多种主要稳定币在内的主链(即市值最大的链)以外,其他多条公链上也出现了市值较大的稳定币。比如受到手续费影响,Tron已经超越Ethereum成为USDT的主链,同时Tron还是TUSD、USDD、USDJ的主链。另外,Optimism、Polygon、Kava上也都有市值较大的稳定币。稳定币作为流动性的媒介,越来越多的出现在不同公链上,对不同公链的DeFi发展而言有着积极意义。

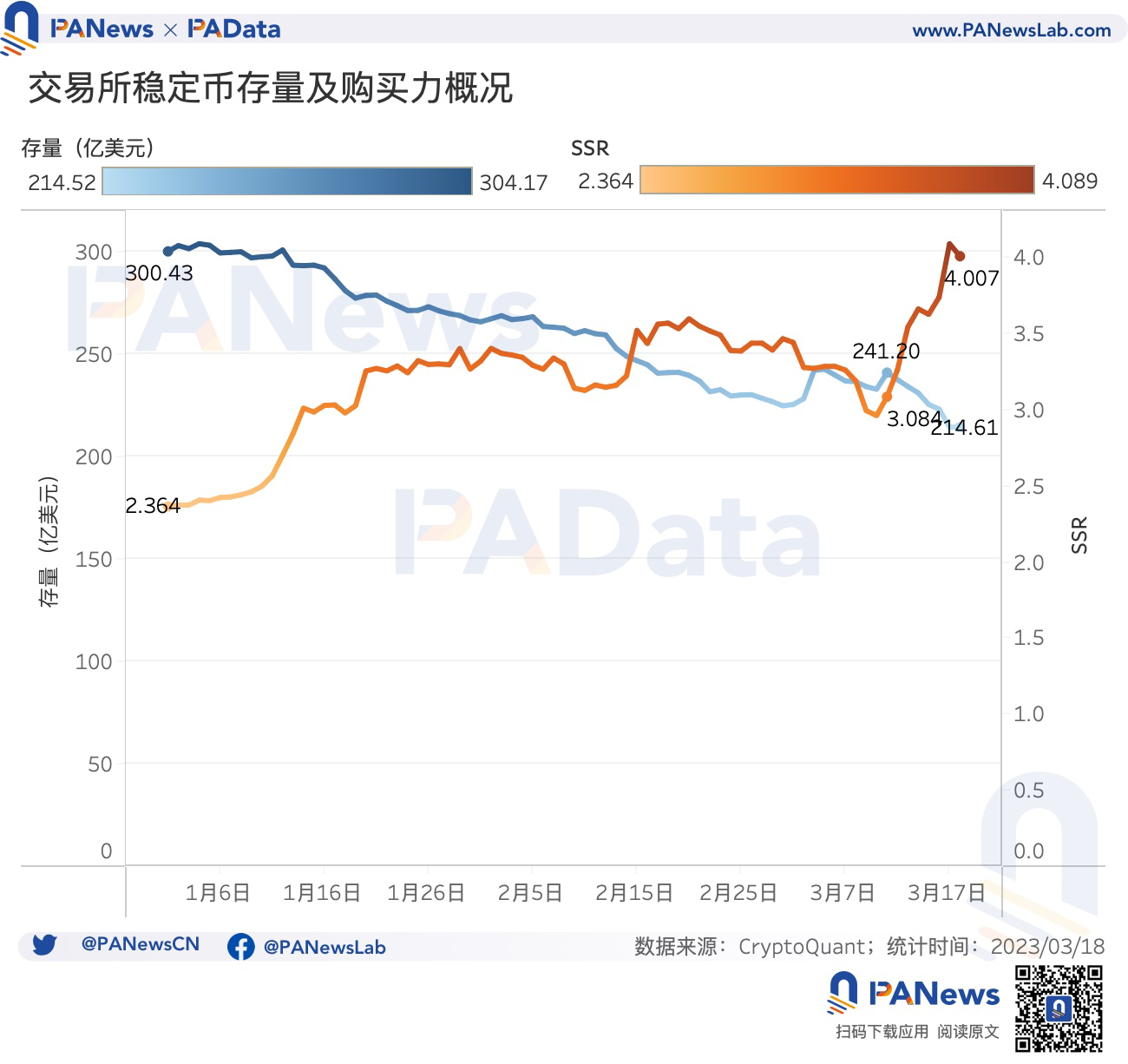

03、交易所存量跌至214亿美元,稳定币购买力跌至短期低点

区块链分析公司Chainalysis在16日发表博客文章称,当市场动荡时,中心化交易所的资金外流通常会激增,因为用户可能担心在交易所倒闭时无法使用他们的资金。根据CryptoQuant对交易所稳定币存量的监测来看,确实印证了这种说法。

根据统计,3月18日交易所稳定币存量约为214.61亿美元,较3月11日USDC脱锚当天的241.20亿美元下跌了11.02%,外流速度较快。不过,有意思的是,11日交易所稳定币存量较10日上涨了3.49%,即增加了8.14亿美元。这可能与用户在11日为避险,而在交易所进行稳定发表兑换有关。

另外,此次稳定币危机还影响了稳定币的购买力。稳定币供应指数(Stablecoin Supply Ratio,SSR)是衡量市场潜在购买力的一个常用指标,指BTC市值相对于所有稳定币总市值的比率,SSR越低意味着稳定币供应越充分,潜在的购买压力越强,价格越可能上涨。

截至3月18日,SSR大约为4,处于布林线(200,2)上轨附近,且较11日的3.08大约上升了30%,近期上升明显。这与近期BTC价格回升有关,在资产价格短期较快上升的情况下,稳定币市值因脱锚危机反而整体下降,所以SSR表现为小幅上升,实际购买力下降。这为市场回归牛市带来了更多不确定性。

04、DEX中稳定币间交易量激增至231亿美元,当前存贷款利率跌至月初水平

危机之下,不仅交易所中稳定币大量流出,而且与稳定币交易密切相关的3个DeFi协议,Uniswapv3、Curve和AAVE v2中稳定币锁仓量也有所下降,但幅度要小很多。根据统计,13种主要稳定币在3个DeFi中的总锁仓量从11号的34.64亿美元下跌至18号的32.97亿美元,跌幅约为4.83%。

其中有一些稳定币的锁仓量18日较11日的变化值得关注,比如此期间,USDT在3个DeFi协议中的锁仓量都大幅上升,最高在Uniswapv3中上升超94%,最低在Curve中也上升近40%。而USDC的锁仓量则在Uniswapv3和Curve均有所下跌,且跌幅不小。

另外,FRAX、TUSD、SUSD、LUSD、MIM、USDD、MAI的锁仓量在这3个协议中全部下跌,FRAX和TUSD在AAVE v2中的锁仓量下跌超70%。相反,法币稳定币BUSD和GUSD的锁仓量则在上升。

从DEX中各稳定币交易对的类型能更准确地捕捉到近期稳定币在DeFi中的流向。3月11日,DEX中稳定币交易对(stable-stable)的交易总额达到了231.7亿美元,远超本月初日均10亿美元左右的规模。而且,当天稳定币与其他代币交易对(stable-alts)的交易总额也达到了79.9亿美元,同样创造了一个小高峰。

总体而言,USDC脱锚后,稳定币之间的交易变得极为活跃。如果进一步观察主要稳定币的稳定币交易对的交易量,可以看到,11日USDC稳定币交易对的交易量达到104.3亿美元,而USDT达到了85.1亿美元,DAI约为37.1亿美元。有理由推测,这3种稳定币之间的交易构成了危机下稳定币在DeFi中的主要流动路径。

这与Chainalysis早前发表的观点是一致的,DEX上USDC的购买量激增是由于对法币稳定币的信心,一些用户在USDC相对便宜的时候买入,并押注它会重新与美元锚定。

USDC脱锚后对借贷市场的存借款利率也均有较大影响,其中,USDC和DAI的存借款利率走势基本类似“V”型,即借款需求与存款规模变化相当或更小,但相对而言波动都不大。而USDT、TUSD、GUSD、LUSD、SUSD的存借款利率走势则基本类似“Λ”型,即危机发生时,借款需求变化大于存款规模变化,流动性相对不足。不过,目前借贷市场的存借款利率均已恢复至月初水平。

稳定币是加密世界与法币之间最主要的一座“桥梁”,而其中与现实世界联系越密切的“组件”,比如受监管的美元稳定币,越有可能成为系统的脆弱点。不过,正因为如此,其抵抗风险的能力比纯粹建立在加密世界中的上层资产要更强,因为中心化的管理能更有效的牵制这种风险,就像USDC因SVB接受多方注资而化险为夷一样,这是用户对受监管的法币稳定币的信心来源,同样也是稳定币越来越被监管当局关注的原因。