작성자 : WOO

배경: 부자가 된다는 신화는 소셜 플랫폼에서만 볼 수 있지만, 돈을 잃는 것은 일상적인 일입니다.

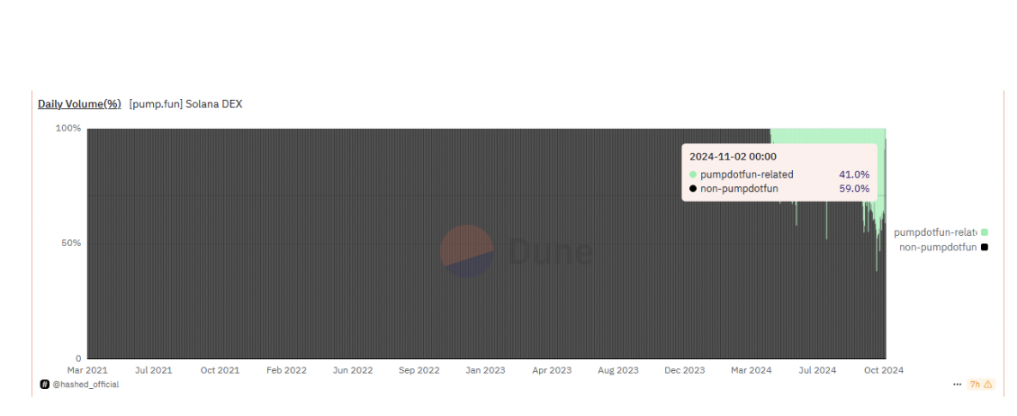

최근 몇 달 동안 솔라나는 거래량 측면에서 Pump Fun 및 밈 코인과 긴밀하게 연결되어 있으며 전체 체인의 36.8%가 Pump Fun과 관련되어 있으며 이는 솔라나 헤비에서 밈 트랙이 최우선임을 의미합니다.

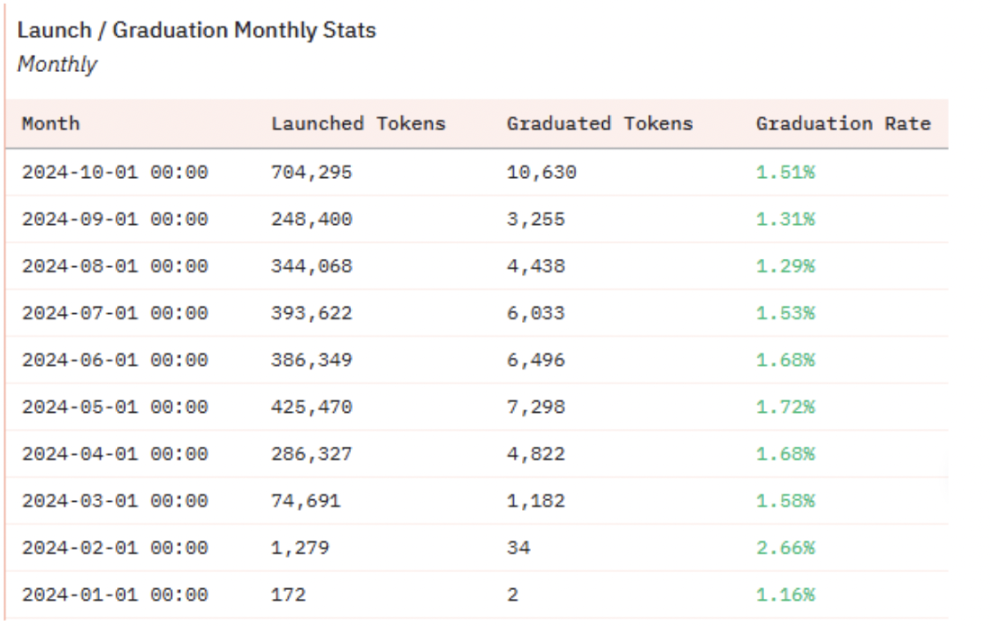

Meme 코인은 부의 효과를 가져오지만 플레이어가 현장에서 서로 싸우는 주식 게임에 가깝습니다. @adam_tehc가 제작한 듄보드에 따르면 Pump Fun의 토큰이 Raydium에 상장될 확률은 1~2%에 불과합니다. 또 다른 더욱 잔인한 데이터는 Pump에서 1,000달러 이상의 수익을 올린 사람들입니다. Fun 관련 토큰 주소는 3%에 불과합니다. 이는 Pump Fun 밈을 플레이하여 $1,000를 벌면 96%의 플레이어보다 낫다는 것을 의미합니다.

위 데이터는 또한 밈 통화 부 효과의 실제 모습을 반영합니다. 폭발적인 부에 대한 신화는 종종 소셜 플랫폼에만 나타나며 손실은 대부분의 사람들의 묘사입니다.

변동성이 큰 밈 시장에서 결정론적인 기회를 찾는 방법은 무엇입니까? PVP에 직접 참여하지 않고 마음을 바꿔도 되지만, 밈이 유행하는 지금, 다른 트랙을 운영할 기회도 있지 않을까 생각해 보세요.

밈 열풍의 잠재적 승자 지토

결론 먼저: 솔라나의 밈 열풍이 오래 지속될수록 jitoSOL 이자율은 높아질 것입니다.

현재 밈은 솔라나의 DNA가 되었습니다. 펌프펀에서 발행하는 밈 코인은 계속해서 증가하고 있습니다. 펌프펀 관련 토큰의 거래량이 체인 전체 거래량의 40% 이상을 차지하며 증가하는 추세입니다. .

이것이 솔라나 생태계에 어떤 영향을 미칠까요? 유동성이 낮고 시장가치가 낮은 밈 코인의 경우 거래 속도가 최우선입니다. 남들보다 느리게 구매하면 높은 가격에 인수해야 하는 딜레마에 빠질 수 있습니다.

FOMO 정서와 거래량이 급증하는 상황에서 Solana MEV 공격은 수익성이 높으며 포착된 가치도 증가합니다.

MEV는 블록 내에서 거래 순서를 추가, 삭제, 변경하는 것을 의미합니다. 솔라나는 합의 메커니즘의 특성상 MEV 활동에 참여하는 데 드는 비용이 상대적으로 낮으며, MEV 로봇은 공용 메모리 풀을 보유하지 않습니다. 수수료는 거래 순서를 제어할 수 없으며 지연 시간과 속도로만 경쟁할 수 있습니다. 상태를 먼저 읽어야만 트랜잭션이 성공적으로 실행될 수 있기 때문입니다.

바로 낮은 거래 비용과 선입선출(선입선출) 거래 처리 메커니즘으로 인해 솔라나에는 스팸 거래가 많이 발생하며, 이러한 스팸 거래는 솔라나 블록 공간을 많이 차지하게 되어 솔라나의 충돌을 일으킬 것입니다.

그리고 Jito는 Solana MEV 인프라 제공업체입니다. 그들은 클라이언트를 시작하고 오프 프로토콜 멤풀을 운영합니다. 추구자는 수익을 창출하기 위해 포함하려는 트랜잭션 패키지와 이러한 트랜잭션 패키지에 대한 입찰을 제출한 다음 실행 중인 클라이언트에 제출합니다. 최종적으로 검증인이 제출함. 가장 높은 입찰자가 승리하고 거래 패키지가 온체인으로 제출되어 검증자와 스테이커를 위한 추가 수익원이 생성됩니다. 지불된 팁의 100%는 검증인과 스테이커에게 전달됩니다.

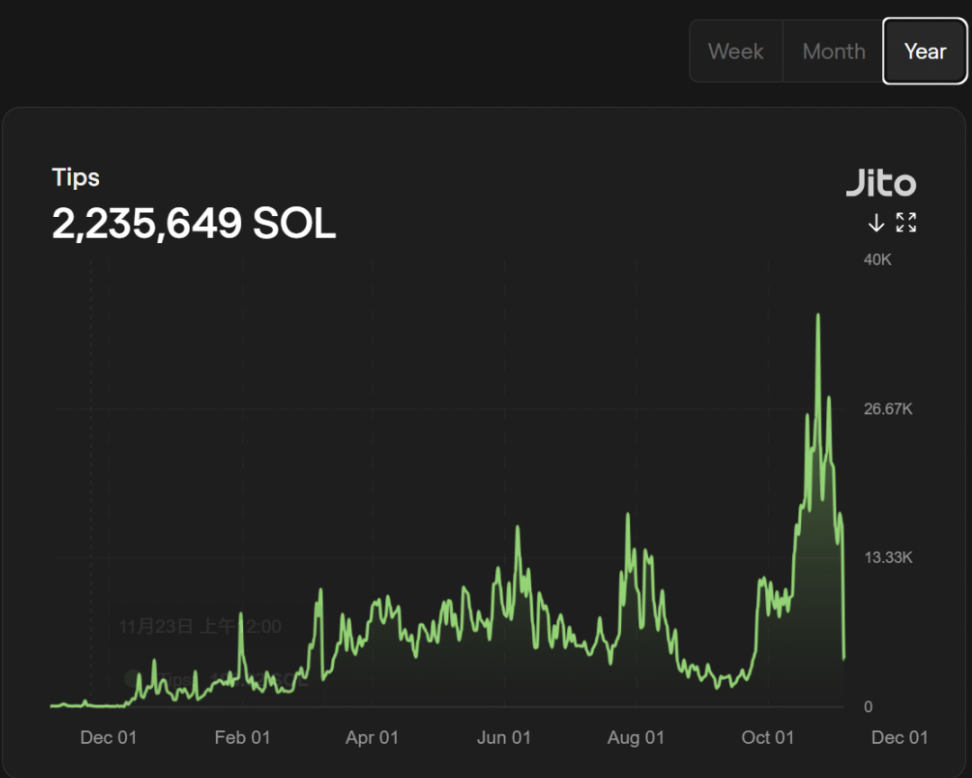

따라서 Jito의 경우 Solana 거래량이 많을수록 Jito가 더 많은 MEV 수익을 얻을 수 있으며 궁극적으로 더 많은 수익이 스테이커에게 분배됩니다.

jitoSOL의 이자율 원천은 담보 + MEV 보상입니다. MEV 수입 급증으로 인해 현재 jitoSOL의 연간 이자율은 약 8%로 stETH의 3%를 훨씬 초과하여 사용자에게 차익거래 공간을 제공합니다. 그럼 어떻게 해야 할까요?

(Jito MEV 팁은 올해 현재까지 2,235,649 SOL에 도달했으며 이는 약 3억 5,700만 달러의 가치가 있으며 계속 상승하고 있는 것을 차트에서 볼 수 있습니다)

Ethena의 자체 제작 솔라나 버전, 수입원 = 서약금 + 펀딩 비율

실행하는 방법?

자금의 4분의 3을 SOL로 구매한 다음 Jito를 통해 jitoSOL에 SOL을 약속하고 8% APY를 받으세요. 또한 자금의 4분의 1을 중앙화된 거래소에 예치하고, 3배의 레버리지를 활성화하고, 동일한 수의 SOL을 매도하고, 펀딩 요율에 대한 이자를 얻으세요.

* SOL 관세를 0.01%로 가정

귀하가 120,000 USDT를 보유하고 있고 안정적인 이자를 얻고자 한다고 가정해 보겠습니다. 수익 공식은 다음과 같습니다.

90,000*8%(jitoSOL APY) + 30,000*3(3배 레버리지 공매도)*0.01%*3*365 = 7,200 + 9,855 = 17,055

17,055/120,000 = 14.2%

연이자율은 약 14%

솔라나 밈이 계속해서 확산된다면 시장은 먼저 펀딩 비율을 높이고 0.01%를 돌파할 수 있는 SOL에 주목하게 될 것입니다. 이는 상대적으로 중립적인 정서입니다. Jito의 MEV 가치 포착은 또한 이 Delat Netural을 사용하여 jitoSOL의 APY를 증가시킬 수 있습니다. 전략으로는 연 이자율이 20%를 넘을 것으로 예상된다.

결론: 밈의 인기를 주시하고 확실한 수익을 찾으세요

위의 내용은 가장 기본적인 Delat Netural 전략에 대한 소개일 뿐입니다. 고급 전략은 SOL의 대출 프로토콜 Kamino와 결합하거나 Restking과 같은 Jito의 최근 추가 기능을 사용하여 수익률을 중첩할 수 있습니다.

이 전략의 장점은 안전성과 높은 위장 용량입니다.

- jitoSOL은 SOL에서 가장 큰 LST로 안전성이 뛰어나고 앵커가 쉽게 부러지지 않습니다.

- SOL은 주류 통화이며 대부분의 중앙 집중식 거래소는 깊이가 좋고 전략적 성향이 높습니다.

반면, 암호화폐 시장의 추세가 예상과 다르고 펀딩 비율이 마이너스로 변할 경우 전략적 수익이 잠식될 수 있습니다. 따라서 이 전략은 돈을 벌기 위한 완벽한 전략이 아니며 여전히 세심한 주의가 필요합니다. 시장 상황.