作者: ローレンス・リー

Polychain主導による1,200万米ドルの資金調達とBinance labsからの資金調達を含む2ラウンドの資金調達を連続して受けた後、Solanaチェーン上の再ステークプロジェクトSolayerは、最近の市場におけるDeFi分野の数少ない明るい話題の1つとなった。 TVL も上昇を続けており、現在は Orca を上回り、Solana チェーンの TVL で 12 位にランクされています。

Solana プロジェクト TVL ランキング出典: DeFillama

暗号化に固有のセグメント化されたトラックであるステーキング トラックは、TVL の最大の暗号化トラックでもあり、その代表的なトークンである LDO、EIGEN、ETHFI などは、それらが配置されているイーサリアム ネットワークに関係なく、このサイクルで非常に苦労しています。他に何か理由があるのでしょうか?

- ステーキングエコシステム全体におけるユーザーのステーキング行動を取り巻くステーキングおよび再ステーキングプロトコルの競争力はどの程度ですか?

- ソレイヤーのリステークはエイゲンレイヤーのリステークとどう違うのですか?

- ソレイヤーのリステーキングは良いビジネスですか?

この記事が上記の疑問に答えることができれば幸いです。イーサリアムネットワークでのステーキングと再ステーキングから始めましょう。

イーサリアムネットワークにおけるリキッドステーキング、再ステーキング、リキッド再ステーキングの競争状況と開発パターン

このセクションでは、主に次のプロジェクトについて説明および分析します。

イーサリアムネットワークの主要なリキッドステーキングプロジェクトであるLido、主要なリステーキングプロジェクトのEigenlayer、および主要なリキッドリステーキングプロジェクトのEtherfiです。

Lidoのビジネスロジックと収益構造

Lido のビジネス ロジックについては、次のように簡単に説明します。

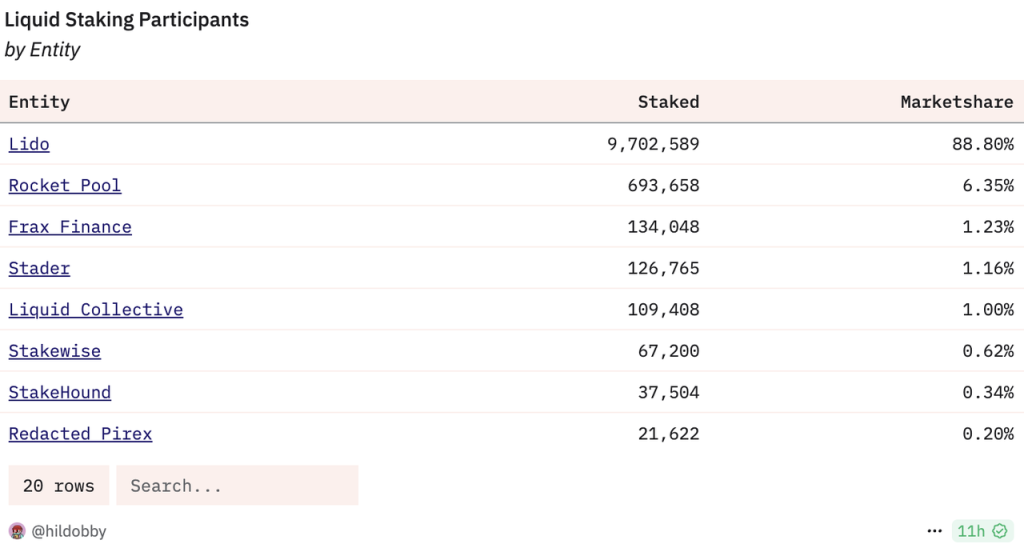

イーサリアムは分散化を重視しているため、ETH の PoS メカニズムは単一ノードのプレッジ制限を緩やかに制限します。同時に、プレッジには最大 32 個の ETH を展開することによってのみ高い資本効率が得られます。ネットワークや知識の要件から、一般ユーザーが ETH ステーキングに参加する敷居は比較的高いです。これに関連して、Lido は LST コンセプトを推進します。 Shapella がアップグレードして引き出しを開始した後、LST の流動性の優位性は弱まっていますが、資本効率と構成可能性における LST の優位性は依然として堅固であり、これが Lido に代表される LST プロトコルの基本的なビジネス ロジックを構成しています。リキッドステーキングプロジェクトでは、Lido が 90% 近い市場シェアで市場をリードしています。

リキッドステーキングプレーヤーと市場シェア 出典: Dune

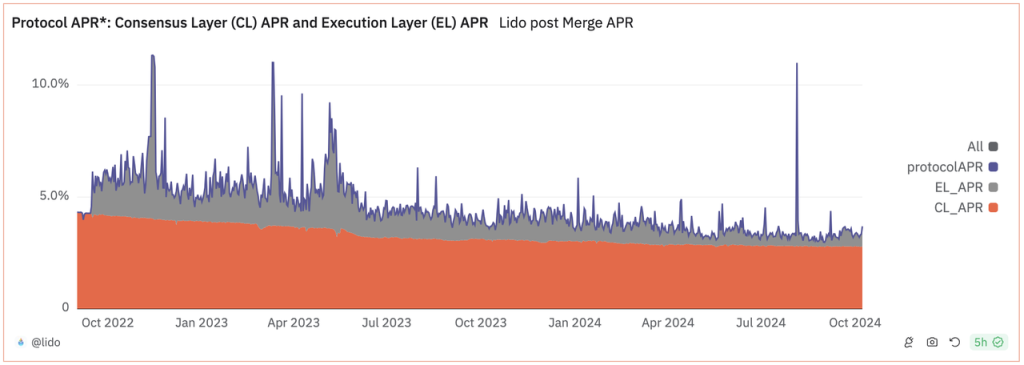

Lido プロトコルの収益は主に、コンセンサス層の収益と実行層の収益の 2 つの部分から得られます。いわゆるコンセンサス層収益とは、イーサリアムネットワークのPoS追加発行収益を指します。イーサリアムネットワークの場合、この部分の支出はネットワークコンセンサスを維持するために支払われるため、この部分はコンセンサス層収益と呼ばれます。修正済み (下記のオレンジ色の部分)、実行層の収益には、ユーザーと MEV が支払った優先料金が含まれます (実行層の収益の分析については、読者は Mint Ventures を参照してください)。詳細については前の記事を参照してください)、収入のこの部分はイーサリアム ネットワークによって支払われるのではなく、トランザクションの実行過程でユーザーによって支払われます (または間接的に支払われます)。 この部分はチェーン上の人気によって変化し、変動します。大いに。

Lido プロトコル APR 出典: Dune

アイゲンレイヤーのビジネスロジックと収益構造

Restakeのコンセプトは昨年Eigenlayerによって提案され、ここ1年ほどでDeFi分野、さらには市場全体においても珍しい新しい物語となり、FDVが10億を超える一連のプロジェクトも生まれました。立ち上げ時の米ドル (EIGEN に加えて、ETHFI、REZ、PENDLE もあります)、およびまだ立ち上げられていない多くの再ステーキング プロジェクト (Babylon、Symbiotic、Solayer については以下で焦点を当てます)、市場の人気は明らかです(ミント・ベンチャーズEigenlayer は昨年研究されました。興味のある方はチェックしてみてください)。

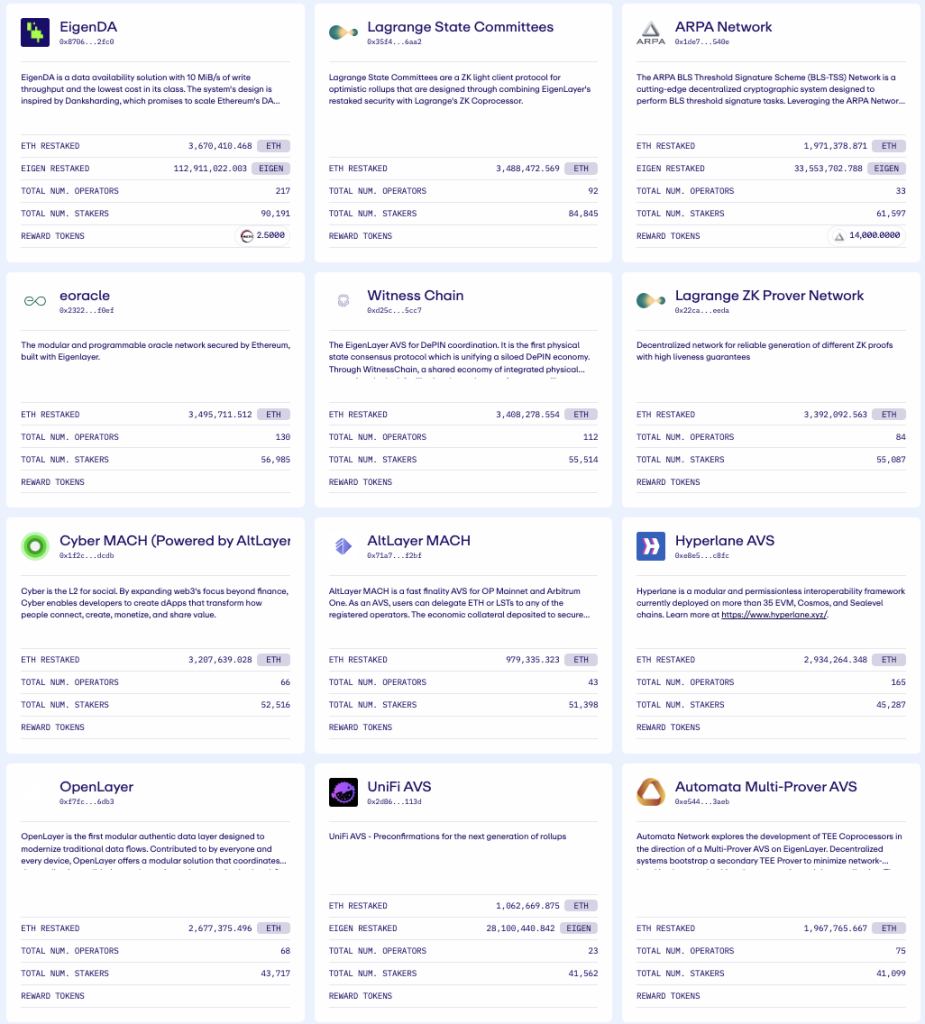

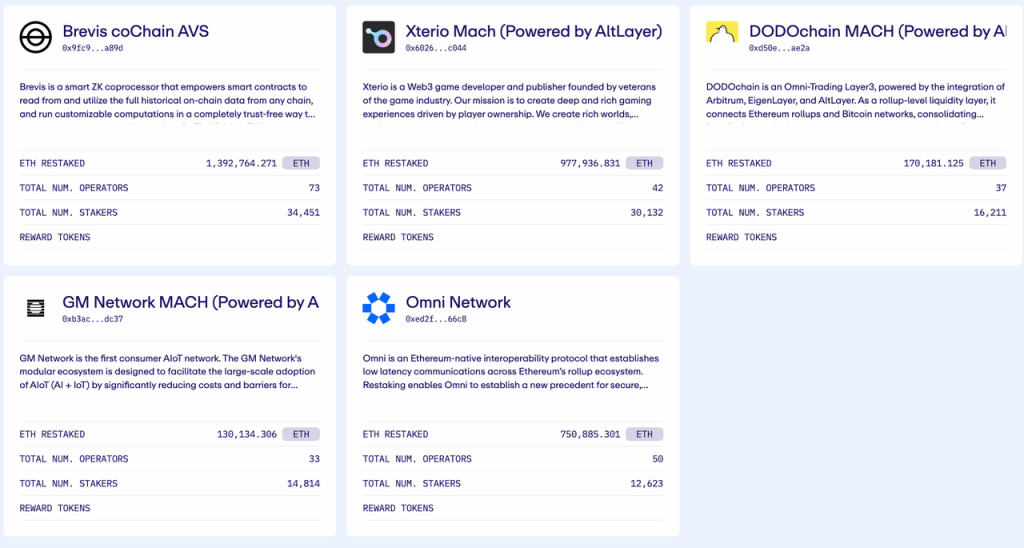

その定義によれば、Eigenlayer の再ステーキングとは、ETH をステーキングしたユーザーが既にステーキングした ETH をアイゲンレイヤーに再ステーキングできる (それによって超過収入が得られる) ことを意味するため、「Re」ステーキングという名前が付けられています。アイゲンレイヤーは、自社が提供するサービスをAVS(Actively Validated Services、中国語で直訳すると「アクティブ検証サービス」)と名付け、サイドチェーン、DAレイヤー、仮想マシン、オラクル、ブリッジなど、セキュリティが必要なさまざまなプロトコルにサービスを提供できる。 、しきい値暗号化スキーム、信頼できる実行環境など。 EigenDA は、EigenlayerAVS サービスを使用する代表的なサービスです。

現在Eigenlayer AVSを使用しているプロトコルのソース:Eigenlayer公式Webサイト

アイゲンレイヤーのビジネスロジックも比較的シンプルで、供給側ではETHステーカーから資産を調達し、料金を支払います。需要側では、AVSを備えたプロトコルはそのサービスの使用料を要求し、アイゲンレイヤーはそれに応じた「プロトコルセキュリティ市場」として機能します。そしてある程度の費用を稼ぎます。

しかし、現在のすべての再ステーキング プロジェクトを見ると、唯一の実際の収入は依然として関連プロトコルのトークン (またはポイント) です。再ステーキングが PMF を獲得したかどうかはまだわかりません。供給側からすれば、誰もがもたらされる追加収入を気に入っています。しかし、需要側はまだ謎です。プロトコルの経済的セキュリティサービスを購入するプロトコルは本当に存在するのでしょうか?もしそうなら、何人ですか?

マルチコインの創設者カイル・サマニ氏はリステークのビジネスモデルに疑問を抱いている 出典: X

アイゲンレイヤーがトークンを発行するターゲットユーザー(オラクル(LINK、PYTH)、ブリッジ(AXL、ZRO)、DA(TIA、AVAIL))の観点から見ると、プロトコルのセキュリティを維持するためにトークンを誓約することが、そのトークンの中心的な使用例です。アイゲンレイヤーからセキュリティサービスを購入することは、トークン発行の合理性を大幅に弱めることになります。 Eigenlayer 自体も、EIGEN トークンを説明する際に、「EIGEN を使用してプロトコルのセキュリティを維持する」ことが主な使用例であるという見解を表現するために、非常に抽象的でわかりにくい言葉を使用していました。

リキッド再ステークを生き抜く方法 (Etherfi)

Eigenlayer は、LST を使用する方法とネイティブの再ステークを使用する 2 つの方法で再ステークに参加することをサポートしています。 LSTを使用してEigenlayer Restakeに参加する方法は比較的簡単です。ユーザーはLSTプロトコルにETHを入金してLSTを取得した後、LSTをEigenlayerに入金できます。ただし、LSTプールには長期的な制限があります。制限期間中に再ステークに参加するには、次のようにネイティブに再ステークを行う必要があります。

- ユーザーはまず、資金の準備、実行層とコンセンサス層のクライアント構成、出金伝票の設定など、イーサリアムネットワークでのステーキングの全プロセスを自分で完了する必要があります。

- ユーザーは、Eigenlayer で、Eigenpod という名前の新しい契約アカウントを作成します。

- ユーザーはイーサリアムプレッジノードの出金秘密鍵をEigenpod契約アカウントに設定します。

アイゲンレイヤーのリステーキングは比較的標準的なリステーキングであることがわかります。ユーザーが他の LST をアイゲンレイヤーに預けるか、ネイティブのリステーキングであるかに関係なく、アイゲンレイヤーはユーザーが約束した ETH に直接「接触」しません (アイゲンレイヤーは LRT を発行しません)。ネイティブ リステーキングのプロセスは、ETH のネイティブ ステーキングの「複雑バージョン」であり、資本、ハードウェア、ネットワーク、知識のしきい値が同様であることを意味します。

そこで、Etherfi などのプロジェクトは、この問題を解決するためにすぐに Liquid Resaking Token (LRT) を提供しました。Etherfi の eETH 運用プロセスは次のとおりです。

- ユーザーはETHをEtherfiに預け、EtherfiはユーザーにeETHを発行します。

- Etherfi は、受け取った ETH を担保にして、ETH 担保のベーシックインカムを得ることができます。

- 同時に、彼らは、Eigenlayer のネイティブの再ステーキングプロセスに従い、ノードの出金秘密鍵を Aigenpod 契約アカウントに設定し、Eigenlayer の再ステーキング収入 (および $EIGEN と $ETHFI) を取得できるようにします。

Etherfi が提供するサービスは、ETH を保有し収入を得たいユーザーにとって最適なソリューションであることは明らかです。一方で、eETH は操作が簡単で流動性があり、これは基本的に Lido の stETH の経験と一致しています。ユーザーはETHを使用します。 EtherfiのeETHプールに入金することで、基本的なETHステーキング収入の約3%、Eigenlayerの可能なAVS収入、Eigenlayerのトークンインセンティブ(ポイント)、Etherfiを得ることができます。トークンインセンティブ(ポイント)。

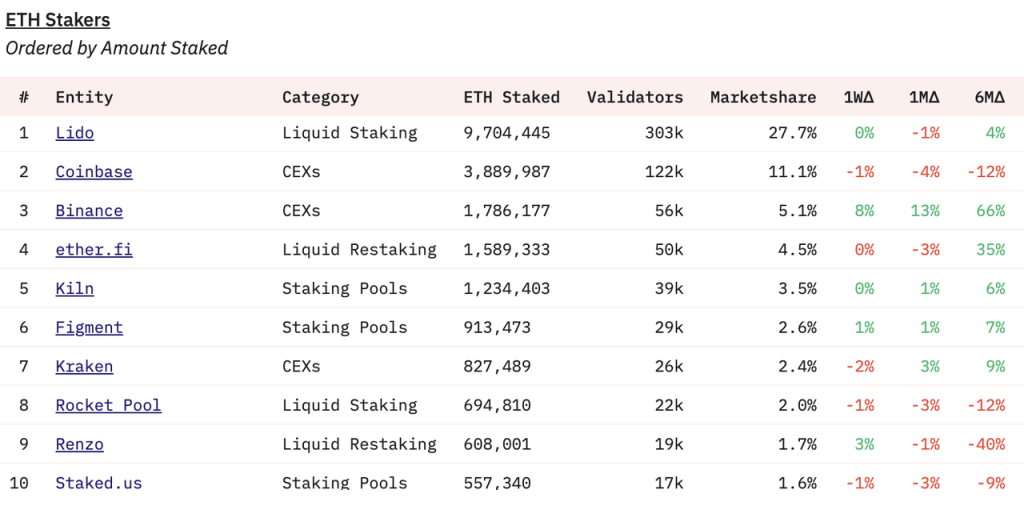

eETHはイーサフィTVLの90%を占め、ピーク時にはTVLで60億ドル以上、FDVで最大80億ドル以上をイーサフィに貢献し、わずか6か月でイーサフィは4番目に大きなステーキングエンティティとなった。

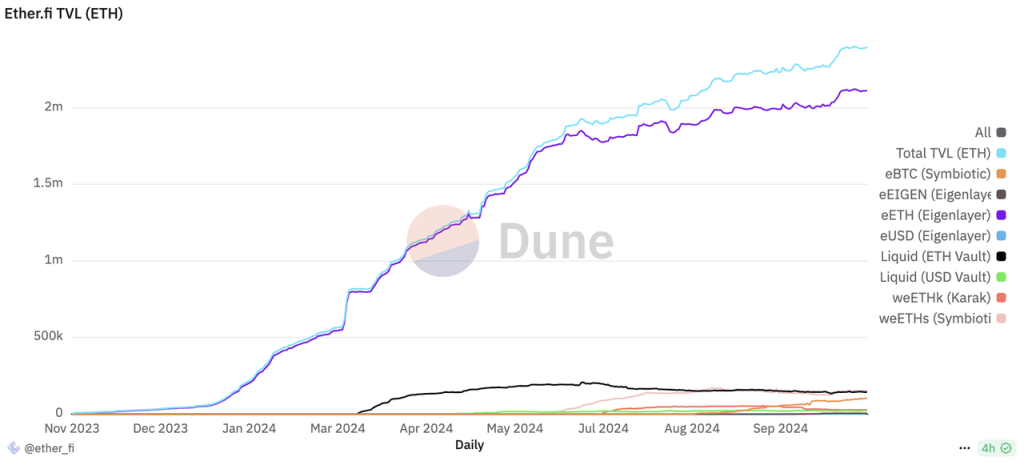

Etherfi TVL配信元:Dune

誓約ランキングのソース: Dune

LRT プロトコルの長期的なビジネス ロジックは、ユーザーがよりシンプルかつ簡単な方法でステーキングと再ステーキングに同時に参加できるようにすることで、より高い利益を得ることができるようにすることです。 LRT プロトコル自体は (独自のトークンを除いて) 収益を生成しないため、全体的なビジネス ロジックの観点から見ると、LRT プロトコルは ETH の特定の収益アグリゲーターにより似ています。これを注意深く分析すると、そのビジネス ロジックの存在は次の 2 つの前提に依存していることがわかります。

- Lido では液体の再ステークサービスは提供できません。 Lido が eETH の stETH を「模倣」するつもりであれば、Etherfi がその長期的なブランド優位性、セキュリティの支持、流動性の優位性に匹敵することは困難になるでしょう。

- アイゲンレイヤーはリキッドステーキングサービスを提供できません。もし、Eigenlayer がステーキングのためにユーザーの ETH を直接吸収するつもりであれば、Etherfi の価値提案も大幅に弱体化することになります。

純粋にビジネス ロジックの観点から見ると、リキッド ステーキングの責任者として Lido がユーザーにリキッド リステーキング サービスを提供してユーザーに幅広い収入源を提供し、Eigenlayer がより多くの資金を得るためにユーザーの資金を直接吸収することは完全に実現可能です。便利なステーキングと再ステーキング。では、なぜ Lido はリキッド再ステーキングを行わず、Eigenlayer はリキッドステーキングを行わないのでしょうか?

著者は、これはイーサリアムの特殊な事情によって決まると考えています。 Vitalik 2023年5月、アイゲンレイヤーは5,000万米ドルの新たな資金調達ラウンドを完了したばかりで、それが市場で多くの議論を引き起こしたとき、彼は「イーサリアムのコンセンサスを過負荷にしないでください」という特別記事を書きました。 )、一連の例を用いて、イーサリアムのコンセンサスをどのように再利用すべきか(つまり、「どのように再ステークすべきか」)についての見解を詳しく説明しました。

Lidoに関しては、その規模がイーサリアムのプレッジ比率の約30%を長年占めてきたため、イーサリアム財団内ではこれを制限する声が絶えずあり、ヴィタリック氏も個人的にプレッジ集中化の問題について議論する記事を何度も書いている。これにより、リドは事業の焦点として「イーサリアムとの連携」を余儀なくされただけでなく、ソラナを含むイーサリアム以外の他のすべてのチェーンの事業を段階的に閉鎖しただけでなく、その事実上のリーダーであるハス氏は今年5月に文書を発行し、次のことを確認した。彼は撮り直しを諦めるだろうビジネスの可能性を検討し、Lido ビジネスをステーキングに限定し、その代わりに再ステーキング プロトコル Symbiotic に投資してサポートし、Eigenlayer や Etherfi などの LRT プロトコルとの市場シェアの競争に対処するために Lido Alliance を設立しました。

stETH は LRT になるのではなく、LST のままであるべきであることを再確認します (stETH は LRT になるのではなく、LST のままであるべきであることを再確認します)。

ステークを追加のリスクにさらすことなく、事前確認から始まるイーサリアム連携のバリデーター サービスをサポートします (ステーカーを追加のリスクにさらすことなく、事前確認から始まるイーサリアム連携のバリデーター サービスをサポートします)。

stETH を再ステーキング市場でナンバーワンの担保にし、ステーカーがリスクと報酬の範囲で追加のポイントを選択できるようにします。

リステーク関連事項に関するリドの立場の情報源

アイゲンレイヤーに関しては、イーサリアム財団の研究者ジャスティン・ドレイク氏とダンクラッド・ファイスト氏は、非常に早い段階でアイゲンレイヤー社にコンサルタントとして雇われたが、これはアイゲンレイヤー社のネイティブの再ステークプロセスでもあるのかもしれないと述べた。これはユーザーエクスペリエンスの理由にまったく反しています。

ある意味、イーサフィの市場空間は、イーサリアム財団のリドとアイゲンレイヤーに対する「不信感」によってもたらされている。

イーサリアムプレッジの生態学的協定の分析

LidoとEigenlayerを組み合わせると、ステーキング行動を取り巻く現在のPoSチェーンには、関連当事者のトークンインセンティブとは別に、3つの長期的な収入源があることがわかります。

- PoS の基礎となる収入は、ネットワークのコンセンサスを維持するために PoS ネットワークによって支払われるネイティブ トークンです。この部分の収益率は主にチェーンのインフレ計画に依存します。たとえば、イーサリアムのインフレ計画はプレッジ比率に連動しており、プレッジ比率が高いほどインフレ率は遅くなります。

- トランザクション仕分け収入、トランザクションのパッケージ化と仕分けの過程でノードが獲得できる手数料(ユーザーから与えられる優先料を含む)、トランザクションのパッケージ化と仕分けの過程で得られるMEV収入など。この部分の収益率は主にチェーンの活動に依存します。

- 質入れされた資産のリースからの収入は、ユーザーが質入れした資産を必要とする他のプロトコルにリースすることにより、これらのプロトコルによって支払われる料金を得ることであり、収入のこの部分は、AVS 需要のあるプロトコルが取得のために料金を支払う意思があるかどうかによって決まります。プロトコルのセキュリティ。

イーサリアム ネットワークでは、現在、ステーキングを取り巻くプロトコルが 3 種類あります。

- Lido と Rocket Pool に代表されるリキッド ステーキング プロトコル。上記の 1 と 2 のメリットのみが得られます。もちろん、LSTを持ってRestakeに参加することもできますが、プロトコル上、引けるものは上記の1と2のみです。

- Eigenlayer や Symbiotic に代表される再ステーキングプロトコル。このタイプの契約では、上記の 3 番目のタイプの特典のみが得られます。

- Etherfi と Puffer は液体再ステーキング プロトコルを表します。理論的には上記3つのメリットをすべて得ることができますが、どちらかというと「リステーキングのメリットを集約したLST」に近いものとなります。

現在、ETH PoS の基礎収入は年間約 2.8% です。これは、ETH のプレッジ比率が増加するにつれて徐々に減少することを意味します。

EIP-4844の導入によりトランザクション仕分け収入は大幅に減少し、過去6か月では約0.5%となっている。

担保資産のレンタル収入ベースは小さすぎるため、年換算することはできません。この部分のインセンティブを大きくするには、EIGEN と LRT プロトコルに関連するトークン インセンティブに大きく依存します。

LST プロトコルの場合、収益ベースはプレッジ金額 * プレッジ利回りです。プレッジされた ETH の量は 30% 近くですが、この値は他の PoS パブリック チェーンよりも大幅に低いですが、イーサリアム財団の分散化と経済帯域幅の観点から、あまりにも多くの ETH がプレッジに流入することは望ましくありません。 (Vitalik の最近のブログ投稿を参照してください。イーサリアム財団は、ETH ステーキングの上限を総額の 25% に設定するかどうかについて議論しています。) 一方、ステーキング利回りは低下し続け、22 年末から 6% で安定します。多くの場合 10 % が得られます左から右への短期 APR は現在わずか 3% まで低下しており、予見可能な将来に上昇する理由はありません。

上記のプロトコル トークンの場合、ETH 自体の下落の影響を受けることに加えて、次のことが起こります。

イーサリアムネットワーク上のLSTの市場上限が徐々に明らかになってきており、これがLDOおよびRPLのLSTプロトコルガバナンストークンの価格パフォーマンスが悪い理由である可能性があります。

EIGEN の場合、BTC チェーンを含む他の PoS チェーンでの再ステーキング プロトコルが現在出現しており、これにより基本的に、Eigenlayer のビジネスがイーサリアム エコシステムに限定され、AVS 市場の潜在的な市場規模がさらに縮小します。

予想外のLRTプロトコルの出現(ピーク時のETHFIのFDVは80億を超え、LDOとEIGENの歴史最高FDVを上回った)は、ステーキングエコシステムにおける上記2つの価値をさらに「薄め」ました。

ETHFIとREZの場合、上記の要因に加えて、市場ブーム時の上場によってもたらされる過大な初期評価額が、トークンの価格に影響を与えるより重要な要因となります。

Solana のステーキングと再ステーキング

Jitoに代表されるSolanaネットワークのリキッドステーキングプロトコルの動作メカニズムは基本的にイーサリアムネットワークと同様です。ただし、ソレイヤーのリステークはエイゲンレイヤーのリステークとは異なります。 Solayer の再ステーキングを理解するには、まず Soalna の swQoS メカニズムを理解する必要があります。

Solana ネットワークの swQoS (ステーク重み付けサービス品質、プレッジ重み付けサービス品質メカニズム) は、今年 4 月のクライアント バージョンのアップグレード後に正式に発効しました。 swQoS メカニズムの出発点は、ネットワーク全体の効率化です。これは、3 月のミーム ブーム中に Solana ネットワークで長期間のネットワーク ラグが発生したためです。

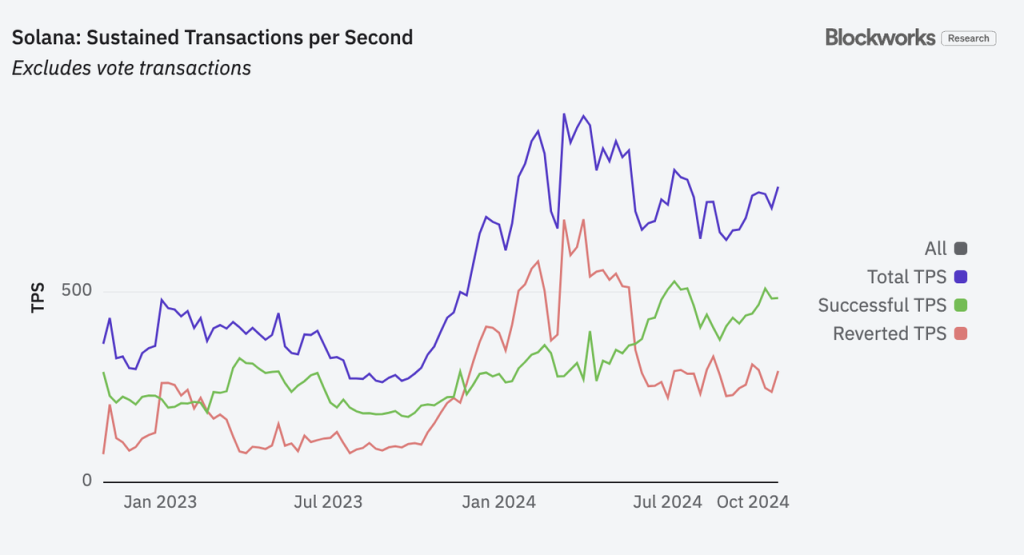

簡単に言うと、swQoS が有効になった後、ブロック プロデューサーは、プレッジ者のプレッジ量に基づいてトランザクションの優先順位を決定します。ネットワーク全体のプレッジ率が x% のプレッジ者は、トランザクションの最大 x% まで送信できます。 swQoS のメカニズムと Solana への重大な影響については、Helius の記事をご覧ください)。 swQoS を有効にすると、Solana ネットワークのトランザクション成功率が急速に増加します。

Solana ネットワーク TPS の成功と失敗 出典: Blockworks

swQoS は、ネットワーク内の少額質権者のトランザクションを「フラッディング」することで、ネットワーク リソースが限られている場合に、ネットワーク内の高額質権者の権利と利益を優先し、悪意のあるトランザクションによるシステムへの攻撃を回避します。 「プレッジ率が大きいほど、より多くのネットワーク特権を享受できる」ということは、ある程度、PoS パブリック チェーンのロジックと一致しています。つまり、チェーンのネイティブ トークンのプレッジされる割合が多いほど、ネットワークの安定性への貢献が大きくなります。チェーンとチェーンのネイティブ トークンが多ければ、より多くの特権を享受できるはずです。もちろん、このメカニズムの集中化の問題も非常に明白です。大規模な質権者はより多くの優先取引権を自然に取得でき、優先取引権はより多くの質権者をもたらすため、上位の質権者の利点が自己強化され、さらに傾向が強まります。寡占化し、独占を形成することさえあります。これはブロックチェーンが提唱する分散化に反するように見えますが、これはこの記事の焦点ではありません。Solana の一貫した開発の歴史から、分散化の問題に対する Solana の「パフォーマンス第一」の実践主義も明らかにわかります。

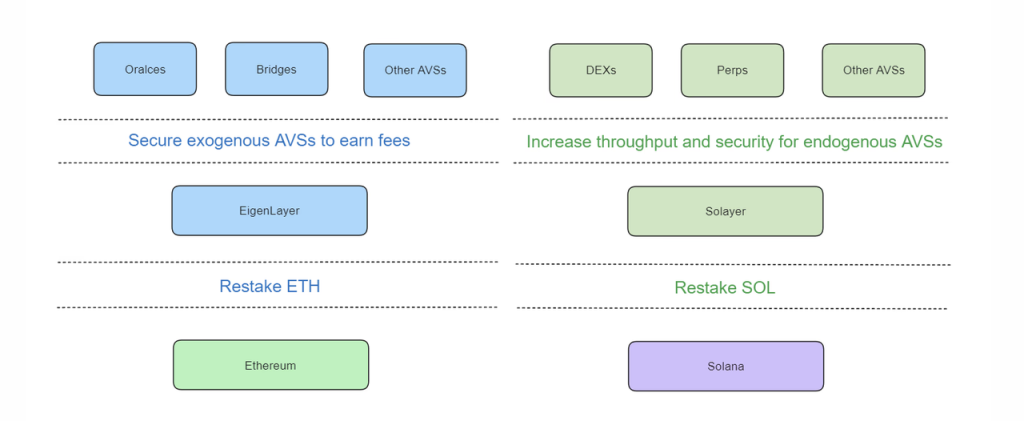

swQoS のコンテキストでは、Solayer の再ステークのターゲット ユーザーはオラクルやブリッジではなく、DEX などのトランザクションの通過性/信頼性を必要とするプロトコルです。したがって、Eigenlayer によって提供されるこれらのシステムは通常、イーサリアム メイン チェーンの外側に位置するため、Solayer は、Eigenlayer Exogenous AVS によって提供される AVS サービスを呼び出します。これが提供するサービスは、そのサービス オブジェクトが Solana メイン チェーン内に配置されているため、Endogenous AVS と呼ばれます。

ソレイヤーとアイゲンレイヤーの違いの根源

どちらも「リステーキング」を達成するために必要な他のプロトコルに質入れされた資産をリースしますが、Solayer の内生 AVS と Eigenlayer の外生 AVS によって提供されるコア サービスは異なることがわかります。 Solayer の内生 AVS は本質的に「トランザクション通過可能性リース プラットフォーム」であり、その需要ユーザーはトランザクション通過可能性を必要とするプラットフォーム (またはそのユーザー) ですが、Eigenlayer は「プロトコル セキュリティ リース プラットフォーム」です。内生 AVS の中核となるサポートは、Solana の swQoS メカニズムです。 Solayer のドキュメントで次のように述べられています。

私たちは、EigenLayer の技術アーキテクチャに基本的に同意しませんでした。そのため、アプリケーションのネットワーク帯域幅を確保する方法として、ある意味、ステークを再標準化して再設計しました。重み付けされたサービス品質、そして最終的には Solana ブロックチェーン/コンセンサスのコアプリミティブになります。

「私たちは、EigenLayer の技術アーキテクチャに根本的に同意しません。そのため、ある意味、Solana エコシステムでの再ステークを再構築しました。APP ネットワーク帯域幅を保護する方法としてステークを再利用します。私たちの目標は、swQoS のデファクト インフラストラクチャになり、最終的には swQoS のコア プリミティブになることです」 Solana ブロックチェーン/コンセンサス。」

もちろん、Solana チェーン上にプロトコルのセキュリティ要件などの資産要件を約束した他のプロトコルがある場合、Solayer はその SOL をこれらのプロトコルにリースすることもできます。実際、定義上、質権された資産のレンタル/再利用は再仮説と呼ばれることがあり、セキュリティ要件に限定される必要はありません。 Solana チェーンの swQoS メカニズムの存在により、Solana チェーン上の再ステークのビジネス範囲はイーサリアム チェーンよりも広いです。Solana の最近の活発なオンチェーン活動から判断すると、トランザクションの通過可能性に対する要求がセキュリティに対する要求よりも大きいです。より堅い。

ソレイヤーのリステーキングは良いビジネスですか?

ユーザーが Solayer の再ステーキングに参加するためのビジネス プロセスは次のとおりです。

- ユーザーは Solayer に直接 SOL を預け、Solayer はユーザーに sSOL を発行します。

- Solayer は、基本的なステーキング収入を得るために受け取った SOL を誓約します。

- 同時に、ユーザーはトランザクションの承認率が要求されるプロトコルに sSOL を委託し、これらのプロトコルから支払われる料金を得ることができます。

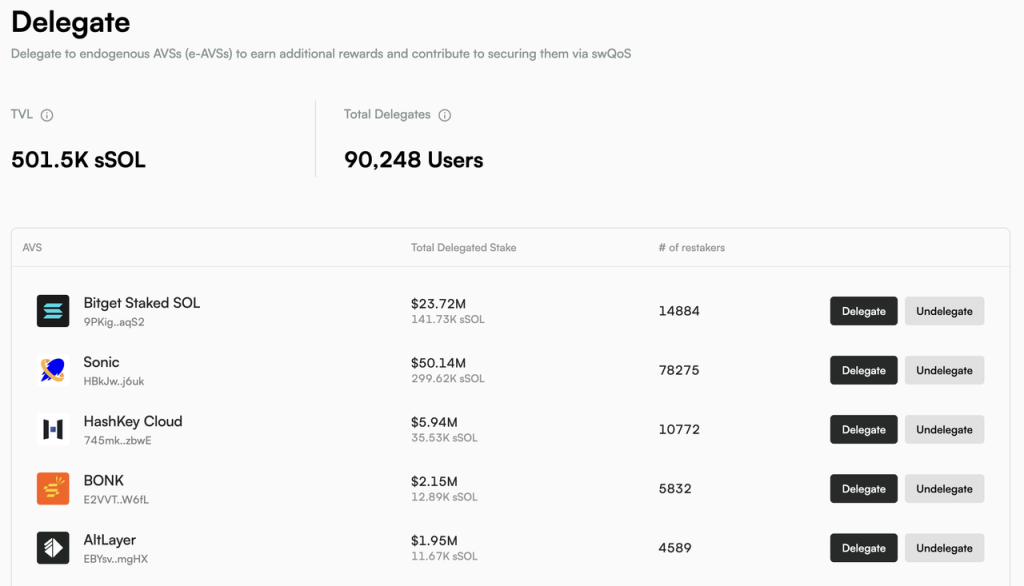

Solayer の現在の AVS ソース

Solayer はリステーキング プラットフォームであるだけでなく、LST を直接発行するリステーキング プラットフォームでもあることがわかります。ビジネス プロセスの観点から見ると、イーサリアム ネットワーク上でネイティブ リステーキングをサポートする Lido に似ています。

前述したように、Solana ネットワークにおけるステーキングを取り巻く 3 つの収入源の状況は次のとおりです。

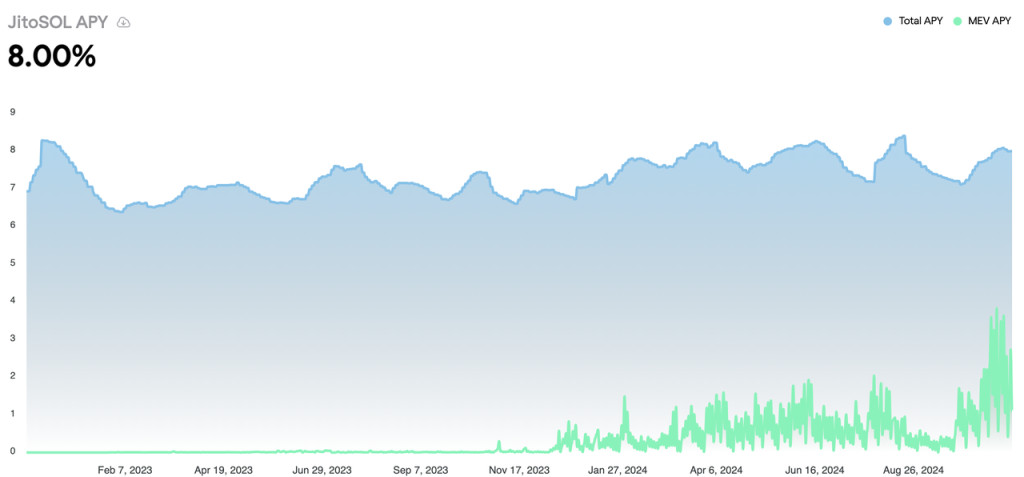

- PoS の基礎となる収入、つまりネットワークのコンセンサスを維持するために Solana が支払う SOL ですが、この部分の年間収入は約 6.5% であり、この部分の収入は比較的安定しています。

- トランザクションソーティング収入、トランザクションのパッケージ化とソートのプロセス中にノードが取得できる手数料(初期のトランザクションに対してユーザーが与える優先手数料を含む)、および MEV サーチャーが支払うチップの 2 つの部分を合計すると、約 1.5% になります。 、ただし、チェーン上のアクティビティのレベルに応じて大きく異なります。

- 質入れ資産のリース、およびニーズ(トランザクションの通過性、プロトコルのセキュリティなど)に応じてユーザーの質入れ資産を他のプロトコルにリースすることによる収益は、現時点ではまだ大規模ではありません。

SOLリキッドステーキング(JitoSOLを例に) APYの総収入とMEVの収入源

イーサリアムとソラナの上記 3 つのリターンを注意深く比較すると、SOL の市場価値はまだ ETH の 1/4 にすぎず、ステーキングされた SOL の市場価値はステーキングされた市場価値の約 60% にすぎないことがわかります。 ETH、Solana チェーンのプレッジ関連プロトコルは以下の理由により、イーサリアム チェーンのステーキング関連プロトコルは事実上より大きな市場とより大きな潜在的市場を持っています。

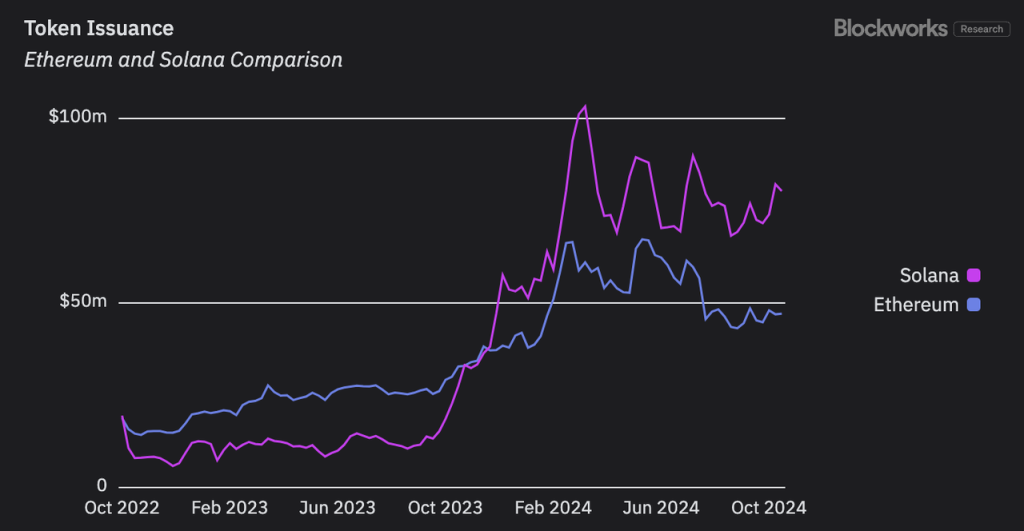

1. PoS の基礎収入: SOL が追加のネットワーク発行に対して支払ってもよい収入は、12 月 23 日以来 ETH の収入よりも高く、両者の差は依然として拡大しています。 ETH ステーキングでも SOL ステーキングでも、これが利回りの 80% 以上を占め、ステーキング関連のすべてのプロトコルの収入ベースラインを決定します。

イーサリアムおよびソラナ トークンの追加発行報酬 (つまり、ネットワークの基礎となる PoS 収益) 出典: Blockworks

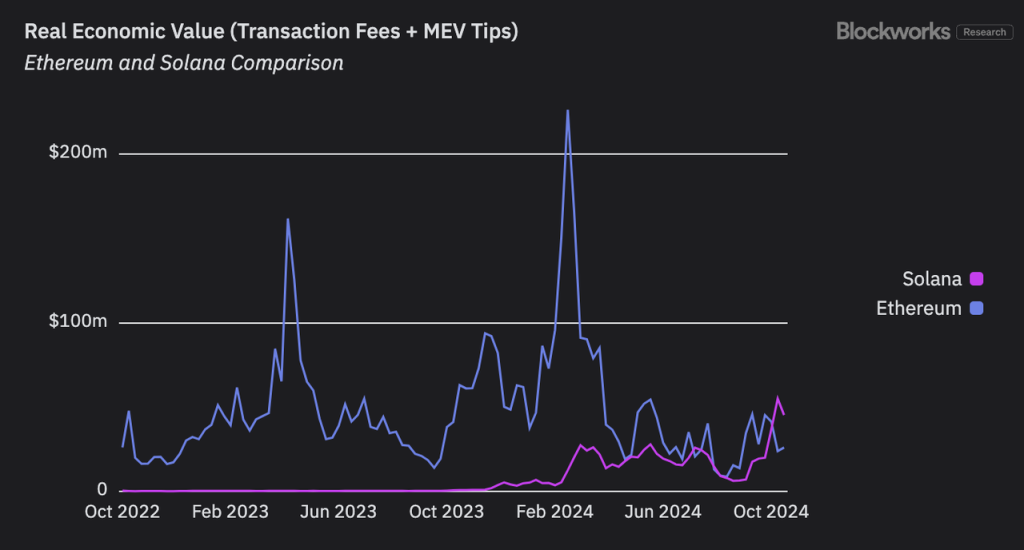

2. トランザクション仕分け収入に関して: Blockworks は、チェーンの実質経済価値 (REV、実質経済価値) を反映するためにトランザクション手数料と MEV チップを使用します。この指標は、チェーンが獲得できるトランザクション仕分け収入の最大値をほぼ反映することができます。両方のチェーンの REV は大きく変動していますが、イーサリアムの REV はカンクンのアップグレード後に急激に低下しましたが、ソラナの REV は全体的に上昇傾向を示し、最近イーサリアムを超えることに成功しました。

Solana と Ethereum の REV 出典: Blockworks

担保された資産からのレンタル収入に関しては、現在イーサリアムネットワークからの唯一のセキュリティ収入と比較して、Solana の swQoS メカニズムはトランザクション通過可能性のための追加のリース需要をもたらす可能性があります。

さらに、Solana のステーキング関連プロトコルは、ビジネス ロジックに従ってビジネスを拡張できます。例として挙げた Jito など、あらゆるリステーキング プロトコルは、Solayer や Fragmetric などの LST を発行することもできます。

さらに重要なことは、現時点では上記の傾向が逆転する可能性は見当たらないということです。これは、イーサリアムステーキングプロトコルに対する Solana ステーキングプロトコルの利点が将来的に拡大し続ける可能性があることを意味します。

この観点から見ると、Solana の再ステーキングが PMF を発見したとはまだ言えませんが、Solana のステーキングと再ステーキングがイーサリアム上のビジネスよりも優れたビジネスであることは明らかです。