著者: ギバー

編集者: Deep Wave TechFlow

これは、10 月 15 日以降のビットコイン価格の上昇を記録するために設計された非常に長いスレッドです。 @1000xPod のゲスト出演時の私の最初の論点を繰り返します。

始める前に、特に来週は建玉と建玉が非常に混雑するため、これはコインをロングまたはショートすることを推奨しているわけではないことを明確にしておきたいと思います。私たちが史上最高値(ATH)に挑戦する可能性は非常に高く、非常に高いとさえ言えます。これは重大な副作用を引き起こす可能性があります。具体的には、ここで新たなショートポジションを管理するのは非常に困難になる可能性があると思います。そうは言っても次は――

今日は、10月中旬以降のビットコインへの流入の性質と強さを定義したいと思います。私は、ビットコインの最低値である59,000ドル以来、BTCの2,500億ドルの増加と仮想通貨時価総額の4,000億ドルの増加について議論し、2024年第4四半期に存在すると私が信じている、実質的な画期的な進歩にはならないと信じている制約された生産能力について説明します。

私には 2 つの側面からの見方があります: 1) 新規資金は引き続き抑制されており、これは必要な前提条件です。過去 2 週間に観察された強い資金流入は主に投機資金です。2) 2021 年に見られるような資金の流入は過剰です。そのような急騰に必要な流動性は存在しません。

しかし、私は以下の原則が著しく無視され、十分に議論されていないと考えています。その主な理由は、価格上昇に関する分析が非常に表面的であり、通常は価格が下落した場合にのみ注目されるためです。

次のことを信じる必要があります。

1) 選挙の方向性が価格に依存する結果をもたらすのではなく、ビットコインは現在、トランプ勝利を回避するための流動性ツールとして使用されています。

2)新たな最高値を生み出すには、今日の「緩和条件」だけでは十分ではない。金利やその他の一般的なヒューリスティックは、一般的なレトリックが示唆するよりもジャンルの流動性との相関性がはるかに低く、価格発見が行われるのではなく、最終的には価格が抑制されつつあるという兆候が見られます。

前の点をもう一度言い直す

コロンブスの休暇中にビットコインが約61,000/62,000を突破したとき、私は当時の出来事をもう一度振り返りたいと思いました。そこで、その週から (後で @1000xPod で発表します)、私は次のことを予測しました。ここに要約します。

- BTC.D が増加(選挙結果を前に BTC 自体が 70,000 ドルに挑戦する可能性がある)

- 同時に、主流コインとアルトコインは一般的にBTCに比べて下落しました。これは、ポイント1で言及した投機資金が、トランプ勝利に対するヘッジのレバレッジとしてBTCのみに焦点を当てていたためです。

- 当初の流入(コストベースで61,000から64,000)は実際の選挙前に売却され、新たな方向性マネー(および投機マネー)が残った

- 影響1~3により、どちらが勝ってもビットコインは中期的に下落する

したがって、BTCをロングし、「その他すべて」をショートすることをお勧めします。

なぜ金融の流れは本質的に傭兵的なのでしょうか?

この位置付けについての私の理解には、主に次の 3 つの側面があります。

1) マイクロ戦略は、大規模な投資とエクスポージャーに最適な手段です。急速な拡大には、局所的な高値が伴うことがよくあります。

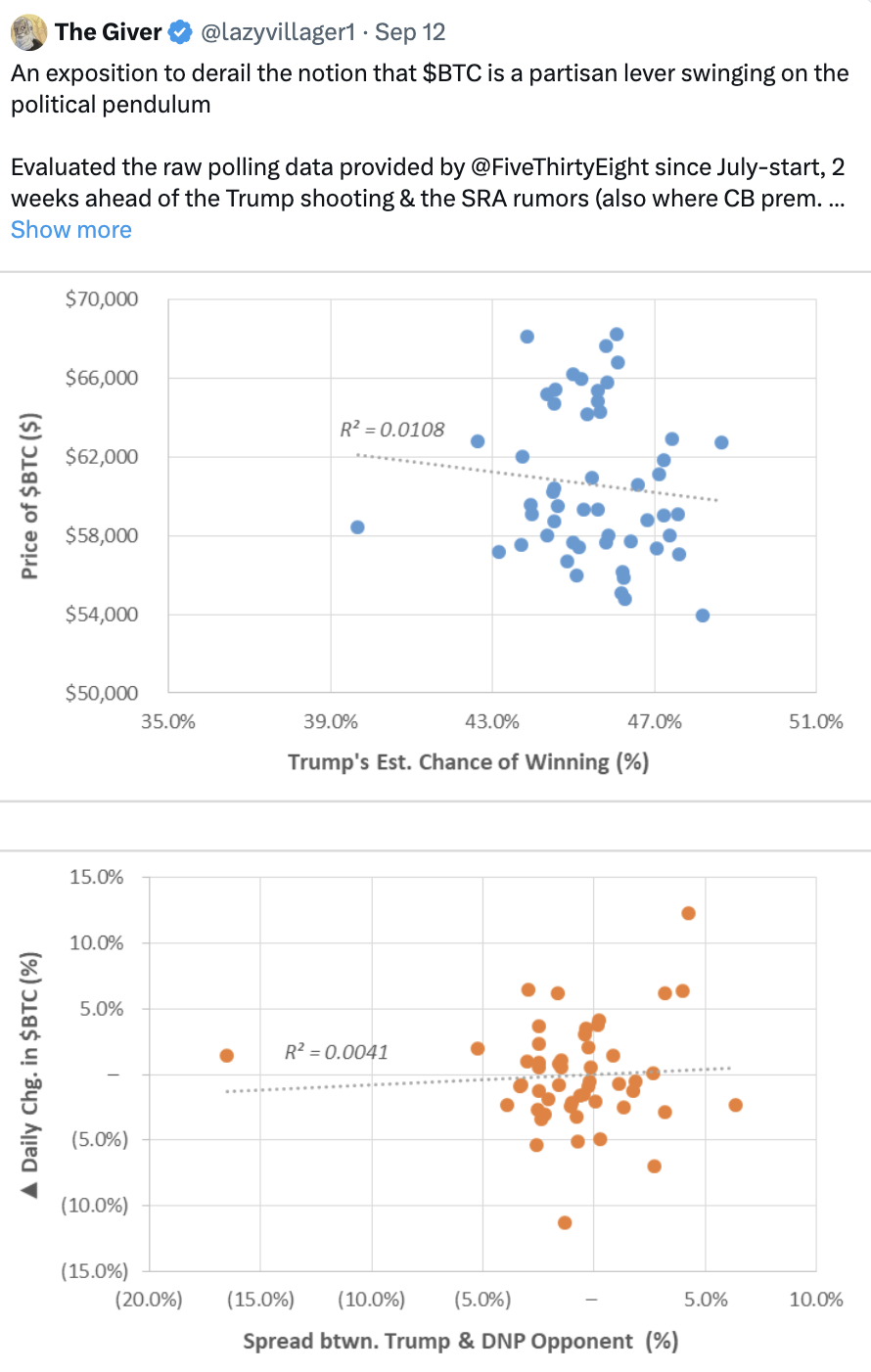

2) 「トランプ取引」に関する市場のコンセンサスは間違っている;その影響は因果関係ではない、つまり、トランプのオッズが上昇することはBTCのパフォーマンスの機会を直線的に生み出すのではなく、むしろ今月の資産の上昇である バスケットはトランプの勝利の過小評価を反映している。

3) このサイクルで新しいプレーヤーが出現しました。この種の資本は以前のプレーヤーとは異なります。エコシステム内で資金をリサイクルする意図はなく、仮想通貨ネイティブのファンドが完全に展開されており、スポットが追随する可能性は低くなります。

マイクロストラテジーの事例紹介

Microstrategy は、現在最も誤解されている投資手段の 1 つだと思います。これは単なる BTC の持株会社ではなく、むしろ図 (NOL (純営業損失) は新たな資本調達によってカバーされます) のようなもので、その中核事業は以下を中心としています。非流動性純金利収入 (NIM) を生み出します。

NIM は、ROE (自己資本利益率) が ROA (資産利益率) よりも大きい、通常、流動性プレミアム (債券など) の形で、長期預金の収益を求める保険会社にとって最もよく理解できる概念です。

MSTR またはその他の株式の場合、MSTR は次の 2 つの側面を比較するために使用されます。

- 予想されるBTC価格の成長(BTC利回りとして定義できます)

- 加重平均資本コスト (WACC)

Microstrategy はおそらくレバレッジが低く、資産負荷が軽いビジネスです。BTC が 10,000 ~ 15,000 ドルに達する前にビジネスの義務のほとんどがカバーされるため、資本効率が非常に優れています。

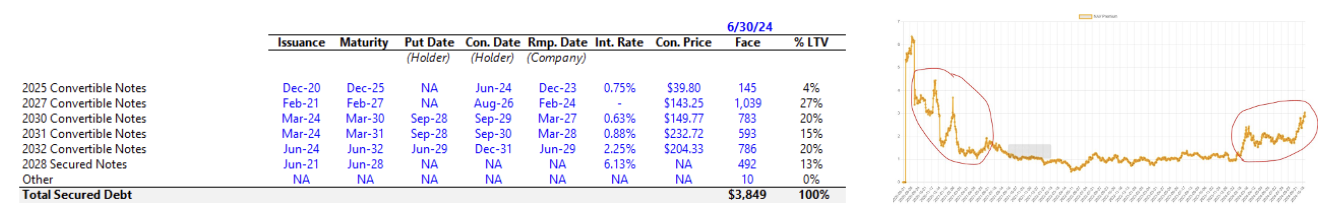

同社はクレジット市場への効率的なアクセスを持ち、30億ドルを超える転換社債を手配している。多くの場合、クーポンは1%未満で、将来のある時点で償還可能価格を実際の価格を超えた場合の転換プレミアム上限は1.3倍となる。 。しかし、2028 年までの担保付き債券を見ると、MSTR の負債の固定コストは約 6% (返済済み) であることがわかります。

したがって、ハイブリッド転換社債手段を使用して、1.3x MOIC の達成に割り当てられた暗黙の確率を使用して、信用の観点から MSTR の全体的な資本コストを視覚化できます。

5 年間にわたって年間 1 ドルを請求する場合 (償還なし)、貸し手が転換社債の発行と社債での年間 6 ドルの支払いとのバランスを維持するには、5 年間で年間 5 ドルの差額が必要になることを意味します。 5 年目に 30 ドルの 1 回限りの支払いが追加されます。

したがって、次の式が得られます。 5 + 5/(1+x)^1 + 5 + 5/(1+x)^2 + 5 + 5/(1+x)^3 + 5 + 5/( 1 +x)^4 は 30/(1+x)^4 に等しくなければなりません。これは約 9% の資本コストに相当しますが、現在の負債対市場比率は約 10% の資本コストを意味します。

簡単に言うと、BTC の利回り、つまり BTC の予想年間成長率が 10% を超える可能性がある場合、MSTR のプレミアムは純資産価値 (NAV) に比べて拡大するはずです。

このフレームワークを通じて、プレミアムは過剰な感情、またはBTCが拡大しようとしているという期待を反映しているという理解に到達することができます。したがって、プレミアム自体は遅れているのではなく、反射的で忍耐強いものです。

したがって、プレミアムを BTC 価格に重ね合わせると、プレミアムが 1 を超えた 2 つの期間がわかります。2021 年前半 (BTC が初めて 60,000 ドルに近づいたとき) と、以前は 70,000 ドル以上に近づきていた 2024 年のピークです。

明日、停滞プレミアムが終了するので、株式市場はこれを理解し、その収益がBTCの購入に使用されることを期待しており、この期待を2つの方法で表現していると思います。

MSTRを事前に購入すると、セイラーがさらにBTCを購入する可能性があるため、プレミアムが約1〜2倍に再調整されると予測されます。

BTCの直接購入は、トランプ氏の勝利に応えるだけでなく、セイラー氏の購入意図(IBITを通じた流入)を満たすためでもある。

この理論はオプション市場(短期に偏っている)に当てはまります。オプション市場では、年末までにBTC価格が8万ドルになると予測する動きが活発化しており、これはMSTRの購入によって生み出される暗黙のBTC利益(1.10x73,000ドル≈80,000ドル)と一致します。 )。

ただし、問題は、この購入者がどのようなタイプなのかということです。彼らは価格調査で 80,000 ドル以上を集めるためにここに来ているのでしょうか?

この新たな資金調達は10月の価格動向にどのような影響を与えたでしょうか?

アルゴと永久契約による初期の相関関係にもかかわらず、BTCを除くほぼすべての資産で一貫したフォロースルーが欠如しているため、現在の入札は単にMSTRとBTC ETFを介した流入であるという憶測につながっています。

これからいくつかの側面を引き出すことができます。

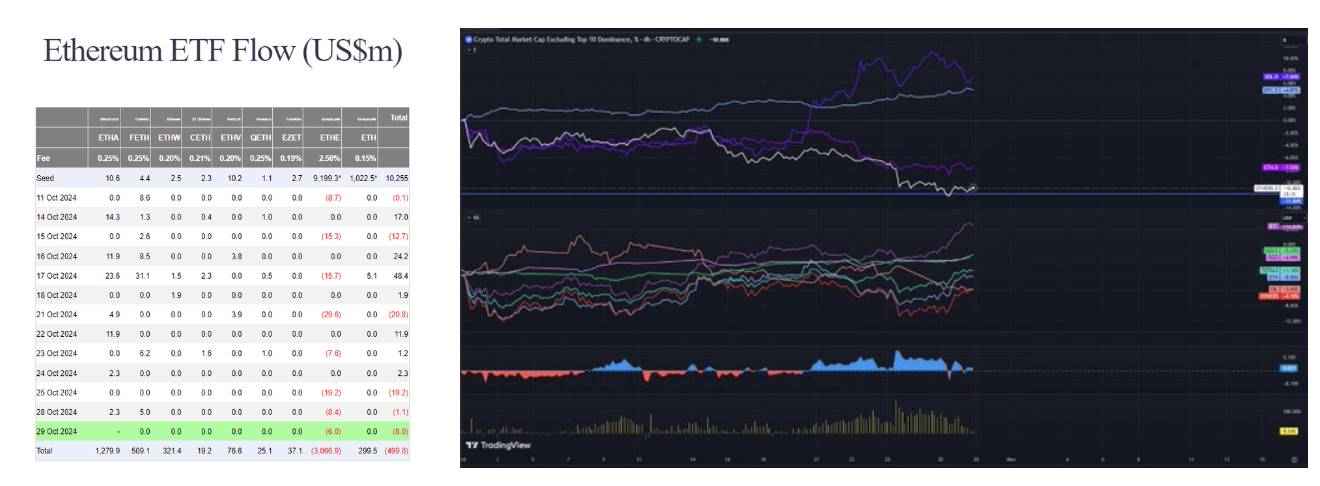

- ETH ETF: ETH ETFには10月中旬以降、30億ドルを超える新たな流入が見られましたが、実際には純流入はほとんどありません。同様に、ETH CME の建玉 (OI) は異常に横ばいで、このタイプの買い手は多様化する傾向がなく、ビットコインのみに興味があると結論付けることができます。

- BTC取引所とCMEの建玉も過去最高かそれに近い水準にある。コイン先物の建玉は今年最高の21万5,000単位に達し、10月中旬より3万単位増加し、先週末からは2万単位増加した。この行動は、BTC ETF の立ち上げに先立って見られたエクスポージャへの必死の姿勢を思い出させます。

- BTCに対するアルトコインの強さは10月中旬までに徐々に弱まり、ソラナの強さはETHや他のアルトコインに続き、精彩を欠いた魅力のないパフォーマンスとなった。絶対的な観点から見ると、他のアルトコインは今月実際に下落し、10月1日の2,300億ドルと比較して約2,200億ドルとなった。

10月20日にソラナに何が起きましたか? SOL の成長 (+100 億ドル) は主にミーム資産の予期せぬ再価格を反映していると思います (GOAT チャートと基礎となる AI 空間を見ると、これらの現象は Solana で豊富に発生しています)。ユーザーはエコシステムに参加するときに Solana を購入し、利益が出たら Solana に引き換える必要があります。これは L1 ファットテール理論と一致しており、今年 APE と DEGEN で見られた大きな傾向を反映しています。この間、約10億ドルの富が生み出されたと思いますが、私は選挙中SOLを受動的に保有していました。

- 今年初めてステーブルコインの下落があり、その結果、現在創出されているものを超える新たな需要(減速)を生み出すための自己生成ドルが不足しています。

従来の市場でも同様の再価格現象が見られます。トランプのメディア&テクノロジーのケーススタディで、この需要がどのように現れるのかがわかります。株価は現在 50 ドルで取引されていますが、3 月 23 日には約 12 ドルでしたが、新たな利益や収益はありませんでした。ニュースリリース。大局的に見てみると、トランプ・メディアの価値は今やツイッターと同じくらいになり、1か月で80億ドル増加した。

したがって、次の 2 つの結論が導き出されます。

- 流動性の代理としてのビットコインの使用は、選挙に賭けられた資金を反映しているだけであり、利下げ、政策緩和、生産的な労働市場などの他の物語が示唆する持続可能な長期保有を反映しているわけではありません。後者の場合、市場はより一貫した動きをするはずであり、他のリスク代理通貨(USDが下落した場合は金、そうでない場合はSPX/NDX)は月中により均等な強さを示すはずです。

- 市場はトランプ勝利を完全に織り込んでおり、これらのファンドは不安定で広範なエコシステムに参加する気はないが、今日の保有状況は参加すべき/参加することを示唆している。このタイプの購入者は過去には存在しなかったため、このフラクタルは仮想通貨ネイティブにとっては準備ができているものではありません。

この新規購入者は何を意味するのでしょうか?

参加者の構成を分析する場合、歴史的には通常、次のカテゴリが含まれてきました。

- 投機家(短期/中期、資本の深い谷と山を作り出すことが多く、価格と金利に非常に敏感)

- パッシブ入札者(ETF またはセイラー経由、ただし一括購入している)は価格に敏感ではなく、典型的な 60/40 ポートフォリオ構築に根付いた HODL 行動を持っているため、喜んで価格設定をサポートします。

- 裁定取引入札者(価格には鈍感だが金利には敏感)は資本を活用するが、通常は価格に影響を与えず、年初に脚光を浴びる最初の原動力となる可能性がある。

- ETH ETFやトランプサマーイベントなどのイベント主導の入札(特定の期間内に建玉拡大を生み出す)は、私たちが現在目にしているものだと考えています。

カテゴリー 4 の入札者には夏の戦略があり、これは党派的なレバレッジとしてのビットコインに関する私の以前のツイート (次のツイート) で表明されました。

これは、購入行動が確かに衝動的かつ衝動的だったが、この購入者は選挙結果を気にしていなかった(これは、トランプ氏の勝利確率とビットコイン価格の間に線形相関がないことと解釈できる)ことを示唆しています。彼らは、BTC/ETHのクローズドエンドファンドを含むETF取引がオンラインになったときにグレースケールの入札者がそうしたように、リスクを回避できるかもしれない。

二者間ゲームにおけるレバレッジとしての BTC

金利はビットコインの価格にどのような影響を与えるのでしょうか?

6月から7月(次のツイート)の時点では、利下げを緩和政策の単純な側面として見るのは難しいだろうと私は予想していました。このツイートとその後の内容では、この理論の誤りを暴き、ビットコイン需要を過大評価する原因となっていると私が考える重要な欠落変数、つまり過剰流動性について議論します。

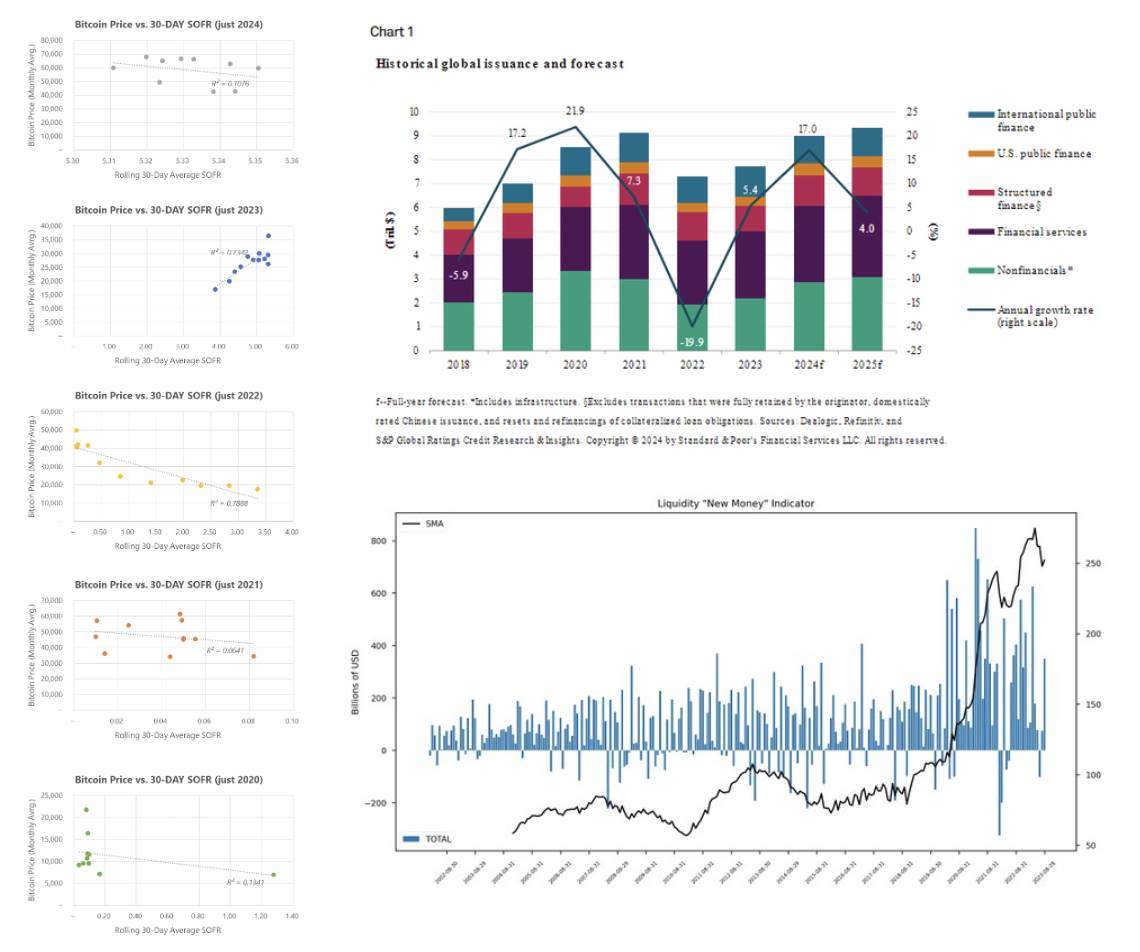

まず、過去 5 年間のビットコインの価格を過去の SOFR (金利) と独自に比較してみましょう。これは、2022 年と 2023 年には相関関係が非常に強いことを示していますが、2020 年、2021 年、2024 年にはばらつきがあるようです。これはなぜでしょうか?金利が下がったら借りやすくなるんじゃないでしょうか?

問題は、こうした特別な年とは異なり、2024年の融資市場はすでにかなり好調で、利下げが近づいていることを示唆していることだ。ユニークなメカニズムの1つは、平均的な低級債券がより短い満期(したがって2025年から2027年に満期)で発行され、その起源は「高継続」まで数年遡ることです。

また、@countdraghula が作成した債務指数 (QE を無視) を参照して、実際の債務増加の概要を把握することもできます。

同様に、株式市場のパフォーマンスも非常に好調で、「S&P 500は過去10年間のどの連続上昇をも超え、合計117週間続いた」(-5%のリターンなし)。最後に最も長かった上昇相場は、経済が世界金融危機の谷から回復した203週間だった。

言い換えれば、信用市場と株式市場は、不況がなくても大規模な回復相場を生み出したということだ。

私の推論は次のとおりです。私たちは 2021 年と 2023 年に独特のメカニズム (新型コロナウイルスと SVB の失敗) を経験し、その結果流動性注入が発生しました。 FRBのバランスシートの力を利用して新たな施設を構築する。

ビジネスと流動性のサイクルが壊れている

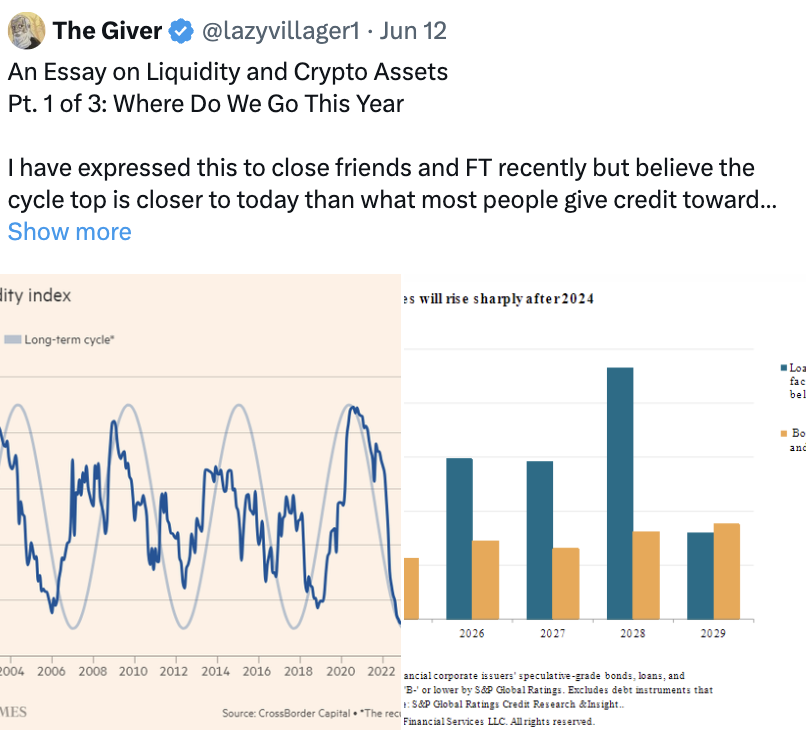

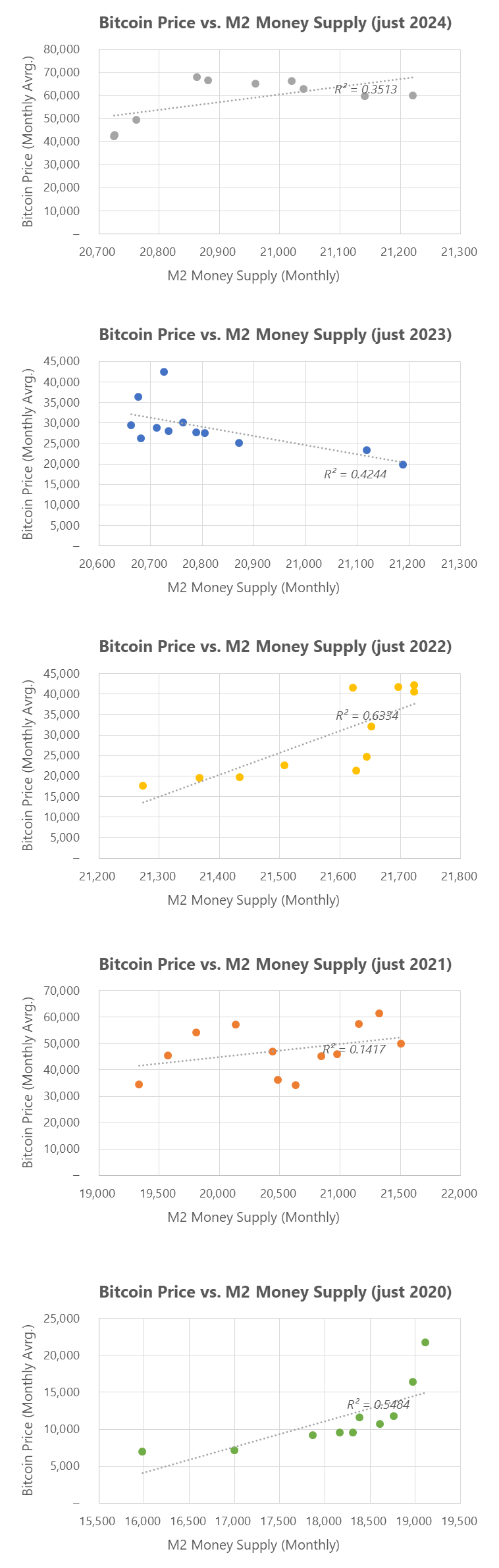

ビットコインとM2の相関関係:緊急措置がどのように成長とボラティリティを生み出すかを実証する

ビットコインの成長が最大の前兆とみなされることが多いが、ビットコインと M2 の相関関係は 2022 年以降弱まっています (そして再び 2021 年のピークに似始めています)。これは、金融の安定を達成するためにバランスシートを開放しようとする政府の現在の意欲と密接に関係していると思います。これはどんな犠牲を払ってでも行われます。

したがって、重要な質問は、ビットコインとは一体何なのかということです。レバレッジ株式ですか?それはカオス資産ですか?基礎となる市場(約 2 兆ドル)がすでに非常に大きく、2021 年の TOTAL1 の高値とほぼ一致する場合、価格発見が起こるにはどのような条件が必要でしょうか?

これらの質問は、今年のオフィス移行中に答えられる可能性は低いと思います。

緊急措置がビットコインをどのようにサポートするか: 2021 年の新型コロナウイルスによる量的緩和

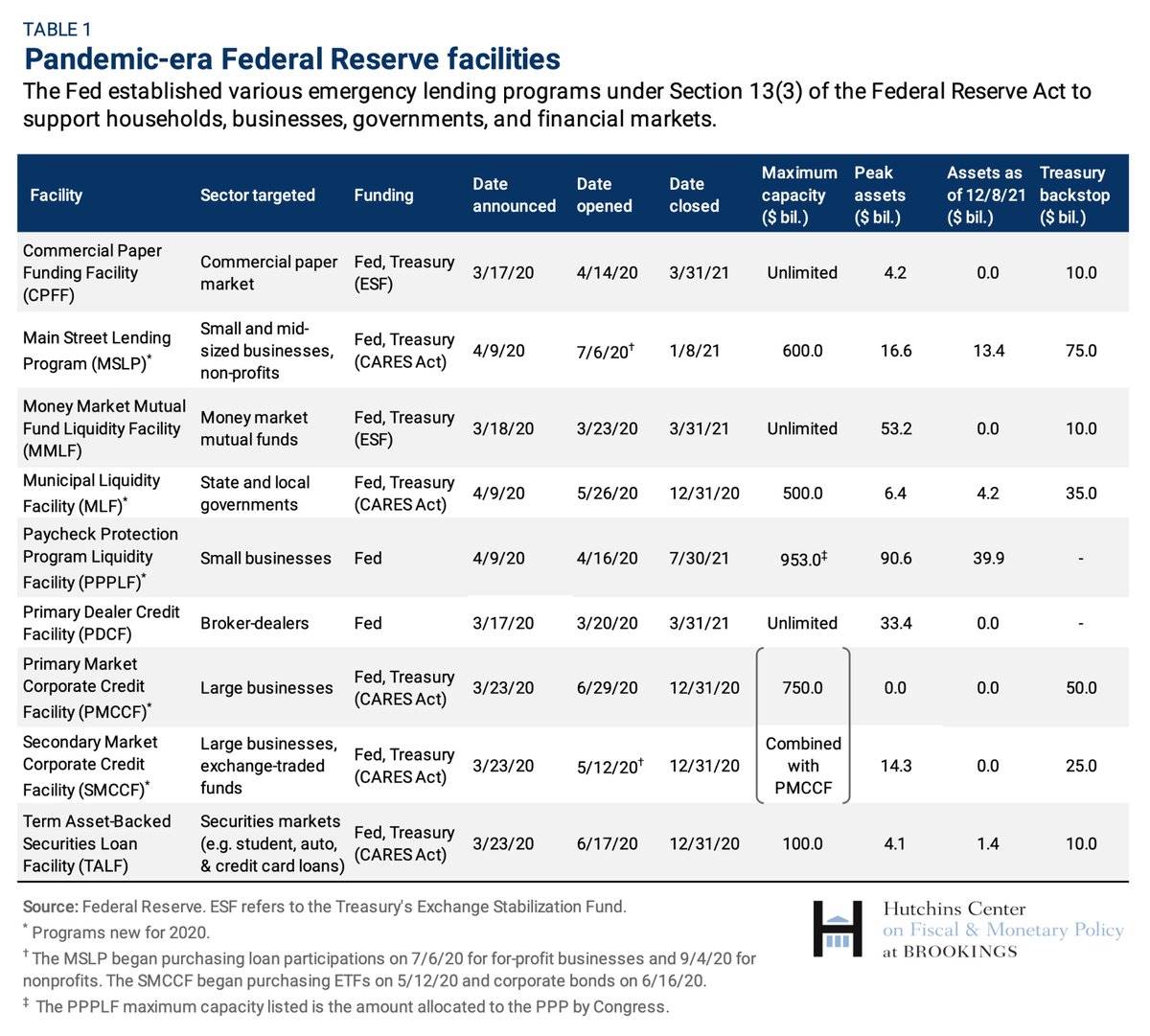

私の意見では、2021 年のフラクタルを使用して将来の価格変動を視覚化することには欠陥があります。 2021年には少なくとも一部のプロジェクトを通じて約2兆ドルが注入された。これらのプロジェクトの有効期限は、非常に興味深いことに、ビットコインのプライスアクション (PA) と一致しています。

2020年3月15日、連邦準備制度は5,000億ドルの財務省証券と2,000億ドルの住宅ローン担保証券を購入する計画を発表しました。この率は 6 月に 2 倍になり、2021 年 11 月に減速し始めました (2021 年 12 月に再び 2 倍になりました)。

PDCFとMMLF(安定化基金を通じたプライムマネー市場融資)は2021年3月に満期を迎える。

直接融資は2020年3月に2.25%から0.2%に低下した。 PMCCFとSMCCFを通じた企業への直接融資が導入され、最終的には1,000億ドルの新規資金調達(社債支援のため7,500億ドルに増額)と社債やローンの購入を支援した。これは、2021 年 6 月から 12 月にかけて徐々に減速します。

FRBはケアズ法を通じて消費者に5年間で6000億ドルの融資を提供する準備を進めており、PPPプログラムは2021年7月に終了する。 2023年12月の報告書によると、当時の融資件数1,800件のうち約64%が依然として未払いのままだった。 8月の時点で、これらの融資のうち8%が返済期限を過ぎている。

この通貨の注入と創造のスピードは非常にユニークです。これは、2021 年の価格傾向も明確に反映しています。第 1 四半期と第 2 四半期にピークに達し、(多くのプロジェクトが終了する)夏には下落します。最終的に、これらのプロジェクトが完全に停止すると、ビットコインの価格は大幅に下落しました。

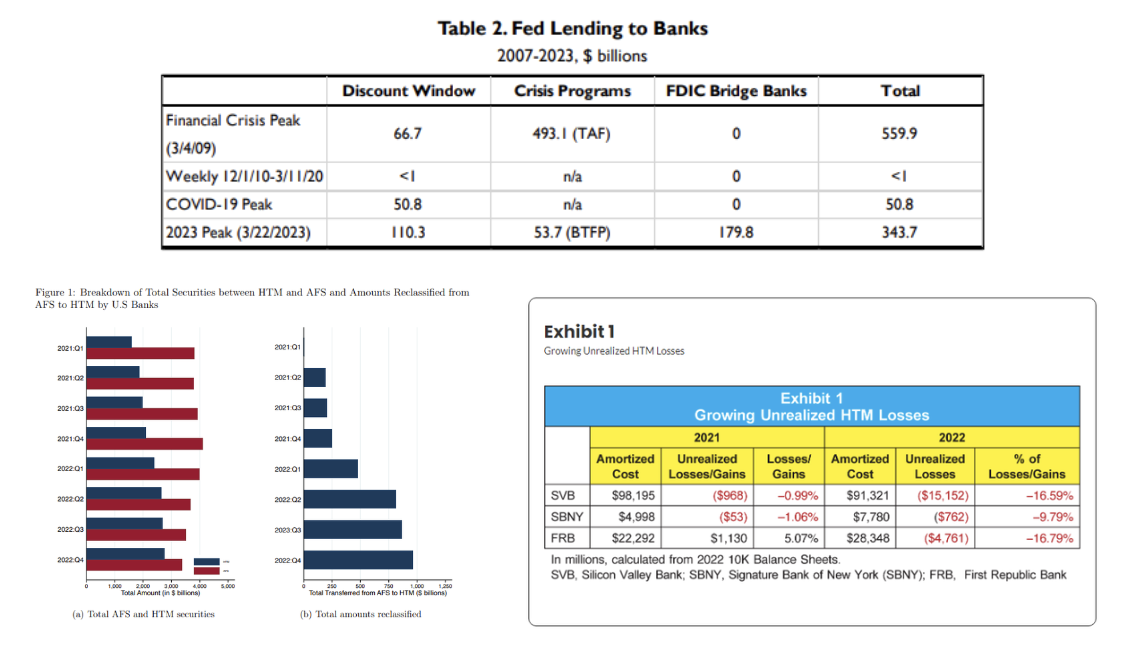

2023年の追加緩和:銀行破綻

FRBの貸借対照表によると、BTFP融資は3月時点で総額650億ドルに達し、割引枠はピークの1500億ドルに達した。 FRBはまた、シリコンバレー銀行(SVB)とシグネチャー・バンクの危機に対処するため、橋渡し銀行に約1800億ドルを融資した。

これを大局的に見てみると、この期間、FRBの銀行への融資水準はパンデミック時と比べて約6.5倍高かった。

理由は明らかです。銀行の貸借対照表にある満期保有目的 (HTM) 証券はすべて含み損であるからです。これらの損失は、FASB 会計基準では報告できません。 2022 年には、バンク・オブ・アメリカの HTM ポートフォリオは、主に HTM に改名されたことにより、2 兆ドルから 2 兆 8,000 億ドルに増加しました。これは通常は許容できることですが(金利が高くなり続けると長期債券の市場価格が下落します)、実際の預金者の需要により銀行の取り付け取り付けが発生し、流動性の確保を余儀なくされました。これらの証券の価値を覚えておいてください。

ビットコインの価格発見は2023年3月以降、ほとんどが流動的であり、2024年3月に新規融資を停止するプログラムの展開により、暗号資産が過熱し、短期的な調整を経験したのはこの期間であった。

ガラスの天井: ガラスの天井が存在する理由

全体として、操作の順序は次のようになると思います。

- おそらく米国政府の売却(中央銀行割引)とMSTRのフロントローディングの後、資本が活性化され、プレミアム拡大により価格が59,000から61,000に上昇しました。

- 61,000ドルから64,000ドルへの上昇は長い週末に起こり、主にトランプのヘッジの影響によるものでした。先週、価格が65,000ドルまで下方調整されたため一部の資金が流出し、その結果今週一部の選ばれたバイヤーにとって原価ベースは非常に高い(70,000ドル以上)ままとなった。

- トランプ大統領の方向性のある機会に後押しされて、ETFはスポット価格を支え続けている(ただし、ビットコインのベータは上昇していない)一方、出遅れ銘柄は保有を拡大しているにもかかわらず出遅れ続け、資本のリサイクルが不足している。

- ビットコインの購入は、独自のエコシステム内では静的なままであり、他の場所に「関与」することを望んでいません。

2024 年に強い価格発見が見られるとは思わない理由:

- 再仮説の欠如(2021年と比較したDeFiロックの合計値によって測定)。

- 金利を引き下げた場合に実際に起こる変動の程度に対する過信。

- 非常に強力な政府刺激策(緊急注入)の欠如。

- 他の市場(株式、金など)の反応は穏やかです。

実際、最後の部分 - いくつかの潜在的な上振れリスク (いくつかは私が検討したものですが、いくつかはこの時間枠には関係ないと思います)

- M7の今週の利益は総額約15兆ドルとなった。企業の業績が良ければ(1か月前、私はほとんどの企業の成長に勝るものはないと思っていた)、この新たな資金の一部が流入し、ビットコインとその関連資産に投資される可能性がある。今日の時間外取引でアルファベットは10ドル上昇していたと思います。

- 中国の刺激策(それはすでにビットコイン投資に現れていると私は信じている)は、以前の声明を超えて拡大し続けている。

- 市場に対する事前選挙の影響は依然として厄介ですが、75 回の選挙の結果は、反対のより厳しい見方を示唆しています。リンク。

- インフレヘッジは(民主党が可決したIRA法案の間に非常に強かった)基礎的な政策から巻き戻され、トランプ任期中の長期にわたってビットコインと金へと移行した。

全体として、トランプ氏が勝てば市場はさらに高水準に達すると思うが、ハリス氏は(もう一人の候補として)十分な注目を集められず、過小評価される可能性がある。したがって、上記のリスクが存在する場合でも、市場の期待価値は保証されます。