原文:《Bankless 丨最佳 DeFi 代币模型:治理代币 or 生产性代币 or veToken?》by Lucas Campbell

编译:Yangz

代币经济学是一个新兴的领域。

该行业正在集体探索最佳设计、分配、效用、治理框架和其他一切。而这实际上是一张空白的画布。

随着代币团队多年来的实验,我们已经看到了几个不同的代币模型作为标准出现。

比如无价值的治理代币的崛起,如 DeFi 之夏的 UNI 和 COMP。

还有像 MKR 和 SNX 这样的现金流代币,多年来也一直是主力军。Bankless 丨最佳 DeFi 代币模型:治理代币 or 生产性代币 or veToken?

最近,我们还看到了投票托管模型(veToken)在行业领先的项目中获得越来越多的关注。

那么,哪一种是最好的模型呢?

这就是我们要深入探讨的问题。

首先,概述一下不同的代币模型及其设计。其次,我们将评估这些代币的价格表现指数,看看是否会有一个赢家。

以下。

不同类型的代币模型

如前所述,我们看到的主要有三种类型的代币模型:

- 治理

- 质押 / 现金流

- 投票托管(veTokens)

治理代币

例子:UNI, COMP, ENS

有一段时间,治理代币是 DeFi 的标准代币模型,由 Compound 和 Uniswap 在 2020 年推广开来,正如其名,它有着对协议的治理权。

但有种说法是,这些代币是无价值的。它们没有经济权利。一代币只是等于一投票权 -- 仅此而已。

通常,社区对治理代币有很多的批评。

没有现金流!哪来的价值?

这是一个公平的批评。著名的治理代币如 UNI 和 COMP 不从协议的商业活动中获得任何红利(即 Uniswap 的交易和 Compound 的借贷)。这主要是出于法律原因。在大多数情况下,由于缺乏现金流权,治理代币有助于最大限度地减少监管风险。

但正如 Joel Monegro 在我们的播客中所概述的那样,对协议的影响显然有一些价值。这很难估计,但它是存在的。

还有一个常见的假设是,这些代币最终会在未来对协议的经济权利进行投票 --Uniswap 现在就在做这样的事情。该协议目前正在讨论开启收费开关,从流动性供应商那里抽取利润。

虽然费用转换的利润不会直接计入 UNI 代币(它将进入 DAO 金库),但这是一个早期迹象,表明这一论点将在长期内发挥作用。而这一切只需要一个提议。

虽然反对者会说治理代币在投资组合中没有地位,但 Uniswap 的 90 亿美元的估值恐怕不同意这种说法。

当然,它是否是表现最好的代币模型是另一个问题(我们将在下面回答这个问题)。

质押 / 现金流

例子:MKR, SNX, SUSHI

虽然有些协议选择了无价值的治理代币路线,但其他协议如 MKR、SNX、SUSHI 决定将经济权利赋予其代币持有人。

上述这些代币都从协议的商业活动中获得收入。MakerDAO 是最早开创这种模型的公司之一。来自 Dai 贷款的协议收入(应计利息)被用来回购和燃烧 MKR。这已经实行了多年。通过持有 MKR,你可以通过市场上永久减少的 MKR 供应量间接赚取现金流权。

虽然 MKR 提供被动持有,但 SNX 和 SUSHI 要求用户质押代币,以便开始接收收益。这两个协议都从交易活动中产生费用,并将其重新分配给协议上的质押者。对于 SNX 来说,除了质押所分配的 SNX 之外,用户还可以每周获得 sUSD(Synthetix 的原生稳定币)。另一方面,SUSHI 质押者可以从协议中获得更多的 SUSHI,由协议自动在市场上回购。

请注意,对于质押 / 现金流代币,我们不应该将原生通胀视为收入的一部分!这方面的主要例子是 Aave。它就像一个伪生产性代币。虽然协议允许用户质押 AAVE(stkAAVE),但质押并没有从协议活动中获得任何外生的现金流 -- 它只是来自 DAO 金库里的 AAVE。

投票托管(veToken 模型)

例子:CRV, BAL, YFI

投票托管代币是目前代币经济设计镜头下的元游戏,由 Curve Finance 提出。通过这种模型,持有人可以选择将他们的代币锁定在预定的时间内(通常从 1 周到 4 年不等)。

通过锁定他们的代币,用户会收到一个基于质押时间的 veToken(CRV 为 veCRV)。举例来说,一个用户押注 1,000 个 CRV1 年,将收到 250 个 veCRV,而如果他们押注同样的金额 4 年,他们将收到 1,000(250 x 4)个 veCRV。

这里的关键是,veTokens 通常对协议有一个特殊的权利范围。对于 Curve,veCRV 持有者有权投票决定哪些流动性池子获得 CRV 流动性挖矿奖励,以及在他们 LP 时给予提升的奖励。此外,veCRV 持有者还可以从交易费和任何流经该协议的贿赂中获得分红权。

总的来说 --veToken 模型采用了上述两种代币模型,并在其周围增加了一些额外的效用,创造了一个非常引人注目的案例。

接下来,让我们深入了解这些代币的表现。

历史表现

我们将采取一个非常简单的方法进行分析(我是一个简单的人)。

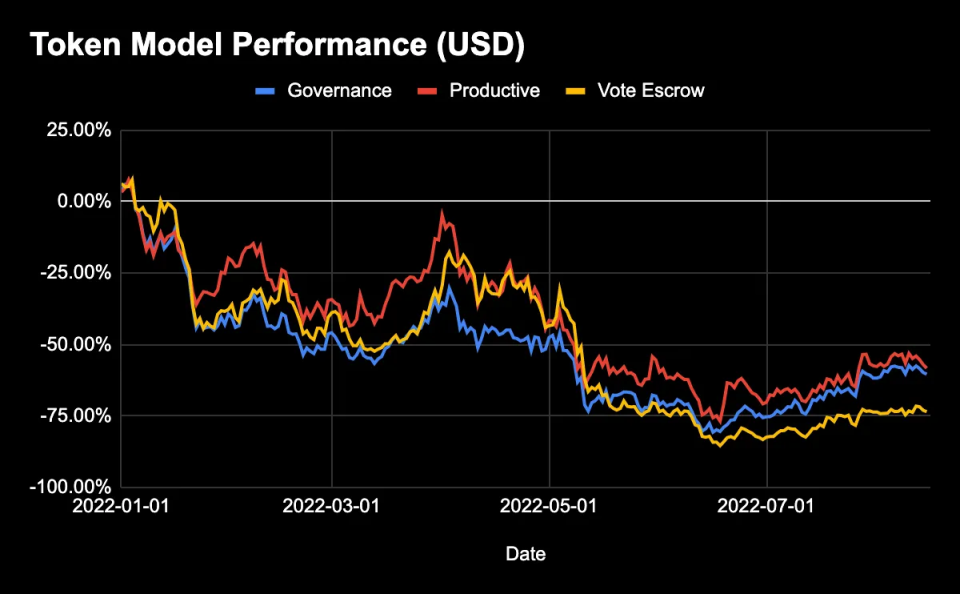

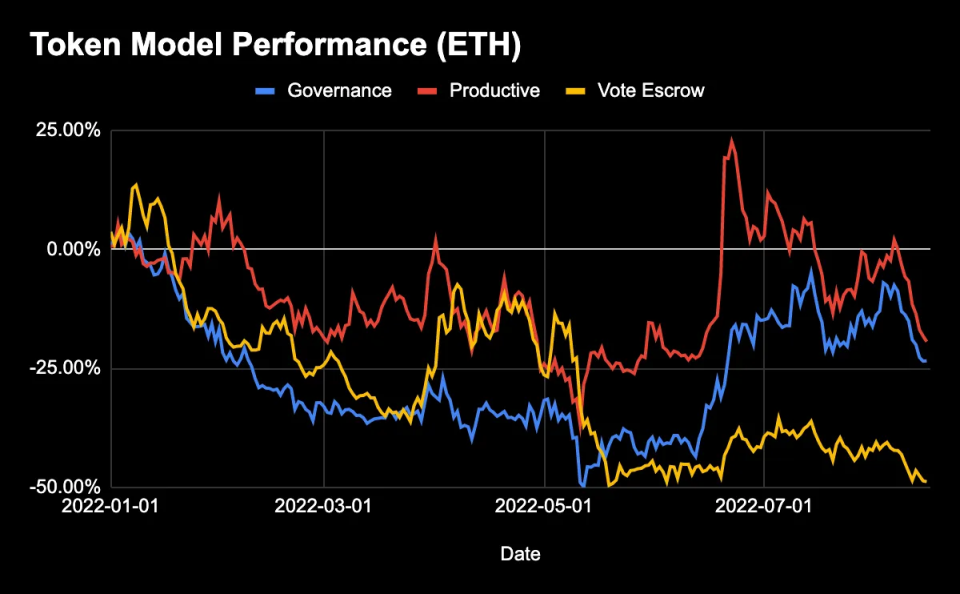

我们将对属于每个类别的三种代币进行平均加权,然后衡量它们在 YTD(年初至今) 的价格表现 -- 接近加密货币市场的相对顶部。

由此,我们将能够衡量哪种代币模型在市场陷入长期熊市时最具价格弹性。显然,这里面有很多细微的差别,包括基本面、催化剂、空间内的叙事,等等。

但不管怎样,我们将对当下不同类型的代币模型有一个简单的评估。

不同模型如何叠加

指数:

- 治理代币:UNI, COMP, ENS

- 生产性代币:MKR, SNX, SUSHI

- 投票托管代币:CRV, BAL, FXS

首先,我们得承认 2022 年对加密货币来说并不是最好的一年。BTC 和 ETH 从年初开始都下跌了约 - 50%。

因此,如果大多数其他代币的跌幅相同,甚至更糟,都没什么好惊讶的,因为它们的风险较高,而金融市场作为一个整体处于规避风险的情绪中。

不过,看到这些资产按其代币模型分类后的表现,确实很有意思。

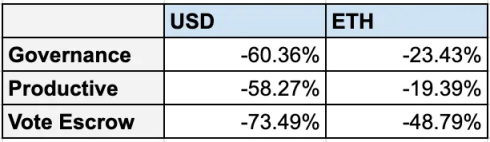

当在每个类别中取三个代币的平均加权指数时,以下是我们得到的 YTD 价格表现。

虽然直觉上许多人认为治理代币应该表现最差,因为他们被广泛认为是无价值的,但投票托管代币实际上是三种代币模型中平均表现最差的。需要注意的是,这一成绩不包括持有者从协议费、贿赂和任何其他正向现金流活动中获得的任何收益。

无论怎样,鉴于加密货币投资者对代币模型的积极情绪,这仍然相当令人惊讶。投票托管模型是目前代币经济设计世界中的元游戏。它具有令人信服的锁定动态,赚取现金流,并具有强大的治理权利(如指导流动性激励)。

有趣的是,vetoken 中并不是只有一个代币拖了另外两个的后腿。所有这 3 种代币对美元和 ETH 的表现都相当糟糕。Curve,该模型的先驱,下跌了 - 71%。同时,Frax 的 FXS 下跌了 - 84%,而 BAL 即使是在 3 月份实施的投票托管模型,也下降了 - 61%。

那么,原因是什么呢?

一个角度是,投票托管代币通常有大量的代币释放量。例如,Curve 目前每天向该协议的流动性提供者分发超过 100 万枚 CRV。根据 CoinGecko 报告的流通供应量,这相当于在未来一年内超过 100% 的通胀。同样,Balancer 目前每周分发 14.5 万枚 BAL,相当于超过 21% 的年化通胀。

另一方面,Frax 只释放了大约 7% 的代币供应作为对 LP 的奖励。虽然这一数字并不疯狂,但 Frax 的糟糕表现可能主要归因于 Terra 之后算法稳定币的下跌,以及由此导致的 4pool 的失败推出。

退一步讲,平均而言,生产性代币是表现最好的。这主要是由 SNX 推动的,它自年初以来只经历了 - 35% 的下跌。这可能是由于最近该协议的原子交换在聚合器(即 1inch)中成功整合所致 -- 该代币从 6 月份的底部反弹了 135%。

SNX 之外,MKR 的表现与一篮子资产持平,为 - 57%,最大的跌幅为 SUSHI,在其治理和运营动荡中下跌 - 87%。

虽然美元价格在波涛汹涌的宏观条件下表现平平,但当以 ETH 来看待这些资产时——因为我们总是希望超越 ETH——它们并没有那么糟糕。

有那么一段时间,在最近的市场底部附近,生产性代币以 ETH 计算实际上是在上涨的。

基本面 > 现金流

这里显然有很多细微差别,但增值的代币模型并不是万能的。

每个协议都有自己独立的驱动力。最终,推动宏观价格运动的主要是这些催化剂,而不是潜在的代币模型。虽然拥有锁定浮动资金的机制或有利于代币持有者的利润分配是有帮助的,但这并不是万能的。

毫无疑问,对于代币持有者来说,现金流权具有积极的优势,并增加了持有资产的吸引力,尤其是在协议赚取可观费用的情况下。

但在一天结束的时候?

基本面很重要。叙述很重要。

底层的代币模型 -- 除非严重崩溃 -- 应该仅仅是引擎盖下的一种助力。