作者| TaxDAO

穩定幣監理現狀與展望

穩定幣(Stablecoin)是一種以法幣或其他資產為錨定的加密貨幣,旨在降低價格波動,提高支付效率和金融普惠。由於穩定幣與主權貨幣掛鉤,對金融穩定、消費者保護、反洗錢、稅收等方面都可能造成影響,甚至威脅主權貨幣的地位。本文旨在探討國際穩定幣監管的現狀和問題,分析穩定幣監管的重要性,回顧各國對穩定幣的監管態度和政策,探討穩定幣與法幣、DeFi 之間的關係和影響,並提出對未來穩定幣監管的建議和展望。

1 勢在必行的穩定幣監管:概念與背景

1.1 穩定幣的概念與分類

1.1.1 穩定幣的概念:在實踐中發展

穩定幣是一種以法幣或其他資產為錨定的加密貨幣,旨在降低價格波動,提高支付效率和金融普惠。穩定幣的出現是為了解決傳統加密貨幣高波動性與低流動性的問題,同時保留其去中心化、透明、可編程等優勢。

最早的穩定幣項目出現於2014 年,如BitUSD 和NuBits,它們以其他加密貨幣為抵押物發行穩定幣。以這種方式發行的穩定幣穩定性較低,因為其他加密貨幣總是有劇烈的市場波動。 2015 年,Tether 公司推出了USDT,這是一種以美元為錨定物的法幣抵押型穩定幣,也是目前市值最高、交易量最大的穩定幣。

2018 年,法幣抵押型穩定幣蓬勃發展,USDC、PAX、TUSD 等著名的穩定幣都出現在這段時期。它們都聲稱有充足的法定貨幣儲備,並接受第三方機構的審計和監管。此外,也出現了一些商品支持的穩定幣,如PAXG、DGX 等,它們以黃金等實體商品作為錨定物。

2019 年,Facebook 宣布了Libra 計劃,這是一種以一籃子法幣和債券作為錨定物的演算法穩定幣,旨在創造一個全球性的支付網路。但由於其規模和影響力過大,引發了各國政府和監管機構的強烈反對和擔憂。

2020 年至今,演算法穩定幣成為了新的熱點,它們沒有任何錨定物或抵押物,而是透過演算法調節供應量來實現價格穩定。代表性的演算法穩定幣有Ampleforth、Basis Cash、Frax 等。

1.1.2 穩定幣的分類

穩定幣歷史發展的過程也反映了穩定幣各幣種間的差異;可以根據穩定幣的穩定機制將其分為四類:法幣抵押穩定幣(Fiat-collateralized Stablecoin)、加密抵押穩定幣(Crypto- collateralized Stablecoin)、演算法穩定幣(Algorithmic Stablecoin)和商品支援的穩定幣(Commodity-backed Stablecoin)。

- 法幣抵押穩定幣:這是最常見的一類穩定幣,其以法幣或其他傳統資產(如黃金、美元債券等)作為錨定物,並由中心化的發行方或託管機構保管。這類穩定幣的價格與錨定物保持一致或接近一致,具有較高的流動性和可兌換性。

- 加密抵押穩定幣:這是一種以其他加密貨幣(如比特幣、以太坊等)作為錨定物,並透過智慧合約或其他機制實現去中心化管理的穩定幣。這類穩定幣的價格與錨定物呈負相關,即當錨定物價格下跌時,穩定幣價格會上漲,反之亦然。

- 演算法穩定幣:這是指沒有任何錨定物,而是透過演算法調節供需來實現價格穩定的穩定幣。這類穩定幣的價格與市場需求呈正相關,即當市場需求增加時,演算法會增加供應量,進而降低價格。

- 商品支持的穩定幣:指以商品(如黃金、白銀、石油等)作為錨定物,並由中心化或去中心化的發行者或託管機構保管的穩定幣。這類穩定幣的價格與錨定物一致或接近一致,具有較高的抗通膨能力和價值儲藏功能。

1.2 穩定幣的市場現狀與風險

穩定幣的市場規模在近年來迅速成長。根據CoinGecko 的報告,截至2023 年9 月,全球穩定幣市值為1,384 億美元。其中,USDT 佔據了49% 的市佔率;USDC 和BUSD 分別佔據了30.9% 和11.4% 的市佔率。同時,穩定幣在加密貨幣市場中的重要性和影響力也在增加,2022 年1 月,穩定幣佔總加密貨幣市值的7.3%,而2023 年1 月,這一比例上升到了12.9%。

然而,在穩定幣市場規模激增的背後,也存在著日漸增長的陰影,其主要表現在以下幾個方面。

首先,與它加密貨幣一樣,穩定幣的交易存在稅務監管風險與金融業務風險。穩定幣的跨國性和匿名性增加了稅務逃避和漏稅的風險,其交易也涉及多個金融業務領域,為各國稅務部門帶來了監管難題。

其次,中心化穩定幣存在的潛在信用風險也被各國政府所關注。以USDT 為例,Tether 宣稱每發行1 個USDT,其就會在保證金帳戶內存入1 美元,以確保USDT 幣值穩定。然而,USDT 的發行並沒有國家信用背書,也缺乏足夠的監管機制;因此,Tether 時常被懷疑有超量發行USDT 獲利的風險。若交易所存入的抵押品不足,穩定幣的幣值就會與其錨定的資產脫鉤,直接帶來金融市場的縮水。

更重要的是穩定幣發展所帶來的貨幣政策風險。如果穩定幣(尤其是全球性的穩定幣)廣泛使用,就有可能影響各國的貨幣供應,進而影響匯率、利率等貨幣政策工具的有效性,甚至威脅各國的貨幣主權和金融穩定。

考慮到以上風險,國際貨幣基金組織(IMF)在多個場合呼籲建立穩定幣的全球統一監管體系。 IMF 於今年1月發布的部落格Crypto Contagion Underscores Why Global Regulators Must Act Fast to Stem Risk 中闡述:如果沒有適當的監管,穩定幣可能會破壞貨幣政策的有效性,引發金融危機,無論已開發經濟體還是發展中經濟體都是如此。此前,在2022 年9 月的金融科技說明文件中,IMF 強調要實現強而有力、全面、全球一致的加密資產監管。

2 穩定幣監管現狀:分散中求統一

2.1 穩定幣監管政策起源

整體來看,穩定幣監管於2019 年以來才逐漸得到各國政府的重視;在此之前,穩定幣通常與其它數位資產一起接受統一監管,而非有其自身的監管要求。

2019 年,Libra 的發行計畫引發了全球對穩定幣的關注和擔憂,與穩定幣相關的金融風險問題也開始「走向台前」。 G7 穩定幣工作小組在2019 年10 月發布了《全球穩定幣評估報告》,首次正式提出了「全球穩定幣」的概念,並指出了其對金融穩定、貨幣主權、消費者保護等方面的潛在挑戰。隨後,G20 委託金融穩定委員會(FSB)審查Libra 項目,並於2020 年4 月和2021 年2 月分別發布了兩份關於全球穩定幣的監管建議。

2.2 主要國家及地區穩定幣監管動態梳理

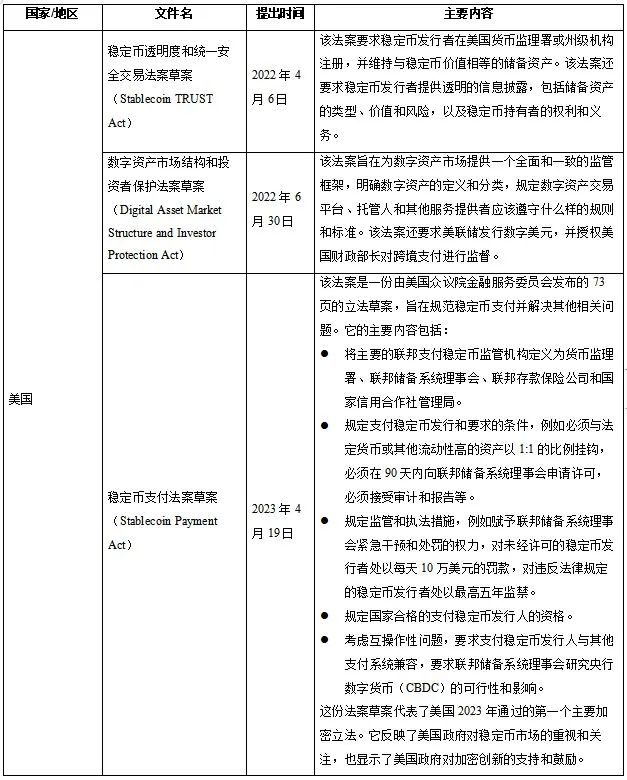

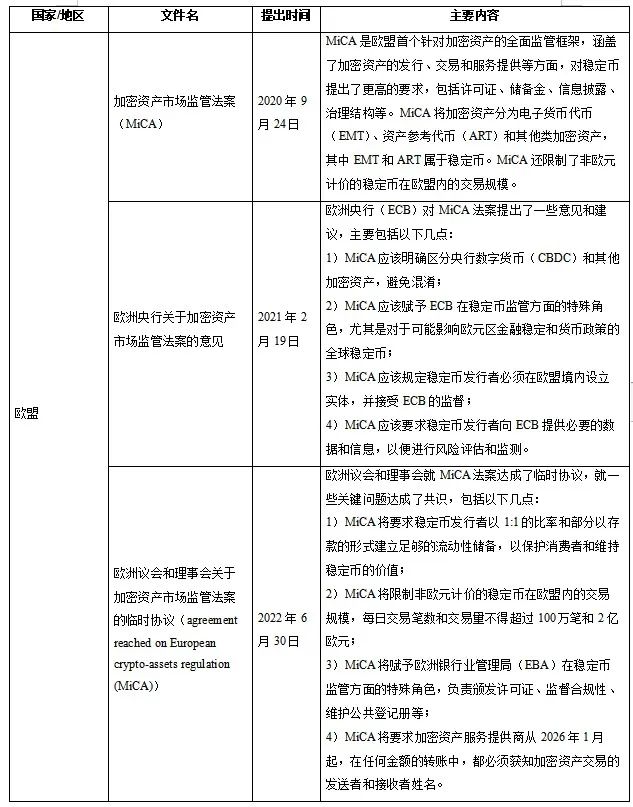

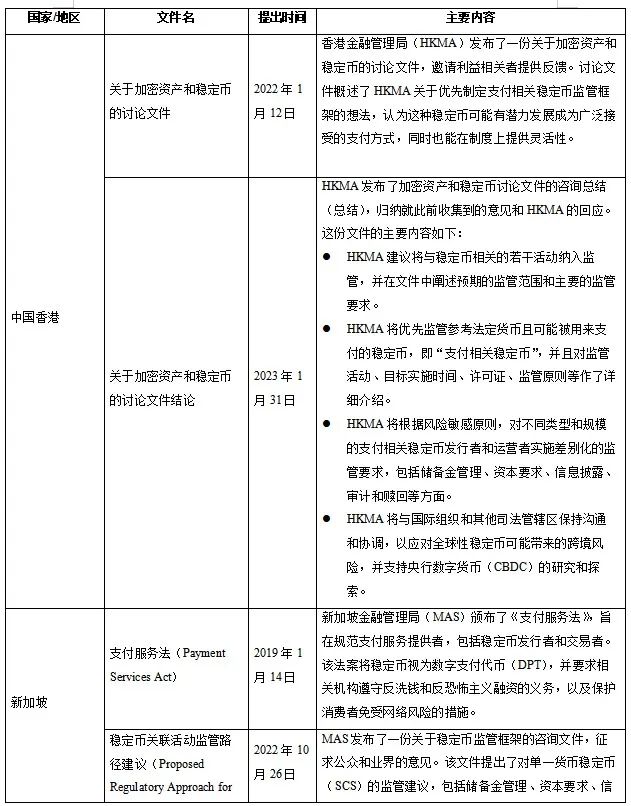

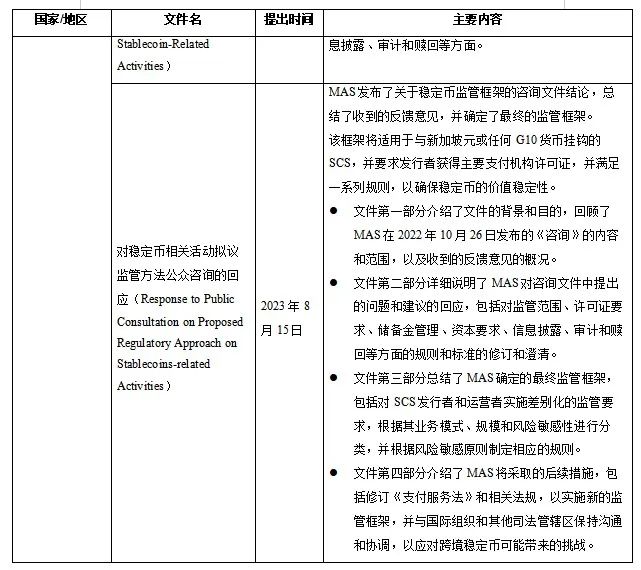

在FSB 監管建議的指引下,部分國家也提出了本國的穩定幣監管政策,其中以美國、歐盟、中國香港和新加坡的監管政策較為先進。本文整理了這四個國家/地區2019 年以來的主要監管政策,如下表所示。

其中,美國的《穩定幣支付法案草案》預計將成為全球第一部專門規範穩定幣的正式立法,而香港、新加坡的政策討論離形成正式立法還有一定距離。綜觀目前立法趨勢,可以發現穩定幣監管的共通性有以下幾點。

- 將穩定幣視為特殊加密資產,對其進行專門監管,而非納入現有的金融法規架構中;

- 要求穩定幣發行者和運營商獲得相應的許可證或註冊,並接受相關機構的監督和審計;

- 要求穩定幣發行者和營運者維持與穩定幣價值相等的儲備金,並對儲備金的類型、價值和風險進行透明的資訊揭露;

- 要求穩定幣發行者和業者遵守反洗錢和反恐怖主義融資的義務,設計了保護交易者,防範網路風險的措施;

- 限製或禁止非本國貨幣計價的穩定幣,維護本國貨幣的主權和穩定;

- 與國際組織和其他司法管轄區保持溝通和協調,以應對跨境穩定幣。

3 穩定幣監管:政策展望

3.1 穩定幣與法幣:糾葛與未來

在加密貨幣交易市場中,穩定幣的主要作用即「充當」法幣,作為其它資產交易的價值尺度。這是因為法幣和加密貨幣之間的兌換通常需要透過中心化的交易所或其他第一方機構,這會增加交易的時間、成本和風險,而穩定幣可以在區塊鏈上直接進行去中心化的交易,提高交易效率與安全性。

穩定幣依存於法幣,但法幣也受到穩定幣的影響。一方面,法幣抵押型穩定幣依賴法幣作為錨定對象,維持其價值穩定性,同時也受到法幣監管政策的影響。例如,根據美國《穩定幣草案》,法幣抵押型穩定幣需要有中心化的發行機構和託管人持有法幣資產,並提供儲備證明機制,以證明其具有足額的抵押資產。然而,另一方面,穩定幣也具有挑戰法幣地位的潛力,因為它們具有更高的交易效率、匿名性與透明度,可能會吸引更多的用戶和資本流入。如果人們廣泛接受某種穩定幣(如USDT),其就可能在國家貨幣體系中發揮類似M0 或M1 的作用,從而影響貨幣供應量——此時,貨幣供應量不再完全由央行決定,而是由央行與穩定幣發行商共同決定,相當於國家喪失了部分鑄幣權。

正因如此,各國對穩定幣的監管往往持謹慎態度,尤其是對與法幣掛鉤的超主權貨幣嚴加限制。綜觀已有政策方向,對法幣抵押型穩定幣的監管應會越來越嚴格。

3.2 DeFi 與穩定幣:雙生花

穩定幣是DeFi 的基礎資產和交易媒介,可以促進DeFi的發展和創新。

穩定幣對DeFi 至關重要。穩定幣在波動巨大的虛擬貨幣領域中保持錨定價格,從而將DeFi 服務的風險/收益計算與數位資產的高波動性分開。對DeFi 服務來說,金融交易需要穩定的價格來進行價值交換。其投資者也需要穩定的記帳單位。穩定幣在DeFi 中發揮多種作用,例如:

穩定幣可以作為借貸市場的借款或抵押品,提供低成本、高效率、無抵押風險的借貸服務。例如,MakerDAO 是一個基於以太坊的去中心化借貸平台,用戶可以透過超額抵押加密資產(如ETH)來產生DAI(與美元錨定的去中心化穩定幣)。使用者可以利用DAI 進行交易或投資,或隨時贖回抵押品。

穩定幣可以作為交易市場中的交易對或流動性提供者,提供低滑點、高流動性、無做市商風險的交易服務。以Uniswap 為例,其是一個基於以太坊的去中心化交易協議,用戶可以將代幣存入流動性池中賺取交易費用。穩定幣在Uniswap 中佔據了很大比例的流動性池,因為它們可以降低無常損失並提高交易效率。

穩定幣可以作為保險市場中的賠償或投保資金,提供低門檻、高覆蓋、無信任風險的保險服務。舉例而言,Nexus Mutual 是一個基於以太坊的去中心化保險平台,用戶基於風險共享池(RSP)的機制,在平台上購買或提供對智能合約故障的保險,以賺取利息和獎勵,或承擔保險索賠的責任。在Nexus Mutual 中,穩定幣是唯一可以用來購買或提供保險的資產。

綜上所述,穩定幣和DeFi 是相互促進和依賴的關係,穩定幣為DeFi 提供了穩定的價值基礎和交易媒介,DeFi 為穩定幣提供了廣闊的應用場景和創新空間。

參考文獻

[1] CoinGecko. (2023). Global stablecoin market capitalization.

[2] European Banking Authority. (2023). Agreement reached on European crypto-assets regulation (MiCA).

[3] European Central Bank. (2021). Opinion of the European Central Bank on a proposal for a regulation on markets in crypto-assets, and amending Directive (EU) 2019/1937.

[4] Financial Stability Board. (2020). Addressing the regulatory, supervisory and oversight challenges raised by “global stablecoin” arrangements.

[5] Financial Stability Board. (2021). FSB roadmap to enhance cross-border payments: Phase III implementation plan.

[6] G7 Working Group on Stablecoins. (2019). Investigating the impact of global stablecoins.

[7] Hong Kong Monetary Authority. (2022). Discussion paper on cryptoassets and stablecoins.

[8] Hong Kong Monetary Authority. (2023). Response to public consultation on proposed regulatory approach for stablecoin-related activities.

[9] International Monetary Fund. (2022). Crypto contagion underscores why global regulators must act fast to stem risk.

[10] International Monetary Fund. (2022). Fintech notes: Regulatory issues related to crypto-assets.

[11] Monetary Authority of Singapore. (2019). Payment Services Act 2019.

[12] Monetary Authority of Singapore. (2022). Proposed regulatory approach for stablecoin-related activities.

[13] Monetary Authority of Singapore. (2023). Response to public consultation on proposed regulatory approach on stablecoins-related activities.