作者:南枳,Odaily 星球日报

以太坊和基于以太坊的Layer2,近两年来不论代币价格还是核心项目,式微之势愈发明显。其中,ARB 成为近一年价格走势表现最差的代币,STRK更是上线仅半年就下跌了90%。

究其根本原因,一方面是Layer2生态活跃度和收入有限,另一方面各个Layer2的代币均只有治理功能,无法获得收益,需求较弱。针对后者,Arbitrum上的治理聚合协议PlutusDAO曾在去年发起了质押ARB生息的提案并通过了链下投票,虽然最终在链上投票环节失败,但在一段时间内确实成功提振了币价(30天涨幅约40%)。

8月16日,Arbitrum社区初步通过了「启用ARB质押来解锁代币效用」的提案,旨在为ARB代币进行赋能。提案具体内容是什么,是否能够扭转ARB代币的基本面?Odaily将于本文进行解读。

提案解读

治理与代币痛点

该提案由Tally 市场运营负责人 Frisson提出,Frisson表示ARB主要存在着以下问题:

- 治理权力是 ARB 需求的唯一来源,但代币却存在着大量的新增供给,包括解锁、国库支出等;

- ARB的再质押或在DeFi中的使用与治理功能互不兼容。当ARB存入智能合约时将失去投票权,不到1%的ARB代币在链上治理中被积极使用。

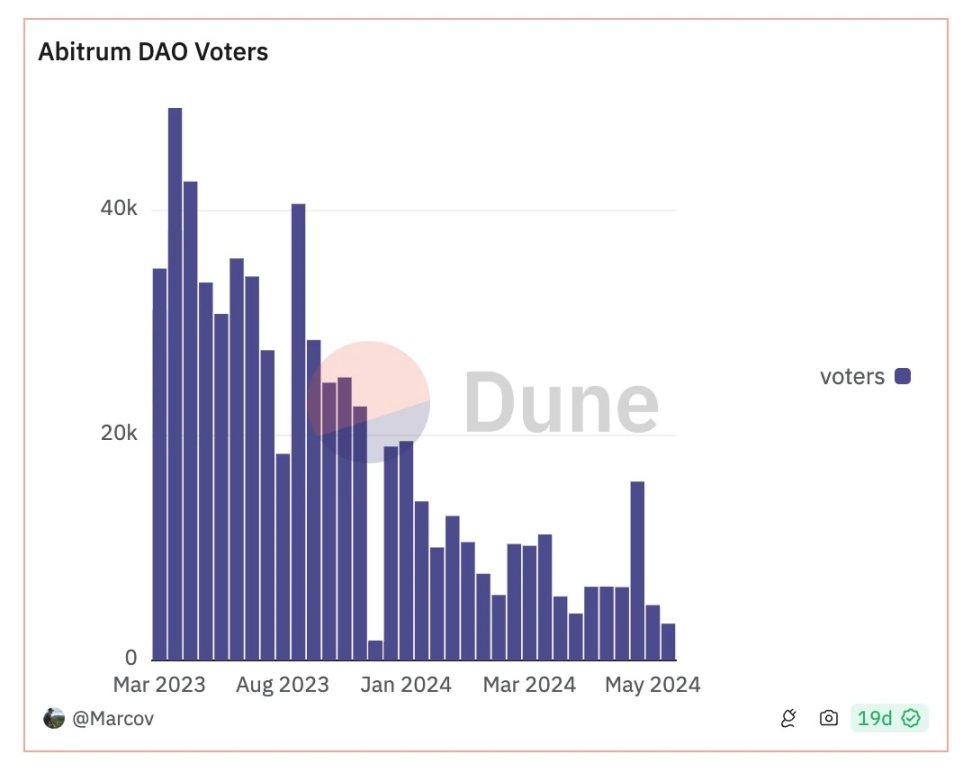

- 参与治理的DAO成员自Arbitrum代币上线以来持续下降。

解决方案

因此,提案希望创建一种机制,将来自Arbitrum的收益分配给代币持有者,包括定序器费用、MEV费用、验证者费用、代币通胀和国库等多种来源,但具体采用引入哪些收入仍需后续治理投票决定。

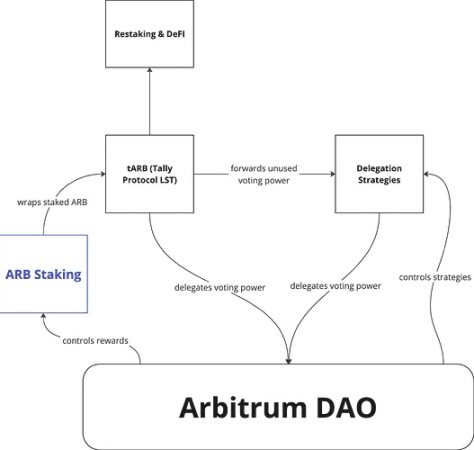

进一步地,提案要求代币持有者获取收益前,需要将代币委托给「活跃的治理人」。同时,提案通过Tally引入了ARB流动性质押代币stARB,允许持有者在质押代币的同时,保留和DeFi协议结合以及自动复利的能力。

通过以上两个模块的组合,ARB持有者有望通过网络活动获得收益,而stARB的引入使得代币的治理不再受限,与收入的结合能够提升治理的活跃程度。

从根本逻辑上来看,这一提案的通过显然是对ARB的利好,但落到实际还需要考虑一个问题,网络活动收益有多少?即使把网络收益全部分配给代币持有者能为其带来多少增益?

网络活动收益

上升的网络活跃度

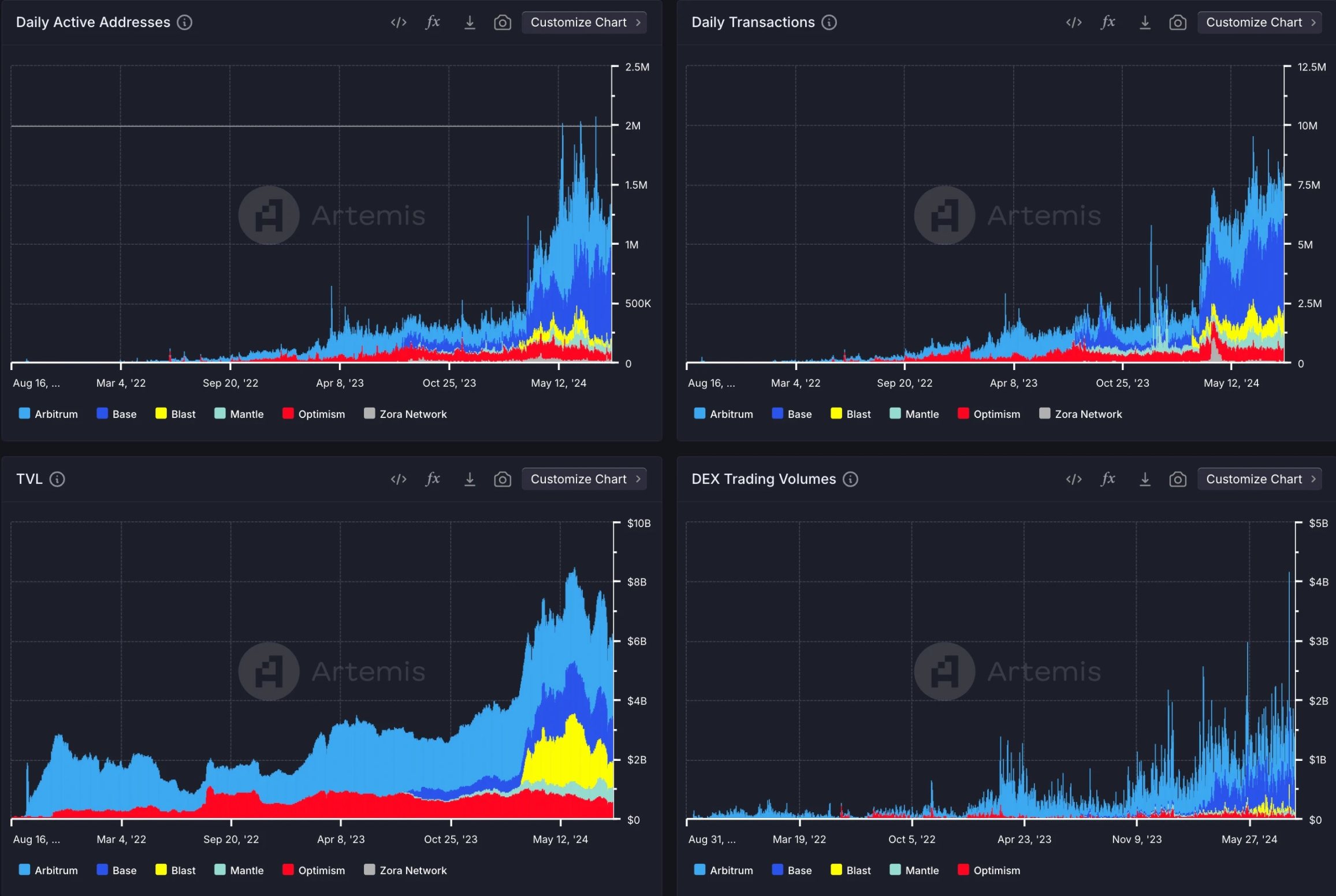

从常规指标来看Layer2,实际上其市场份额仍在高位横盘甚至略有上升,下图分别为几大Layer2的活跃地址、每日交易量、TVL 和DEX交易量。

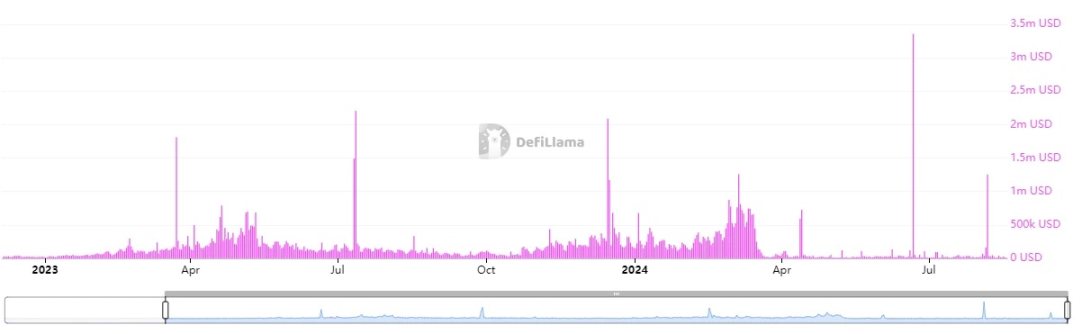

下降到忽略不计的网络收入

然而DefiLlama数据显示,Arbitrum网络过去24小时的收入仅为6000美元,自3月的坎昆升级后,除了少数几次出现偶然性爆发外,每日收入大约在1-4万美元之间波动。按照每日3万美元计算,一年的网络收入仅约为1000万美元,相较ARB 18亿美元的流通市值和近期每个月6000万美元的代币解锁杯水车薪。

收入锐减的主要原因来自于坎昆升级前,Arbitrum及其他的Layer2网络的收入主要来自于「用户在Layer2上支付的Gas费用」和「Layer2向以太坊主网提交交易的费用」之差。例如Starknet每笔交易至少需要1-2美元,但成本基本可忽略不计,利润率超99%。坎昆升级后,这一核心收入已无望回到同一量级。

因此能够提供合理收益的途径仅剩「增发」,去年11月PlutusDAO提出的增发1亿枚ARB作为质押奖励的提案,虽然通过Snapshot链下投票,但在Tally链上投票未得到通过。其原因可能是通胀率过高,1亿枚ARB在去年11月为流通量的7%,总量的1%。

当前ARB流通量为32.6亿枚,按照1亿枚增发则收益率为3%,需按1年发放完毕才能达到DeFi收益的最低水平,一旦通胀率过高,又将成为代币价格的重要威胁。

结论

综上,这一质押赋能提案虽逻辑上能够成立,并且明显利好ARB,但考虑到网络实际盈利能力,利好程度目前初步来看较为有限。Tally投票计划将于10月进行,建议ARB代币的相关持有者关注近两个月的具体计划方案。