撰文:THOR

編譯:深潮TechFlow

引言

ETH ETF 即將上線。雖然大多數人都在猜測這些產品的短期和長期影響,但另一個問題是:能否透過增加槓桿ETH beta 的曝險來捕捉ETH 的這項催化劑?

ETH beta 指的是以太坊生態系統內的山寨幣,這些山寨幣理論上應該作為ETH 的槓桿曝險。常見的例子包括LDO 或ENS,交易者認為這些山寨幣相對於ETH 本身波動更大。然而,最近“ETH beta”這個術語大多被認為是一個meme,因為山寨幣總體表現不佳。選擇一個與ETH 相關的山寨幣作為槓桿敞口就像在大海撈針,通常導致交易者和投資者在更長的時間框架內表現不如ETH。

那麼,這次是否有所不同?在ETH ETF 上市之際,最好的策略是押注相對於ETH 具有更高beta 的山寨幣嗎?今天的文章將從量化的角度探討這個問題。

價格表現

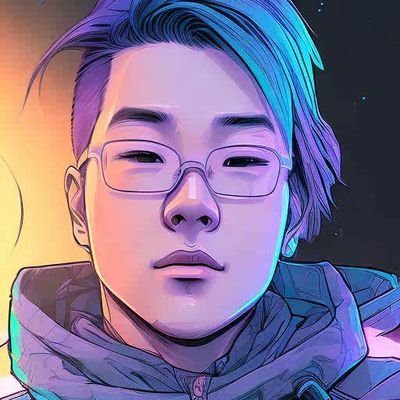

TOTAL3(山寨幣市值)相對於ETH 市值約為1.48。自2020 年以來,這個比例只有在少數幾次情況下才會這麼低,這表明ETH 表現優於大多數山寨幣。

圖表: hyphin;來源使用Datawrapper 創建

可以從幾個角度解讀這張圖表。首先,這些山寨幣在歷史上通常會在這個水平反彈。鑑於最近對山寨幣的高度看空情緒,這可能是一個潛在的情況。然而,這張圖表顯示出多年的下降趨勢,顯示很難找到能夠跑贏ETH 的山寨幣。此外,山寨幣市值雖然可能增加,但由於許多代幣的低流通量和大量解鎖,價格可能會下跌。因此,要找到可靠的“ETH beta”更加困難。

分析作為潛在ETH beta 的代幣樣本包括以下內容:

[L2's]

OP, ARB, MANTA, MNT, METIS, GNO, CANTO, IMX, STRK

[Alt L1's]

SOL, AVAX, BNB, TON

[DeFi]

MKR, AAVE, SNX, FXS, LDO, PENDLE, ENS, LINK

[Memes]

PEPE, DOGE, SHIB

放大來看,下面的圖表顯示了今年以來(過去198 天)ETH 和這四類代幣的表現。

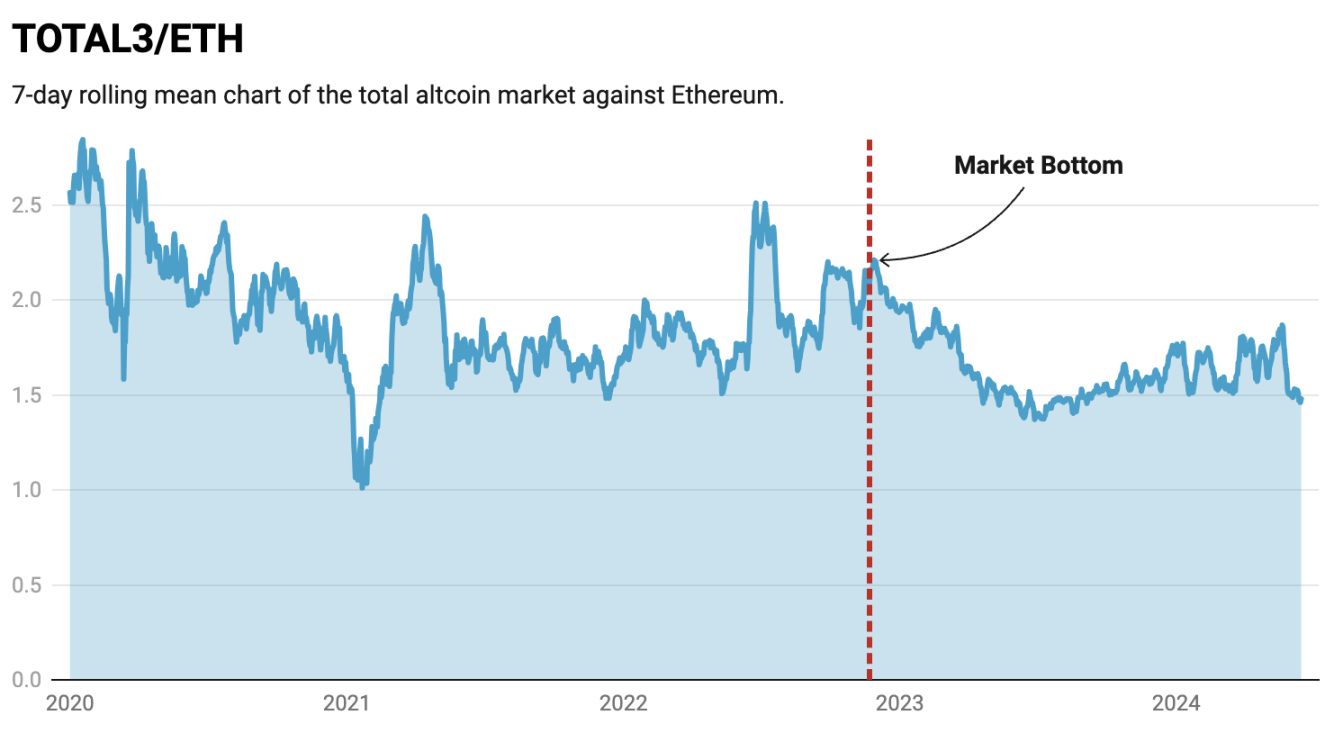

L2 年度表現百分比

圖表:Thor Hartvigsen;使用Datawrapper 創建

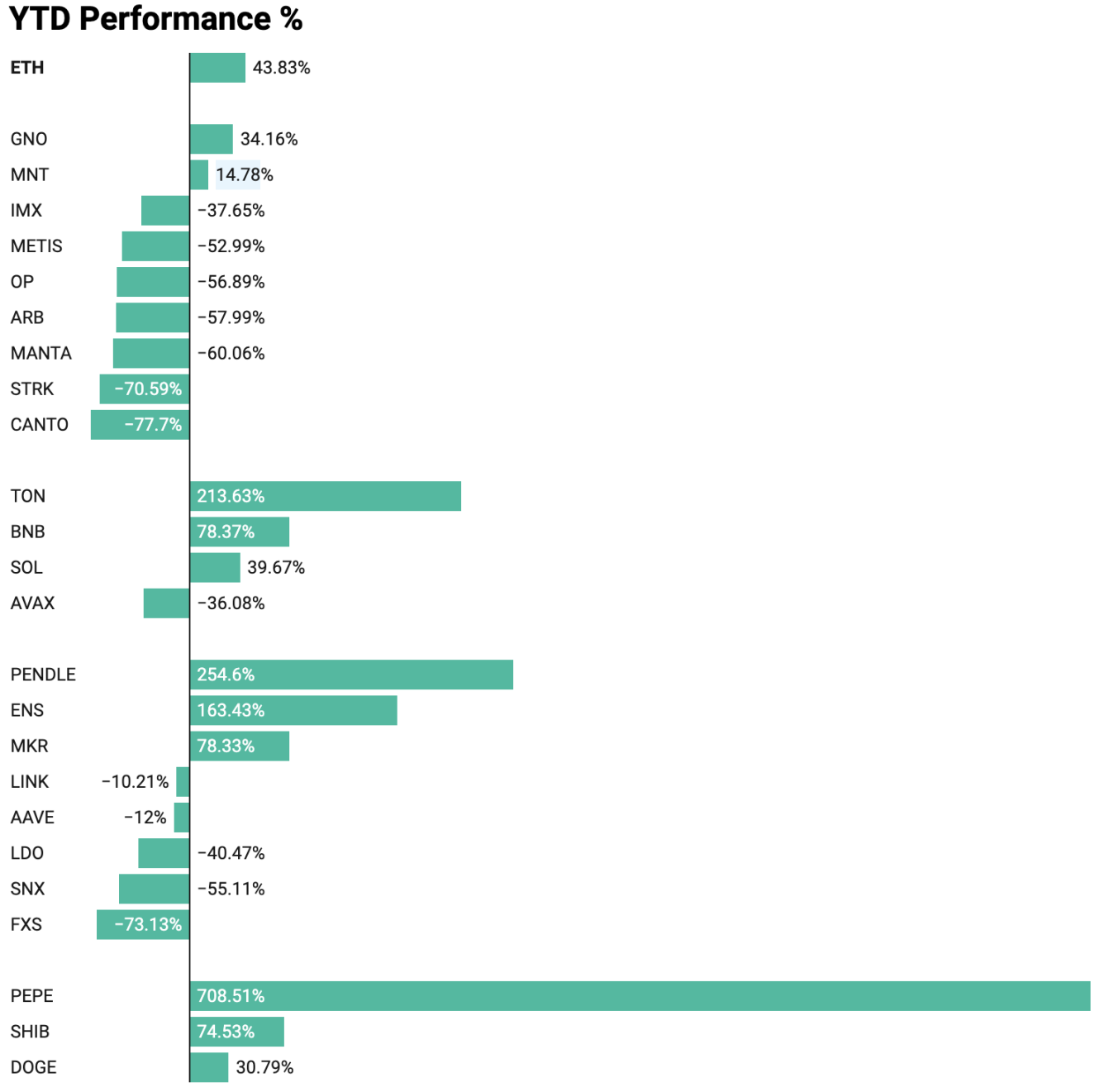

值得注意的是,沒有一個L2 代幣在今年內表現超過ETH,表現最好的GNO 上漲了34%,而ETH 則上漲了44%。表現最差的包括MANTA、STRK 和CANTO,今年都下跌了超過60%。

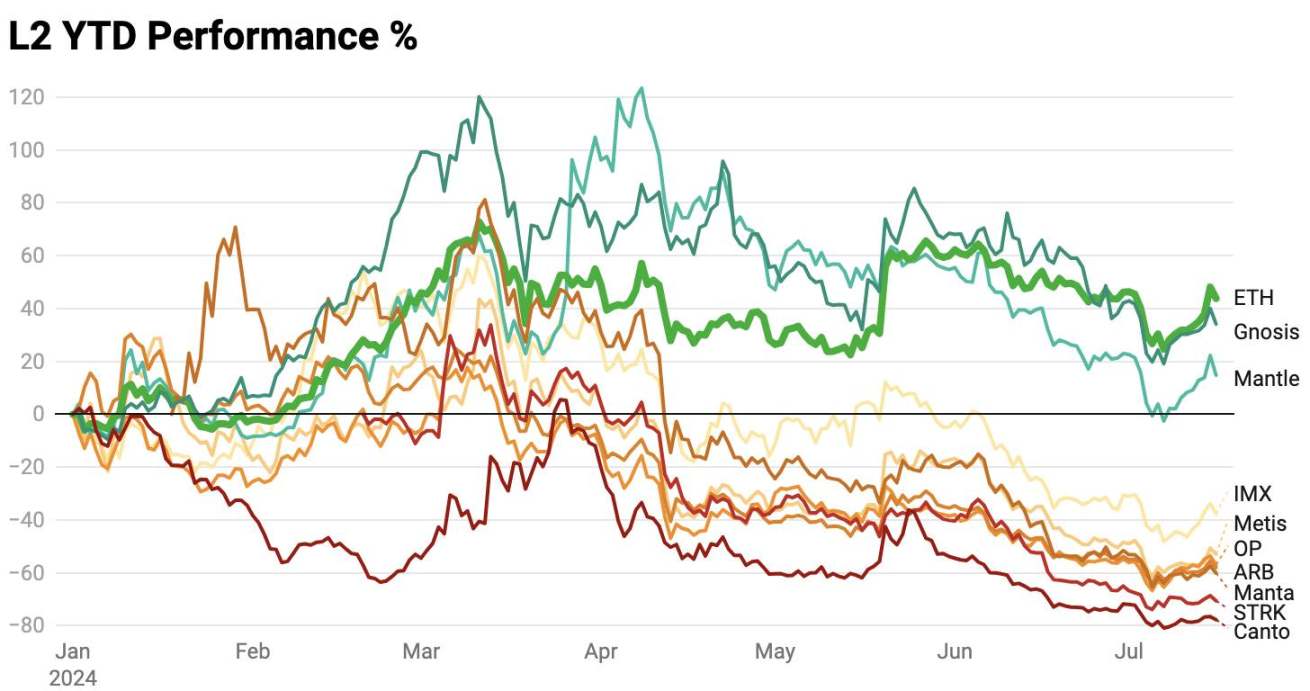

頂級Alt L1 年度表現百分比

圖表:Thor Hartvigsen;使用Datawrapper 創建

頂級Alt L1 代幣表現要好得多,TON 和BNB 都明顯跑贏了ETH。 AVAX 是唯一一個今年下跌的代幣。

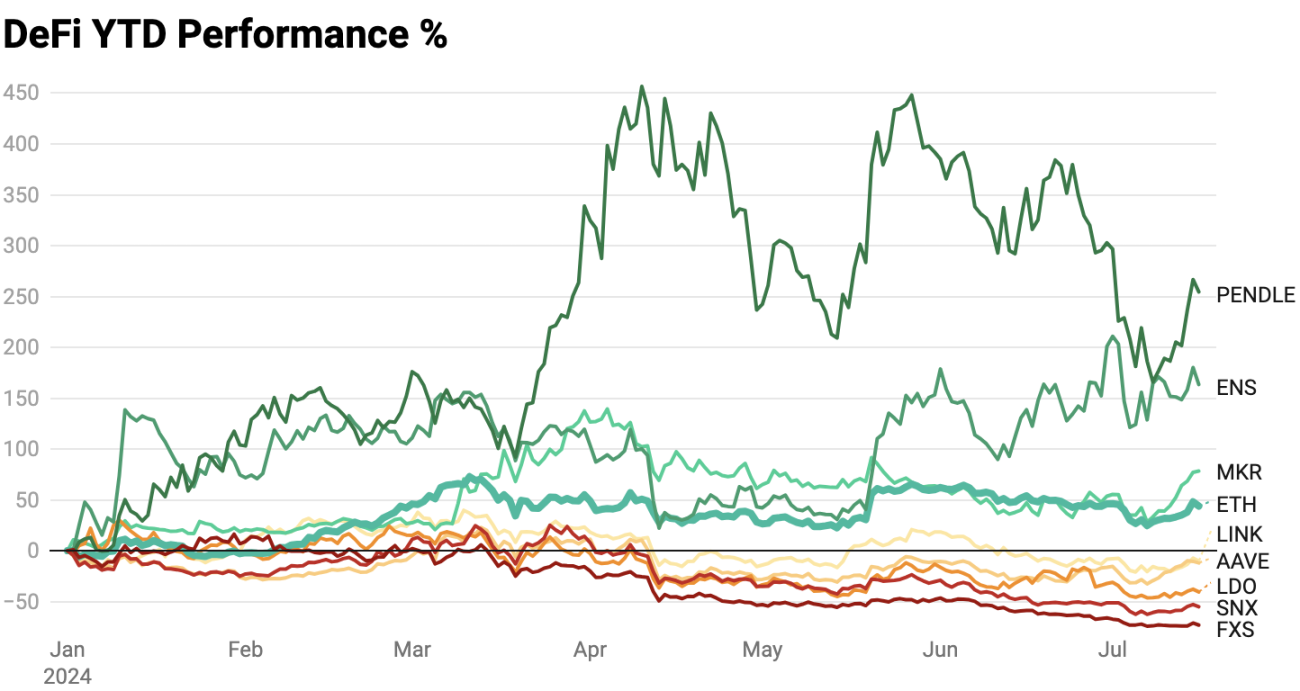

DeFi 年度表現百分比

圖表:Thor Hartvigsen;使用Datawrapper 創建

在這個籃子中的8 個DeFi 代幣中,有3 個跑贏了ETH,分別是PENDLE(+254%)、ENS(+163%)和MKR(+78%)。其餘5 個今年都下跌,表現最差的是FXS,下跌了73%。

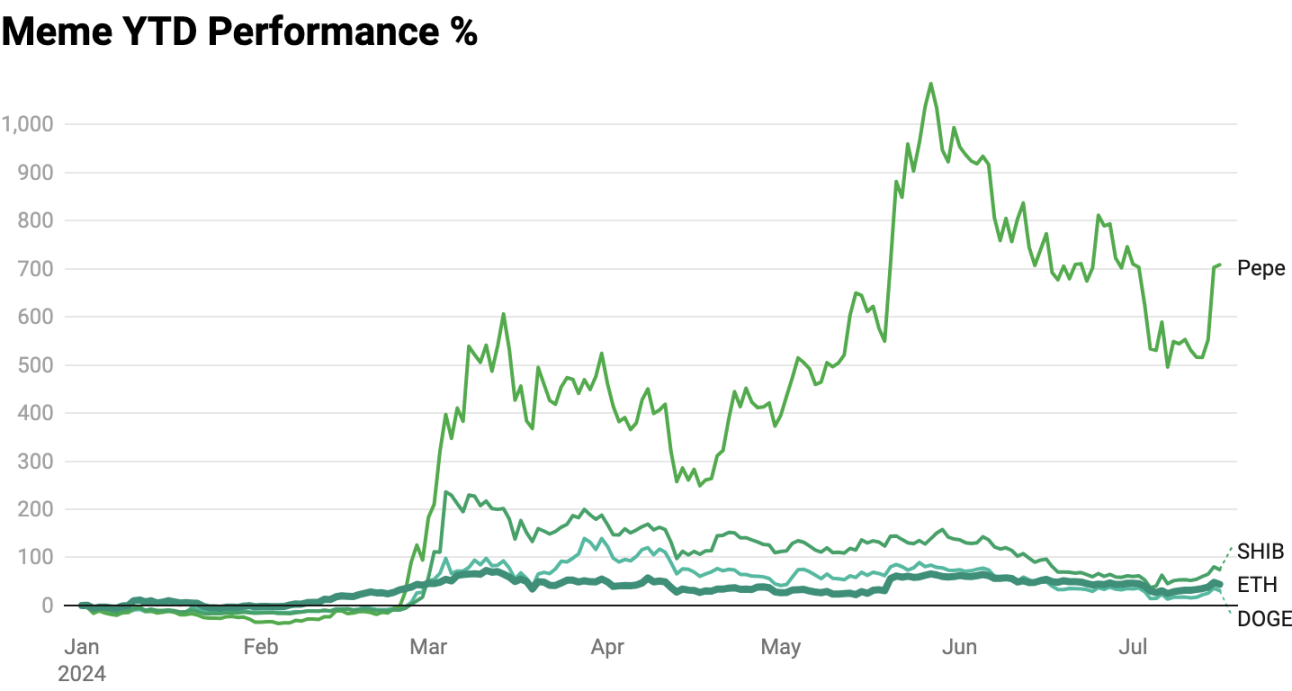

Meme 代幣年初至今表現百分比

圖表:Thor Hartvigsen;使用Datawrapper 創建

2024 年,meme 代幣表現突出,這在最大的以太坊原生meme 代幣中尤其明顯。 Pepe 漲幅最大,上漲了708%;SHIB 上漲74%;DOGE 上漲31%。

總結

年初至今表現百分比

圖表:Thor Hartvigsen 使用Datawrapper 創建

相關性

所選的山寨幣樣本並非隨機,而是通常被認為與ETH 表現相關的代幣。例如,Solana 或Sui 上的隨機DEX 代幣與以太坊網路上的ERC-20 代幣相比,與ETH 的相關性較低。

上述年初至今的個別表現很有參考價值,儘管過去的表現不能保證未來的結果,但可能存在一些訊號。如果我們要分析這些代幣是否真正作為ETH 的槓桿beta 曝光,而不僅僅是個別行為,我們需要更深入地研究。沒有完美的方式來建模這一點,加密市場也遠非有效率。因此,所獲得的數據必須謹慎對待。然而,研究這種行為的一種方法是查看這些山寨幣與ETH 之間的相關性。

相關性衡量兩個資產之間關係的強度和方向,並可以幫助解釋它們如何相互移動。相關性值範圍從-1 到1,其中1 為完全正相關,-1 為完全負相關。

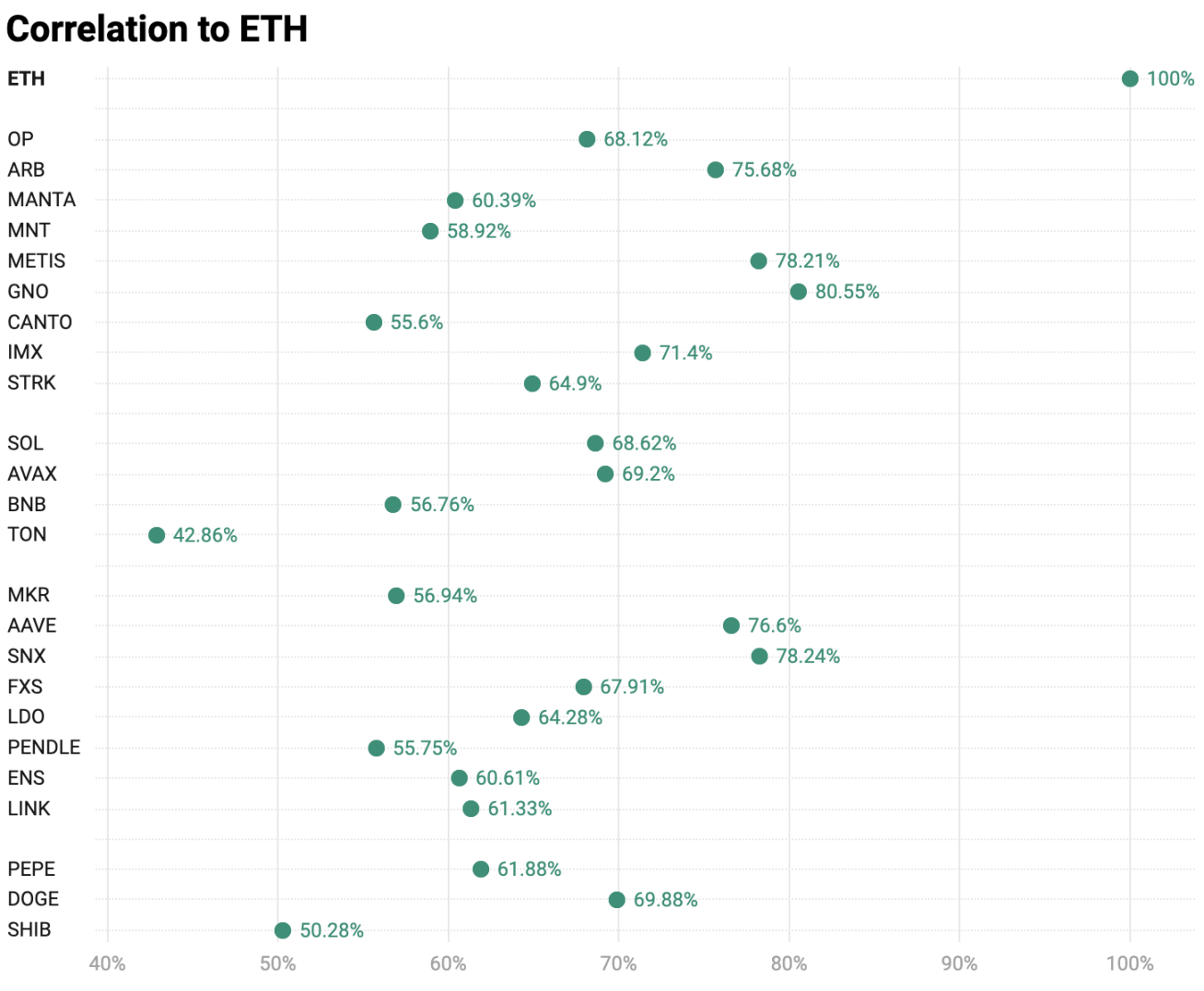

下圖顯示了各種代幣與ETH 之間的相關性。 ETH 與ETH 之間的相關性顯然是100%。與ETH 相關性最高的山寨幣是GNO、SNX、METIS、AAVE 和ARB。

圖表Thor Hartvigsen 使用Datawrapper 創建

圖表:Thor Hartvigsen;使用Datawrapper 創建

在年初至今表現最好的代幣中,PEPE、TON、PENDLE、ENS 和BNB 與ETH 的相關性都在60% 或更低,這表明它們的表現更多是由於其他因素(可能是BTC 相關性或個別變數)。 TON 與ETH 的相關性最低,因此購買此資產以捕捉槓桿ETH 曝光是不理想的。

Beta

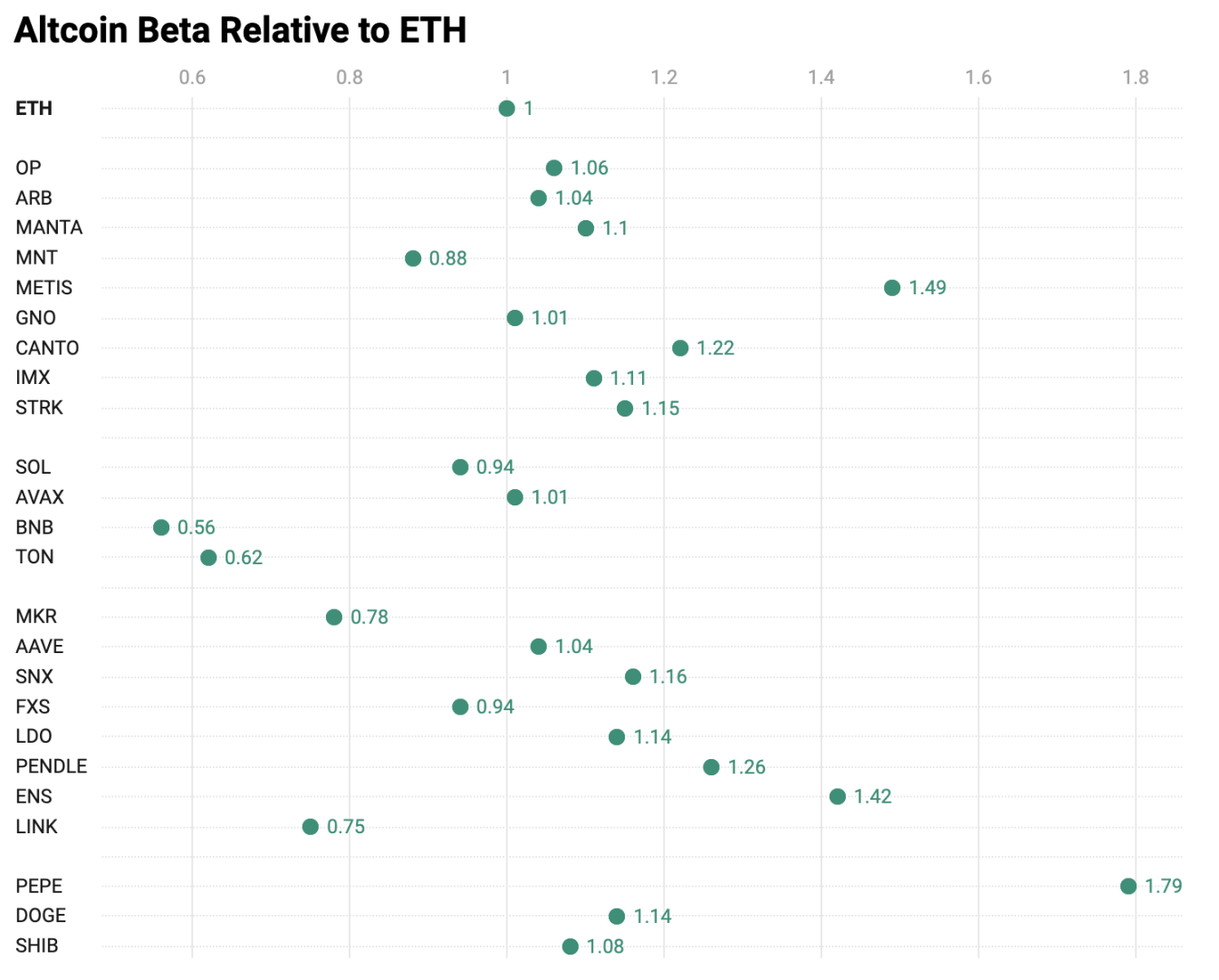

更進一步,我們可以計算這些山寨幣相對於ETH 的年初至今beta 係數。 Beta 用於表示資產相對於基礎市場(在此實例中為ETH)的波動性。 ETH 的beta 值為1,波動性較高的山寨幣的beta 值大於1,波動性較低的山寨幣的beta 值小於1。

山寨幣beta 與以太幣的相關性

圖表:Thor Hartvigsen;使用Datawrapper 創建

從此分析來看,只有少數山寨幣相對於ETH 具有高beta 係數,即PEPE、METIS、ENS 和PENDLE。具有高beta 係數的山寨幣相對於ETH 本身更具波動性。結合我們的相關性和beta 分析結果,可以建議PEPE 作為較好的ETH beta 資產之一,如果ETH 因ETF 上市而升值,可能會帶來不錯的回報。然而,重要的是要記住此分析的局限性。影響這些資產行為的外部因素很多,不包括在此分析中,因此請將其視為理論練習,而不是直接用於交易的數據。

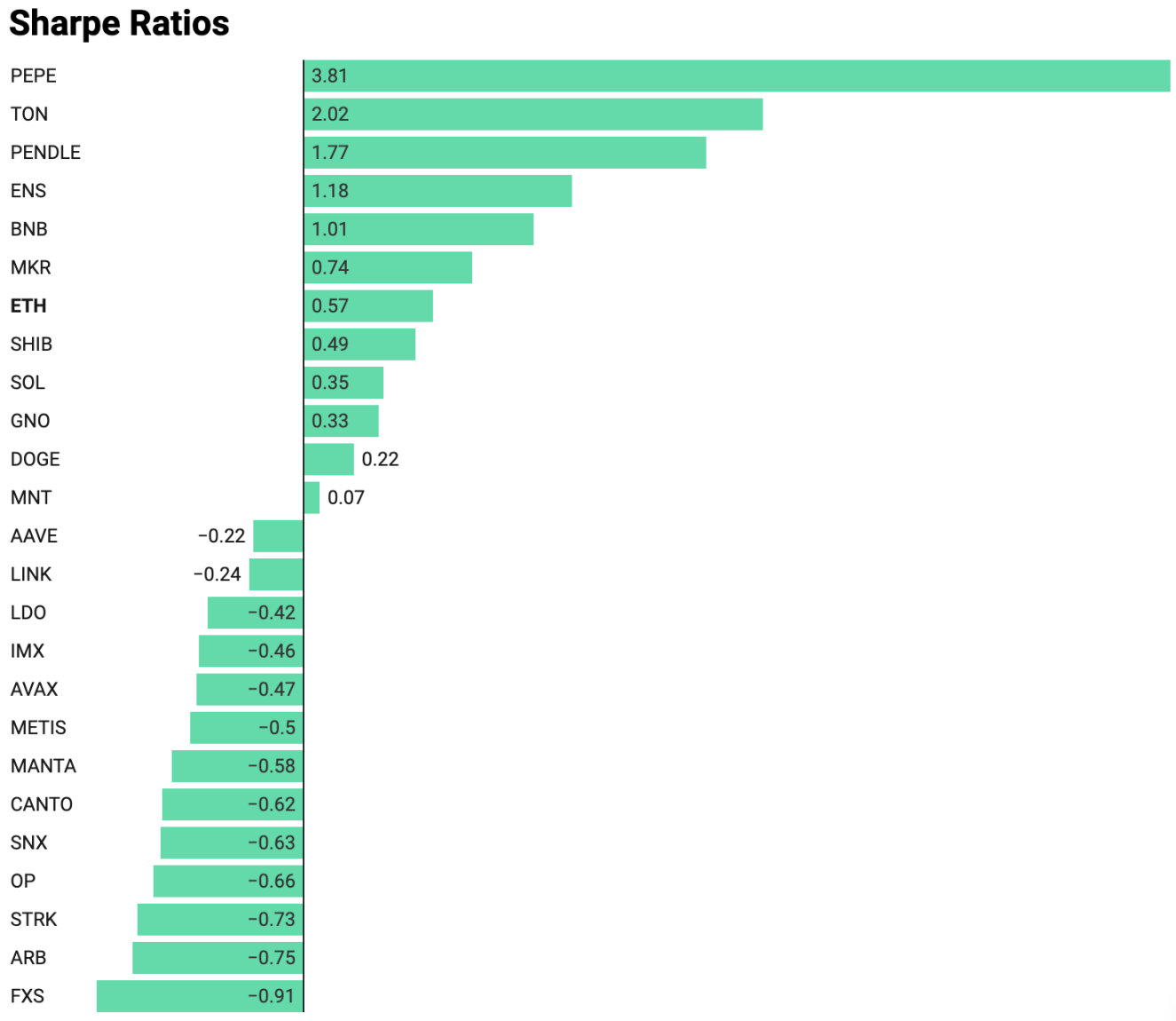

Sharpe 比

最後,我們可以計算這些資產的年初至今Sharpe 比率,以衡量其近期表現。 Sharpe 比率透過將報酬率減去無風險利率,再除以波動性(標準差)來衡量波動性調整後的報酬。用於此分析的無風險利率是Maker 的「DAI 儲蓄利率」所提供的8% 年收益率。 Sharpe 比率越高,表現越好。

圖表:Thor Hartvigsen 使用Datawrapper 創建

結論

那麼,這次分析的主要結論是什麼呢?

- 首先,只有少數在Crypto Twitter 上被分類為「ETH beta」的山寨幣能夠超過ETH 本身的表現。

- 其次,山寨幣的表現不能完全歸因於ETH 的相關性或beta。這些代幣不僅與ETH 以外的其他資產相關,還受到個別變數的影響。

購買這些山寨幣來獲得槓桿ETH 曝露是不明智的,因為你可能會承擔許多未知的額外風險。如果你想要透過槓桿投資ETH,直接在Aave 上進行2 倍ETH 多頭操作更為合理。在這種情況下,你可以得到100% 的相關性和2 的beta 值。

最後一點,關於ETH 在ETF 上市後表現良好的預期,主要是因為新ETH ETF 買家的潛在資金流入。這些山寨幣不會受到這種正面購買壓力的影響(它們不是即將上市的ETF 代幣),並且在接下來的幾週或幾個月內有大量代幣解鎖。不要把事情搞得太複雜。