來源: Cointelegraph , Fortune

綜編:Felix, PANews

經過多年的監管阻撓和修改無數次的註冊文件,以太坊現貨ETF終於進入市場。芝加哥選擇權交易所(Cboe)近日宣布,五隻以太坊現貨ETF將於7月23日在該交易所上市,包括富達以太坊基金、富蘭克林以太坊ETF、Invesco Galaxy Ethereum ETF、VanEck以太坊ETF和21Shares Core以太幣ETF。

其他四隻以太坊現貨ETF將在納斯達克或紐約證券交易所(NYSE)Arca上交易。目前這些交易所尚未發布官方公告,但預計也將於近期上市。

備受期待的上市是加密市場的決定性時刻,也是數百萬美國機構和散戶投資者的機會。這些ETF緊跟著11個比特幣現貨ETF的腳步。比特幣現貨ETF自今年1月推出以來,比特幣管理的資產已累積超過540億美元,今年已飆升47%。以下是您需要了解的有關以太坊現貨ETF的所有資訊。

什麼是以太幣現貨ETF ?

ETH是以太坊區塊鏈的原生加密貨幣。從法律上講,ETH被認為是一種商品,相應的ETF將是證券,但美國SEC對此認定持保留態度。

ETF於1993年首次進入市場。這些基金匯集了一籃子證券,例如幾種不同的能源股,其價格與其追蹤的指數保持一致。它們在交易所上市,可以在市場交易時間交易,因此運作方式與股票類似。

現貨以太坊ETF將追蹤ETH的現貨(或當前)價格。這些產品使投資者無需擁有加密錢包即可獲得加密貨幣。這些ETF將以委託人信託的形式設立,這意味著投資者將擁有信託持有的ETH的份額。

由誰發行,費用是多少?

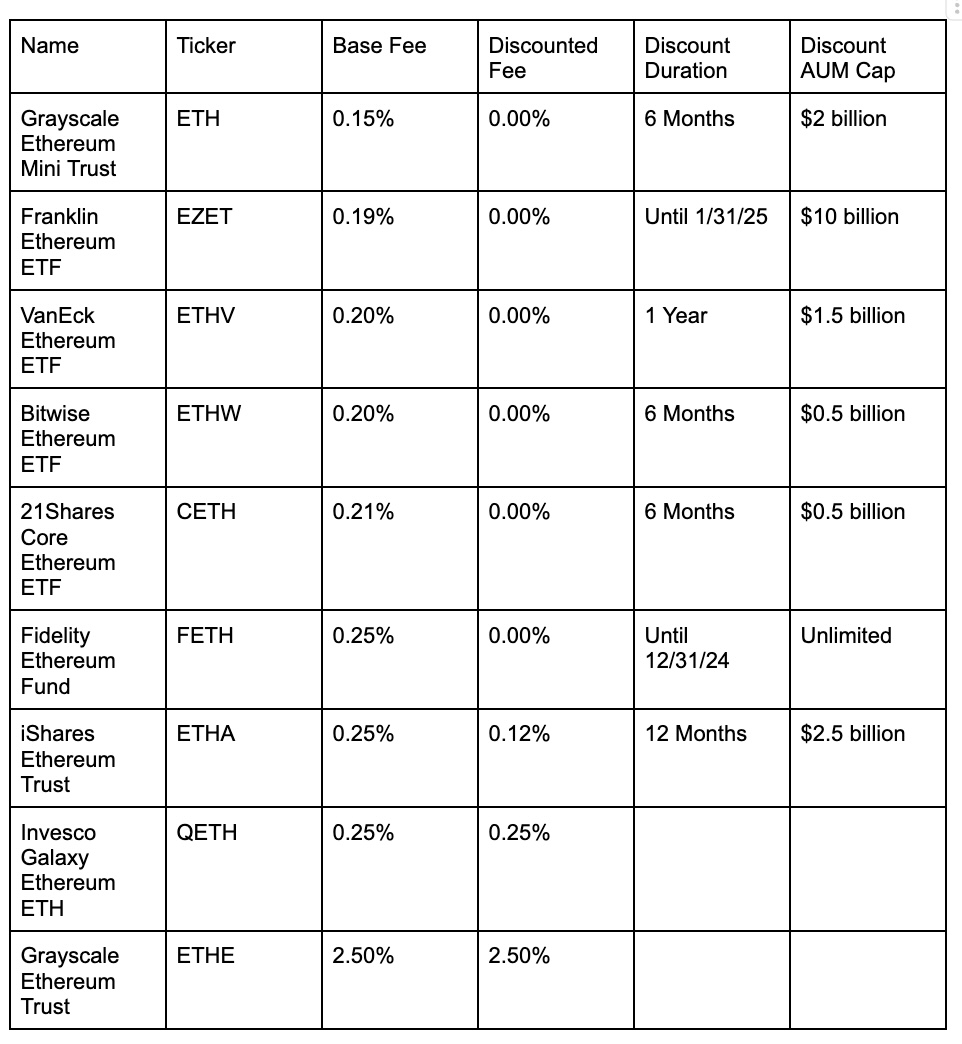

目前有八家資產管理公司計劃推出以太幣ETF,有9檔以太幣現貨ETF的費用資訊已全部公佈。具體如下圖:

就底層機製而言,這些基金幾乎完全相同。每隻ETF都由信譽良好的機構方發起,由合格的託管人持有現貨ETH,並依靠專業做市商的核心團隊來創建和贖回份額。這些基金的投資者保護標準相同,包括針對經紀商破產和網路安全風險的保險。

對大多數投資者來說,決定因素是費用。九隻ETF中有八隻的管理費在0.15%至0.25%之間。唯一例外的是灰階以太坊信託(ETHE),收取2.5%的管理費。

大多數(但不是全部)以太坊ETF都暫時免除或降低費用以吸引投資者。但Greyscale Ethereum Trust與Invesco Galaxy Ethereum ETF(QETH)是例外。

可以在哪裡購買?

簡而言之:幾乎所有主流的經紀商平台。 7月最後一周上市的每一隻ETH現貨ETF都已獲得監管機構批准,可以在至少一家美國主要交易所進行交易,特別是納斯達克、紐約證券交易所(NYSE)Arca或芝加哥期權交易所(Cboe)BZX。

日常投資者並不會直接在這些交易所進行交易。相反,他們依賴經紀業務平台(例如Fidelity、E*TRADE、Robinhood、Charles Schwab和TD Ameritrade等)作為中介。

一旦ETH ETF在公開交易所上市,預計所有知名經紀商和其他機構都可進行交易。

現貨以太幣ETF會提供質押服務嗎?

也許會,但短期內不會。

質押涉及將ETH存入以太坊信標鏈上的驗證者節點。質押的ETH可獲得一定比例的網路費用和其他獎勵,但如果驗證者行為不當或失敗,也有可能被「削減」-或沒收質押的抵押品。

質押之所以有吸引力,是因為能顯著提高收益。根據StakingRewards.com數據,截至7月19日,年化報酬率約3.7%。

今年早些時候,包括富達、貝萊德和富蘭克林鄧普頓在內的幾家發行商尋求監管機構批准,在以太坊現貨ETF中增加質押功能。 SEC拒絕了這些請求。

據參與談判的幾位匿名人士透露,歸根究底是流動性問題。質押的ETH通常需要幾天才能從Beacon鏈中提現。這對發行人來說是一個問題,因為他們需要根據要求及時贖回ETF份額。

知情人士表示,發行商仍在探索在現有以太坊現貨ETF中增加質押功能的方法——可能是透過維持流動性現貨ETH的「緩衝」——但可行的計畫至少還需要幾個月的時間。目前,ETH ETF還不能進行質押。

為什麼購買以太幣ETF ?

比特幣和以太幣代表了底層區塊鏈的所有權單位,因此也代表了其價值。除此之外,它們之間有很大不同。

比特幣可能是一種長期對沖通貨膨脹的工具,而以太坊更接近一種技術投資。 K33 Research的高級分析師Vetle Lunde在接受採訪時表示,區塊鏈的主要前提是「消除中介機構,實現交易和借貸等金融服務的24/7 全天候運行,以及代幣化、數位收藏品和數字身份。

雖然目前加密市場是緊密相關的,但情況可能並非總是如此。因此,以太幣現貨ETF使投資者能夠滿足多元化投資需求。

受歡迎程度能與現貨比特幣ETF媲美嗎?

彭博ETF分析師James Seyffart表示,對以太幣現貨ETF的需求將是現貨比特幣ETF的20%。這是因為ETH的市值大約是BTC的三分之一。此外,這些ETF缺乏持有ETH的一個關鍵優勢:投資人不能質押,進而不能產生收益。但James Seyffart表示,即使規模較小,以以往ETF發行標準衡量,它們也將「非常成功」。同樣,K33 Research預測,在開始交易的前六個月,流入量將達到40億美元,佔比特幣現貨ETF的四分之一。

Cyberpunk Holdings執行長兼總裁Leah Wald在接受採訪時表示,評判成功與否,關鍵是要評估其交易六個月後的表現,而不是僅僅評估「交易開始日」和最初幾週的表現。她指出,這些產品在夏季上市,屬於交易「淡季」。此外,成功與否也應以交易量和利差來判斷,而不僅僅是流入量。因為這些指標的健康狀況預示著未來資產管理規模(AUM)的成長狀況,健康的指標會讓投資人覺得將資金配置到這些新證券是安全的。

誰會投資它們?

機構投資者,例如對沖基金、退休基金、銀行和捐贈基金。散戶投資者也可以透過直接購買,或透過財富顧問的投資組合配置。後者可能在交易的前六個月中佔據主導地位,因為根據現貨比特幣ETF的數據顯示,總AUM的80%以上來自非專業投資者。

ETF將如何影響加密市場?

如果K33對6個月內流入40億美元的預測是準確的,以目前的價格計算,意味著到今年年底,流通中的ETH將有1%被ETF持有。 Lunde表示,這種持有「有利於」下半年提振ETH的價格。

歷史經驗表明,資金流入也將利好整體市場。根據K33數據,透過ETF流入比特幣的新資本在2024年將加密市值提高了46%。 Lunde預計,這些產品「可以進一步擴大整體市場」。此外,比特幣ETF投資者“已被證明能夠從容應對波動,即使在深度調整期間,資金流動也很穩定”,這表明致力於長期投資的新投資者會對ETF感興趣。

最後,由於傳統金融巨頭貝萊德的參與發行,顯示該公司正在深入加密領域。這為加密產業帶來了「堅實且急需的背書」。