太長不看版:

再質押協議可能會給驗證者帶來巨大的經濟利益,但他們的成功有可能損害以太坊自我調節質押參與和並抑制中心化力量的能力。我們認為,從邏輯來看的終局是對活躍驗證者的規模設置一個根深蒂固的上限。

研究了Lido 選擇自我限制其驗證人集的經濟案例,我們發現再質押協議將可能使該選項不可行。

以太坊的長期挑戰不是讓更多人去質押,而是讓更少人去質押。

在不太了解的人中,一個普遍的看法是,以太坊的終局將是看到質押的參與加入會像Solana 和Cardano 等;兩條鏈都有大約70% 的代幣供應被質押,且不活躍。然而,在以太坊研究和開發社區有一個深刻的共識,即這不是一個好結果。

從某種意義上說,比特幣最高主義者對以太坊的貨幣政策是正確的:它不是一成不變的,將來可能會改變。然而,他們對方向的判斷是錯誤的;與其說以太坊過度膨脹,不如說需求量遠遠超過目標,獎勵會下降——代幣持有者可能會被以太坊基金會強化他們的資產具有更強的貨幣屬性(1)。

停留在法幣(或比特幣)思維中的讀者可能會將額外質押者視為以太坊的淨利好,但人們應該記得,質押證明顛覆了貨幣政策的動態。更高的發行量(以及由此產生的質押收益)並不會使持有者更不可能長期持有他們的代幣;它鼓勵持有者將他們的資產質押,實現更高的APR.

例如,人們聲稱EIP-1559 是一個NGU 超健全的貨幣計劃,但實際上它降低了質押的APR,鼓勵網絡活動而不是質押/持有。

再質押協議,如EigenLayer,提供以太坊協議以外的收益,扭曲了市場激勵,破壞了以太坊的貨幣政策控制。這些協議描繪了一幅令人擔憂的畫面,即加密資產可能出現的超金融化終局。

壟斷的動態

以太坊的貨幣政策包括一個內嵌的負反饋迴路,以阻止質押壓倒其他用例:隨著越來越多的人將他們的代幣鎖定在存款合約中,收益率下降。這抑制了額外的質押活動,並降低了選擇使用該鏈的機會成本。

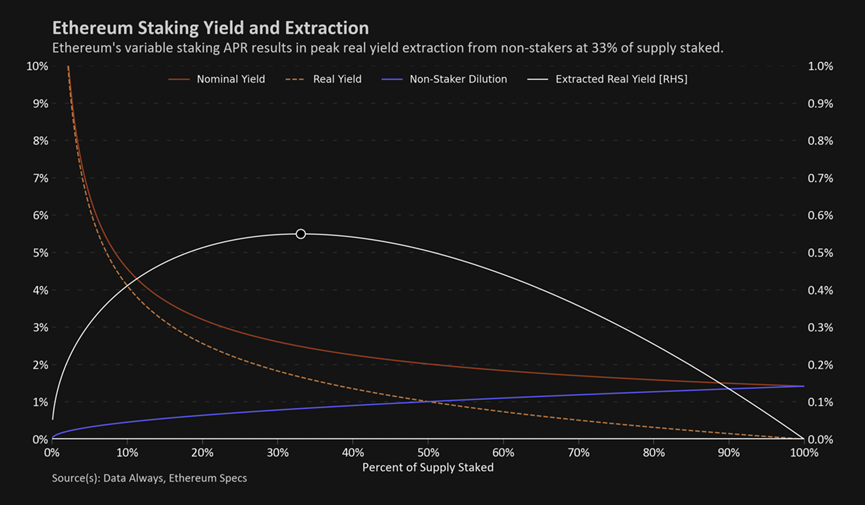

我發現分析這種反饋循環的一個方法是,把各鏈的質押者想像成一個或一小群壟斷者,然後計算他們可以從非質押者那裡提取的最佳實際產量,以及他們為實現這一目標而鎖定的供應份額(2)。

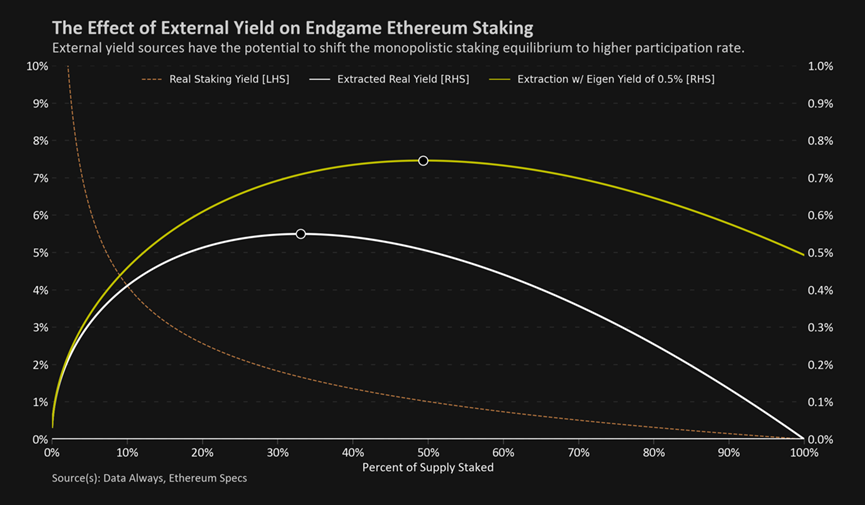

我已經在之前討論過這一概況,但為了簡要地提醒讀者提取的實際收益率曲線是如何工作的,我們應該首先意識到,質押的回報純粹來自於其他持有人和驗證人的稀釋。如果一個行為人擁有並質押流通中的每一個ETH,他們將只是自我稀釋,因此將獲得零的實際收益。同樣地,如果沒有人確保網絡的安全,那麼就沒有人賺取收益。這兩個邊界條件在0% 和100% 的供應量被質押時,意味著我們在上圖中繪製了一個收益率提取的最大點。

任何偏離這一峰值的情況都代表了對非質押者的次最大稅收。如果我們預期壟斷者的質押卡特爾會佔據這一供應份額,那麼向其他人開放競爭將順理成章地把質押均衡推向更遠的曲線。因此,我們認為上圖中大約33% 的峰值是自由市場在長期內可以推動質押參與的最低值。

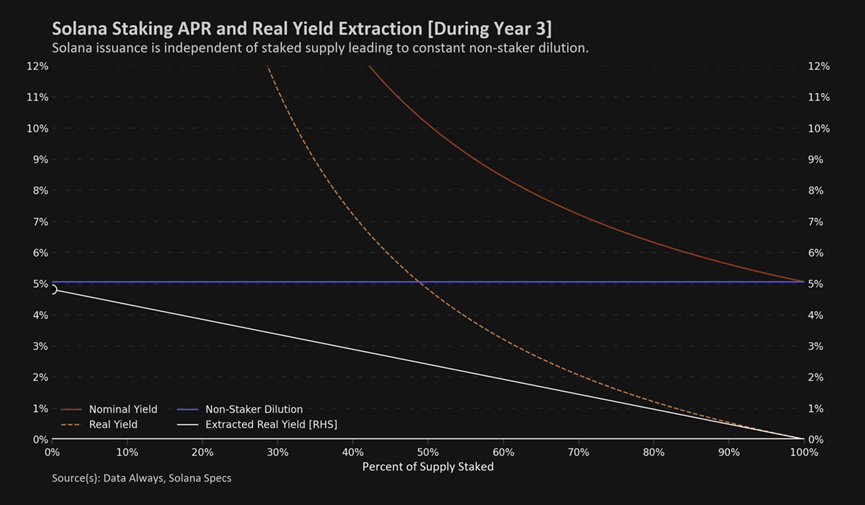

與以太坊的發行時間表形成鮮明對比的是,Solana 的發行是預先設定的,與驗證人的數量無關。因此,為了最大限度地提取,一個壟斷者定點者最好是盡可能少地持有供應量(以減少自我稀釋)。然而,在實踐中,每個人都能夠委託他們的股份,幾乎沒有進入的障礙,而且由於發行發生在任何情況下,生態仍在發展中,我們觀察到一個非常高的參與率。

成本和風險的作用

本分析主要討論增加質押收益率的因素,但必須指出,運營成本和風險調整也是對話中同樣重要的因素。在上海昇級之後,質押的風險狀況將發生重大變化,屆時可能會有更細緻的討論(3)。

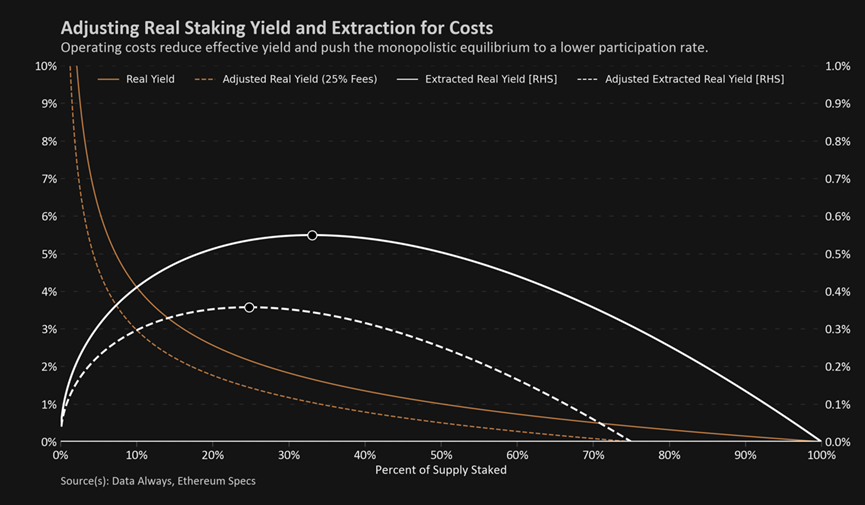

在這個分析中,我們將通過允許讀者選擇一個比率來折算他們的收益率來納入運營成本和風險調整。這提供了一些靈活性;例如,25% 的費率可以代表中心化交易所的質押費,流動性質押代幣(LST)的費率為15%,並為合同風險提供額外的10% 折扣,或者為可能遇到任何類型問題的家庭質押者提供折扣。

需要回顧的一個細節是,費用是以名義價值收取的,但質押者應該感興趣的收益率是以實際價值衡量的。當我們對費用進行調整時,實際收益率不再收斂於零,而是在高費用率或高質押參與率時變為負數。名義費用和實際收益之間的脫節,使壟斷均衡轉向較低的參與率。

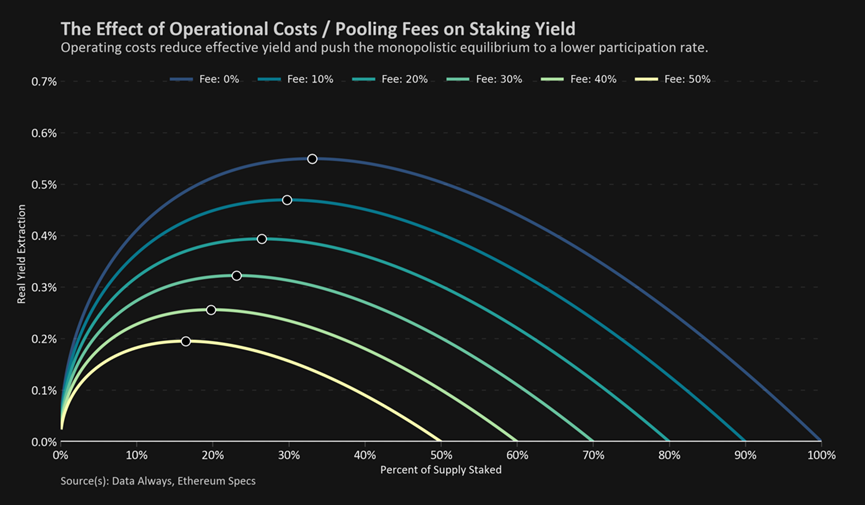

在下圖中,我們生成了各種費用率的概況(4)。

在啟用驗證器提款之前,人們可以認為接近50% 的貼現率是合適的,但我們並不是說生態目前已經接近一個有意義的平衡點。

再質押和外部收益率的作用

術語restaking 已被用於描述質押生態中的各種活動。當人們討論LST 時,如Lido 的stETH 或Rocket Pool 的rETH,再質押通常是指將質押獎勵反饋到生態中,以創造更多的驗證者,並使協議獲得的收益複合。另外,再質押往往是描述2022 年初失控的循環stETH 交易的一個術語。公司將以太坊存入Lido 以獲得stETH,然後用這些stETH 代幣借款以獲得槓桿,並重新入股以獲得額外收益。本分析不是討論這兩種再質押的方法。

今天,再質押最常指的是像EigenLayer 這樣的協議,它是一系列的智能合約,允許以太坊質押者重新抵押他們的抵押品,以確保二級應用或協議。通過選擇加入智能合約定義的自定義附加削價條件,質押者很快就能用以太坊貨幣政策以外的收益率提高他們的年利率。如果這個概念對你來說是新的,我會推薦以下內容:

通過像EigenLayer 這樣的協議再質押或使用循環LST 交易的關鍵區別是內部與外部收益的想法。雖然這兩種方法都增加了收益率和風險,但循環質押受到以太坊貨幣政策中嵌入的負反饋迴路的約束。相比之下,Ethereum 協議沒有辦法阻止使用外部收益率協議。

其結果是,循環質押使均衡點移動到較低的供應質押百分比,而外部再質押使均衡點移動到較高的供應質押百分比(5)。

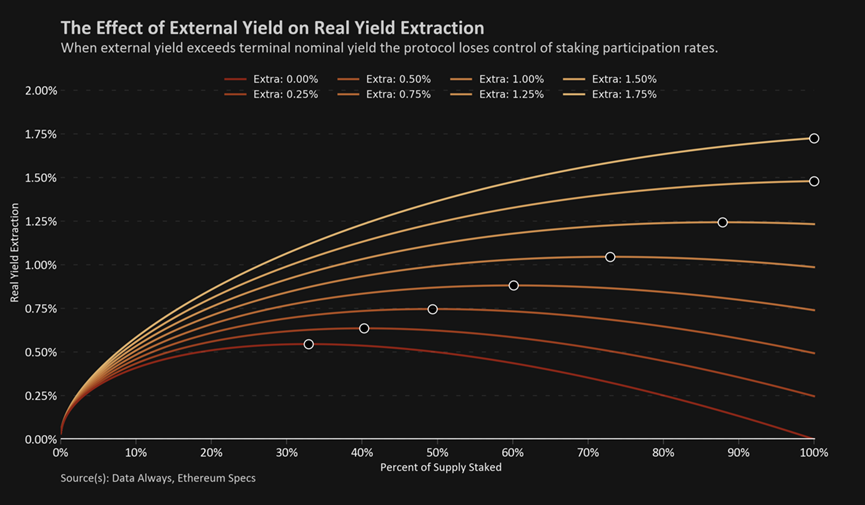

當我們對不同的外部再質押的演變平衡進行建模時,結果是驚人的。由於外部收益率不是自我稀釋的,即使是少量增加的收益率也可能對質押生態產生巨大的影響。如果像EigenLayer 這樣的協議能夠產生足夠的外部收益率供應,而收益率僅為1%,那麼最佳的質押動態可能被推到無法維持的水平。

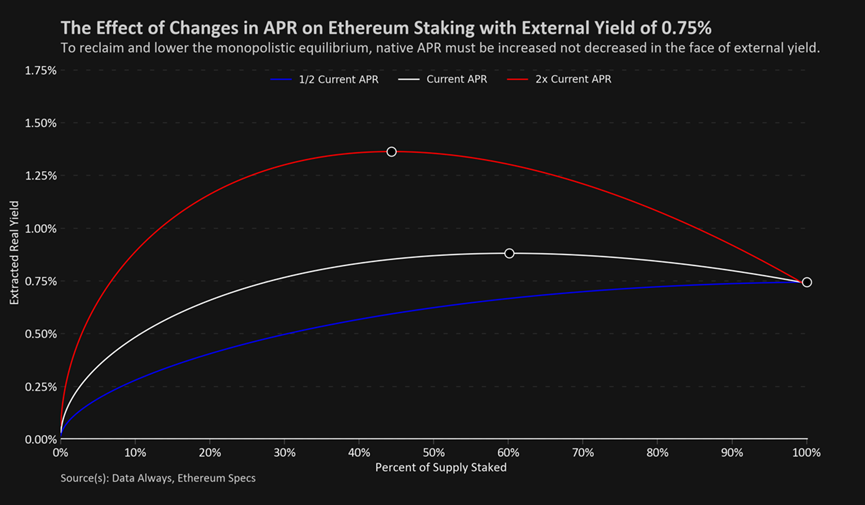

以太坊研究社區經常認為採用最小可行發行量是阻止高質押參與率的關鍵。這個想法是,如果有太多人想要質押,降低收益率會使質押的吸引力降低,同時也會改善加密資產的貨幣屬性。

由於網絡的競爭性,最小可行的發行政策可能仍然具有預期的效果,但在壟斷性的優化問題中,恢復的結果是逆轉的。在這種動態情況下,降低協議發行量會減少自我稀釋的效果,並鼓勵壟斷者質押更多的代幣並利用外部收益。

為了恢復壟斷均衡,降低大行為者的最佳質押水平,正確的博弈理論舉措是轉移到增加質押APR——使其他持有者的稅收比恢復質押的獎勵更有價值。

低發行量和高參與度有可能是網絡可以接受的結果,反過來將安全的補貼外包給其他協議,但監測質押中心化的變化將很重要。例如,如果Lido 與EigenLayer 的整合是市場最需要的,那麼最低可行的發行有可能是一個不可行的解決方案。

總結想法

再質押協議扭曲了內在的定額反饋迴路。從長遠來看,以太坊有可能不再能夠通過修改獎勵的APR 來對抗高分紅參與度和中心化力量。

對於這個問題的核解決方案,已經討論了很多年,Data Always 認為最終需要實施對活躍驗證器集的上限。為了關注未來的討論,人們應該把注意力集中在以太坊的穩健激勵小組,以及Anders 和Barnabé 在拍賣驗證人名額方面所做的工作。

補遺: Lido 的自我限制

該分析可以擴展到對最大的LST 供應商Lido 選擇自我限制其網絡份額的相關經濟成本進行建模。社會論證已經被細緻地辯論過了,但是當在社區中提出建議時,它被壓倒性地拒絕(99.8% 反對)了。

為了分析經濟論點,我們需要考慮三類利益相關者和他們各自的激勵措施:

- LidoDAO 接收所有質押獎勵的10%,作為他們的金庫。

- 雖然DAO 的個人成員應該與stETH 的持有人有一致的激勵,但DAO 本身的獎勵優化與持有者不同。因為DAO 沒有接觸到驗證器中使用的底層以太坊代幣,它應該尋求名義上而不是實際收益的最大化。 DAO 的目標應該是吸收所有可以吸收的ETH,因為它不需要將其資金保持在ETH 中,因此自我稀釋可以是最小的。

- stETH 的個人持有者。

- stETH 的個人持有者一般不應該因為害怕自我稀釋而改變他們的行動。作為stETH 供應的個體塊,增加自己的驗證資產會稀釋整個網絡(包括stETH 持有者)。所有的個人持有者應該遠遠低於任何最佳點,這意味著他們增加的份額對他們的回報是淨正的,即使它使stETH 的總池超過其最佳點。

- stETH 持有者的累積庫。

- 我們認為,LidoDAO 的主要責任應該是對stETH 的總持有者負責。如果增加新的驗證者的淨效果是稀釋了總的stETH 集,超過了邊際回報(即:增加驗證者減少了stETH 持有者提取的總的實際回報),那麼DAO 應該拒絕發行更多的stETH ,應該自我限制。

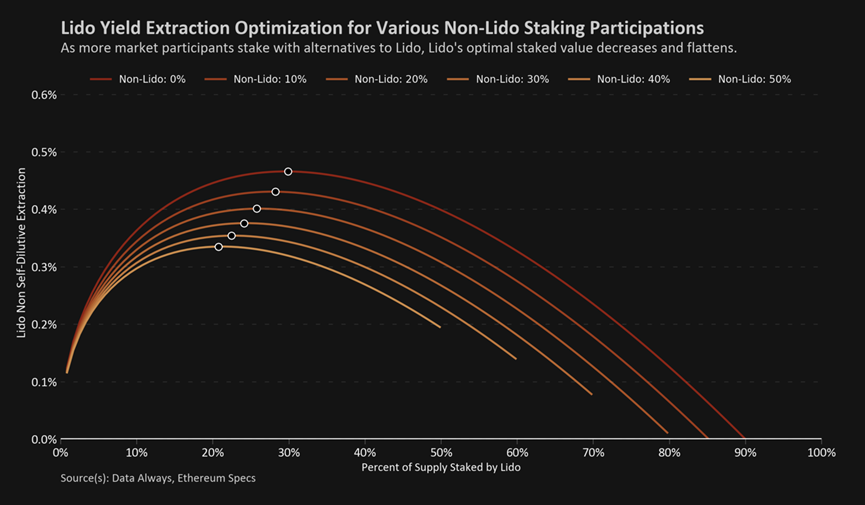

我們可以修改本分析中提出的方法,來模擬非Lido 驗證人對Lido 驗證人的質押收益率的影響,但我們在優化中只考慮額Lido 多驗證人的自我稀釋,而不是總網絡的真實收益率提取。

在下圖中,我們應用了Lido 的10% 的獎勵費用,同時根據非Lido 驗證者質押的ETH 總供應量的分數,創建了非Lido 的收益提取曲線。

隨著更多的非Lido 質押的出現,收益率曲線的形狀將Lido 的最佳質押金額推低。這是另一個反饋迴路:更多的非Lido 質押意味著利多作為一個整體應該想吸收更少的ETH.

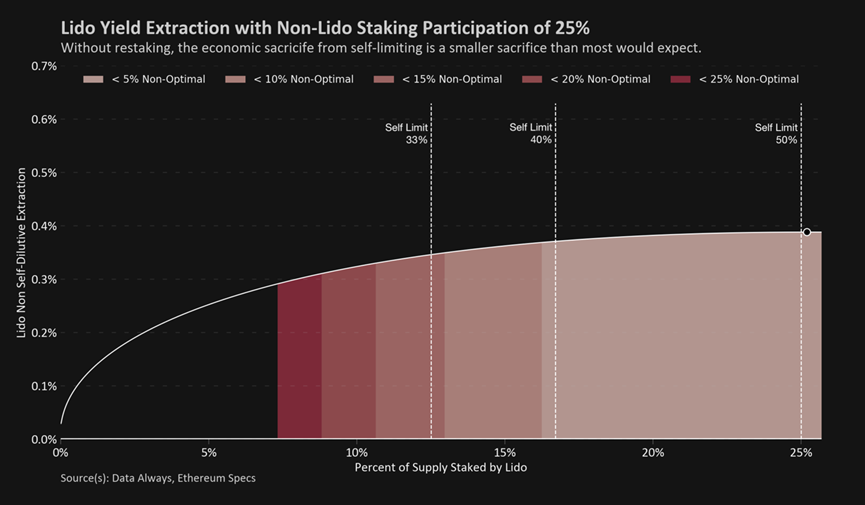

再深入一層,我們可以分析在給定的非Lido 質押參與率(本例中為25%)下的特定Lido 曲線。值得注意的一點是,在最佳點附近,曲線相對平緩,這表明接近但遠離峰值的成本相對較低。

假設ETH 總供應量的25% 是由非Lido 驗證者質押的,為了優化stETH 持有者集的收益提取,Lido 應該致力於捕獲25.2% 的代幣供應。這將使他們達到50.1% 的驗證者,對於整個網絡來說,這遠遠不是理想的結果。在犧牲非常小的情況下,Lido 可以選擇自我限制在網絡的50% 以下,犧牲不到1% 的實際收益。

大多數非Lido 的社區成員喜歡的自我限制是33% 的門檻;這將使他們保持在總ETH 供應量的12.5% 以下,但會產生使他們的優化收益減少11% 的效果。請注意,這並不意味著stETH 持有者會賺得更少(事實上,每個stETH 代幣會比在最佳點時賺得更多),但整個Lido 驗證器組從非stETH 持有者那裡提取的實際利潤會減少11%.

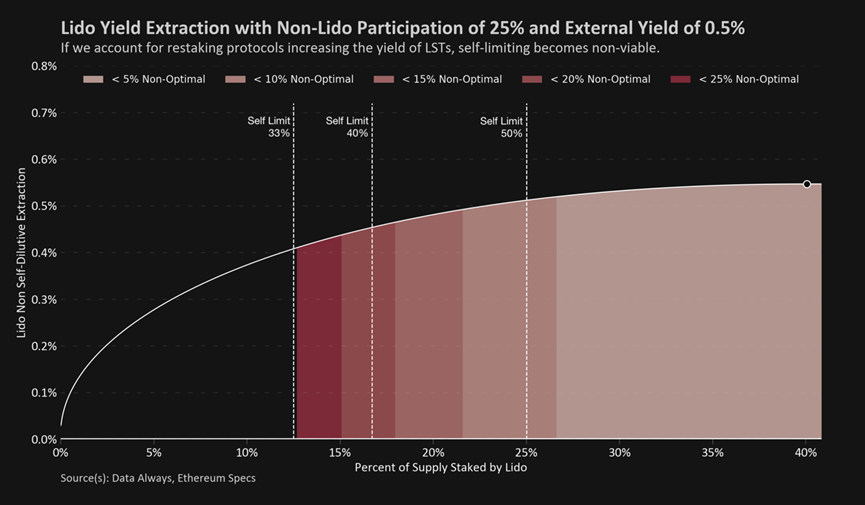

再質押協議極大地扭曲了激勵結構。如果像EigenLayer 這樣的協議能夠產生哪怕只是0.5% 的名義收益,那麼任何超過多數人的自我限制都是不可行的。選擇自我限制低於33% 的質押份額,就會犧牲掉四分之一以上的潛在收益,這對一組stETH 持有者來說是不公平的。

社區不能合理地期望LidoDAO 在自由市場上做出如此大的犧牲。在這種情況下,社區應該專注於確保Lido 驗證器集充分去中心化,並且DAO 對運營商的控制盡可能少。

感謝J on Charbonneau和Walt Smith對早期草案的寶貴反饋。此文不一定反映他們對這個問題的看法。

1圍繞燃燒MEV 的建議是鄰近的,但結果是相似的。如果實施MEV 燃燒,它將減少質押的APR(從而減少需求),並可能推遲減少質押獎勵的需要。

2以太坊質押發行率並不了解以太坊的總供應量,只了解驗證者集的規模。為了簡化讀者的分析,我們假設以太坊的總供應量固定為1.204 億個代幣。

3我們很願意看到別人這樣做,如果你聯繫我們,我們很樂意提供幫助。

4為了從這個圖中生成一條曲線,我們需要先找到一個驗證人的真實產量。

我喜歡Ben Edgington 的估算,用於像這樣的簡單數學運算:

APR = 29.40 / sqrt(N) where N is the number of validators.

為了將其轉換為網絡份額,我們假設ETH 的供應量為1.204 億,並憶及每個驗證器中有32 個ETH. 在下面的公式中,S 代表驗證人的有效網絡份額。

APR = 29.40 / sqrt(120.4 × 10^6 / 32 × S) = 0.01518 / sqrt(S)

然後,通貨膨脹是APR 乘以驗證者的有效網絡份額。

Inflation = APR × S = 0.01518 × sqrt(S)

我們現在可以計算出實際收益率:

RealYield = 0.01518 / sqrt(S) - 0.01518 × sqrt(S)

如果我們想加入費用調整,我們將年利率乘以(1 - F),但不觸及通貨膨脹。隨著費用(F)歸零,我們恢復了最初的實際收益。

RealYield = (1 - F) × 0.01518 / sqrt(S) - 0.01518 × sqrt(S)

為了創建一個提取的真實產量(ERY)的概況,我們再將真實產量乘以驗證者的有效網絡份額:

ERY = RealYield × S = (1 - F) × 0.01518 × sqrt(S) - 0.01518 × S^(3/2)

ERY = 0.01518 × ((1 - F) × sqrt(S) - S^(3/2))

然後,我們可以通過提取實際收益率曲線的導數並找到其根/零點來解決曲線上的最高點。

dERY/dS = 0 when S = (1 - F) / 3

這條曲線S =(1 - F)/3 代表驗證者網絡份額,假設折扣或收費率為F,從非驗證者那裡提取最高金額的資金。

5這些概況假設對再質押的需求遠比今天多,但到那時候誰知道呢。