以太坊上海升级后允许质押的ETH赎回,减少了ETH的质押风险。更多围绕LSD(流动性质押衍生品)和LSDFi的项目涌现出来,ETH的LSD代币也成为一种底层资产被广泛使用。

但与此同时,LSD赛道龙头项目Lido的原生代币$LDO却遭到了MakerDAO联合创始人Rune和BitMEX联合创始人Arthur Hayes的抛售。Arthur Hayes成立的家族办公室Maelstrom投资了LSD方向专注于分布式验证技术(DVT)的Obol Labs和非托管质押协议ether.fi。本文PANews要介绍的就是后者ether.fi。

Ether.fi的非托管质押方案

Ether.fi是一个去中心化的非托管质押协议,同时也有LSD代币。它的主要特点是让质押者可以控制自己的密钥,从而确保了资金的安全和控制权。在现有的包括Lido在内的大多数LSD协议中,节点运营商控制着密钥,属于一种托管或半托管机制,有交易对手风险。Ether.fi使用加密技术和密钥管理在委托质押阶段实现去中心化(提款地址可能还是由ether.fi设置),同时它还创建了一个节点服务市场,质押者和节点运营商可以在其中注册节点以提供基础设施服务。

Ether.fi的用户和利益相关者包括:持有B-NFT的质押者、仅持有eETH的质押者、节点运营商、节点服务用户。持有B-NFT的质押者、节点运营商以及当流动性不足时的eETH持有者都可以随时选择退出质押赎回资产。

Ether.fi首先将实现去中心化的委托质押,这也是ether.fi最基础的部分,这一过程包括以下步骤。

- 质押者将32 ETH或其倍数存入ether.fi存款合约。

- 触发拍卖机制,根据节点运营商提交的竞价,为节点运营商分配验证器节点资格。

- Ether.fi为每一个验证器铸造两个NFT(T-NFT和B-NFT),代表对存款的所有权。其中T-NFT代表30 ETH,可以转让;B-NFT代表2 ETH,是一个灵魂绑定代币(SBT),只有在退出验证器时才能赎回对应的ETH。B-NFT也代表着监控验证器节点性能的责任,当有Slash(罚没)事件发生时,首先由B-NFT承担责任,同时B-NFT也会比T-NFT获得更高的质押收益。

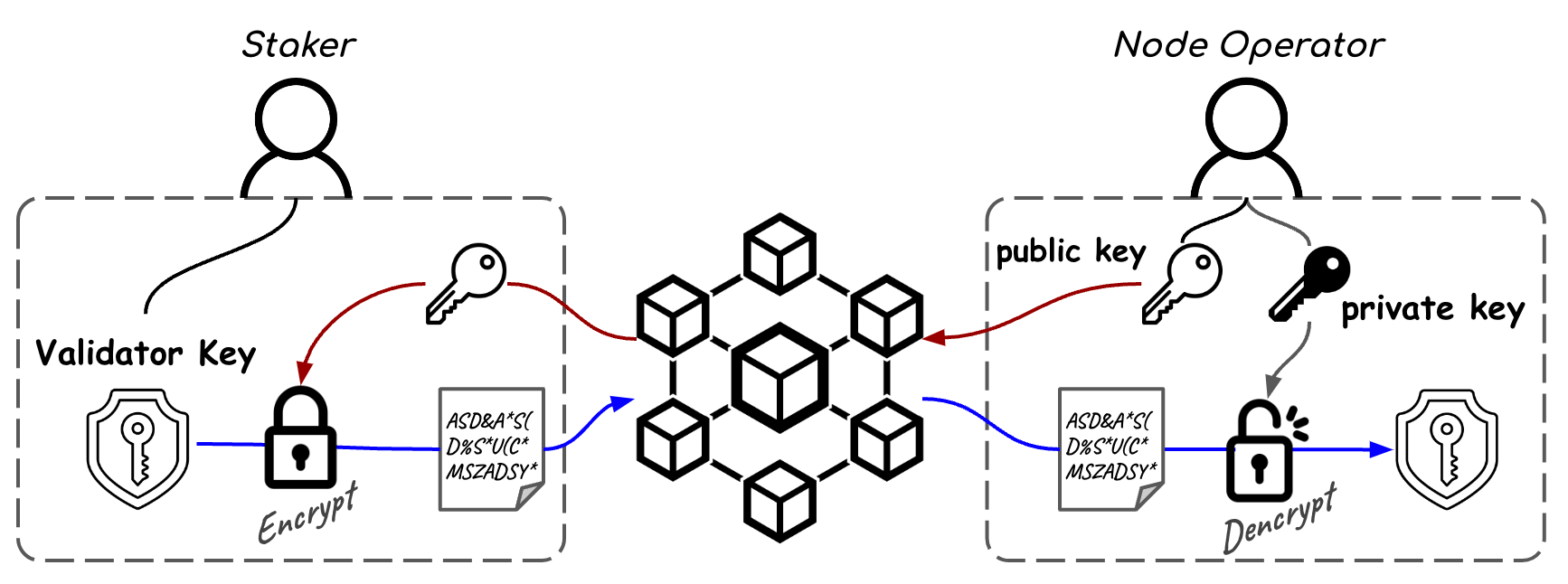

- 质押者使用获胜节点运营商的公钥加密验证者密钥,节点运营商可使用自己的私钥解密验证者密钥并启动验证者节点。未来也可能采用分布式验证技术(DVT)来代替这一方案。

- 验证器启动后,质押者或节点运营商可以提交退出命令退出验证器。

在上述步骤中,质押者的质押过程具体操作包括:通过ether.fi页面质押-下载Stakeinfo.json文件-下载ether.fi桌面应用程序-在桌面应用程序中通过Stakeinfo.json文件生成加密的验证者密钥-上传加密的验证者密钥完成注册。

流动性池和eETH

上述ether.fi中的质押者需要质押32 ETH的倍数,且需要承担监控验证者节点性能的责任。在此基础上,ether.fi也为更普遍的持有少于32 ETH或不愿承担责任的质押者提供了一种流动性质押方案。这一部分的质押者可以通过NFT流动性池铸造eETH参与ether.fi的质押,eETH的质押奖励将以rebase的方式分配。

- 持有T-NFT的质押者可将该NFT存入流动性池,并铸造同等价值的eETH,铸造的eETH数量将由预言机决定。

- 普通存款人可将ETH存入NFT流动性池,ether.fi铸造同等数量的eETH代币并将其发送给存款人。

- 持有eETH的用户可以在流动性池中将eETH兑换为ETH,如果流动性不足,则触发验证器退出。

在ether.fi的路线图中,还有节点服务阶段,技术的选择尚未确定。可能会在质押的基础设施上创建一个可编程层;引入EigenLayer,作为支持节点服务层的机制等。

通过这种方式,ether.fi让质押用户在自行掌握资产控制权的情况下,将ETH委托给节点运营商进行质押。同时,也将质押的风险和收益通过两种NFT进行分离,质押者通过B-NFT获得更高收益,也承担更多风险。专业的用户也可以通过持有多个B-NFT,而不是T-NFT或eETH来提高自己的收益。

收益分配机制

Ether.fi将在生态系统中的关联各方之间分配协议收入,ether.fi的创始人兼CEO Mike Silagadze在参加Token Terminal的访谈节目时,分享了ether.fi的收入来源和分配方式。

质押收益:质押者获得收益的90%,ether.fi收取质押费用的10%,并在节点运营商和协议之间平均分配。

拍卖费用:节点运营商要获得运营资格需参与拍卖,每次支付少量费用赢得质押资格,如0.03 ETH,这笔费用将在质押者、节点运营商和协议之间分配。

Mint/Burn费用:在铸造和销毁流动性代币eETH时,会收取少量费用,这笔费用将在质押者和节点运营商之间分配。

服务费和基础设施费用:如使用ether.fi的PRC节点、自定义API、专用节点等,将在质押者、节点运营商和协议之间分配。

按照Mike Silagadze的说法,ether.fi的收入分配机制将使质押者相对于其它项目获得更高收益。

早期采用计划

为了鼓励用户存入ETH及其LSD,ether.fi开始了一项早期采用计划(Early Adopter Programme),用户可以存入ETH、wstETH、rETH、sfrxETH和cbETH,最少存入0.1 ETH,最多存入100 ETH,以获得奖励积分。在Agility等LSDFi赛道的流动性挖矿火爆的同时,ether.fi的早期采用计划也值得关注。

赚取的积分取决于存款金额、时间和增益系数。增益系数从1.0逐渐提高至2.0,整个过程需30天。用户可以随时提款且无需承担罚款,但会失去奖励积分。该计划将允许用户将存款迁移到ether.fi进行质押,在迁移时,会根据积累的奖励积分成比例的提升质押收益并获得其它好处。

截至4月21日下午,ether.fi中的TVL为3983万美元,其中包括3200万美元的ETH,83万美元的cbETH、476万美元的wstETH、75万美元的rETH、145万美元的sfrxETH。产生的总积分为2.4亿。

小结

Ether.fi采用了一种去中心化、非托管的方式来实现ETH的质押,让质押者在质押的同时保持自己对资金的控制权,避免交易对手风险和可能存在的法律风险。

同时ether.fi也通过T-NFT和B-NFT这两种NFT对资金的风险和收益进行分级,B-NFT是为质押者发放的灵魂绑定代币,持有B-NFT需要监控验证器节点性能,专业用户也可以通过持有多个B-NFT来提高收益。