作者: Jaden, LD Capital Research

1、Pendle現狀

Pendle Finance是部署在Ethereum和Arbitrum上的收益策略協議,在2022年底上線v2版本並更改經濟模型,隨後支持LST資產並上線Arbitrum。如需了解更多基本面信息,可查看LD Pendle歷史報告。

圖:Pendle TVL

其TVL從2022年底開始持續增長,目前TVL已經突破1.26億美元。

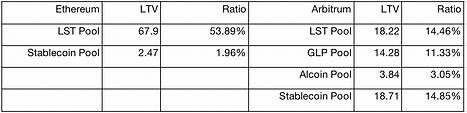

圖:流動性分佈(Million)

Pendle協議內流動性主要來自於LST資產,GLP、穩定幣和其他代幣僅佔其TVL的約30%。 GLP的收入來源主要是交易者損益和協議費用的70%,交易者損益和協議費用每天都在變化,收益率具有更高的博弈空間和可交易性。

LST資產初始收益來自於ETH PoS,而質押量變化、LSD協議運行機制和平台費用存在差異,因此各個LSD平台收益率存在差距,但差距並不大,收益率通常維持在4%左右,收益率彈性變化小也決定了LST資產的收益率可交易性較差。 Pendle協議採取了veToken和Gauge投票模式進行流動性挖礦,因此Pendle LST池收益率可以達到10%-30%。

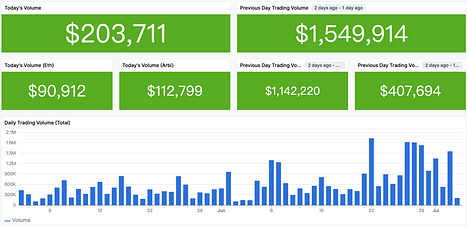

圖:Pendle協議交易量

根據歷史交易量數據,Pendle協議的日交易量基本都低於100萬美元。 LSD資產交易量佔總交易量的54.82%,GLP歷史交易量佔總交易量24.09%。 GLP的交易通常發生在市場行情較活躍的情況下,因此過去1天的交易中GLP佔比達到了51.29%。結合各類資產在協議中的LTV佔比來看,GLP收益率的博弈空間更大。

2、Pendle經濟模型

代幣分配

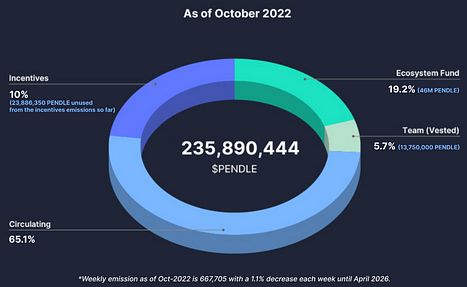

圖:代幣分配

目前團隊、顧問和投資者部分都已經解鎖完成。

在流動性激勵部分,前26週每週分配120萬個,之後每週減少1.1%,直到第260週。第260週後最終每年通脹率為基於流通代幣供應的2%,每周流動性釋放量保持在一個相對穩定的水平。根據團隊描述,2022年10月週釋放量為667,705(第79週釋放量),目前大概在113–117週之間,週釋放量約為45萬枚。 PENDLE將持續長期釋放。

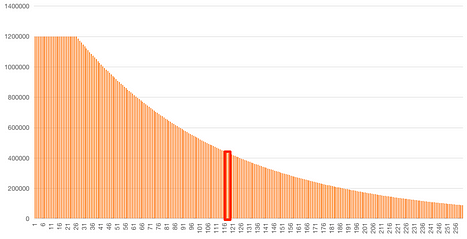

圖:PENDLE週釋放量

Pendle於2022年11月引入了veToken模型,主要目的是為了提高協議的流動性。 Pendle的鎖定時間從1週-2年之間不等。 vePENDLE持有者通過投票將獎勵流引導至不同的池,激勵投票池中的流動性。所有投票的快照會在周四00:00 UTC 的每個週期開始時快照,每個池的激勵率將相應調整。

vePENDLE主要特點:

1)LST資產發行方對vePendle賄賂的動機小。作為頭部DEX,資產發行方為了提高本協議資產在Curve中的流動性,通常會提供自身代幣挖礦獎勵並且賄賂veCRV投票增加CRV流動性挖礦激勵。而vePENDLE的需求主要來自參與挖礦的LP,缺乏來自資產發行方的強需求。

2)vePENDLE lockers僅能參與進行投票的池子交易費用分配。

3)vePENDLE持有者可分享Yield Token (YT) 所產生收益的3%的費用。

4)vePENDLE持有者可以分得所投票的AMM池80%的交易費。

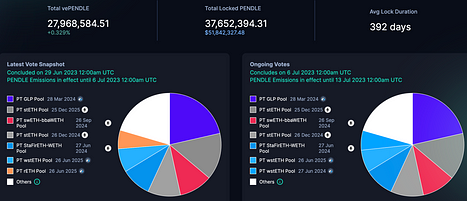

圖:PENDLE質押情況

截至7月3日,PENDLE鎖定量為3700萬枚,平均鎖定時間為392天。

3、Penpie/Equilibria

Penpie和Equilibria均是在Pendle veToken經濟模型基礎上提高LP收益的輔助協議,LP不需要質押Pendle即可獲得Pendle挖礦boost收益。兩者的業務模式並無太大區別。

Penpie

協議目前支持以太坊主網和Arbitrum。

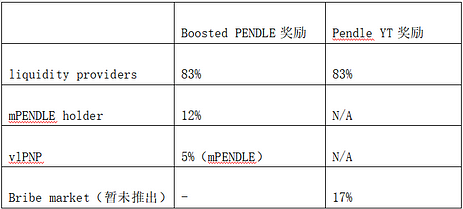

用戶可通過Penpie將PENDLE轉換為mPENDLE,協議則收集來的PENDLE質押為vePENDLE為LP實現挖礦boost。 Boost收入將83%分配給LP,12%分配給mPENDLE holder,5%分配給vlPNP。團隊計劃將vePENDLE權益中的YT獎勵的17%分配給Bribe市場,但目前仍未上線。

表:收入分配

PNP是Penpie的治理代幣,用戶通過鎖定PNP代幣可以按1:1的比例獲得vlPNP。持有vlPNP可賺取協議分配收入並參與治理。一旦用戶將其PNP代幣鎖定為vlPNP就會進入默認鎖定狀態,鎖定期時長不受限制。用戶必須“開始解鎖”才能進入60天的冷卻期。在冷卻期間vlPNP持有者可繼續賺取被動收入但無法參與投票。 60天期限結束後,用戶可以將其vlPNP 完全解鎖為PNP。冷卻期第一天的懲罰成本為用戶鎖定的PNP代幣總量的80%,並將隨著時間的推移非線性下降。

Equilibria

Equilibria的業務模式和Penpie基本一致,同樣是幫助Pendle LP實現無需質押PENDLE實現挖礦boost。 Pendle質押為ePendle後不可逆轉。用戶需要將EQB/xEQB鎖定為vlEQB來獲得協議費用和投票權。 xEQB可轉換為vlEQB,團隊計劃將xEQB集成至其他協議,但目前來看沒有太多用例。

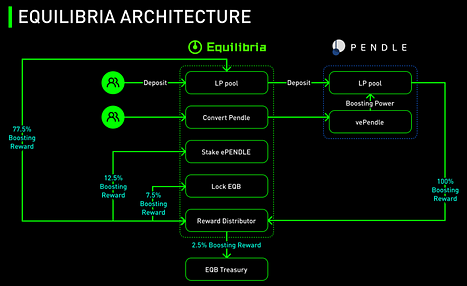

圖:Equilibria架構

通過Equilibria實現挖礦boost後,77.5%分配給LP,12.5%分配給ePendle holder,7.5%分配給vlEQB holder,Treasury獲取2.5%。每個角色分配的收入比例有設定其範圍。

表:收入分配

協議數據

圖:PENDLE鎖定數據

*dune數據作為參考(停滯在6月28日),與協議官網當前數據存在出入。

根據官網數據,截至7月4日,Penpie PENDLE鎖定量為7.45M,Equilibria鎖定量為7.54M。雖然ePENDLE和mPENDLE和PENDLE都是按照1:1兌換,但Equilibria在6月19日後宣布將暫停ePENDLE/PENDLE的流動性池,原計劃表示將推遲2週或更長時間,目前從社區動態來看,團隊還未給出確定時間,而mPendle則上線了Wombat,但兌換比例大約為1:0.72,磨損嚴重。

表:Penpie vs Equilibria

相較於Equilibria,Penpie將更大一部分boost收益分配給了LP,對LP更為友好,為LP保留了更多的收益。在相同條件下,LP會更願意選擇Penpie。

從數據面來看,Pendle協議TVL穩步增長,基本面逐步夯實。而風險點在於目前PENDLE代幣持續排放,無論是PENDLE協議還是Penpie和Equilibria都無法長期保持高APR,因此難以持續吸引用戶質押PENDLE。並且目前有大量的ePENDLE和mPENDLE由於無池子或脫錨而無法賣出,都是隱性拋壓。