关键叙述:无需预言机的协议

在相对平静的市场环境中,新一批的DeFi构建者正在通过重新设想借贷和衍生品协议的架构来引起关注。这些协议的核心设计变化是它们不再依赖预言机。传统上,提供杠杆的DeFi协议,通过即期借贷市场或衍生金融工具,使用预言机确定什么时候应该进行清算,或者衍生合约的结果应该是什么。

对于借贷协议,这意味着符合条件的抵押品受限于那些有可靠的预言机价格数据源的资产。贷款参数,如贷款与价值比率,由协议决定,因此,任何产生的坏账都是协议的责任,而不是单个借贷者的责任。同样,依赖预言机进行定价的衍生品协议缺乏内部价格发现机制,且易受到滞后的价格更新的影响,这严重限制了它们的规模和用户体验。

最后,预言机为DeFi协议创造了另一个攻击路径。虽然通常认为协议的安全性是从其底层智能合约网络继承的,但它也依赖于正常运行的预言机。如果一个协议的预言机被破坏,就可以被操纵,使攻击者对协议和其用户有不公平的优势。这解释了去年十月,Avi Eisenberg为何能够进行他那次声名狼藉的Mango Markets黑客攻击。

新面孔

正在崛起的“无预言机”协议旨在以新颖的架构重建DeFi的核心服务,但带来了自己的一系列权衡。他们的基本设计可以分为两个一般类别:点对点借贷和建立在自动化做市商(AMMs)上的混合协议。

Peerto peer借贷

点对点借贷将定价和承保的负担从协议转移到用户。借款人不再定义利率和LTV参数,而是自己决定价值比较。这导致出现了类似于在中心化交易所(CEX)上进行交易的借贷订单簿。对借款人来说处于理想范围的贷款将积极赚取利息,但超出范围的流动性将保持闲置。

从协议的机制中移除预言机意味着这些贷款可以由任何链上抵押品创建。这将坏账的负担从协议转移到用户,并为借贷加密货币的长尾资产打开了大门。

虽然点对点设计提供了更大的贷款定制能力,但它创造了较差的用户体验。为确保提供的流动性得到有效利用,用户必须以类似于Uniswap V3的集中流动性位置的方式积极管理他们的仓位。无论是精明的用户还是管理这些仓位的外部协议,他们都可能依赖预言机来确定何时调整仓位。这有效地将预言机风险重新引入到等式中。

在这个类别中的知名协议包括Blur的Blend,PWN.xyz和Ajna。

基于AMM的混合协议

第二类无预言机协议是建立在AMM LP位置之上的。这些协议最常见的设计是围绕Uniswap V3的集中流动性位置,依赖DEX流动性为用户提供杠杆或衍生金融工具的访问权限。

这种设计类别中对预言机的依赖程度降低,使协议能够从其底层流动性池中计算清算和衍生合约的结果。从本质上讲,LP位置自身就像一个预言机。此外,这些LP位置在清算或合约到期期间提供了一种主要市场,用于卸载协议库存,而不是需要在外部平台上清算抵押品。这在协议内部创造了更大的效率,并有助于减轻一些形式的MEV。

在这个类别中值得关注的协议包括InfinityPools,Limitless和Panoptic.

关键事件

Arbitrum支持原生USDC

来源:Circle

作为USDC稳定币发行者的Circle,在6月8日为Arbitrum增加了原生USDC发行支持。在此之前,USDC只能在受支持的链如以太坊上发行,然后通过封装衍生品的方式桥接到Arbitrum。现在,Circle可以直接在Arbitrum One rollup上向用户发行USDC,从而降低了用户在以太坊上最受欢迎的rollup的入门门槛。从以太坊桥接过来的现有USDC现在被重命名为USDC.e。

值得注意的是,这使得Arbitrum成为第一个得到Cirlce原生USDC发行支持的rollup,加入了像Avalanche、Solana、Polygon和Tron这样的Layer-1生态系统。此举标志着Circle准备在未来几个月内在加密货币最受欢迎的生态系统中推出其CCTP USDC桥梁的必要前提。CCTP将允许Circle在所有支持的网络中铸造和销毁原生USDC。

Prime Trust

作为钱包基础设施提供商和数字资产托管商的BitGo,已初步同意收购其竞争对手基础设施Prime Trust。这一即将进行的收购发生在Prime Trust经历了动荡一年之后。在2022年6月完成了1.07亿美元的B轮融资之后,Prime Trust在8月因托管商未能将1700万美元的加密资产归还给加密货币借贷者Celsius而陷入了法律纠纷。2023年初,有报道称Prime Trust裁员了三分之一的员工,并撤回了在德克萨斯州的货币转账许可申请。

在最近收购声明的几个月前,Prime Trust破产的传言增加了其合作伙伴将业务转移至其他地方的压力。比特币支付提供商Swan和Strike放弃了该平台的托管服务,而TrueUSD暂停了通过Prime Trust的稳定币铸造,并短暂地失去了其美元锚定。

如果提议的交易得以实现,Bitgo将增强其现有的基础设施,并增加对Prime Trust的加密IRA产品的支持。如果加密货币的当前熊市和监管审查持续下去,我们可能会看到行业内最大的受监管实体之间的更多整合。

Curve CEO引发争议

来源:FinTelegram

Curve Finance的首席执行官,Michael Egorov,已经成为各种DeFi借贷平台的争论中心。在有报道称Egorov和他的妻子购买了价值4000万美元的澳大利亚房地产后,允许Egorov用他的CRV持有量来借稳定币的借贷协议产生了担忧,他的大额借款可能永远不会偿还。

情况在6月12日变得更加严重,当时,风险管理平台Gauntlet在Aave的治理论坛上提出了一项提案,以防止在Aave V2上进一步借用CRV。具体来说,Gauntlet建议冻结CRV作为新贷款的合格抵押品,并将CRV的贷款价值比率设为0,以确保没有额外的CRV可以存入以支持现有的贷款。这第二点非常重要,因为在过去的几个月里,CRV的流动性在中心化和去中心化交易所之间下降了50%。

根据LookOnChain的数据,Egorov已经在各种借贷平台上存入了4.31亿CRV(超过8.54亿流通供应的一半),并借入了1.015亿美元的所有头寸。CRV的价格在过去一周内下跌了35%,离其历史最低价不远。如果价格继续下跌,借贷协议将被迫清算Egorov的贷款,并且考虑到CRV在交易所的流动性正在萎缩,可能会留下坏账。

整个情况让人质疑Egorov的行为的道德性。虽然这位创始人并没有在交易所上市卖他的代币,但他的连续借款却在没有通常由链上侦查者对内部人士的出售行为发出的负面社会情绪的情况下,悄然实现了同样的目标。此外,还有更大的争论,即是否应该在特定用户遵守了所有协议编码规则的情况下,去中心化协议应发出紧急参数变更。随着情况的发展,Messari的Intel和Governor产品将是保持最新状态的最佳方式。

Centrifuge Prime

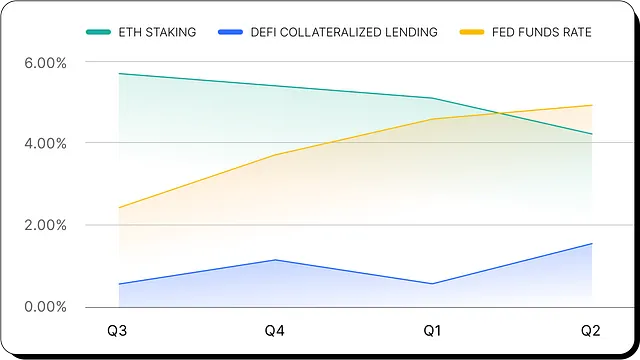

实物资产(RWA)协议 Centrifuge 宣布了它的新产品 Centrifuge Prime,以帮助 Web3 协议进行 RWA 集成。Centrifuge 已经因支持 MakerDAO 和 Aave 等知名 DeFi 协议将 RWA 作为其贷款服务的抵押品而闻名。考虑到最近联邦基金利率的上升,链上财政管理策略对美国国债和货币市场基金等 RWA 的需求正在增加。

通过 Centrifuge Prime,Web3 组织可以获取适应其风险配置的日益增长的 RWA 多样性。Centrifuge Prime 提供以下投资类别:

- 流动性包括美国国债和货币市场基金,目标年化收益率(APY)为 4-5%。

- 保值包括资产支持证券、私人信贷、抵押贷款证券和贷款证券化债务,目标 APY 为 8-10%。

- 增值包括 ESG 投资、应收账款融资、房地产和贸易融资,目标 APY 超过 13%。

Centrifuge Prime 最有价值的一部分是其预定义的法律设置,允许 DAO 和其他 Web3 原生组织在符合监管要求的同时拥有 Centrifuge 代币化资产。除了开箱即用的法律结构和资产管理服务外,Centrifuge Prime 还配备了第三方财务报告和信贷风险分析。这些服务最初由 Steakhouse Financial 和 The Credit Group 分别进行,但如果该平台受到欢迎,这些服务可能会扩大。

总的来说,Centrifuge Prime 创建了一个 RWA 作为服务的平台,这可能会发展成为 DeFi 的核心 RWA 上线平台。然而,与传统金融世界的紧密重叠意味着如果 Centrifuge 的 Prime 服务成功,它很可能会成为监管的目标。

Uniswap V4 宣布

随着 Uniswap V3 的两年商业源代码许可证到期,该许可证阻止了该协议被合法复制,Uniswap Labs 揭示了其对 Uniswap V4 的计划。重要的升级包括引入“钩子”、统一的流动性和账目方案,以及一个四年的商业源代码许可证。关于这些新特性的详细分析可以在上周的周报中找到。

DeFi 图表手册

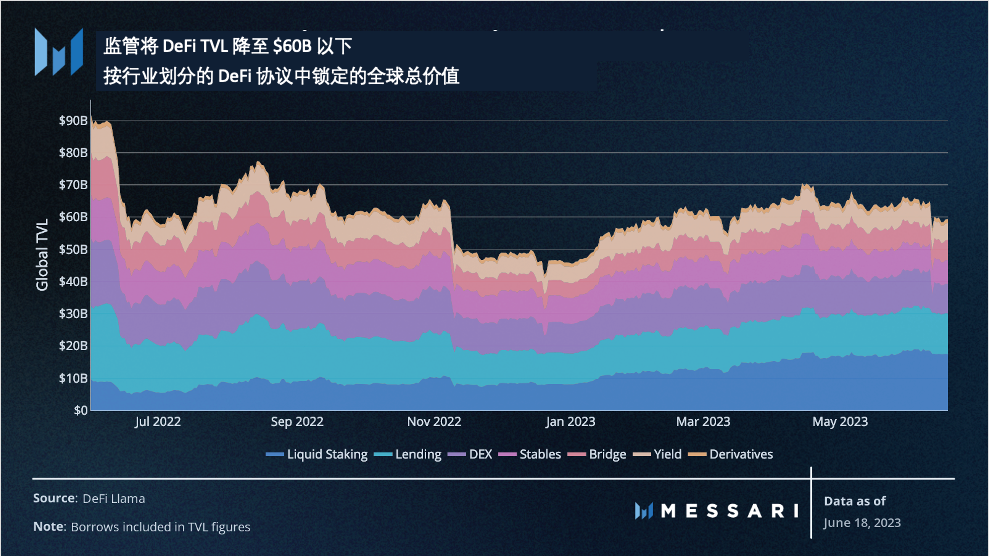

全球 TVL

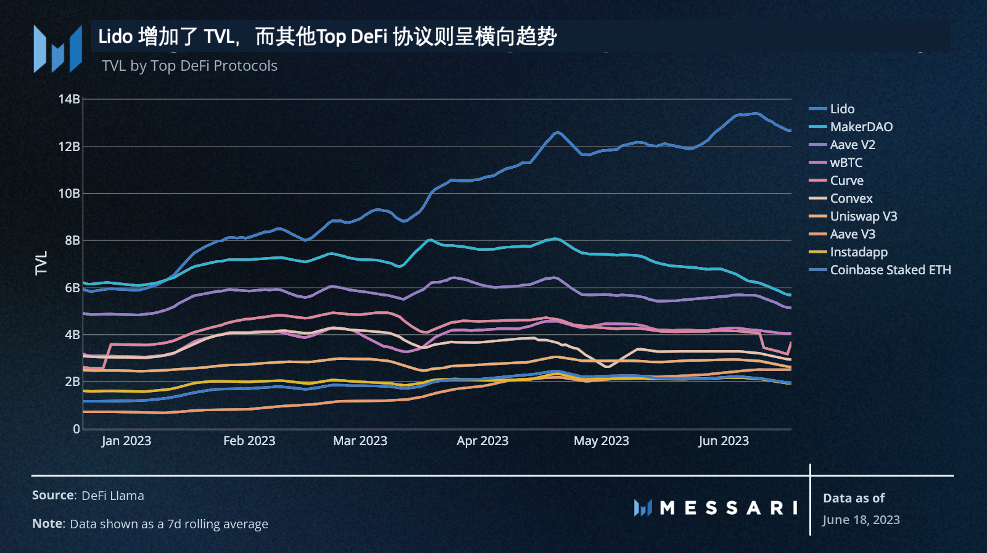

随着美国证券交易委员会对 Binance US 和 Coinbase 的诉讼,DeFi TVL 再次下跌到 600 亿美元以下。流动性质押协议继续以稳定的速度增长,是DeFi TVL 中最大的子领域。

在过去的一个月里,DeFi 顶级协议的 TVL 略有下滑,只有一个例外:Lido。正如我们上周提到的,自从四月底成功的 Shapella 升级以来,以太坊的质押率已经加速。作为最大的流动性质押提供商,Lido 能从中受益并不奇怪。值得注意的是,Lido 的质押 ETH 的份额(目前为 31.6%)持续低于其隐含的 33.3% 的上限。

全球用户

上个月,BNB 智能链和以太坊吸引了最多的用户,但自我们上次报告以来,他们的活动量都有所下降。BNB 智能链的活动量下降了 9%,而以太坊的日活跃地址数量下降了 46%。以太坊的活动量现在回到了四月底和五月初的 Meme 币热潮之前的平均水平。

上个月,BNB 智能链和以太坊吸引了最多的用户,但自我们上次报告以来,他们的活动量都有所下降。BNB 智能链的活动量下降了 9%,而以太坊的日活跃地址数量下降了 46%。以太坊的活动量现在回到了四月底和五月初的 Meme 币热潮之前的平均水平。

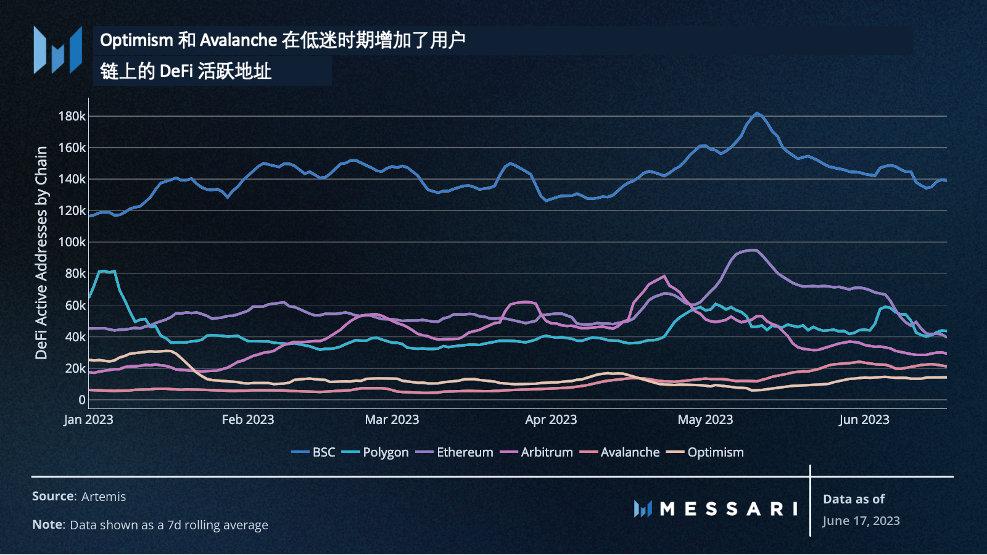

Optimism 和 Avalanche 的日活跃地址分别增长了 59% 和 20%。Optimism 的使用增加主要是由于用户通过 Stargate Finance 进行 USDC 交易和桥接。Avalanche 的活动量则是由 Holograph(一种全链代币发行平台)和 XEN(一种免费铸币,因为阻塞其他智能合约网络而闻名)的出现推动的。

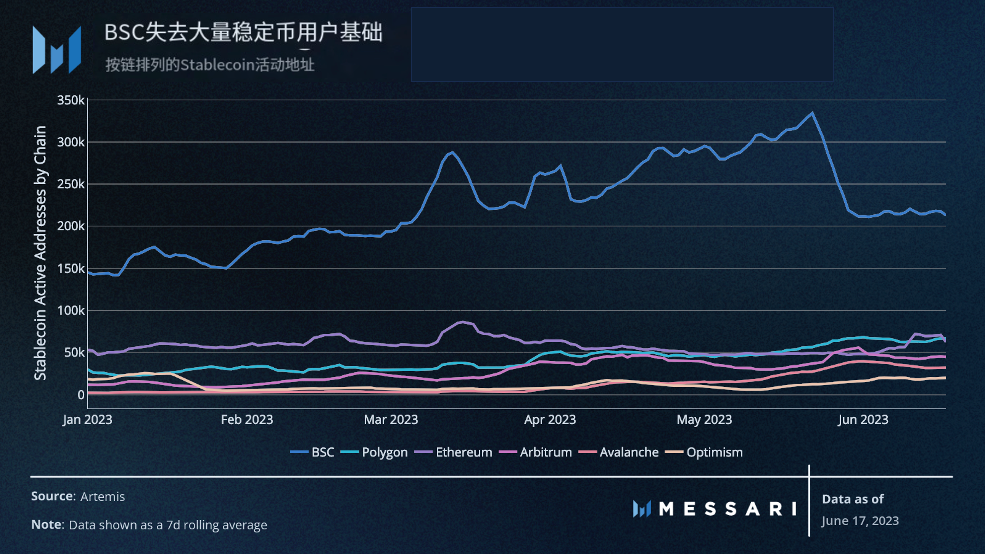

在稳定币用户方面,BNB 智能链抹去了过去两个月的活动地址增长,而其他链在过去一个月的趋势上升。Optimism 以 75% 的日活跃地址增长率最大,这是因为其用户更多地进行了 USDC 交易。

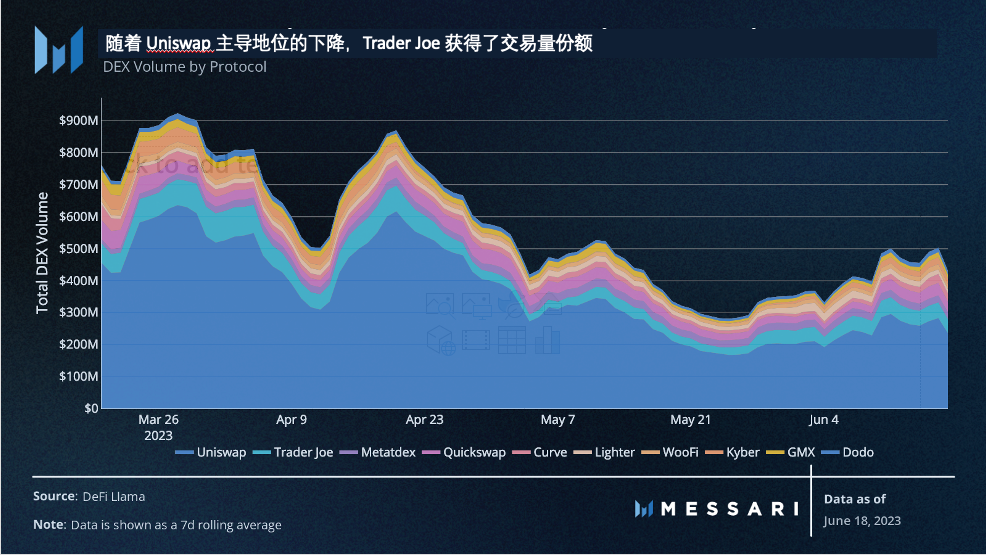

DEXvolumes

在过去的一个月中,尽管DEX在3月和4月的交易量较高,但其交易量仍相对平稳。Uniswap仍然是许多用户的首选DEX,但其过去30天的交易量占比从52%下降到了43.5%。这种下降部分可以归因于Trader Joe交易量的增加,其30天的交易量占比在同一时期内从5%增长到了8%。Trader Joe受益于其Auto Pools功能的发布,该功能允许用户自动再平衡其Liquidity Book上的集中流动性位置。

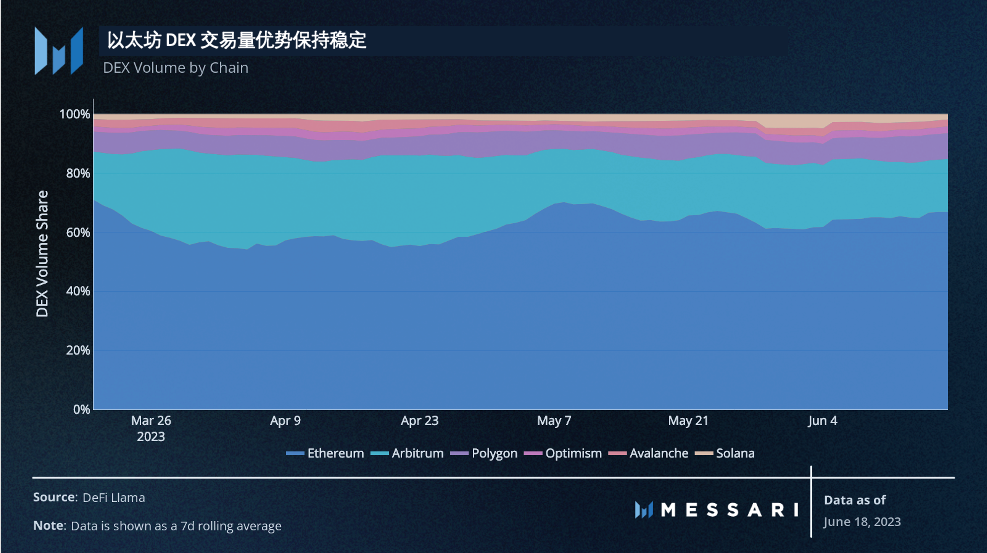

在生态系统层面,DEX的交易量已经趋于平稳,以太坊和Arbitrum继续占据80%以上的所有链上交易量。

贷款市场

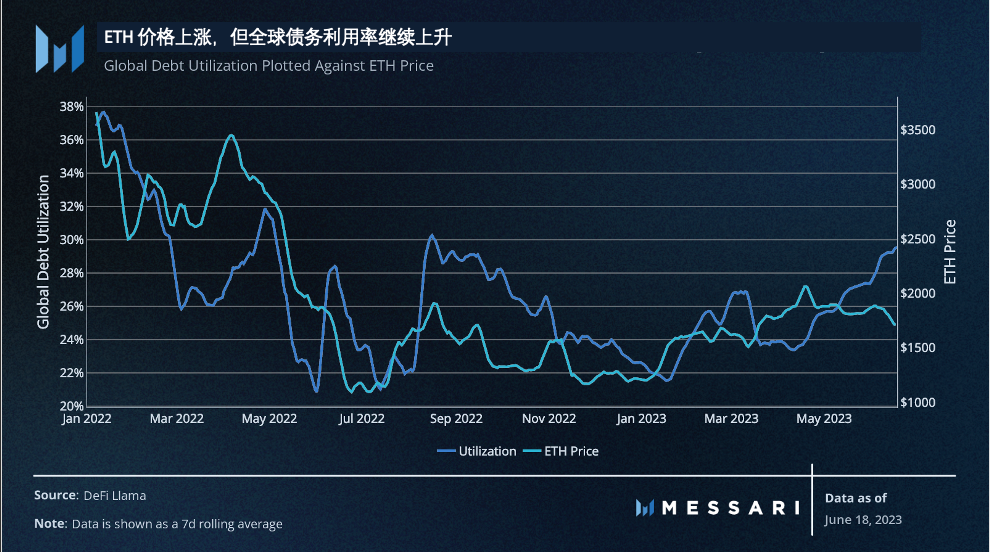

链上全球债务水平仍然保持在上个月的45亿美元。然而,债务利用率继续上升。如上月DeFi报告所述,链上债务利用率的增加历史上与ETH价格下降有关。过去一个月,ETH的价格走势与此类似,价格下降了5%,而利用率增加了4%。

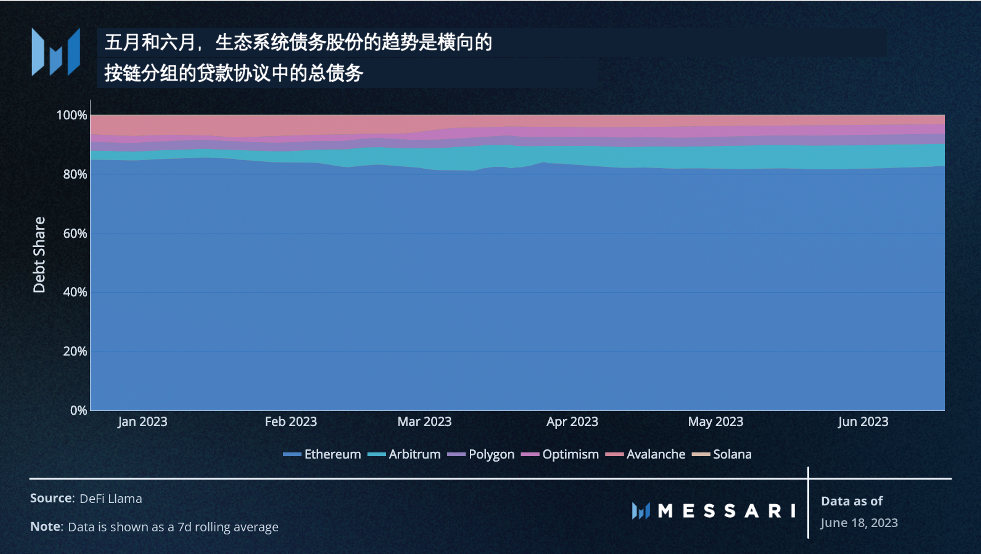

自从Arbitrum在2023年初增加了其未偿还债务的份额以来,生态系统债务份额保持平稳,以太坊占所有链上债务的80%。

收益

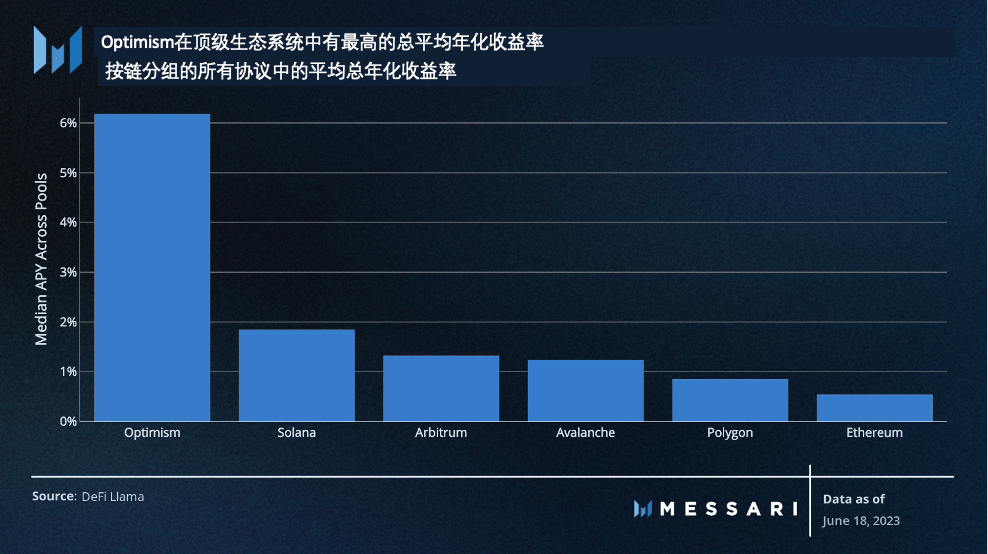

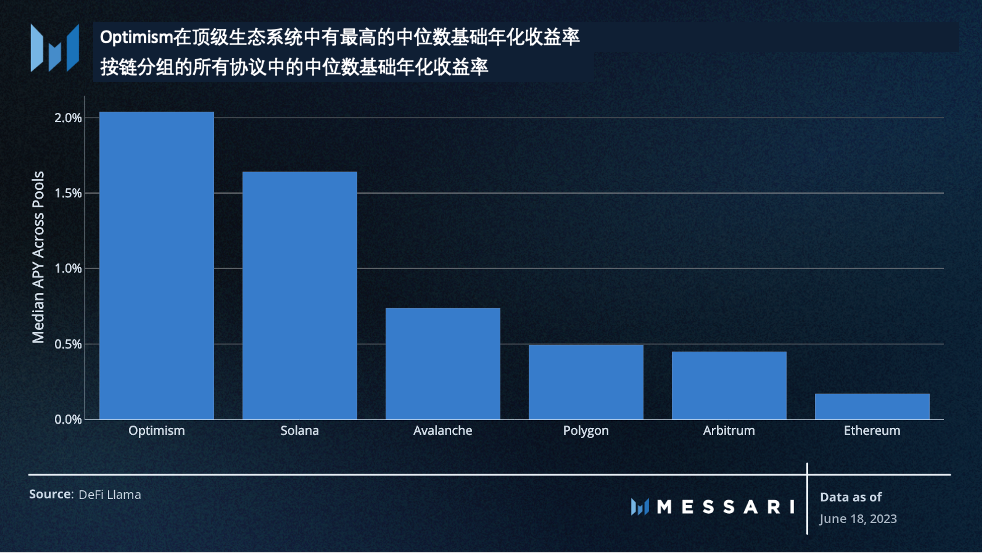

再一次,Optimism是平均DeFi收益的领先生态系统。这些收益的大部分继续由其最大的DEX,Velodrome的养殖奖励驱动。另外,Exactly协议最近几周内TVL增加,这要归功于其可能作为空投目标的潜力。

在考虑激励因素的情况下,Optimism仍然在所有DeFi生态系统中拥有最高的平均收益。

筹款

由Messari筹款数据驱动

同时 - 种子轮1900万美元

Meanwhile是一家带有转折点的寿险公司:用户的保险费和索赔以比特币支付。为了赚钱,Meanwhile采用传统的寿险商业模式,贷出部分收集的保费,并对未偿还的贷款收取利息。它的用户可以转移他们的比特币财富,而不为其接收者造成税收负担。

尽管个体率会有所不同,但Meanwhile估计,平均健康状况的35岁男性可以用10比特币的保费买到25比特币的死亡利益。尽管这些服务在百慕大得到许可和监管,但Meanwhile表示,它们是为美国公民设计的。鉴于美国最近对加密货币的敌对立场,Meanwhile将在金融服务高度监管的领域中行走一条细线。

Meanwhile的1900万美元种子轮使该创业公司的估值达到1亿美元。该筹资来自创办三年后的两轮独立筹资,Sam Altman和Lachy Groom参与其中。

Transak - A轮2000万美元 | BoomFi - 种子轮380万美元

Transak和BoomFi是最新的法币到加密货币平台筹集资金。这个加密支付提供商的子类别在持续的熊市中引起了重大关注,

因为投资者推动资本支持加密货币的未来入口。

两个平台都提供基于API的软件栈,供企业和应用程序轻松集成加密货币支付通道,同时满足监管要求。Transak于2020年推出,已利用早期的优势与MetaMask,Coinbase Wallet和Aave等领先的加密应用进行整合。它计划利用新的融资扩大到包括中东和东南亚在内的新的国际市场。

BoomFi正在采取一种替代方法。与Transak试图将法币支付集成到Web3应用中不同,BoomFi将加密货币支付集成到传统业务中。短期内,这种策略提供了更大的市场,因为Web3只为Transak提供了少数有用的应用程序。然而,BoomFi面临着一个额外的挑战,那就是教育传统企业了解加密货币。这两家公司将在加密经济的日益竞争激烈的子行业中发挥关键作用。

原文链接:https://messari.io/report/defi-brief-oracle-free-protocols?referrer=all-research

译:Terry | 胡子观币