“不會更壞,但更不可能變好”

7月的美聯儲利率決議可能是歷次美聯儲利率決議中懸念最小的一次。25個基點的加息並沒有超出任何人的預期,而鮑威爾通常的鷹派講話也並未帶來更多新意。“進一步加息”只會在經濟數據出現顯著過熱的情況下才會發生;而在獲得支持“顯著過熱”論的數據之前,“維持高利率”是更爲可能的解決方案。5.25%以上的利率水平至少會持續至2024年3月,在5月後纔有降息的可能。

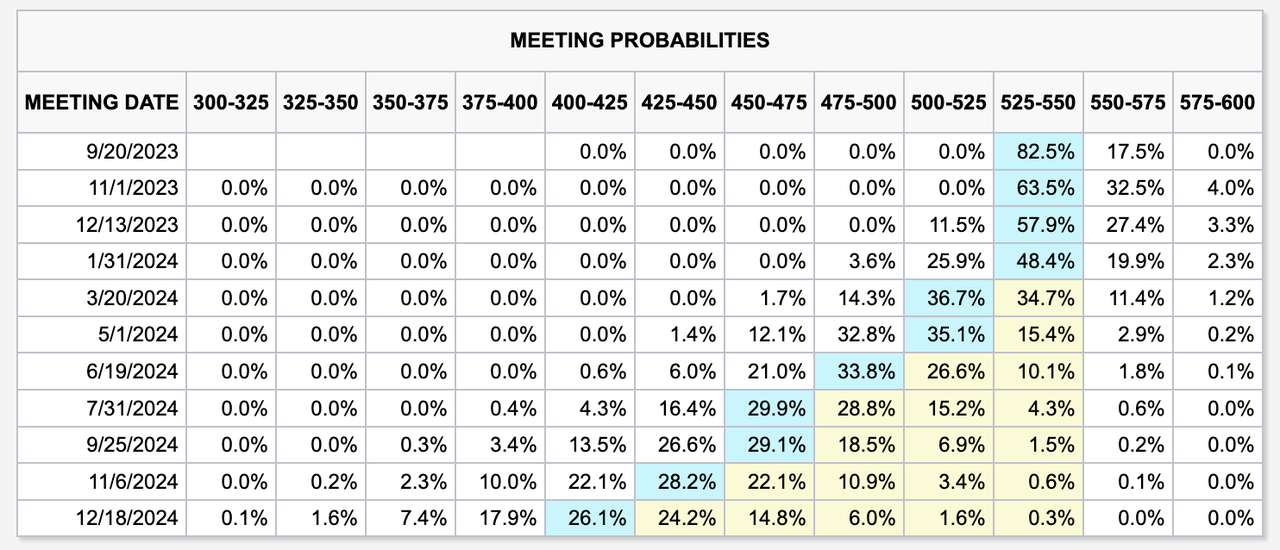

當然,進一步加息的可能性也在一定程度上被定價。利率市場的數據顯示,交易員們預期美聯儲利率有近30%的可能再進行一次25bps的加息。這種擔憂並不無道理:實時通脹數據顯示,在經歷了連續一年的通脹下行後,7月中旬,在以食品、住房、交通爲代表的生活必需品價格反彈的影響下,整體通脹水平開始觸底反彈——這意味着再通脹的概率並不是0。美聯儲的政策放鬆可能會重蹈70年代通脹控制失敗的覆轍;因此,無論出於何種考慮,鮑威爾都不會輕易考慮降息相關事項。

美聯儲利率變動可能路徑,截至2023年8月2日。來源:CME Group

美國實時通脹數據情況,截至2023年8月2日。來源:Truflation.com

美國食品通脹數據情況,截至2023年8月2日。來源:Truflation.com

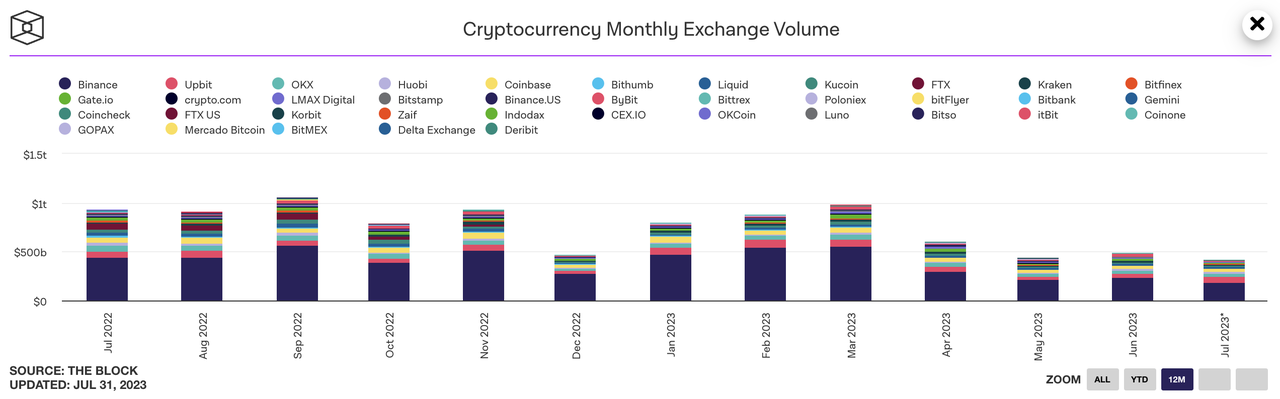

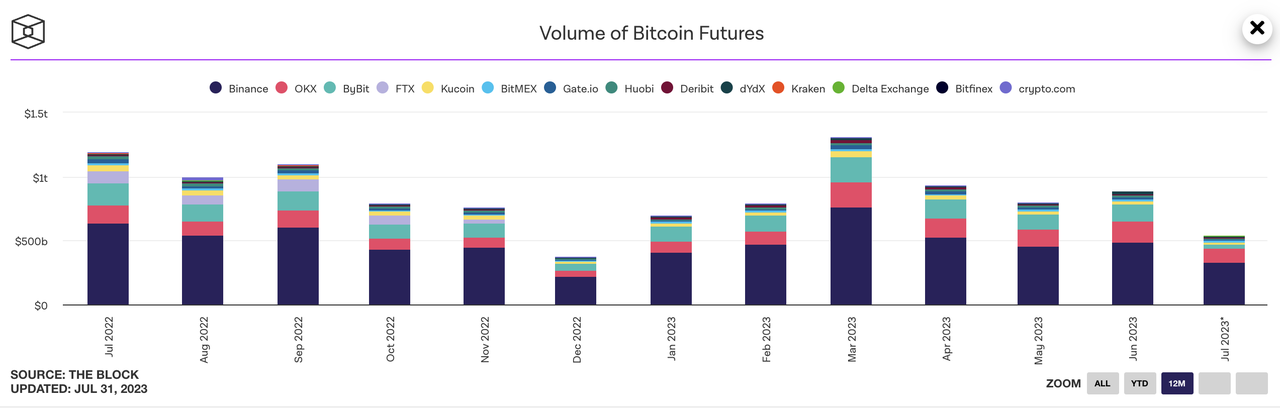

對於加密市場而言,投資者們似乎已經習慣了在高利率下的日常。缺乏流動性使得投資者們對於“交易”缺乏興趣。大多數投資者們都在觀望;7月的加密市場現貨成交量甚至低於聖誕節期間,而 BTC Delta 1 合約的成交量也只是略好於聖誕節與新年。看起來加密市場是有“暑假”的。

加密市場現貨月成交量變動情況。來源:The Block

比特幣 Delta 1 合約月成交量變動情況。來源:The Block

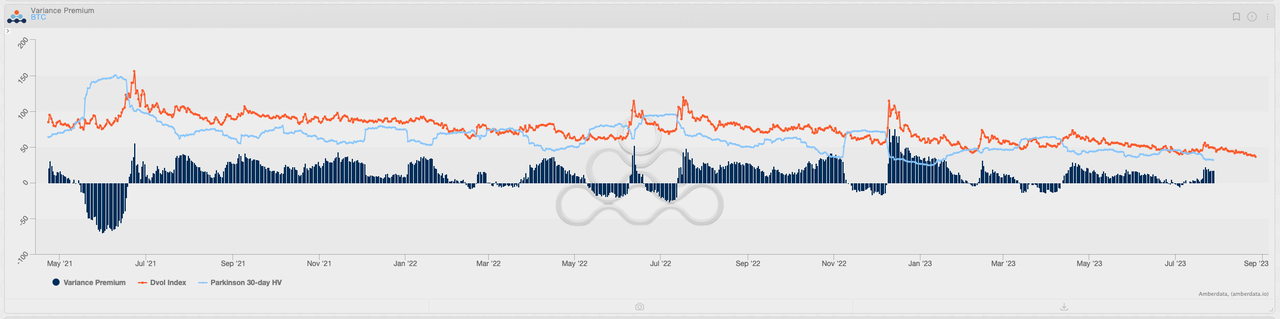

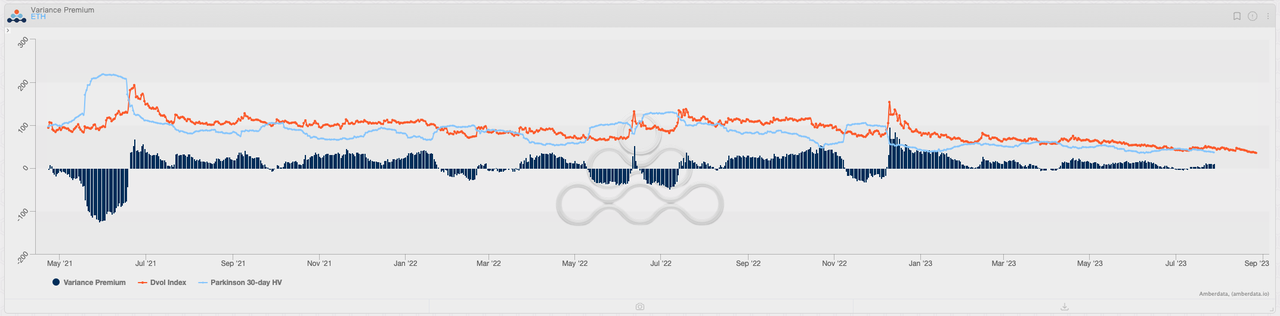

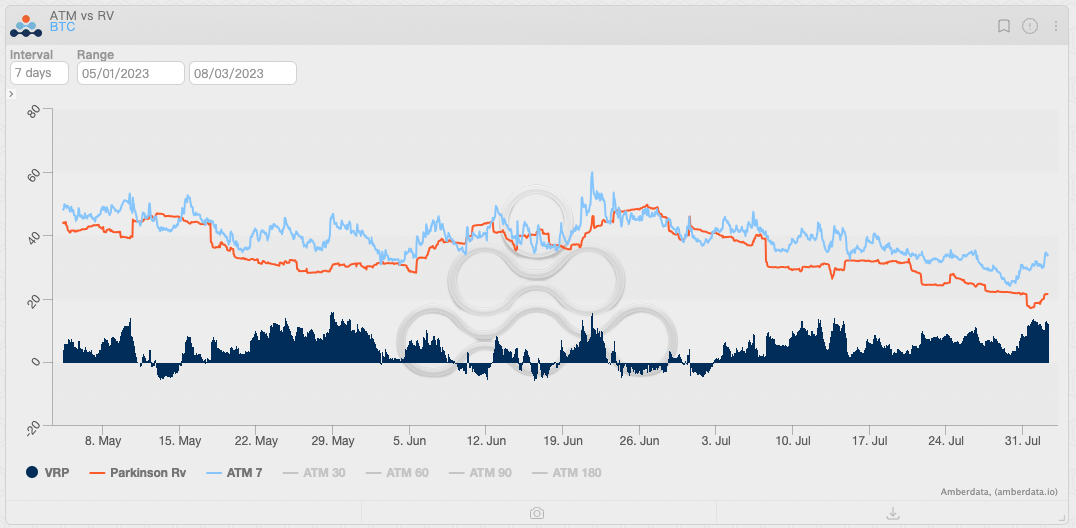

“暑假”意味着低波動。BTC 與 ETH 的波動率指數(DVOL)打破了2年以來的新低,而即使在這種創紀錄的低波動率預期下,期權賣方仍然可以獲得收益,這意味着市場的實際波動水平仍然顯著低於預期。在2021年,幾乎不會有人考慮 BTC 日內價格變動幅度低於1%的情形;而在2023年年中,低於0.1%的波動已經成爲了加密市場的日常。

BTC 與 ETH 波動率指數變動。來源:Deribit

BTC 與 ETH 方差溢價變動。來源:Amberdata Derivatives

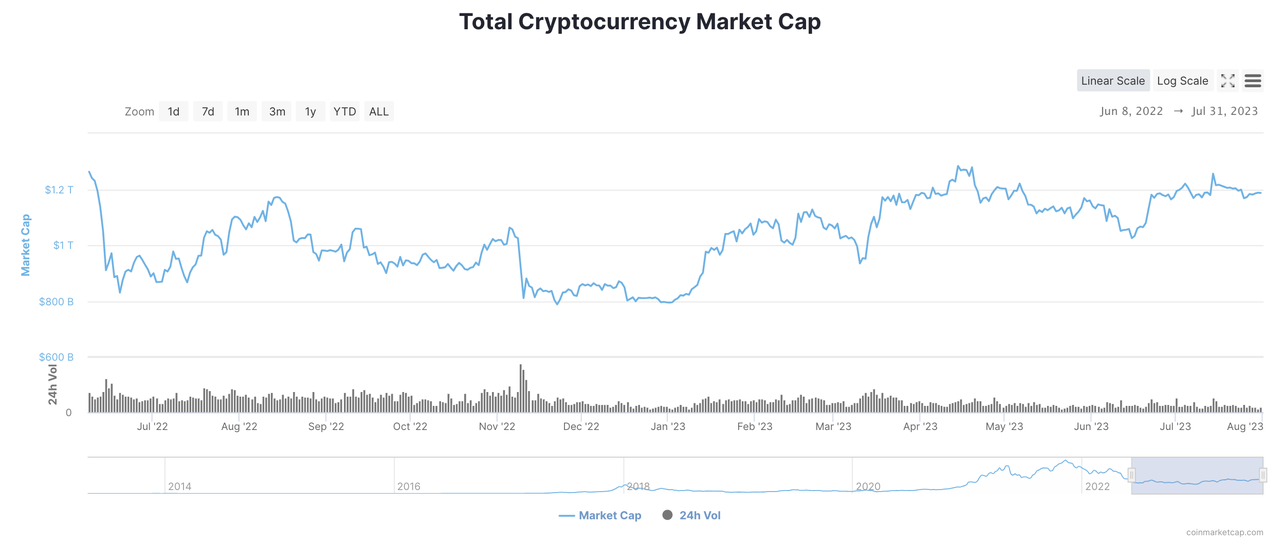

同樣,由於觀望情緒瀰漫與低波動,加密投資者對於利率的敏感程度已經不再那麼顯著。即使鮑威爾與拉加德再進行1-2次加息,也只是“在珠穆朗瑪峯上更進一步”——流動性狀況不會再壞到哪裏去。很多“聰明錢”早已離開,但沉澱下來的流動性並不會輕易離開加密市場,爲加密貨幣提供了必要的價格支撐。然而,這些流動性通常並不活躍:從加密市場市值變動數據來看,從3月中旬至今,加密市場的總市值已經在1.2萬億美元附近徘徊了超過4個半月的時間。

加密市場總市值變動情況。來源:CoinMarketCap

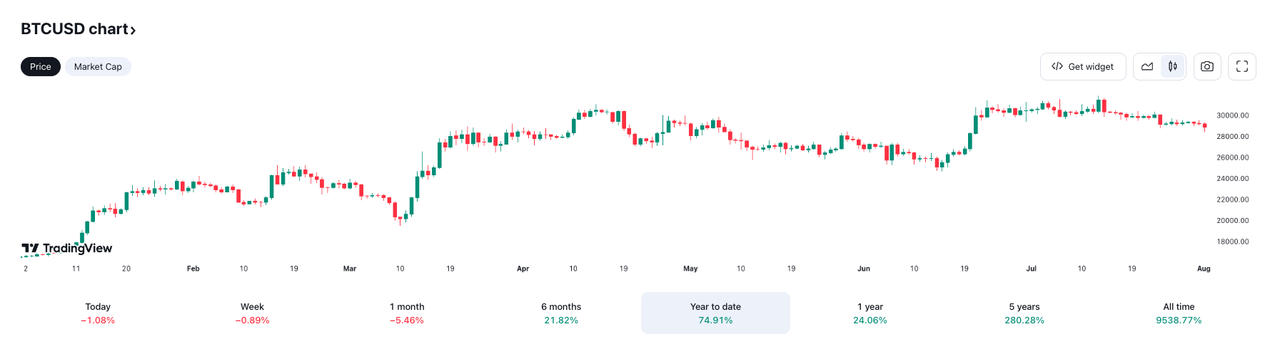

如果對比近幾個月的價格數據,亦不難發現:在 BTC 價格位於3萬美元附近、ETH 價格位於2,000美元附近的時候,兩者均會在此失去進一步向上的動力,徘徊一段時間後轉頭向下。觸及兩個價位的時間或短或長,但進一步的價格突破並未出現。似乎在這兩個價位附近存在着一個無形的天花板,阻擋着加密資產的上行步伐。

2023年年初至今 BTC 與 ETH 價格變動情況。來源:Blofin.com

天花板

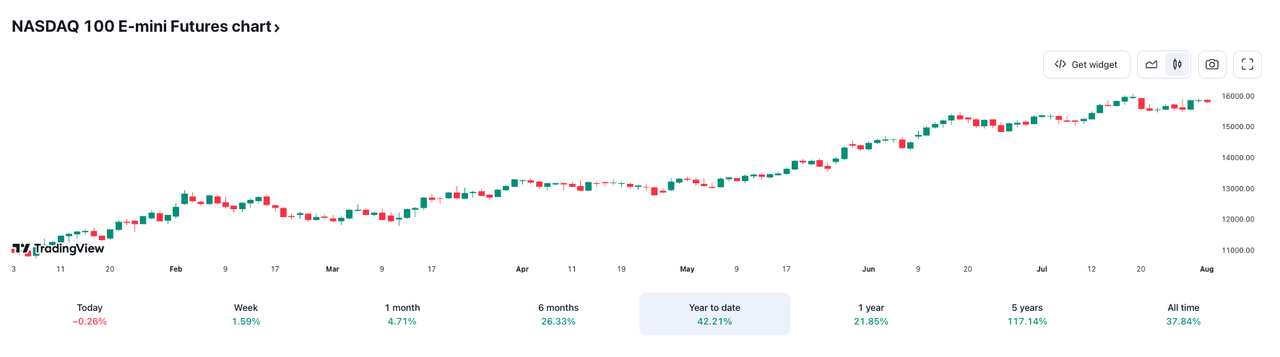

流動性水平的變動是“加密天花板”形成的重要原因之一。在高利率下,貨幣市場基金展現出了相對更高的吸引力,而美股(特別是納斯達克指數中所包含的科技股)亦成爲了加密市場的有力競爭對手。BTC 上漲帶來的超額收益似乎只集中在年初,而在隨後的6個月裏,BTC 的表現已經顯著落後於納斯達克指數。

在此情形下,對於散戶而言,加密貨幣所帶來的造富效應已經在部分程度上不敵美股;這意味着多數散戶在加密市場中更傾向於“保持沉默”。考慮到散戶通常傾向於做多,散戶的缺位使得加密市場缺少了重要的上漲動力來源。

2023年年初至今納斯達克指數與BTC價格變動,來源:Tradingview

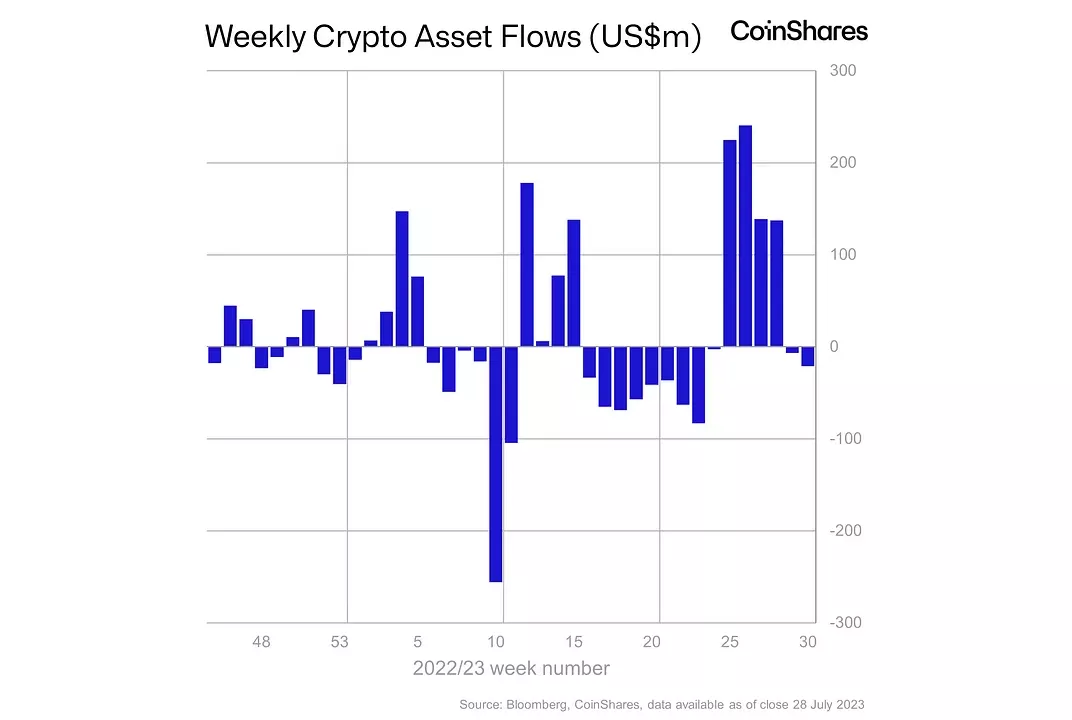

機構投資者的行爲則更加耐人尋味。回顧2023年年初至今的加密基金資金流向,不難發現,機構投資者們的行爲有着顯著的“潮汐”特徵:在加密市場出現短暫大幅上漲時,機構資金紛紛涌入;而在市場傾向於平靜的時刻,機構資金便開始流出。

近一年來加密基金每週資金淨流入/流出情況,來源:CoinShares

某種程度上,機構的行爲模式有些類似於0 DTE 交易者:傾向於從價格的短暫變動中獲利,而非從市場週期變動中獲利——這被稱之爲“Gamma 效應”。在“Gamma 效應”的影響下,在價格上升至特定價格水平後,機構會傾向於賣出,而在價格下跌至某個水平後,機構則會轉向買入。儘管上述行爲爲加密資產價格提供了強有力的支撐(特別是在考慮到機構在流動性提供者中的地位的時候),但機構的觸發賣出行爲,無疑使得“加密天花板”變得更加厚實。

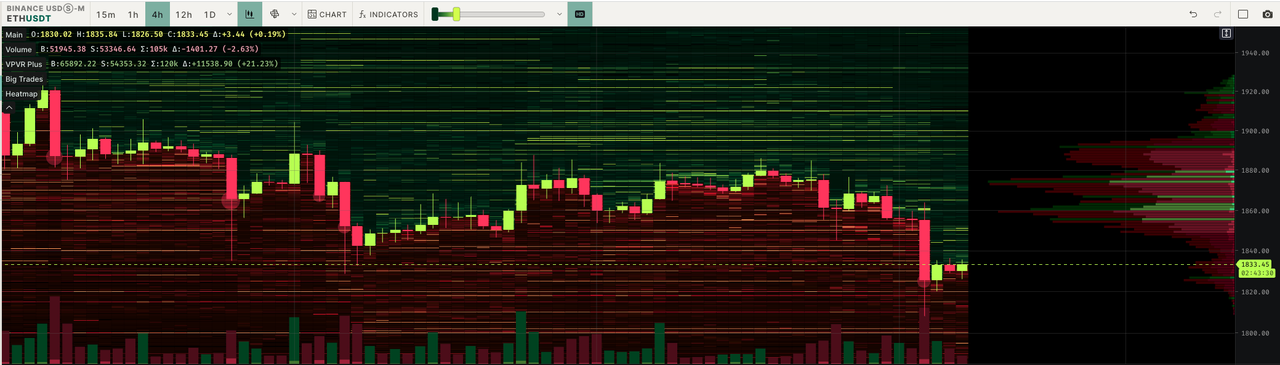

VPVR (Volume Profile Visible Range,成交量可視範圍) 數據爲“Gamma 效應”提供了更多的證據支撐。以 BTC 爲例,在30,000美元附近,賣單佔據主導地位,以紅色顯示;而在29000美元附近,呈現出明顯綠色的部分,買單則佔據主導地位。在 ETH 上,亦存在着類似的買單和賣單分佈。

BTC 與 ETH 永續合約 VPVR 數據變動。來源:Tradinglite

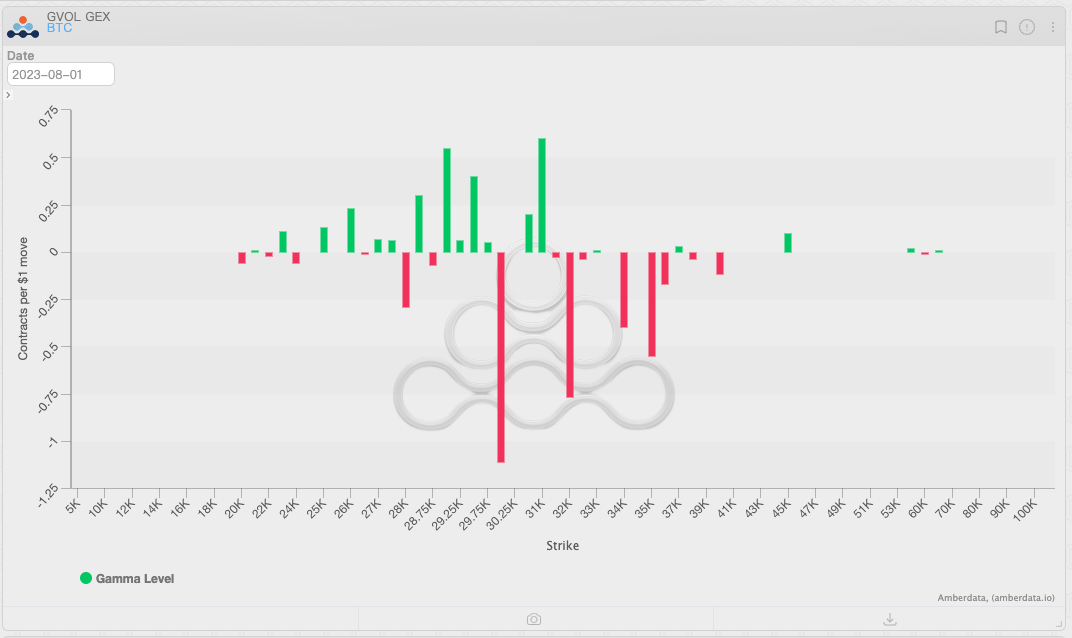

做市商的對衝行爲則是支撐“加密天花板”的另一個因素。對於期權做市商而言,在正 gamma 執行價附近,爲維持 delta 中性,做市商通常採取“高拋低吸”的策略,而在擁有負 gamma 的執行價附近則相反。在正 gamma 爲主的市場中,做市商往往會在價格上升時拋售他們的 delta 庫存,對價格形成壓制——這正是這幾周正在發生的事情。

考慮到在投資者交易熱情不高的時刻,做市商是爲數不多的活躍交易者羣體之一,做市商爲平衡風險敞口而進行的對衝行爲,使得價格的上升之路變得愈發“舉步維艱”。

BTC 與 ETH Gamma 敞口分佈,來源:Amberdata Derivatives

對衝行爲帶來的另一個後果是對市場波動的壓制。由於缺乏趨勢性行情與方向性交易機會,投資者的交易熱情並不高,並傾向於通過被動收益策略(如賣出期權)獲利,甚至選擇擁抱無風險收益,而上述行爲則與做市商的對衝行爲一起,進一步平抑了波動。波動是突破“加密天花板”不可或缺的要素;而在波動缺位的時刻,“窄幅震盪”成爲了加密市場的主題,並且看起來將會在8月持續。

8月展望:潛在風險與“歡樂時光”

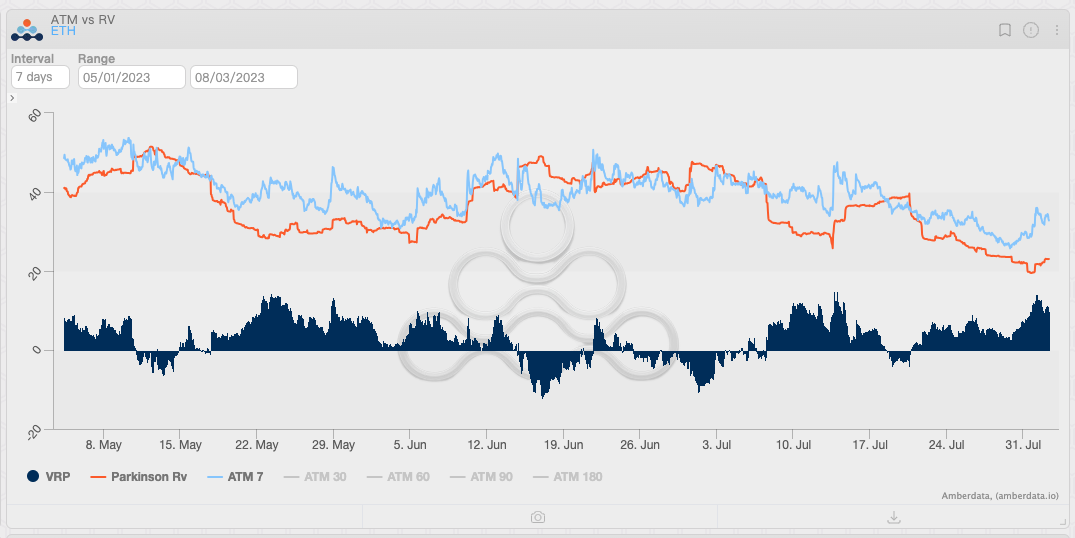

波動率賣家似乎是8月市場爲數不多的贏家。儘管 BTC 與 ETH 的隱含波動率已經創下了2021年以來的歷史新低,但對比已實現波動率,賣出波動率策略仍然有利可圖,而目前的波動率溢價水平甚至是五月以來表現最好的時刻之一。無論市場環境如何,投資者的尾部風險管理與投機需求持續存在,爲期權賣家帶來持續的正現金流——在8月這種市場平靜時刻尤爲如此。

此外,低波動意味着價格方向的不確定性上升,且缺乏趨勢行情帶來的收益預期。考慮到賣出波動率策略與價格變動方向關聯較弱,與基於 Delta 1 的策略相比,賣出波動率策略在低波動時刻具有更好的收益潛力。

2023年5月至今 BTC 與 ETH VRP 數據變動,來源:Amberdata Derivatives

然而,持續的低波動並不意味着尾部風險不會發生。對於加密市場而言,來自宏觀的潛在風險依然不能忽略。

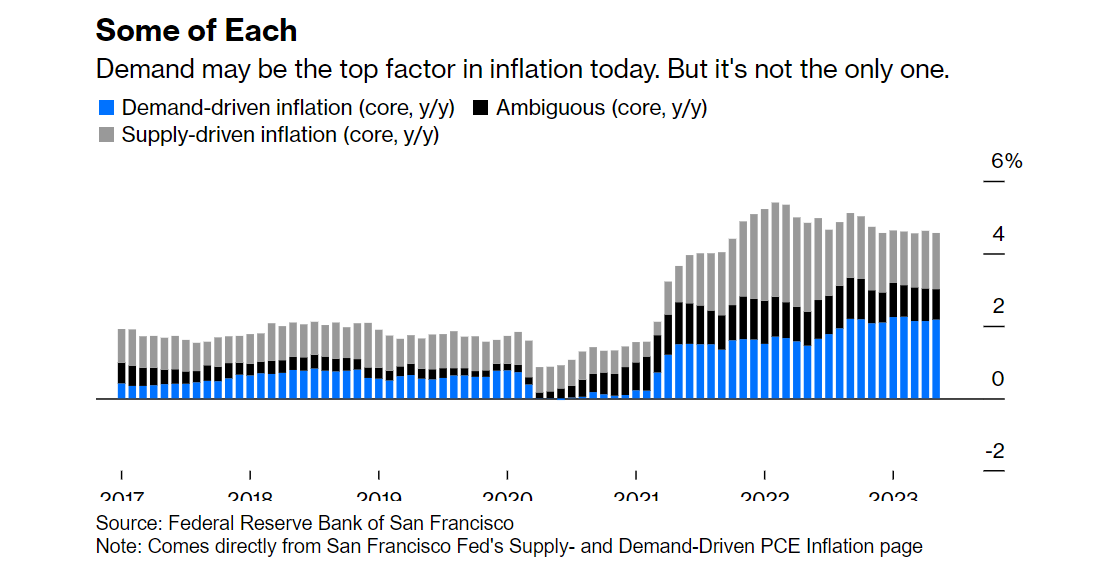

從經濟數據來看,美國經濟數據與就業表現超預期強勁,而隨着供應鏈緊張問題的完全緩解,“相對過熱的”需求可能已經成爲了主導通脹的因素。上述情況意味着,爲徹底壓制通脹,美聯儲可能會對需求端進行進一步管理。美聯儲的經濟學家們是“經濟增速限制論”的信徒;他們相信,超過這個限制就會過熱,並可能引發通脹。

因此,對於美聯儲而言,採取超預期行爲(如再次加息或延長利率頂峯期),甚至通過引發短暫衰退來達到通脹目標,並不是不可接受的選項;但對於加密市場而言,這意味着進一步的流動性壓力。

2017年至今通脹主導因素佔比變動,來源:舊金山聯儲

此外,太平洋西岸的動作亦不容忽視。作爲金融市場中的主要流動性提供者之一,日本央行長期以來通過“收益率曲線控制”(YCC)魔法,爲“渡邊太太”們提供着源源不斷的資金。不過,隨着日本內部通脹壓力加大,日本央行已經不願如此大方;他們放鬆了對 YCC 的控制——這意味着流動性政策轉變的開始。要知道,日本央行釋放的流動性並不只是分佈在傳統市場;BTC 與 ETH 正在迎來額外的風險。

當然,加密市場內部也可能是尾部風險的來源。Curve 事件的發生已經引發了一些投資者的擔憂,而類似事件通常難以被考慮在預期之內。同時,監管部門並未因爲對 XRP 訴訟失利而停下腳步;SEC 仍在試圖將 BTC 以外的其他代幣納入監管範圍。上述的“額外事件”恰恰是我們需要防範的對象;在獲得 theta 收益時買入一定的尾部保護仍是必要的。

綜上,在安度暑假的同時,我們仍然需要在一定程度上保持警惕。幸運的是:上述的幾件事件發生概率不會太大,而即使發生,在8月發生的概率則更爲渺小。8月是不錯的休假時節;在賣出波動率的同時,付出一些必要的成本,做好尾部保護即可。讓我們一起享受 theta 帶來的“歡樂時光”。