2022--疫情后时代的第一年,走的并不顺利。2月开始的俄乌战争为全球的政治经济蒙上了不确定的阴影并持续到了年底,为应对疫情时代大放水给美国经济带来的高通胀,美联储进行了史无前例的加息,令全球资本市场承压。在严峻的宏观环境下,加密经济亦不能幸免,并频频爆出“黑天鹅”--DeFi成了黑客们的提款机;Luna-UST的崩溃造成了机构的一连串的破产,并引发了政府对加密经济的监管;FTX与Alameda的破产让正准备加入加密行业的人们和机构驻足观望,重新审视行业的透明度和成熟度。

自DeFi Summer开启的将近两年大牛市,带来的不仅仅是巨大的财富效应,DeFi,NFT,Dao等一系列创新与加密叙事更是让人们看到了互联网新的发展方向,而2022年这一切戛然而止。

不过作为一家2017年成立的“老牌”机构,我们却并不悲观。尽管“黑天鹅”们充斥着市场,但我们看到了这一年加密基础设施上的巨大进步:以太坊的”合并“超乎预期的顺利进行;L2的快速发展;模块化区块链重塑L1的基础架构;“账户抽象”带来了大量讨论,降低用户门槛的MPC钱包发展得如火如荼……

在这2022年的最后一天,我们想和一直支持我们的朋友,聊一聊这一年,我们看到了什么,又学到了些什么,以及我们在期待着什么。

Part1 2022的“黑暗”与“光明”

对于加密经济来说,2022全年充斥着各种“黑天鹅”事件,不过我们可以用三个关键词来概括:黑客,机构大溃败和监管。

黑客盛宴

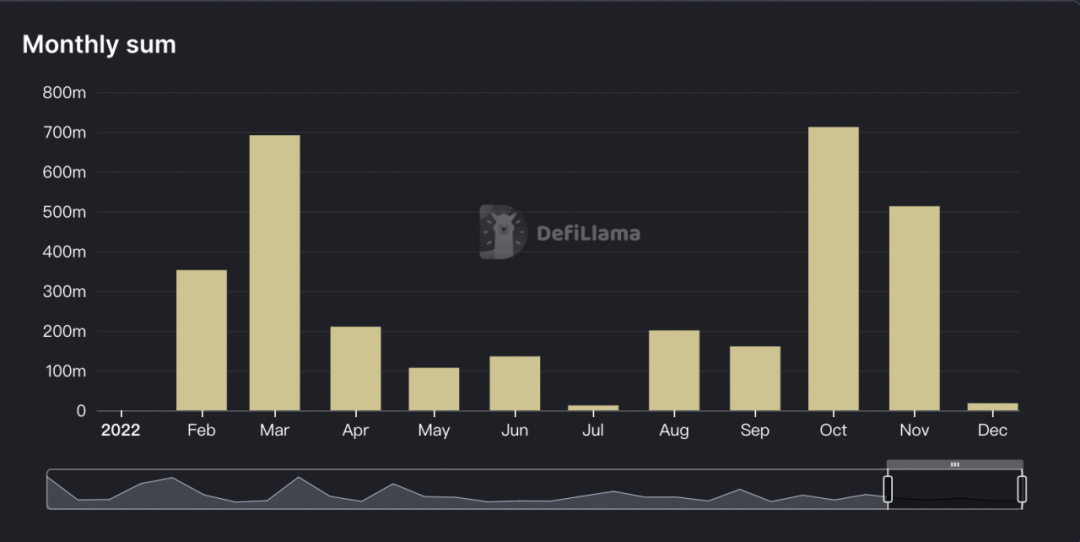

根据加密数据统计机构DeFi Llama数据,超过32亿美元资产在黑客事件中被盗。其中被盗最多的是跨链桥,占被盗金额的59%。其中知名的包括Ronin的6.24亿美元,Wormhole的3.21亿美元,Nomad的1.9亿美元。

在我们看来,安全问题已经成为DeFi大规模采用的最大威胁。在前两年的牛市中,DeFi已经向我们展示了他们的创新及应用潜力,即使在这波熊市里,DeFi也显示了比CeFi更好的对风险的抗性,但在看到创新的同时,愈来愈多类型的黑客攻击更应引起我们的重视。无论是钱包设计,智能合约审计,保险与资产托管,安全方面的提升才能保证行业的发展。

与此同时,尽管跨链桥作为黑客攻击的“重灾区”,成为加密社区的谈资,但在多链时代的未来,跨链将是最重要的基础设施之一,不仅是资产跨链,而是应用间的跨链互操作性,各个链间更复杂的信息传递。我们持续看好这个赛道的发展,我们投资的DeBridge,也正将跨链互操作性带入DeFi,解决多链的流动性问题,为DeFi 乐高带来了更多可组合性。(如果你关于跨链有更多的想法,期待与你的交流)

Luna与FTX带来的机构大溃败

过去两年的牛市不仅是加密主义者的胜利,更是加密投机者的胜利。Luna-UST的旁氏游戏支撑着二者最高将近400亿美元的市值;FTX-Alameda通过非正常的资产挪用,一边扩大交易市场份额,一边在一级市场疯狂投资,扩大其影响力。他们也都在这个2022画上了句点。

他们给加密经济带来了恶劣的影响。不止于市场暴跌,用户资产的损失,3AC等一连串机构的破产,对加密经济的信心以及监管的注意,这些影响可能会持续两年甚至更久,更让加密机构--这个本应成为加密市场早期发展的巨大推动力--成为了笑话。在Luna崩溃之后,我们曾经写过一篇《Luna崩盘后的思考》。其中我们写到:

“金氪一路走来,一直都把项目的价值创造放到第一位,今后亦如是。我们相信潮水退去,才知谁在裸泳。”

“狂暴的欢愉终将有狂暴的结局。”作为机构而言,我们将持续践行“研究驱动投资”的策略,帮助早期项目成长。

监管

Luna和FTX的崩溃,Tornado创始人被捕,OFAC可能会对以太坊节点进行审查等引发了加密经济的人们对监管的巨大担忧。不过对此,我们保持谨慎的乐观。我们相信,加密经济的发展固然与监管缺失带来的自由度有关,但不会因为有了监管就无法发展。

那些好的事情

尽管加密经济在2022陷入了深熊,但我们也看到一些好的事情正在发生。

以太坊“合并”顺利的超乎预期,进入了POS时代。在POS共识机制下,资源浪费再也无法成为人们攻击以太坊的话语。在POS共识机制下,以太坊能更顺利的进行协议升级,拥有了更加健康的代币经济学,我们对以太坊的未来充满期待。今年3月,以太坊将迎来“上海升级”,以太坊的质押也会迎来更健康的市场。目前以太坊的质押率远远低于其他Pos公链,我们期待质押率的进一步上升,为以太坊带来更大的安全性。

脱离了牛市叙事,基础设施与中间件们有了更大的关注度。模块化区块链,Layer2,ZKEVM,账户抽象……尽管我们并不盲目押注,但我们相信,基础设施的进步方便了更多更优秀的开发者进入加密经济,为这个行业带来了更多可能和更好的未来,更早的引领我们进入下一个牛市。

我们最欣喜的是L2的发展。根据DeFiLlama的数据,Arbitrum和Optimism的TVL已经进入了前十,Arbitrum更是在没有发币的情况下,其TVL已经超过Polygon,Avalanch等L1。随着Starknet和Zksync以及其他ZKEVM陆续开放主网,L2的竞争会逐步扩大,但也为更多更优秀的应用的诞生奠定了基础。

这就是我们对2022的总结:诸多“黑暗”,总有“光明”。

Part 2 我们学到了什么?

在2021年年底,我们曾盲目乐观的预测了2022年加密经济的发展,如今来看,“打脸”得相当严重。不过作为一个才“五岁”的机构,坦然承认错误没有什么,我们更希望把我们的反思带给你们。

1. 保持对风险的控制和敬畏。能够幸运的从Luna和FTX事件中脱身,我们是幸运的。尽管是我们的研究和认知帮助了我们,但倘若我们心存一丝侥幸,结局尚未可知。

2. Don't trust,veryfi,这句话也致以所有的行业从业者们。

3. 不忘初心,持续做行业的推动者。

4. 牛市中不要盲目乐观,熊市里不要过度悲观,努力活下去。

此外,话不多说,让我们开始,展望未来。

Part3 2023?不,未来几年,那些我们看好的

1. L2将成为主要战场

可扩展性不足已经成为制约L1发展的主要痛点,目前来看,继承了L1安全性的L2将是解决L1可扩展性的最佳方案,我们预计以太坊的几个Rollups,Avalanche的Subnet,基于Cosmos SDK的应用链以及其他几个ZKEVM(Polygon的几个方案,Scroll等)将成为承载加密应用的主要平台。

对于DeFi来说,尽管DeFi的TVL已经从最高2000亿美金下跌到不足400亿美金,不过随着市场恢复,更多加密用户与机构的入场以及最重要的--基础设施的进步,我们预计这一数据能够逐渐恢复。随着L2发展的逐渐完善,我们预计大部分L1的DeFi应用会逐渐迁移到L2上,大量原生的DeFi应用也会在L2上诞生。

而Immutable和Sorare正打造低门槛,零gas费用的NFT交易平台,有望成为未来gamefi和NFT交易的重要基础设施。

从目前的L2发展来看,未来两到三年内,Arbitrum会领跑。在没有发行Token的情况下,Arbitrum的TVL已经超过Polygon,Avalanche等L1。Arbitrum生态也发展的较为完善,除Uniswap,Curve,Sushiswap,Aave等老牌DeFi产品外,GMX已经成长为目前最受市场认可和欢迎的perpetual Dex,基于Layer 0 打通链间流动性的Rage Trade正被加密社区更多讨论,Dopex正在一些构建最简单的期权产品供用户使用,Capdot V4打算在Arbitrum上推出全球商品交易市场;Treasure Dao正打造一个Gamefi游戏平台……我们预计Arbitrum在明年推出自己的Token后,其生态会进一步完善。

其他L2也并非没有机会。Optimism计划推出OP Stack,打算打造L2 as a service平台;Cosmos的应用链能够支撑更复杂的应用。

短期内,我们不看好ZK Rollup及各个ZK EVM,其技术进度或低于市场预期。但在资本的推动以及ZKP技术的进一步成熟下,未来,L2市场可能会面临重新洗牌。

此外,预计“EIP-4844”会在以太坊“上海升级”后的下一次升级中推出,将大幅降低Rollup的gas费用,有望增强Rollup的竞争力。

2. DeFi衍生品的发展

在2022年的熊市中,大部分DeFi代币都较高点下跌了近90%,但永续合约协议GMX代币价格却逆市翻倍。

尽管GMX在产品与代币经济学上设计突出,且交易量也逆市发展,成为了交易量仅次于Dydx的perpetual Dex,但也反应了市场对DeFi衍生品的看好。

抛开真实DeFi用户数量并不多的原因,过去限制DeFi衍生品发展的一个重要原因是基础设施的制约。例如对于perpetual产品来说:

1)链上预言机存在被操纵风险;

2)Order book相对于AMM来说更好,但链上确认慢,链上存储昂贵导致产品体验差;

3)流动性过于依赖中心化做市商;

但随着L2及Sei等应用链的发展,有望为perpetual产品解决这个问题,也能吸引更多用户使用DeFi进行perpetual交易。我们投资的Starknet上的ZKX,正是在基于Starknet的高TPS,低延迟,成本低,可扩展性强的条件下,打造真正去中心化的订单簿衍生品交易平台。

我们也看好期权,结构化产品等衍生品的发展。在传统金融市场,这类产品用户门槛高,产品理解起来复杂,但DeFi能够通过非常简单的方式推送给用户。

不过我们认为DeFi需要更好的代币经济学。单纯的治理代币叙事或者流动性激励很难支撑项目的长期发展。例如我们最近讨论了是否应当将代币与协议分开来,通过“真实收益”为代币赋能,我们也非常愿意与相关项目方或投资方交流并参与代币经济学相关的讨论和设计。

3. 应用链或是Dapp新的叙事和发展方向

6月22日,dydx宣布脱离Starkware ,将选择基于Cosmos SDK开发⼀条dydx链开始引发了市场对应用链的热烈讨论;由MULTICOIN CAPITAL领投的Sei Network也致力于打造一条专门用户交易的高速链;跨链桥Synapse即将推出自己的链来更好的提供跨链服务……

在8月我们的文章《Krypital Group:dYdX「背叛」以太坊,应用链会成为Dapp的主流叙事么?》,我们从dydx“背叛”以太坊的原因出发,从技术和用户层面分析了应用链能够成功的原因。此外,我们认为,对于一些特定应用,例如需要更高TPS和更低Gas费用的衍生品费用;需要与智能合约高频交互的Gamefi等应用,应用链是非常好的选择。而对于一些通用型应用,例如Uniswap,Maker Dao等DeFi底层产品,这些产品应用链的可组合性有待市场进一步验证。

总体而言,我们认可应用链的叙事,但应用链尚处于早期阶段。目前市场上,需要应用链的应用并不多,甚至有“链比应用多”的怪象,这是非常魔幻的。

4. 对MEV的关注度会越来越高

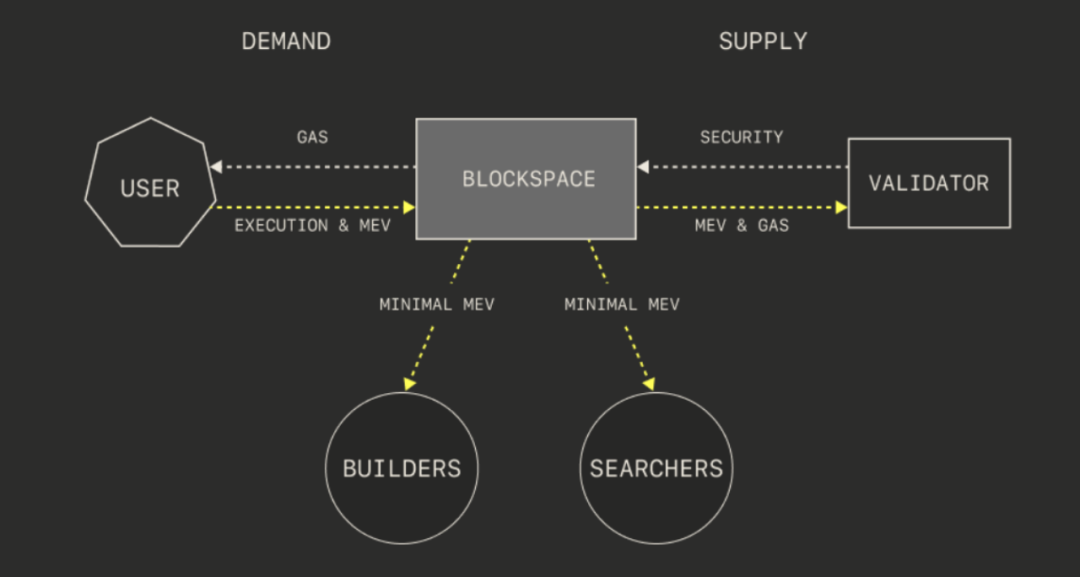

随着以太坊“合并”进入Pos,MEV已经成为网络构建者的主要收入来源。在9月的文章《我们应该“警惕”MEV么》,我们对MEV的概念及目前的解决方案进行了相关科普,有兴趣的朋友可以自行查看。

尽管有Flashbots等机构持续对这个市场进行优化,但我们对MEV短期内解决感到悲观。这是一个只能少数人参与的市场,但他们是这个去中心化平台的最重要参与者。如果他们只为自己的利益形式,其隐藏的后果将是灾难性的

5. Web2用户入场Web3或将带来下一个引爆点

我们时常在想,市场的下一个引爆点是什么?

DeFi能成为引爆点,流动性挖矿带来了巨大的市场参与度和财富效应是其最大助力。随着DeFi走向成熟,“流动性挖矿”等旁氏没落,尽管我们看好DeFi的持续发展,但在宏观流动性紧缺的条件下,DeFi再次成为下一个周期的引爆点很难。

回顾去年,频频被人提起的一个热词是Web3。虽然对于web3的定义很多,但毋庸置疑,加密经济将会是Web3重要的组成部分。试想,如果Web2中数十亿用户,即使很小的一部分涌入Web3,会给加密经济带来什么?一个不依赖旁氏能吸引千万级乃至亿级用户的Dapp应该如何被市场估值?

在过去几年,一方面安全问题以及基础设施的缺乏限制了Web2用户进入Web3。而在整体基础设施逐步完善下(L2的发展,低门槛钱包的推出,跨链互操作性的实现,gas成本的降低),愈来愈多的开发者进入会给Web3市场带来愈加丰富的应用,用户进入Web3的门槛也会大幅降低,在接下来的两年内,诞生一个超级超级大的Dapp并非没有可能。另一方面,过去Web3项目的困局在于无法找到合适的经济模式,而项目代币,NFT,产品等没有找到合适的结合点,因为不得不披着Web3外衣,行旁氏之实,最后一地鸡毛。

而在最近与一些新的项目方交流时,我们发现已经大有改善。例如项目在在生产分工上,NFT&代币 权益激励功能发生分离,更加明确其功能,不同的效用能够拓展项目在不同方面的发展,例如NFT用户socila或者creator激励,拓展社区生态,代币与资产对应,延伸项目的内部经济机制等。我们预计这样演变出来的玩法 ,很可能是继defi 后的又一爆发方式。

那么这个引爆点会诞生在哪个赛道呢?Socialfi,Gamefi还是Web2.5应用?我们不敢轻易下结论,静待爆炸性应用的诞生。

总结

过去的一年固然艰难,但乌云终将散去,我们相信我们的未来依然是我们去年的展望——星辰大海。望诸君,共同见证!