今天聊聊康波周期,主要回答2个问题,明年会发生衰退吗,大概时间和契机点。

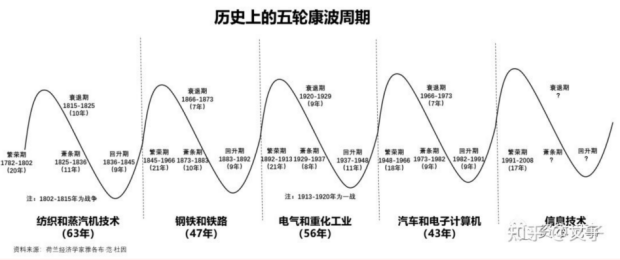

人生发财靠康波,周金涛老师关于周期的研究非常深刻,斯人已去,佳作长存。在之前《问世间周期为何物》一文当中,我将目前的第五波康波周期四阶段划分如下:

繁荣期:1991-2009(由1989年的储蓄和贷款危机、高利率以及伊拉克入侵科威特造成,这里按照美国NBER关于衰退的定义进行修正);

衰退期:2009-2021(由2008年美国次贷危机造成);

萧条期:2021-2030(由2020年新冠疫情引起,2020年的经济衰退是自大萧条以来最严重的一次);

回升期:2030-2041(先假设是这个时间,假设第五波康波总时长50年)。

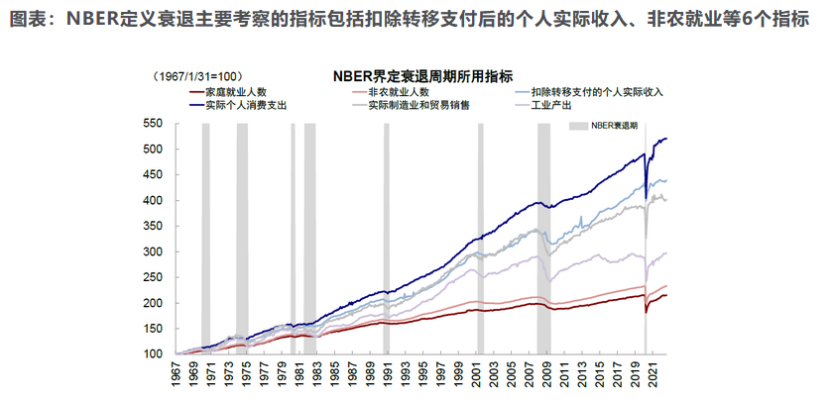

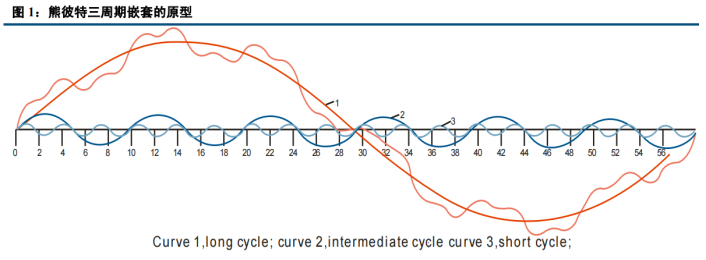

宏观经济学一般研究的是长期经济增长和短期经济波动,周金涛老师的研究思路两者兼具,虽被我们称作是康波周期,但长期内核是以熊彼特三周期嵌套理论主导,范杜因创新生命周期+罗斯托的主导产业创新为补充的整体分析思路,短期内核则是以产出缺口和从属波预测等作为依据,今天做长期视角的分析。

(熊彼特三周期嵌套图示,沿着长波波动的无规则曲线为资产价格变化示意)

三周期嵌套的特点及应用如下:

1.三周期嵌套主要说明了一个康德拉季耶夫周期(长波周期,50-60年)由6个朱格拉周期(中波周期,设备周期,平均9-10年)组成,一个朱格拉周期由3个基钦周期(短波周期,库存周期,平均35-40个月)组成;

2.长波繁荣期由2个中周期构成,其余的长波衰退、萧条以及回升均由一个中周期构成;

3.结合中波的特点,每次中波的转换都是由一定程度的经济危机引发的,往往呈现形式是衰退,平均每隔9-10年发生一次;

4.不同级别的周期相互影响,往往是大级别影响小级别,当方向相同时,共振带来的影响加强,反之则压制。(解释来说,可以将此类比做单独币种的汇率对和比特币的走势,在比特上涨趋势时,当币种走势加强(相较于比特币汇率对有趋势上涨的情形),则向上波动加强,当比特在下降趋势时,单个币种走强会受到大盘的压制。)

5.三种周期中的任何一种都与一定的“创新”活动相联系。尤其是长周期,与重大“创新”群集有相当密切的关系。熊彼特将引起经济波动的因素分为三类:外部因素、增长因素和创新。外部因素主要指的是革命、战争、 灾害、制度变迁、经济政策变化、银行和货币管理、支付习惯以至黄金生产变化等,增长因素则是指人口增长这类不会引起经济波动挥着周期的因素,最重要的则是创新。

这里需要注意的是,我们说的所有和时间相关的数据都是观测平均值,通过观测来探寻背后的“周期规律”,找到影响因素并带入到现阶段当中进行分析从而再进行预测,而且时间的分析误差短则一季度,长则5-7年,指导操作的话,不能一味刻舟求剑。

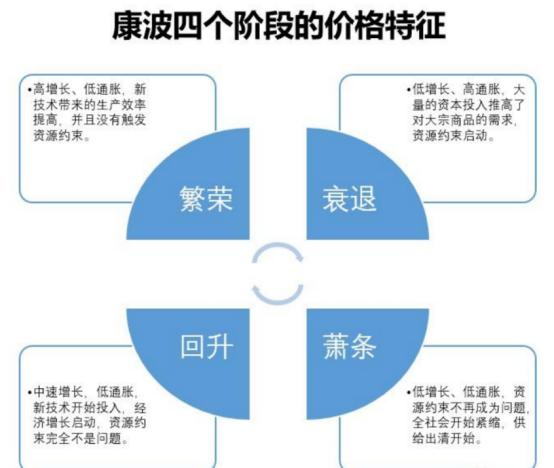

四周期阶段的特点如下:

对应创新生命周期,总结特点如下:

1.长波繁荣期:由于需求扩张,往往是技术大规模产业化的阶段,长波繁荣时,没什么动力能够促使企业进 行冒险的产品创新活动,降低成本、增强竞争力的工序创新占主导。基础部门的创新通常是在对最终需求增大 所做出的反应,在生产货物部门由需求导致的创新将主要在长波扩张阶段被采用。

2.长波衰退期:新技术已变成成熟产业,产品逐渐趋向于饱和,对经济的积极影响逐渐削弱,总体创新而言,是四个长波阶段中是最不活跃的,尤其是产品创新最不活跃。

3.长波萧条期:产品过剩,销售下降,经济面临着沉重打击,创新生命周期亦随之进入下降阶段。对现有 产品需求出现饱和,出现了除进行技术创新和创造新的部门外,根本无法解决的所谓门斯的“技术僵局”,“只有创新才能克服萧条”,创新主要发生在现有工业部门的产品和工序创新上。

4.长波回升期:对替代投资不断增大的需求将使萧条阶段的悲观主义转为更为令人乐观的经济前景,进入创 新活跃期,产品创新频繁,产生新产业部门的创新出现的概率更大,节约成本的工序创新并不迫切。

所以回到我们之前的问题,明年会发生衰退吗,大概时间和契机点?

先说结论,按照康波周期关于中波每9-10年发生一次衰退的规律来看,明年衰退的概率不大,但如果发生了,时间可能会很长。原因如下:

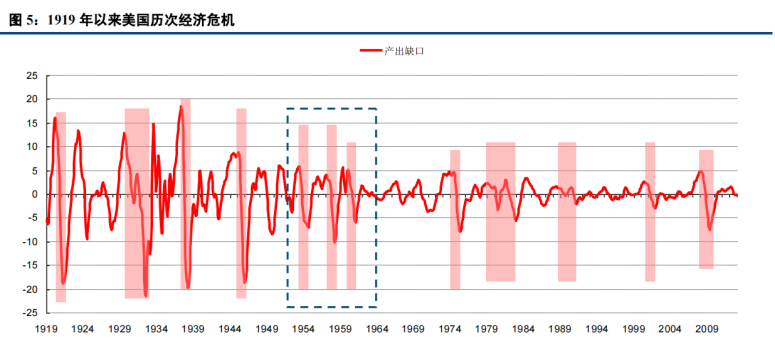

1.在历史上看,其实发生衰退的时间间隔平均是9-10年,对应中波周期,往往体现是金融危机,历史上间隔最短的是3年(1957年-1960年,繁荣期,战后复苏导致经济过热),所以2021年作为衰退起点的话,2030年附近再次发生是合适的;

2.观察前两次萧条期转回升期,说“可能”是因为所处背景不同:

a.第三波康波萧条转回升:1937.5-1938.6——三十年代的大萧条可以分为两个不同的衰退阶段:第一阶段,1929年8月至1933年3月经济出现严重萧条,实际GDP下跌了近33%,而后是一段恢复期,接下来第二阶段1937年至1938年,经济衰退的程度就相对较小;

b.第四波康波萧条转回升:1979.4-1982.11——持续时间长达 44 个月。起因是第二次石油危机(1979 年-1980 年),当时原油价格从1979年的每桶15美元左右最高涨到1981年2月的39美元。美国失业率最高达到10.8%,私人固定资产投资额下降 26.6%,通货膨胀率均达到 10%以上。还好,工业生产只下降了11.8%,国民生产总值下降了3.0%。

我们暂且抛下债务和宏观环境,单从时间上来说,24年到20年也就才过去了4年,并不符合一般的中波间隔9-10年左右的时间规律,单从前两波康波的萧条转回升来说,不考虑战争情况,第四波是比较值得参考的,也就是目前大国政府(除了美国以外还有别的国家有较大政府债务赤字)出现债务危机且美国控制住GDP增速的背景下,继续放水将债务继续延期至2027-2030左右集中爆发。

但值得注意的是——不发生经济衰退并不意味资产会持续上涨,因为在萧条期+低增速背景下,发生小金融危机从而引起放水也是有非常大可能的,而且我十分倾向这种可能。低增速、低通胀意味着稍微刺激就能恢复,而且要放大家一起放,控制好政府赤字,控制好基准利率,同时增加政府支出刺激需求,这是未来能遇见延缓衰退的良方,再远的事,就不好说了。

以上是关于此前《问世间周期为何物》一文的修正和延伸说明,主要采取的还是长期经济增长的视角,有关短期波动比如存货周期等的推动以及萧条期当中的创新,未来有更新我会进一步更新到周报当中。另外,随着对经济周期研究的深入,我相信有关区块链的创新会在未来扮演重要的作用,中期增长的快慢取决于主导创新的国家是谁,都是十分值得期待的。

关于美国政治及经济层面,

不论是党争还是川普民粹主义的复燃,其实都可以视作是混淆视听的手段,透过现象看本质,拜登(民主党)和共和党谁也不想雷爆在自己手上,毕竟美国政治主导经济,经济决定党派业绩以及长期利益,从这个角度出发,共和党会强硬到底,最后雷在哪家爆了,都有个推辞。

关于经济层面,我们多关注的是一些价格、数据和指标,比如大宗价格,美元指数,美债收益率,美股走势,CPI,非农等等,我在以往的周报里面也没过多强调(反正大家记住了,要盯着大底,就盯着类似大宗价格暴跌+MVRV RATIO低于1这些数据就行),因为偏宏观来说,当下发生的事情很难用常规的相关性手段去进行分析了,上涨的关键三要素离不开流动性+政策监管+叙事,近期的思路一直都是“流动性预期”,没办法,这是基调。

说回行情,

1.在基调确定的前提下,最近一直在关注比特市占比,九月底临近支撑的时候是严重看跌的,在第40周的周报里面也说明了趋势反转的倾向,行情就是变化很快,除了个别热点项目,山寨一个比一个胆小;

2.市占比始终会下来,到时候比特的价格难以预测,但就目前的走势来看,比特跌,山寨只会跌的更多。别总是吃着碗里看着锅里的,最后得不偿失。

牛市三要素始终离不开流动性+政策监管+叙事,昨晚比特币现货ETF通过的假新闻打了一根长针,ETF的内容我们之前聊过,更多的是利好监管层面,在大的流动性方面,依旧还是得看美联储动向。目前结合其他数据,美国经济恢复强劲,是可以得到印证的,当下问题在于政府赤字引发国债危机,而后发生的传导后果惨重,所以经济要继续保持强劲,需要不断的用预期去刺激。

上周在周报里提到了关于美元流动性,世界格局和比特基本投资逻辑三方面的内容,其实总结来说还是保持之前的观点,美国目前的核心诉求就是能不能在此之前通过手上的多种牌型组合保证美元坚挺,保证有人继续接手美债,保证美股走势,以期延缓经济危机的到来。

关于具体会不会放水,在巴以冲突持续的背景下,上周有个偏鸽的新闻“美联储哈克:美联储可能已完成加息”,美联储纪要暗示年底前的加息观点存分歧,其实不论会不会放水,美联储都十分擅长这种预期管控的方式,有了这种类似停止加息、暂缓加息,财政赤字导致可能要继续发债的预期,都会反应到市场上。我们需要知道的是美国这种阳谋是有底气的,这会儿也没有摆烂,在满世界寻找解决问题的方法,烂船都有三斤钉,先耗着攒着吧。

能不能抓得住机会,没有人能够手把手帮你。在币圈要想赚钱,千万记住了,打铁还需自身硬。